2021年大宗商品收官:笑中含泪

回顾2021年大宗市场价格走势可以用“过山车”三个字来形容。

智通财经APP复盘了解到,从大宗商品的价格走势来看,1-10月中旬,除了黄金、白银拖后腿外,其他的大宗商品价格基本上“涨升不断”;10月中旬后除了新能源相关的锂矿、稀土等继续上涨以外,多数大宗商品价格集体暴跌。而大宗商品上涨阶段又可以进一步分为1-5月和6-10月中旬两个阶段,因此今年大宗商品的价格行情可以分为三个阶段。

一、大宗商品价格三步走的背后逻辑

1)1-5月:全球经济复苏,需求驱动大宗商品价格上涨。

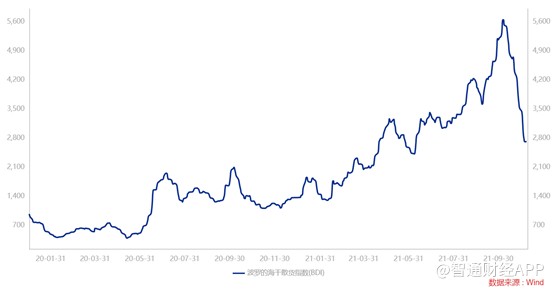

2020年由于疫情的影响,全球经济走差,尤其是疫情防控较差的国家,开工率下降。而随着全球经济的复苏,海外疫情并未得到控制,因此多数商品从中国进口。出口业务的大幅增加,也推动了波罗的海干散货指数持续走高。

在国外市场需求的驱动下,国内原本供需平衡的市场被打破,在需求的驱动下,大宗商品共振上涨。另外随着美国国会通过 1.9 万亿美元纾困法案,市场对流动性紧张担忧暂缓,并且市场对拜登基建预期较强,大宗商品在需求继续复苏以及通胀预期上升的背景下一路上涨,钢材和铜是上半年大宗商品市场的龙头,两者都在这一阶段创下了年内最高位。

2)6-10月中旬:能耗双控导致供给减少,进一步驱动价格上涨。

尽管5月份下旬,不少大宗商品出现回调,但是进入6月份之后,大宗商品价格再次大幅上涨,但此番的价格上涨,不再是简单的需求驱动,而是转化为供给驱动。在能源紧缺的情况下,能耗双控以及环保因素的影响,导致上游原材料供给端减少,进而推动价格的上涨。

具体来看,随着国内外经济的逐渐见顶回落,需求渐渐走弱。核心问题逐渐转换成全球范围内的能源问题。从海外来看主要是天然气的紧缺,并带动原油的紧张,海外能源紧缺导致电价上升,部分商品特别是有色金属供给端出现较大冲击,价格也一度出现大幅上升。

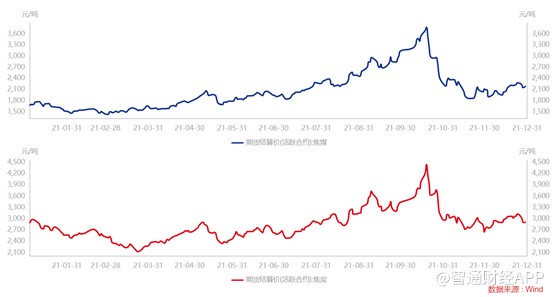

能源的紧缺,直接导致动力煤、焦煤焦炭持续紧缺,价格也连创新高。

在全球能源紧张,国内政策端对于能耗、环保、安检等要求进行加码,因此这一阶段拉闸限电频发,进一步减少了大宗商品的供给,使得铝、PVC、磷等诸多高耗能品种大幅上涨。于此同时,部分煤化工行业生产受限,如甲醇、尿素、乙二醇、纯碱价格也有不俗表现。

3)10月中旬至今:需求疲弱供给端三驾马车散架,大宗商品集体暴跌。

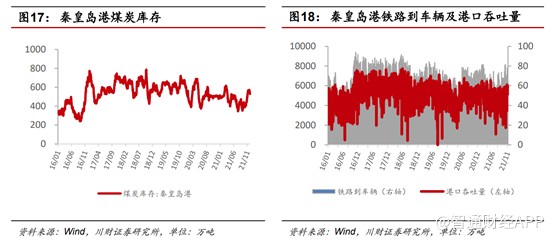

10 月中旬之后大宗商品调整的核心逻辑转变为能源紧缺的缓解,国内主要大宗商品伴随着动力煤价格的飞速回落应声下跌。10 月中旬以后,国内方面,煤炭供应抬升,重点电厂煤 炭日可用天数增加,港口库存较之前提升,临近取暖季用煤高峰,保供终于取得了实质性成果。

海外方面,俄罗斯宣布加大对欧洲天然气的供应,能源紧缺问题出现了大幅缓解。大宗商品在“成本坍塌+需求疲弱”的背景下,众多工业品出现了崩盘式下跌,就连黄金和白银价格也大幅下跌。

而前期靠能耗双控驱动价格的如动力煤、焦煤、焦炭、钢材、纯碱、PVC等价格均出现大幅下跌,只有产业升级的锂矿、稀土等价格继续走强。

二、能耗双控VS产业升级

1)能耗双控

前文提到,受疫情影响,国外停工停产,国内出口数据持续向好。这也导致部分制造业用电量大幅提升。

根据中电联数据显示,2021年1-9月,全国全社会用电量61651亿千瓦时,同比增长12.9%。全国制造业用电量30794亿千瓦时,同比增长13.3%,增速比上年同期提高12.6个百分点。

其中,四大高载能行业用电量合计16620亿千瓦时,同比增长9.5%,增速比上年同期提高7.8个百分点;高技术及装备制造业用电量6635亿千瓦时,同比增长19.7%,增速比上年同期提高18.6个百分点;消费品制造业用电量4150亿千瓦时,同比增长16.2%,增速比上年提高20.5个百分点;其他制造业行业用电量3388亿千瓦时,同比增长17.2%,增速比上年提高15.9个百分点。

从高增长的电力消耗量也可以侧面反映出,下游需求十分旺盛。很多产品虽然有效产能十分充足,但是受到能耗双控的影响,产能关停较多,导致实际产能无法满足实际需求,导致价格从年初开始一路上涨。

9月16日,发改委发布《完善能源消费强度和总量双控制度方案》(下文简称《能耗双控方案》)。在此方案推出之后,原有产能更加紧张,原材料价格进一步上涨。但是随着《能耗双控方案》逐步落实,下游生产商也因能耗双控关停产能,导致对上游原材料的需求骤减,原材料价格也开始下跌。

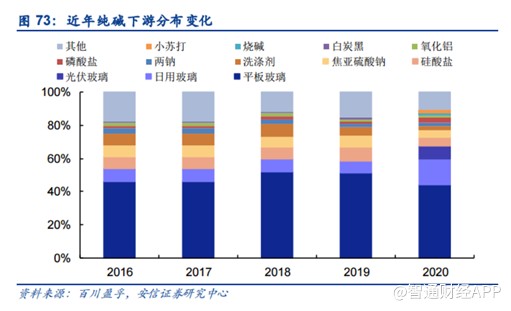

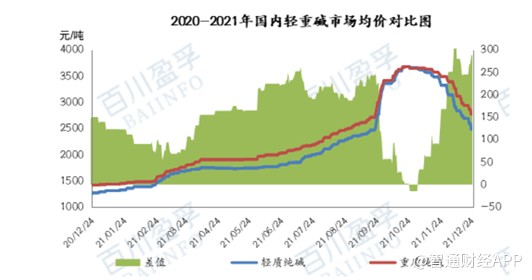

以纯碱为例,需求方面,纯碱长期被用于生产平板玻璃、日用玻璃等产品,需求常年在3000万吨/年附近。虽然纯碱也是光伏和锂电行业上游原料,并且在当前新能源快速发展的大背景下面临较大需求空间。但是从量级来看,2025年光伏玻璃带来的对纯碱的需求也仅仅增加350-500万吨/年,因此近几年中国纯碱基本不缺。

但是从供给来看,截至9月26日,根据百川盈孚数据显示,中国国内纯碱总产能为3416万吨(包含长期停产企业产能185万吨),装置运行产能共计2373万吨(共25家联碱工厂,运行产能共计1012万吨;12家氨碱工厂,运行产能共计1201吨;以及2家天然碱工厂,产能共计160万吨),整体行业开工率为69.48%。这也导致纯碱的价格从年初的1500元/吨持续涨至2500万元/吨,并且在《能耗双控方案》刚推出的短短一个月,迅速涨价至3500元/吨。

随着《能耗双控方案》的逐步落实,下游生产商也被能耗双控限制,纯碱的价格开始松动,纯碱的价格也逐步跌至2700元附近,并且呈现下降趋势。

2)产业升级

相比之下,受产业升级导致的价格上涨,价格相对坚挺。这些涨价的产品大多数上受益于新能源车的快速放量。

2020年,欧洲新能源汽车销量为136.7万辆,美国为32.8万辆,中国为134.4万辆。2020年全球新能源汽车销量为303.9万辆。我国动力电池装车量共计63.6GWh,同比增长2.3%,相比2019年动力电池装车量共计62.2GWh,同比增长9.2%增长速率有所放缓。

今年以来,新能源汽车销售大增,远超乘联会预期。11月国内新能源汽车销量45万辆,同增121%,前11个月累计销量299万辆,同增167%。德国、英国和法国今年前11月新能源汽车累计销量分别同比增长92%、87%和77%,另外意大利、西班牙同比增速均超过了100%。11月美国新能源车注册量 4.65万辆,同增102%。1-11月累计注册54万辆,同比增长115%。

并且各大券商预测明年全球新能源汽车销量将继续快速增长。因此,新能源车相关产业链的上游原材料产能瓶颈凸显,价格持续上涨。

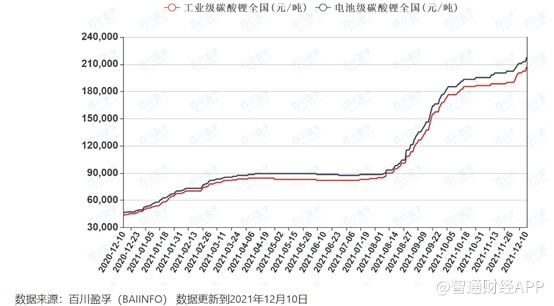

最值得直接的便是锂矿,碳酸锂的价格年初的4万元左右/吨,已经上涨至近30万元/吨,并且还有继续上涨的趋势。

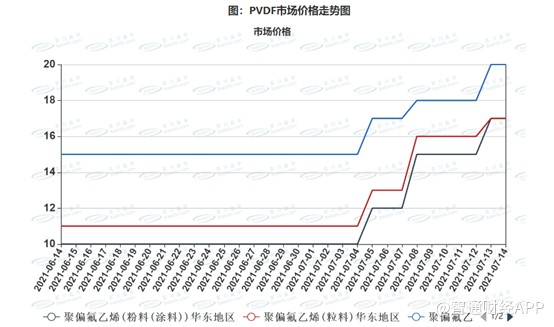

细分领域中,PVDF也在持续涨价。锂电池正极中,PVDF主要用作正极粘结剂(油性、NMP溶剂)。

按照2021年预计全球356.5GWh装机量计(考虑储能+动力+3C),中金公司测算2021年全球锂电正极用PVDF需求量约1.9万吨,至2025年全球锂电正极用PVDF需求量约10.0万吨。其次,在锂电用隔膜中,PVDF的需求将在2025年达到1.1万吨,在光伏背板中,PVDF需求将在2025年达到0.94万吨。

而PVDF的供应端方面,从现有产能看,全球合计产能约11.4万吨,其中海外公司阿科玛、索尔维以及吴羽化学三家合计产能占比53%。

从新增产能的投放时间来看,目前主流企业刚刚开始宣布扩产,项目建设时间需要1-1.5年的时间。除联创股份子公司山东华安新材料的0.8万吨新增产能在今年下半年投产之外,其余新增产能大部分尚在环评阶段,预估在明年年底以后释放。此外,目前国内新增产能多为普通级(均聚法为主),锂电池级新增产能较少,且国内普通级转产锂电池级受到技术路径(海外共聚法为主,国内均聚法为主,共聚法多用于电池级)、生产配方、反应釜等条件限制,国内转产难度较高。

因此,PVDF也开始持续涨价。尽管PVDF价格持续暴涨,但在磷酸铁锂(方形)电池中PVDF成本占比不足2%,因此其价格大幅上涨,也不影响市场需求。

三、展望2022年

回顾今年一年的大宗商品走势,其实不管是全球经济复苏带来的需求驱动还是后续的能耗双控导致的供给驱动,大宗商品价格上行的本质还是供需失衡,仅靠“供需失衡”所致的价格上涨,持续性有限,毕竟市场这一看不见的手,终归会将偏离过大的价格拉回原点再次实现平衡。目前多数大宗商品供给压力在逐步改善,因此明年多数大宗商品依旧有价格下行的压力,而大宗商品价格的下行,在今年高价格的情况下,对应的相关上市公司明年业绩可能出现大幅回落,尤其是明年的二三季度。

而对于产业升级带来的价格上行,如锂矿、PVDF等,这类大宗商品价格相对坚挺,大幅下跌的可能性不大,因此相关上市公司如赣锋锂业(01772),由于目前的锂矿仍在涨价,因此这类公司明年前三季度业绩或维持相对不错的增速。

券商方面,川财证券认为2022年在高价驱动和政策压力下,供应压力将逐步得到改善。其中,随着国家的强力保供,煤炭供给出现大幅恢复,煤炭消费则趋于下行,供需缺口修复,价格重心下移;而原油需求增长受到全球经济下行的影响放缓,油价重心或有所下移;而碳中和背景下天然气需求保持稳健,预计大幅调整空间有限。总体来看,制约大宗商品供应的能源问题有望在2022年得到明显缓和,大宗商品的供给约束将得到缓解。

中信期货认为明年大宗商品需求下行的压力比较大,而主要商品供给端的约束均将缓解,不管是煤炭、原油、铁矿、铜、锌等主要大宗商品供给均将趋于增加,供需格局均对大宗商品价格不利,预计明年大宗商品整体将呈重心下移的态势,主要的向上机会在于地产宽信用以及财政前置导致上半年的需求修复。

国贸期货则认为全球需求已经出现回落,2022年商品需求将进一步走弱,供给约束问题也将逐步得到改善,叠加美联储逐步收紧政策,金融环境不再宽松,本轮大宗商品的拐点或已出现,但碳达峰、碳中和目标下,部分商品产能或持续受限,加上部分新兴市场国家经济修复未完待续,商品需求周期被拉长,部分大宗商品或仍存在一些结构性机会。

扫码下载智通APP

扫码下载智通APP