海通港股1月策略:美联储加息会如何影响A股和港股?

智通财经APP获悉,海通证券发布港股阅读策略报告称,12月恒生指数累计涨跌幅/最大涨跌幅为-1.5%/3.9%,公用事业和能源涨幅较大,医疗保健和原材料跌幅较大。明年美联储加息可能会导致外资流出新兴市场,进而给A股和港股造成下行压力。建议关注港股科技主线机会和高股息板块的投资价值,建议重点关注的个股有:华住集团(01179)、浪潮国际(00596)、海伦司(09869)。

报告主要内容如下:

目前市场上有投资者担忧明年美联储加息会导致以中国内地和中国香港为代表的新兴市场的股市下跌,那么美联储加息将会如何影响A股和港股?美联储加息是否会给A股和港股带来压力?本文将借鉴历史经验对该话题进行分析。

1.港股策略:美联储加息会如何影响A股和港股?

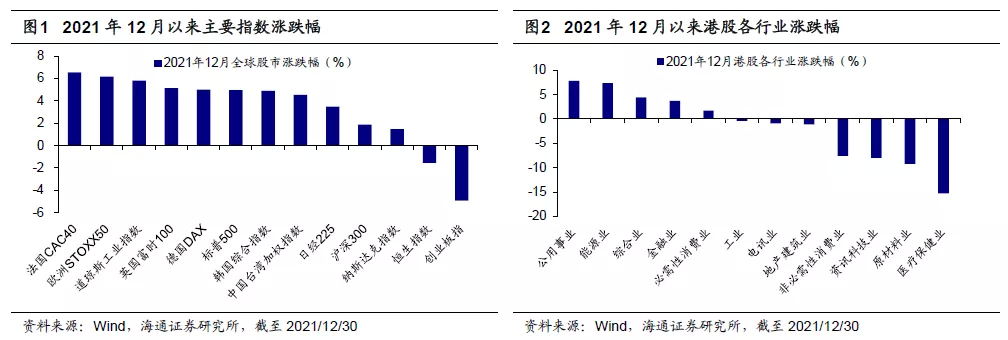

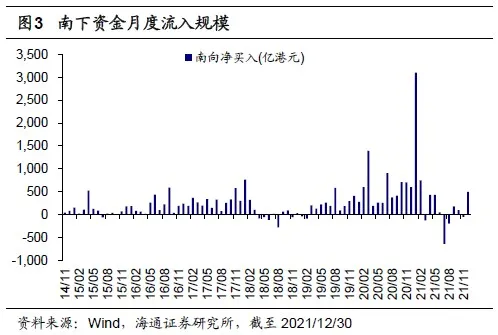

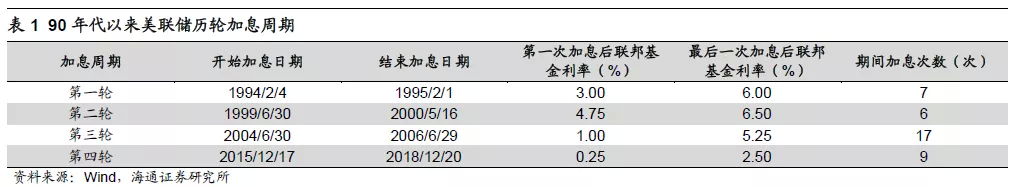

回顾:12月港股震荡下跌。12月全球市场大部分指数录得正收益,其中欧洲股市表现强劲,A股和港股表现较弱。恒生指数12月震荡下跌,截至2021/12/30(下同)当月累计涨跌幅/最大涨跌幅为-1.5%/3.9%。对比其他市场,沪深300指数12月累计涨跌幅/最大涨跌幅为1.9%/6.5%,A股创业板指为-4.9%/0.7%,纳斯达克指数为1.5%/2.3%,标普500为4.9%/5.3%,日经225为3.5%/4.7%,英国富时100为5.1%/5.6%,德国DAX为5.0%/5.8%。从市场走势看,12月恒生指数先涨后跌,12月13日达到当月最高点24385.4点后开始走低,12月20日达到当月最低点22665.3点后跌幅收窄,12月30日收报23112.0点。从行业表现来看,12月港股行业涨跌参半,其中公用事业(7.8%)、能源业(7.3%)涨幅最大,医疗保健业(-15.3%)、原材料业(-9.2%)、资讯科技业(-8.0%)跌幅最大。12月南下资金净流入规模为498.7亿港元,截至2021/12/30南下资金有史以来累计净流入额达21848.0亿港元。12月当月南下资金在港股成交额中占比为13.7%,相较于今年11月有所下降。

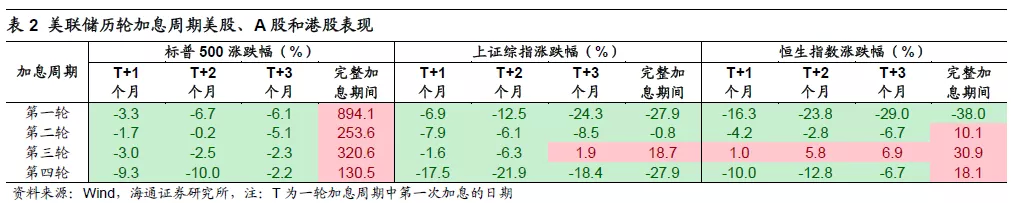

90年代以来美联储四轮加息周期的初期美股、A股和港股往往会下跌。1990年代以来美国共经历了四轮加息周期,即在此期间美联储连续加息,相邻两次加息之间通常不超过半年。美联储四轮加息周期分别为1994/2/4-1995/2/1,期间共加息7次,联邦基金利率从3.00%上行至6.00%;1999/6/30-2000/5/16,期间共加息6次,联邦基金利率从4.75%上行至6.50%;2004/6/30-2006/6/29,期间共加息17次,联邦基金利率从1.00%上行至5.25%;2015/12/17-2018/12/20,期间共加息9次,联邦基金利率从0.25%上行至2.5%。根据历史规律,美联储加息初期无论是美股还是A股和港股大都会出现明显的下跌行情。我们以四轮加息周期中美联储第一次加息的时间为起点,计算了此后1个月、2个月和3个月股市的涨跌幅,数据显示标普500指数平均跌幅为-4.3%、-4.9%、-3.9%,上证综指为-8.5%、-11.7%、-12.3%,恒生指数为-7.4%、-8.4%、-8.9%。整体来看,美联储加息会对美股、A股和港股带来压力,对A股和港股的短期冲击相对更大一些。此外,完整的加息周期历时较长,在此期间美股和港股大都是上涨的,标普500指数和恒生指数四轮完整加息周期的平均涨幅为400.5%和5.3%,而A股大都是下跌的,上证综指平均跌幅为-9.5%。我们认为美联储加息对A股和港股造成短期冲击的背后既有基本面的原因,也有流动性的原因,下文将分别进行分析。

美联储通常在通胀明显上行后加息,在全球经济联动的背景下中国政策亦受影响。通胀水平是影响美联储决策的重要变量,过去很长时间内美联储致力于实现通胀率位于“对称性的2%目标”附近,2020/8/27美联储宣布对长期目标和货币政策策略声明进行更新,将寻求实现2%的平均通胀率长期目标。在过去几轮加息周期中,美联储通常在通胀水平上升到较高水平时或者前瞻性地开始加息,目的是为了抑制通胀过快上行。而在全球经济同步性提升的背景下,通胀往往是全球性的,中美两国通胀周期存在同步性,因此当美联储为了应对美国国内通胀而收紧货币政策时,中国国内货币政策也会面临一定压力。我们在年度策略《曲则全,枉则直——2022年中国资本市场展望-20211211》中分析过,2008年底以来中美两国10年期国债利率基本正相关,美债利率中枢上移时,我国国债利率也难以下行。另外,借鉴历史,我国10年期国债利率年度均值和通胀年度均值(CPI和PPI的平均值)同步性较高。我们认为2022年国际定价的大宗商品价格上行将推升全球通胀预期,明年下半年美联储加息概率较高,届时美国10年期国债利率中枢大概率上移,同时明年国内通胀压力仍存,因此中国10年期国债利率下行较难。

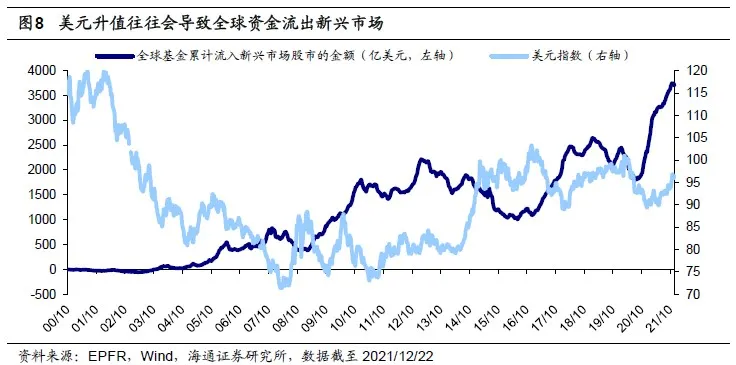

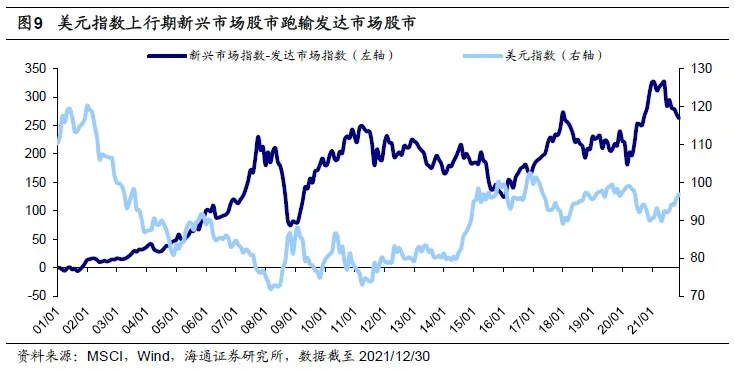

美联储加息往往会推升美元,从而导致全球资金流出新兴市场,新兴市场股市跑输。从历史规律来看,美国联邦基金利率与美元指数也大致呈现出相似的走势,同时在美联储加息周期的初期,美元指数往往会趋于上行。美国作为全球经济强国和全球资金汇集地,美元升值会吸引全球资金流入美国而流出新兴市场,这就会对新兴市场股市的资金面造成压力。典型的如2014年7月美元指数开始大幅上行,整个上行周期一直持续到2016年12月,在此期间根据EPFR对全球基金资金流的统计,全球资金累计流出新兴市场518.5亿美元。全球资金流出新兴市场也是美元上行期新兴市场股市表现明显落后发达市场股市的重要原因之一。根据MSCI的数据,我们计算了新兴市场股票指数(MSCI Emerging MarketsIndex)相对于发达市场股票指数(MSCI EAFE Index)的相对表现,并与美元指数的走势进行对比,可以发现两者存在明显的负相关性,即当美元升值时,新兴市场股市明显跑输发达市场股市。同时正如上文数据显示,美联储加息初期美股、A股和港股均会下跌,但美股的跌幅明显更小,并且在完整的加息周期中美股依然能够重拾升势,涨幅领先于A股和港股。因此,我们认为如果2022年下半年美联储开启加息周期,可能会导致外资流出新兴市场,进而给A股和港股造成下行压力。

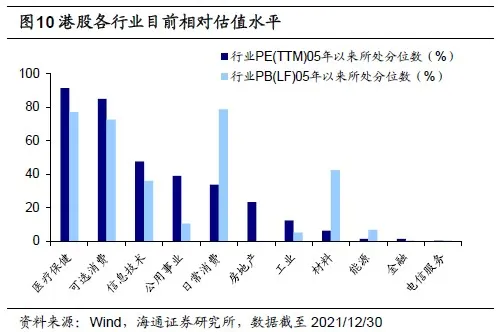

关注港股科技的主线机会、低估值高股息板块的投资价值。12月港股震荡下跌,截至2021/12/30港股恒生指数PE(TTM,下同)为10.5倍、PB(LF,下同)为1.1倍,处于2008/10/27(08年金融危机后的低点,下同)以来自下而上50.8%、17.6%分位,而美股标普500PE为26.6倍、PB为4.9倍,处于2009/3/6以来自下而上89.1%、99.9%分位,A股沪深300 PE为14倍、PB为1.7倍,处于2008/11/4以来自下而上65.6%、62.8%分位。目前AH溢价指数为147.66点,处于2008/9/16以来自下而上的98.1%分位。目前港股长期投资价值凸显,我们认为可以关注两类机会:

(1)科技的主线机会。我们在《中国智造系列报告1-5》中一直坚定看好中国硬科技行业,这些行业基本面较好。对于港股而言,半导体、消费电子、新能源车等硬科技行业景气度较高,具备较高的投资价值。此外,继续跟踪监管政策对港股互联网科技公司基本面的影响,短期看不排除互联网企稳回升的可能性,但中长期看需要关注政策是否会影响互联网公司的商业模式。若反垄断政策仅仅是规范行业秩序,将不改互联网产业的中长期趋势,若反垄断政策损伤了核心竞争力,则可能会降低其长期投资价值;

(2)高股息资产的投资价值。对于长线资金而言,金融、地产等高股息资产具备较厚的安全垫,同时在AH同步上市的公司中,港股金融、地产等价值板块相对A股存在较大的折价,因此投资的性价比更高。

2.重点关注个股

2.1华住集团(1179.HK)疫情扰动3Q21承压,战略转向精益增长

事件:公司发布2021年前三季度业绩:1-3Q21公司收入94.37亿元,同比+32.5%,3Q21为35.23亿元,同比+11.6%,环比-1.8%;1-3Q21净利润亏损0.07亿元,3Q21亏损1.37亿元。3Q21调整后EBITDA为3.85亿元,华住酒店3Q21调整后EBIDTA为5.0亿元。业绩指引:公司预计4Q21收入增6%-10%,剔除DH降4%-8%;预计全年收入增22%-26%,剔除DH增26%-30%。

3Q21分部分析。(1)收入:①租赁及自有酒店的收入为23.5亿元,同比增长10%,占收入比重66.6%,其中华住酒店部分的租赁及自有酒店的收入为18亿元,同比增长3.9%;②管理加盟及特许经营酒店的收入为11.3亿元,同比增长13.4%,占收入比重32%,其中华住酒店部分的管理加盟及特许经营酒店的收入为11亿元,同比增长13.7%;③其他收入指除酒店业务以外的业务产生的收入,共计收入0.5亿元,同比增长56.3%。(2)成本:酒店经营成本、销售及管理费用、一般及行政费用占收入比重各为81.9%、5.4%、11.0%,较去年同期各增加3.7pct、0.2pct、0.2pct。

渗透低线城市,加速开拓中高端市场。截至3Q21,华住集团全球范围总开业酒店7466家,房量72.3万间;其中华住酒店和房量各7345家、69.9万间;DH酒店121家,房量2.4万间。截止3Q21,华住开业酒店7466家,房量72.3万间,经济型/中端/中高端/高端定位各62%/31%/6%/1%。10月初通过与融创合营的公司成功签约超过20家高档酒店。

RevPAR恢复至疫情前82%,酒店数量仍持续增长。(1)经营性指标。3Q21,华住酒店RevPAR为177元,同比下降1.1%,恢复至2019年同期水平的82.3%;ADR为246元,同比增长12.8%;Occ为71.9%,2020年同期为82%。DH酒店RevPAR为48欧元,同比增长37.1%;ADR为99欧元,同比增长6.5%;Occ为48.6%,2020年同期为37.9%。(2)成长性指标。3Q21新开店482家,净增店340家;仅华住,3Q21开店481家,净增341家,签约待开业2788家。

疫情反复,公司战略转向精益增长。3Q21,公司受到自7月下旬起南京COVID-19的Delta变种病例激增且进一步扩散至中国更多其他省市的影响。数次COVID-19疫情反复和旅游限制政策的实施,不仅对公司业绩产生负面影响,还削弱了公司加盟商及业务合作伙伴的信心和意愿。针对此公司调整战略,更加关注“精益”增长,而不是未来的“超大规模”增长,除了注重酒店总数外,将更加重视顾客满意度及加盟商的盈利能力。

盈利预测与投资建议。预计公司2021–2023年收入分别为127亿元、173亿元、205亿元,分别同比增长24.5%、36.2%、18.3%;归母净利分别为-1.29亿元、25.91亿元和42.98亿元,分别同比增长94.1%、2116.5%、65.9%,对应EPS各-0.04元、0.79元和1.32元。给予公司2022年40-45倍PE,合理价值区间31.72元-35.69元,对应EV/EBITDA倍数为19-22倍。以1RMB=1.2214HKD汇率计算,合理价值区间对应H股38.75–43.59港元/股,给予“优于大市”评级。

风险提示。疫情反复的风险,宏观经济下滑风险,竞争风险。

(华住集团,1179.HK,汪立亭,S0850511040005,许樱之,S0850517050001,毛弘毅,联系人,王祎婕,联系人)

2.2 浪潮国际(0596.HK)ERP新需求周期来临,产品竞争力持续增强

两大因素驱动ERP新需求周期来临。我们认为,有两大因素驱动ERP新需求周期的来临,第一个是新技术,包括云计算、大数据、AI等,尤其是云计算,由于 Saas ERP可以在云端完成软件系统的开发与更新升级,省去了传统线下的操作和服务,极大程度上降低了企业的开发成本、人工成本和时间成本,加速软件迭代,企业上ERP更加便捷。

定制开发+运维:本地服务商的地利优势。我们认为,随着ERP的快速普及,ERP从通用化走向行业化,各行业各业的ERP均有行业属性,因此下游客户对于ERP的定制化需求持续提升,相比国外厂商,国内厂商更加了解国内企业的实际需求,能够给客户提供更加复合需求的定制化开发。

公司产品竞争力持续增强。2020年,国内ERP市场当中,公司市占率为11.7%,排在第四位,前三位分别为用友、SAP和金蝶。IDC及CCID中国HCM软件市场研究报告显示,浪潮HCMCloud位列中国人力资源管理软件SaaS市场TOP3,大型企业市场第一位。根据计世资讯发布《2018-2019年中国PaaS市场研究报告》,报告显示,浪潮凭借出色的技术能力和市场能力进入PaaS市场和aPaaS市场领导者阵营,综合竞争力均排名第一。

对比A股港股云ERP公司,浪潮国际显著低估。2020年,公司云服务收入达到5.06亿港元,在疫情不利影响下同比增长30.5%,云收入占营收比重达到19.79%,公司云化转型迅速,其他ERP云化龙头用友网络2020年云化收入占比为40%,金蝶国际云化收入占比则为57%。尽管与两大从头云化占比仍有一定差距,但我们判断公司云化收入以及占比将会快速追赶。同时,根据Wind一致预测,两家公司21年的一致预期PS分别为11.41倍和18.79倍,公司则不足2倍,目前显著低估。

盈利预测。我们预计公司2021年-2023年营收分别为32.62、39.5、48亿港元,归母净利润分别为0.37、0.59、0.93亿港元。我们认为公司的核心价值在于ERP以及云服务业务,物联网业务尽管收入规模较大,面对政府、企业的软硬一体解决方案相对纯软件的ERP和云服务盈利能力和发展前景相对较差,在考虑估值参考同行业可比公司,并且出于谨慎考虑,我们给予ERP+云服务收入2021年动态PS3-3.5倍,6个月合理价值区间为6.58-7.67港元,给予“优于大市”评级。

风险提示。传统ERP恢复不达预期,云化转型不达预期。

(浪潮国际,0596.HK,郑宏达,S0850516050002,于成龙,S0850518090004,杨林,S0850517080008,杨蒙,联系人)

2.3 海伦司(9869.HK)龙头效应显现,密度与同店双增

公司简介:海伦司是中国最大的线下连锁酒馆品牌,号称“夜间星巴克”,以高性价比的产品组合和高舒适度的门店服务旨在为年轻消费者创造自由、快乐的线下社交空间。截至2021年9月24日公司共拥有全直营酒馆584家。(1)收入高增,净利短期承压。2018-2020年公司收入CAGR达166.9%。疫情后1H21收入8.7亿元,同比增长303.7%。短期受疫情、加盟转直营和门店快速扩展影响,2020年经调净利率同比下降4.7pct至9.3%,1H21维持9.3%。(2)IPO后创始人持股69.06%,2021年9月10日上市。上市募集资金将用于门店扩张以及基础设施和人才建设。2021年12月6日入港股通。

行业前景广阔,龙头效应显现。(1)小酒馆增速高、潜力大,餐饮行业优质细分赛道。根据弗若斯特沙利文的数据,2020年我国酒馆市场规模776亿元,预计2025年将达到1839亿元,2021-25年CAGR12.5%,渗透率将从2.0%提升至2.4%。行业发展进入快速道。(2)酒馆行业高度分散、品牌力弱、连锁化率提升空间大。按2020年收入计算,中国酒馆行业CR5仅为2.2%,远低于2019年英国酒吧25.5%的CR4和2020年日本居酒屋53.7%的CR5,也远低于中国现制茶饮51%的CR5。2020年3.5万家酒馆中95%以上为独立酒馆。与其他消费子行业类似,酒馆行业也有标准化、连锁化和规模化的机会,尤其是在中低端市场,也可以孕育出区域性乃至全国性的品牌,而拥有规模化的先发优势的品牌将在竞争中脱颖而出。

增长引擎:门店拓展+标准化运营。(1)精准定位,打造在各维度满足年轻人需求、匹配其消费能力的线下社交场景。产品拥有极致性价比,组合以自有品牌为主,1H21自有品牌收入占比78.5%。选址聚焦“一流商圈,二流位置” 的高性价比物业,有效平衡租金与客流。门店设计和装修材料不断迭代,融入民族文化元素,打造舒适氛围。提倡适度服务,保障消费者自由轻松的社交空间。同时,利用新渠道新媒体全方位占据年轻人社交圈,发力社区运营,扩大私域流量池。截至2021年8月,公司微信、抖音、微博已累计粉丝超750万。(2)门店以中低线城市为主,密度与同店双增,扩展空间仍大。从销售额和门店数来看,占比最高是二线城市,其次是三线及以下,最少是一线,占比约6/3/1。在疫情以及门店净增的情况下,2020年直营店的单店日均销售额与单店客流各同比增长4.8%和8.3%,同店同比微跌0.6%,基本保持稳定。疫情后恢复较快,1H21同店增速高达104%。现阶段看门店扩展空间仍大,预计2025年门店空间约4000家。(3)标准化助力门店扩展。快速展店条件已具备,包括标准化的选址和装修,成熟的门店模型,数字化运营的系统,精简的SKU和完善的供应链,以及人才的储备和培养。目前,新店从选址到开业只需2-3个月,装修环节仅耗时40天。

盈利预测与估值。预计2021-23年收入各20.2亿元、45.8亿元、80.7亿元,同比增长147.2%、126.8%、75.9%;经调净利润各1.3亿元、6.1亿元、10.9亿元;参考可比公司,基于中国小酒馆行业的高成长性、可观的连锁化率提升空间、海伦司的市场TOP1地位,以及标准化助力门店快速拓展带来的规模效应、改善盈利,给予海伦司2022年40-45xPE,对应合理市值区间297-334亿港元,合理价值区间为23.4-26.3港元(对应汇率1港元=0.82人民币)。给予“优于大市”评级。

风险提示。经济下行压制消费;酒馆市场增速放缓;食品安全风险;扩张速度不及预期;行业竞争加剧;原材料市场价格波动。

扫码下载智通APP

扫码下载智通APP