美股“十月惊魂”虚惊一场!空头败退!“动物精神”或助力美股一往无前

从全球主权债券市场震荡到能源成本飙升,10月份无疑是市场波动最剧烈的月份之一。然而,令股市空头懊恼的是,这场动荡并没有阻止股市的持续上涨。

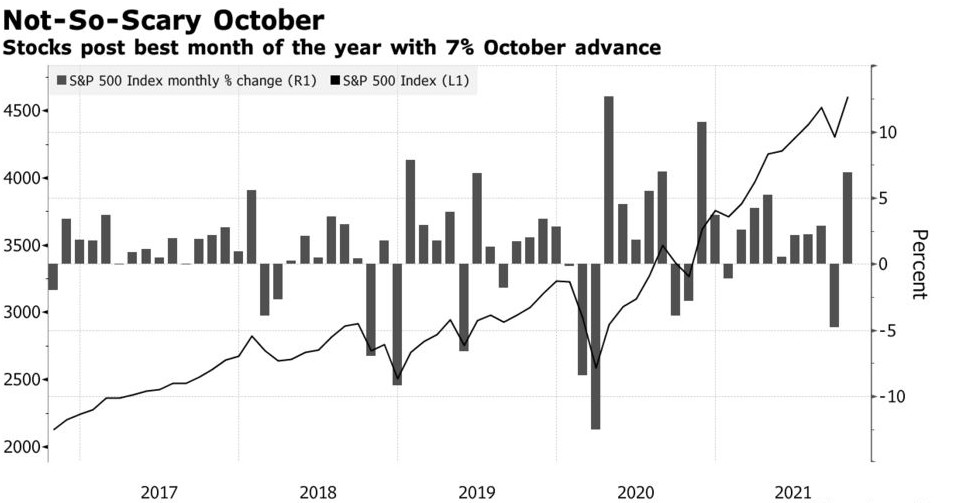

即使全球最大的两家公司的业绩令人失望,也不能减缓标普500指数的上涨步伐。上周,苹果公司(AAPL.US)和亚马逊公司(AMZN.US)股价下跌,但标普500指数仍创下纪录,上个月上涨近7%,为六年来最好的10月份。

美股市场的韧性在一定程度上得益于强劲的财报季。然而,最近的上涨在很大程度上要归因于“动物精神”的回归。以期权市场为例,交易员们纷纷买入牛市看涨期权,推动特斯拉(TSLA.US)等股票的上涨。流入股票基金的资金也攀升至7个月高点。凯恩斯(John Maynard Keynes)所谓的的“动物精神”,即一种满怀乐观,精力十足,随时想要去创业或者冒险的精神和心态,或许才是目前美股持续向前的重要支撑力量。

在今年的最后两个月尤其如此,因为基金经理们在制定年报之前,有最后的机会弥补损失。这些基金中约有五分之三落后于其基准股指,因此冒险行为的增加可能进一步推动股市上涨。今年前10个月,标普500指数已累计上涨逾22%。

富国银行股票策略主管Chris Harvey表示:“历史、风险偏好和企业收益都显示,年底前将出现‘融涨’。”他预计标普500指数12月将收报4825点,较上周五4605点的收盘点位上涨4.8%。

智通财经APP了解到,标普500指数连续第四周上涨1.3%,在过去的13个交易日中,除两个交易日外,其余交易日都在攀升。同期道琼斯工业平均指数和罗素2000指数均上涨至少0.3%。以科技股为主的纳斯达克100指数上涨3.2%,得益于微软(MSFT.US)和Alphabet(GOOG.US)等公司收益强劲。

尽管指数并无大幅上升,但考虑到市场上近期的负面消息,美股本周走势喜人。根据此前公布的经济数据,美国第三季经济增长放缓幅度大于预期,大宗商品通胀持续升温。随着英国央行和加拿大央行转向鹰派立场,全球主权债务收益率曲线趋平,这一债券市场信号表明,随着短期利率走高,长期利率相对走低,经济增长将放缓。

支撑股市上涨的因素是,在供应链危机和成本价格飙升带来的悲观情绪下,企业盈利却仍继续保持增长。例如,虽然苹果公司警告称,瓶颈威胁到其假日销售,但美泰公司(MAT.US)等公司正在想方设法将产品送达消费者手中。虽然亚马逊警告称,劳动力短缺造成的巨额成本可能会抵消其今年最后一个季度的利润,但墨式烧烤(CMG.US)等其他公司正诉诸自动化来提高生产率和收入。

总体而言,标普500指数成份股中,超过80%的公司在本季度的收益超过了分析师的预期,这是疫情之前从未出现过的现象。利润率非但没有像市场担心的那样萎缩,反而继续扩张。

高盛集团首席美国股票策略师David Kostin接受采访时表示: “公司管理层对他们是如何通过提高价格,或使用技术非常有效地试图保持他们的经营杠杆,将投入成本转嫁给消费者,一直保持积极的看法。市场不会等供应问题自行解决后,才着眼于未来。”

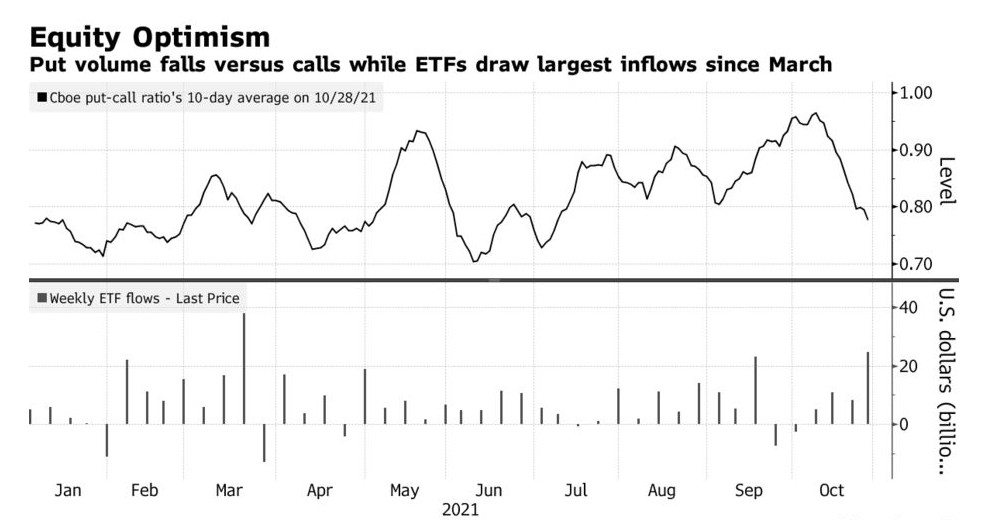

投资者在9月份退却后,又开始涌向股市。据Bloomberg汇编的数据显示,上周截止至周四,投资者向股票型ETF注入了约250亿美元资金,为今年3月以来的最大资金流入。

希望快速获利的交易者纷纷买入看涨期权。基于10日均值,追踪从单一股票到指数等各种期权成交量的芝加哥期权交易所(Cboe)看跌期权/看涨期权比率跌至三个月低点。

在9月份股市大跌后,投资者重返股市的势头强烈,以至于德意志银行衡量投资者仓位的指标在短短几周内就从56个百分点跃升至历史区间的87个百分点。

甚至,那些空头交易员也在买入美股。根据全美积极投资经理协会(National Association of Active Investment Managers)的一项调查,在目前的投资信心分布中,认为熊市的投资者是指将65%投资于股票的人。在该调查的历史上,这种乐观情绪只出现过两次,分别是今年年初和2017年最后几个月。

债市和股市的背离凸显出投资者以及市场的异常。这种背离可以从Cboe波动率指数(VIX)和美国国债隐含波动率指数(MOVE)的比率中看出。本月,这一比率降至2020年2月以来的最低水平。

摩根士丹利财富管理首席投资官Lisa Shalett表示:“债券市场认为美联储落后于曲线,未来将发生政策事故。这是债券市场发出的一个相当严厉的声明,而股市迄今并未理会。”

但加息预期很难抗衡这种有利的季节性走势。自1927年以来,标普500指数在最后两个月上涨的时间占57%。标普500指数在前10个月上涨超过20%时(就像2021年的情况一样),后两个月正回报的几率跃升至75%。

由于多数主动型基金表现落后于大盘,这种背景为主动型基金在年底追逐业绩提供了机会。沃尔夫研究公司(Wolfe Research)编制的数据显示,今年只有38%的共同基金的表现优于标普500指数。与此同时,一个跟踪对冲基金回报的指数上涨了11%,是基准指数涨幅的一半。

Baird投资策略分析师Ross Mayfield表示:“涨势延续是有道理的。我不知道会不会有什么太疯狂的事发生,但会有一种季节性的涨势。”

扫码下载智通APP

扫码下载智通APP