土耳其里拉暴跌后,新兴市场债市回报最丰厚的资产危险了

智通财经APP注意到,在过去的几日内,土耳其里拉屡屡下探新低。本月土耳其里拉的暴跌可能会破坏土耳其公司债券的反弹势头,而土耳其的公司债券此前为投资者带来了新兴市场中最丰厚的回报。

无视通胀的降息

在业内人士看来,里拉的暴跌与土耳其总统埃尔多安近日罢免3位央行货币政策委员会(MPC)成员有直接关系。这其中,被罢免的一位副行长是此前9月份土耳其央行突然宣布降息时,唯一投出反对票的MPC成员。

在今年以来全球新兴市场此起彼伏的加息潮中,埃尔多安认为,降息可以抑制通胀。为此,这两年来,埃尔多安已多次罢免与其观念相左的央行官员。

埃尔多安近期下令罢免的央行三名成员包括:副行长图门(Semih Tumen)、库库克(Ugur Namik Kucuk)以及货币政策委员会成员亚瓦斯(Abdullah Yavas)。

央行官员中,谁不同意降息,埃尔多安就炒掉谁。库库克是上个月委员会会议中,唯一一个投票反对降息的成员。

当地时间9月23日,土耳其央行货币政策委员会宣布政策利率下调,从19%降至18%。而市场对土耳其政策利率的普遍预期是维持不变。

与此同时,土耳其8月的CPI同比增速已达19.25%,过去12个月平均值为15.78%。高企的通胀令市场预期土耳其央行不会降息。

这两年,每当埃尔多安向央行官员“下手”,土耳其里拉就会遭遇一次大跌。仅今年以来,土耳其里拉已累计贬值近19%。

随着里拉暴跌,土耳其公司债券的平均收益率飙升至5个多月来的最高水平4.82%。

在此之前,土耳其的企业借贷成本基本上顶住了美联储缩减购债规模的担忧加剧的影响。美联储缩减购债规模抑制了更广泛的投资者对风险较高的新兴市场资产的需求。

2021年,土耳其公司债券的表现优于新兴市场同行

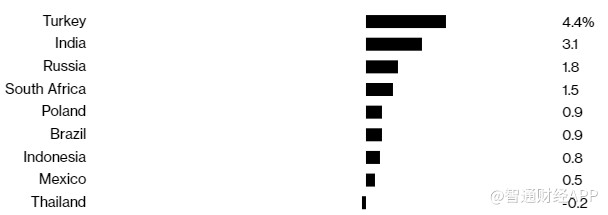

2021年,土耳其企业市场规模达400亿美元,投资者对蓬勃发展的出口、游客的回归和欧洲市场的重新开放感到乐观。与此同时,新兴市场信贷的总回报率下降了2.5%。

现在,债券持有人表示,里拉的贬值幅度太大,不可能让公司债券不受影响。

巴林银行新兴市场企业债务主管Omotunde Lawal在谈到土耳其里拉下跌时说,“它的规模越大、发生得越快,对企业的伤害就越大。”她补充说,尽管一些公司已经对冲了货币风险,但没有一家公司预见到土耳其里拉兑美元的汇率会达到9以上,“企业需要一段时间才能提高价格,以弥补贬值的影响。”

土耳其央行将再次降息?

在被视为反对宽松货币政策的MPC成员亚瓦斯被解职后,市场预计土耳其央行将再次降息。

里拉跌至历史新低,今年的贬值幅度超过20%,是新兴市场货币中最糟糕的。埃尔多安的执政党正义与发展党(AK Party)几十年来的选举胜利都是建立在经济快速增长的基础上的。

实际上,埃尔多安对“降息才会抑制通胀”观点的执念,与经济学常识和现实格格不入。从经验上来看,历史上多次恶性通胀事件都是通过央行接连加息而化解的,不过,加息也会对经济增长有抑制作用。

回到土耳其的现实,经济学家认为,在高通胀率、低外汇储备的情况下,根据经济学原理,应当调高利率,吸引外资进入,从而使得该国货币坚挺。但总统埃尔多安认为加息会导致通胀,坚信降息才能降低通胀,誓将“另类经济学”贯彻到底。

过去,借款人和国际贷款机构一直在寻求适应土耳其市场的冲击。

Akbank TAS和Ziraat Bankasi AS这样每年至少两次利用市场进行再融资的银行,在前央行人士被意外解职后,由于里拉暴跌,它们在3月份提高了外国贷款的定价。

AllianceBernstein驻伦敦的信贷分析师Okan Akin表示:“极端贬值将损害信心,土耳其可能面临外汇流动性紧缩。”“当美联储确实有可能缩减购债规模时,这是一个非常重要的风险。大幅贬值将削弱银行的资本比率,并引发对银行债券的抛售。”

土耳其移动运营商Turkcell Iletisim Hizmetleri AS在2028年4月到期的5亿美元债券收益率周四跃升5个基点,至4.84%,创下5个月来的最高水平。同样,玻璃制造商Turkiye Sise ve Cam Fabrikalari的7亿美元债券和食品制造商Ulker Biskuvi Sanayi AS的6.5亿美元债券也跃升至近六个月来的最高水平。

扫码下载智通APP

扫码下载智通APP