9月影响海外市场的关键变量有哪些?

摘要

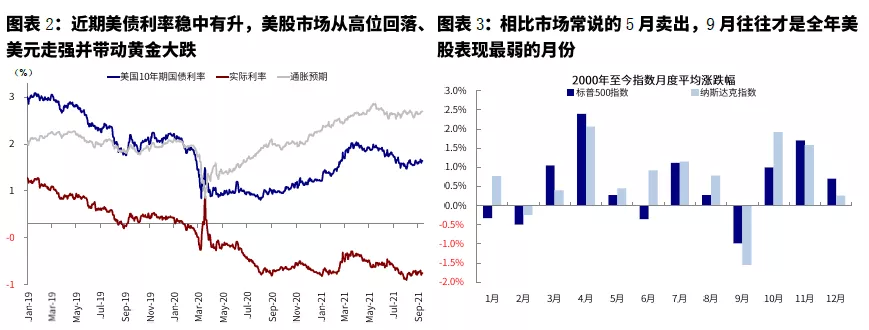

近期,海外市场再度出现一些波动,美债利率稳中有升,美股市场从高位回落、美元走强并带动黄金大跌。出现这些变化的背景,如我们在9月月报中提示的,主要是由于9月可能面临的是一个全球增长预期尚无明显转机或催化剂、但政策变数却可能增多的局面,叠加此前积累了较多涨幅,因此不排除出现波动,而主要的传导源头可能来自利率的变化。展望9月余下两周多,几个变化较为重要:

疫情,疫情的变化不仅会影响短期高频经济活动和后续修复节奏、也影响利率的走向。疫情见顶回落对应着后续经济活动和就业修复,同时也对应着实际利率基本见底。

通胀,月中(9月14日)将公布8月CPI数据对减量预期和利率走势也有重要影响。最终价格压力实际上是供需双方综合影响的结果,上轮疫情升级影响的主要是交付时间而并非产能利用率。前期我们看到产能、库存都有改善。

FOMC会议(9月21~22日),提前减量的风险基本被排除,但是12月正式启动依然是基准情形。9月微调声明铺垫也并非没有可能,更何况9月份的议息会议还有更新的经济数据和点阵图等信息。

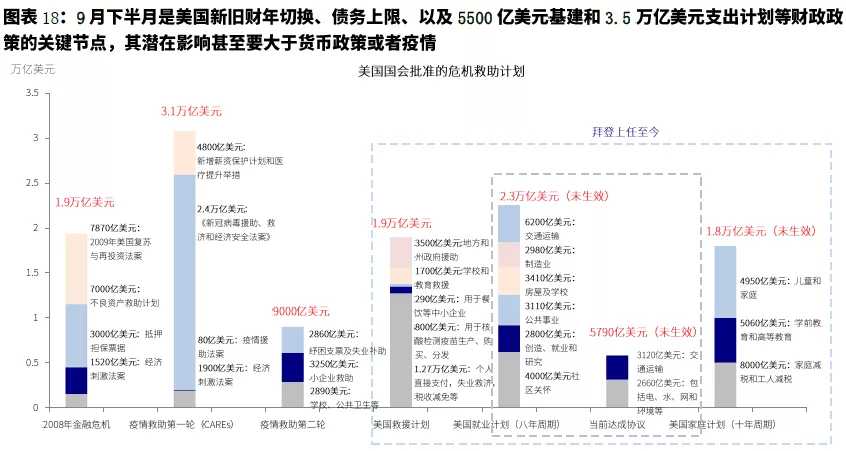

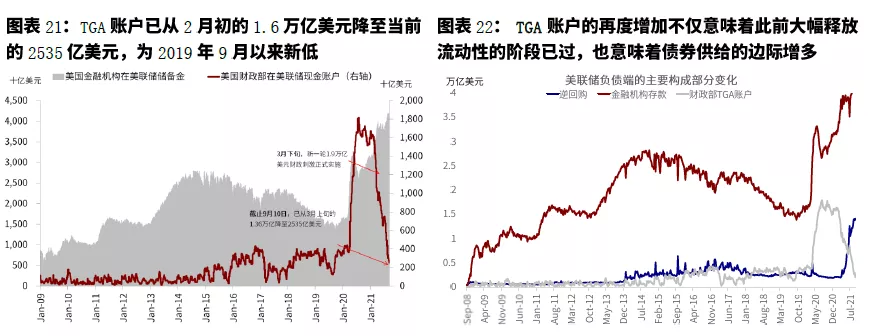

财政政策与债务上限,9月下半月是美国新旧财年切换、债务上限、以及5500亿基建和3.5万亿支出计划等财政政策的关键节点,潜在影响甚至要大于货币政策或者疫情。TGA账户的再度增加不仅意味着4~5月份以来大幅回落释放流动性的阶段已经过去,也意味着债券供给的边际增多,这对流动性、实际利率和美元的边际影响可能要大于仅是增量减少的QE减量。

本周焦点:9月可能影响市场的几个关键变量:疫情、通胀、美联储、财政

近期,海外市场再度出现一些波动,美债利率稳中有升,美股市场从高位回落、美元走强并带动黄金大跌,这些变化与我们在月初发表的9月配置月报《海外资产配置月报(2021-9)短期转向防风险》中所提示信息基本一致。

出现这些变化的背景,主要是由于9月可能面临的是一个全球增长预期尚无明显转机或催化剂(疫情影响仍在持续、中国增长呈现加速放缓态势)、但政策变数却可能增多的局面(美联储FOMC、美国债务上限和财政支出),叠加此前积累了较多涨幅(9月是美股全年来看最弱的月份),因此不排除出现波动,而主要的传导源头可能来自利率的变化。

因此展望9月余下的两周多时间,有几个变化较为重要,值得密切关注:

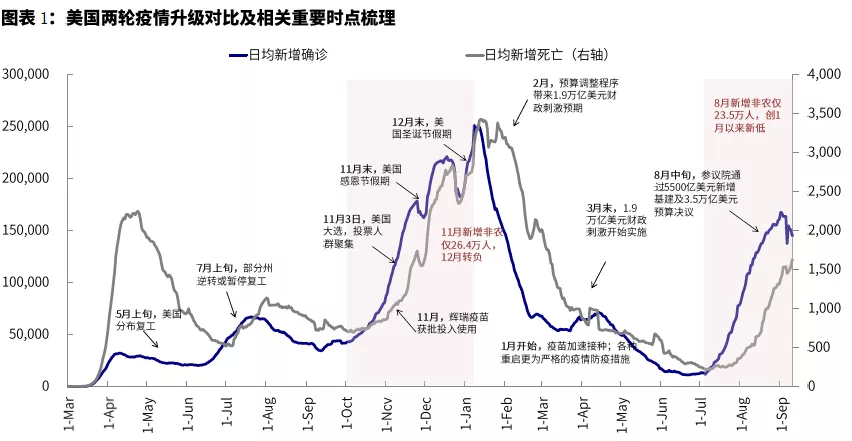

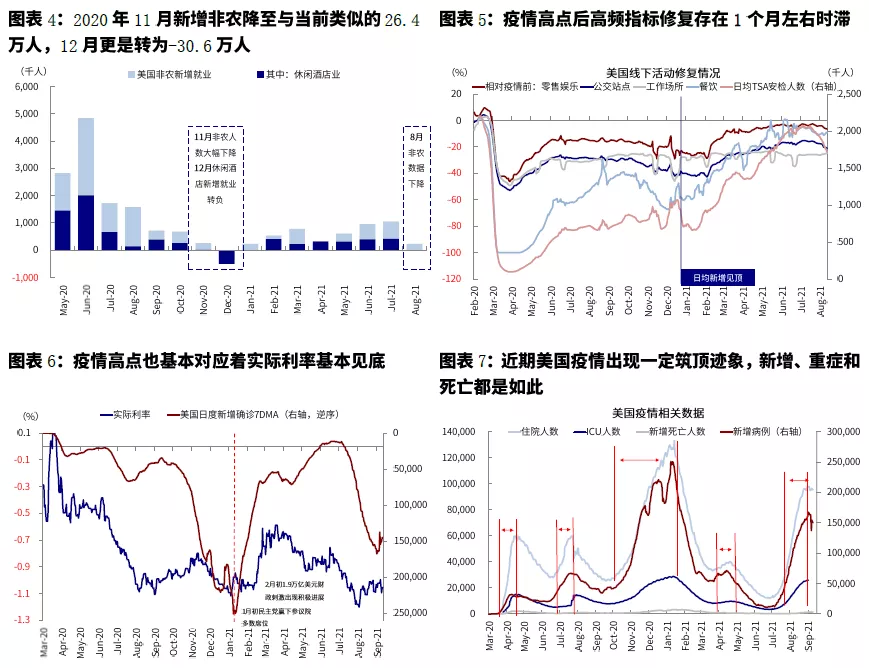

一是疫情,疫情的变化不仅会影响短期高频经济活动和后续修复节奏、也影响利率的走向。如果我们在(《重温美国上轮疫情的节奏与影响2021年8月30日~9月5日》)和(《实际利率持续为负之“谜”》)中分析,上一轮10月初到今年初的疫情与当下有很多相似和值得借鉴之处,疫情见顶回落对应着后续经济活动和就业的快速修复,虽然存在一定时滞,同时也是对应着实际利率基本见底。

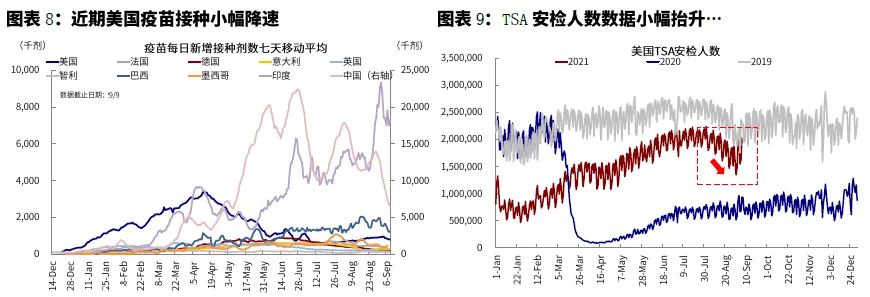

近期最新的变化是,美国疫情出现一定筑顶迹象,新增、重症和死亡都是如此,同时白宫也最新推出了强制性加快疫苗接种最新的疫情行动计划(《解析白宫最新疫情行动计划疫情复工周度追踪(9月11日)》),如果上述措施双管齐下对未来疫情改善产生显著效果的话,那将有助于缓解增长担忧并为利率上行提供条件。

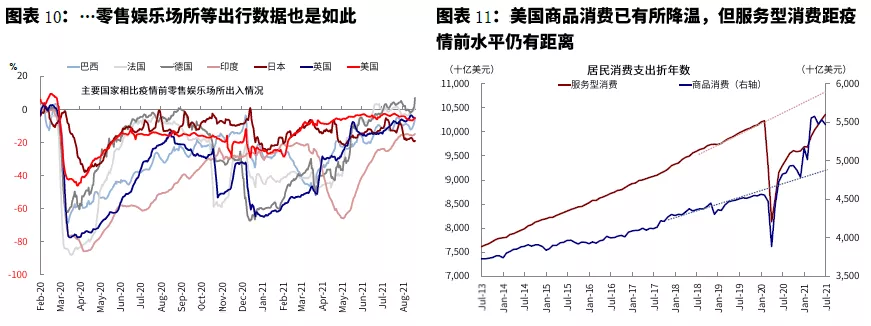

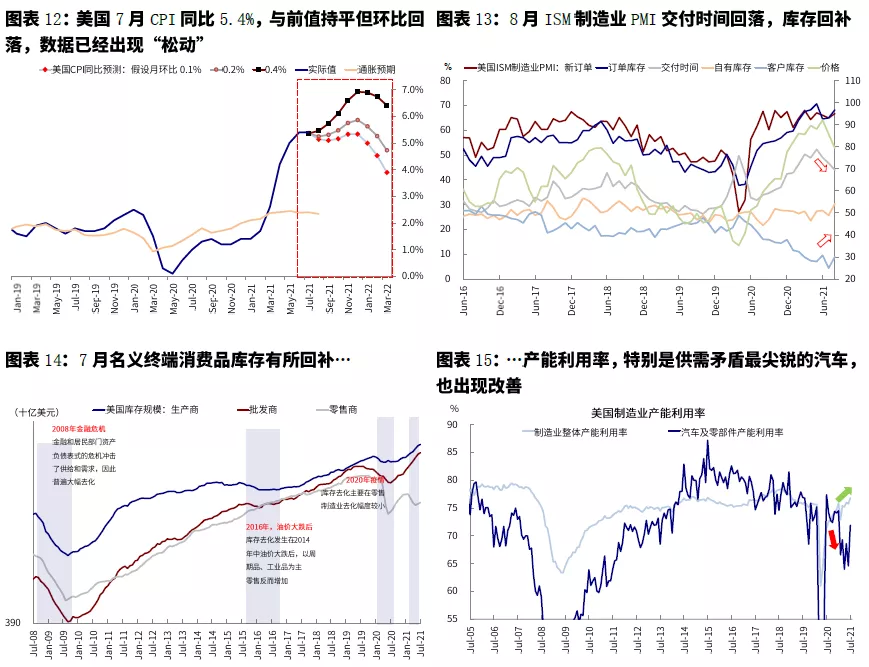

二是通胀(9月14日),月中将公布的8月CPI数据对于减量预期和利率走势也有重要影响。短期疫情的升级影响是两个层面的,一方面可能会再度拖累供应链的修复进而导致供应紧张,例如部分东南亚国家如越南疫情的持续升级已经影响了当地生产,但另一方面也会造成需求的回落,例如近期我们注意到高频的出行和消费指标都有所趋弱,更不用说因为财政刺激激增的商品消费也已经从高点回落,因此最终的价格压力实际上是供需双方综合影响的结果。

所幸的是,近期我们注意到供应链(如8月PMI的交付时间)、库存(7月名义终端消费品库存和8月PMI库存)、产能利用率(特别是供需矛盾最为尖锐的汽车)都出现了改善迹象,而且根据上一轮疫情的经验,疫情升级期间影响的主要是交付时间而并非影响更大的产能利用率,4~5月的价格压力主要是由于需求刺激叠加天气芯片等多重结构性因素的共振。

目前的市场一致预期是8月通胀环比会继续回落(0.4%vs. 7月的0.5%),如果再度超预期的话可能会加大市场对于美联储减量和利率上行的压力。

三是FOMC会议(9月21~22日),经历了近期一系列的变化后,提前减量的风险基本被排除,但是12月正式启动依然是基准情形(《Jackson Hole会议改变减量节奏了么?》、《关于QE减量的八问八答2021年8月16日~8月22日》)。在年底前仅剩9月和11月初两次会议的背景下,9月微调声明做出铺垫也并非没有可能,更何况9月份的议息会议还有更新的经济数据和点阵图等信息,因此依然是一个值得重点关注的时点。

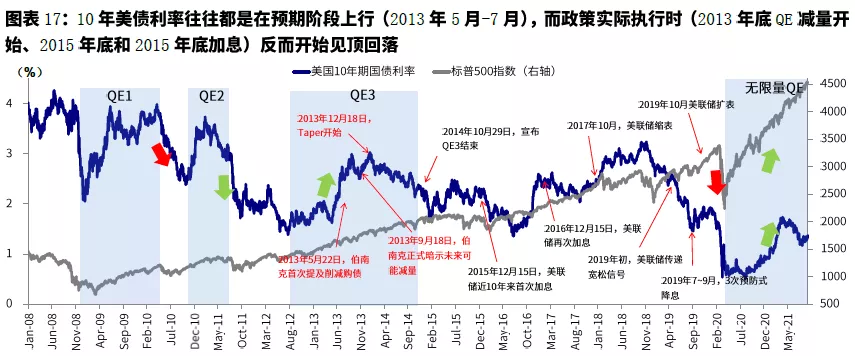

更重要的是,对于资产价格如国债利率而言,预期上的微小变化已经足够,并非需要等到实质性的改变,2013年的经验即是如此。

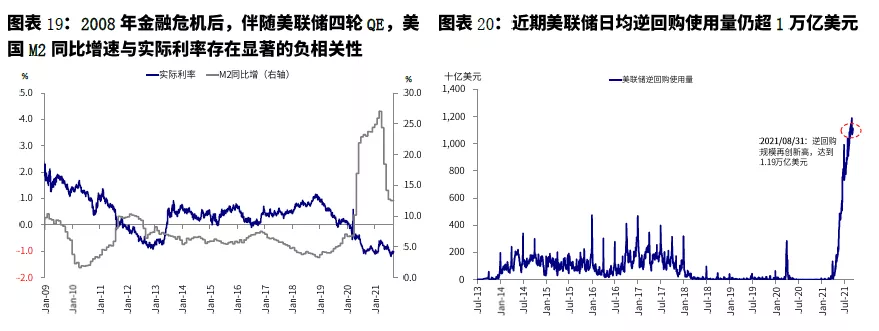

我们在近期发表的专题报告《实际利率持续为负之“谜”》中,提到疫情以来,以及历史上历次实际利率大幅为负的时期,高流动性一个主要甚至是最关键的因素。如果以M2指标量化测算的话,实际利率大约有130bp的上行空间。

四是财政政策与债务上限,9月下半月是美国新旧财年切换、债务上限、以及5500亿基建和3.5万亿支出计划等财政政策的关键节点,其潜在影响甚至要大于货币政策或者疫情。例如,9月15日参议院休假回来以后,就可以着手就3.5万亿支出计划的细节做出协商讨论(《美国距新一轮基建和刺激还有多远?2021年8月9日~8月15日》),而其实是否会涉及到加税也将会有更为清晰的图景。如果进展顺利,叠加5500亿基建计划大概率通过,对于利率和美元预计都将起到明显提振效果,但加税可能会压制美股市场情绪。

另外,债务上限也将是后续关注的焦点。财长耶伦上周再度敦促国会尽快提高债务上限,当前财政部的紧急措施将会在10月耗尽。债务上限本身我们到不太担心,两党大概率会找到妥协方案,从历史上来看,对市场的实际影响也不大,但更为关键的是债务上限放开后背后隐含的对于财政部TGA账户也即债券供给的影响。

目前TGA账户已经从2月初的1.6万亿美元降至当前的2000亿美元,这也是2019年9月以来的新低,已经不太可能进一步回落。TGA账户的再度增加不仅意味着从4~5月份以来TGA账户大幅回落释放流动性的阶段已经过去,也意味着债券供给的边际增多,这可能对于流动性、实际利率和美元的边际影响要大于仅仅是增量减少的货币政策减量操作,值得重点关注。

市场动态:美元利率抬升、黄金大跌、成长回落;耶伦再度督促提升债务上限

资产表现:大宗>债>股;美元利率抬升,黄金下跌,成长跑输

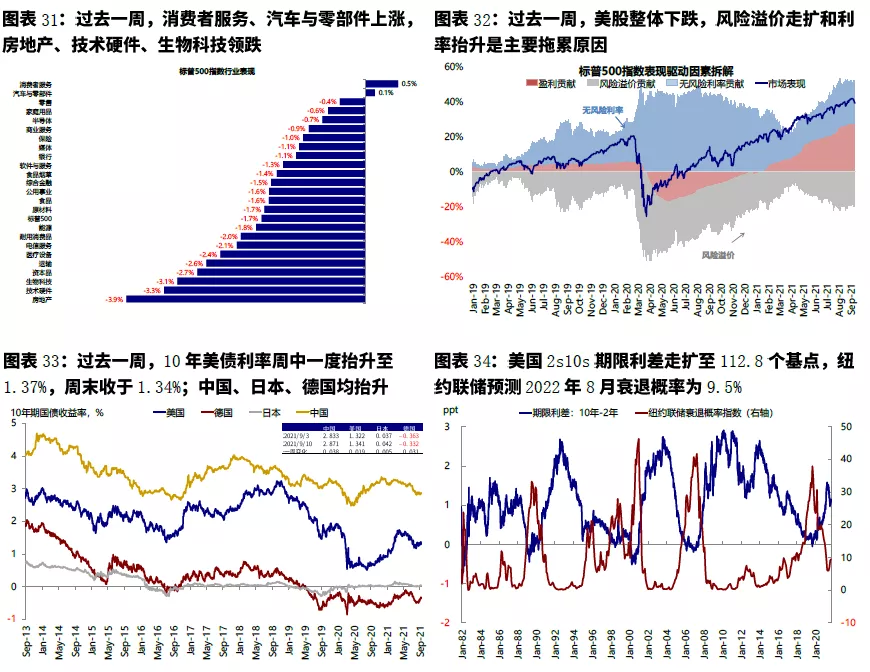

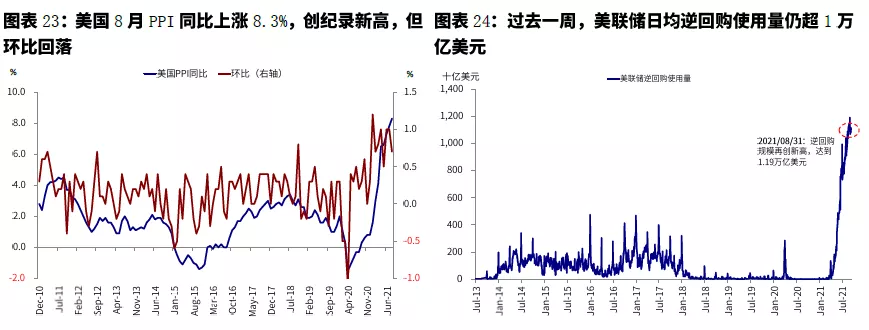

过去一周美股整体下跌,特别是纳斯达克跌幅较多。上周三,美国财政部部长耶伦表示如果白宫和国会无法提高债务上限,美国或将在10月面临债务危机;美联储褐皮书指出美国经济增长正在放缓,并暗示通胀可能加剧,与此同时,纽约联储主席威廉姆斯表示年内taper是合适的时间点。上周五公布的PPI同比数据再次刷新纪录,也可能增加了市场的不确定性。

整体看,过去一周,美元计价下,大宗>债>股,天然气、VIX多头、天然气、A股领涨;比特币、全球REITs、韩国及巴西股市以及黄金领跌。分行业来看,消费者服务、汽车与零部件上涨,房地产、技术硬件、生物科技领跌。利率方面,10年美债利率抬升至1.34%,其中实际利率下降3bp,通胀预期抬升5bp;投资级信用利差和高收益债信用利差均走扩

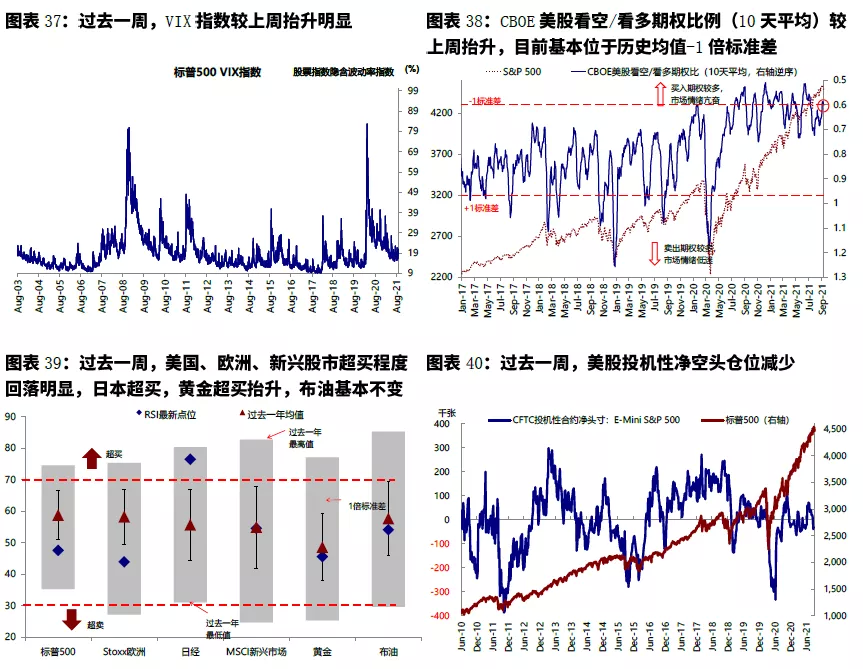

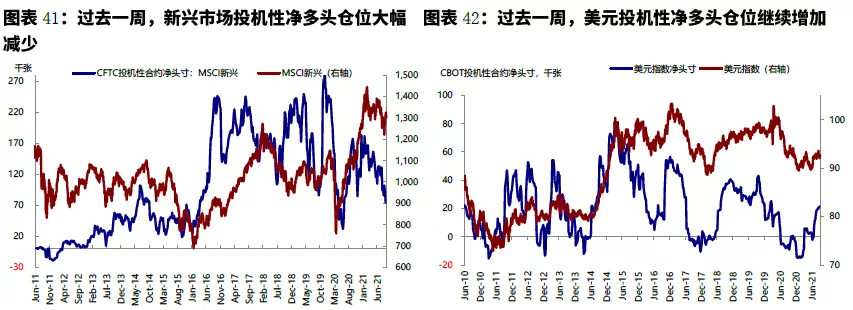

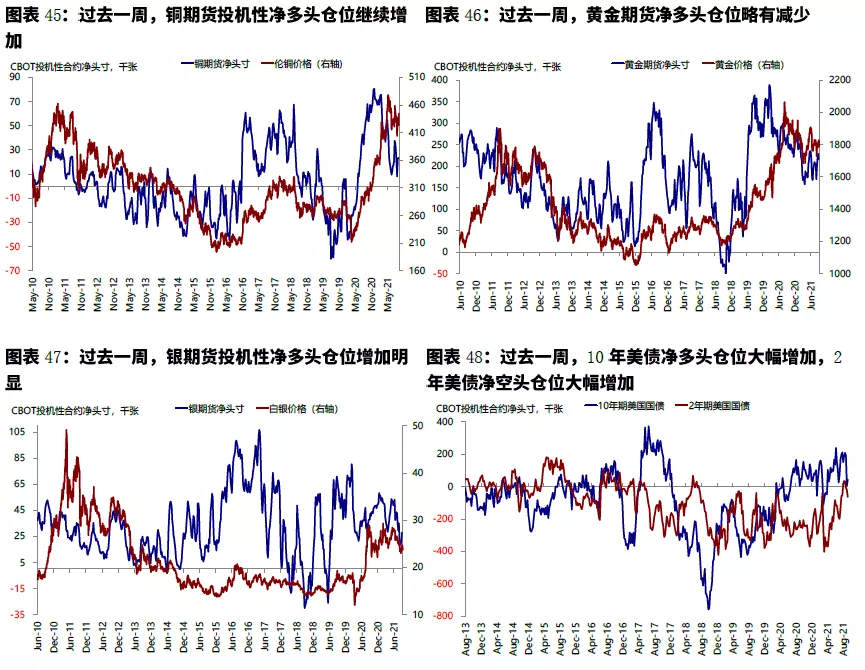

情绪仓位:日本超买,新兴多头回落,短债空头大增

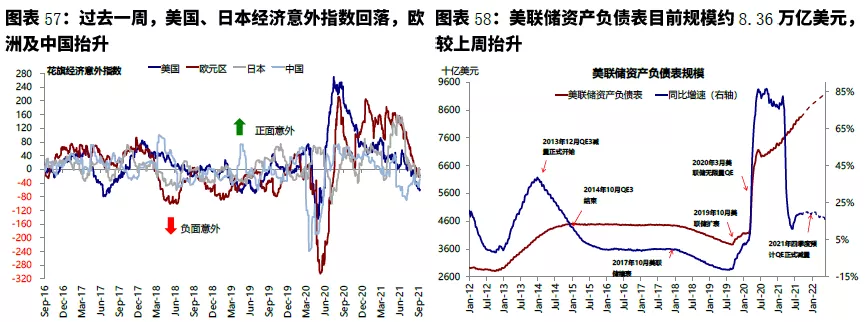

过去一周,美国、欧洲、新兴股市超买程度回落明显,日本超买,黄金超买抬升,布油基本不变;10年美债净多头仓位大幅增加,2年美债净空头仓位大幅增加。新兴多头明显回落。

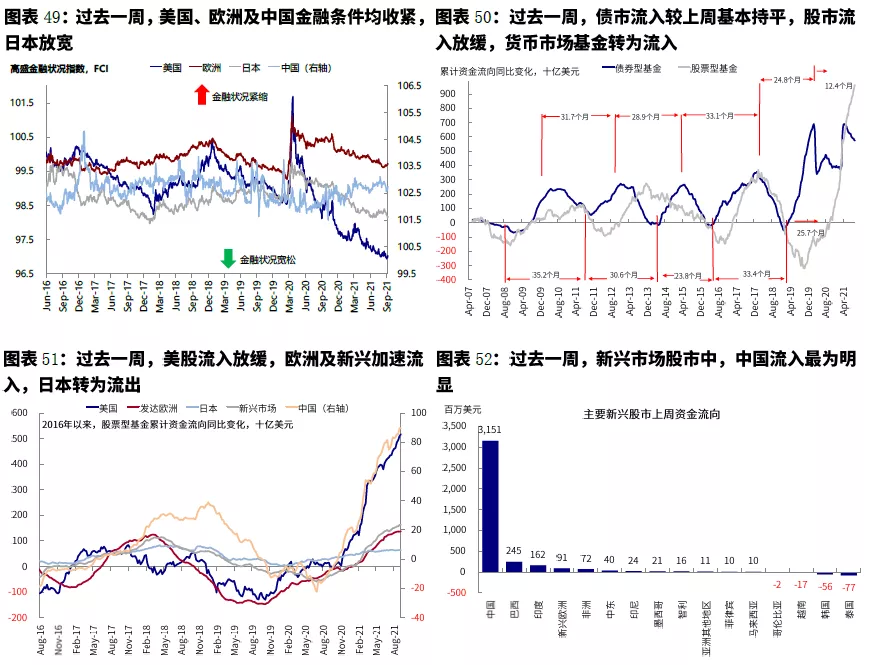

资金流向:股市流入放缓,货币基金转为流入

过去一周,债市流入较上周基本持平,股市流入放缓,货币市场基金转为流入。分市场看,美股流入放缓,欧洲及新兴加速流入,日本转为流出。

基本面与政策:美国8月PPI同比创新高,但环比回落

8月PPI同比上涨8.3%,为2010年11月有记录以来最大同比涨幅,但环比回落。8月PPI同比上涨8.3%,但环比录得0.7%,有所回落。与此同时,上周首申人数为31.0万人,低于前值(34.5万人)和预期的33.5万人,表明就业市场整体依然维持稳健。

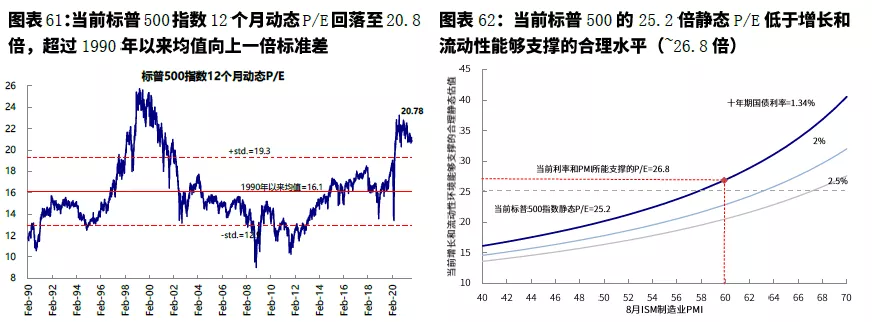

市场估值:美股估值低于增长和利率环境支撑水平

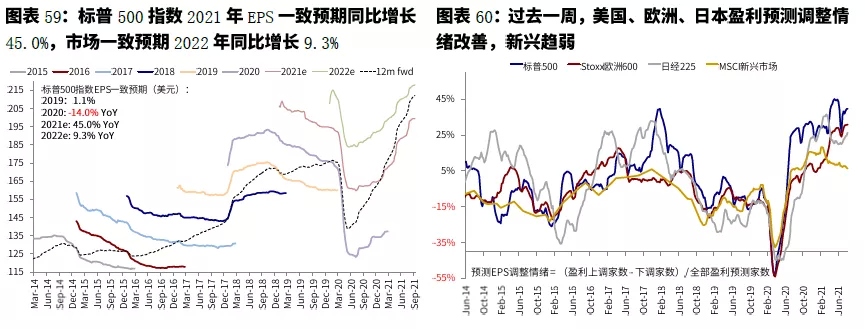

当前标普500指数25.2倍静态P/E低于增长(8月ISM制造业PMI=59.9)和流动性(10年美债利率1.34%)能够支撑的合理水平(~26.8倍)。

本文选编自“Kevin策略研究”,作者:刘刚、李赫民等;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP