Delta冲击下的全球经济:东南亚产业链与“躺平”的美国

疫情新变化:Delta冲击下,疫苗覆盖较低的东南亚及美国部分州“告急”。

2021年6月中旬以来,Delta变种病毒的快速传播,使得全球新冠疫情出现新一轮反弹。具体来看,本轮确诊快速增加的区域主要有二:

东南亚(尤其是马来西亚、泰国、越南):由于前期疫情防控得当,前几轮美欧疫情反复的过程中,亚洲整体受影响较有限。但也正如此,亚洲新兴整体疫苗接种比例较低,伴随着国际旅行逐步开放以及变种病毒传播,本次东南亚成为新“震中”且死亡率明显高于美欧。

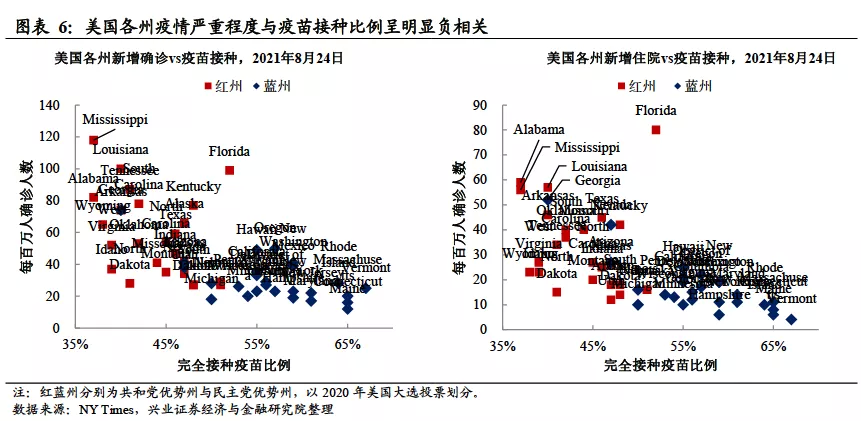

美国(尤其是疫苗接种较低的南方州):前期疫苗接种落后的南方州(多为共和党票仓),如密西西比、路易斯安纳等州,确诊人数也快速上升,且部分州出现了医疗体系被挤兑的风险。

影响:东南亚 “熄火”但美国“躺平”,关注电子汽车产业链潜在风险。

东南亚“熄火”,或短期内冲击全球及中国的电子及汽车产业链。与此前不同的是,本轮东南亚的经济活动明显降温,部分汽车厂商或零部件供应商生产受到显著影响。考虑到东南亚在全球电子及汽车产业链的重要地位,短期中国相关贸易或受负面冲击——近期马来西亚对中国中间品出口已明显下行。长期看,疫情暴露出东南亚经济体的供应链脆弱性,凸显了中国生产的稳定性。

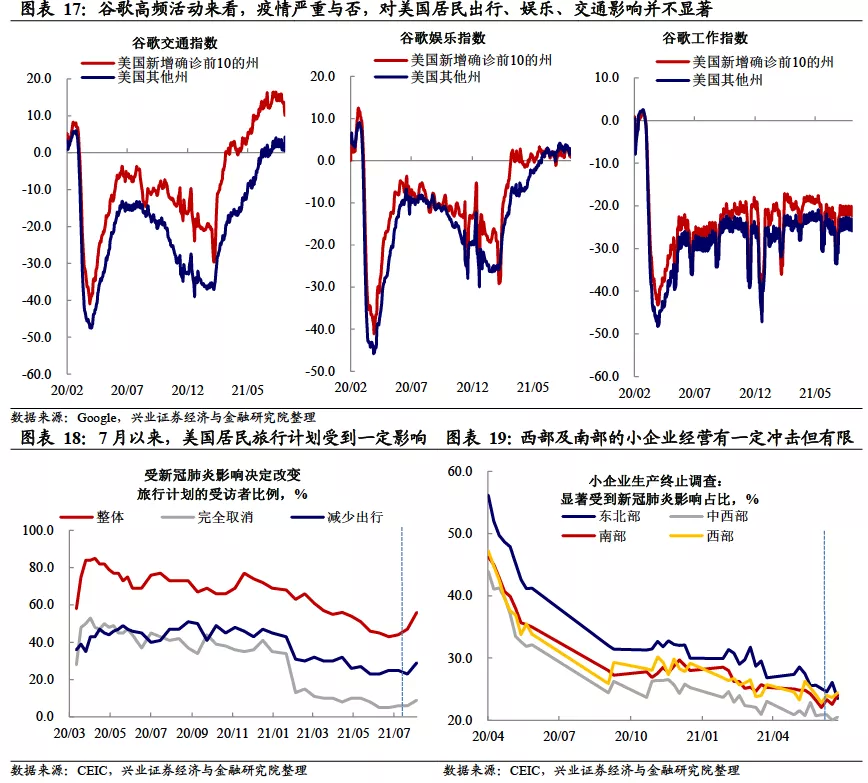

美国在扰动下“躺平”,需持续观察联储对疫情影响的定性判断。虽然疫情有所反复,但是美国的经济活动受疫情影响并不显著。随着美国疫苗接种进入平台期,其对疫情的感知似乎也正在钝化。值得关注的是,考虑到美国财政刺激已经退坡,美国经济的内生动能已经出现明显减弱。疫情这一不确定的外在因素持续扰动下,需要持续追踪美联储对疫情影响的定调,以及其可能再次转松的时间点。

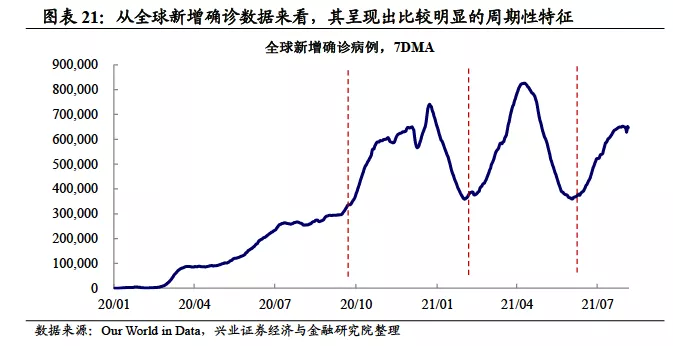

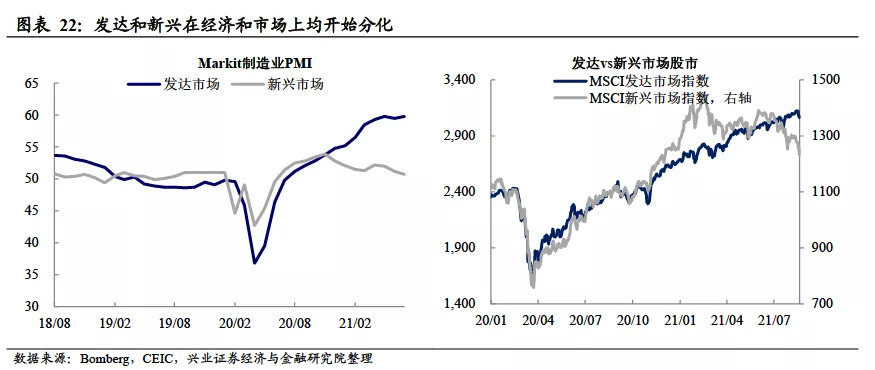

展望:疫情反复的“泥沼”中,发达与新兴的分化中期或仍延续。关注到新冠病毒仍在持续变异,而全球新增确诊已呈现出较明显的周期性,疫情反复的“泥沼”在短期内恐仍将延续。实际上,2021年以来,发达市场无论在股市或经济表现,都要领先于新兴市场。在新兴经济体建立足够的疫苗屏障前,高死亡率的困扰可能仍将拖累其生产运行。但对疫情感知逐渐“钝化”、“躺平”的发达经济体,其经济受到疫情的影响可能正逐步减弱。发达市场相对于新兴市场的优势表现,中期可能仍将延续。

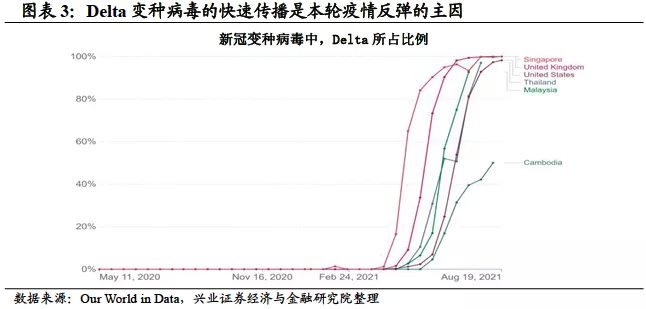

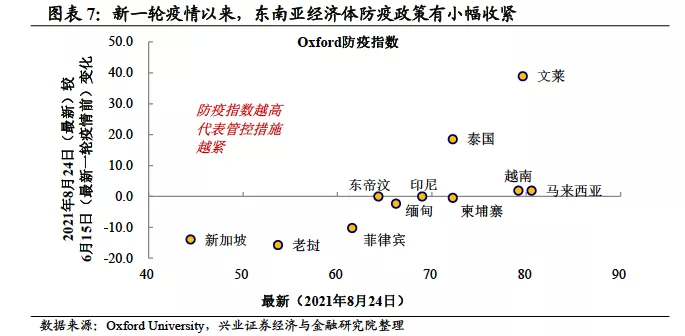

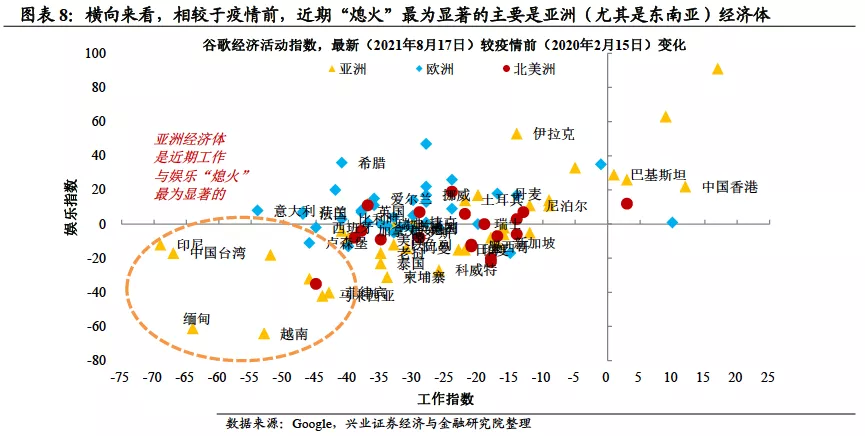

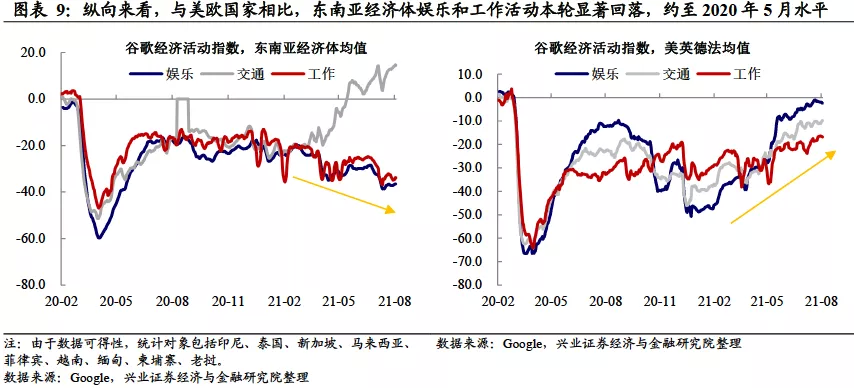

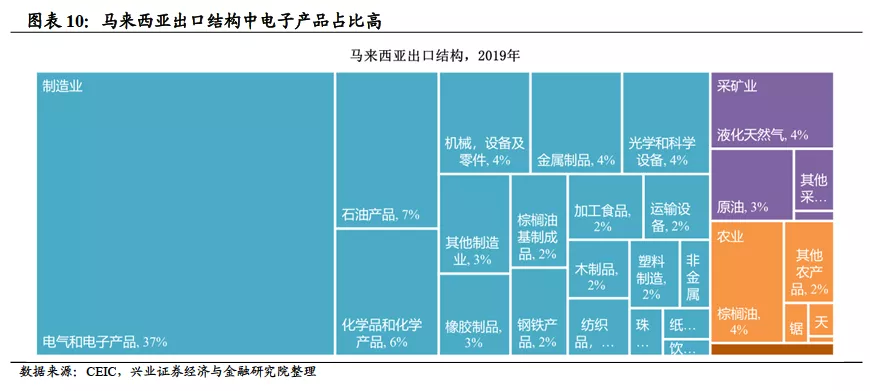

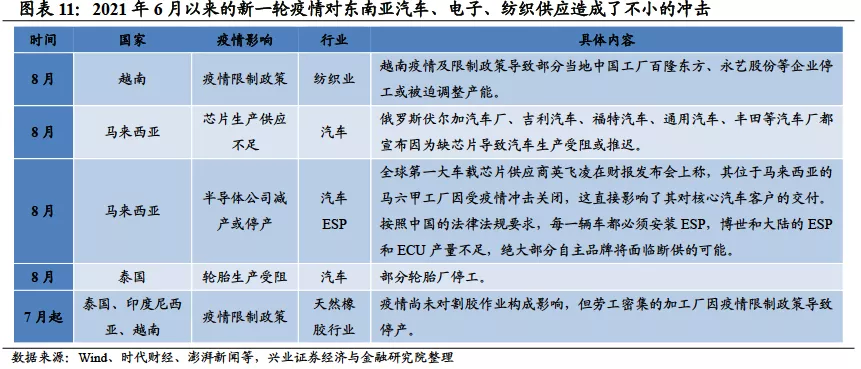

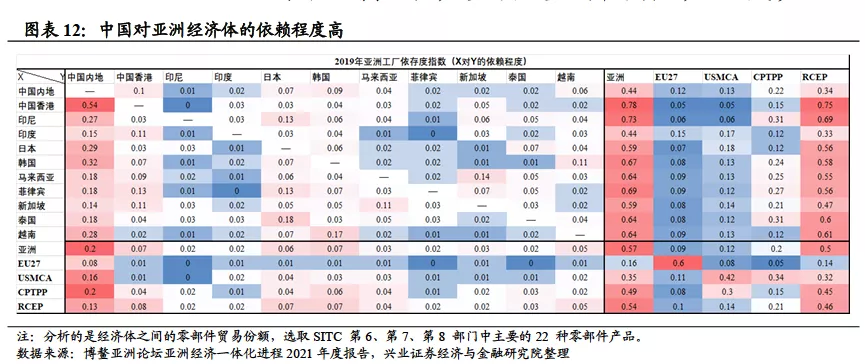

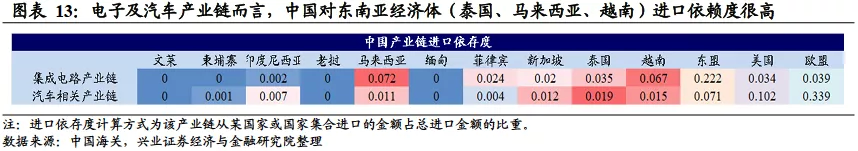

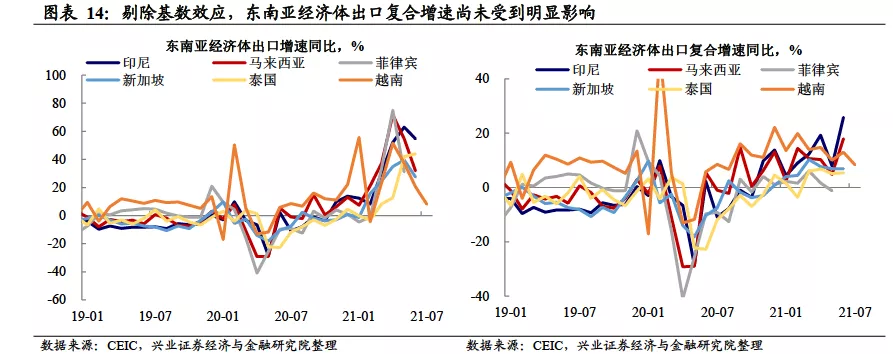

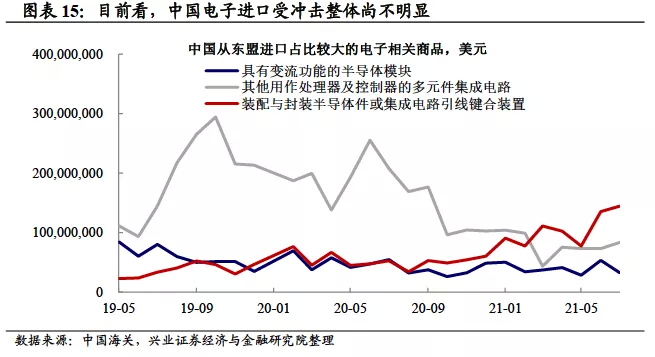

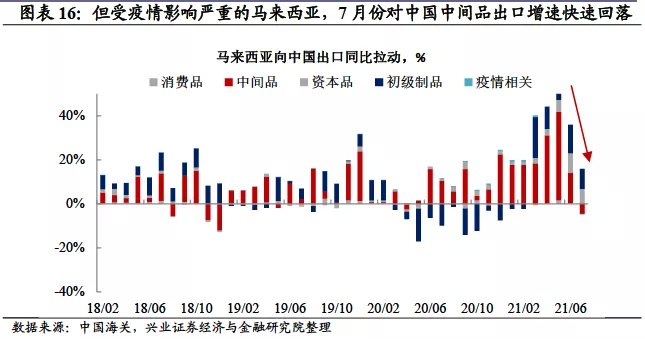

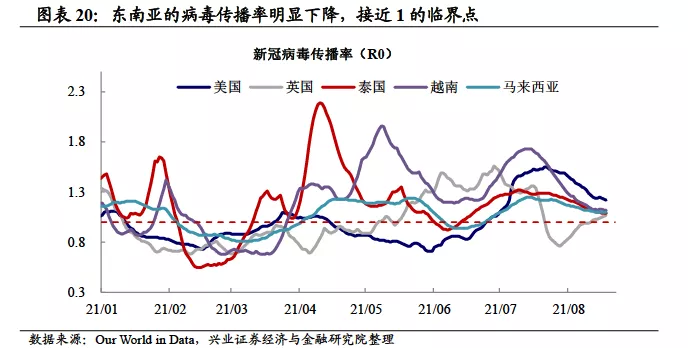

风险提示:疫情形势超预期变化,美联储货币政策超预期调整。 正文 现状:疫情新变化,东南亚、美国“告急” Delta变异病毒冲击下,东南亚成为疫情新“震中”,美国疫情也明显反弹。2021年6月中旬以来,全球新冠肺炎新增确诊再次抬头。东南亚经济体中,马来西亚和泰国的每日新增确诊分别达到2.1万人和2.2万人;美国每日新增确诊人数由前期低点的1.2 万人反弹至14.7万人。Delta变种病毒是本轮 疫情反复的主因,其在美国、马来西亚和泰国新冠变种病毒中的占比均已接近100%。与前几轮疫情不同的是,本轮东南亚成为疫情反复的重灾区,东南亚经济体实际上在前期并未遭受疫情的强烈冲击,但当前马来西亚、泰国等经济体新增确诊远超前期高点,成为疫情反弹新的“震中”。 本次东南亚及美国部分州疫情形势“告急”,背后或主是疫苗覆盖较低所致: 东南亚疫苗接种落后,死亡率远超美英。从死亡情况来看,当前马来西亚的每百人单日新增死亡病例为7.3人,而同样出现疫情反弹的美国仅为3.0人。而这背后对应的是疫苗接种情况的差距,在2021年7月初,美国的新冠疫苗完全接种比例已达到47%,而马来西亚仅为7.7%。 美国各州出现分化,疫苗接种领先的州疫情恶化程度也较低。从美国内部情况来看,各州的疫情恶化程度也呈现明显分化,疫苗接种相对领先的加利福尼亚、明尼苏达等州的新增确诊人数与住院人数明显少于疫苗接种落后的密西西比、路易斯安纳等州。 东南亚“熄火”危及产业链,美国“躺平” 1)东南亚“熄火”冲击电子及汽车产业链,对中国而言或是短危长机 本轮Delta变种病毒使得东南亚疫后修复首次显著“熄火”。如前所述,受益于地理位置及前期疫情防控得当,在前几轮美欧疫情反复的过程中,东南亚是受疫情影响相对较小,生产恢复较快的经济区域之一,为2020年全球生产的恢复做出了重要贡献。但与此同时,由于整体疫苗接种比例较低,伴随着国际旅行的逐步开放以及变种病毒的出现和传播,亚洲的脆弱性也相 对较高(详参2021年4月27日《印度、疫苗与黑天鹅:宏观的视角》)。 6月以来,随着Delta变种病毒的快速传播,东南亚的疫情形势开始出现恶化。而与此前不同的是,本轮东南亚的经济活动开始出现明显的“熄火”。一方面,防疫政策出现进一步收紧;另一方面,由于近期疫情死亡率快速上升,居民的工作和娱乐都受到了显著的影响。从谷歌经济指数可以看到,相较于经济活动仍在修复的美国和欧洲,近期亚洲的经济活动明显回落,东南亚整体已经回到2020年5月的水平。 疫情扰动下,东南亚经济体生产活动受阻,相关产业链可能受到负面影响。实际上,从全球分工来看,东南亚经济体已是与欧盟、北美三大产业链同等重要的产业链之一。疫情反复导致部分东南亚国家经济活动明显下行,可能进一步影响相关产业链生产。 受潜在影响的产业链主要是汽车、电子产业链。对于全球最复杂的两条产业链:汽车产业链、电子产业链,东南亚经济体都占有重要地位。以马来西亚为例,马来西亚为制造业出口国,制造业商品出口占总出口比重的近85%,其中,电气和电子产品出口份额占比最高,大约占总出口额度的37%。此外,马来西亚是全球最重要的半导体封测基地之一,马来西亚疫情的影响可能会蔓延到全球芯片的供应链,进而影响到汽车、电子设备生产等多个行业和领域。在东南亚经济体因疫情被迫封锁经济之后,部分国际汽车厂商或零部件供应商已宣布生产线大规模停产或减产。 在此背景下,需关注东南亚疫情对全球产业链、进而对全球通胀的影响。如我们在6月15日的报告《除大宗外,全球供应链问题还出在哪里?》中所指出的,疫情的此起彼伏使得本轮危机后的复苏出现了罕见的全球产业链紧张的问题,进而推升全球通胀压力。而作为2020年几乎唯一一条在正常运作的产业链(参见2月3日的报告:2021年疫后出口的逻辑与受益链条——来自千万量级海关商品出口大数据的证据),如果疫情影响持续,需关注其对全球通胀持续性的影响。在此背景下,需关注东南亚疫情对全球产业链、进而对全球通胀的影响。 对中国而言,短期内东南亚供应受冲击可能拖累中国相关产业链贸易。从全球贸易结构来看,中国与东南亚产业链的深度一体化,使得中国高度依赖东南亚产业链:在22种重要零部件中,中国对亚洲产业链的依赖程度是44%,因此短期东南亚疫情对中国的影响可能会体现为产业链受其拖累。从中国对东南亚的进口结构来看,中国在电子元件集成电路产业链和汽车产业链对东南亚的进口依赖程度较高,分别为22%和7%。在电子元件集成电路领域,与美国和欧盟相比,中国对东盟的依赖程度高,产业链相对脆弱,东南亚疫情导致的生产受阻可能会直接对中国的相关产业链造成影响 从最新贸易数据看,从东南亚对中国中间品贸易快速下滑,或已见端倪。疫情反复导致部分东南亚国家经济活动明显下行,可能进一步影响相关产业链生产。从已经公布的东南亚国家出口数据来看,可能由于发布偏慢,目前贸易总量受影响较小,剔除基数效应的东南亚国家出口复合增速并未出现明显下滑。但疫情较为严重的马来西亚,7月份对中国出口增速较快回落,其中中间品贸易快速下降,或反映了疫情影响下的结构性压力。此外,从产业链的视角来看,6、7月以来东南亚疫情的爆发还未在电子相关产品的中国进口数据有明显体现,未来仍需观察相关产品进口额度的变化。 长期看,中国产业链稳定性优势或进一步凸显。在2020年疫情冲击全球产业链,而东南亚经济体受冲击较小的情况下,部分研究曾经一度认为,未来东南亚经济体可能会长期受益于疫后全球产业链重构。然而,在Delta变异病毒冲击下,东南亚经济体疫情管理能力问题开始显现,其产业链的脆弱性也开始显现,这使得,中国在疫情中所表现出来的优异的管理能力,是几乎不可替代的。因此,长期来看,中国产业链优势或进一步凸显。 2)美国受冲击但“躺平”,需持续观察联储对疫情影响的定性判断 虽然疫情有所反复,但是美国的经济活动受疫情影响并不显著。2021年7月以来,伴随着Delta变种病毒的扩散,美国的疫情再次出现反复,尤其是前期疫苗接种比例相对较低的州(主要是南部州)新增确诊明显增加。理论上而言,新一轮疫情可能对美国经济(尤其是服务业)产生一定负面冲击。但是,就目前为止,从谷歌高频经济活动来看,疫情对美国居民出行、娱乐、交通的影响实际上并不显著。而从调查数据来看,因疫情取消或改变出行计划的居民占比有所增加,美国南部州部分中小企业经营受到了疫情的冲击,但整体影响相对有限。 考虑到病毒不断变异迭代,对美国等发达经济体而言,“躺平”或是常态。可以观察到的是,伴随着新冠肺炎病毒的不断变异和迭代,疫情的反复可能仍将延续。但观察到以美国为代表的发达经济体疫苗接种已经进入平台期,防疫政策和经济活动变化来看,其对疫情的感知可能正在钝化。 在此背景下,需要持续关注联储对疫情影响的定调及其对政策的影响。虽然目前来看,疫情反复对美国经济的扰动尚不明显,但是美联储对疫情的影响实际上是持续关注的。联储主席鲍威尔持续强调“疫情的持久和严重经济影响尚不确定,需向服务业就业提供支持”。考虑到美国财政刺激已经退坡,美国经济的内生动能已经出现明显减弱。疫情这一不确定的外在因素持续扰动下,需要持续追踪美联储对疫情影响的定调。关注到次贷危机以来,美国经济和市场对货币宽松的高度依赖,美联储可能正在等待一个再次转松的时机。 展望:疫情反复短期或难消,发达新兴或继续分化 短期看,东南亚的病毒传播率下降,近期新增确诊人数或将见顶。从传播率(R0)指标来看,马来西亚和泰国的传播率已明显下降,逐渐接近1的临界点,这意味着东南亚本轮疫情反弹或在近期接近顶点。而美国的传播率虽然也在下降,但明显高于东南亚各国,本轮新增确诊见顶或将晚于东南亚。 拉长时间看,疫情反复的扰动短期难消除,或成为全球经济的长期拖累项。拉长时间看,疫情反复的扰动短期难消除,或成为全球经济的长期拖累项。当前海外发达经济体面对疫情多半选择“躺平”,并未施加严格的防疫措施,期望依赖群体免疫的策略应对。但同时,新冠病毒的变异仍然在延续。从全球新增确诊数据来看,其呈现出比较明显的周期性特征,疫情的冲击恐怕短期内将持续存在,其对未来全球经济增长的拖累值得关注。 疫情反复的“泥沼”中,发达与新兴市场的分化短期或难以闭合。实际上,从2021年开始,发达与新兴在经济和市场上均开始有所分化。无论是制造业PMI,还是MSCI权益指数来看,从2020年年底至2021年年初开始,发达经济体就开始整体跑赢新兴市场。造成这一分化的主要原因或有三:其一,拜登政府上台后美国的两轮财政刺激以及欧央行二季度以来宽松的加码,抬升了美国为首的发达经济体复苏的天花板;其二,6月以来Delta变异病毒的传播,冲击了此前疫苗覆盖相对较低的新兴市场,导致其生产受到较为明显的阻碍,其三,全球避险情绪的抬头,也使得具有风险资产属性的新兴市场遭遇了资金的外流。 往后来看,在新兴经济体疫苗防护屏障提高前,发达恐仍将好于新兴。如本文开篇所述,疫情反复的“泥沼”在短期内恐仍将延续。而在新兴经济体建立足够的疫苗屏障前,高死亡率的困扰可能仍将拖累其生产的运行。而另一方面,对疫情感知逐渐“钝化”、“躺平”的发达经济体,虽然其居民的生命及健康可能受到反复的威胁和冲击,但其经济受到疫情的影响可能也在逐步减弱。短期内,发达市场相对于新兴市场的优势表现,可能仍将延续。 风险提示:疫情形势超预期变化,美联储货币政策超预期调整。 本文来源于“王涵论宏观”微信公众号,作者为王涵;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP