净利润翻倍,紫金矿业(02899)下半年还有看点

全球金矿龙头,紫金矿业(02899)上半年业绩表现抢眼,向市场交出了“翻倍”的利润成绩单。

智通财经APP了解到,紫金矿业(02899)近日公布2021年中期业绩,实现收入1098.63亿元,同比增长32.14%,保持在双位数的增长轨道内,而股东的净利润66.49亿元,创下历史新高,同比增长174.6%,净利率为6.05%。

紫金矿业今年上半年净利润就超过了去年全年,主要得益于黄金、铜及锌有色产品的量价齐升,其中铜及锌产品价格同比涨幅超过50%。不过在业绩发布之后,该公司股价并未有超常表现,实际上,从去年初到现在,该公司股价涨幅超过2倍,今年涨幅也近30%,股价已充分反映其业绩信息。

那么,该公司市值还能提升吗?

量价驱动,利润水平显著提升

紫金矿业主要从事金、铜、锌等矿产资源勘查与开发,适度延伸冶炼加工及贸易金融业务等,拥有较为完整的产业链,业务覆盖全球,在全球12个国家和中国14个省(区)运营30多家在产矿山项目。截止目前,该公司有超过2300吨黄金资源储量,6200 多万吨铜资源储量,均保持行业全球前10名。

该公司过往业绩优秀,收入保持双位数增长,2016-2020年五年收入复合增长率21.42%,股东净利润复合增长率37.15%,2021年在核心产品价格上升驱动下,成长加快,上半年收入及股东净利润分别增长32.14%和174.6%。

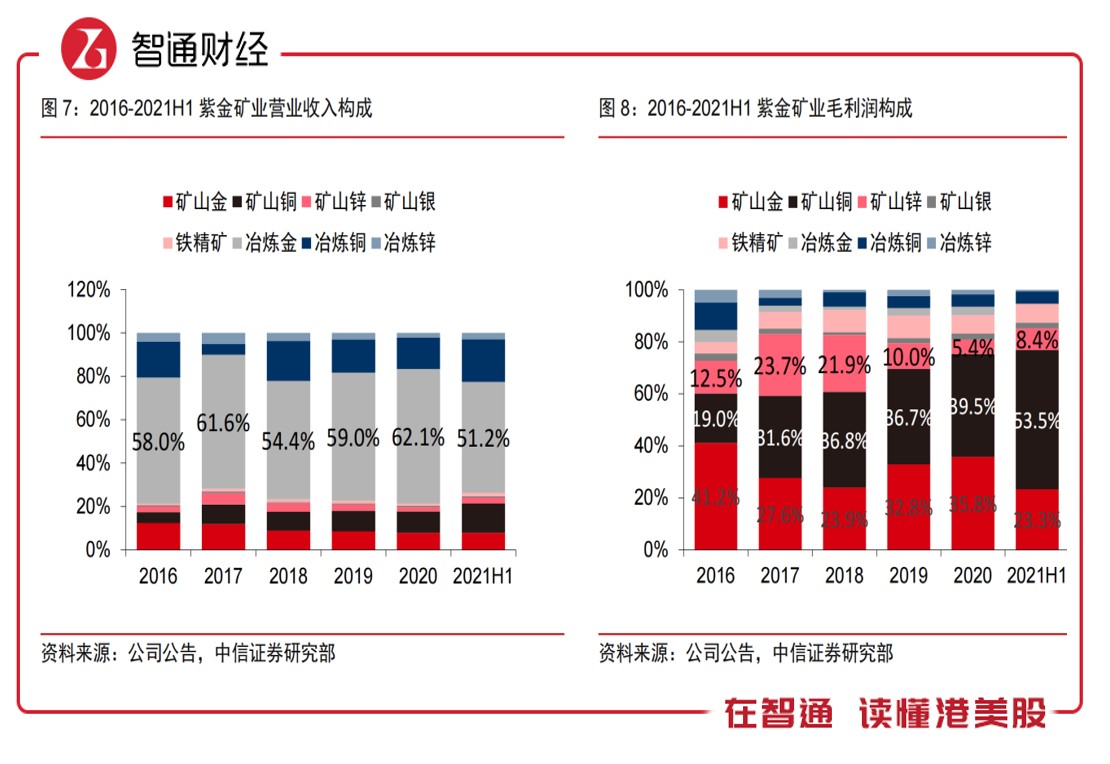

紫金矿业收入来源包括矿山金、矿山铜、矿山锌、矿山银和铁精矿、冶炼金、冶炼铜及冶炼锌。2021年上半年总收入1098.63亿元,从构成上看,冶炼金及贸易金的营收占比最大,为的51.2%,冶炼铜占比为19.7%,上半年实现高增长,占比较去年同期大幅度提升。矿山金和矿山铜收入份额不高,分别为7.9%和 13.4%,但贡献了核心利润,矿山产铜及矿山产锌的毛利润贡献分别为53.5%及23.3%。

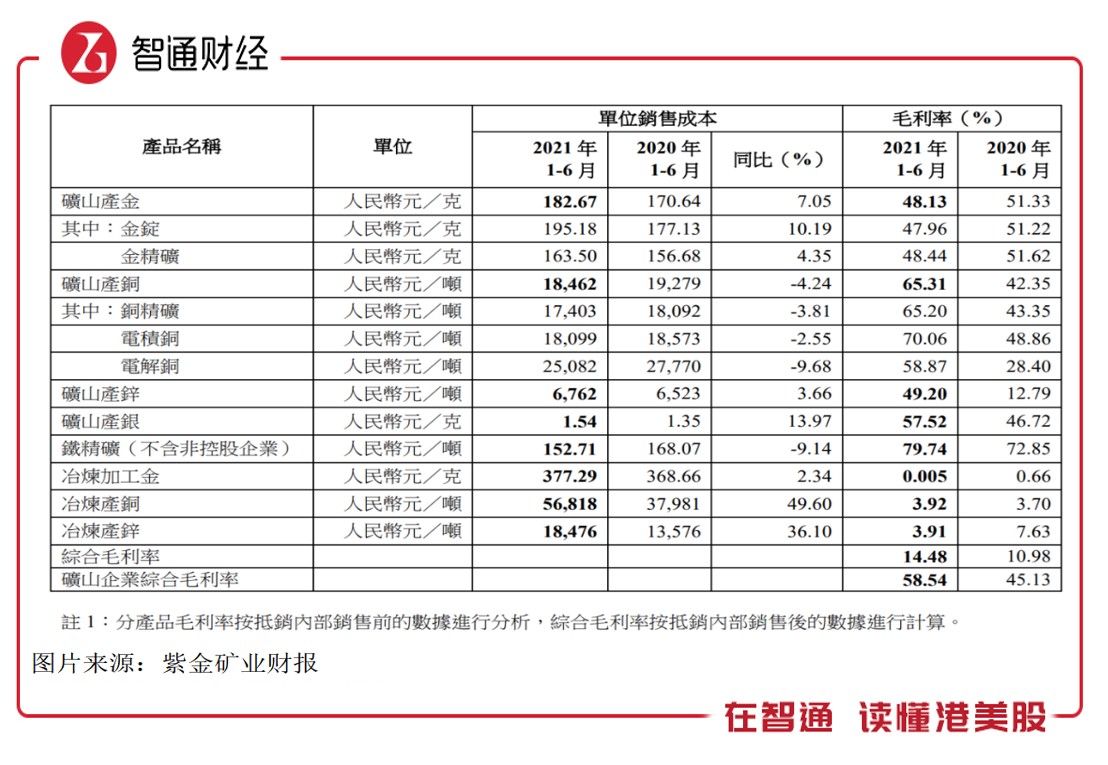

2021年上半年,该公司毛利率为14.48%,同比提升2.57个百分点,矿山企业为核心贡献,其中铜价及锌价大涨使得该公司矿山铜与矿山锌毛利率显著提升,矿山企业综合毛利率高达58.54%,较 2020年上升 10.83个百分点。

2021年上半年,矿山金单价为352.18元/克,同比仅增长0.4%,但毛利率达48.13%,矿山铜单价为53226元/吨,同比增长高达59.2%,毛利率大幅提升22.96%至65.31%,不过期间销量237809吨,同比仅增长4.05%。矿山锌毛利率49.2%,矿山银毛利率为57.52%,同比均有较大幅度提升。

以下为各项产品的成本及毛利率情况:

2021年上半年,净利润66.49亿元,净利率6.05%,同比提升3.14个百分点。该公司期间减值损失大幅减少,销售费用率维持在0.2%的低位,财务费用改善,而核心的管理费用率按季度下降,Q2为2.3%,上半年期间费用率3.147%,同比下降0.55个百分点。毛利率上升、减值损失较少及费用控制优化,使得利润水平大幅度提高。

卡莫阿铜矿投产成亮点

具体来看,紫金矿业的黄金业务(矿产金和冶炼金)收入份额占据40%,是核心的收入来源,2021年上半年生产黄金149933千克,其中矿产金22015千克,冶炼加工金127918千克,占比黄金产量85.3%。黄金业务毛利润贡献20.8%,该公司主要有9大金矿,其中塔吉克斯坦泽拉夫尚、哥伦比亚武里蒂卡及甘肃陇南金矿矿产金均超过2500千克。

2021年黄金价格高位震荡,但通胀因素仍存在,有多家投行仍看好金价行情,该公司产金量全球前列,而且期间波格拉金矿仍处在停产状态,有望于下半年恢复运营,李坝金矿逐步达产,多个项目扩产明确,未来黄金业务仍是主要的业绩看点。

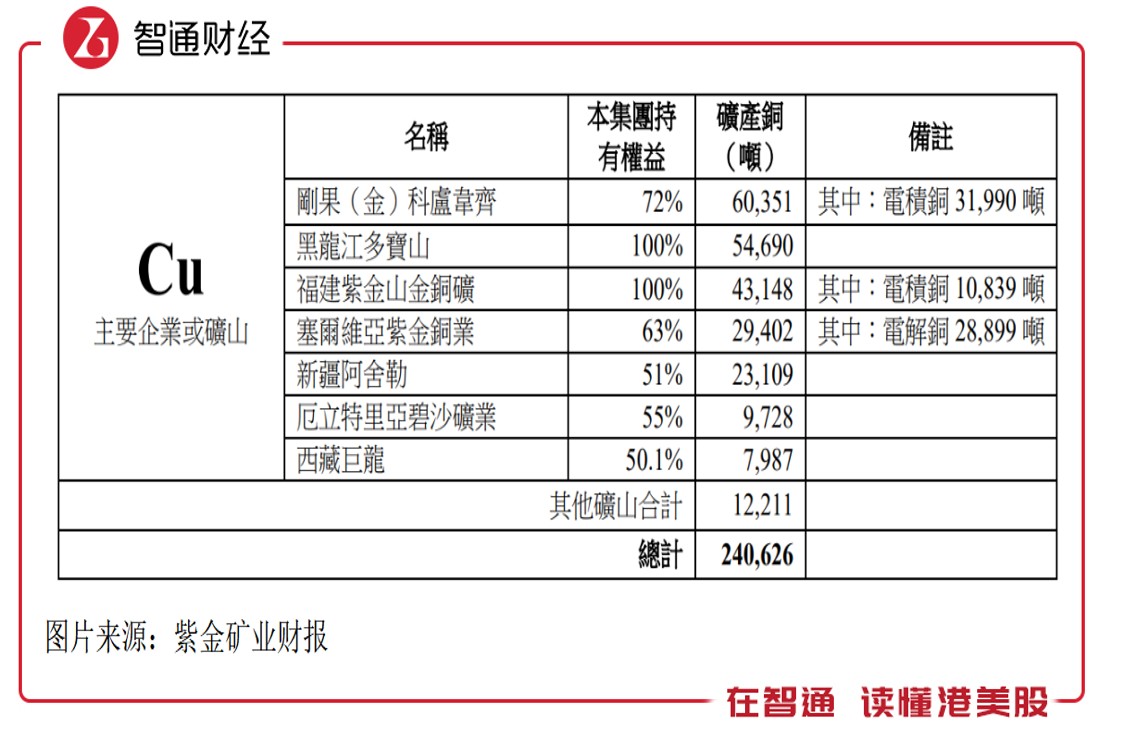

铜矿业务(矿产铜和冶炼铜)收入份额占19.3%,但铜价大幅上涨导致毛利率远高于黄金业务,毛利润贡献超过50%。期间,该公司产铜555872吨,其中矿产铜240626吨,冶炼铜315246吨,同比均实现单位数增长,该公司铜矿主要有刚果(金)科卢韦齐、黑龙江多宝山及福建紫金山金铜矿,这三大铜矿矿产铜均超过4万吨。

下半年铜价预计将高位震荡,主要为政策压制,在抛储下市场价承压,但经济复苏带动,价格震荡概率较大。该公司预期较大的为新产量的增加,其卡莫阿铜矿一期项目建设投产,成为全球品位最高在产超大型铜矿,2021年5月,一期第一序列 380 万吨/年选矿系统投料试车,二期项目进行前期的土方和土木工程,产能扩张至760 万吨/年,预计 2022Q3 投产,而三期扩建顺利产能继续增至1140 万吨/年。

此外,铅锌矿业务收入贡献较低,收入贡献仅为3.82%,锌矿在此次业绩中表现出色,期间锌价格的上涨,使得毛利润贡献大幅提升,超过了8%,主要矿山为新疆紫金锌业,锌矿板块业务量较低,价格变动预计对业绩影响不大。

白银等其他业务收入贡献36.7%,白银及铁精矿贡献较低,核心为中间及服务业务贡献。该公司期间产银461348.25千克,同比增长18.52%,但矿产银和冶炼银合计贡献收入份额仅为1.8%,主要矿山为厄立特里亚碧沙矿业及黑龙江多宝山。中间及服务利润率较低,整体毛利润贡献仅为18.74%。

下半年仍具高增长预期

值得注意的是,该公司提出在资源开发的同时,要加大新能源、新材料的研究和投入,为公司可持续发展寻找新的增长点,主要包括矿山品种开发,进一步拓展与新能源、新材料相关战略性矿种,开展对金铜以及稀有金属材料的半导体应用研究。该公司矿山品种资源丰富,新业务带来增长预期。

开发新业务以及项目投产具需要资金支持,智通财经APP了解到,2021年上半年,该公司资产负债率55.5%,流动比率0.88,负债资产健康,现金流也充沛。期间账上现金175.08亿元,其中经营性现金流净额贡献大,为120.25亿元,易于变现的交易性金融资产24.36亿元,合计为199.44亿元。

紫金矿业业绩看点在于铜矿和金矿业务,两者在收入及利润均具有较大的贡献,且有多个项目即将投产。中信证券发布研报称,根据铜价和金价的季度节奏,以及矿铜和矿金的季度投产节奏,预计紫金矿业2021年的业绩预测为 130.9亿元-175.7亿元。而该公司以港股价格算市值为2911.8亿港元,PE(TTM)在13.8-18.5倍区间。

对照港股上市的同行来看,该公司估值处在行业中枢范围,但作为金矿及铜矿龙头,在价格及项目投产驱动下,仍是资金首选及追捧的标的。

综上看来,紫金矿业业绩增长强劲,主要得益于黄金业务及铜矿业务的贡献,未来具有持续高增长预期,主要为金价仍具有震荡向上趋势,铜价虽受到政策压制,预计价格仍处高位,但有多个铜矿项目投产预期,而开发新业务或成新增长点。该公司费用率改善明显,利润水平创下新高,估值处于行业中值,值得关注。

扫码下载智通APP

扫码下载智通APP