首份“抱团”定量分析来了!美股40年数据揭示,抱团股可能崩盘

摘要

** 机构化是一个热点,从全球视角看也是未来发展的方向。在本报告中,基于详实的数据,我们讨论了机构抱团及对核心资产估值的影响。

** 抱团是存在且持续的:抱团机构持股占比随时间持续提高;机构化的发展,其需要寻找能够稳定持有且长期看具有较高收益的标的,满足条件的股票是有限的。

** 机构化对估值的影响:机构重仓股持续具有估值溢价;盈利和市值水平的抬升,对估值抬升有正向作用,盈利增速对估值抬升影响相对较小;质优公司盈利能力增强时,其估值中枢会抬升。

** 核心结论:美股机构抱团是存在且持续的;机构重仓股具有持续的估值溢价;机构偏好龙头,ROE是核心定价变量;从中长期视角看,公司盈利能力的提高往往伴随着估值的抬升。

** A股展望:抱团股存在崩盘的可能,但机构持续抱团背景下核心池体现的是扩充而非替换;重仓股相对行业具有持续估值溢价,其收益更多来自盈利而非估值的提升,超额收益或无法延续。

01 研究背景

沪港通和深港通的开通,便利了外资的流入,也对A股交易结构产生了一定的影响。在这个过程中,我们也在逐步将A股与海外成熟市场进行类比,以期寻找到可以借鉴的经验和教训。美国作为当今全球最发达经济体,也拥有成熟度最高的金融市场。在既往研究中,我们会对美股漂亮50、大消费时代、互联网泡沫和科技巨头时代等进行对比分析,从中寻找优秀龙头公司的基因密码或发展特征。在这个过程中,我们认为更重要的是看到了什么,而不是我们希望发生了什么。因此,我们需要分析更长的时间,同时也需要更详实的数据,考虑更全面的维度。

图1给出的是可口可乐1951-2017年财务和估值数据,及对应的机构投资者占比数据,横跨近70年时间。对于所涉指标,可以发现其均经历了多个周期。我们所关注的是,从中长期视角看哪些因素对其估值影响较大?机构的高持股占比产生了哪些影响?

在本报告中,基于详实的数据,我们对如下问题进行了深入分析:

1. 如何定量刻画机构抱团?

2. 机构抱团背景下核心资产估值如何演绎?

3. 具有什么特征的股票能够获得持续的估值溢价?

02 抱团是存在且持续的

此部分我们尝试讨论和回答了如下问题:美股机构抱团了吗?从结果看,抱团是存在且持续的。机构重仓股在持有期内经历了较大回撤或者成为崩盘,但机构核心池更多表现为扩充而非替换,机构对重仓股回撤有较高的容忍度。

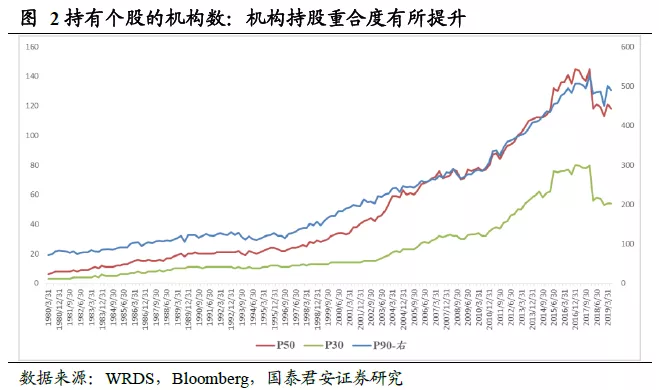

作为开始,我们给出了如下统计结果:对于各股票,统计同期持有其的机构数,计算30%、50%和90%分位值。时序看,持有同一只股票的机构数在快速增加,即机构间的关联度提升。结合前文给出的机构持股集中度结果,可以发现各机构持股集中度也较高。下面我们首先对如何刻画机构抱团进行分析,然后给出该定义下的相关结论。

2.1.抱团的定量刻画:机构视角

对于抱团,我们认为可以从两个角度理解:一,机构抱团;二,股票抱团。机构抱团指的是多家机构同时买入/买入相同的股票,即存在潜在的信息沟通交流;股票抱团指的是少数股票贡献了较高的仓位占比,这也是现在较为常用的度量方法,其仍然来自机构的抱团。下面我们首先对如何定量刻画个体关联度进行说明,然后将其应用到机构抱团的度量中。

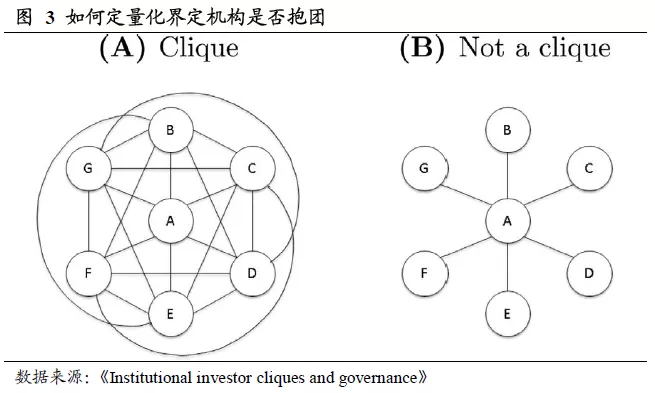

参考相关文献,我们使用Clique对个体关联进行描述。Clique(团)指的是:在图论领域的一个无向图中,满足两两之间有边连接的顶点的集合,被称为该无向图的团。

已有研究表明,高度聚集的团体支持合作,团体是网络中的一些群体,团体里的每个成员都相互连接在一起。如图3所示,在A 子图中,每个成员都相互连接在一起,构成一个团体,在该团体中,信息可以很容易地在任意两个成员中流动,导致团体成员之间更容易合作;而在B 子图中,成员连接比较分散,只有A 与其他成员连接在一起,其他成员之间没有构成连接,并不构成团体,

借用这一概念,我们可以对抱团进行如下定义:如果一组投资者处于一个Clique,指的是所有成员通过持仓建立了彼此的联系。具体来说,如果两个机构投资者(分别用i 和j 表示)在t 季季末至少共同持有一家公司的股份数量占流通股股数的比例大于等于5%,就表示在这两个机构投资者公司之间建立了一个连接。以此类推,就可以构建所有机构投资者公司两两之间的连接,并以此为基础构建机构投资者关系的邻接矩阵A(对角线为0;如果机构间存在连接,则值为1,否则为0)。

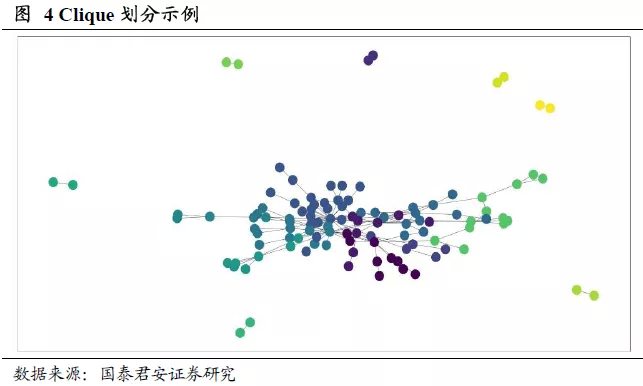

图4中给出的是机构Clique示例:同一Clique中的个体通过边线连接,其间能够较好的进行信息传递。可以发现,不同Clique中的个体数量可能会存在较大差别。

2.2.抱团是存在且持续的

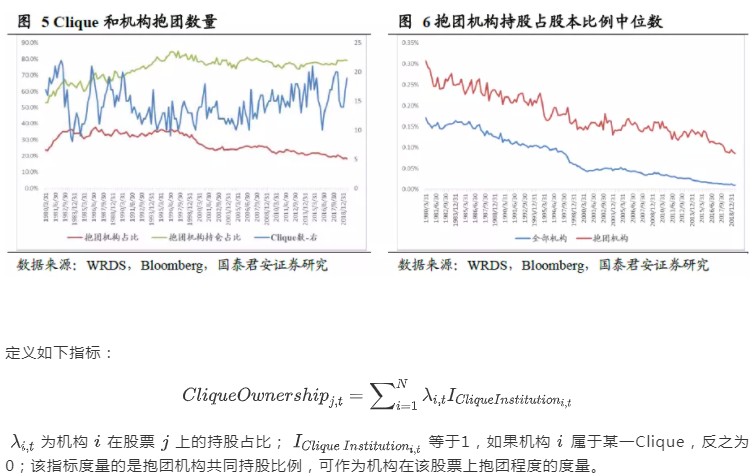

基于前文定义,我们首先计算各期Clique数及对应的机构总数,结果见图5。同时,我们统计了全部机构和抱团机构持股占股本比例中位数,结果见图6。各期Clique数中位数为14,所涉机构总数中位数为460.5,单个Clique对应机构数中位数为36.9;所涉抱团机构持股市值占全部机构比例中位数为76.5%。从机构持股占比看,抱团机构持股占比相对更高,不过二者均较大程度下降,即市场上较多股票机构持有比例较低。

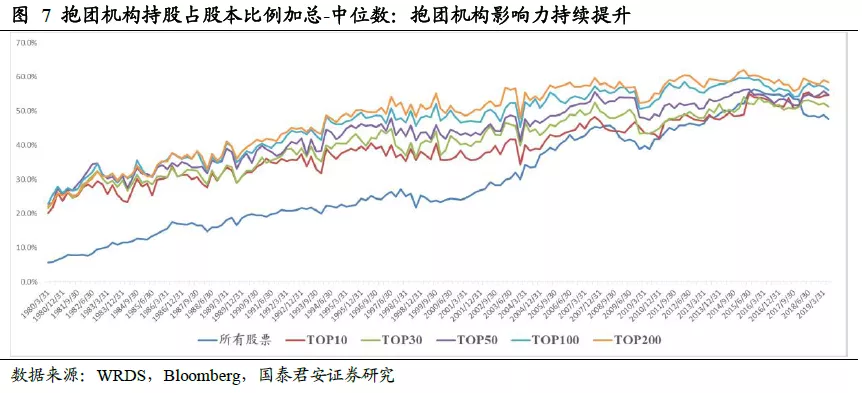

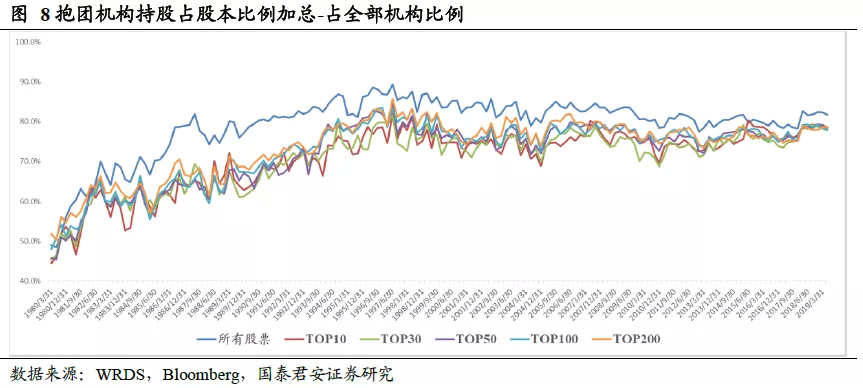

基于这一指标,我们统计了如下结果:计算各股票对应的Clique Ownership,然后取所有股票和仓位前10/30/50/100/200只股票的指标中位数,结果见图7。在此基础上,统计得到所有机构对应的上述组合中位值,据此可得抱团机构占所有机构持股比例,结果见图8。

从结果看,抱团机构持股占比随时间持续提高,2019年TOP200占比为58.3%;对于抱团机构占所有机构持股比例,TOP10和TOP200均值分别为70.8%和73.7%。机构抱团引致的持股抱团在美股是存在且持续的,其程度也是较高的。结合前文对机构重仓持股的分析,可以发现这是自然而然的行为:机构化的发展,其需要寻找能够稳定持有且长期看具有较高收益的标的,满足条件的股票是有限的。机构信息分析能力相对差别较小,也导致其持仓相似度较高。

2.3.重仓股崩盘后:机构核心池的扩充

此部分我们给出的是持仓中的个股分布情况。表1给出的是累计进入前10/20/30/40/50/60重仓股组合数量最多的10只股票。强生(JNJ)累计进入TO10组合147次,数量最多;辉瑞(PFE)在各期均进入了前30/40/50/60组合。

表1最后一行给出的是累计进入各TOP组合的股票数量。1980-2019年,共有53只股票进入过TOP10组合,数量相对较少。由此可以看出,能进入机构重仓的股票也相对较少,而一旦进入则持有期较长。

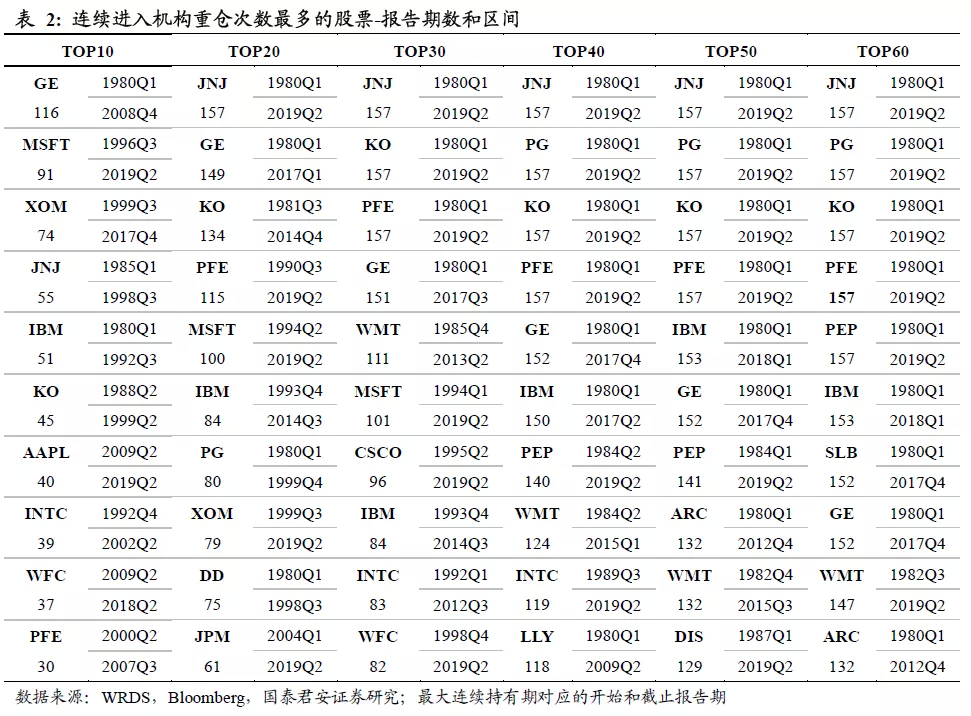

各股票出现在重仓组合的最长区间是多少?表2给出了进入前10/20/30/40/50/60重仓组合,且按最大持有区间进行排序的个股结果。

通用电气(GE)连续116个季度进入TOP10组合,对应区间为1980Q1-2008Q4;AAPL连续40个季度进入TOP10组合,对应区间为2009Q2-2019Q2。强生、可口可乐、辉瑞、宝洁在整个样本期内均出现在前30/40/50/60组合,堪称机构重仓股中的常青树。

机构重仓股收益表现如何?下图给出了进入TOP10和TOP60组合的股票在其最大连续持有期内的年化收益率和最大回撤。TOP10和TOP60中分别有87%和89%的股票取得了正收益,年化收益中位数分别为14.6%和14.8%;组合个股最大回撤中位数分别为34.1%和34.7%,最大值分别为83.0%和93.5%。美股机构重仓股在持有期内年化收益并非很高,且区间最大回撤较高。

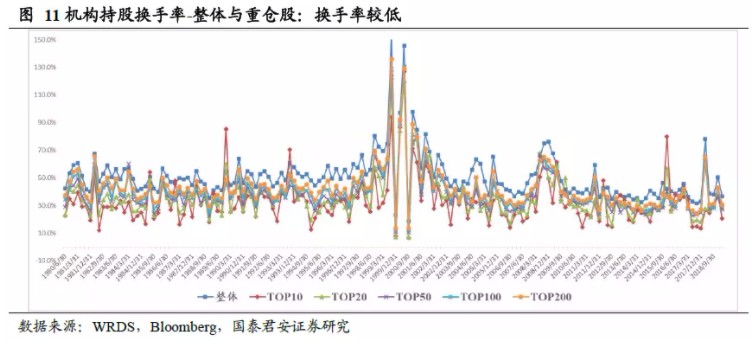

整体看,机构年化双边换手率均值为50.9%,最高值分别出现在1999Q3(151.8%)和2000Q2(145.7%),即美股机构整体换手率较低,持股较为稳定。对于每一期持股市值前10/20/50/100/200,多数时间内换手低于整体持仓,且排名靠前组合换手率相对更低。

2.4.小结

此部分对机构抱团这一问题进行了讨论,得到如下结论:一,美股抱团是存在且持续的;二,能够进入核心池的股票数较少,且一旦进入后持有期较长;三,重仓股在持有期内多数出现过较大回撤,机构对其容忍度较高;四,机构核心池体现的更多是扩充而非替换。

03 机构化如何影响了股票估值

此部分我们讨论了如下重要问题:机构化的推进,对股票估值中枢产生了什么影响?哪些公司具有相对的估值溢价?

3.1. 经济增长、通胀和股票估值:确定性更重要

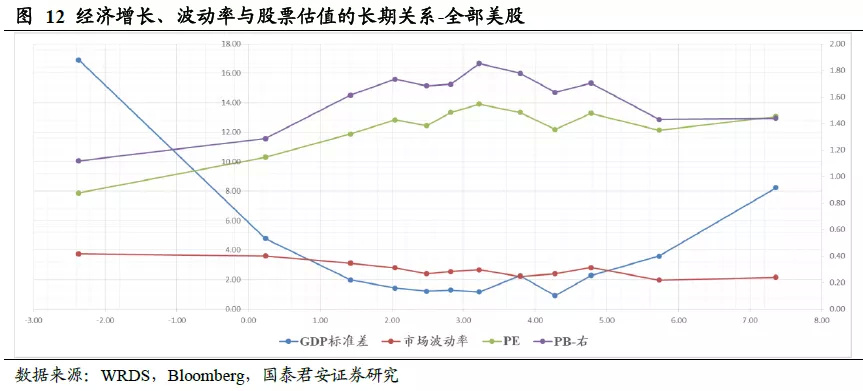

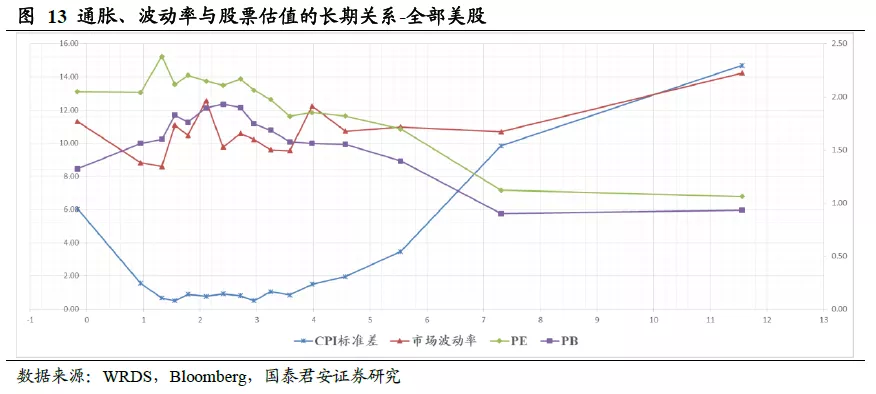

从DDM模型出发,盈利和贴现率是核心因素,此部分我们使用经济增速和通胀作为代理变量。参考Antti Ilmanen(2011),我们进行了如下统计:基于月度CPI同比数据,将所有月度等比例划分至16个区间;对于属于每个区间的月度,统计CPI均值和标准差,以及市场指数波动率均值;统计每个月个股年化波动率中位数,然后计算区间各月波动率均值;计算股票月末PE-TTM(PB)值并计算其中位数,取各月PE-TTM(PB)均值;结果见图12。经济增速(GDP季度同比增速)按相同方法进行统计,结果见图13。

对于经济增长,可以发现经济增速处于2%-4%的区间时,其波动性较低;经济增速过低或过高时,整体波动性也会提高。市场估值中枢与经济增速并不是简单的线性关系:当经济波动性较低时,估值相对更高。对于美国,GDP增速在3%-4%时,不论是PB还是PE-TTM,均处于相对更高的水平。对于通胀,当CPI处于1%-4%的区间时,其波动性也相对较低。从估值看,这个区间的PE-TTM和PB均相对处于高位。总结来说,不论是经济增长还是通胀,并不一定要求很高的增速或很低的CPI,波动率低即确定性高的时期,市场估值也相对更高。

3.2. 机构化与股票估值:ROE是最确定的属性

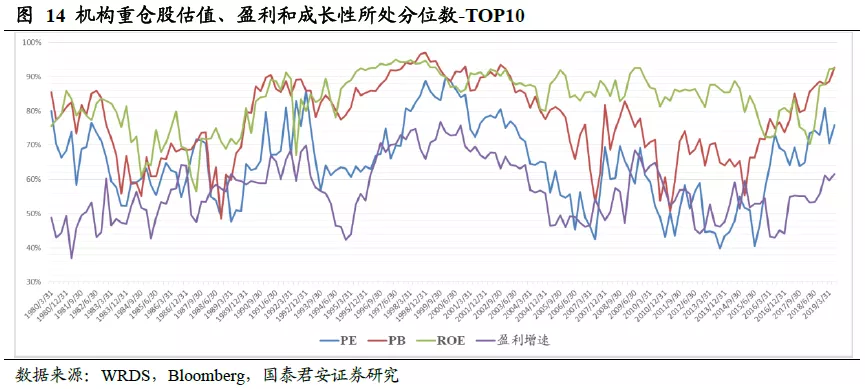

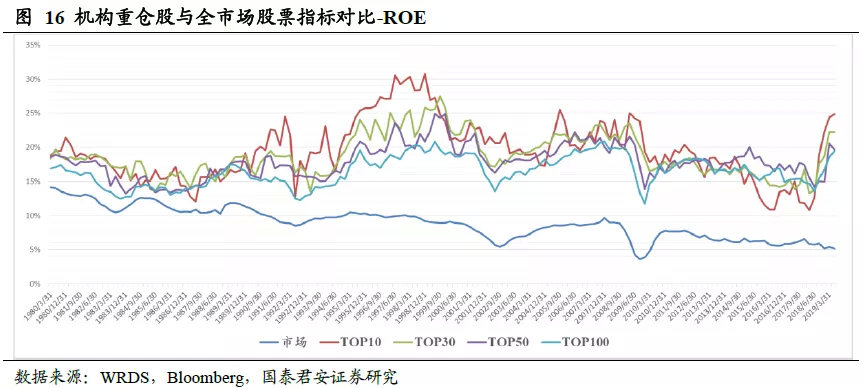

此部分我们进行了如下统计:各季度末,计算机构持股的PE、PB、ROE和盈利增速在市场所处分位值(升序),计算各期持仓前10/50只股票的指标分位值中位数,结果见图14和图15。

TOP10股票PE、PB、ROE和盈利增速分位数均值分别为64.6%、77.6%、83.3%和56.8%;TOP50股票PE、PB、ROE和盈利增速分位数均值分别为63.3%、75.6%、81.3%和57.3%。可以发现,多数时间内重仓股ROE均在市场排名靠前,但并不是特别高的水平;机构对盈利增速的关注度相对较低,基本超过市场平均水平即可;对于估值,也处于相对较高的水平,即具有一定的估值溢价。

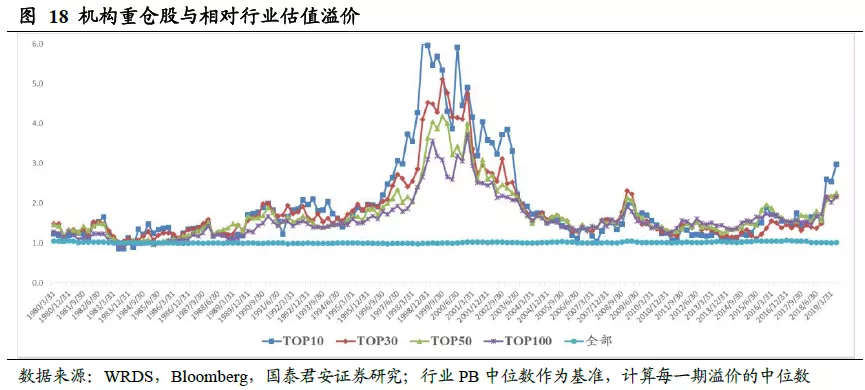

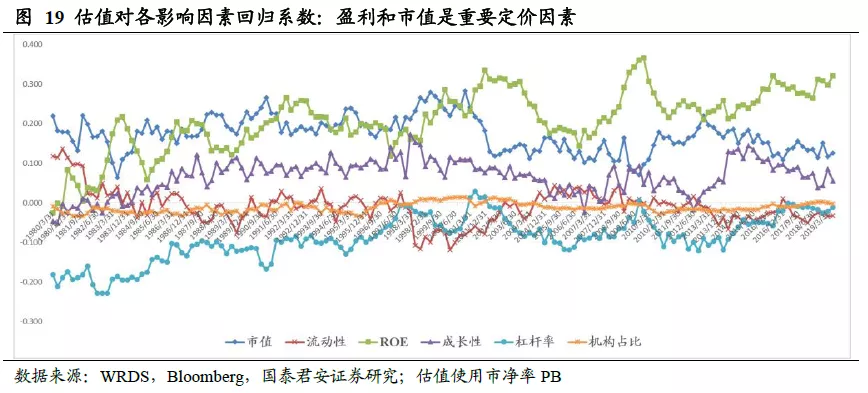

此部分我们进行了如下统计:计算行业PB中位数,计算重仓股相对其行业估值倍数,统计各期全部持仓,以及仓位前10/30/50/100只股票估值溢价中位数,见图18;统计各期具有估值溢价的重仓股占比。

从结果看,TOP10、TOP30、TOP50、TOP100和全部持股中具有估值溢价的比例分别为81.96%、80.58%、78.53%、75.14%和50.5%;从中位数时序走势看,机构重仓股在多数报告期具有估值溢价,中位数为50%。

3.3. 具有估值溢价公司的特征:较高的ROE

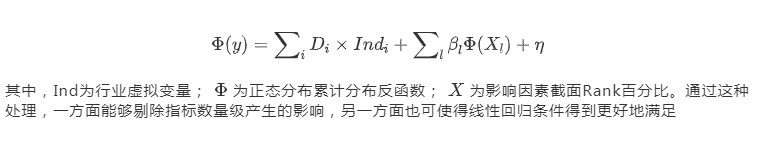

此部分我们通过更为定量的方法对具有估值溢价公司的特征进行分析。具体来说,我们将市值、ROE、盈利增速、杠杆率、流动性和机构持股占比和行业作为解释变量,个股PB作为被解释变量,进行截面回归。不论是估值还是盈利,其受经济和利率的影响,因此直接分析其绝对值之间的关系或出现偏误。参考因子选股中的常用做法,剔除指标数量级的影响,或能够对结果有更好改善。考虑如下回归:

从结果看,ROE和市值回归系数最大,即盈利和市值水平的抬升,对估值抬升有正向作用;盈利增速对估值抬升影响相对较小,虽然多数时间其具有正向作用;杠杆率在多数时间具有负向影响,即杠杆率的抬升对估值具有一定的抑制作用;机构持股占比本身对个股估值影响很小,我们认为这与机构本身持股的特征有关,即被其他变量所解释。

3.4. 质优公司估值中枢:与ROE同步抬升

前文分析结果表明,机构重仓股具有持续的估值溢价,ROE和市值对估值抬升有较大影响。此部分我们尝试回答如下问题:公司的估值中枢是如何变动的,从中长期视角看,我们应该关注哪些因素?

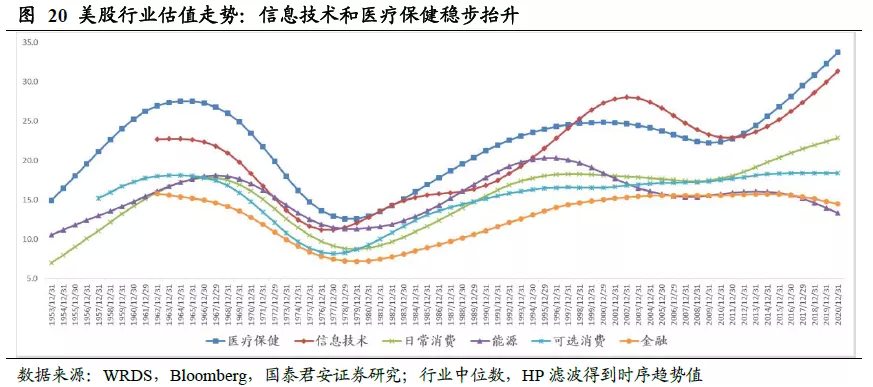

在对个股进行分析之前,我们首先对医疗保健、信息技术、消费、能源和金融等行业估值中枢变动进行分析。此处统计方法为:计算属于该行业所有股票的PE值,对每只股票时序进行HP滤波,使用中位数作为行业当期估值。从结果看,美股行业经历了非常明显的周期变动,医疗保健和信息技术长期看相对其他行业具有估值溢价。从趋势看,当前医疗保健、信息技术和日常消费处于估值抬升期,金融和能源估值有所下降。

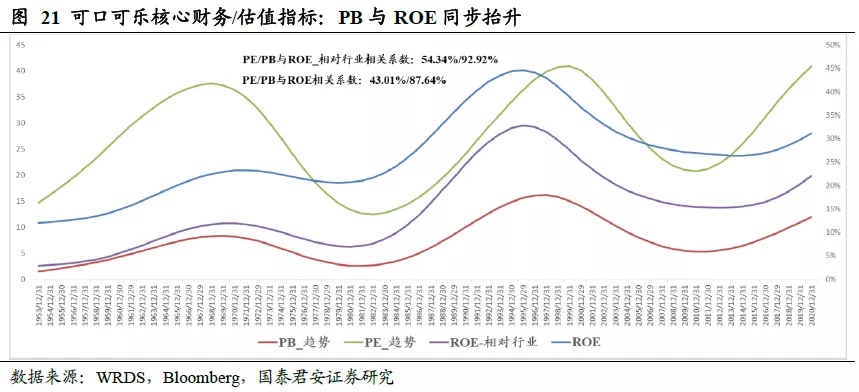

图21给出的是可口可乐PE、PB、ROE和ROE-相对行业(ROE-行业ROE中位值)走势。从相关性看,PB与ROE相关性非常高;从走势看,可以发现估值抬升/下降区间均对应着ROE的提高/下降。

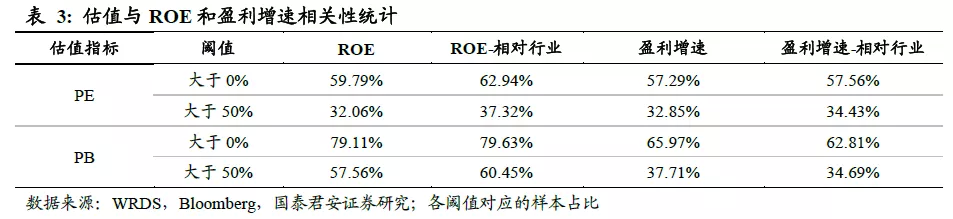

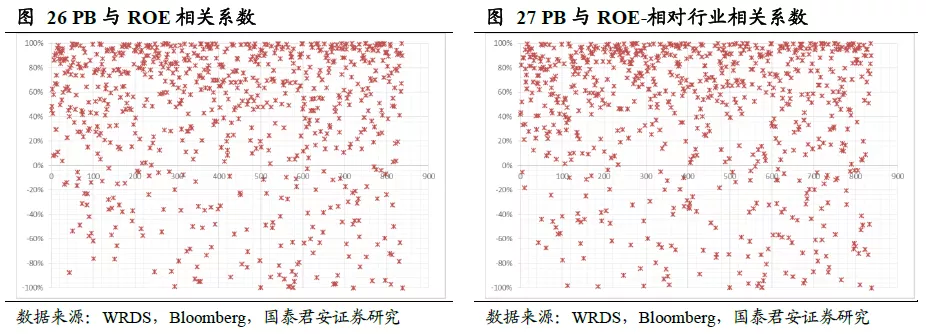

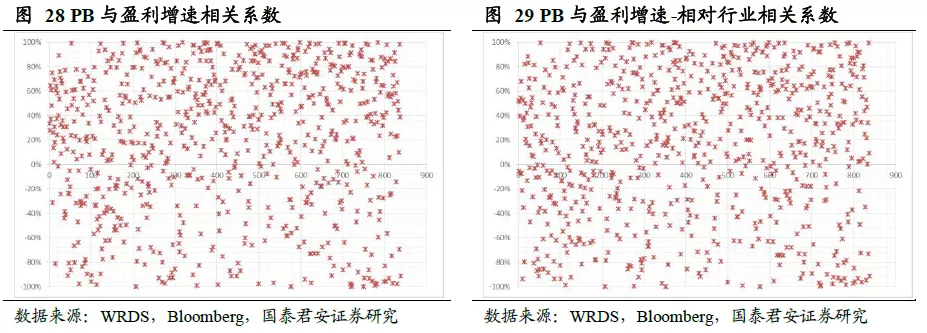

估值的抬升是否与ROE的提高具有一致性?为回答这一问题,我们进行了如下统计:对于样本池,筛选出在机构重仓股TOP200中出现过,且2010年之前上市的,共得到838只股票;计算各股票存续期年末PE、PB、ROE和盈利增速;计算个股ROE减去行业均值,盈利增速减去行业均值;对上述序列均进行HP滤波处理。计算PE/PB与ROE、盈利增速的相关系数。

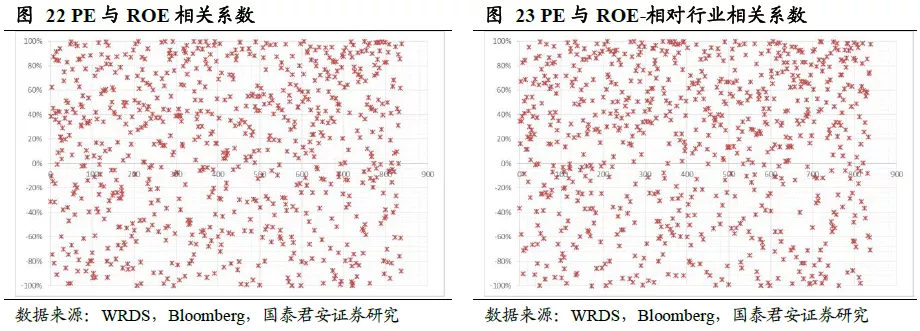

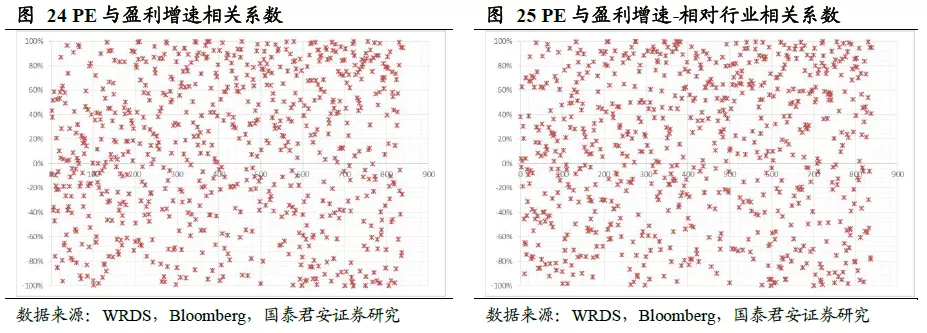

从结果看,PE与ROE、盈利增速相关系数较为分散,即二者并无较为显著的统计关系。我们知道,PE=PB/ROE,因此中长期看PB相对是更好的分析指标。从相关系数分布看,可以发现PB与ROE、盈利增速具有较为显著的正向关系。从分布比例看,80%左右的样本,PB与ROE具有正相关系数,超过60%的样本与盈利增速具有正向关系。如下以相关系数大于50%作为条件,有60%左右的样本满足条件。

总结来说,对于多数样本,PB与ROE具有显著的正向关系,即ROE的抬升会伴随着估值的抬升。因此从中长期视角看,只要盈利能力保持稳定,质优公司估值中枢较大概率能够有所抬升,获取双击收益。

3.5. 是否存在买入并持有的股票组合

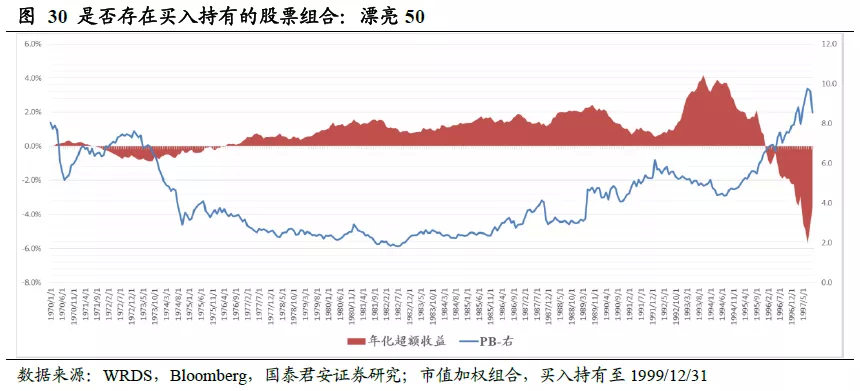

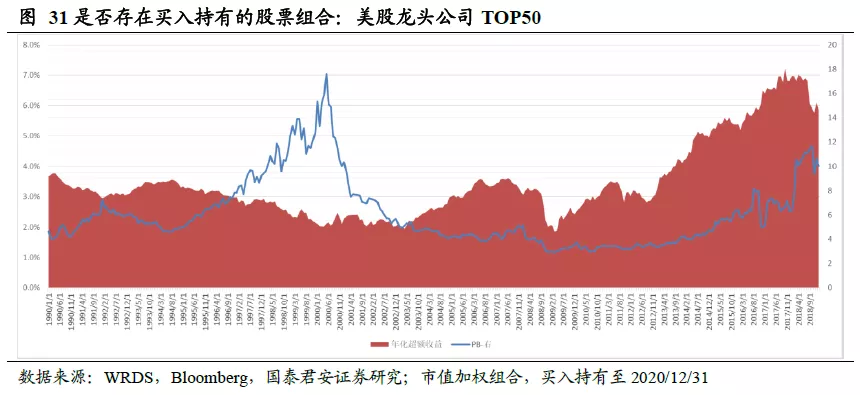

质优公司具有估值溢价,且其盈利能力提高的时期估值大概率会抬升。对于这些股票,是否意味着买入时点无关,可以随时买入并持有呢?此部分我们以两类典型质优组合进行回测:漂亮50和美股当前的龙头组合TOP50。具体来说,每个月末,计算个股PB,得到组合市值加权PB值;计算组合未来1个月的收益,市值加权。漂亮50组合从建仓期开始持有至1999/12/31,龙头股TOP50组合持有至2020/12/31;计算各期建仓组合持有期内的年化超额收益(相对标普500全收益)。

可以发现,漂亮50组合在80%的时间内能够获取正向收益。不过如果在1973年买入,哪怕持有至1999/12/31,组合年化收益为-0.7%,仍处于亏损状态。直观来看,处于亏损区间的组合估值均处于高位。对于龙头组合TOP50,从1990年1月第一次建仓,各期均取得了正的年化超额收益。不过估值处于高位时,其收益率同样显著减少。

通过这两个例子我们可以发现:一,买入质优公司长期持有,多数时间能获取超额收益,但估值高时,仍存在亏损的可能;二,事后角度看,存在买入持有组合,面向未来则非常困难。

3.6. 小结

此部分我们讨论了机构化对股票估值产生的影响。通过较为详实的论证,我们得到如下结论:一,机构重仓股持续具有估值溢价;二,机构持股时,相比盈利增速,其更加重视ROE;三,定量来看,盈利和市值水平的抬升,对估值抬升有正向作用,盈利增速对估值抬升影响相对较小;四,长期来看,医疗保健和信息技术在行业中具有估值溢价;五,质优公司盈利能力增强时,其估值会抬升;六,后验来看,存在买入并持有的股票组合,不过在估值较高时买入,时间并不一定能消化估值。

04 总结

机构化是一个热点,从全球视角看,也是未来发展的方向。在本报告中,基于详实的数据,我们讨论了机构化的推进如何影响了市场交易和风格特征。

基于分析,本文主要得到如下结论:一,美股机构抱团是存在且持续的;二,机构重仓股具有持续的估值溢价;三,机构偏好龙头,ROE是核心定价变量;四,从中长期视角看,公司盈利能力的提高往往伴随着估值的抬升。

对标A股我们可得到如下经验启示:抱团股存在崩盘的可能,但机构持续抱团背景下核心池体现的是扩充而非替换;展望未来,重仓股收益更多来自盈利而非估值的提升,超额收益或无法延续。

本文来源于微信公众号“Allin君行”,作者为国泰君安金融工程分析师陈奥林、徐忠亚;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP