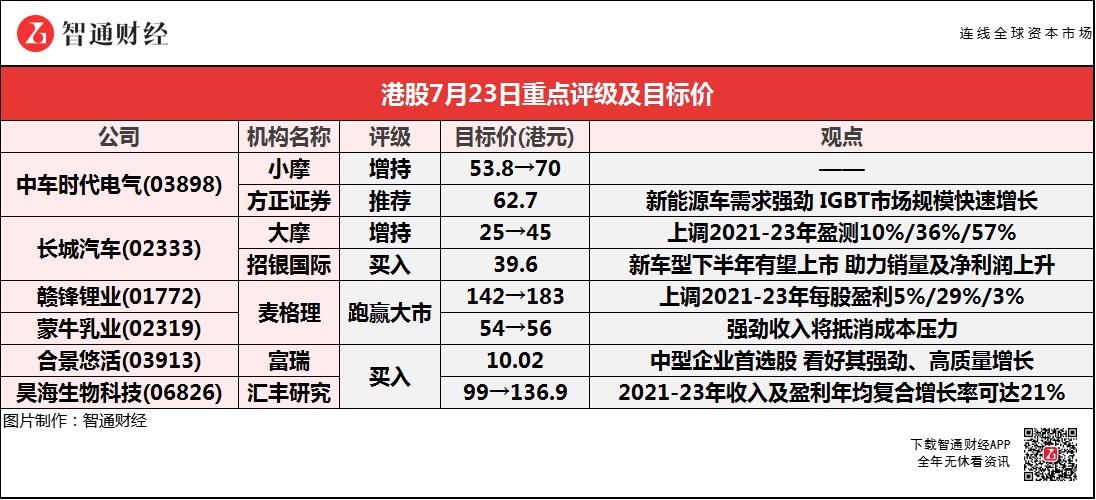

智通每日大行研报丨中车时代电气(03898)获小摩看高至70港元 大摩大幅上调长城汽车(02333)目标价

智通提示:

方正证券称,新能源车需求的爆发拉动IGBT模组市场规模快速增长,预计2024年市场规模将增长到19.1亿美元,年复合增速13.17%;

大摩对长城汽车(02333)长远增长展望及盈利能力看法更加正面,上调2021-23年盈测10%、36%及57%,以反映明后年毛利率预测提升;

招银国际称,维持对长城汽车(02333)全年139万辆的销量预测,预测下半年销量同比增7%至77万辆,并上调2021年盈利预测14%至83.79亿元,以反映四季度汽车芯片短缺问题将逐步纾缓;

麦格理相信,赣锋锂业(01772)长远仍然有上升空间,因其不单是锂产品供应商,更是电池供应链龙头,因而获更高的估值。

新能源车和光伏市场对IGBT需求快速增长 中车时代电气(03898)获多家机构一致唱好

小摩:予中车时代电气(03898)“增持”评级 目标价上调30.1%至70港元

小摩称,中车时代电气(03898)今年的升幅也与半导体领域的同行相同,预计公司将继续获重新评级,因为其重点将从传统的机车车辆业务转移到增长更快的IGBT或半导体业务上,重申对该股的积极观点。报告提到,公司股价今年以来上升约75%,远超指数的表现,公司也越来越关注新的增长计划。与国内其他供应商相比,公司的优势来自于其集成设计制造(IDM)商业模式(例如内部制造能力),确保了更可靠的交付,同时提供更高效率的定制。该行认为公司在第二阶段IGBT设施的提升方面的保守指导有潜在的上升空间,目前预计从今年底开始商业生产。

方正证券:首予中车时代电气(03898)“推荐”评级 目标价62.7港元

方正证券预计,中车时代电气(03898)2021-23年营收167.4/180.3/198.3亿元,归母净利润26.4/29.8/33.5亿元。报告提到,近年来,新能源汽车市场增长迅速,据EVTank预测,2025年全球新能源汽车销量将超1200万辆,2019-25年年均复合增长率将达32.6%。新能源车需求的爆发拉动IGBT模组市场规模快速增长,预计2024年市场规模将增长到19.1亿美元,年复合增速13.17%。中国是全球IGBT最大的市场,但从竞争格局来看,常年被英飞凌、富士电机等国外企业垄断。近年来,公司及国内其他厂商的不断发力,有望推进国产化替代进程。

长城汽车(02333)获多家大行齐升目标价 最高看至45港元 盘中股价再创新高

大摩:上调长城汽车(02333)评级至“增持” 目标价升80%至45港元

大摩称,长城汽车(02333)初步次季业绩反映增长潜力持续明朗化,具韧性收入由销售均价按季提升所带动,并对公司长远增长展望及盈利能力看法更加正面,上调2021-23年各年盈测分别10%、36%及57%,以反映明后两年毛利率预测提升。报告提到,在汽车半导体短缺下,受惠高价车款受追捧,公司第二季销售表现持续改善,销售均价同比增16%,按季更增21%,虽然利润率受压,经营毛利率同比跌0.3个百分点,按季更跌2.7个百分点,但具韧性收入增长使大摩对公司长远增长更有信心。该行认为,公司未来销量及毛利率上行空间有利支持进一步估值重评。

招银国际:重申长城汽车(02333)“买入”评级 目标价39.6港元

招银国际预计,长城汽车(02333)多款新车型包括WEY品牌下玛奇朵、拿铁、哈弗XY,有望在下半年上市,助带动销量上升及净利润。此外,估计9月后汽车芯片问题将逐步纾缓,加上终端补库存需求,有望带动公司整体销量增长。该行维持对其全年139万辆的销量预测,其中预计下半年销量77万辆,同比增7%,并上调2021年盈利预测14%至83.79亿元人民币,以反映第四季汽车芯片短缺问题将逐步纾缓;新车型智能座舱及自动驾驶渗透率提升;销量增长带动利润率上升;以及上半年业绩超预期。

麦格理:予赣锋锂业(01772)“跑赢大市”评级 目标价升28.8%至183港元

麦格理表示,锂市场会一直处于供不应求的情况,赣锋锂业(01772)已积极收购上游企业,及在中外扩张下游厂房,以发挥其成本优势。公司股价已自2020年10月起,跑赢MSCI中国指数290%,故将其剔出买入名单,但相信公司长远仍然有上升空间,因其不单是锂产品供应商,更是电池供应链龙头,因而获更高的估值。公司管理层预计,锂产品价格将在第三/四季进一步升至超过12万元人民币/每吨,主因新能源车的渗透率,以及ESS的采用,而直至2022年上半年,预计无新增供应。

麦格理:重申蒙牛乳业(02319)“跑赢大市”评级 目标价升3.7%至56港元

麦格理称,由于对液态奶需求强劲,将蒙牛乳业(02319)未来3年年收入预测上调0.7%,报告提到,在强劲的需求下,预计公司上半年的收入增长17.8%,比市场预期高1%。由于低基数效应下,营业利润╱利润增长逾倍以上;由于原奶价格上涨超过15%,上半年毛利率承压,预计毛利率在5.6%,但表示强劲的收入抵消了成本压力。

富瑞:重申合景悠活(03913)“买入”评级 目标价10.02港元

富瑞称,鉴于合景悠活(03913)利润率好过预期,认为其全年预测具很大的增长潜力,并维持其为该行于中型企业中的首选,看好公司强劲和高质量的增长。报告提到,公司预期上半年盈利强劲增长,主要由于在管建筑面积显着增加;社区增值服务等发展理想;更高的营运效率令毛利率提高。考虑到上半年盈利已经占该行保守的全年预测约50%,该行认为目前全年增长85%的盈利预测具有上升潜力,并认为强劲的上半年业绩,将增强投资者对管理层全年收入增长逾1.5倍,和净利率18%-19%的指引的信心。

汇丰研究:维持昊海生物科技(06826)“买入”评级 目标价升38.2%至136.9港元

汇丰研究称,昊海生物科技(06826)经历疫情后,呈强劲复苏,指引今年上半年纯利取得699%至808%增长,主因其来自新产品的增长,并预期公司2021-23年收入及盈利年均复合增长率可达21%,主要由眼科产品、并合欧华美科,以及医美品牌扩张所带动。报告提到,公司股价本年至今累升114%,主因其投资者留意到其多个并购交易及上半年盈喜。现估值相当于明年预测市盈率25倍,远低于医美及眼科同业,市值仅469亿元,但具备综合产品组合及销售渠道,属吸引。汇丰研究称,医美及眼科新产品登场及全年业绩有望强劲仍未反映于股价,属潜在催化剂,上调2021-23年收入预测1%至6%,上调同期盈测介于13%至17%,反映医美及眼科产品增长胜预期,以及经营效率改善。

扫码下载智通APP

扫码下载智通APP