海通国际: 有别于市场的5个周期观点

当前市场关于周期走向的观点分歧大,而且不少观点对周期走势均偏负面。

我们再次强调看好周期的逻辑:

1)过去10年缺乏矿产端CAPEX,引发供给增速下降。

2)冶炼端因“碳中和”受限。

3)电车产业链的边际需求增长不亚于20年前地产发展引发的“巨震”。

4)史无前例的流动性会加剧上涨幅度。

我们将市场分歧较大的5个方面进行讨论。

具体讨论如下:

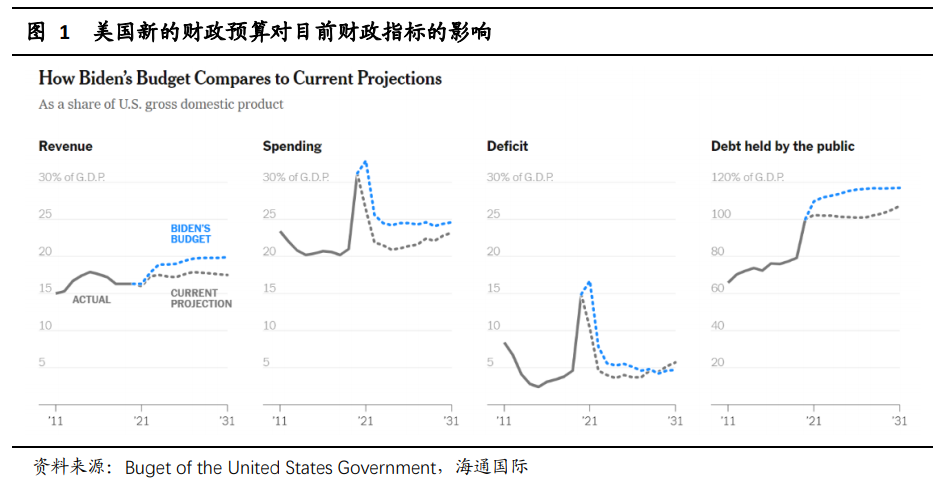

一、欧美的基建行不行?我们回答是:不可小视。5月28日,拜登提出2022财年财政支出计划,预算草案包括已提出的“美国就业计划”和“美国家庭计划”,在基建、教育、研发、公共卫生等领域加大投资,并呼吁国会采取行动降低处方药成本并扩大医疗保障覆盖面。预算草案提出改革公司税法以激励就业和投资,加强税收执法以确保高收入的美国人支付他们依法应缴的税款,为共同繁荣奠定基础。

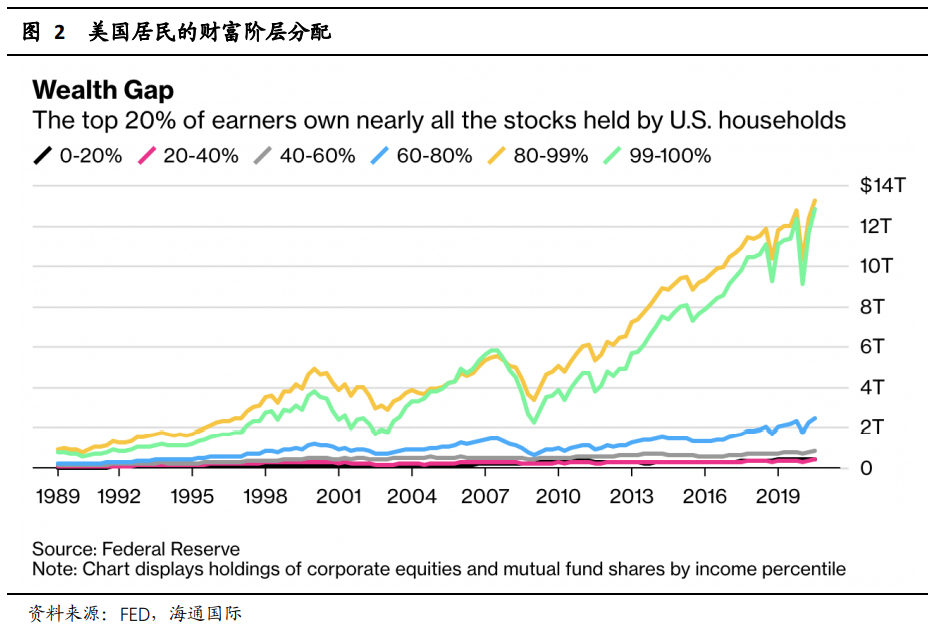

我们用美国高收入居民(收入阶层超80%居民)持有的股票和基金价值来反应不同收入阶层的财富增值差距。目前高收入居民已持有12万亿美金以上的财富,达到历史极致。“脱虚入实”的急迫性号召大政府的决策模式;因此我们认为,基建力度,可能会超预期。美国过高的财政赤字以及欧美长期低效的基建进展,导致市场一直对美国基建效果存疑。我们认为当前采取基建,是不得不做。

二、车子不如房子?我们的回答是:边际的变化很重要。在测算各类品种的供需平衡表,发现供需弱平衡状态下,较难判断价格方向。这里涉及到一个重要的命题:即边际的变化。往往在+/-1%的供需变化,会造成大的价格差异。此次电动车产业链的崛起,是明确的产业趋势;但质疑汽车力度不如20年前基建力度的声音不绝于耳。供给端由于缺乏CAPEX导致增长缺乏弹性,而需求端明确上行,因此一定会出现供不应求。而当供不应求时,成本曲线上反应的就是价格超预期上行。简单来说,缺货而又不得不买,供给端开什么价都得买。此外,这里还涉及到金融属性的问题:对于产业链而言,中游加码是金融属性的核心表现。这点在过去两年中碳酸锂价格上涨的过程中表现的淋漓尽致。上游和下游的准入门槛往往高于中游,资金自由投入,三个环节的产能往往呈现“梨形”,即中游产能倍增于上游和下游。而传统供需平衡表仅统计上游和下游的供需结构,未能统计中游的产能备货;当供不应求时,中游的产能成为需求,加剧供不应求的紧张性。

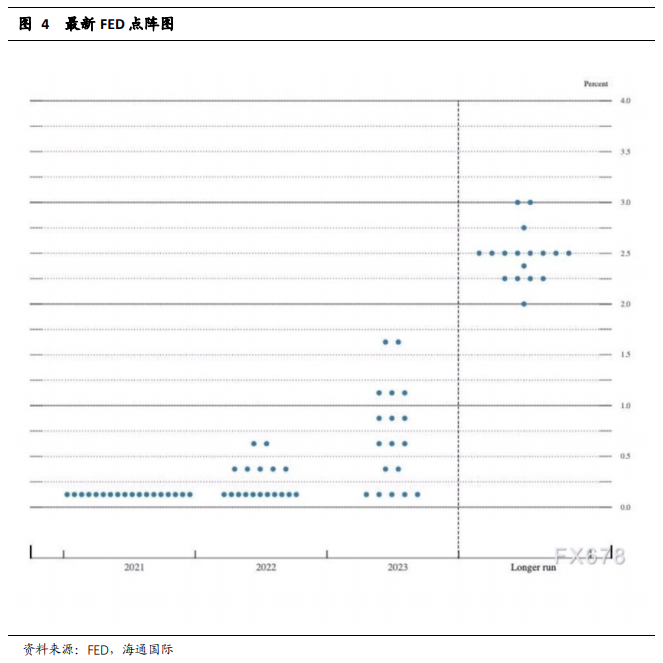

三、加息抑制周期板块?我们的回答是:加息期反而是周期投资的黄金时期。需求指标大多是商品价格的同步、甚至是滞后指标,对投资帮助有限。我们分享投研框架中核心的指标:FED的货币政策。加息期是金属研究员的兴奋时期:加息代表经济强劲运行,加息周期刚启动时,金属价格表现强势。而在加息的预期时期,经济因为还缺乏强劲的动力,FED收紧货币的预期往往导致美元走强,从而压制金属价格。但在大周期方向上,taper引发的价格回调是很好的吸筹时机。也就是说,加息预期导致金属价格出现震荡的“黄金坑”。最新的点阵图显示已有7名官员预测2022年加息一次,11名官员预测2023年加息两次。相较3月份FED议息会议,加息预期不断提速,对金属研究员而言是让人兴奋的信号。

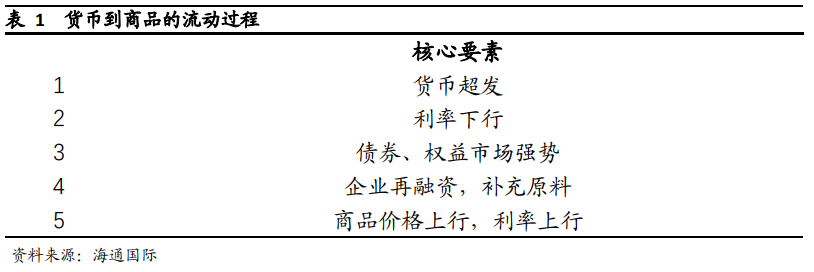

四、流动性是影响价格的核心?我们的回答是:核心是供需,流动性可以扩大波幅。影响商品价格的本质是供给和需求,这是决定方向的。而史无前例的流动性会加剧供不应求的表现形式。我们对货币流动传导到商品的路径理解是这样的:经济下行,央行释放大量流动性,但无法明确量化实体需求的体量,因此往往超发。利率下行,货币流经债券市场、权益市场。20年前权益资产的投资集中在地产产业链,这一轮集中在电动车产业链(包括储能、光伏、电动车和芯片);板块通过股权融资,进行新一轮资本开支,带动原料价格需求。表现为经济恢复,利率上行,商品价格上涨。

五、商品是结构性行情?我们的回答是:不,是全局性的普涨。锂、镍、铜,三个电池产业链最重要原料是三个先行者。商品价格的上涨不是一个结构性的问题,电动车产业链预计会带动整体经济上行,从而带动所有商品价格上涨。包括整体工业金属:铜、铝、铅锌、锡、镍、小金属,最终带动后周期的贵金属上涨。所以,这次商品价格上涨是一次长期的、巨大的,我们称之为Super Cycle的难得行情。

不确定性分析:全球经济持续疲弱会压制金属价格上涨。

本文选编自“海通国际研究部 HAI”,作者:海通国际研究部;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP