天风证券:BOSS直聘(BZ.US)立足移动时代,AI推荐+直聊模式打造中国最大在线招聘平台

核心观点

BOSS直聘(BZ.US):中国最大在线招聘平台,B端客户数增加驱动业绩高增,销售费用率降低促使亏损收窄

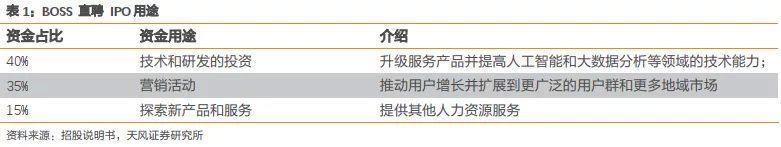

BOSS直聘成立于2013年12月,创新“移动+智能匹配+直聘”的直聘模式加速成长为中国最大的在线招聘平台。2020年公司MAU(包含求职者和企业用户)达1,980万,同比增长73.2%;2021Q1达2,490万,同比增长71.8%。公司的盈利模式为来自于面向客户的在线招聘服务,2020年和2021年Q1分别实现收入19.44亿元和7.89亿元,分别同比增长94.7%和179.0%,实现净利润分别为-9.42亿元,-1.76亿元,对应净利率分别为-48.4%,-22.3%,亏损收窄主要得益于销售费用率下降,单位拉新成本下降。

数字化驱动线上渗透率上升,蓝领线上招聘市场规模扩张显著

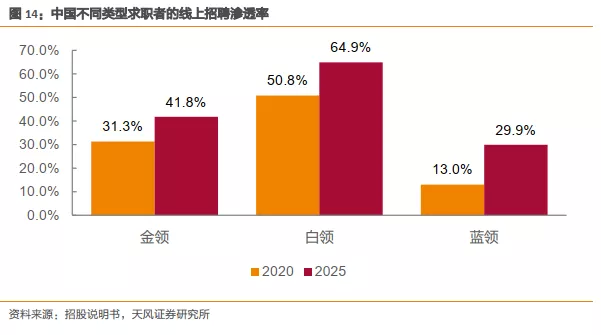

中国雇主在线招聘渗透率已从2015年的16.9%上升至2020年的24.8%,预计2025年将达到36.1%。在线招聘市场的收入规模预计将从2020年的人民币551亿元增至2025年的人民币2,234亿元,复合年增长率为32.3%,其中蓝领部门是最大的增长贡献者,蓝领工人的在线招聘渗透率预计将从2020年的13.0%增长到2025年的29.9%,2025年中国蓝领在线招聘市场规模将达到人民币1,284亿元。同时,中国非农从业人员的平均跳槽频率将从 2020 年的每年1.8次增加到2025年的每年2.1次。

研发投入高增,移动+AI推荐+直聊形成独特生态,双边网络效应建立护城河,单位拉新成本下降,线上招聘低频高营销困境得以解决

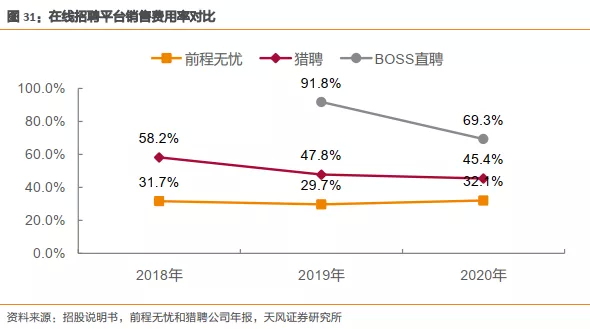

招聘行为本身具有较强的刚性与低频性。为占领用户心智,在初期需要加强营销投放,2019年公司销售费用率达91.8%。我们认为公司通过AI匹配和直聊提高用户的活跃度与粘性,在用户求职期间占领用户心智;同时通过数据积累形成双边网络效应与数据粘性护城河,单位月活跃用户获取成本明显下降,2020年销售费用率降为69.3%,解决线上招聘低频高营销困境。

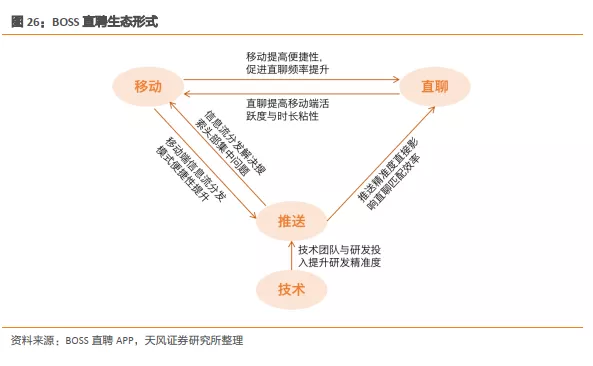

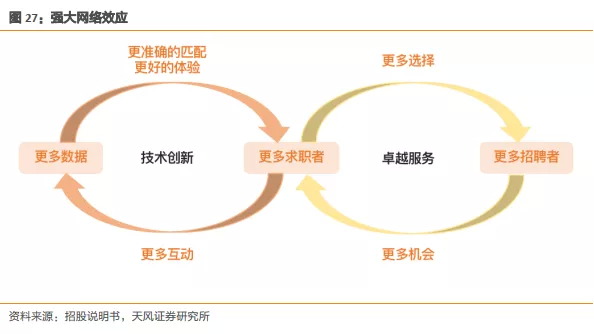

从公司移动生态来看,公司移动端布局利于提高直聊频率,直聊增强用户粘性,促进双向互动。而研发投入提升推动精准程度,提升招聘效率。公司持续加大研发投入。研发费用由2020Q1的1.05亿元增加至2021Q1达1.64亿元,研发费用率处于行业前列。强大的双边网络效应与滚雪球效应利于公司长期护城河建立。随着越来越多的求职者加入平台,更多的雇主会带来更多的工作机会,进而吸引更多的求职者,形成良性循环。

客户数增加驱动业绩高增,长期ARPPU提升及业务扩展有望打开第二增长曲线

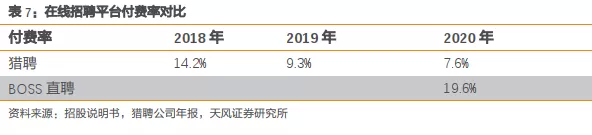

短期来看,BOSS直聘收入驱动主要来自B端客户数增长及付费率提升:2020年平台付费企业客户数量为223万,同比增长80.1%,付费率19.6%;截至2021年3月31日止十二个月的付费企业客户数量为289万,同比增长120.0%,付费率22.2%。用户拓展期ARPPU偏低,形成双边网络效应后预计具备提价空间。长期来看,渗透率、付费率和ARPPU持续提升有望驱动B端收入达300亿。

风险提示:运营不当导致用户流失风险;市场竞争激烈风险;互联网监管风险;盈利能力不及预期风险

目录

正 文

1. 公司简介:“移动+智能匹配+直聘”打造中国最大在线招聘平台

1.1. BOSS直聘:“移动+智能匹配+直聘”打造中国最大在线招聘平台

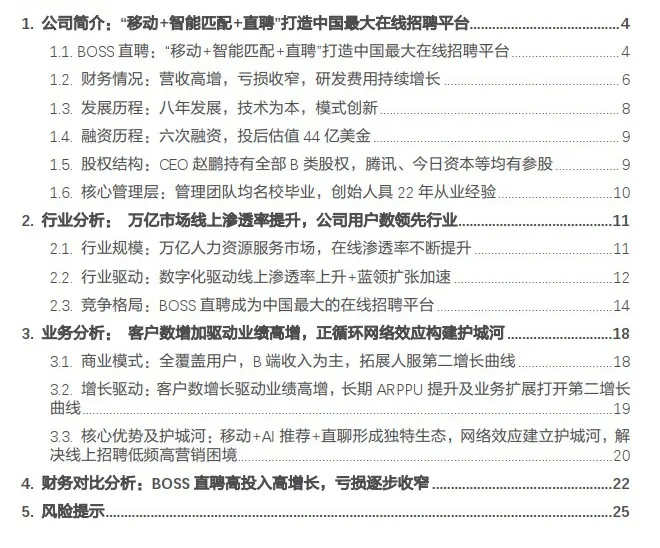

公司连接求职者和企业用户,立足移动端入口,通过智能匹配和直聘模式促进人力资源有效分配。公司创立于移动互联网时代,用户界面和服务设计以移动产品为中心,使求职者和企业用户能够随时随地交流并获得快速响应。

改变原有搜索模式,通过信息流加强数据分析和智能匹配。公司专有的AI算法和大数据洞察力优化了大型数据集的分析,并对求职者和企业提供准确的匹配结果。随着对招聘价值链中更多步骤进行数字化处理,平台会生成更多数据并输入到AI基础架构中,从而对AI系统进行迭代升级,由此形成良性循环。

开创直聘模式,“找工作我要和老板谈”,2B业务2C化。老板更准确评估应聘者能力及岗位匹配度,提高招聘效率。截至2021年3月31日,BOSS直聘企业用户中有66%是老板。老板和招聘专业人员可以建立个人帐户作为企业用户加入平台并与求职者互动,将B端业务C端化。

高度尊重求职者,保护求职者简历,促进双向互动交流。企业用户与求职者可以在产品上免费聊天互动并获得及时反馈,充分展示企业对求职者的尊重和诚意,提高用户粘性。企业经求职者同意方可浏览完整简历和联系方式,求职者还可以设置企业的浏览权限,提高求职者用户体验。

公司为求职者与企业用户搭建沟通平台,2020年公司MAU(包含求职者和企业用户)达1,980万,同比增长73.2%;2021Q1达2,490万,同比增长71.8%。其中,求职者包含白领、金领、蓝领及大学生。企业用户主要包含老板与招聘专业人员,老板指大型企业,中小型企业和微型企业主的主管或中层经理。截至2021年3月31日,企业用户中有66%是老板。招聘专业人员包括人力资源员工,猎头和人力资源机构的招聘人员。

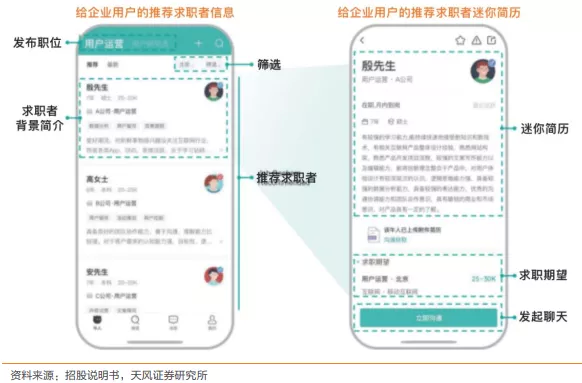

从公司IPO募资用途来看,公司募资约40%用于技术和研发的投资,约35%用于营销活动,约15%用于探索新产品和服务。公司以技术为本,扩大技术团队来提高对技术人才的投资,并进一步吸引具有关键技术专长的人才。进一步实现招聘流程数字化,实现闭环招聘服务;同时发掘人力资源服务市场其他潜在板块,实现用户职业生涯全覆盖。

1.2. 财务情况:营收高增,亏损收窄,研发费用持续增长

BOSS直聘2020年和2021年Q1分别实现收入19.44亿元和7.89亿元,分别同比增长94.7%和179.0%,实现净利润分别为-9.42亿元,-1.76亿元,对应净利率分别为-48.4%,-22.3%。净利率同比均有所上升主要是由于经营管理效率提升,尤其是销售费用率大幅下降所致。

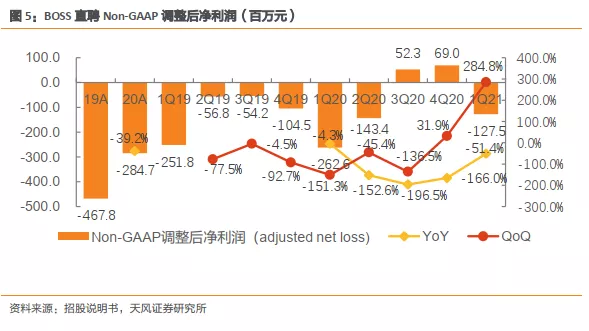

BOSS直聘20Q3、20Q4实现调整后净利润为正,20Q1、20Q2、20Q3、20Q4、21Q1的调整后净利润分别为-2.6亿,-1.4亿,0.5亿,0.7亿和-1.3亿,21Q1环比下降51.4%,同比增长284.8%。

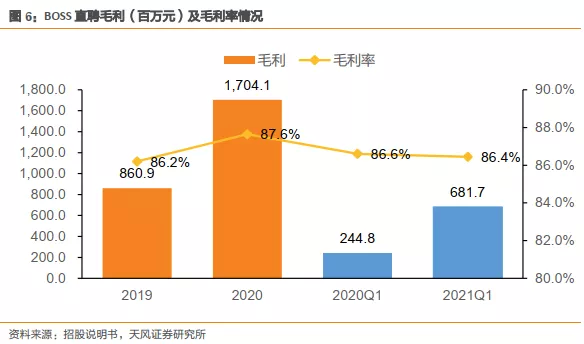

毛利及毛利率方面,2020年公司毛利17.04亿元,21Q1实现毛利6.82亿元,公司毛利率基本稳定在86%以上。

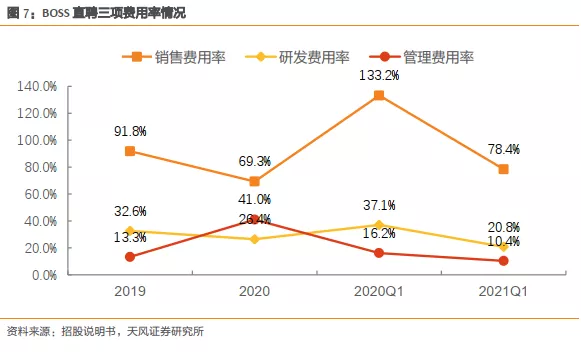

费用率方面,BOSS直聘运营费用率整体呈现下降趋势,主要原因在于运营效率的提升。

1) 销售费用方面,公司加大广告费用投入,销售人员工资也推动销售费用上升。销售费用由2020Q1的3.77亿元增加至2021Q1的6.19亿元,销售费用率达78.4%。销售费用率有所下降,主要是因为公司营收增长,叠加品牌、营销和促销活动效率提高。

2) 管理费用方面,公司雇佣更多行政管理人员。管理费用由2020Q1的0.46亿元增加至2021Q1达0.82亿元。主要是为支持业务发展而增加行政管理人员数目,导致雇员福利开支增加。管理费用率则有所下降,主要是因为公司人员的利用率和利用效率得到了提高。

3) 研发费用方面,公司持续加大研发投入。研发费用由2020Q1的1.05亿元增加至2021Q1达1.64亿元。主要是由于研发人员增加所致。

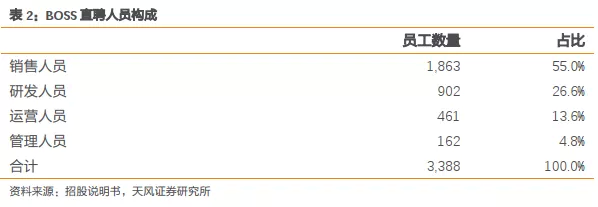

BOSS直聘员工以销售人员为主,研发团队庞大。截至2020年12月31日,公司拥有3,388名员工,其中销售人员1,863人,占比55%,研究人员902人,占比26.6%。

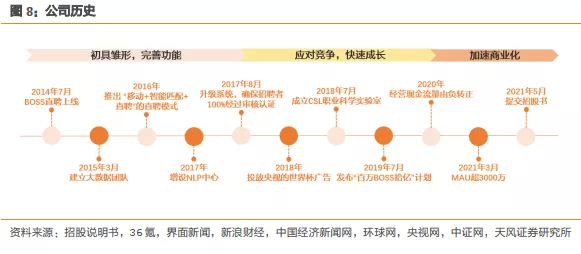

1.3. 发展历程:八年发展,技术为本,模式创新

BOSS直聘成立于2013年12月,不断完善“移动+智能匹配+直聘”的直聘模式,加速成长为中国最大的在线招聘平台。

2014年7月,BOSS直聘在苹果应用商店上线;

2015年3月,建立大数据团队;

2016年,推出 “移动+智能匹配+直聘”的直聘模式;

2017年,增设NLP中心,用人工智能、大数据等前沿技术来支撑业务模型创新;

2017年8月,升级流程和系统,确保在线招聘者100%经过“机器+人工”审核认证,组建求职安全中心,建立安全提醒机制;

2018年,投放央视的世界杯广告;

2018年7月,宣布成立CSL职业科学实验室,对国内“企业—劳动者”系统的资源配置做系统性研究;

2019年7月,发布“百万BOSS拾亿”计划;

2020年5月,与央视新闻联合推出“职”为你来大型校园招聘直播公益行动;

2020年,经营现金流量由负转正;

2021年3月,MAU超3000万;

2021年5月,BOSS直聘正式向美国证券交易委员会(SEC)提交招股书,代码BZ。

截至2021年3月31日,公司已为1300万经过验证的企业用户和630万经过验证的企业提供服务,拥有289万付费企业客户。按照2020年平均月活跃用户数来衡量,已成为中国最大的在线招聘平台。

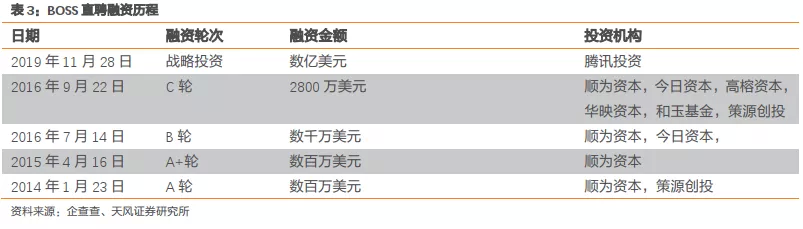

1.4. 融资历程:五次融资,投后估值44亿美金

公司历经五次重大融资,最新一轮融资在2019年11月28日,腾讯投资参投,共计融资38.75亿人民币,最后一轮融资的投后估值为44亿美元。

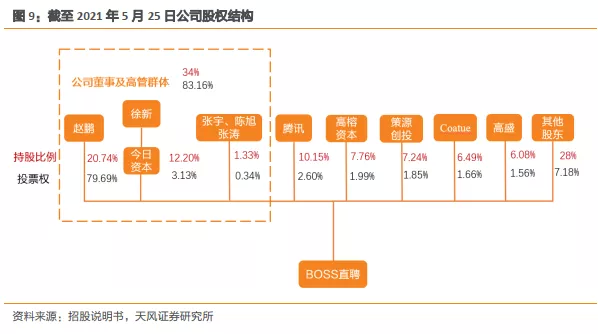

1.5. 股权结构:CEO赵鹏持有全部B类股权,腾讯、今日资本等均有参股

截止2021年5月25日,赵鹏持有BOSS直聘全部B类股权,占全部股份的20.7%,投票权占比79.7%,徐新的今日资本通过CTGEvergreen持有A类股份8,285万股,占全部股份的12.2%。此外,腾讯Image Frame持有A类股份6,891万股,占全部全部股份的10.2%;高榕资本Banyan Partners持有A类股份5,270万股,占全部股份的7.8%;策源创投CeyuanVentures持有A类股份4,915万股,占全部股份的7.2%。

A类股权和B类股权拥有除投票权和转换权外相同的权利,其中A类股权每一股代表1票投票权,不可转换为B类普通股;B类股权每一股代表15票投票权,并可转换为一股A类普通股。

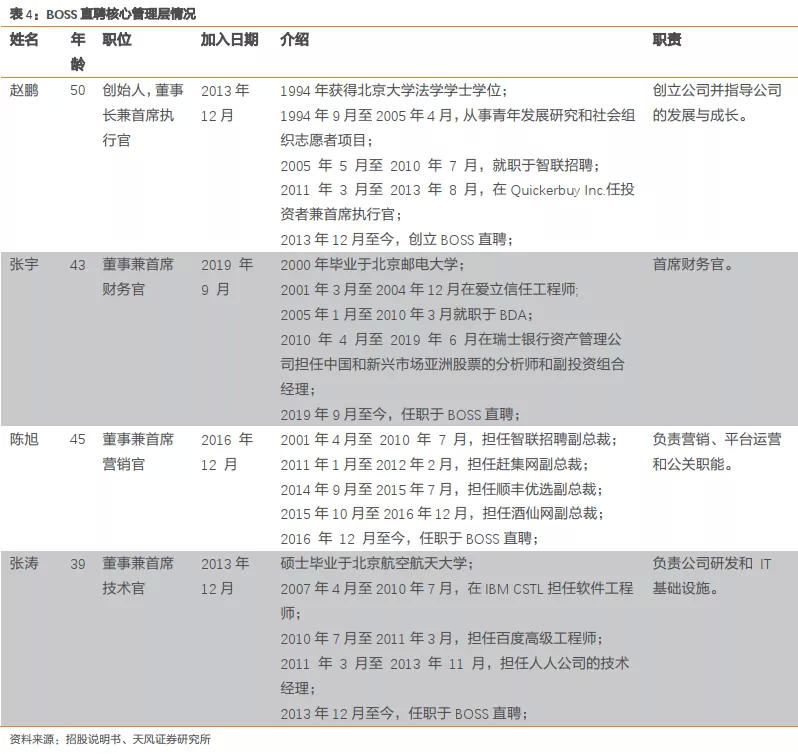

1.6. 核心管理层:管理团队均名校毕业,创始人具22年从业经验

公司管理团队经验丰富且富有创业精神,创始人赵鹏先生在中国人力资源和互联网领域深耕多年,拥有超过22年的行业经验。

2. 行业分析:万亿市场线上渗透率提升,公司用户数领先行业

2.1. 行业规模:万亿人力资源服务市场,在线渗透率不断提升

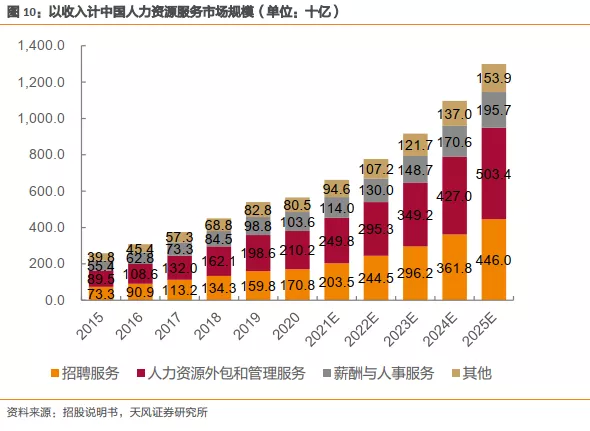

私营企业数量增加,人力资源服务市场达万亿。根据国家统计局的数据,中国私营企业的数量从2010年的850万家增加到2019年的3520万家。中国民营企业的蓬勃发展和新经济业务的快速扩张,带动了人才和人力资源服务需求的大幅增长,根据CIC报告,2020年中国人力资源服务市场规模以收入计约5,651亿元,预计到2025年将继续增长至约12,990亿元,2020-2025年复合年增长率为18.1%。

中国人力资源服务市场是增长最快的招聘服务市场,复合增长率超20%。中国人力资源服务市场可分为四个部分:招聘服务、人力资源外包与管理服务、薪酬与人事服务等,其中招聘服务是指在线或离线的人才招聘解决方案,可帮助联系招聘人员和求职者,并促进招聘流程。招聘服务市场位于人力资源服务价值链的上游,是2020年至2025年中国人力资源服务市场增长最快的细分市场。2020年中国招聘服务市场规模按收入计约为人民币1,708亿元,预计到2025年将继续增长至约人民币4,460亿元,2020年至2025年期间的复合年增长率约21.2%。

2.2. 行业驱动:数字化驱动线上渗透率上升+蓝领扩张加速

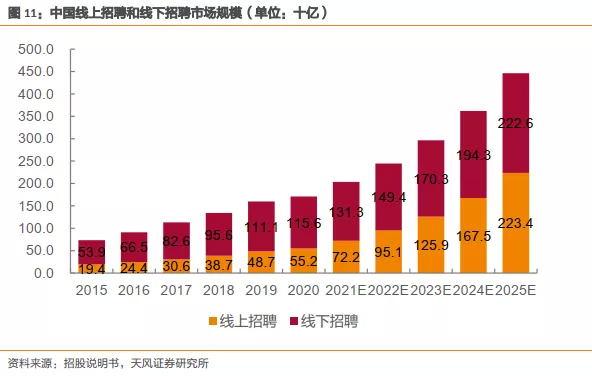

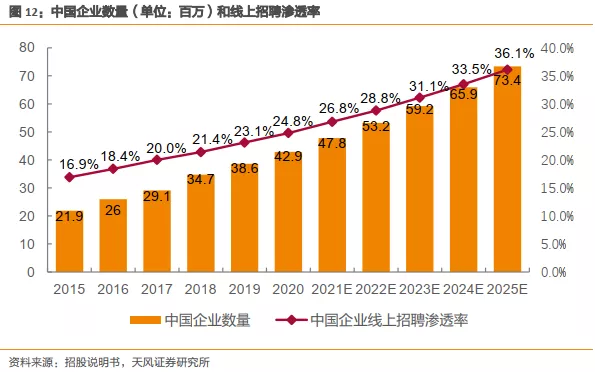

招聘行业数字化满足对更高效、更经济、更人性化的解决方案的需求,在线招聘渗透率不断提高,逐渐由PC端转向移动端。根据CIC报告,截至2020年,中国在线招聘的人均成本约为线下招聘的五分之一。因此,越来越多的企业开始转向在线招聘平台。中国雇主在线招聘渗透率已从2015年的16.9%上升至2020年的24.8%,预计2025年将达到36.1%。2020年中国求职者在线求职渗透率约为17.9%,约为美国市场的一半,增长潜力较大。2020年疫情导致线上招聘渗透率进一步提高。

在线招聘市场贡献有望超50%,年复合增长率为32.3%。随着求职者和雇主越来越多地开始在线求职和招聘,中国在线招聘市场的收入规模预计将从2020年的人民币552亿元增至2025年的人民币2,234亿元,复合年增长率为32.3%,超过整体招聘市场规模增速(21.2%)。同期,在线招聘对整个市场规模的贡献预计将从2020年的约32%增加至2025年的约50%。

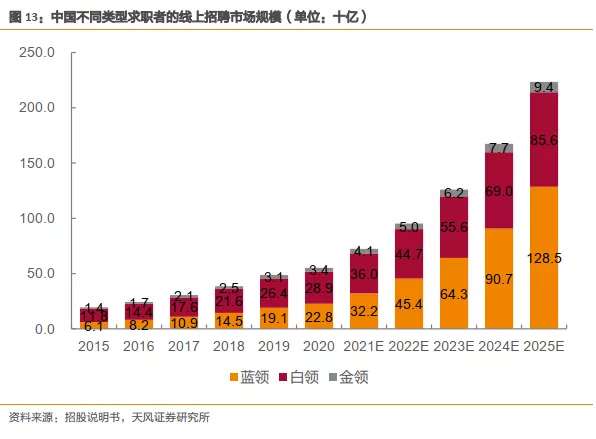

蓝领部门是最大的增长贡献者,主要驱动为线上渗透率的提升以及直聘模式对行业痛点的解决。2020年,中国白领、蓝领和金领的人口分别达到约1.786亿、3.951亿和1240万。蓝领工人具有更大的人口基数、更高的工作转换频率以及更高的招聘服务渗透率增长潜力。过去,中国的蓝领工人主要通过熟人介绍或上门来找工作,造成招聘信息的不对称和局限性。蓝领工人在寻找新工作时,重视工作信息的真实性和便捷性、丰富的机会以及雇主提供的即时反馈,而蓝领工作的招聘人员通常对成本敏感。相比传统模式,直接招聘模式能够更好地解决这些问题。中国蓝领工人的在线招聘渗透率预计将从2020年的13.0%增长到2025年的29.9%。同时,预计2025年中国蓝领在线招聘市场规模将达到人民币1,284亿元,2020年至2025年的复合年增长率为41.4%,超过整体在线招聘市场增速(32.3%)。

白领作为传统网络招聘的最大用户群体,服务渗透率仍在不断上升。预计将从2020年的50.8%增长到2025年的64.9%。中国白领线上招聘市场规模预计2025年将增至人民币857亿元,2020年至2025年的复合年增长率为24.3%。

城镇化率提升改变劳动力结构,跳槽频率提高增加招聘需求。根据中投公司报告和国家统计局的数据,中国的城镇化率从2010年的约50%增长到2020年的60%以上,预计到2030年将增加到约70%。城镇化进程促进了劳动力结构的改变,对城镇劳动力特别是第三产业蓝领和白领劳动力产生了巨大的需求。根据CIC报告,预计2025年中国非农从业人员总人口将达到6.12亿,且年轻一代(16 至 35 岁)的跳槽频率是老一代的两倍多,而且未来还会继续增长。预计中国非农从业人员的平均跳槽频率将从 2020 年的每年1.8次增加到2025年的每年2.1次。

2.3. 竞争格局:BOSS直聘成为中国最大的在线招聘平台

中国的在线招聘市场仍然分散。中国在线招聘市场的市场参与者主要包括招聘机构提供的在线招聘平台、在线分类平台和招聘机构提供的在线门户。直接招聘模式的在线招聘平台通常能够带来更多的互动、更高的招聘效率和更好的用户体验,从而吸引更多的用户。

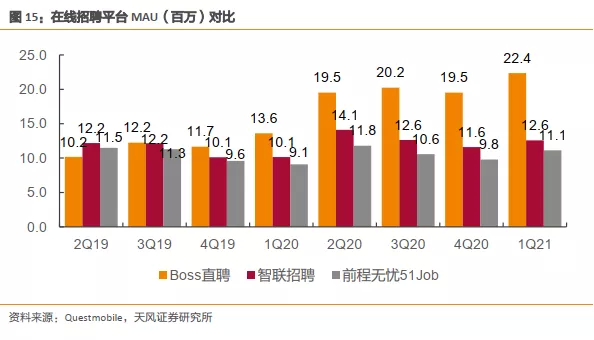

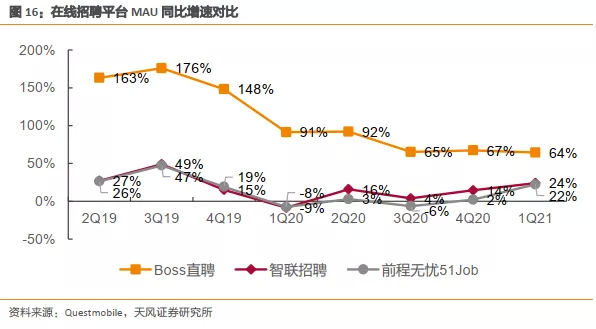

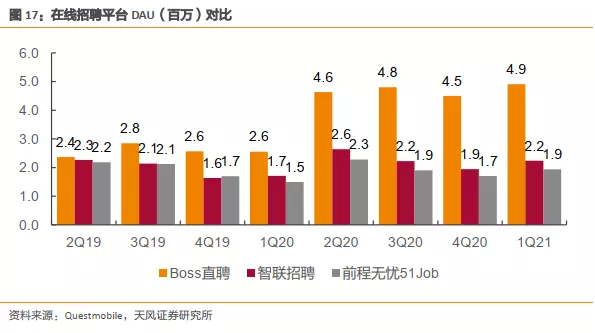

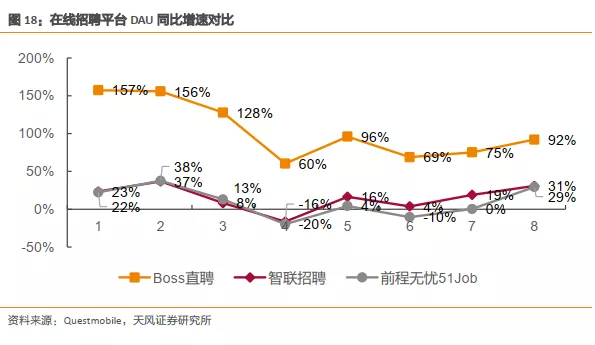

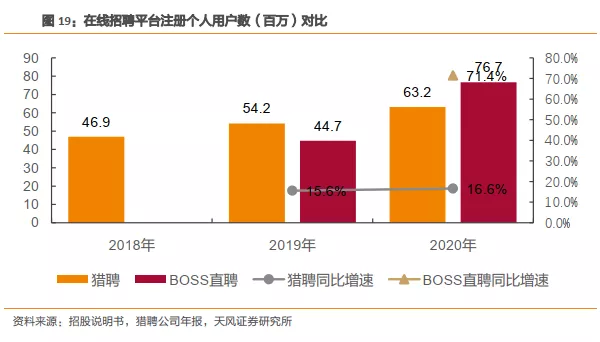

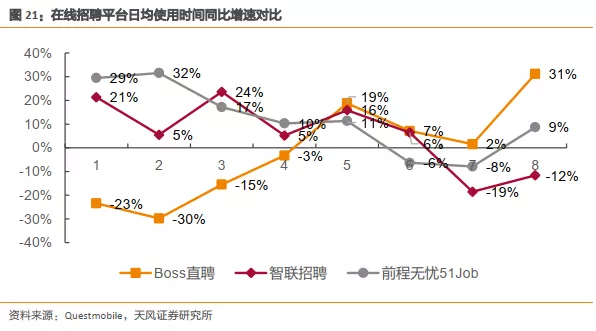

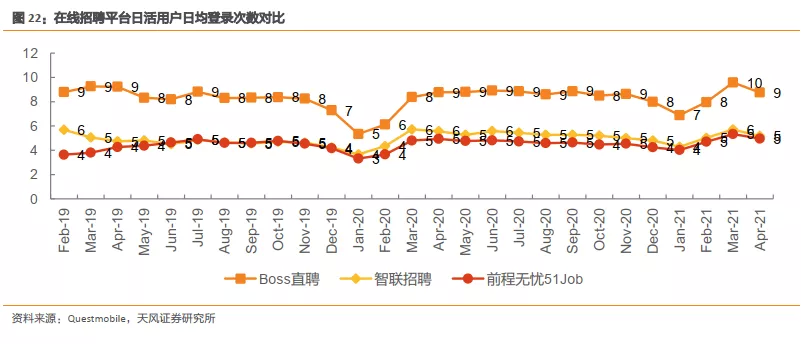

BOSS直聘成为以月活跃用户数计的最大的网络招聘平台。受益于创新模式和领先技术,BOSS直聘用户活跃度及增速均位于行业领先水平,根据Questmobile,2021年一季度,BOSS直聘MAU为2240万,DAU为490万,约为智联招聘和前程无忧51Job的二倍。BOSS直聘2021年一季度MAU增速达64%,DAU增速达92%,增长强劲。2020年,BOSS直聘注册个人用户7670万人,同比增速达71.4%,验证企业用户数达1140万,按照2020年平均月活跃用户数来衡量,BOSS直聘已成为中国最大的在线招聘平台,形成庞大、活跃而多样化的用户群,为平台持续发展奠定基础。

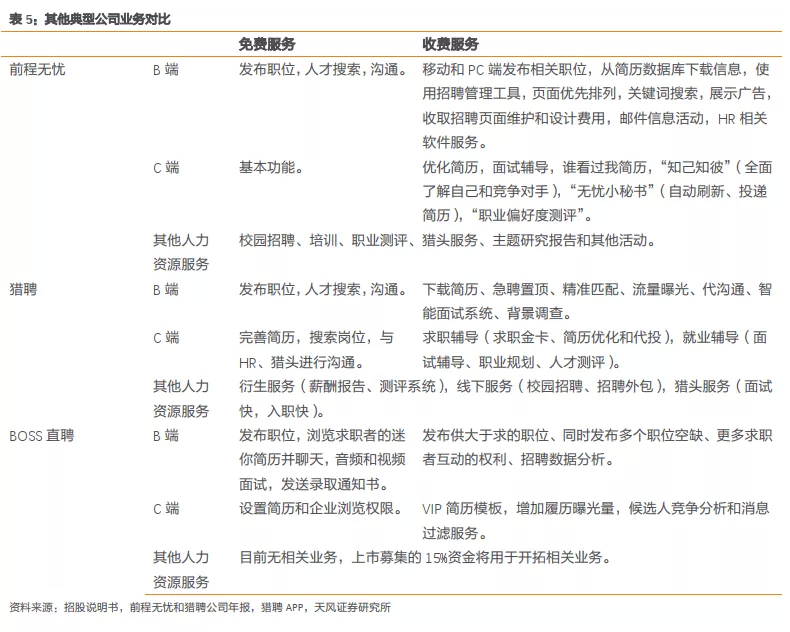

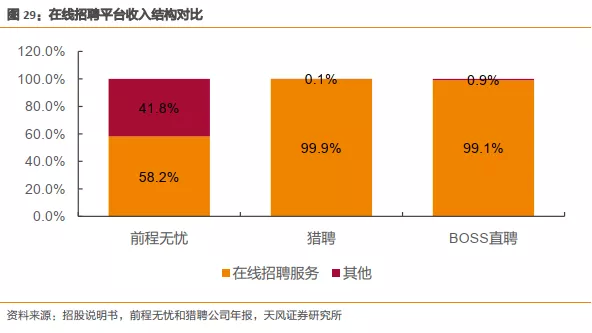

相比前程无忧和猎聘,BOSS直聘更聚焦在线招聘服务B端变现。前程无忧逐渐从在线招聘平台向着人力资源服务平台的更高级形态转变;猎聘形成BHC闭环商业模式,其他人力资源服务较少,变现主要来自B端在线招聘服务,逐渐向人力资源服务全价值链延伸;BOSS直聘目前变现几乎全部来自B端在线招聘服务,目前无人力资源相关业务,上市募集的15%资金将用于开拓相关业务,拓展第二增长曲线。

3. 业务分析:客户数增加驱动业绩高增,正循环网络效应构建护城河

3.1. 商业模式:全覆盖用户,B端收入为主,拓展人服第二增长曲线

BOSS直聘通过移动应用程序连接求职者和企业用户,智能匹配和直聘模式促进人力资源有效分配。公司未来将持续发力蓝领用户,加大研发投入,实现用户全覆盖。从应聘者角度看,截至2021年3月31日,白领和金领用户、蓝领用户和大学生分别占求职用户群的55.0%、28.8%和 16.2%。从招聘者角度看,公司的服务对象包括所有2020年财富中国500强公司等大公司,此外,截至2021年3月31日,在经过验证的企业总数中82.6%的企业是员工少于100人的中小企业。截至2020年12月31日,平台已为1,140万个验证企业用户和550万家验证企业提供服务。截至2021年3月31日,验证企业用户和验证企业分别达到1,300万和630万。

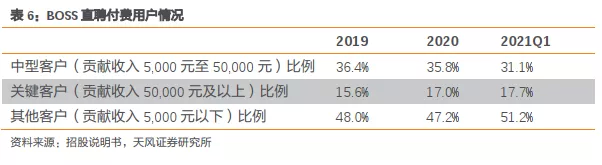

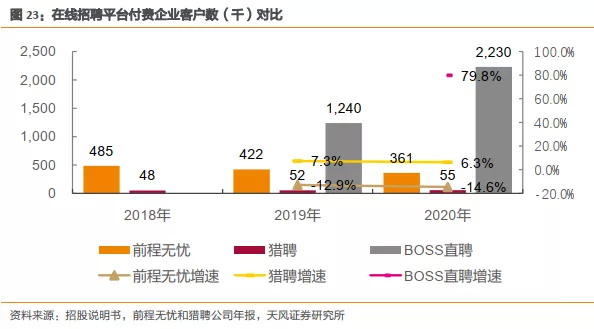

收入以B端向付费企业客户提供的在线招聘服务为主,同时拓展C端业务与其他人力资源服务拓展第二增长曲线。BOSS直聘2020年约99.1%收入来自B端在线招聘服务,C端变现较少。2020年平台付费企业客户数量为223万,同比增长80.1%,付费率19.6%;截至2021年3月31日止十二个月的付费企业客户数量为289万,同比增长120.0%,付费率22.2%。

向现有的付费企业客户交叉销售更多在线招聘服务提升ARPPU。在付费企业客户中,贡献收入人民币5,000元或以上的客户占收入来源的50%左右,平台未来计划推出新的服务产品,根据对付费企业客户的历史招聘行为的分析,向付费企业客户推荐更多定制服务。

3.2. 增长驱动:客户数增长驱动业绩高增,长期ARPPU提升及业务扩展打开第二增长曲线

BOSS直聘B端收入驱动主要来自B端客户数增加以及BOSS直聘市场占有率的上升。按照公式B端收入=付费企业客户数*ARPPU=中国企业数*线上渗透率*BOSS直聘市场渗透率*企业平均账户数*企业客户付费率*ARPPU,短期来看,BOSS直聘B端收入驱动主要来自B端客户数增加以及BOSS直聘市场占有率的上升。

B端在线招聘市场规模呈上升趋势,BOSS直聘抢占市场,付费客户数高基数高增长。根据国家市场监督管理总局的数据,中国企业数量从2015年的约2,190万家增至2020年的约4,290万家,2015年至2020年的复合年增长率为14.5%。根据中投公司报告,中国雇主在线招聘渗透率已从2015年的16.9%上升至2020年的24.8%,预计2025年将达到36.1%。根据同行业发展情况看,BOSS直聘市场占有率显著提高。2020年BOSS直聘验证企业用户数量同比增速达76.6%,是同行业猎聘增速(29.6%)的2.5倍,BOSS直聘付费企业客户数达223万,同比增速高于同行业的猎聘和前程无忧,企业客户付费率达19.6%。

用户拓展期致ARPPU偏低,形成网络效应后预计具备提价空间。BOSS直聘ARPPU相较于其他竞品平台较低,我们认为原因主要为1)截至2021年3月31日,在经过验证的企业总数中82.6%的企业是员工少于100人的中小企业。,2)2B服务2C化的商业模式,3)定价较低,目前主要驱动力是扩大雇主规模而不是提价,未来有较大提价空间。

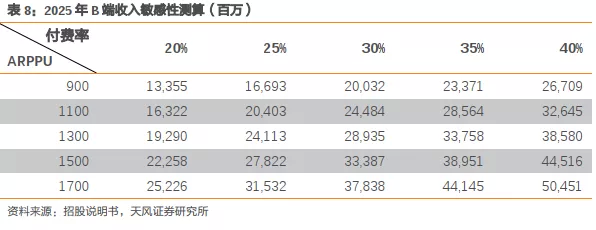

渗透率、付费率和ARPPU持续提升有望驱动B端收入近300亿。按照2025年中国企业数达7340万,线上渗透率达36.1%,BOSS直聘市场渗透率达70%,企业平均账户数为4进行测算,BOSS直聘2025年B端收入有望达300亿。

3.3. 核心优势及护城河:移动+AI推荐+直聊形成独特生态,网络效应建立护城河,解决线上招聘低频高营销困境

与其他移动APP相比,招聘行为本身具有较强的刚性与低频性。为了占领用户心智,在初期需要加强营销投放。我们认为公司通过AI匹配和直聊提高使用用户的活跃度与粘性,在用户求职期间占领用户心智;同时通过数据积累形成网络效应与数据粘性护城河,单位月活跃用户获取成本明显下降,一定程度解决线上招聘低频高营销困境。

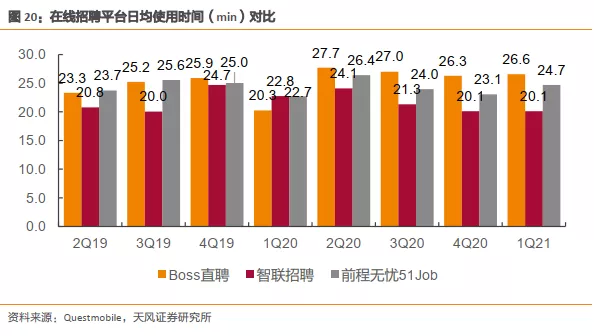

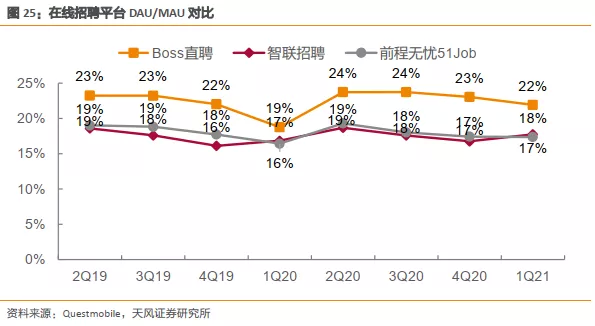

移动端布局利于提高直聊频率,直聊增强用户粘性,促进双向互动。在智能匹配支撑下,双向互动和即时反馈的模式将招聘场景的通讯从电子邮件时代切换到移动时代,提高了招聘求职效率和用户参与度。在2020年和截至2021年3月31日的三个月,平台平均每月分别产生19亿条和24亿条聊天消息。直聊模式的BOSS直聘用户粘性高于传统招聘模式平台的用户粘性,根据Questmobile,2021年一季度,BOSS直聘DAU/MAU达22%,是截至2020年中国前五名在线招聘平台中最高比例,用户日均使用时间为26.6分钟,用户活跃度极高,充分体现了直聘模式的优势。

直聊模式依赖推送精准程度,注重研发团队与研发投入,加强数据分析和智能匹配,提升招聘效率。直聊模式是招聘双方在确认对方意愿后,在招聘平台直接沟通;精准推荐是采用智能匹配方式,实现求职者和招聘方之间的精准推荐与定向匹配。我们认为直聊模式真正提高效率依赖匹配的精准度,否则无效信息会极大浪费用户与招聘者的精力。公司拥有902人的研发团队,2020年研发投入5.1亿元,同比增幅57.7%,研发费用率达26.4%,高于互联网行业平均水平。公司专有的AI算法和大数据洞察力优化了大型数据集的分析,并对求职者和企业提供准确的匹配结果。随着对招聘价值链中更多步骤进行数字化处理,平台会生成更多数据并输入到AI基础架构中,从而对AI系统进行迭代升级,由此形成良性循环。

强大的双边网络效应与滚雪球效应利于公司长期护城河建立。从用户端来看,公司是最大的线上招聘平台;从企业端来看,截至2021年3月31日,公司已为1300万经过验证的企业用户和630万经过验证的企业提供服务;从数据端看,公司通过更多互动与技术水平获取更多用户数据。平台已经形成了强大的网络效应。随着越来越多的求职者加入平台,更多的雇主会带来更多的工作机会,进而吸引更多的求职者,形成良性循环。平台广泛的用户覆盖能够满足企业用户的跨工作职能类别和跨地域的招聘需求,这为他们提供了更多选择并提高了人岗匹配的可能性,形成一个更大的求职者和雇主网络。

获客成本降低,广告效率增加。平台通过“移动+智能匹配+直聘”的创新模式和持续投入的销售费用积累了用户池并树立了品牌知名度,获得大量中小企业客户的信任,为留存用户建立基础,之后通过优化运营效率进一步释放规模效应带来的优势。2019年,BOSS直聘每获得1个MAU用户需投入46元广告费用,2020年降至41元,广告效率明显增加。这不仅有助于提高BOSS直聘的收益,还形成了明显的品牌护城河。

4. 财务对比分析:BOSS直聘高投入高增长,亏损逐步收窄

2020年BOSS直聘收入为19亿元,同比增速高达94.7%,增长强劲。从收入结构看,BOSS直聘和猎聘主要为在线招聘业务,前程无忧逐渐向人力资源服务平台转变。BOSS直聘和猎聘的主要业务收入均为在线招聘服务收入,BOSS直聘变现几乎全部来自B端,猎聘约92.2%收入来自B端,前程无忧的在线招聘服务收入占比持续下降,其他人力资源相关业务占比约为41.8%,BOSS直聘和猎聘在C端变现和其他人力资源服务业务方面仍有较大提升空间。

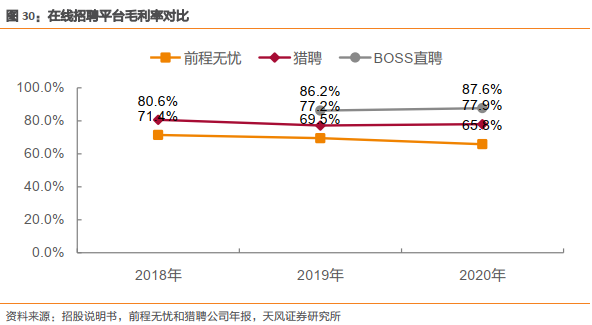

BOSS直聘毛利率高于猎聘和前程无忧,主要因为收入结构和业务不同。前程无忧其他人力资源服务占比较高,部分线下活动的成本高且规模效应小,猎聘开展的线下服务和在线招聘服务C端的辅导业务成本较高。BOSS直聘毛利率最高,约为87%;猎聘次之,毛利率稳定在为78%左右;前程无忧毛利率最低,2020年毛利率下滑为65.8%。

BOSS直聘销售费用率高于猎聘和前程无忧,20年显著收窄。2020年BOSS直聘销售费用率下降为69.3%,主要因为收入增长,且公司的品牌、营销和促销活动效率提高;猎聘次之,约为45.4%;前程无忧约为32.1%。BOSS直聘目前处于成长期,需要投入较多营销费用,预计随着商业模式成熟有望进一步降低销售费用。

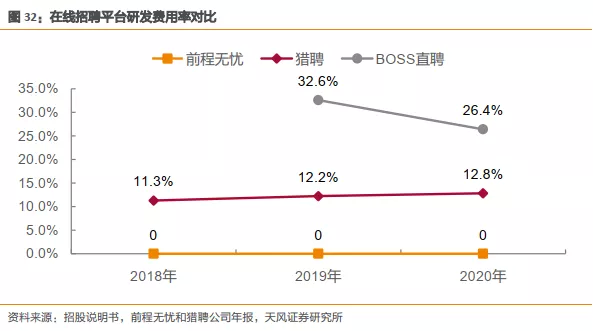

BOSS直聘大规模研发投入。BOSS直聘研发费用率最高,2020年约为26.4%,显著高于猎聘和前程无忧。BOSS直聘持续加大研发投入,研发费用率下降原因是收入增长速度较快,为其技术领先优势奠定基础;猎聘研发费用率稳定在12%左右。

本文来自“天风证券”,智通财经编辑:玉景。

扫码下载智通APP

扫码下载智通APP