浙商证券:拜登的“宽支出”并非“宽财政”

内容摘要

报告导读/核心观点

拜登政府近日发布2022年的财政预案,计划支出规模约6万亿美元,支出端已涵盖前期的基建与个人福利支出;收入端已涵盖企业和个人征税,且增税幅度未打折扣。最终落地规模尚有不确定性,仍需国会立法通过。拜登的“宽支出”并非“宽财政”,支出规模扩张以增税为基础,长期来看不会令美国债务规模失速增长。一揽子计划可能在生效后的短期内抬升美国的通胀中枢,但对经济的拉动作用存疑。综合考虑方案规模与立法进程对年内资产价格节奏的影响有限。此外,鉴于拜登的计划并非“宽财政”,对债务杠杆率抬升作用有限,长期看对美联储购债规模诉求同样有限,继续维持Q3指引、Q4落地的Taper节奏判断。7月末债务上限到期后可能继续暂停或提升额度,对拜登推进各项立法的掣肘有限,仅需牺牲部分收支规模换取党内支持即可。

6万亿美元预算支出规模虽惊人,实际赤字率不如奥巴马第一任期内平均水平

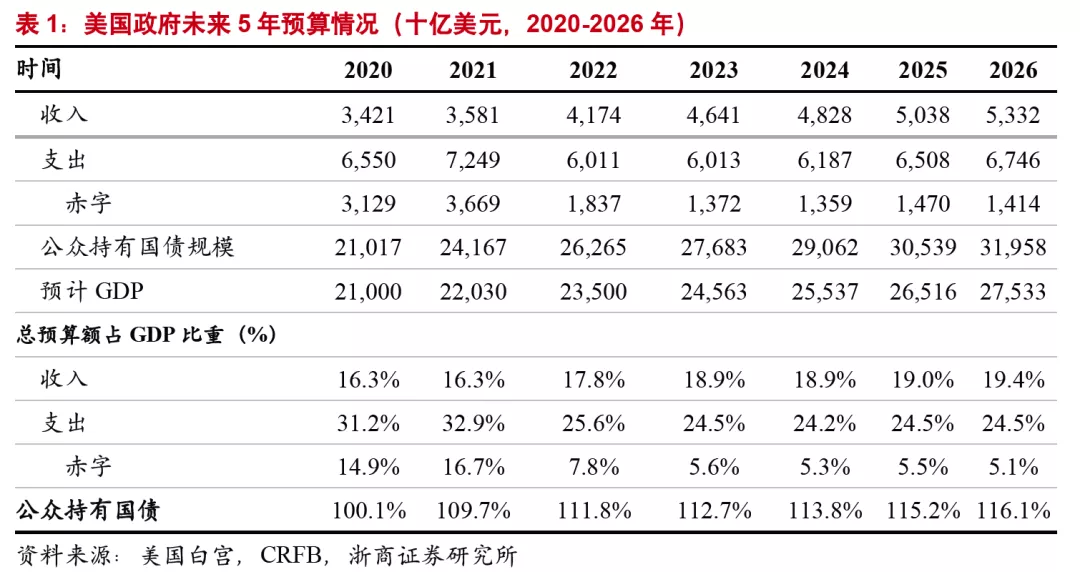

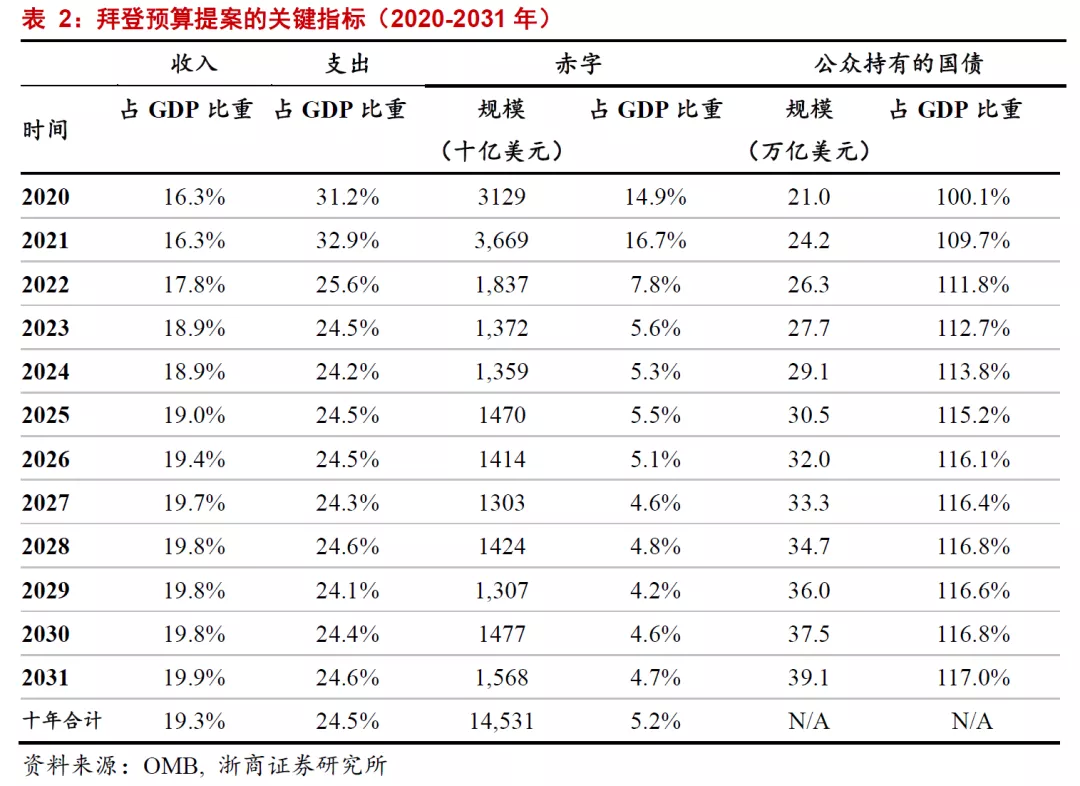

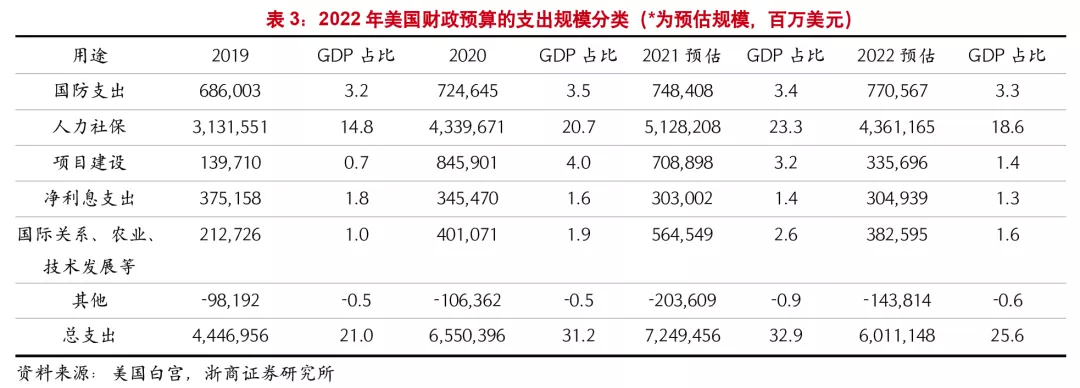

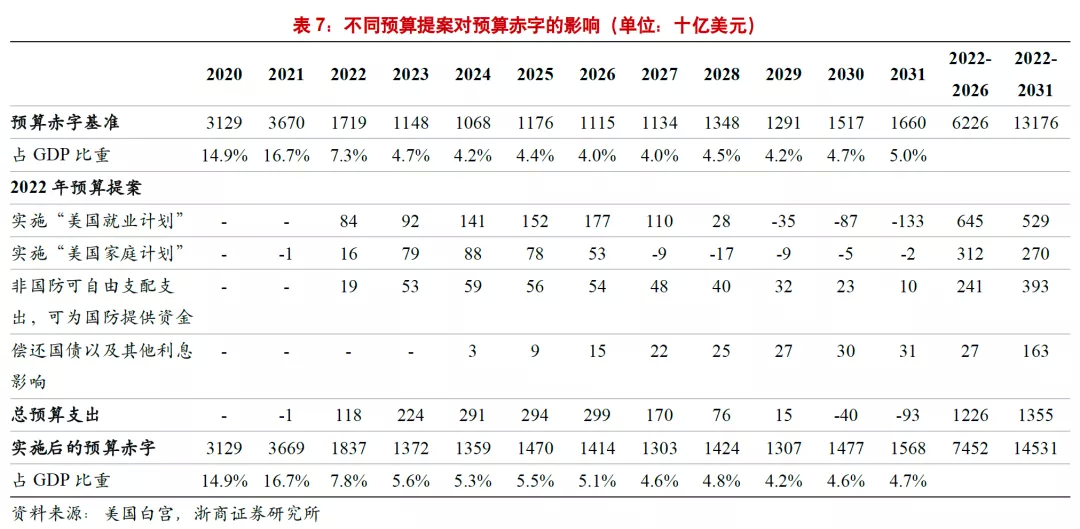

本次拜登发布的6.0万亿美元财政预算是美国2022财年的整体预算支出规模,对应预算收入4.2万亿美元,赤字1.8万亿美元,预计赤字率7.8%。方案基本体现拜登的政策理念,前期发布的《美国就业计划》以及《美国家庭计划》中的增税以及基建和个人家庭福利支出均已包括其中,且增税幅度未打折扣。横向比较来看,6万亿美元是美国经济常态化背景下的最高支出规模,仅仅略低于2020与2021年(疫情前美国财政支出规模虽然逐年递增但从未超过4.5万亿美元;2020年财政支出规模大幅升至6.5万亿美元,2021年预计支出规模将达7.3万亿美元)。从收支缺口看,1.8万亿美元的赤字规模同样是历史较高水平,但与其极具野心的支出规模相比仍然略显审慎。从相对规模来看,预计2022年支出规模的GDP占比为25.6%,同样为经济常态化下的最高水平;但7.8%的预估赤字率实际略低于奥巴马首个任期内的赤字水平,2009-2012年间奥巴马政府平均赤字率达到8.4%;也低于2020年和2021年,前者和后者预估水平分别为14.9%和16.7%。

拜登的宽支出并非宽财政,在其理念下美国债务规模并不会失速增长

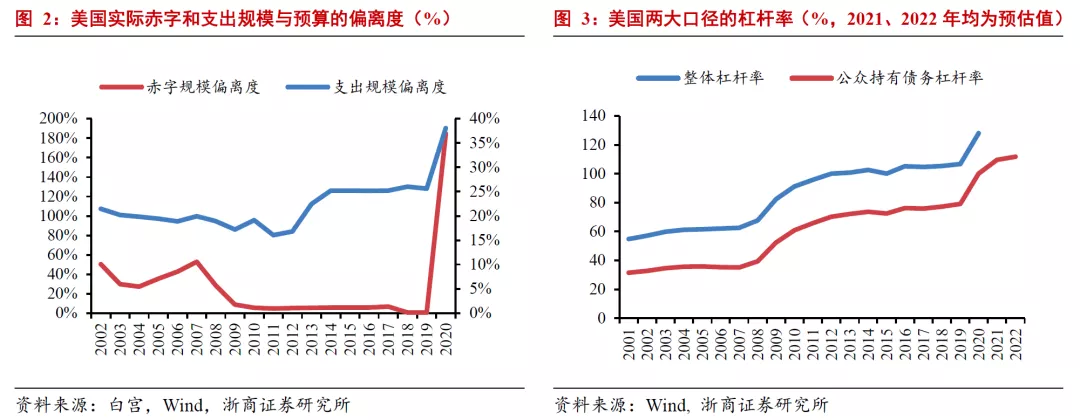

从债务规模上来看,拜登的大规模支出主要以征税为基础,属于“宽支出”而非“宽财政”。因此对债务杠杆率的提升作用有限。公众持有的债务口径下,预计2022年底债务杠杆率为111.8%,相较2021年底109.7%的预估值并未出现大幅度增长。分法案来看,拜登的《美国就业计划》和《美国家庭计划》在2022年对赤字的贡献规模分别为840亿和160亿美元,对赤字率仅贡献0.4%,增税幅度直接决定其支出规模。

实际支出规模仍存不确定性,后续应关注立法不确定性与实际支出的超标情况

一、美国历史中预算支出规模与实际支出规模出现背离属于常态。

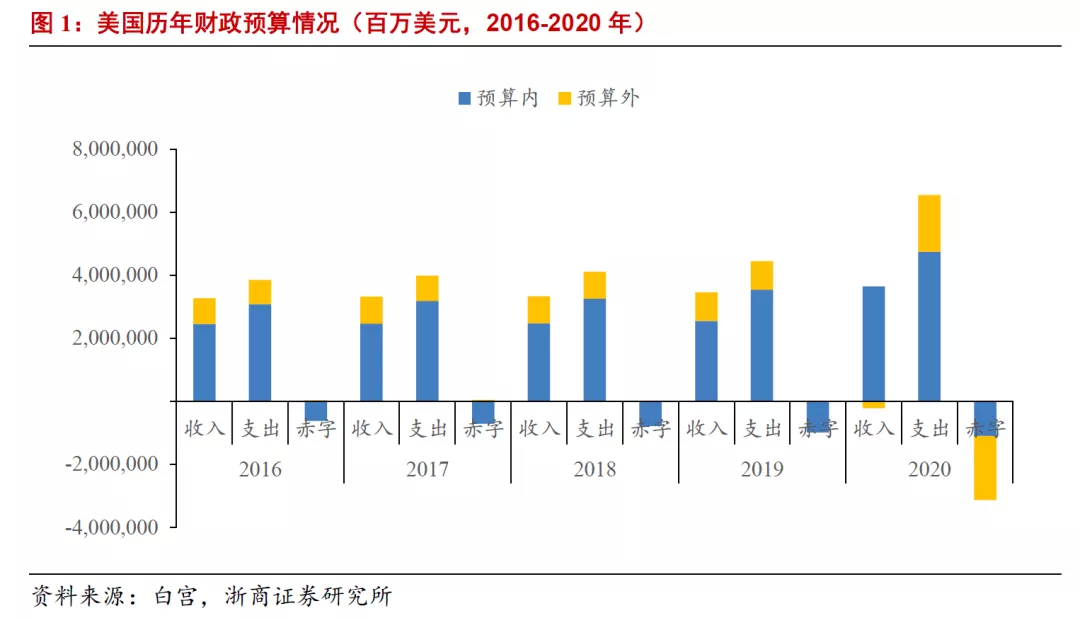

过去10年实际支出规模与预算的平均背离度(实际支出规模/预算支出规模-1)达到24.6%,“超额花钱”是美国政府常态。典型案例如2020年,预算支出规模为4.79万亿美元,赤字规模为1.08万亿美元;但受新冠疫情各类政府支出增加影响,最终实际支出规模6.55万亿美元,实际赤字规模为3.13万亿美元,分别超标1.8万亿与2万亿美元。但美国历史多数情况下支出规模的增加均以增收为基础,这使得赤字规模的历史超标情况相对可控,过去10年平均背离度(实际赤字规模/预算赤字规模-1)不足5%。

二、6万亿美元提案与最终落地规模可能出现背离。

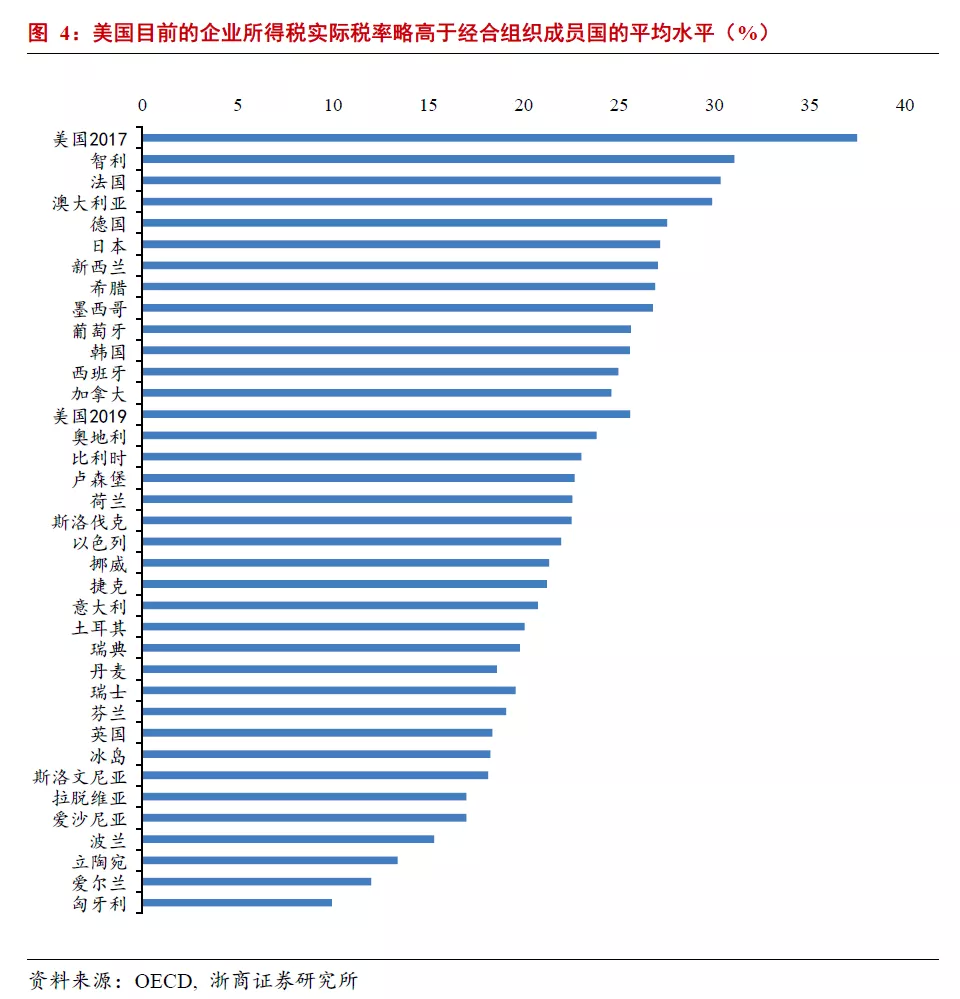

总统提出的预算案还需经国会各功能委员会审议后,在国会两院进行立法投票。鉴于拜登的大规模支出计划主要以增税为基础(增税幅度与《美国就业计划》和《美国家庭计划》提出的幅度一致,完全未考虑两党的反对建议,如企业所得税加至28%、最高资本利得税加至39.6%。当前共和党以及民主党内部对拜登的计划仍存争议,最后落地规模尚有较强不确定性。考虑到拜登可以通过财政调解的方式推进立法,预计最终立法规模与6万亿美元的差距不会过大,拜登仅需牺牲少量加税规模并争取党内支持即可推动立法(我们曾于前期报告《“基建+加税”的快速立法通道真的那么快吗?》中指出,当前民主党内部分温和派议员认为应该削减当前的加税幅度,例如将28%的企业所得税率降至25%)。

支出端中人力社保、基建与研发支出增加;收入端中个人和企业税比重提升

受2020、2021年疫情影响,美国的财政支出结构出现较多非常态变化。如果将2022年的财政支出结构与2019年相比可以发现以下特征:

1)人力社保类支出在GDP中的占比将明显增加,由2019年的14.8%增至2021年的18.6%,从分项来看,主要表现为教育、就业以及社保等分项的增加,基本与拜登在《美国家庭计划》中的重点支出方向相对应。

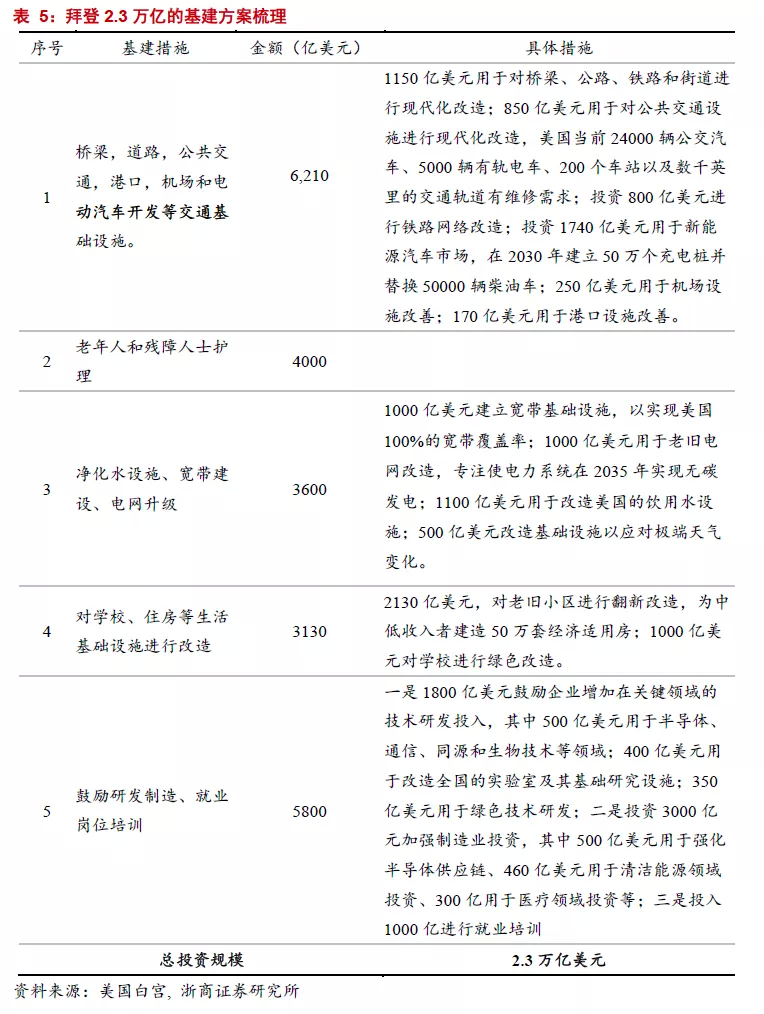

2)项目建设类支出在GDP中占比的增长幅度将超过100%,由2019年的0.7%增至2021年的1.4%,诸如环保、能源、交通、住房等部门的支出规模均有明显增长;从相对规模来看,虽然基建力度明显增加但在GDP中的占比仍然仅有1.4%,未来美国基建发展通过联邦指出撬动州政府以及私人资本的参与仍然至关重要。

3)投入农业、技术研发领域的规模也有显著增加,在GDP中占比由1.0%升至2.6%。后两项主要对应《美国就业计划》中的支出方向。

从收入方向看,主要对应个人税和企业税的收入比重大幅提升,GDP占比分别由2019年的8.1%和1.1%提至2022年的8.7%和1.6%,与拜登的重点征税领域基本对应。

不宜对拜登一揽子计划的经济影响过于乐观,对年内资产价格节奏影响有限

《美国就业计划》方面,国会预算办公室曾于此前测算,拜登政府推进2.3万亿基建计划带来的经济利益可能小于等额加税带来的经济损失。主要源自以下两方面:

1)私人投资效率比联邦投资更高,后者的效率仅为前者的50%。国会预算办公室曾在2016年发布的《联邦投资对宏观经济与预算的影响》中测算指出,私人投资的平均年化回报率约为10%,而联邦政府投资的平均年化回报率均为5%。拜登加税推进基建的实质是以政府投资替代私人投资,整体来看会降低整体投资效率。

2)联邦支出将挤出私人投资,根据CBO测算,联邦政府每增加1美元投资,州、地方政府和私人企业将减少0.33的投资。如果考虑挤出效应,联邦政府的实际投资效率仅有67%。此外,在美国实际税率以及人力成本在全球范围内并不占优的背景下,基建投资增加是否能够如期带来制造业回流同样存疑。

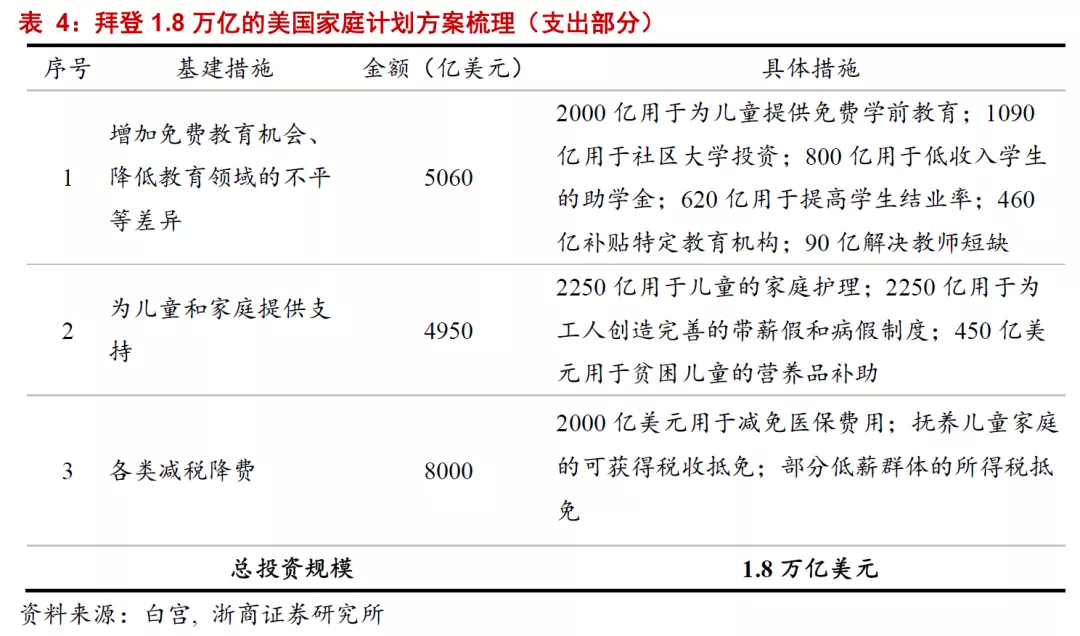

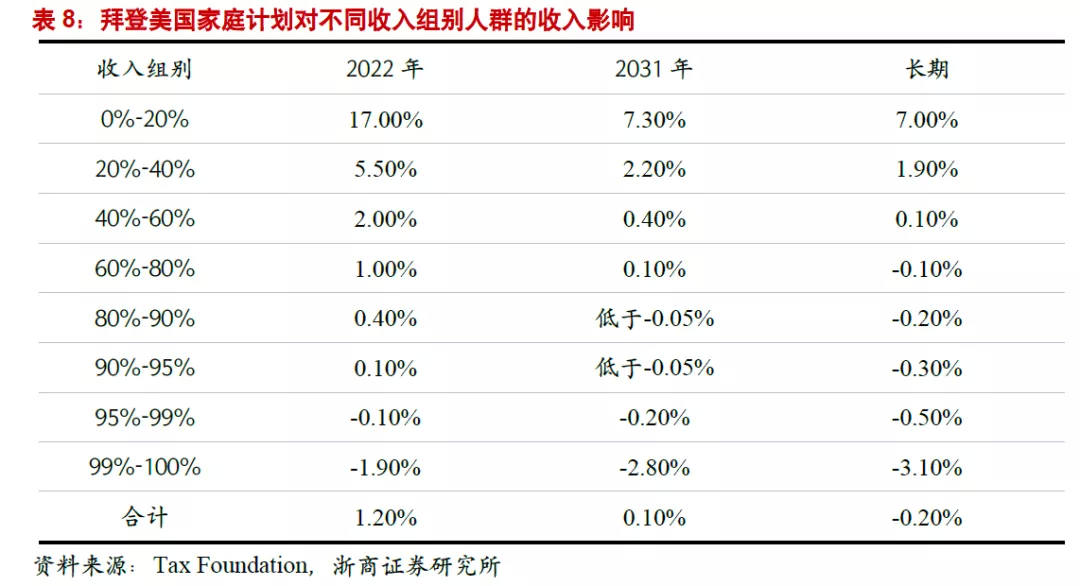

《美国家庭计划》方面,在短期内可以显著提高低收入群体的收入水平,发挥劫富济贫的作用。根据TaxFoundation测算,该方案预计可在2022年将收入水平在最低0%-20%和20%-40%人群的税后收入分别提高17%和5%,可使整体国民收入水平提高1.2%。低收入群体边际消费倾向较高,法案生效后短期内可能对经济发挥正向影响并抬升通胀中枢。但长期来看收入结构的调整作用将逐渐趋弱。

综上,拜登的一揽子计划可能在生效后的短期内小幅抬升美国的通胀中枢,但对经济的拉动作用存疑,综合考虑方案本身与立法进程对年内资产价格节奏的影响有限。此外,鉴于拜登的计划并非“宽财政”,对债务杠杆率抬升作用有限,长期来看对美联储购债规模的诉求同样有限,我们继续维持Q3指引、Q4落地的Taper节奏判断。

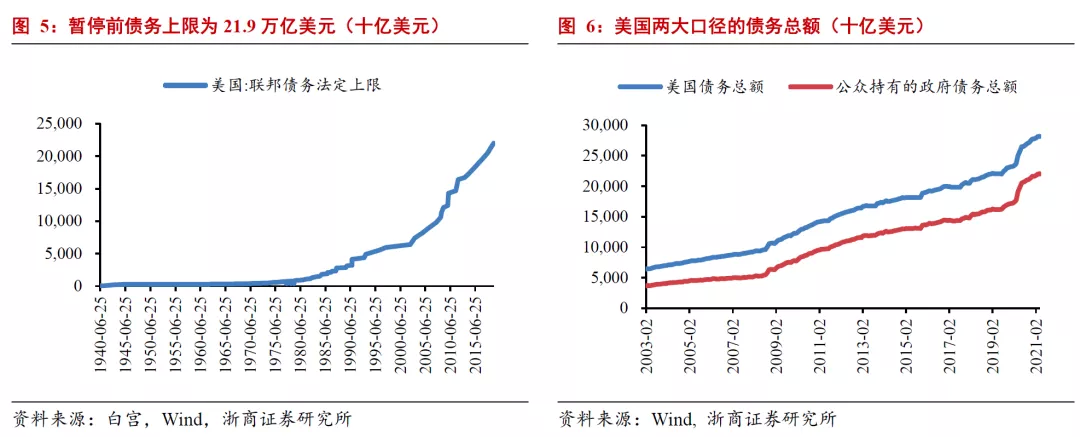

7月债务上限到期后可能继续暂停或提升,拜登各项立法掣肘有限主要在党内

当前美国政府债务上限处于暂停状态,暂停前上限为21.9万亿美元,暂停期限截至2021年7月31日。截至报告日债务总额已达28.2万亿美元(债务上限计算口径为广义债务,包括公众持有以及政府内部债务),国会需要在7月31日前通过法案提高债务上限或者将其暂停期限进一步延长,否则联邦借贷及收支可能陷入停滞。拜登此前已通过司法解释打破预算调节的使用次数限制,该条款将成为制约共和党强有力的手段。在此情况下,债务上限存在延长暂停期限或提升额度的可能,不会对拜登政策理念的践行构成掣肘。如上文所述,预计未来拜登可以继续推进各项政策,仅需如上文所述牺牲部分收支规模换取党内支持即可。

风险提示:

财政宽松力度超预期导致通胀超预期。

重要图表:

本文选编自“ 李超宏观研究与资产配置”,作者:浙商宏观李超团队;智通财经编辑:王岳川

扫码下载智通APP

扫码下载智通APP