2021年,全球先进代工混战元年

集微网消息,目前全球领先的晶圆代工厂正为新一轮、高成本和高收益的技术竞赛摩拳擦掌,全球整个半导体制造领域有可能面临结构性重组,对此,知名半导体技术分析社区semiengineering撰文分析了全球先进芯片制造企业面临的机遇和挑战。

3月份,英特尔(INTC.US)通过“IDM2.0”计划宣布重新进入代工业务,并且将自己的目标设定为在未来追上并赶超三星和台积电(TSM.US)的龙头地位。目前该公司计划在成熟工艺节点上试点代工,并准备在今年建造两个新工厂,资本支出预算定为200亿美元。

紧接着在4月份的早些时候,台积电做出了回应,提高了“赌注”,将其资本支出预算从先前计划的280亿美元增加到300亿美元,台积电还计划在未来三年内总共支出1000亿美元。这一系列事件让业界彷佛就回到了十年前,当时各家晶圆代工厂开始了资本支出和技术大比拼,以赢得业界领导地位。与过去一样,由于目前市场的各种不确定性依然存在,目前尚不清楚是否所有的玩家都能兑现他们所许下的承诺。

晶圆代工市场是一个庞大但分散的业务,其中大约有二十多家企业在多个技术领域内竞争。前端市场尤其活跃,代工厂为外部客户制造世界上最先进的芯片。

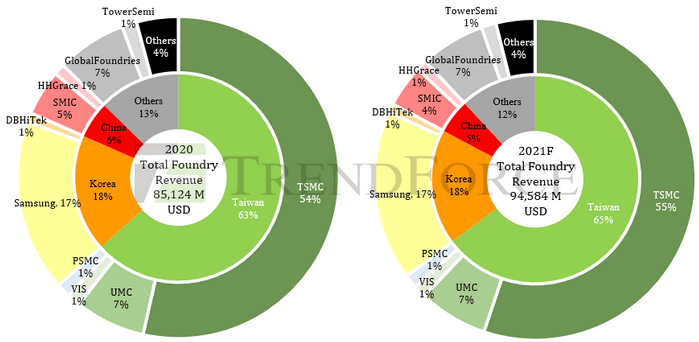

全球晶圆代工厂营收以及市场份额(@trendforce)

十年前,全球领先的晶圆代工厂有六家,但是随着晶圆厂规模和技术成本在时间的推移下逐步上升,这一细分市场经历了一轮又一轮的淘汰赛。如今,三星和台积电是仅有的两家能够在最先进的工艺节点(即7nm和5nm)以及3nm的研发中能继续保持前进的企业。

一段时间以来,人们一直希望在市场上有更多的领先的晶圆代工厂为客户提供更多的选择,理论上他们的竞争可以把价格降下来。然而,当今对于芯片的强劲需求在很多情况下会导致芯片产能短缺。晶圆和芯片的价格在每个工艺节点上都在上涨。

英特尔重新进入代工业务可能会填补某些市场空白,但仍有很多事情需要被厘清。早在2010年,英特尔最初进入代工业务时,这块业务就未能很好地展开。八年后,它彻底退出了代工市场。当时,英特尔在10纳米制程上遇到了瓶颈,逐渐被台积电和三星拉开了技术代差。

今天,在新管理层的领导下,英特尔力图缩小差距,但困难重重。Semiconductor advisors总裁罗伯特·梅尔(Robert Maire)指出:“在很多方面我都怀疑英特尔能否达到如期的目标。第一,他们目前落后于台积电,若要赶上台积电,前提是台积电要犯错,或者英特尔要花比台积电更多的海量的钱,无论哪种情况都将是困难的。市场上当然希望拥有三个领先的代工厂,英特尔有这个潜力,但目前的大局面在接下来的两三年内不改变。就算是要在未来四五年取得突破,这对英特尔来说也要求太高了。”

很显然,代工市场需要关注整个半导体产业的动向。

不少分析师称,英特尔新的代工厂部门将提供22nm制程,甚至可能提供14nm制程服务,估计要到2023年才能代工量产7nm制程的产品。与此同时,台积电和三星也在追加各种在美国本土设厂的计划,值得注意的是,这几个高端玩家都在把大量资金投入到先进封装环节中,尽可能榨取芯片工艺和性能提升。

IBS首席执行官Handel Jones表示,在AI、汽车、移动设备、电脑服务器和其他产品的需求推动下,全球晶圆代工市场销售规模预计将从2020年的779亿美元增长到2021年的917亿美元。多年来,代工厂商已经为许多不同技术市场的客户提供了第三方制造服务,如各种模拟芯片,CMOS图像传感器,MEMS和射频芯片等等。

WikiChip的David Schor解释说,对于每个细分市场,代工厂都开发一种工艺技术,该工艺技术“集中指向代工厂针对某一类型半导体产品的具体某个特殊的制造流程”。多家供应商,如台积电、格芯、三星、中芯国际等都有自己特别擅长的领域。

1987年,以台积电为首的代工厂开启了芯片设计与制造大分流的时代,对原有传统的IDM模式构成了严重挑战。

IDM和工艺相对落后的代工厂试图跟上摩尔定律的步伐,每18至24个月使晶体管密度增加一倍,随着时间的推移,制造环节需要一种具有更高晶体管密度的新工艺技术。

根据IBS提供的数据,在每个节点上,芯片制造商都可以将晶体管规格扩展0.7倍,从而使该行业在相同功率下将性能提高40%,并将面积减小50%。反过来,这使得半导体制造商可以在设备上封装更多的晶体管。

2001年,有18家半导体企业拥有可以处理130nm芯片的晶圆厂,这在当时是最先进的工艺。当时,几家代工厂在晶圆厂中成熟的节点上为其他公司生产芯片,甚至还负责设计某一特定类型的芯片。

到2010年,晶圆厂和工艺成本大幅上升。由于无力承担这些费用,许多IDM转向了“fab-lite”(轻型IDM)模式。他们在自己的工厂中生产一些芯片,同时将一些生产外包给代工厂。许多IDM继续在自己的工厂中生产设备,而一些IDM则索性完全转型,关闭了制造部门。

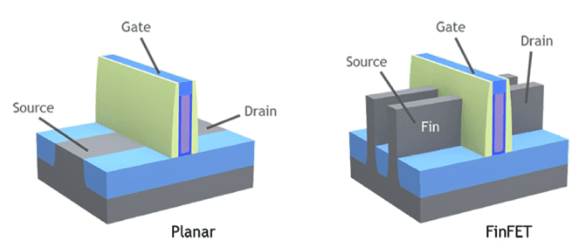

下一个重大变化发生在20nm节点上。当时传统的平面二维结构的晶体管已经不能满足需求,鳍式场效应晶体管(FinFET)应运而生,英特尔在2011年推出了22nm的FinFET。三年后,晶圆代工厂又推出了16nm / 14nm的FinFET。

从Planar到FinFET

Lam Research项目负责人Nerissa Draeger说:“在传统晶体管结构中,控制电流通过的闸门,只能在闸门的一侧控制电路的接通与断开,属于平面的结构。在FinFET的架构中,闸门成类似鱼鳍的叉状3D架构,可于电路的两侧控制电路的接通与断开。”

但是FinFET也很难在每个节点上制造和扩展。因此,工艺研发成本猛增。

因此,一个节点每向前迈进一大步,需要从之前的18个月延长到如今的30个月或更长时间。

尽管如此,随着FinFET的推出,英特尔扩大了其在微处理器市场的领先地位。为了将技术运用到新市场中,英特尔于2011年进入代工业务。该公司取得了一些成功。当时,英特尔基于其22nm finFET工艺为供应商生产FPGA产品。后来,英特尔生产了Altera的14nm FPGA(2015年,英特尔收购了Altera)。

台积电当时仍主导着晶圆代工市场,而格芯、三星、中芯国际、联电和其他代工厂也占有一定的市场份额,英特尔的代工份额虽然很小,但由于其技术领先地位而不容小觑。

当英特尔在2016年首次推出其10nm finFET工艺时,情况发生了变化。该公司在10nm上遇到了几次交货延迟,最终在2019年上市的时候比预期晚了两年多。

Cowen的分析师在最近的一份报告中指出,芯片工艺在10nm节点上进入了全球代工大混战。2018年,台积电发布了全球首个7nm FinFET工艺。后来,三星出货了7nm(按照晶体管密度计算,相当于英特尔的10nm)。

在更先进工艺的研发上,英特尔的竞争对手突然站稳了脚跟。2018年是关键的一年。格芯和联电出于成本考虑,停止了7nm研发工作,不过这两者仍然活跃在16nm / 14nm市场上,同样在2018年左右,英特尔或多或少退出了代工业务。Robert Maire说:“他们失败的原因之一没有在代工业务上长期耕耘的心态,他们是IDM,也许他们有些自大。他们的目的不是要以客户服务为导向,而代工厂完全要以客户服务为导向。”

今天的代工市场依然充满着各种新的挑战。例如,从2021年开始,汽车芯片短缺现象愈演愈烈。汽车芯片主要涉及在8英寸和12英寸成熟工艺设备,而目前,8英寸晶圆的产能非常紧张。Gartner分析师Samuel Wang表示:“总体而言,8英寸的短缺持续的时间比预期的要长得多。自去年第三季度以来,晶圆代工厂商已经把晶圆价格连续提高了三倍。诸多设计公司在和代工厂议价,以确保其2022年晶圆分配。自去年第三季度以来,7nm和5nm一直没有短缺。从那时起,苹果公司将芯片工艺从7nm提高到了5nm。三星的8nm节点短缺,这给英伟达和高通公司带来了一些麻烦。”

据美国半导体行业协会(SIA)称,全球92%的先进制程的芯片都由台积电生产,因此,SIA敦促美国政府为美国先进晶圆厂的发展提供补贴。IBS的分析师Jones说:“晶圆产能短缺和对亚洲过度依赖的担忧是美国扩大晶圆厂产能的两个主要推动力。”

IC Insights提供的数据显示,2020年,台积电在中国台湾台南新建了新的晶圆厂工厂,新的Fab 18工厂的第1和第2阶段正在批量生产中,第3-6阶段的设施正在建设中。台积电表示,第1-3阶段的目标产品是5nm制程,而第4-6阶段的目标是3nm制程。

台积电最近的一项重大举措是宣布计划在亚利桑那州建造一座新的中型5nm晶圆厂,计划于2024年投产。不过有报道称,在亚利桑那州建厂的规模比预计要大。Maire说:“有传言说他们可能想建造覆盖各种制程的全配套的大型晶圆厂。”

英特尔看到了机会。为了解决供应链问题,英特尔将为欧洲和美国的晶圆厂提供代工。英特尔新任首席执行官帕特·基辛格(Pat Gelsinger)在最近的一次活动中表示:“每个行业的数字化都会以惊人的速度推动对半导体行业的需求,最关键之处在于获得制造能力。”英特尔在现有晶圆厂的基础上计划在亚利桑那州建造两座新晶圆厂,耗资200亿美元。

不过,英特尔的代工策略很复杂。随着自己的代工业务的发展,该公司将继续将其部分芯片生产外包给有竞争力的代工厂,台积电总裁兼首席执行官魏哲家说:“英特尔是我们的重要客户,我们的关系既有合作又有竞争。”

同时,在其新的代工业务中,英特尔在22nm finFET成熟工艺领域提供代工服务,包括先进封装技术。除此之外,英特尔并没有透露更多具体的代工计划。在一份研究报告中,Cowen的分析师Matthew Ramsay推测,英特尔很有可能把现有的14nm甚至7nm工艺也投放到代工市场:“英特尔的14nm可以说是有史以来最成熟的工艺,产量也很高,英特尔最有吸引力的选择是利用自己现有的14nm的产能逐步发展成为规模化的代工厂。”

22nm是英特尔在十多年前推出的成熟工艺,28nm节点的应用场景也非常广阔,包括AI,射频类半导体和可穿戴电子产品。

22nm比28nm具有更高的性能,但比14nm便宜,台积电、联电和格芯目前在22nm节点上展开激烈竞争,而且22nm和28nm场景应用有很多重合之处,比如汽车芯片。联华电子业务发展副总裁Walter Ng说:“目前汽车芯片增长迅速,涵盖了从0.35微米分立MOSFET器件到28nm / 22nm ADAS产品,以及介于两者之间的所有工艺技术,例如车身和底盘控制等等。”

14nm工艺的潜在客户是那些之前利用代工厂生产16nm至65nm产品的客户。根据Gartner提供的数据,总体上,16nm至65nm的晶圆代工有着350亿美元的市场,占2020年晶圆代工总收入的46%。

目前尚不清楚英特尔是否会把14nm节点纳入代工范围,该公司也有可能会涉足7nm / 5nm甚至制程更高的先进晶圆代工厂。魏哲家说:“在智能手机和高性能计算(HPC)应用的推动下,5nm芯片需求继续强劲,我们预计5nm将在2021年为台积电贡献约20%的营收。”

前沿技术芯片的需求巨大。D2S首席执行官Aki Fujimura表示:“芯片工艺正在走进一个岔路口,超算的需求(包括深度学习和其他应用程序)正在推动对来自3nm和2nm以及更高算能的芯片走入市场。”

但是,7nm以及更高工艺的芯片的功耗和性能优势边际效应看似并不像以往那样突出。TEL集成解决方案规划副总裁Kazuya Okubo在最近的一次演讲中说:“更高工艺的芯片性能考验企业的研发投入和规模化经营态势。”

对客户来说,先进制程的代工厂选择寥寥无几,只有三星和台积电等极少数选择。

英特尔完全有机会在先进的代工业务中与台积电和三星竞争,这取决于英特尔提供7nm及以上工艺的能力。(英特尔的7nm相当于很多代工厂的5nm。)

但是,英特尔的7nm技术起步并不稳。当公司最初决定向7nm方向进发之时,波长大致为13.5nm的EUV光刻机技术尚未成熟,用波长为193nm的氟化氩准分子激光(ArF excimer laser)光刻机客观上拖延了英特尔的7nm技术。

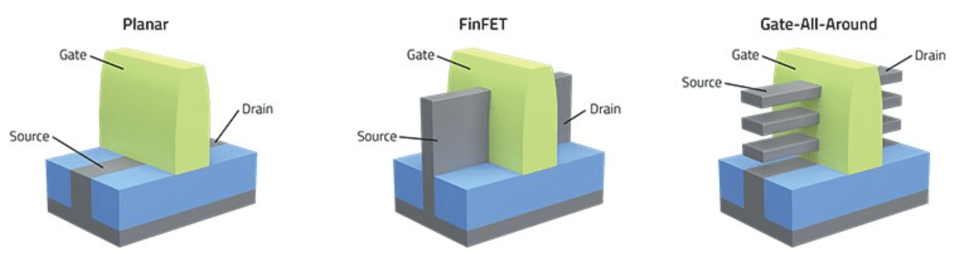

从Planar到GAA

EUV技术目前已经趋近成熟,根据KeyBanc Capital Markets的说法,现在,英特尔计划在2021年推出7nm产品,尽管要等到2023年上半年才能实现量产。

Ramsay说:“重新回到7nm轨道的路途并不平坦,英特尔多年来一直在寻找适合自己的研发节奏。”

简而言之,英特尔在芯片工艺制造方面依然落后于竞争对手。三星和台积电在两到三年前就已经布局EUV研发7nm技术,目前他们已经积攒了不少经验,两家也都在交付各自的5nm FinFET工艺芯片,即将推出3nm工艺芯片。

IBS的Jones说:“台积电计划在2022年第三季度为苹果公司提供3nm FinFET芯片,而三星计划在2022年第四季度开始量产其第一代3nm GAA,在各自的路线图上,台积电计划将FinFET扩展到3nm,然后在2023/2024年扩展到下一代晶体管结构,称为2nm的GAA。相比之下,三星正从5nm的FinFET进化到到3nm的GAA。

三星宣布了3nm工艺,明确会放弃FinFET晶体管,转向GAA环绕栅极晶体管技术,进而又有消息披露,英特尔在5nm节点将会放弃FinFET,也要转向GAA。IC Insights表示:“三星和台积电的总支出在未来三年内会超过500亿美元,对于任何一家公司来说,要在领先的逻辑芯片上赶上这两家公司都将是极其困难的。”

不过,英特尔可以通过其他方式缩小差距。通常,为了推进设计,业界会使用ASIC技术将不同的功能集成到单个芯片上。但是在每个节点上进行扩展变得越来越困难,成本越来越高,并且扩展所带来的功率/性能优势正在缩小。

因此,客户正在寻找替代方案——先进封装,这也是诸多IC供应商、代工厂和封测厂用以逼近摩尔定律极限的手段。据称,英特尔正在开发代号为Sapphire Rapids的服务器CPU,采用全新的10nm制造工艺,内部有四个chiplet小芯片整合封装组成,目标是把Sapphire Rapids打造为抗衡AMD的AMD EPYC的旗舰型处理器。

小芯片(chiplet)策略和先进封装密切相关。在未来,工艺程度更高的芯片都会向着先进封装进一步靠拢。

本文选编自微信公众号“半导体投资联盟”,作者隐德来希;智通财经编辑:林喵。

扫码下载智通APP

扫码下载智通APP