腾讯控股(00700)Q1财报点评:手游业务收入符合预期,金融与云持续高增长

【文章摘要】

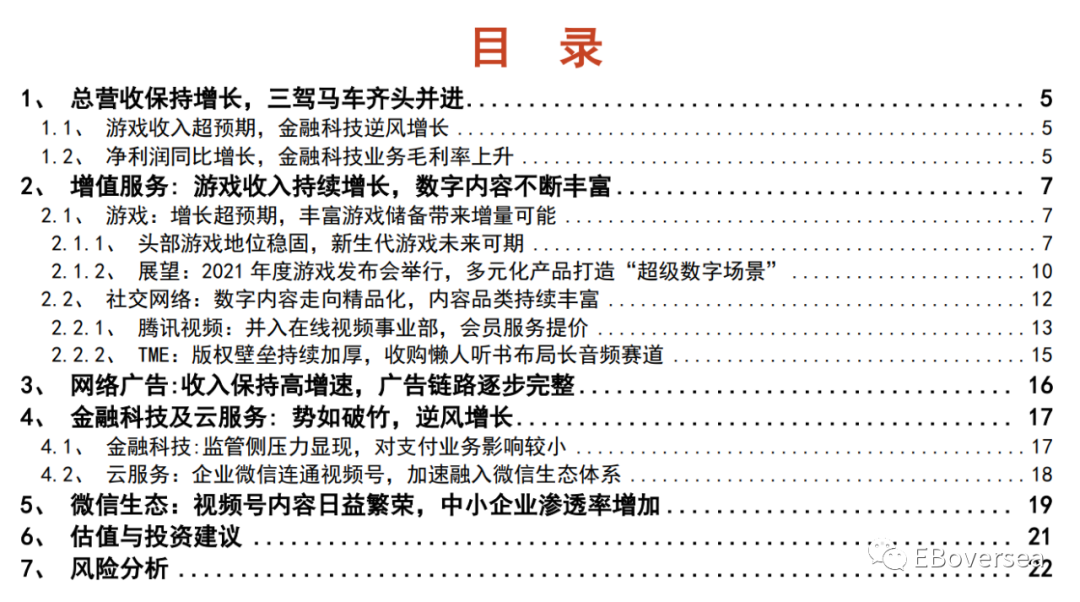

事件:5月20日,腾讯控股(00700)公布2021Q1业绩,基本符合预期。2021Q1公司实现营收1353亿元人民币,同比增长25.2%;毛利率46.3%,同比减少2.6pcts;实现Non-IFRS净利润331亿元,同比增长22.3%。

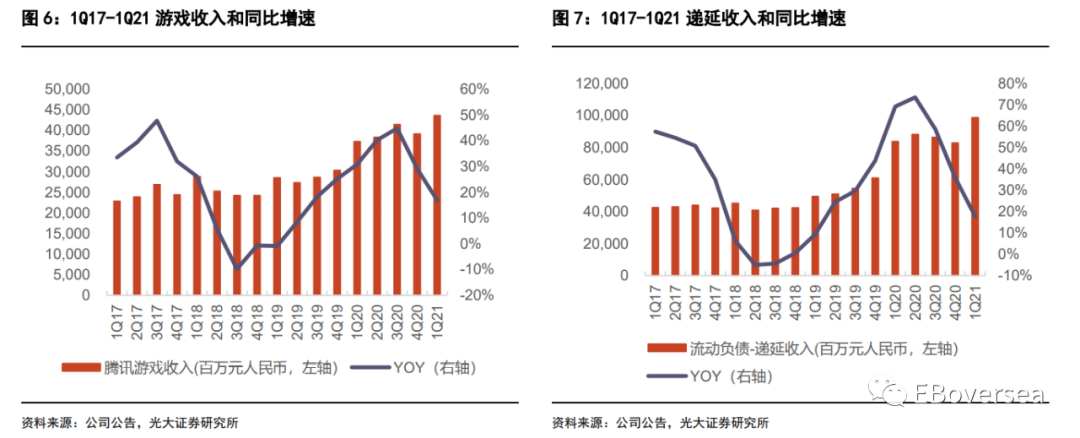

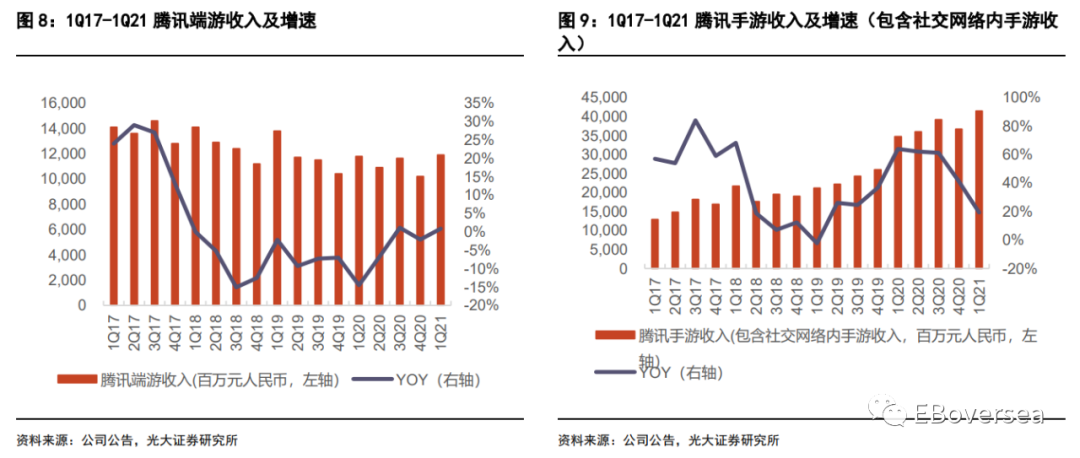

点评:1)头部游戏表现稳定,手游同比增长。手游收入(含社交网络中手游收入)415亿元,同比增长19.4%。公司未来加大在大规模、高价值的游戏上的投资,有望创造全球性IP。a)老牌头部游戏持续贡献流水增长:国内《王者荣耀》与《和平精英》基本保持在iOS中国畅销榜Top 2,海外《PUBG Mobile》与《CODM》延续强势表现。b)中生代(2020年内上线)游戏后续表现强劲:《天涯明月刀》已成MMORPG品类头部游戏。使命召唤手游国服排名趋于稳定, 1Q21处于国区IOS端游戏畅销榜TOP50内。c)新生代(2021年内上线)游戏有望带来不俗业绩增量。2021.05.16腾讯年度游戏发布会公布近60款游戏。新游上线期主要集中于2021暑期。2)高基数下社交网络仍保持增长,2021Q1社交网络收入288亿元,同比增长14.6%。a)腾讯视频:会员提价,有望通过提价提升ARPPU,进而增加会员订阅收入。b)TME续约索尼音乐以稳固版权优势,收购懒人听书布局长音频赛道。

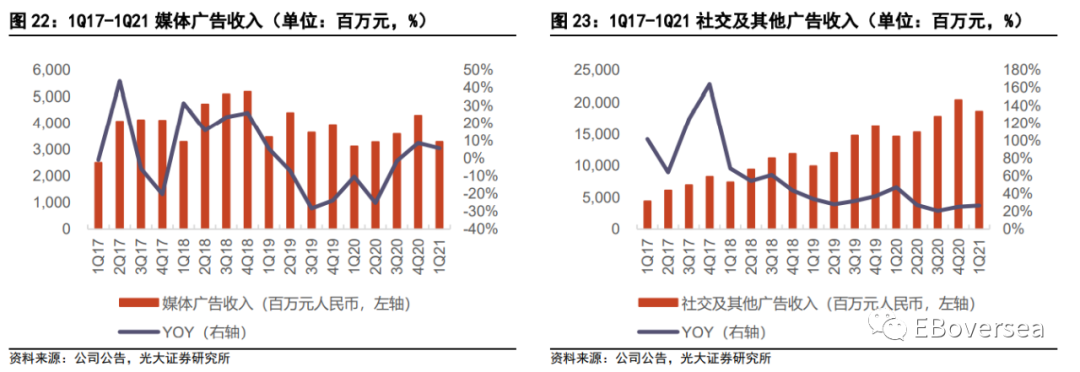

网络广告收入218亿元,同比增长23.2%,主要由于电商、教育、快消品需求增长以及合并易车的广告收入贡献。1)社交及其他广告收入增长27%至185亿元,由于朋友圈广告以及移动广告联盟广告库存增加。2)媒体广告收入增长7%至33亿元,主要由于音乐流媒体广告收入增加。

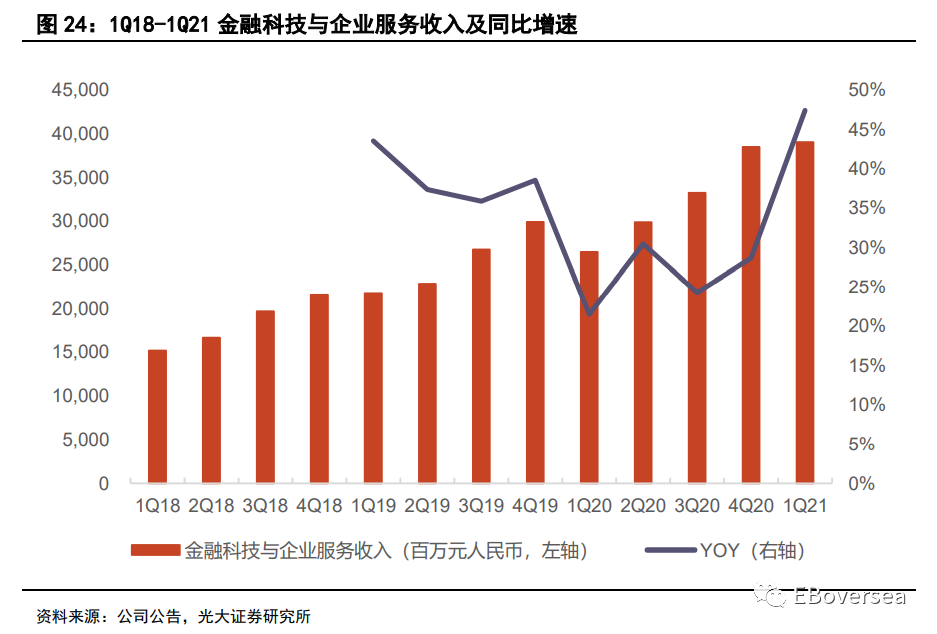

21Q1金融科技及企业服务业务实现营收390亿元,同比增长 47.4%。1)金融科技:线下支付交易(尤其在零售及餐饮服务)环比增长。2)企业服务收入同比增长,主要由于项目部署恢复、企业软件及在线视频客户的需求增长。

公司未来投资方向包括企业服务、游戏、短视频内容生态、可持续社会价值创新,通过投资增加市场渗透率,从短视频、游戏多方面着力打造高增长点。

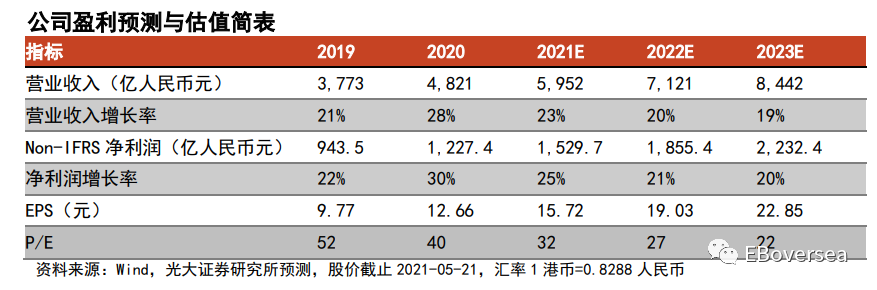

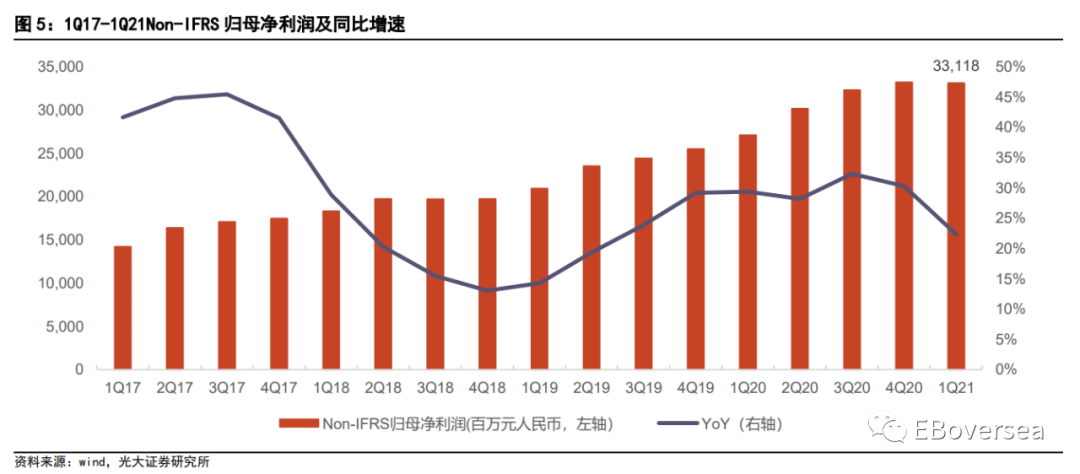

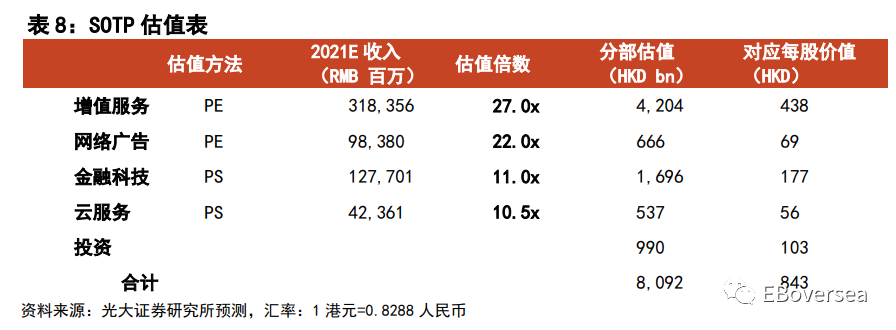

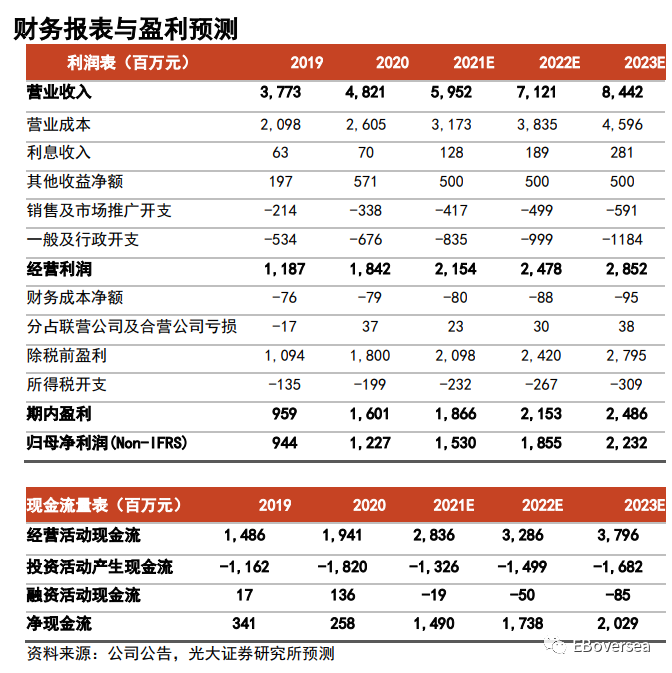

盈利预测、估值与评级:公司核心手游业务受益于基本盘贡献稳定流水,数字内容不断丰富;金融科技与云计算赛道中长期成长性确定,预计贡献长期增长驱动。考虑游戏业务在去年高基数下的增长压力以及广告业务的不确定性,我们下调公司21-23年Non-IFRS归母净利润至1,529.7/1,855.4/2,232.4亿元(与上次预测-10%/-11%/-11%);现价对应PE分别为32/27/22倍。考虑微信视频号与小程序生态日益繁荣,商业化空间提升,公司中长期营利性与成长性依然明确,维持目标价843港元,维持“买入”评级。

风险提示:宏观经济增速下行,监管政策收紧,游戏表现不达预期

【正文部分】

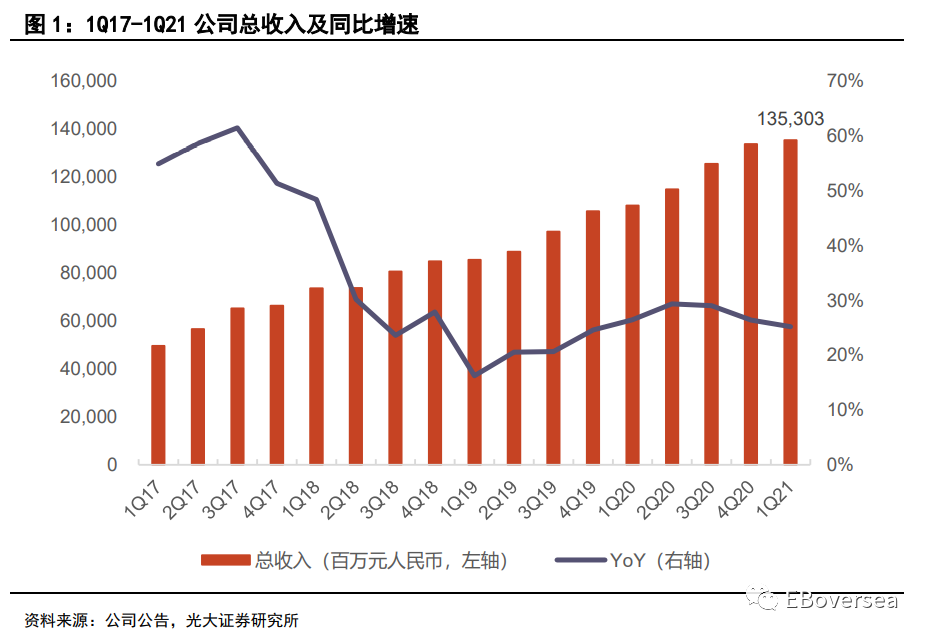

1、总营收保持增长,三驾马车齐头并进

1.1、游戏收入符合预期,金融科技逆风增长

2021Q1公司实现营收1353亿元,同比增长25.2%。1)增值服务收入724亿元,同比增长16.0%:其中网络游戏收入436亿元,同比增长16.9%;社交网络收入288亿元,同比增长14.6%;2)金融科技与企业服务收入390亿元,同比增长47.4%;3)网络广告业务收入218亿元,同比增长23.2%:其中社交广告收入 185亿元,同比增长26.8%;媒体广告收入33亿元,同比增长5.7%。

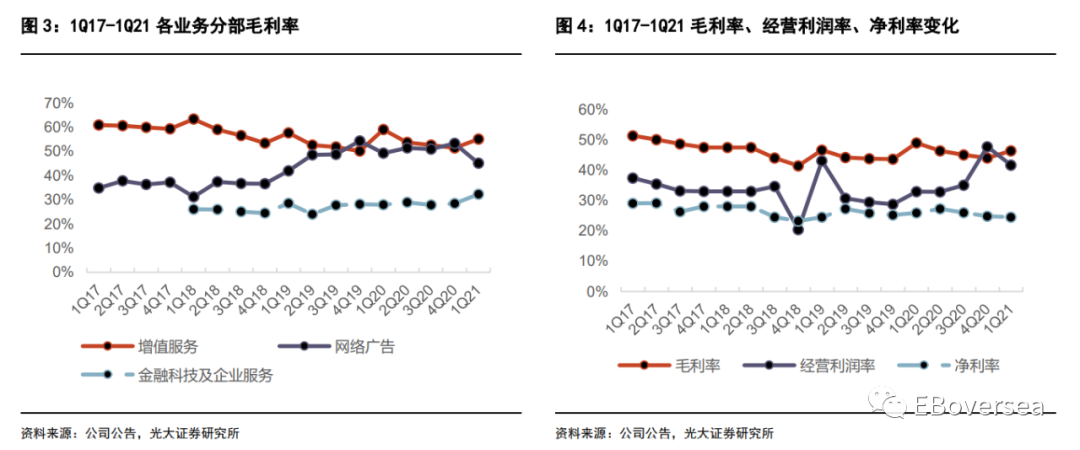

1.2、净利润同比增长,金融科技业务毛利率上升

2021Q1年公司整体毛利率46.3%,同比减少2.6 pcts。1)增值服务业务:毛利率同比减少3.9pcts至55.1%,主要是由于直播服务及视频会员服务的内容成本,以及手机游戏的渠道成本增加所致。2)网络广告业务:毛利率同比下降4.1 pcts至45.1%,主要受移动广告联盟的流量获取成本增加,以及内容播出增加导致的视频广告内容成本增加所推动;3)金融科技及企业服务业务:毛利率同比上行4.4pcts至32.3%,主要由于项目部署恢复、企业软件及在线视频客户的需求增长。

2021Q1公司实现归母净利478亿元,同比增长65.3%;实现Non-IFRS净利润331亿元,同比增长22.3%。1)销售费用及市场推广开支:销售费用及市场推广开支同比增长21.2%至85亿元,销售费用率同比下降0.2pcts至6.3%,主要由于企业服务及游戏推广开支增加,以及雇员成本上升,包括合并易车等新收购附属公司的相关开支;2)管理费用:管理费用同比增长34.0%至190亿元,主要因研发开支及雇员成本增加所致;管理费用率为14%,同比上升0.9pcts。

2、增值服务: 游戏收入持续增长,数字内容不断丰富

2.1、游戏:增长超预期,丰富游戏储备带来增量可能

2.1.1、头部游戏地位稳固,新生代游戏未来可期

端游收入119亿元,同比上升0.9%。《DNF》等端游春节活动带动收入增长。手游收入(含社交网络中手游收入)415亿元,同比增长19.4%,手游收入(不含社交网络中手游收入)317亿元,同比增加24.3%主要由于《王者荣耀》、《和平精英》表现优异,《PUBG Mobile》于海外延续强势表现。流动负债科目下的递延收入达986亿元,同比增长17.8%,期待后续业绩释放。

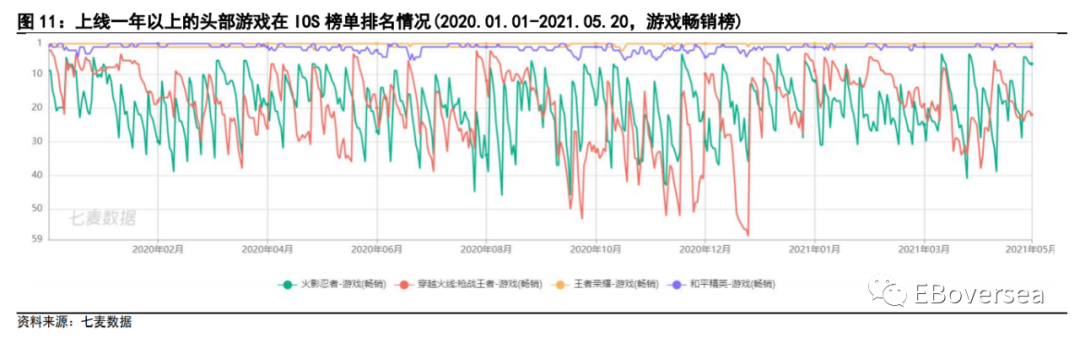

老牌游戏表现依旧强劲,《王者荣耀》与《和平精英》头部地位稳固。1)《王者荣耀》21Q1稳定于国区IOS端游戏畅销榜第1名;根据Sensor Tower数据,在IOS端及Google Play两大渠道中,1Q21该游戏总共贡献7.4亿美元收入,同比增长93%。2)《和平精英》1Q21稳定于国区IOS端游戏畅销榜第2名。3)《火影忍者》及《穿越火线手游》1Q21在国区IOS端游戏畅销榜30名内波动。

《王者荣耀》:重大版本更新,IP共创计划推出。1)《王者荣耀》于1Q21发布了有史以来最大型的版本更新,以增强画质及游戏体验,并在春节期间推出广受欢迎的营销活动及顶级皮肤,推动该游戏的日活跃账户数及付费用户在二月均创下新高。2)2021.05.16发布“IP共创计划”,将与白鹤梁水下博物馆合作,共创文化皮肤;与北京大学历史学系合作,开启长安赛年IP共创计划;与阅文集团合作,创作首批《王者荣耀》共创小说;与探案笔记创作长安赛年共创剧本游戏。

《和平精英》:竞技冒险世界全面升级,IP带动影视产业链发展。1)2021年5月1日,华晨宇线上“和平精英”主题演唱会;5月15日,联动电影《哥斯拉大战金刚》中怪兽大战场景;2)2021年9月,全球首档游戏实景剧模式综艺《勇者领域》即将上线;3)即将发布更具超越性的玩法——绿洲启元功能;同时展开影游创作,与创作者们共创影游故事和全新玩法。

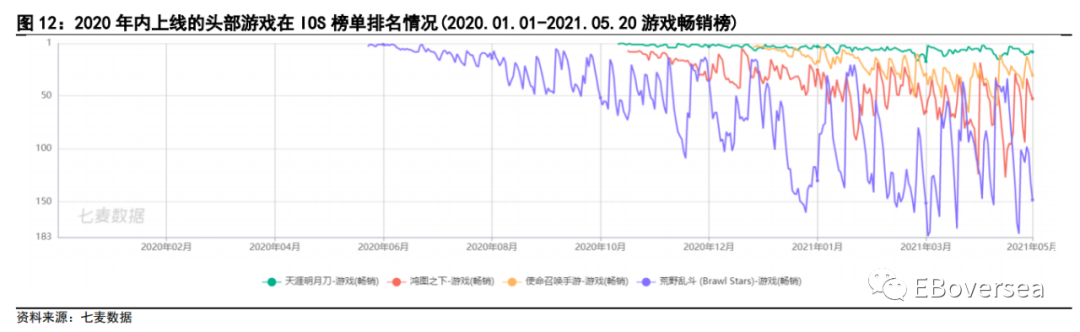

中生代(上线时间为2020年内)手游表现稳定,《天涯明月刀》已成MMORPG品类头部游戏。1)《天涯明月刀》上线已满6个月,后续表现依旧保持亮眼,1Q21稳定于国区IOS端游戏畅销榜TOP10内,角色扮演品类畅销榜TOP5内。2)使命召唤手游国服排名趋于稳定, 1Q21处于国区IOS端游戏畅销榜TOP50内。

新生代手游(2021.01.01-2021.05.20上线)表现不俗。1)《秦时明月世界》为《秦时明月》系列动画IP改编手游,2021.03.26上线,首日下载量超过27万。2)《妄想山海》为根据《山海经》改编的开放世界手游,上线后长期位于国区IOS端冒险类别游戏畅销榜TOP10内。3)新游戏《小森生活》及《胡桃日记》在2021M4内,按日活跃账户数计算排名,为中国十大模拟经营手机游戏。

中国手游工业水平已领先世界,腾讯作为中国游戏行业头部企业,具备行业领先的精品手游打造能力,未来有望优先享受中国游戏厂商出海大潮所带来的红利。回顾1Q21,腾讯旗下多款手游海外均良好表现:1)PUBG MOBILE:根据sensor tower数据显示,在IOS及Google Play两大渠道中,《PUBG MOBILE》1Q21海外收入达到2.87亿。App Annie所公布的中国厂商出海应用收入榜中,《PUBG MOBILE》1、2、3月分别位列1、2、1名。2)COD MOBILE及LOL手游海外版:《COD MOBILE》上线后稳定位于美国区动作游戏畅销榜TOP5内,《LOL手游》海外版稳定于美国区动作游戏畅销榜TOP25内。

2.1.2、展望:2021年度游戏发布会举行,多元化产品打造“超级数字场景”

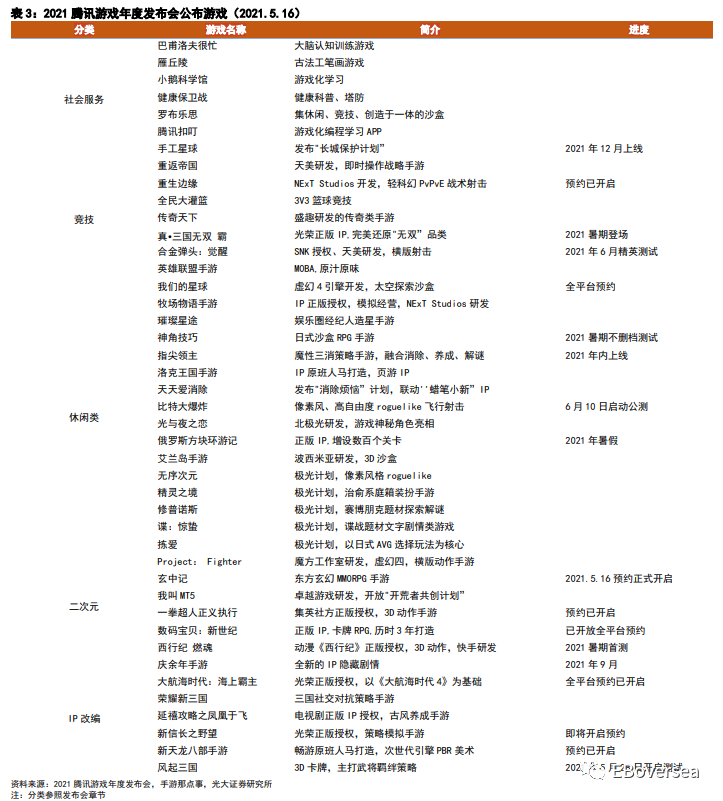

腾讯产品储备依然丰富,2021暑期有望迎来新游集中上线期。2021.05.16腾讯年度游戏发布会公布近60款游戏。游戏品类覆盖社会服务、竞技、休闲、二次元、影视IP改编。从已公布的预计上线时间来看,新游上线期主要集中于2021暑期。

产品持续多元化,社会服务系列游戏有望帮助青少年寓教于乐。用更有趣的方式提供场景式服务,通过功能游戏与游戏化应用,来满足不同人群的需求。

王者荣耀“IP共创计划”发布,深入打造游戏IP。1)为IP持续融入传统文化的精髓,进一步夯实王者荣耀IP在垂直领域的基础。2)为王者用户提供更丰富的娱乐矩阵,让用户多方位体会IP故事成为可能。

我们认为,腾讯未来将围绕游戏IP打造一系列衍生产业。通过游戏IP的深入挖掘,游戏场景将向外延申,形成全产业链“超级数字场景”。

技术层面:腾讯研发能力优势显现,持续探索新技术。1)START云游戏极速版2021.05.16正式上线,所有主流电视机型的用户均可以下载并体验客厅娱乐。2)《天涯明月刀》采用影视级画质革新技术,包括光线追踪、动态全局光照,影视级光照材质模型,以及基于实体扫描的场景制作。3)腾讯先游2.0升级,先游平台将成为专注云游戏服务与体验的全新平台。

游戏版号方面,1Q21重点游戏《英雄联盟手游》、《重返帝国》获得版号。1)《英雄联盟手游》为知名MOBA竞技游戏《英雄联盟》改编手游,背靠热门竞技游戏《英雄联盟》的庞大玩家基础。目前海外版已于国外上线。2)《重返帝国》由腾讯旗下王牌工作室天美工作室研发,为围绕历史IP打造的即时操作战略手游,未来有望成为腾讯SLG类游戏旗舰产品。

2.2、社交网络:数字内容走向精品化,内容品类持续丰富

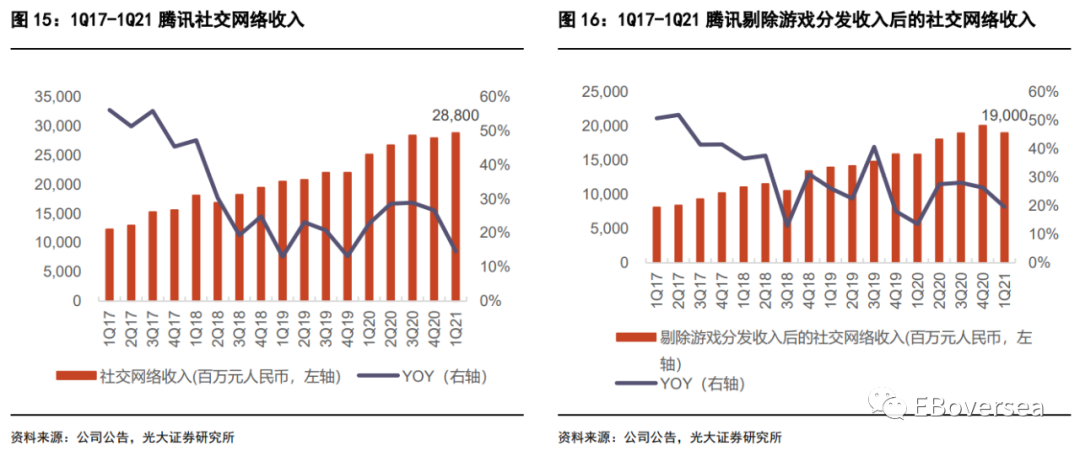

2021Q1社交网络收入288亿元,同比增长14.6%,全年收费增值服务账户数同比增长14%至2.26亿。2021Q1剔除游戏分发收入后的社交网络收入为190亿元,同比增长20%。

2.2.1、腾讯视频:并入在线视频事业部,会员服务提价

腾讯视频1Q21视频服务会员数达1.25亿,同比增长12%。主要受益于若干IP改编为动画及真人剧集的作品,例如《斗罗大陆》。自制综艺节目广受欢迎,包括《创造营2021》及《吐槽大会第五季》。

4月15日,腾讯平台与内容事业群(PCG)宣布进行了新一轮组织架构和人事调整,将腾讯视频、微视和应用宝合并到新成立的在线视频事业部(On-line Video Business Unit)。

与微视合并至新事业部后,腾讯视频的定位有望从长视频平台向综合性平台扩展。1)对于腾讯视频而言,微视的短视频内容生产能力能够有效补充腾讯视频在短视频内容上的短板。2)于微视而言,腾讯视频的综艺、剧集IP及版权能够助力短视频内容有效产出。

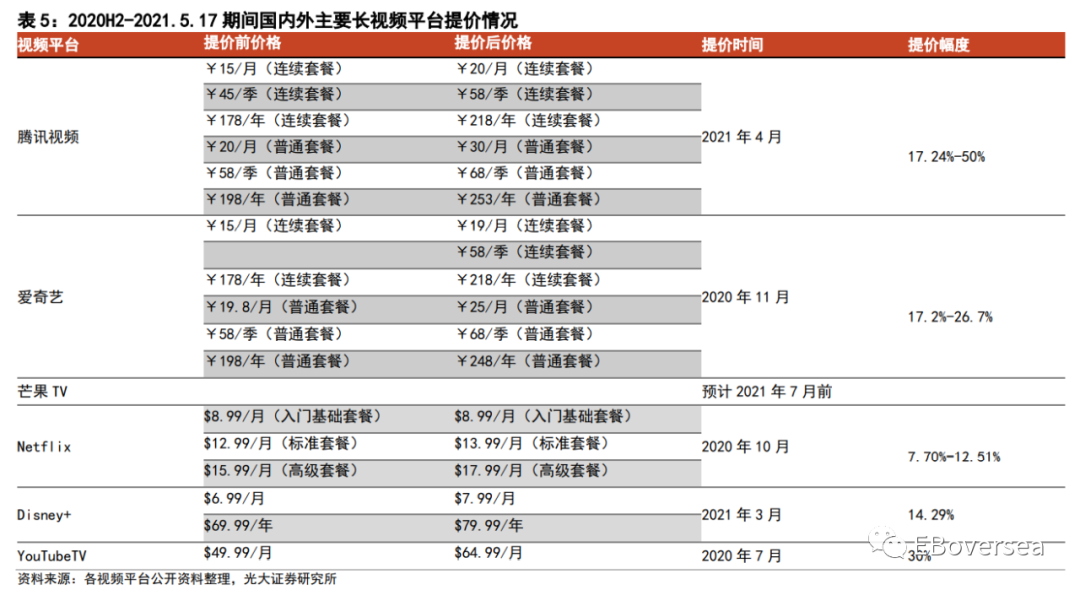

2021年4月10日,腾讯视频会员费用整体提价,提价幅度位于17.24-50%区间内。我们认为,腾讯视频此次会员提价顺应了行业发展趋势,对会员数量影响有限,中期内有望通过提价提升ARPPU,进而增加会员订阅收入。

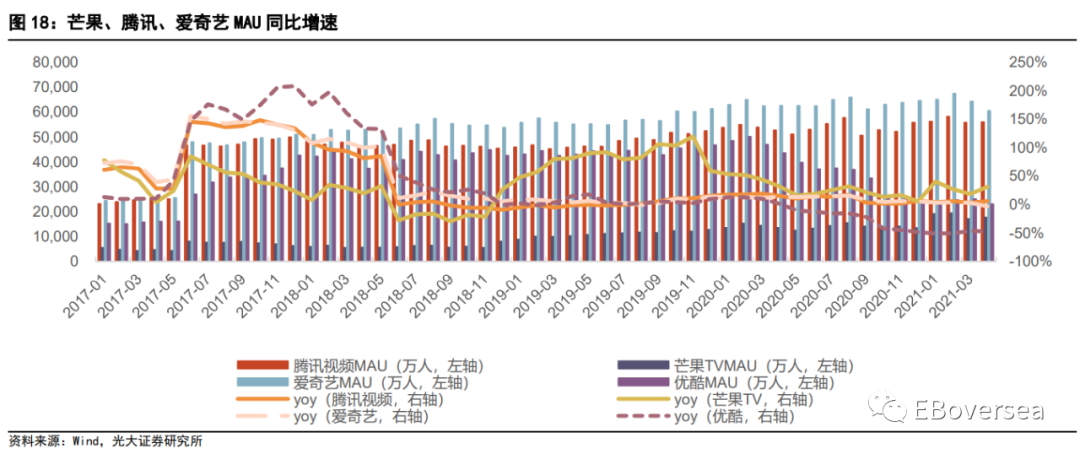

长视频平台进入存量博弈阶段,各大平台博弈策略将由“量”向“价”转向。国内长视频平台用户增速普遍回落,单用户价值提升将驱动收入增长。

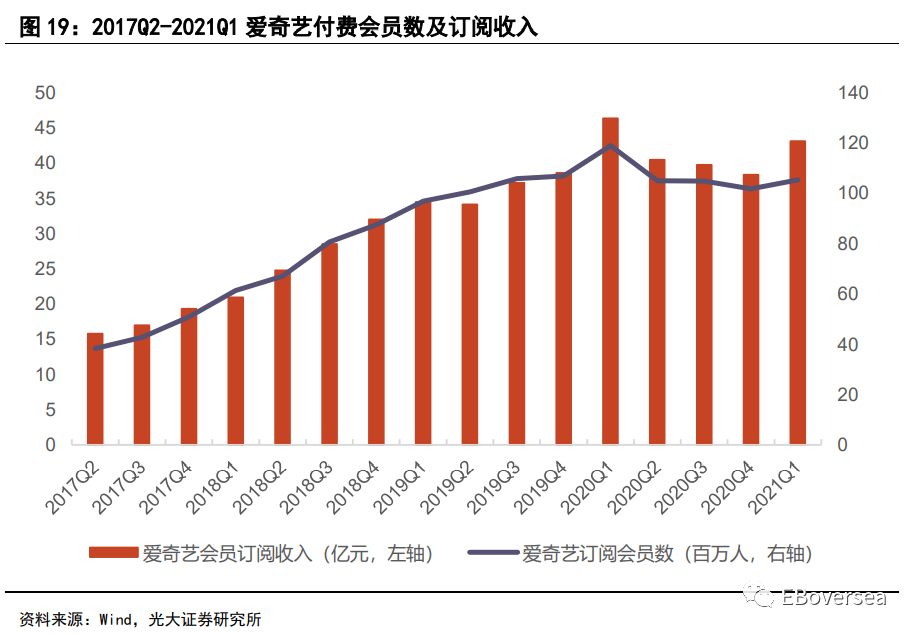

2020H2以来,爱奇艺(IQ.US)、Netflix(NFLX.US)、Disney+等国内外主要长视频平台陆续进行提价。1)第二梯队视频平台芒果TV已公开表明其提价意图,我们预计其将在2021M7正式提价。2)爱奇艺整体提价幅度近20%,为9年来首次提价。3)Netflix此次提价幅度最小,但此次提价已是Netflix第4次提价。

复盘2020年11月爱奇艺提价后付费会员数及会员订阅收入变化,我们发现,2020Q4爱奇艺付费会员数及会员订阅收入受一定影响,环比小幅回落。但2021Q1付费会员已恢复至2020Q3水平,而会员订阅收入环比增长12.4%至43.1亿元。疫情催化下,2020Q1爱奇艺受宅经济红利影响,参考意义较弱,将其剔除后,2021Q1会员订阅收入已达到历史最高值。

综合考虑,我们认为此次提价对于腾讯视频的负面影响有限,主要原因为:1)爱奇艺等视频平台提价后,市场及用户对于腾讯视频的提价已形成一定预期。2)通过爆款内容的稳定输出,平台用户已逐步培养出了付费习惯,形成了一定用户粘性,因提价而流失的付费会员有望在一个季度内恢复。

长期来看,腾讯视频此次提价有望打开平台变现空间,促成良性循环。1)提价行为有望长期助力用户形成付费意识,打开会员订阅收入增长空间。2)与Netflix对比,提价后的腾讯视频会员价格仍具备较大提升空间。

2.2.2、TME:版权壁垒持续加厚,收购懒人听书布局长音频赛道

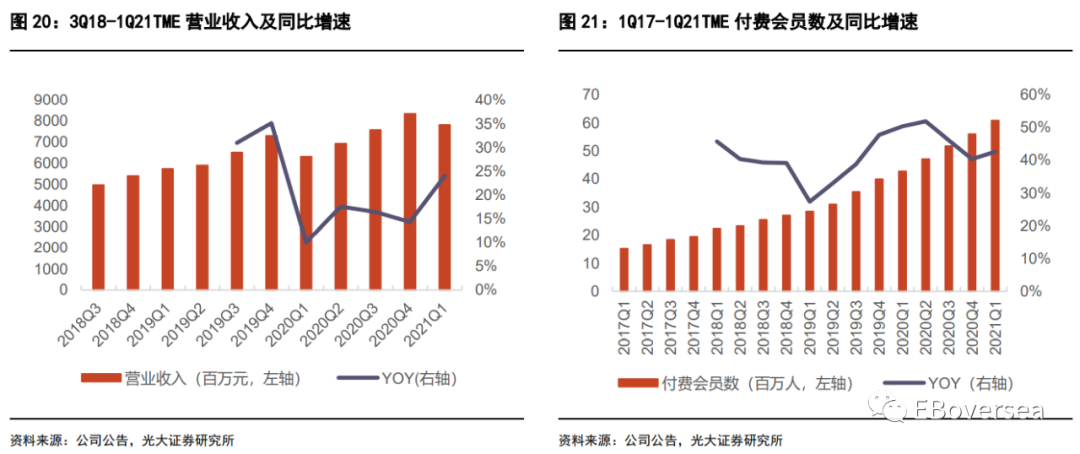

腾讯音乐(TME.US)1Q21 音乐会员订阅收入16.9亿元,同比增长 40.2%,会员付费用户数达6090万人,同比增长42.6%,在线音乐服务付费率提升至9.9%,环比2020Q4增长0.9pct。

2021Q1腾讯音乐版权壁垒持续加厚,深耕小众品类补充音乐内容多元性。1)2021.05.18腾讯音乐宣布与索尼音乐娱乐(SME)续签了长期版权合作协议,至此,腾讯与全球三大唱片公司(索尼、环球、华纳)均已续约。2)1Q21腾讯音乐集团(TME)旗下音乐平台QQ音乐发起“说唱者联盟”计划,不断丰富嘻哈等小众品类音乐类型内容。

在内容生产端,TME不断积累音乐人储备,并收购懒人听书布局长音频赛道。1)2021Q1TME平台音乐人数量已超20万,2021年4月TME“伯乐计划”词曲创作营,为音乐创作者提供专业培训2)2021.01.15TME收购懒人听书,布局长音频赛道。未来TME有望持续整合与拓展长音频内容和服务供给,通过多元内容品类与丰富产品矩阵进一步激活长音频生态。

3、网络广告:收入保持高增速,广告链路逐步完整

2021Q1网络广告收入218亿人民币,同比增长23.2%。1)社交及其他广告收入185亿元,同比增长26.8%。广告主对微信朋友圈广告及移动广告联盟的需求增长。2)媒体广告收入33亿元,同比上升5.7%,主要由于音乐流媒体应用的广告收入增长。

媒体广告:伴随经济复苏加速,1Q21各媒体平台广告投放迎来旺季。1)1Q21腾讯独播体育赛事NBA复赛,迎来男性向品牌主广告集中投放。2)腾讯视频1Q21热门“综N代”创造营开播,累计播放量超过40亿。

4、金融科技及云服务: 势如破竹,逆风增长

公司2021Q1金融科技及企业服务业务实现营收390亿元,同比增长47.4%,营收占比上升4.3 pcts 至 28.8%。

4.1、金融科技:监管侧压力显现,对支付业务影响较小

2021Q1金融科技收入的增长主要得益于人们在春节期间减少出行而增加消费,线下支付交易(尤其在零售及餐饮服务)环比增长。2021年4月,微信支付“全国小店烟火计划2.0”正式上线,并宣布未来三年,平台追加资金及资源投入超100亿元,针对经营物料、经营保障、线上线下一体化等方面持续普惠小微商家。

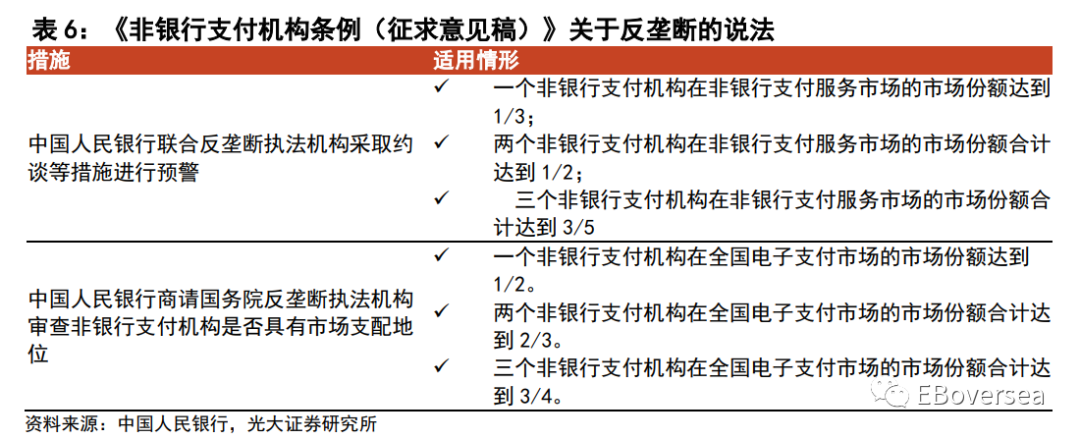

近期国内监管机构加大对于互联网行业垄断行为的调查,公司金融科技业务政策风险显现,但核心支付业务受影响程度或较小。

支付业务方面,2021年1月《非银行支付机构条例(征求意见稿)》发布,首提支付领域反垄断,但对相关市场和市场份额界定仍未明确。微信支付链路中不存在类似“花呗”“借呗”等嵌套信贷的情况,预计受影响较小。

个人征信业务方面,监管方要求机构持牌经营,遵循“合法、最低、必要” 原则收集和使用个人信息 ,防范数据滥用。2021年4月,工信部公布第4批侵害用户权益行为的App名单,指出前海微众银行开发的APP存在“违规收集个人信息、超范围收集个人信息”,公司个人征信业务数据收集和个人信息使用需要整改。

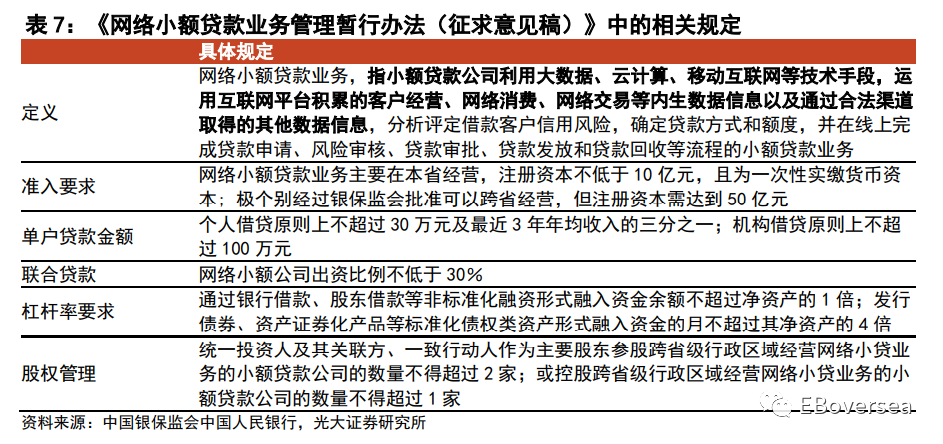

贷款业务方面,公司贷款业务主要通过微粒贷产品和微众银行进行;按照监管规定,需补足注册资本并按照联合贷30%出资比例进行整改;参考蚂蚁和京东数科贷款业务自有资金率分别为2%和4%,未来可能需要缩减业务规模。

4.2、云与企业服务:企业微信连通视频号,加速融入微信生态体系

企业服务收入同比增速较4Q20提升,主要由于项目部署恢复、企业软件及在线视频客户的需求增长,以及自4Q20合并易车的企业服务收入所推动。

企业微信:已连接视频号,升级为微信生态重要一环。2021.04.06发布的3.1.6版本中,企业微信可支持视频号消息发送,此举打通了企业微信与视频号的连接,企业微信可通过视频号加深与微信生态中其他环节的联系,有望利用协同效应为企业用户提供更加全面的服务,进而提升商业化可能性。

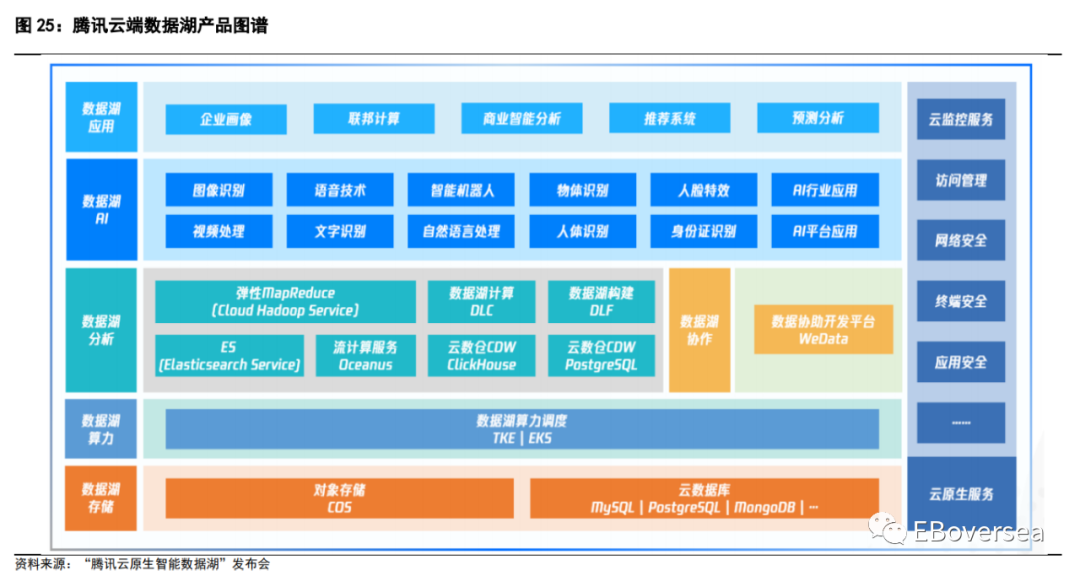

云基础设施及服务:1)完整云端数据湖产品推出,云数据处理能力升级。5月13日,腾讯云推出完整云端数据湖产品图谱,包括数据湖存储、数据湖算力调度、数据湖大数据分析、数据湖AI能力、以及数据湖应用和云上基础服务六个层面,为企业提供多元化数据服务。2)印尼数据中心投用,持续布局云服务全球化战略。2021M4腾讯于印度尼西亚首个数据中心投入使用。腾讯云已经在全球27个地理区域运营着60个可用区,大部分位于亚太区。预计2021将继续在泰国、韩国设立数据中心,推进云服务业务全球化。

5、微信生态:视频号内容日益繁荣,中小企业渗透率增加

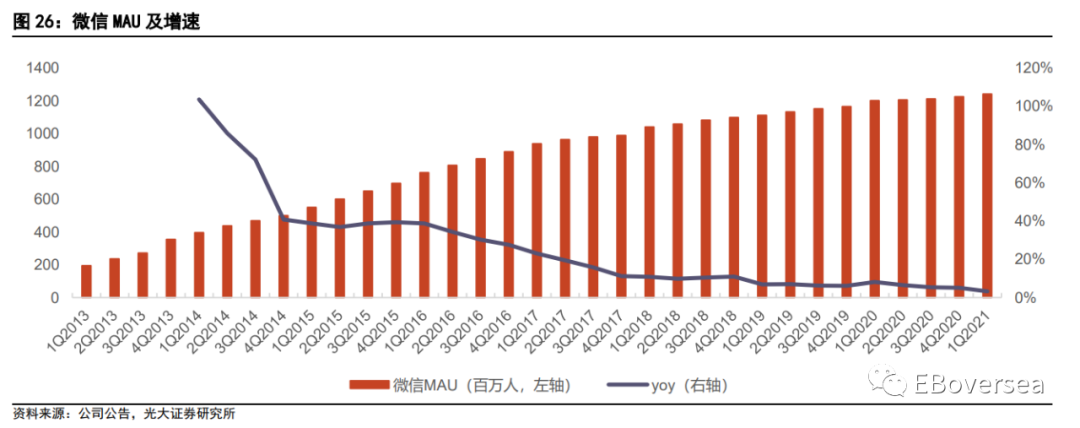

1Q21微信月活跃用户为12.4亿,同比上涨3.3%。微信用户增速正式进入“3”增速时代,用户增长红利期已过,未来如何利用现有流量进行变现或将成为策略重心。

小程序:中小企业使用渗透率增加,小程序生态日益蓬勃。低代码开发平台上线,助力中小企业低成本开发小程序。1Q21小程序团队提供了诸多工具协助服务商,使其服务的小程序数同比增加3倍以上。

视频号:持续构建内容生态,吸引更多内容创作者入驻。视频号已为内容制作者提供制作充足内容制作及商业化工具,并不断优化以社交为导向的推荐算法,持续丰富知识型内容。

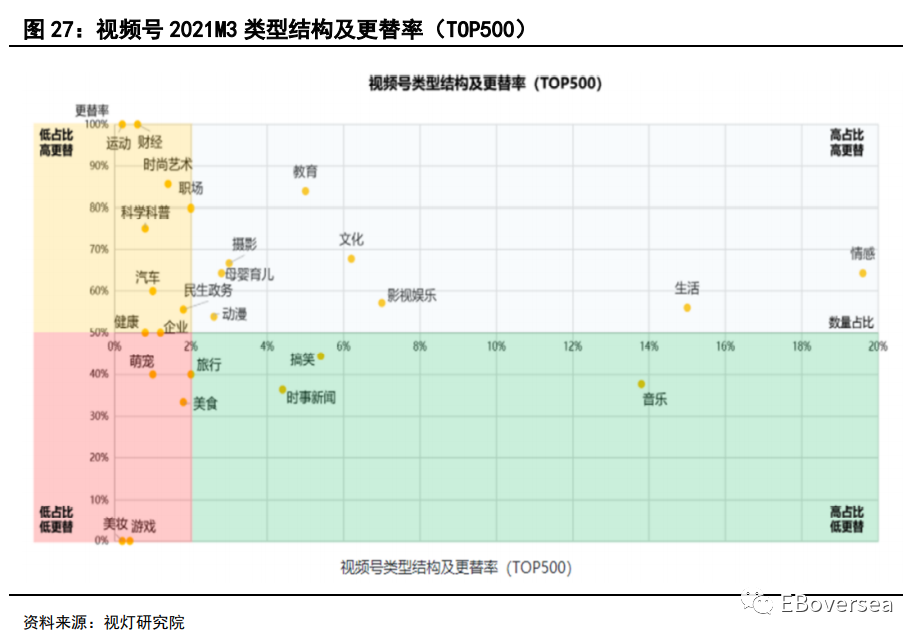

监管收紧导致K12垂直教育类视频内容数下滑,但对视频号整体影响有限。2021M2互联网在线教育行业政策风向发生变化,教育类视频号内容中K12教育类目部分被成人思想教育类替代。但教育类目视频内容在视频号整体内容中占比较小,预计对视频号整体内容生产影响有限。

内容生态不断丰富,小众题材短视频表现活跃。根据视灯数据,2021M3职场类型视频号上榜10家,比上月多5家,更替率达到80%。摄影类视频号3月份有15家入榜,占比环比提升1.6个百分点,替换率66.7%。科学科普及财经类视频占比分别上升0.6pcts和0.4pcts。

6、估值与投资建议

公司核心手游业务受益于基本盘贡献稳定流水,数字内容不断丰富;金融科技与云计算赛道中长期成长性确定,预计贡献长期增长驱动。考虑游戏业务在去年高基数下的增长压力以及广告业务的不确定性,我们下调公司21-23年Non-IFRS归母净利润至1,529.7/1,855.4/2,232.4亿元(与上次预测-10%/-11%/-11%);现价对应PE分别为32/27/22倍。微信视频号与小程序生态日益繁荣,商业化空间提升,公司中长期营利性与成长性依然明确;我们提升金融科技对应目标市值到16960亿元港币(与上次比+13%),提升云服务对应目标市值到5370亿元港币(与上次比+31%),降低增值服务部分目标市值到42040亿元港币 (与上次比-14%),维持目标价843港元,维持“买入”评级。

7、风险分析

1)宏观经济增速下行风险:宏观经济增速下行风险将导致公司广告业务持续承压;

2)流量红利消退风险:中国移动互联网用户数及用户时长基本见顶,对于公司游戏、数字内容和广告业务均有负面影响;

3)监管政策风险:金融科技业务面临反垄断政策调查风险,若政策收紧,公司金融科技业务或受到冲击。

4)游戏表现不达预期风险:游戏研发调优进度有一定不确定性,对游戏上线时间有影响;上线后游戏流水表现跟市场环境、竞品节奏、用户口味变化都有关系,存在不达预期可能。

本文转自微信公号“EBoversea”,作者:光大海外研究互联网传媒:付天姿/王凯/王缘

扫码下载智通APP

扫码下载智通APP