腾讯(00700)业绩稳字当头,是克制还是疲态?

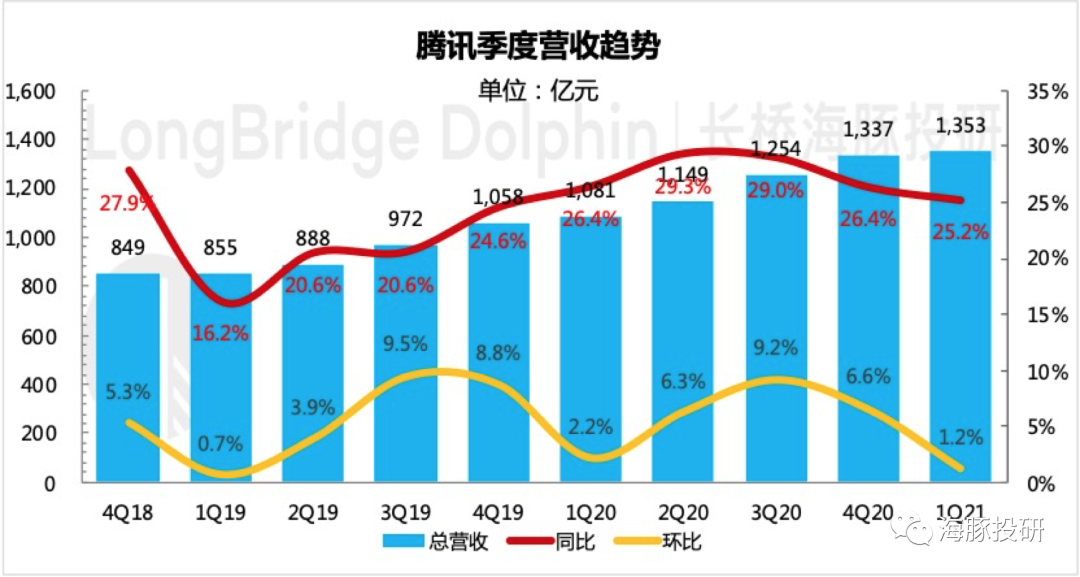

北京时间5月20日港股盘后,腾讯控股(00700)发布了2021一季度财报。一季度腾讯实现总营收1353亿元,同比增长25%,略超出市场的一致预期1336亿元。主要增长贡献在于金科与企服业务,本季度同比增长47%。

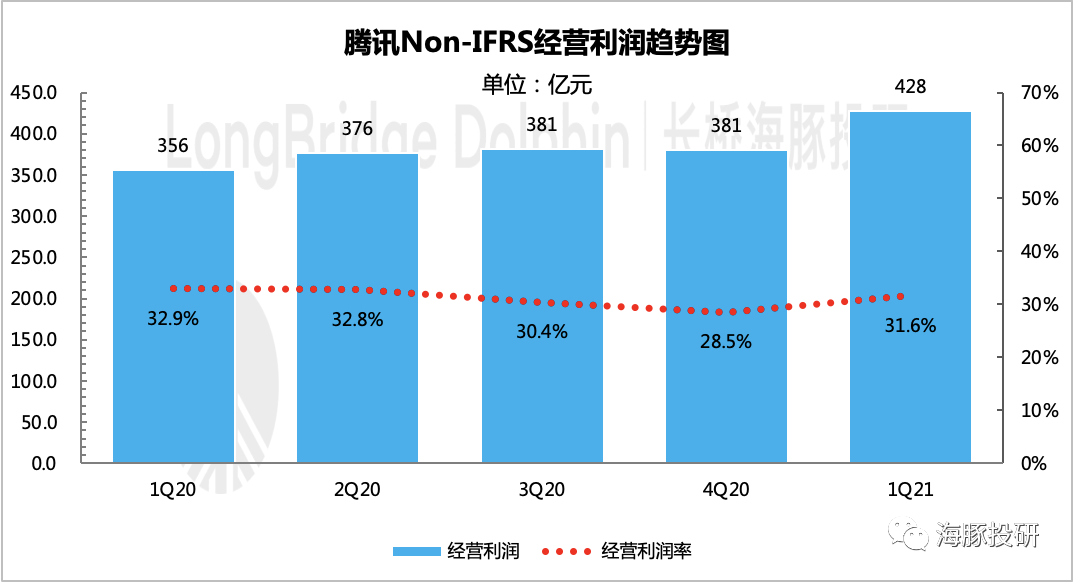

在Non-IFRS下,腾讯一季度实现净利润331亿元,低于市场预期的347亿元。通过回溯各项收支来看,低于预期的部分主要是由管理与研发费用率的同比提升带来。

而非调整下的净利润478亿看上去大超预期的344亿,则主要由腾讯系投资公司的增值收益贡献。

总的来说,腾讯的此次成绩未有惊喜也未有惊吓,属于成熟公司惯有的正常发挥。

关于各细分业务表现,重点如下:

(1)流量生态:微信用户继续扩张,QQ用户同比继续趋势性流失

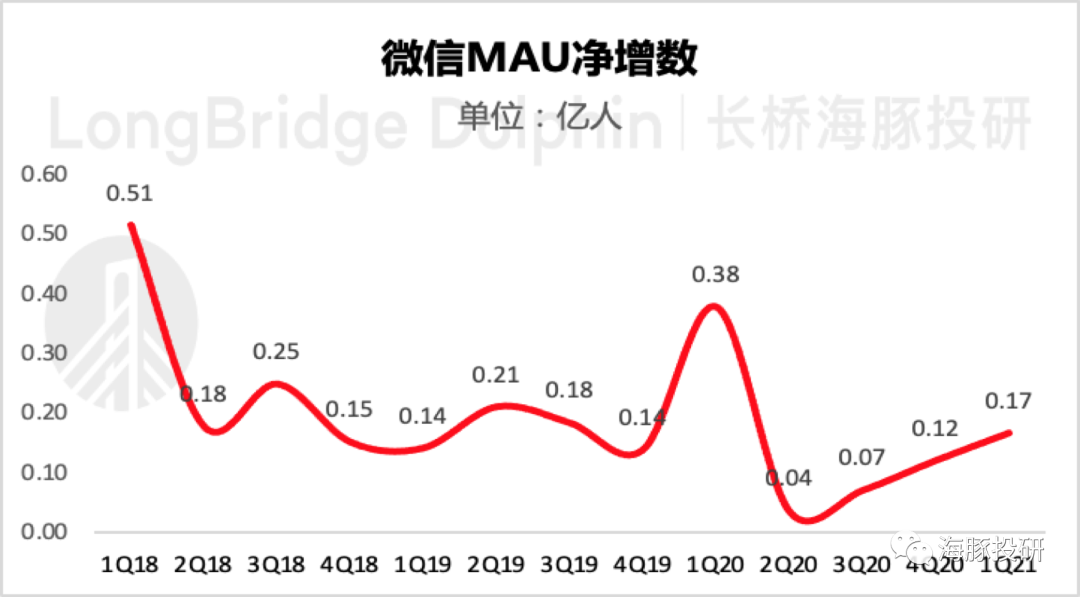

一季度市场普遍看好的微信生态不负厚望,继续稳步攀升,整体用户规模净增1700万,再刷记录12.4亿人!这为市场对未来微信生态的商业化表现预期注入一针强心剂。

而年轻用户渗透率较高的QQ端,则在用户长大后转移微信而流失。虽然一季度因为春假因素而净增长1200万人,但与18、19年相比仍然在趋势性下滑。

2000年后出生人口的不断下滑,将给QQ生态流量带来长期流失风险。

(2)游戏:略超预期,预计今年下半年表现稳定为主

一季度腾讯手游增长19%,端游修复性增长1%,基本指向市场的预期上限15%~20%。但从整体流水角度来看,一季度流水同比略有下滑。

从前两天2021年游戏发布会中的pipeline来看,《地下城与勇士》手游预计继续受版权影响今年无法上线,市场或需要调整前期过高的预期。

《英雄联盟手游》则预计在三季度上线,受暑假和9、10月电竞赛事催化,有望迎来第一波热度。但由于同类手游《王者荣耀》的强劲根基,今年LOLM的规模大概率还是稳步推进。

另外从热度来看,我们对《洛克王国》、《数码宝贝》也有所期待,但实际商业化表现还需要考虑同行竞品情况。

因此,叠加递延收入的流水表现,不得不对腾讯游戏的未来预期表现打一打预防针,今年大概率还是稳中为主。

(3)广告:符合预期,静待花开

一季度腾讯广告实现收入218亿元,同比增长23%,基本与大行的预期相符。但由于流量成本增加所致,在移动联盟广告中,拉垮了毛利水平,从而影响了整体盈利效率。

展望未来,教育行业监管以及视频内容排播变动影响,或可能会给广告业务带来短期波动。但微信生态的健康扩张,以及腾讯系其他平台的广告库存增加,有利于腾讯的广告收入在中长期内稳步增长。

(4)金融科技与企业服务:超预期加速修复

金科与企服业务在此次成绩中最为优秀,虽然市场对该业务修复已有一定的预期,但这次增速仍然让人眼前一亮。

一季度金科企服整体业务实现营收218亿元,同比大增47%,超出市场预期的35%-40%,腾讯云随项目部署恢复以及企业客户需求增长而加速回暖,线下经济的强势反弹也带来了微信支付业务的继续扩张。

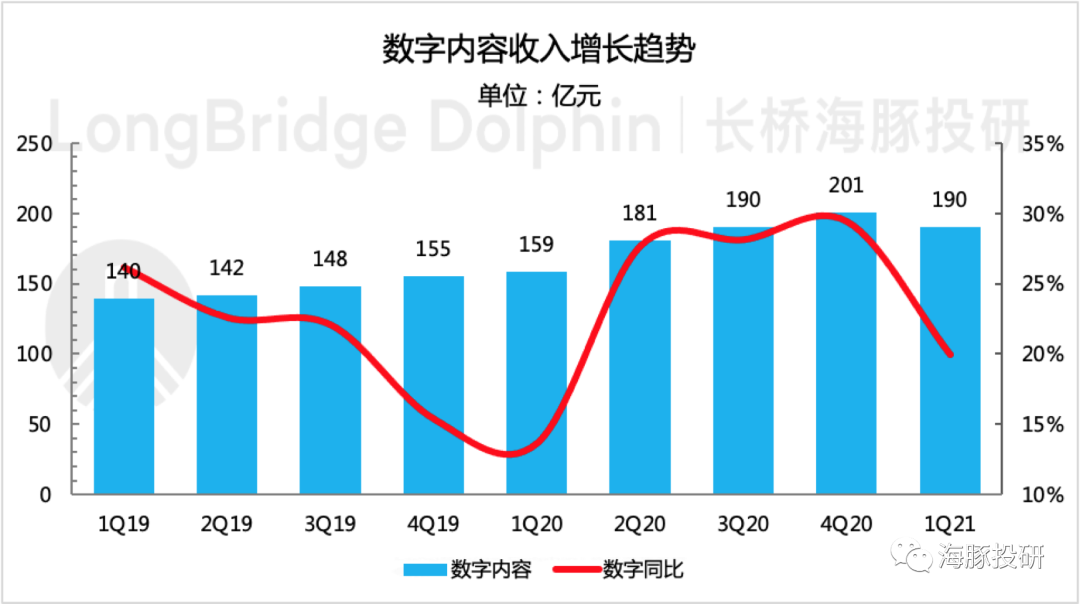

(5)数字内容:表现平平,低于市场预期

一季度实现数字内容收入190亿元,同比增长20%。从历史情况来看,增长很一般,低于市场预期的25-30%。

推测大概率还是与竞品表现突出相关,关于市场比较关心的腾讯音乐的反垄断风险,需要关注稍后管理层电话会。

(6)投资联营:将继续对企业服务、短视频、游戏等领域加大投资

作为腾讯独有的战略风格,在投资板块:未来腾讯首先将紧握产业互联网这一大风口机遇,加大在医疗保健、零售、教育及交通行业的企业SaaS解决方案等领域投资。而在加剧内卷的消费互联网,腾讯则继续押注短视频、游戏两个领域。

本次财报具体解读

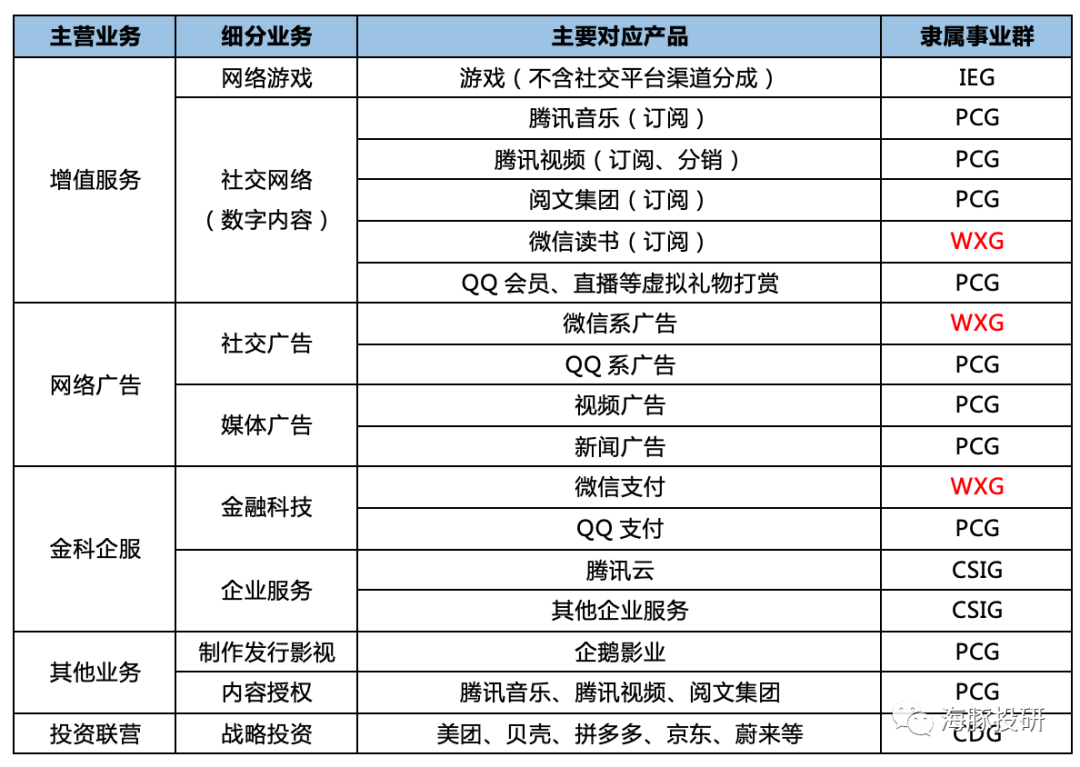

在《腾讯前瞻》中,我们梳理了腾讯在今年新一轮组织变革之后的业务框架与相应的事业群架构,可以帮助投资者更好的了解腾讯的商业版图。(这里仅贴上腾讯主营业务结构梳理)

1、业绩总览:基本符合预期,金科增幅亮眼

一季度腾讯实现总营收1353亿元,同比增长25%,略超市场预期的23%。除了游戏表现一贯突出之外,此次金融科技与腾讯云业务在疫情控制后,增速迅猛,如海豚在前瞻中预期,修复加速。

数据来源:腾讯财报、海豚投研

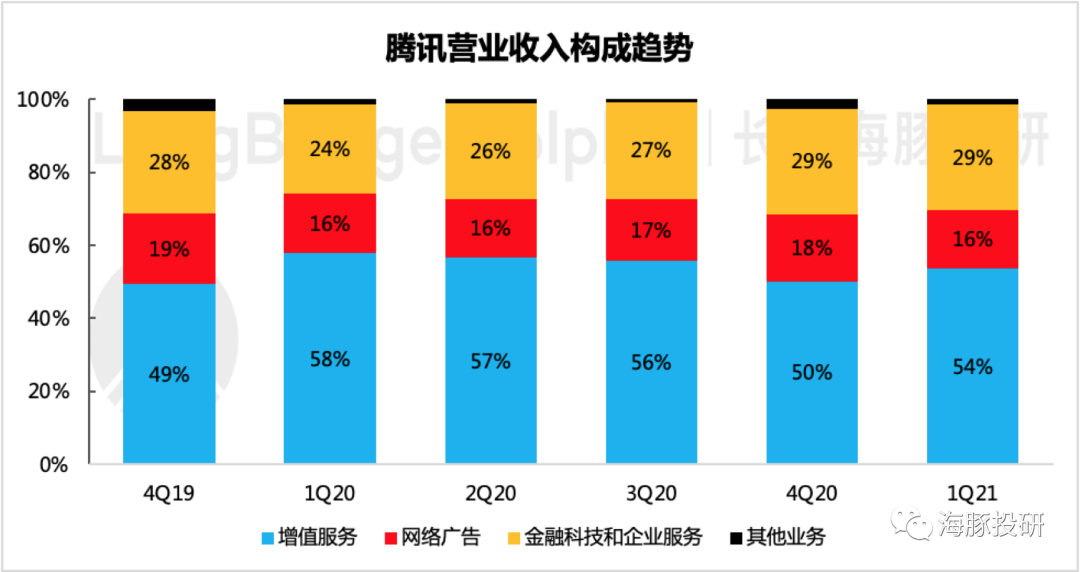

我们认为,长期下借力微信生态,金科与企服业务对总营收的支撑作用更加明显。

数据来源:腾讯财报、海豚投研

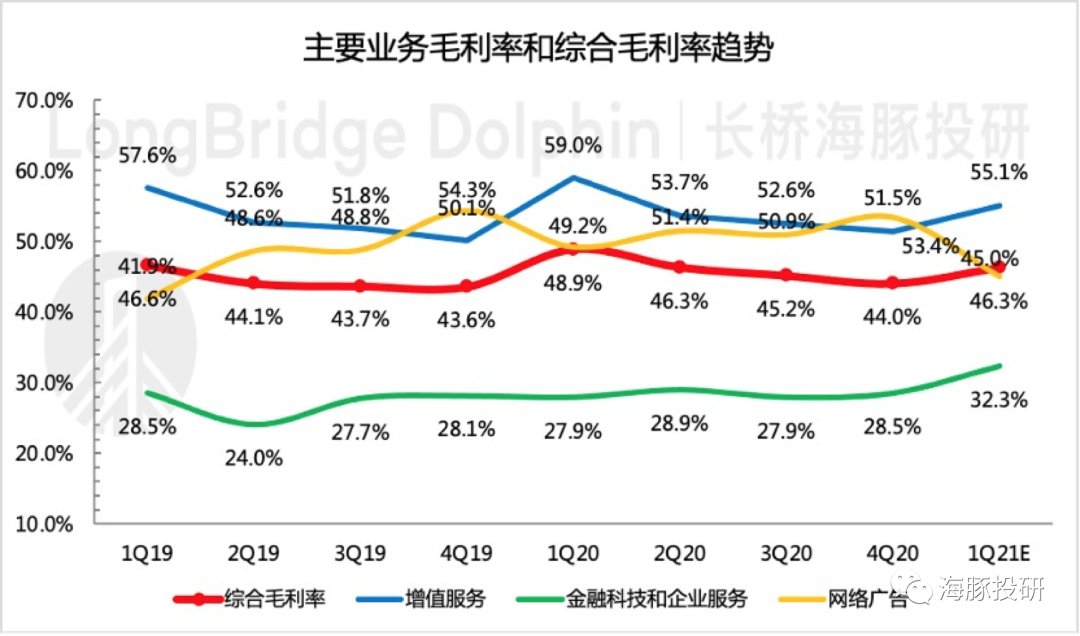

从不同业务的毛利率情况来看,除了由于流量成本增加而影响利润水平的广告业务,其他主营均存在显著优化。

尤其是增值服务业务,作为腾讯的第一支撑业务,在互联网各平台为流量争夺厮杀,既而堆高流量成本的过程中,作为互联网内容最丰富的腾讯,在这场战役明显是受益方。

数据来源:腾讯财报、海豚投研整理

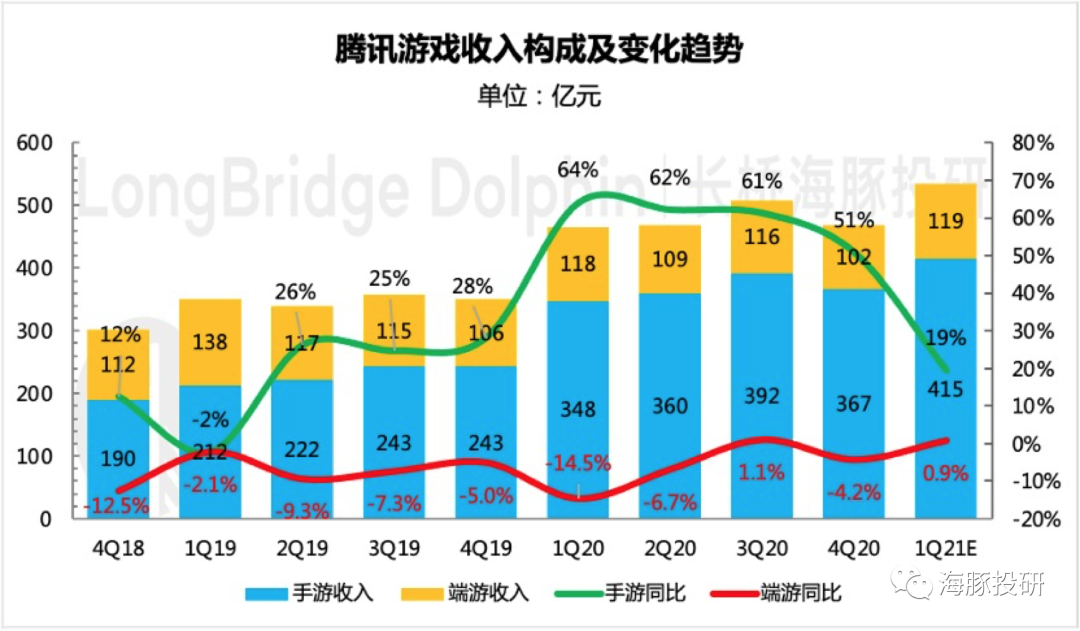

2、游戏:高基数下增速仍略超预期

去年因为疫情原因,整体游戏收入基数较高。市场已基本消化了增速降低的预期,一致预期在15%左右。但腾讯游戏的实际表现仍然可以说是可圈可点。

数据来源:腾讯财报、海豚投研整理

数据来源:腾讯财报、海豚投研整理

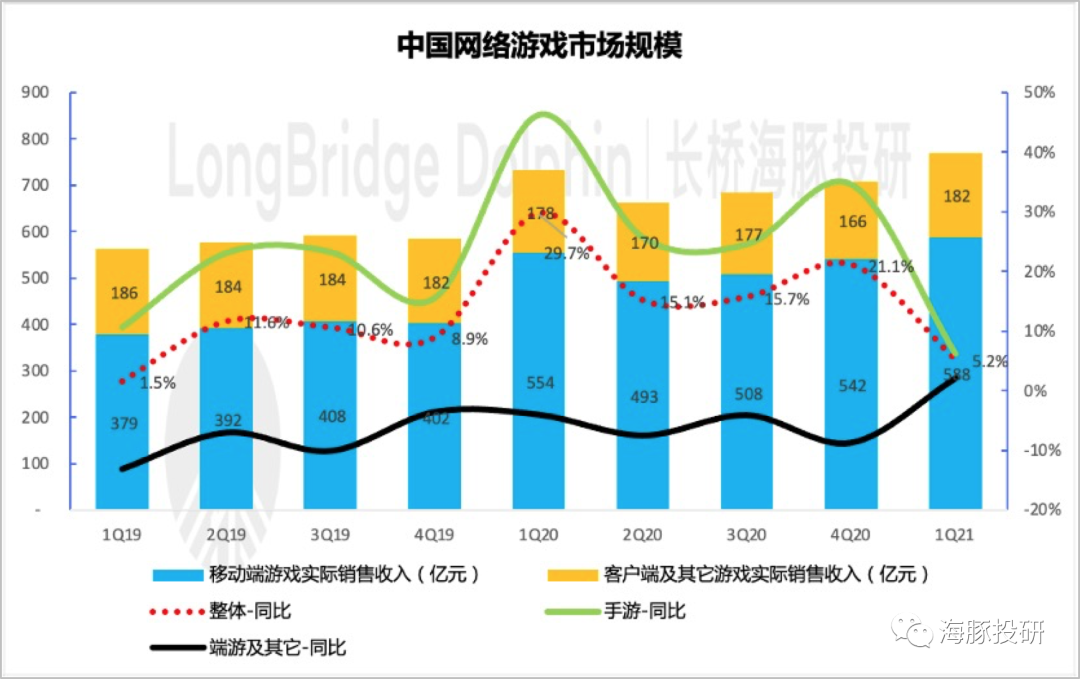

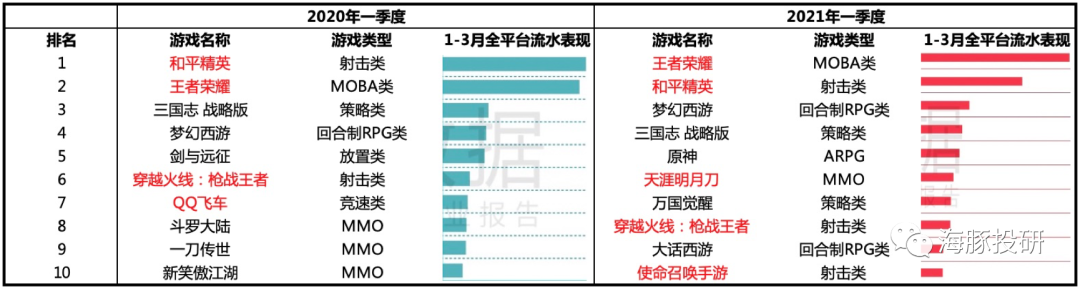

手游方面,面对去年四季度发布的《原神》、《万国觉醒》等黑马崛起,虽然从前十大流水游戏榜单中,腾讯的市场份额似乎环比有所下滑,但同比依然实现了19%的增长,超出海豚预期的16%。而同期整体手游行业的增速仅6.25%。

腾讯的领头羊风采依旧,其中《王者荣耀》、《穿越火线手游》以及去年底刚发布的《使命召唤手游》贡献较大。

数据来源:伽马数据、海豚投研整理

近日,腾讯刚刚开完2021年游戏年度发布会,在发布会上,腾讯一口气推出了近60余款新游或老游新版本。

除了玩家摇首期盼的《英雄联盟手游》如期宣发之外,热度不让《LOLM》的DNFM(《地下城与勇士手游》并没有出现在2021年的游戏发布榜单上,我们预计大概率还是因为版署审批的问题要继续延期上线了。

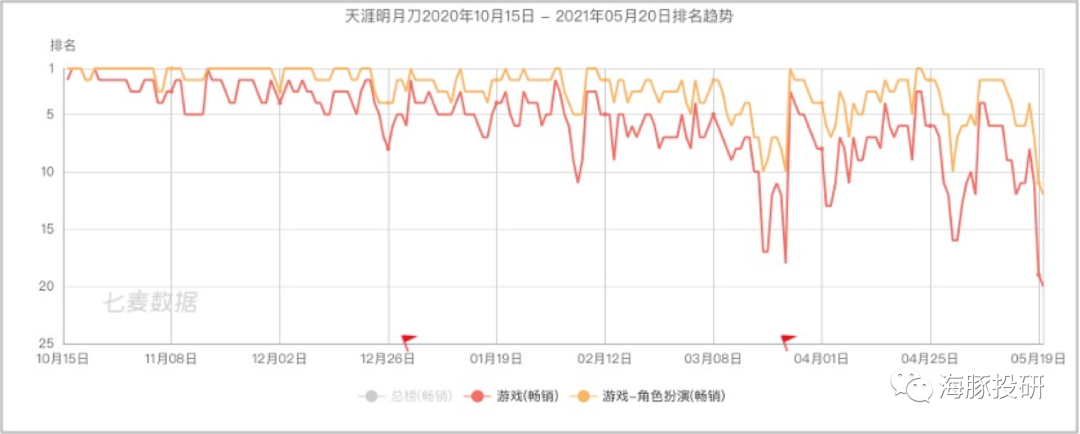

除此之外,我们认为值得期待的游戏有:《英雄联盟手游》、《数码宝贝:新世纪》、《洛克王国》以及新版本的《天涯明月刀》等。

从隔壁已经开完游戏大会的几家游戏公司来看,腾讯的2021年手游并不算特别突出,而DNF手游的缺席似乎也让市场难掩失望。

数据来源:七麦数据(天涯明月刀畅销榜排名)

而端游方面,由于去年疫情导致线下网吧关闭,端游收入受损严重,今年一季度属于正常修复的状态。主要贡献仍然在于老游《PUBG》等游戏。

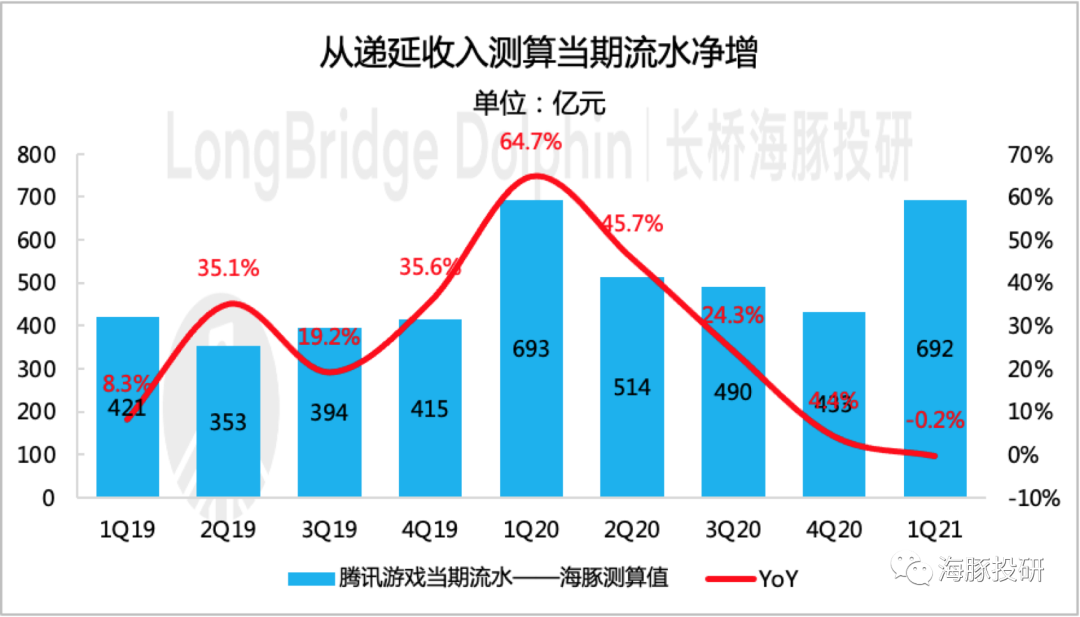

展望二三季度游戏表现,我们从递延收入中可得一二。为了更加清晰的判断当期流水情况,我们对递延收入做了一定的拆分测算。

可以看出,一季度的整体游戏流水同比略有下滑。

数据来源:腾讯财报、海豚投研测算

因此,我们不得不对腾讯游戏的未来预期表现打一打预防针,今年大概率还是稳中为主。

去年疫情特殊时期的高光场景今年或较难复制,在明后年LOL手游叠加电竞赛事的热度加持下,有望续延王者荣耀和平精英的竞技游戏鼎盛时期。

3、广告及微信生态:商业化推进符合预期,微信生态继续扩张,静待未来释放

海豚多次提及,腾讯的商业化相对友商来说一直比较克制,这是未来腾讯增长的一个非常大的驱动力。但目前腾讯主动性的选择用户体验优先,因此未来业绩的释放还需要看腾讯商业化限制打开的进度。

一季度腾讯广告实现收入218亿元,同比增长23%,基本与大行的预期相符。但由于流量成本增加所致,在移动联盟广告中,拉垮了毛利水平,从而影响了整体盈利效率。

数据来源:腾讯财报、海豚投研整理

在不同广告类型中,以微信生态为主的社交广告,在本季度中如期稳步推进,同比增长27%。

而微信平台流量的进一步扩张,虽有季节性因素,但也可以说是为未来的商业化变现注入一针强心剂。

数据来源:腾讯财报、海豚投研整理

4、金融科技与企业服务

金科与企服业务在此次成绩中最为优秀,虽然市场对该业务修复已有一定的预期,但这次增速仍然让人眼前一亮。

一季度金科企服整体业务实现营收218亿元,同比大增47%,超出市场预期的35%-40%,腾讯云随项目部署恢复以及企业客户需求增长而加速回暖,线下经济的强势反弹也带来了微信支付业务的继续扩张。

数据来源:腾讯财报、海豚投研整理

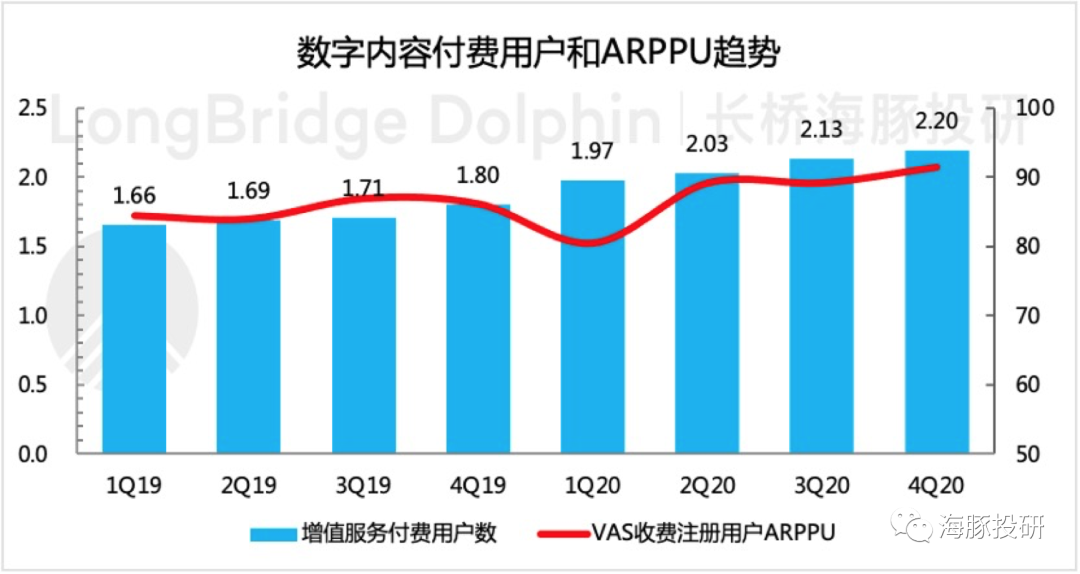

5、数字内容:视频、音乐付费会员继续渗透

一季度实现数字内容收入190亿元,同比增长20%。从历史情况来看,增长很一般,低于市场预期的25-30%。

数据来源:腾讯财报、海豚投研整理

数据来源:腾讯财报、海豚投研整理

虽然一季度受益独播剧《斗罗大陆》、自制综艺《创造营2021》、《吐槽大会第五季》热度,腾讯视频的会员规模继续攀升。但相比于因《赘婿》而扬眉吐气的爱奇艺,本季度净增会员数只能算一般。

四月初,腾讯视频紧随其后宣布会员提价,一时之间市场哗然,唱衰声音兴起。但早早于去年11月提价的爱奇艺,今年一季度的表现,印证了只要有好剧就有用户买单的商业模式。因此,在后续高热独播剧的带动下,提价对用户规模的影响可以实现部分消化。

另外,腾讯音乐在通过将更多内容纳入到付费墙之内,也驱动了会员用户的增长。

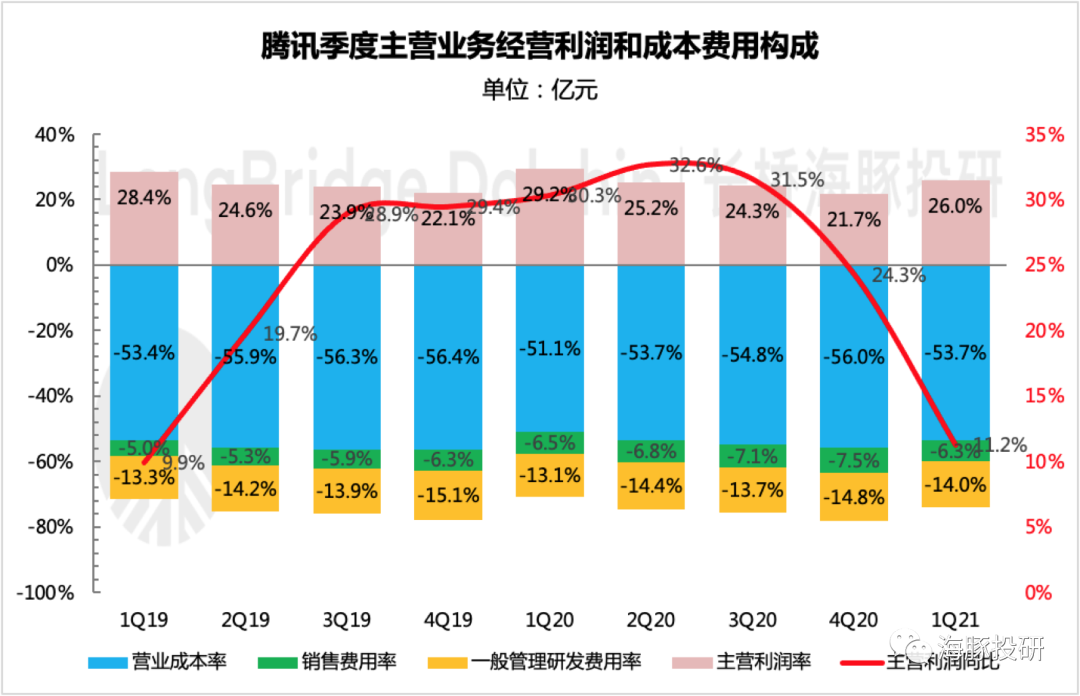

6、流量成本堆高对腾讯更多是获益,管理费用略有抬升

从成本费用端来看,尽管互联网整体渠道平台因为流量成本堆高而日子不那么好过,从受益方来看,上游内容端的话语权明显在加强,今年初的腾讯华为掐架事情也可窥见一二。

虽然腾讯旗下也有不少渠道平台,但总体来说,腾讯的仍然稳坐互联网内容第一把交椅,因拥有丰富内容而获得的第三方渠道让利后的好处则明显更多一些。

但在费用端,虽然整体费用支出仍偏稳定,不少互联网平台内卷后营销支出迅速增多的现象也未曾在腾讯这里有所显现,但从管理与研发支出整体来看,还是稍微超出市场预期的。

成本与费用的相互作用抵消后,整体主营业务利润率26%相对去年同期来看,也略有下滑,但相比其他互联网巨头利润压力,腾讯这里显然并不存在。

数据来源:腾讯财报、海豚投研整理

数据来源:腾讯财报、海豚投研整理

本文选编自微信公众号“海豚投研”;智通财经编辑:许然。

扫码下载智通APP

扫码下载智通APP