天风证券:癌症早筛行业未来空间可期,诺辉健康(06606)具有较强先发优势

报告摘要

癌症早筛行业仍处于发展早期,未来空间可期

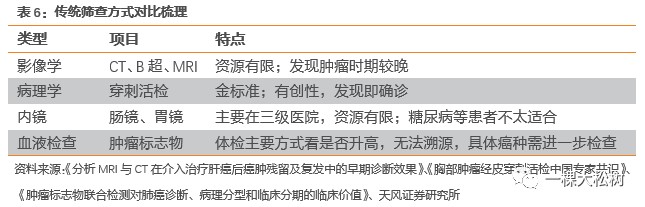

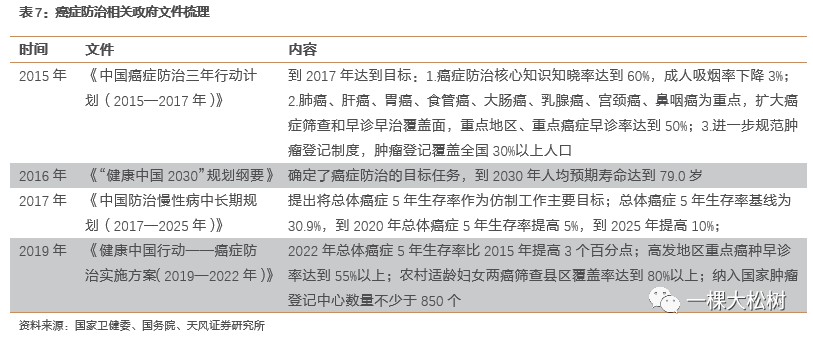

目前中国肿瘤早筛行业仍处于早期发展阶段,我们预计三大要素将带来行业景气度提升:1、传统筛查手段无法满足临床需求:目前肿瘤筛查方式主要是CT、超声、内镜等影像学手段和穿刺活检切片,确诊时通常为中晚期,导致整体治疗费用较高;2、目前癌症整体负担较重,中国2020年新发癌症病人457万,每年治疗癌症花费的费用超过2200亿元;3.政府对癌症早诊率和生存率制定有远大目标:《健康中国行动——癌症防治实施方案(2019—2022年)》提出2022年总体癌症5年生存率比2015年提高3个百分点;高发地区重点癌种早诊率达到55%以上。综合而言,我们认为肿瘤早筛产品有宽广的需求,诺辉健康(06606)的结直肠癌等早筛产品也将充分受益。

常卫清——结直肠癌第一证,前瞻性临床数据优于同类产品

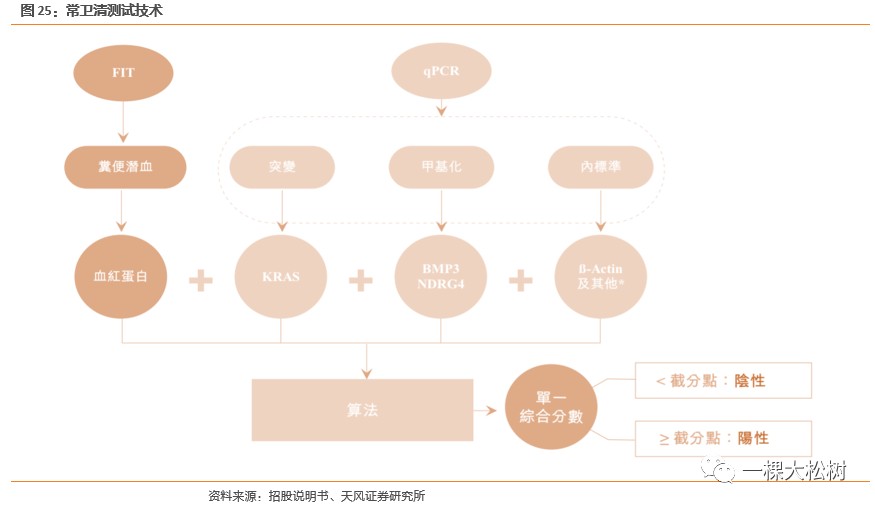

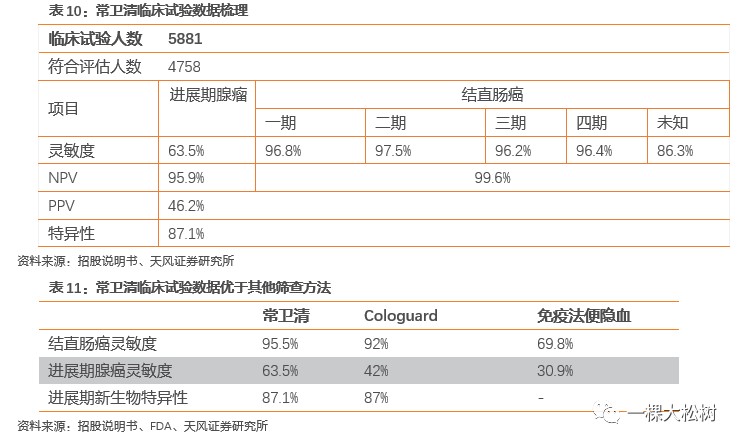

诺辉健康核心产品常卫清研发上市历时超过7年,是中国第一个上市的癌症早筛产品。常卫清主要采用多靶点粪便FIT-DNA测试,通过分析粪便中肠道脱落细胞的KRAS的7种基因突变和BMP3、DNPG4基因甲基化变异及便隐血指标判断结直肠癌的情况。常卫清在8个中心开展前瞻性试验,入组5881名实验者,其对结直肠癌的NPV(阴性预测值)为99.6%,对结直肠癌和进展期腺瘤的PPV(阳性预测值)为46.2%,临床试验数据优于美国FDA获批的同类产品Cologuard——常卫清和Cologuard结直肠癌灵敏度分别为95.5%和92.3%;进展性腺瘤灵敏度分别为63.5%和42.4%。我们认为常卫清凭借1.检测针对中国人的31个基因位点;2.样本7天的专利保存技术;3.高质量前瞻性数据,有望在后续的商业化落地中取得较好的表现。

诺辉健康在癌症早筛领域具有较强的先发优势,静待常卫清商业化

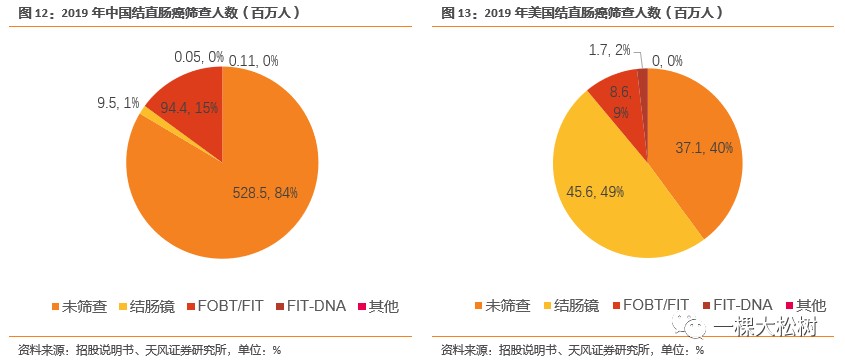

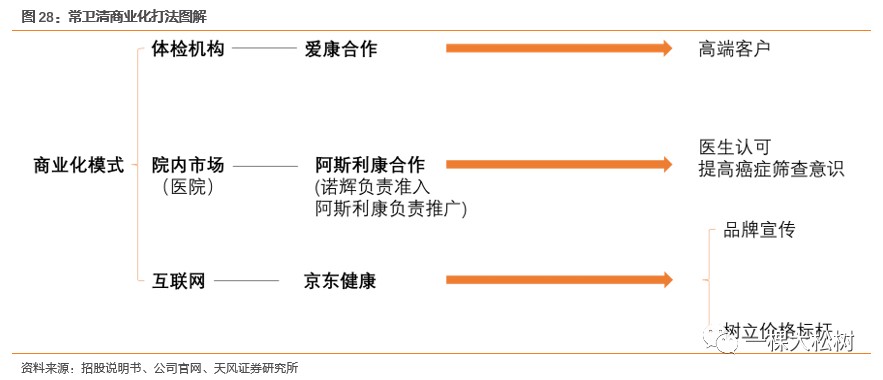

2019年中国结直肠癌高危人群应筛查人数为6.28亿人,未筛查人数达5.28亿人占总人数的84%,肠镜筛查仅占1%,应该筛查而没去筛查的人群主要是由于没有筛查意识或者不愿意做肠镜,因此我们认为常卫清商业化落地的场景主要在于转化未筛查人群。目前诺辉健康的常卫清已经在医院、体检中心、药房和保险公司多路径铺开推广,截至2020年9月30日,已经覆盖中国约119个城市、235家体检中心、36家保险公司、316家医院及诊所、457家药店、78个网上平台。此外,公司与阿斯利康签订3年战略合作协议:诺辉健康负责常卫清在医院的准入,阿斯利康负责销售和推广。凭借着阿斯利康在消化领域强大的商业推广能力和全面的市场网络,我们预计常卫清在肠癌高风险人群中应用和普及有望加速提升。

业绩预测和投资评级:诺辉健康的常卫清为中国肿瘤早筛第一个获批的三类医疗器械注册证,我们看好其凭借先发优势和商业化推广快速增长,我们预计2021-2023年公司营业收入分别为1.85、4.52和10.38亿元,首次覆盖给予“买入”评级。

风险提示:常卫清销售不及预期、新产品研发上市不及预期、市场估值波动的风险。

目录

正文

1.诺辉健康:癌症早筛领域引领者之一

1.1.战略性布局肿瘤早筛赛道

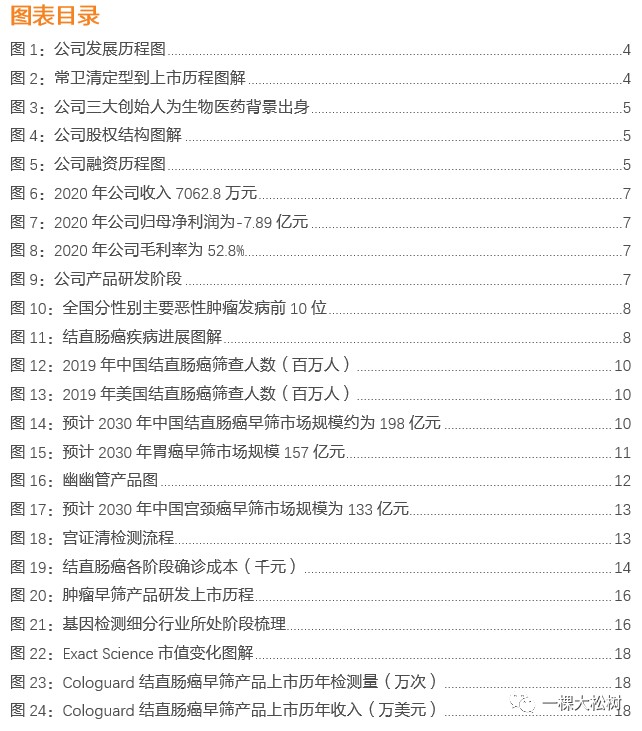

公司深度耕耘结直肠癌早筛,产品从定型到上市历经7年。2015年诺辉健康成立,致力于研发居家癌症早筛产品。公司历经实验室设计5年,于2014年3月结直肠癌早筛常卫清产品定型。2015年10月常卫清检测服务上市,开启LDT模式运营,同年11月诺辉健康成立;2018年4月常卫清进入CFDA创新医疗器械绿色通道并于9月开启全国多中心临床研究,2020年9月常卫清前瞻性数据发布,结果显示产品筛查效果良好,2020年11月9日常卫清获批医疗器械三类注册证,也是中国首个癌症早筛注册证。

创始团队生物医药背景出身。公司三位创始人朱叶青、陈一友和吕宁为北京大学92届生物化学系同学,三位创始人分工协作:首席执行官朱叶青曾担任通用电气有限公司董事总经理,有超过20年管理经验,现任中国癌症基金会理事;首席科学家陈一友博士从2003年开始创立数家与抗肿瘤药物研发、癌症治疗疗法相关企业,拥有超过20年肿瘤领域研发经验,现有6项美国专利和超过20项全球专利申请发明者;首席技术官吕宁博士在罗氏诊断及奎斯特诊疗等多家国际公司拥有16年IVD开发经验,领导开发8项IVD产品。

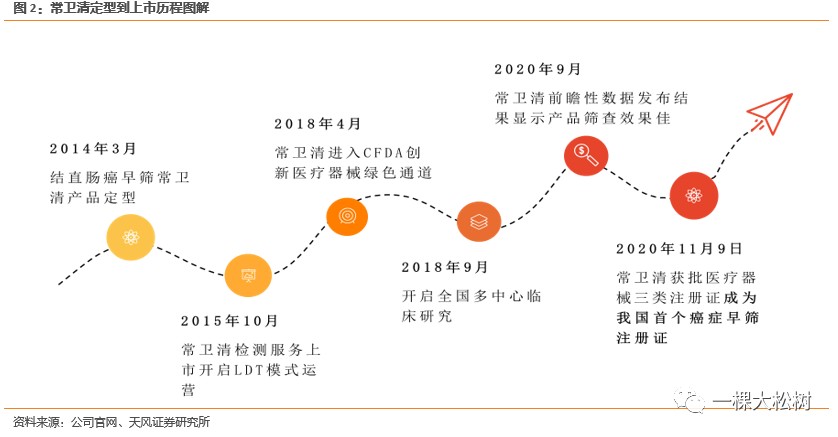

公司上市后陈一友博士单独持股11.01%,朱叶青先生通过NHYJ Holding及Trust持有共6.73%股份,启明创投持股8.59%。

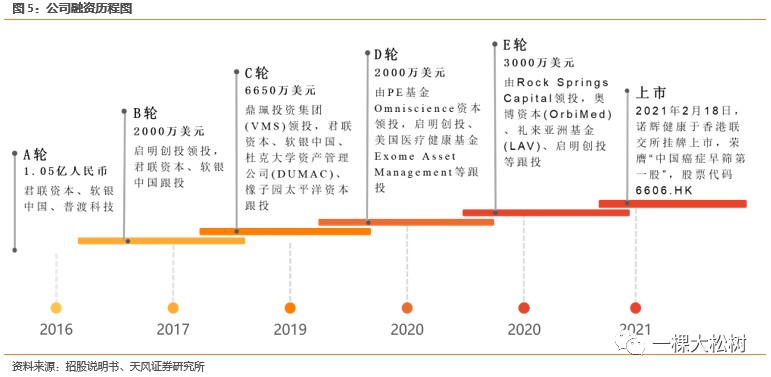

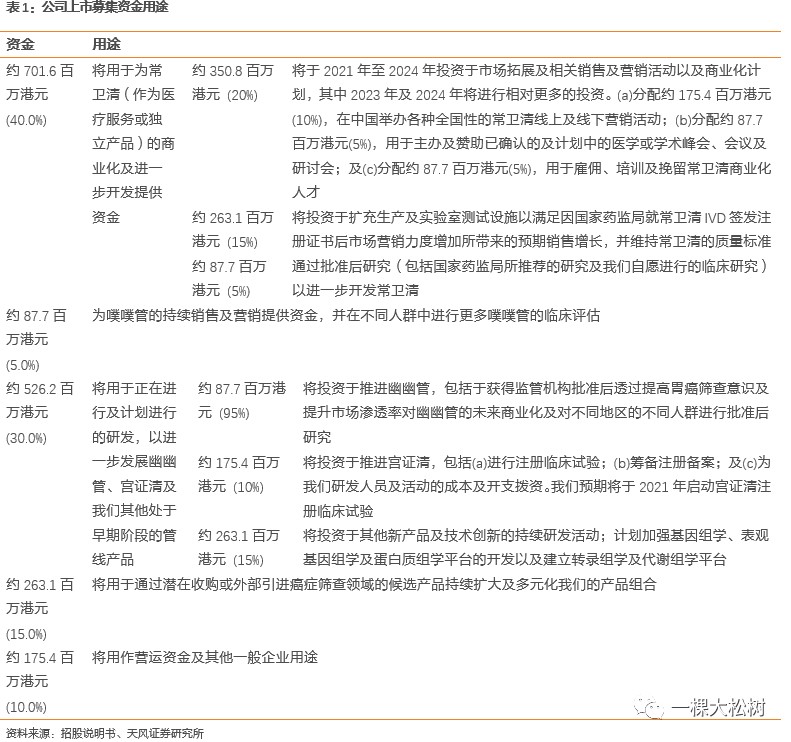

诺辉健康于2021年2月18日在港交所挂牌上市,发行7659.8万股,发行价格为每股26.66港元,共募集约20.42亿港币,其中40%的资金用于结直肠癌早筛产品常卫清商业化,30%的资金用于胃癌早筛产品幽幽管和宫颈癌早筛产品宫证清等新产品的研发。

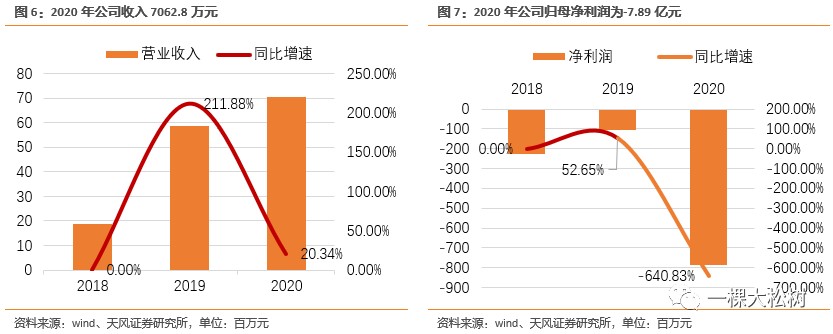

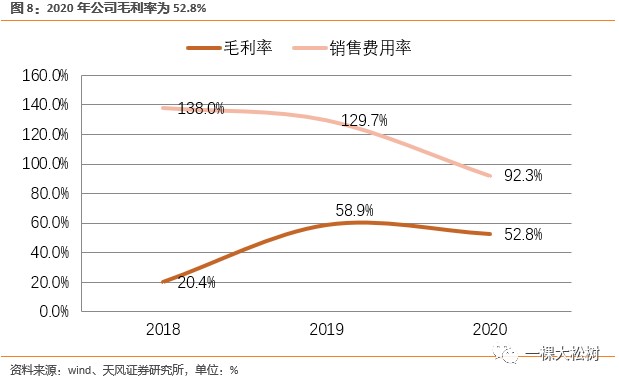

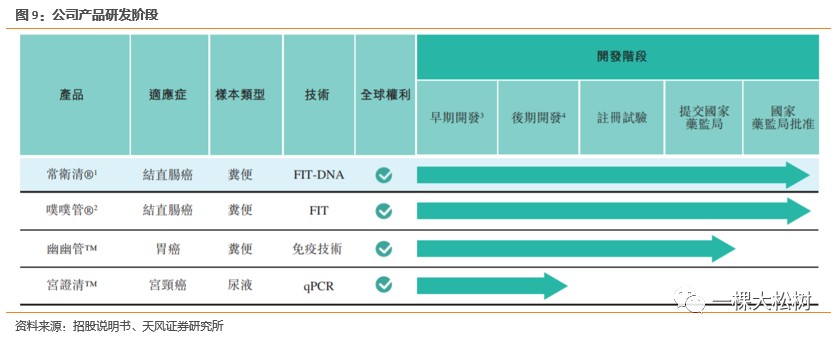

期待结直肠癌早筛产品常卫清商业化后放量。公司目前有结直肠癌早筛产品常卫清和噗噗管获批上市,胃癌早筛幽幽管正在申报上市,宫颈癌早筛产品宫证清即将进入临床试验阶段。2018年-2020年公司营业收入分别为1881.8、5869.0和7062.8万元,归母净利润分别为-2.25、-1.06和-7.89亿元。中长期看,随着常卫清获批上市之后,除了以LDT模式进行试剂+服务模式销售,还能以IVD的模式直接进院加速产品的放量,有望实现转亏为盈。

多个后续产品研发快速推进。目前公司适用于胃癌早筛的幽幽管已提交至国家药监局,预计2021年有望获批上市;适用于宫颈癌早筛的宫证清正在后期开发,预计2021Q4有望开始临床试验。

1.2.公司专注于中国高发肿瘤领域——结直肠癌、胃癌和宫颈癌

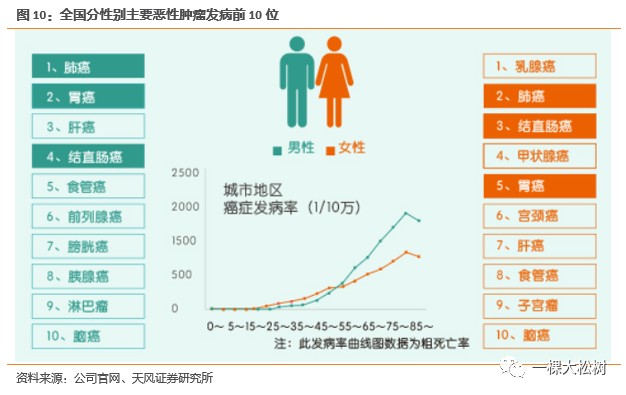

中国结直肠癌和胃癌发病数高。根据世界卫生组织的《2020年全球癌症负担数据》显示中国发病人数最多的病种前5名依次是肺癌、结直肠癌、胃癌、乳腺癌、肝癌;其中男性发病前5名依次是肺癌、胃癌、肝癌、结直肠癌和食管癌;女性发病5名依次是乳腺癌、肺癌、结直肠癌、甲状腺癌和胃癌。

诺辉健康布局结直肠癌、胃癌和宫颈癌三大领域早筛产品。

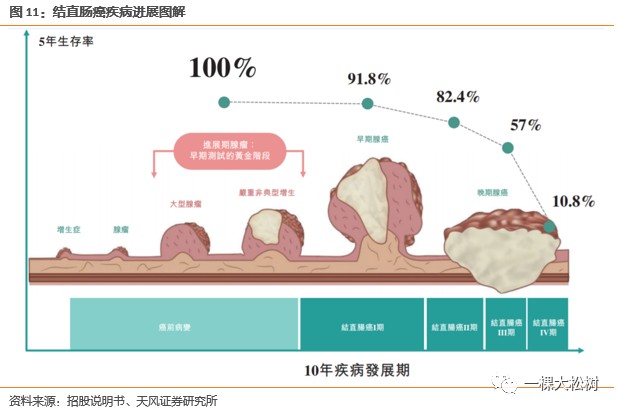

结直肠癌:10年疾病发展期,早筛早发现预防率和治愈率高

结直肠癌为发生在结肠和直肠的癌症,中国是全球结直肠癌发病数最高的国家,2019年中国城市地区每10万人中发病率为37.16例,是农村地区的1.5倍;结直肠癌确诊人数从2015年的38.8万到2019年的44万。结直肠癌演变到晚期一般需要历经10年,从最早期的癌前病变阶段、1期、2期、3期和4期的患者生存率分别为100%、91.8%、82.4%、57%和10.8%。由于进展性腺瘤一般无症状很容易忽视,因此开展预防早期筛查对于患者后续生存率具有较大影响。

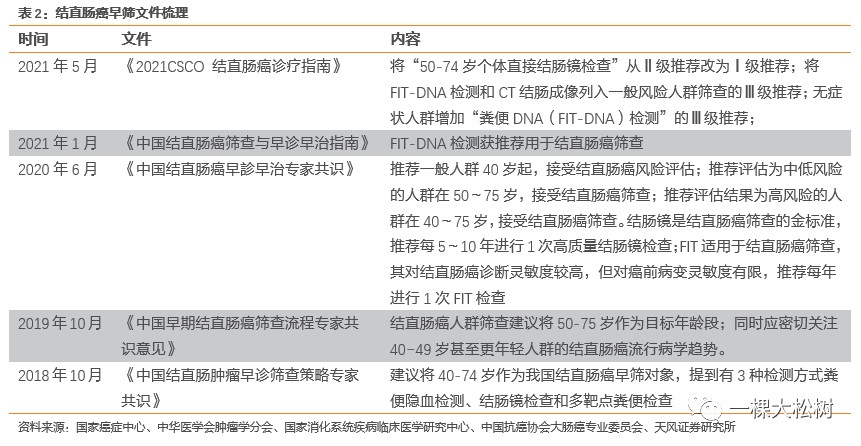

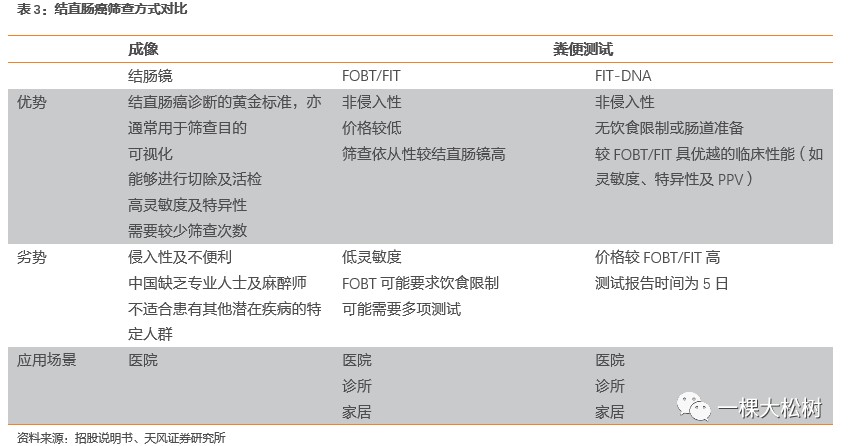

结直肠癌目前主流筛查是肠镜,指南已将多靶点粪便FIT-DNA检测纳入筛查方法。目前肠镜是结直肠癌确诊的金标准,但因为肠镜检查有局限性——使用时需要侵入,检查舒适度差,且有副作用风险,部分患者不适用(例如糖尿病、高血压患者不建议做肠镜检查);与此同时中国肠镜检查资源有限,全国只有约30%医院能提供肠镜检查,排队等待周期长。常卫清采用的多靶点粪便DNA测试相比于肠镜依从性高,检测难度低,且可以居家检测。目前FIT-DNA筛查方式已纳入结直肠癌早筛指南,中长期看,我们预计多靶点粪便FIT-DNA检测将逐步成为结直肠癌早筛主流。

中国结直肠癌筛查渗透率低。现阶段肠镜为中国结直肠癌筛查的主流方式,对比来看,使用率远低于美国:2019年中国每10万人使用肠镜677次,而美国为14569次,而在结直肠癌早筛人群中使用肠镜的比例也远低于美国:2019年中国结直肠癌使用肠镜筛查人数占总筛查人数的比重仅1%,而美国占比49%。我们预计未来随着人们疾病早筛的意识提升和筛查手段的普及,结直肠癌筛查渗透率有望提升。

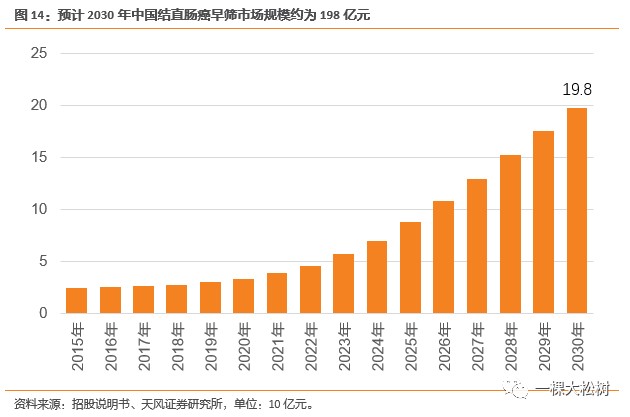

根据中国药物协会建议——年龄介于40-74岁的人群需定期进行结直肠癌筛查,2019年符合结直肠癌筛查人数为6.3亿人,预计到2030年增加到7.58亿人;结直肠癌高危人群1.2亿人,预计到2030年增加到1.6亿人。假设未来结直肠癌筛查渗透率逐年提升,2019年为16.4%,预计到2030年有望提升至39.8%,根据弗若斯特沙利文报告,预计到2030年中国结直肠癌早筛市场规模198亿元。

胃癌:幽门螺旋杆菌筛查为早筛产品设计方向

胃癌是中国发病率第二高和死亡率第三高的癌症,在早期癌前病变阶段发现并治疗5年生存率可达到100%,而到了晚期转移阶段5年生存率仅4.8%。目前内镜为胃癌早筛的主要工具,但渗透率仅为21.6%,主要是由于是侵入性、舒适度较弱、内镜资源不足所导致。

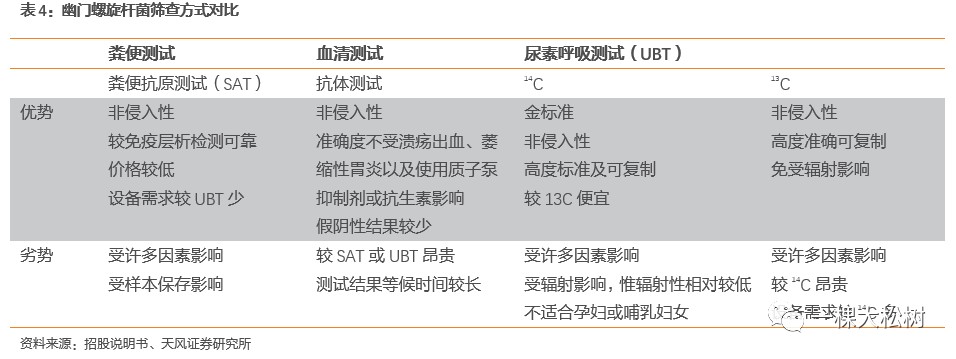

胃癌早筛由于机理相应的基因等不明确,主要是通过幽门螺旋杆菌进行筛查,研究表明幽门螺旋杆菌是胃癌发生的主要病因。目前幽门螺旋杆菌的筛查方式主要尿素呼气试验为金标准但有一定的辐射,孕妇等人群不适用,整体而言渗透率相对较低。

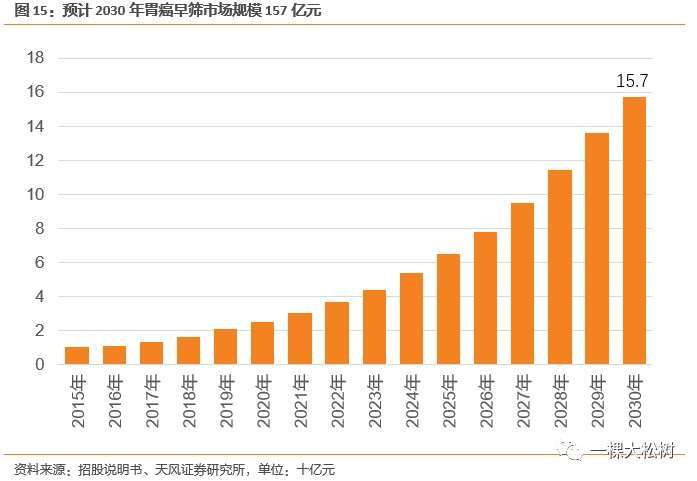

根据中国抗癌协会颁布的《中国早期胃癌筛查流程专家共识意见(草案)》,胃癌筛查主要是针对40岁以上人群定期检查,2019年符合胃癌筛查人数为6.9亿人,预计到2030年增加到8.08亿人,年复合增长率为1.4%。现阶段胃癌筛查渗透率偏低,未来胃癌筛查渗透率逐年提升,2019年为21.6%,预计到2030年渗透率提升至56.5%,根据弗若斯特沙利文报告,预计2030年中国胃癌早筛市场规模157亿元,年复合增长率超过20%。

公司在研的幽幽管是基于粪便的胃癌筛查检测,主要检测幽门螺旋杆菌,5分钟可出结果。幽幽管的临床试验在北京大学首钢医院为首的3个临床试验中心进行,共统计1131个有效样本,其中幽幽管与国家药监局批准的粪便抗原测试的阳性符合率、阴性符合率和总符合率分别为98.8%、99.5%和99.2%。目前幽幽管已经于2020年11月完成注册临床试验并提交申请,有望2021年获批。

宫颈癌:无创型筛查方式有助于渗透率提高

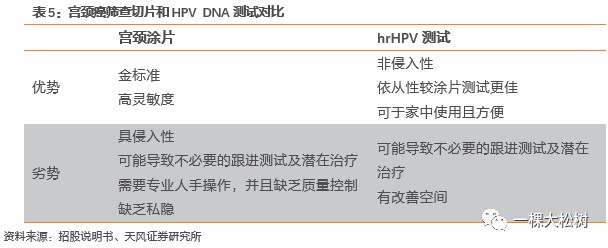

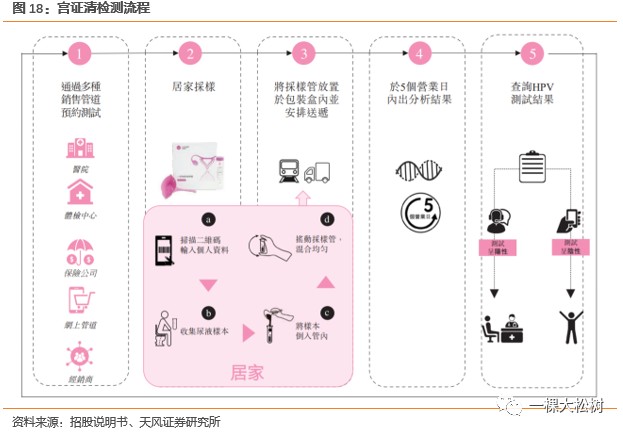

中国虽然有两癌筛查(宫颈癌和乳腺癌),但筛查渗透率远低于美国,2019年中国的渗透率为42.1%,美国为86.1%。宫颈癌筛查范围相比于其他癌种更年轻化,美国癌症学会2020版宫颈癌筛查指南推荐年龄介乎25-65岁的女性建议定期做筛查,目前主要是TCT和HPV-DNA筛查的方式,均需取宫颈上皮细胞为有创,需要到医院进行筛查,依从性低,一定程度限制了宫颈癌筛查渗透率的提高。诺辉健康在研的宫证清是基于尿液的宫颈癌筛查,满足非侵入性和家用检测的需求,有望进一步提高宫颈癌渗透率。

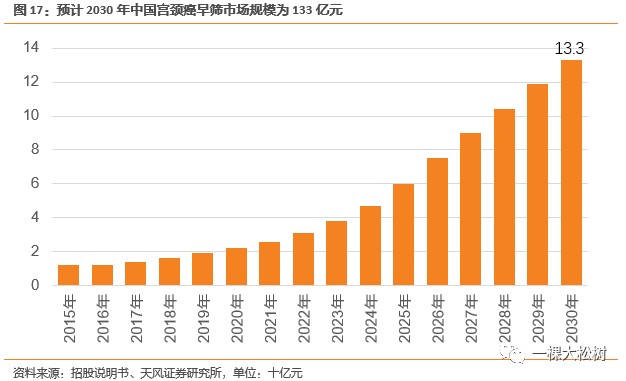

宫颈癌筛查主要是针对25岁到65岁的女性,根据中国预防医学会,2019年中国符合宫颈癌筛查人数为4.15亿人,预计到2030年增加到4.25亿人,预计到2030年中国宫颈癌早筛市场规模为133亿元,年复合增长率为19%。

公司在研的宫证清是基于尿液的宫颈癌筛查,能够测试14种高风险HPV基因型和识别HPV16和18基因型。目前正处于验证、模型调整和质量控制测试阶段,预计2021年Q4开启大规模多中心前瞻性临床试验,预计入组约3万人。

2. 癌症早筛行业仍有较大空间,先进入者坐拥先发优势

2.1. 肿瘤早筛为消费级产品,远期空间较大

中国癌症全球负担最高,肿瘤早筛为大趋势。根据国家癌症中心2019年发布的癌症数据显示,2015年每天约有1万人确诊为癌症,每分钟平均约7人患癌。中国癌症病例从2015年400万病例增加到2020年457万病例,其中2020年癌症死亡人数高达300万。中国为癌症负担大国,根据世界卫生组织的《2020年全球癌症负担数据》显示——2020年中国癌症新发病例占全球的23.7%,死亡病例占全球的30.2%。从患者结构来看,中国相比于欧美国家主要是以晚期癌症患者为主,每年花在肿瘤治疗的费用超过2200亿元;现阶段肿瘤筛查方式主要是CT、内镜、MRI、超声或者穿刺活检切片,影像学有辐射的风险,穿刺活检为金标准但操作难度大、舒适度低,且一旦检查确诊基本是中晚期,5年生存率较低。因此我们认为早筛产品在临床和患者早期确诊方面需求较大。

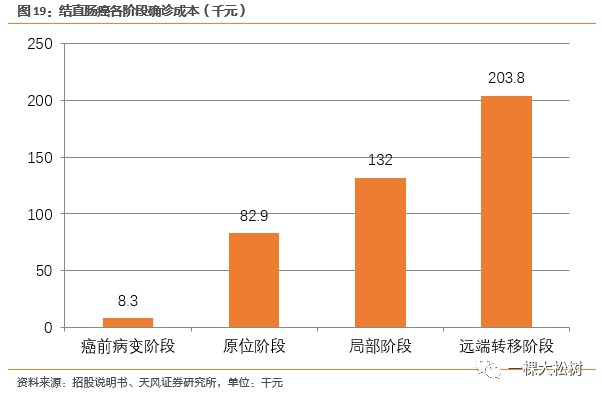

肿瘤早筛查早预防可有效节省费用。肿瘤早期确诊病人的治疗费用远低于晚期确诊患者,以结直肠癌为例,早期癌前病变治疗费用在8300元,假设使用诺辉健康的产品常卫清,早筛费用1996元共10296元,相比于局部阶段治疗费用132000元,节省了121704元;相比于晚期转移阶段治疗费用203800元,节省了193504元,平均而言,目前通过早期筛查,可以为每位结直肠癌患者可以节省治疗支出至少10万元。

政府重视癌症防控,早筛早诊为重点。国家将总体癌症5年生存率和癌症早诊率作为防治工作的主要目标:目前中国总体癌症5年生存率基线为30.9%,目标到2025年总体癌症5年生存率提高10%;到2022年高发地区高发癌种早诊率达到55%以上,目前还有较大提升空间,我们认为肿瘤早筛产品的上市有望带来早诊率的提高,从而改善癌症患者的整体生存率。

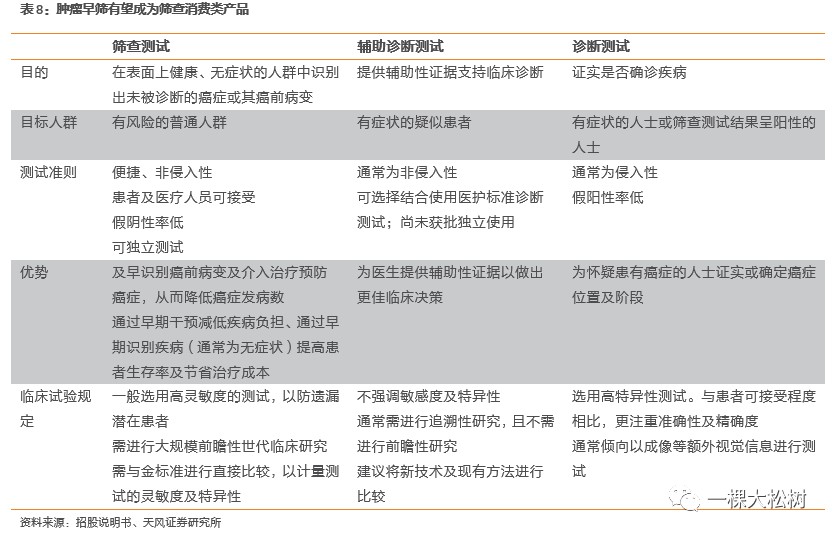

肿瘤早筛有望成为消费类产品。肿瘤早筛主要是针对没有症状的风险人群,鉴于肿瘤随着年龄的增加发病风险提高,且不同癌种的指南中都提到中高危人群定期检查,其中年龄在50岁以上基本高发癌症均推荐筛查,我们认为随着人们的健康意识的提高,肿瘤早筛有望成为刚需型筛查产品。

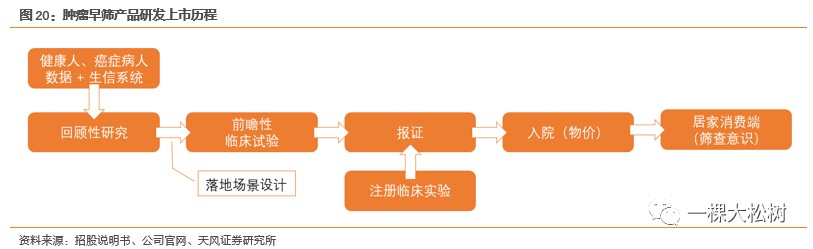

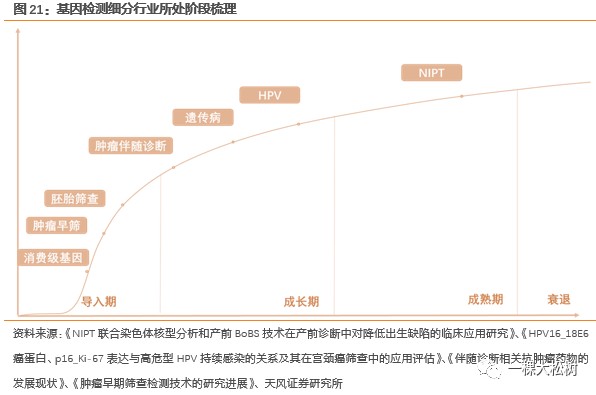

2.2. 肿瘤早筛产品研发周期长、注册审批较为严格,产品优劣判断主要基于多中心的前瞻性实验数据

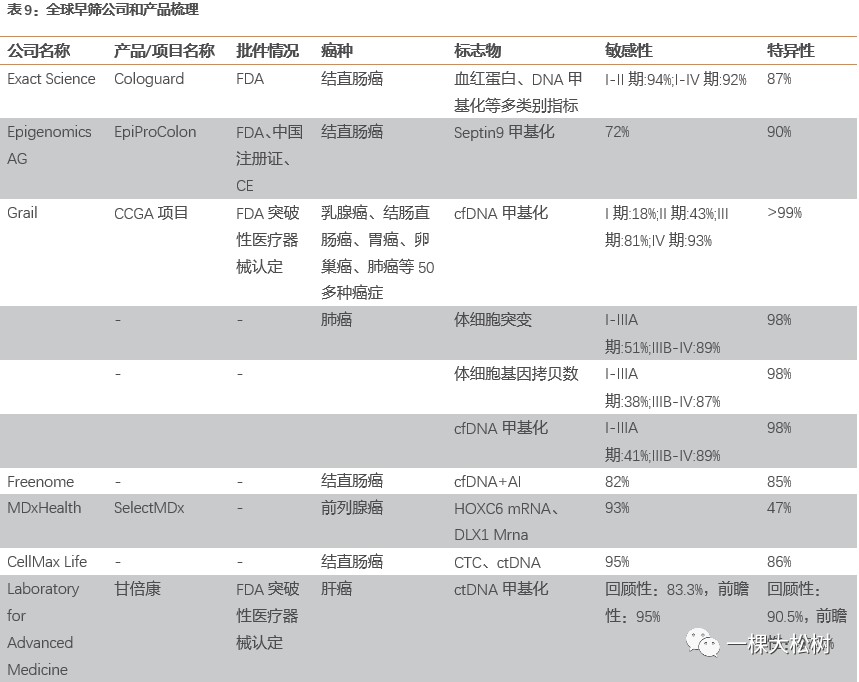

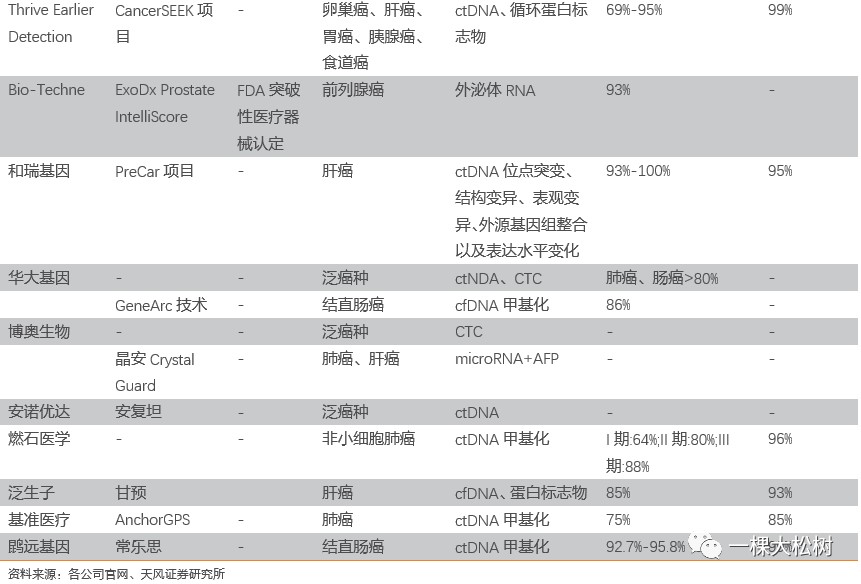

肿瘤早筛行业处于成长早期,产品数量仍相对较少。目前全球肿瘤早筛获批产品共3个,均是结直肠癌早筛,其中FDA获批两个,CFDA获批1个。FDA从2014年获批至今没有第二个癌种的早筛产品,主要是肿瘤早筛产品研发难度大、时间长(至少需要5年),目前全球各公司产品处于研发阶段或者临床试验阶段相对在早期,行业仍属于早期阶段。

肿瘤早筛产品前瞻性临床试验数据库为核心壁垒,优先上市有数据积累先发优势。目前肿瘤早筛产品的临床试验数据需要满足3个条件:前瞻性、多中心和大规模(多中心主要是排除区域的差异,大规模是为了有普适性)。

临床试验数据主要关注4个点:特异性、敏感性、NPV和PPV。灵敏度为临床测试正确识别患病患者的比例;特异性为临床测试正确识别没有患病的比例;高灵敏度可减少出现假阴性,高特异性可减少出现假阳性。阴性预测值(NPV)主要是反映测试结果呈阴性的受试者没有真正患病的概率;阳性预测值(PPV)主要是反映测试结果呈阳性的受试者真正患病的概率。

先进入者拥有2个时间优势:1.产品研发周期长,从整个流程上看,产品定型时间一般需要4-5年,前瞻性临床试验需要1-2年,申报审批进入国家绿色通道需要2-3年的时间,整体时间周期较长。以诺辉健康的常卫清为例,在进入创新绿色通道的情况下经过至少4年才上市。2.数据库的积累,肿瘤早筛产品的研发本质上是基于大数据找到相应的规律,人的基因数据库、临床试验反馈出来产品的试验结果都可以不断优化升级早筛产品。不断验证模型的准确性的同时也增加癌症患者和健康患者的基因数据库,让公司研发新产品的数据来源更广泛,产品定型模型更为精准。

2.3. 美国肿瘤早筛产品简要回顾

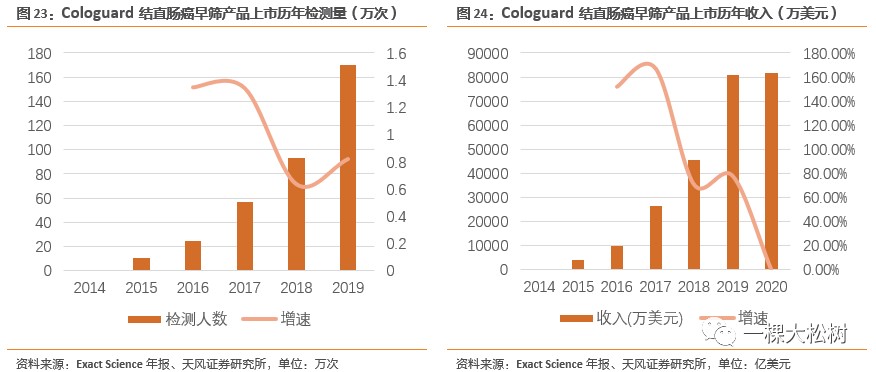

回顾美国结直肠癌早筛产品放量阶段,进入指南和医保报销是两个关键节点。FDA于2014年批准Exact Science的Cologuard上市用于筛查两性50岁及以上具有结直肠癌平均风险的人群;Cologuard在2014年末入了美国医保,医保报销价格为500美元。2015年销量大幅增加,销售收入为3940万元,检测人次10.4万。

对比而言,美国结直肠癌快速放量主要是由于常规肠镜的筛查价格在1000美元左右而早筛产品的价格相对较低,而中国早筛产品1996元,肠镜检查的价格在500-600元。其次美国有商业医疗保险,保险公司愿意为早筛产品付费,中国商保普及率低,主要为基本医疗保险,医保费用有限且短期结直肠癌早筛难以进入医保,因此美国的经验并不能完全适用于中国。

3. 诺辉健康在癌症早筛领域具有较强的先发优势

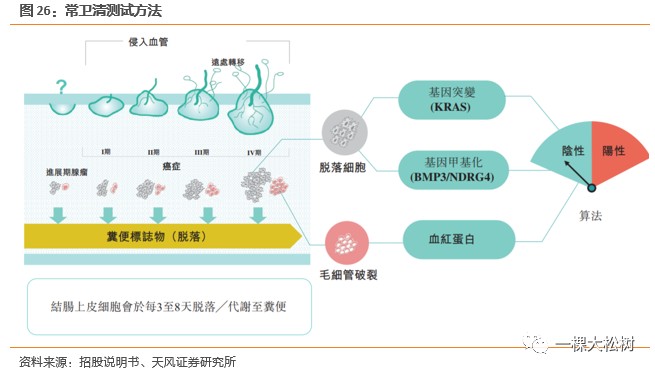

诺辉健康的常卫清结直肠癌早筛历时超过7年在中国获批上市,是中国第一个上市的早筛产品。结直上皮细胞每3-8天脱落或代谢到粪便,可以通过提取粪便中的DNA进行检测。常卫清主要采用多靶点粪便FIT-DNA测试,通过分析粪便种肠道脱落细胞的KRAS的7种基因突变和BMP3、DNPG4基因中的CpG甲基化变异及便隐血指标判断结直肠癌阴阳性。

诺辉健康的常卫清临床试验数据优于美国FDA获批的同类产品Cologuard:常卫清在8个中心开展前瞻性试验,共入组5881名实验者,其中4758名符合要求,临床数据显示常卫清对结直肠癌的NPV(阴性预测值)为99.6%,对结直肠癌和进展期腺瘤的PPV(阳性预测值)为46.2%。临床试验数据优于美国FDA获批的同类产品Cologuard:常卫清和Cologuard结直肠癌灵敏度分别为95.5%和92.3%;进展性腺瘤灵敏度分别为63.5%和42.4%。

我们认为诺辉健康的常卫清具有三方面优势:1.针对中国人的基因位点,常卫清产品定位在4个靶点、31个位点针对中国人高发的基因位点。2.样本可保存7天的专利技术,可将DNA和血红蛋白在室温状态保持7天,满足产品稳定性和准确性的需求。3.产品可以针对C端用户,检验阶段精准的SOP体系实现家里、医院到实验室全流程的管控;检验后详细的纸质版结果,包括结果概览、解读、原理,呈阳性还有专业医生随访电话解读,区别于影像、生化免疫等报告不用专程回医院挂号解读检查结果,实现真正的to C端。

行业竞争格局较好。尽管结直肠癌检测之前有3款相关产品已经上市,包括2015年的血液样本的博尔诚“思博定”,2018年的粪便样本的康立明“长安心”和晋百慧“睿肠太”。之前获批的产品与常卫清的差别是筛查和辅助诊断是两个维度的用途:在国家药监局审批中此前的产品适用于临床医生建议做肠镜检查的患者的辅助诊断,不能作为肿瘤早期诊断或确诊的依据,仅作为辅助诊断供临床医生参考;而诺辉健康的常卫清可用于对肠镜依从性差的高风险人群的筛查。

诺辉健康商业化策略分析——先聚焦临床,再转向居家市场。早筛产品首先需要教育临床医生,再由医生教育患者,临床端的推广为重中之重,未来2年商业化铺开重点在于医院的进入和销售。目前公司与阿斯利康签订3年战略合作协议:阿斯利康获得常卫清在中国大陆地区公立医院、药店和互联网医院的推广权,预计将对公司商业化进展产生较大帮助。

截至2020年9月30日已经覆盖中国约119个城市、235家体检中心、36家保险公司、316家医院及诊所、457家药店、78个网上平台、超过40家科研机构。

4. 风险提示

1. 常卫清销售不及预期

公司常卫清的销售推广若不能顺利开展,整体收入增速或有所放缓。

2. 新产品研发上市不及预期

公司在研产品幽幽管和宫证清若不能顺利开展,将影响到公司产品梯队的搭建,中长期影响公司业务发展。

3. 市场估值波动的风险

可比公司存在美股相关上市公司,港股市场估值波动或对市值产生一定影响。

本文选编自微信公众号“一棵大松树”,作者:杨松;智通财经编辑:赵锦彬

扫码下载智通APP

扫码下载智通APP