4月美国通胀数据点评:通胀高点未至,警惕三因素引发美国通胀超预期

导读

美国4月通胀数据超市场预期,高点未至,5月仍将攀升,我们认为CPI将逼近5%,核心CPI在3.5%,随后略有回落,后续需警惕三因素推动美国通胀超预期。

摘要

事件:美国4月CPI录得4.2%,核心CPI录得3%,双双超市场预期,引发市场通胀担忧,美债利率上行,黄金上涨,美元指数上涨。

1、CPI超预期主要在于耐用品价格上涨超预期,能源环比为负贡献。4月CPI除食品和能源(权重20%)的商品同比上涨4.4%,环比上涨2%;CPI食品(权重14%)上涨2.4%,环比上涨0.4%,CPI能源商品环比下跌0.1%,与原油价格表现一致。因此,4月CPI的超预期与消费旺盛的表现及预期一致。

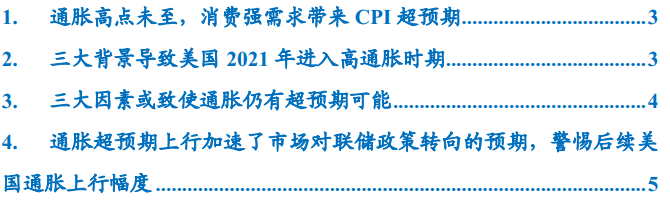

2、对于美国通胀全年节奏,通胀在2季度冲高后小幅回落。5月CPI或接近5%,核心CPI或达到3.5%,随后有所回落,全年中枢CPI或在3.5%,核心CPI2.6%,美国2021年将进入高通胀时期。

3、高通胀的宏观背景主要包括美国居民资产负债表健康且储蓄率大增、供需矛盾、财政的刺激。

1)美国居民资产负债表健康且储蓄率大增。本次危机不同2008年次贷危机,本次居民资产负债表健康,且在股票和房地产市场大涨的背景下,财富进一步积累。同时,大额的财政补贴也带来储蓄率的提升,截至2021年1季度,美国储蓄率高达27.6%。

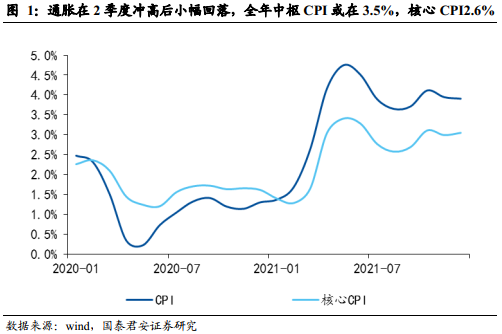

2)美国供需矛盾仍大,一季度美国私人库存下降855亿美元。一个典型体现在汽车产业。4月CPI二手车环比上涨10%,创1952年以来新高,同比涨幅24%。与非农就业数据相呼应(汽车零部件行业就业下滑),凸显了当前产业链受阻,产品供应不足的现状。

3)财政刺激继续“火上浇油”。拜登的大规模财政刺激特别是直接给居民发钱,扩张效应明显。叠加后续的基建计划的预期,美国的商品在强需求、补库的带动下,涨价明显。

4、警惕低通胀环境的扭转,三大因素可能导致超预期:

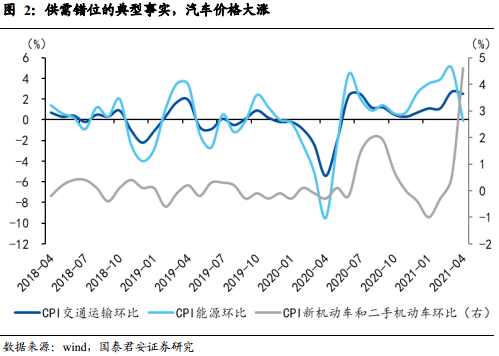

1)劳动参与率下降,服务业成本上升。低收入群体在财政补贴下就业意愿弱,工资薪酬上涨压力带动服务业在复苏过程中服务价格上涨超预期。

2)耐用品价格持续上涨。耐用品的需求旺盛带来价格上涨,特别是在供应链受限的情况下,供需矛盾带动价格上涨。

3)大宗商品特别是原油下半年继续拉涨。随着出行的恢复,以及碳中和背景下钢铁等产能或受限,带动能源与原材料价格上涨。

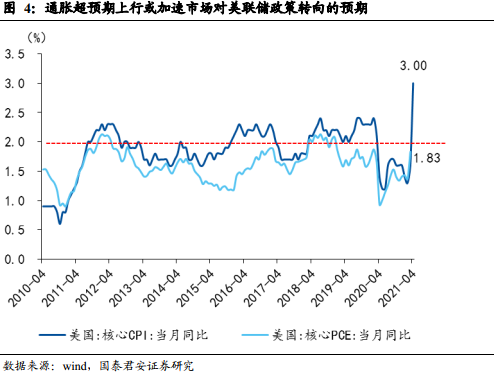

通胀超预期上行加速了市场对联储政策转向的预期,警惕后续美国通胀上行幅度。同时,我们一直强调关注3季度QE Tapering信号。加息可能性的提前,意味着宽松削减以及信号释放确定性的上升。

目录

正文

事件:美国4月CPI录得4.2%,核心CPI录得3%,双双超市场预期,引发市场通胀担忧,美债利率上行,黄金上涨,美元指数上涨。

1 通胀高点未至,消费强需求带来CPI超预期

CPI超预期主要在于耐用品价格上涨超预期,能源环比为负贡献。4月CPI除食品和能源(权重20%)的商品同比上涨4.4%,环比上涨2%;而CPI食品(权重14%)上涨2.4%,环比上涨0.4%, CPI能源商品环比下跌0.1%,与原油价格表现一致。因此,4月CPI的超预期与我们此前提出的大量补贴及储蓄带来消费旺盛的预期一致,同时后续能源价格有所回升,环比贡献提升,CPI压力继续提升。

全年的节奏看,通胀在2季度冲高后小幅回落。5月CPI或接近5%,核心CPI或达到3.5%,随后有所回落,全年中枢CPI或在3.5%,核心CPI2.6%。美国2021年将进入高通胀时期。

2 三大背景导致美国2021年进入高通胀时期

高通胀的宏观背景主要包括美国居民资产负债表健康且储蓄率大增、供需矛盾、财政的刺激。

1)美国居民资产负债表健康且储蓄率大增。本次危机不同2008年次贷危机,本次居民资产负债表健康,且在股票和房地产市场大涨的背景下,财富进一步积累。同时,大额的财政补贴也带来储蓄率的提升,截至2021年1季度,美国储蓄率高达27.6%。

2)美国供需矛盾仍太大,一季度美国私人库存下降855亿美元。一个典型的事实体现在汽车领域。4月CPI二手车环比涨10%,创1952年以来新高,同比涨幅24%,新车同比涨幅2%,环比涨幅0.5%,汽车价格飙升。与非农就业数据相呼应(汽车零部件行业就业下滑),凸显了当前产业链受阻,产品供应不足的现状。

3)财政刺激继续“火上浇油”。拜登的大规模财政刺激特别是直接给居民发钱,扩张效应明显。叠加后续的基建计划的预期,美国的商品在强需求、补库的带动下,涨价明显。

3 三大因素或致使通胀仍有超预期可能

后续通胀仍有超预期可能,主要有三大因素:

1)服务业成本上升。低收入群体在财政补贴下就业意愿弱,工资薪酬上涨压力带动服务业在复苏过程中价格上涨超预期。

2)耐用品价格持续上涨。耐用品的需求旺盛带来价格上涨,特别是在供应链受限的情况下,如供需矛盾加大导致商品上涨超预期。

3)大宗商品特别是原油下半年继续拉涨。随着出行的恢复,在碳中和背景下,产能或受限,能源价格有上涨的可能。

4 通胀超预期上行加速了市场对美联储政策转向的预期,警惕后续美国通胀上行幅度

美国的高通胀体现了美国旺盛的基本面需求,体现了经济复苏的强劲。后续叠加服务业的修复,美国经济在二、三季度都将位于经济动能的高点,就业也有望持续改善。4月9日,鲍威尔首次明确了缩减QE的前提条件为“连续数月增加百万级就业岗位”,我们认为连续数月应该是指至少3个月以上,就也是6月之后,3季度有望实现。

持续高通胀或导致美联储加息节奏前移,尽管在平均通胀目标制下,美联储要进行通胀补偿,且2021年有基数效应,因此2021年的高通胀或在美联储的研判中权重偏低,但如果2021后高通胀持续,且这种可能正在加大,则加息的节奏可能提前。数据公布后,美国加息2022年底概率,从80%附近直接上升到100%了。

本文选编自“宏观长春”,作者:董琦、田玉铎;智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP