《美国家庭计划》:“拜登加税2.0”真的能“劫富济贫”吗?

本文来自“申万宏源宏观”

主要内容

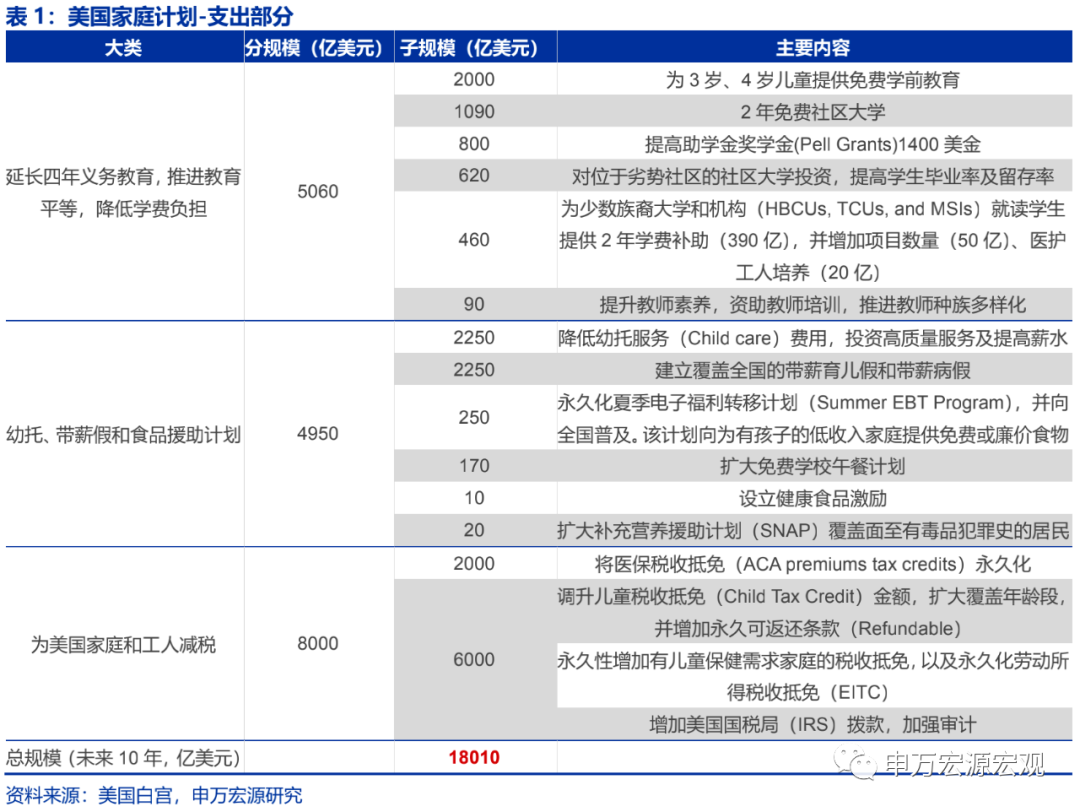

拜登推出《美国家庭计划》,并计划向富人加税。美国时间4月28日,白宫正式推出《美国家庭计划》(The American Families Plan),共包括支出和加税两个部分。支出部分:包括约5060亿美元的教育投资、4950亿美元的幼托、带薪假和食品援助计划和8000亿美元针对家庭的减税,总规模为1.8万亿美元,实施时间长达10年。加税部分:该计划将对最富有的美国人(0.3%人群)加税并加强税收征管,同时确保年收入在40万美元以下的美国居民不会收到加税影响,将在10年内募集1.5万亿美元。

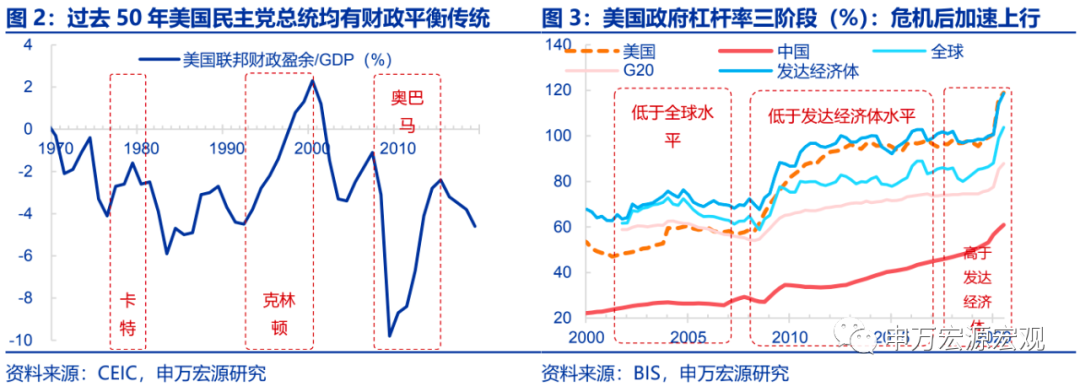

为何通过加税融资:杠杆过高,劫富济贫。政府杠杆过高制约美国政府债务融资空间。此次美国家庭计划,以及前期公布的美国基建计划和美国援助计划不同,并没有通过大规模发债为支出融资,而是通过加税覆盖支出需求,其背后原因便在于政府杠杆率在前期数轮对居民的直接补贴中被持续推高。

美国政府扩大债务融资的空间有限,导致拜登不得已转向富人进行“劫富济贫”式加税融资。而中低收入群体消费倾向相对于富人更高,所以结构性向富人加税的做法并不会对总需求造成过大影响;为何拜登选择向富人加税?美国收入分配格局持续恶化,美国贫富差距自1968年以来持续扩大,并没有缓解的迹象。

加税力度低于预期,或为一揽子计划顺利通过做出妥协。虽然本次加税幅度达到8000亿美元,但仅主要涉及两个税种,并未涉及此前市场多次讨论的遗产税和个税逐项扣除的限制等措施,实际上加税的力度是低于预期的。加税力度的放缓,或是为了获取民主党内部和共和党的支持,以便于《美国就业计划》和《美国家庭计划》的顺利通过。

但是,美国家庭计划在两院推行预计困难重重;而为了在2022年中期选举前通过此次美国家庭计划和美国基建计划,民主党已经在试图增加预算和解次数的方法,很可能将使2021-2022年预算和解的次数增加,这将使得两个计划同时在年内通过的可能性变大。

如果这项方案最后实行,那拜登的美国就业计划可以在9月之前利用“修正”的方式加入到之前通过的《美国救援计划》中从而生效。而在9月之后再通过新的预算和解法案来令美国家庭计划生效,从而实现在年内所有刺激法案的落地。

计划目的:短期结构性刺激消费,长期增加中低端就业。

1)需求端,美国家庭计划中8000亿美元减税将在后续失业补贴到期后对居民收入起到推升作用,而因为减税的目标主要为中低收入群体,其较高的消费倾向或可转化为消费动能,在今年9月失业补贴到期后继续对居民消费形成支撑;

2)减税、教育投资、为家庭提供直接支持可提振就业;

3)但是,对富人加税可能挤出私人投资,从而对美国创新研发形成抑制,导致美国长期技术进步带动供给提升的能力弱化;

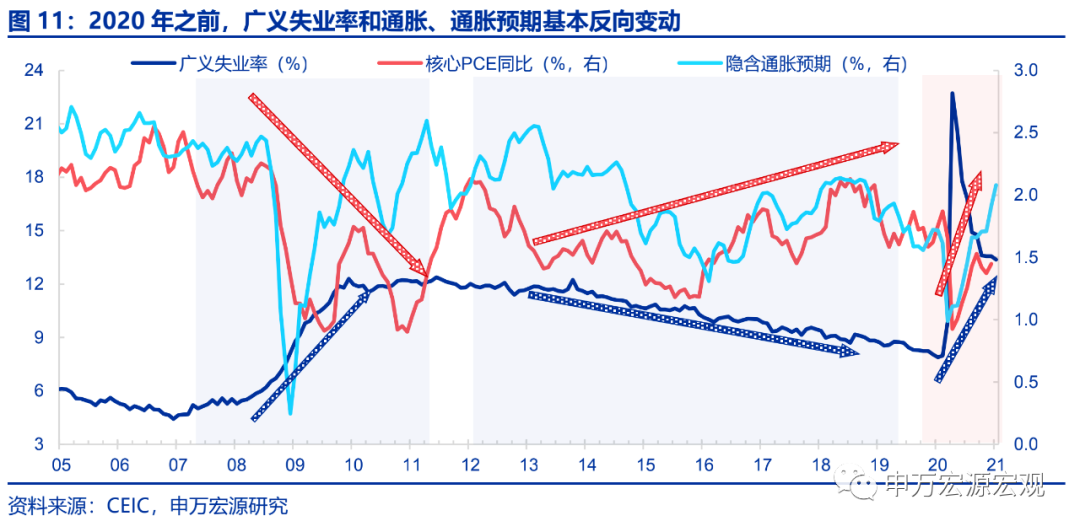

4)美国家庭计划或可缓解失业率和通胀双高的“菲利普斯悖论”。美国家庭计划对中低收入人群就业有改善作用,而对富人加税则可能在长期引发供给收缩,导致通胀上升,但这是伴随着失业率改善的。所以,美国家庭计划或可缓解我们3月《“菲利普斯悖论”再现,美联储何去何从?-全球货币与流动性系列之一》中所提到当前失业率和通胀预期双高的菲利普斯悖论。

与加税伴随的潜在的资本市场调整或导致美联储Taper时点推迟。一方面,美国就业计划中提高企业所得税税率已经让企业盈利承压,在减少未来研发投入的同时加大了市场下行压力。另一方面,而随着长期资本利得税税率的调整,美国高收入人群在资本市场中通过长期持有而避税的行为模式将转换为注重短期操作,将进一步加大美国资产价格的波动风险,令资本市场调整的可能性和幅度都进一步加大;对企业和富人资本利得双重征税的行为令资本市场调整的可能性和幅度都进一步加大,而这将有助于缓解金融市场泡沫化风险,或令美联储年内沟通Taper时点推迟。

正文

1.拜登推出《美国家庭计划》,并计划向富人加税

美国时间4月28日,白宫正式推出《美国家庭计划》(The American Families Plan),共包括支出和加税两个部分。

支出部分:包括约5060亿美元的教育投资、4950亿美元的幼托、带薪假和食品援助计划和8000亿美元针对家庭的减税,总规模为1.8万亿美元,实施时间长达10年。

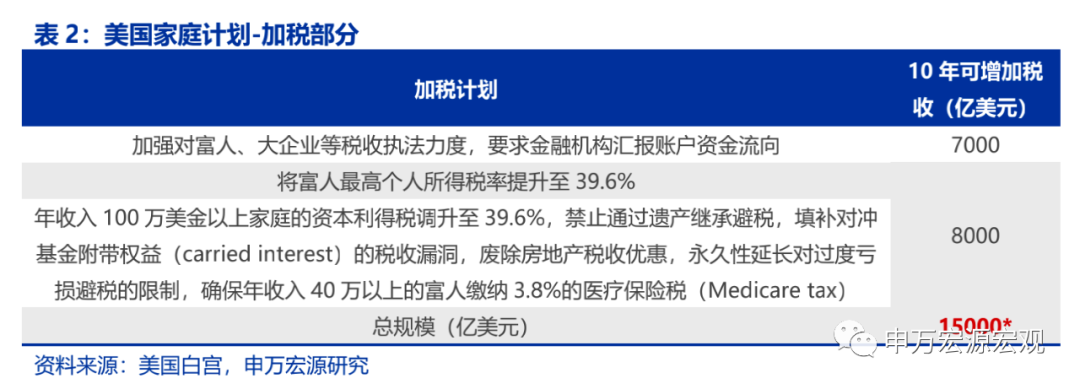

加税部分:该计划将对最富有的美国人(0.3%人群)加税并加强税收征管,同时确保年收入在40万美元以下的美国居民不会收到加税影响,将在10年内募集1.5万亿美元。

1)增加对国税局的投资,增加审计力度,计划募集7000亿美元;

2)计划将个税最高税阶恢复到2017年法律之前,将税率恢复到39.6%,但只适用于最高1%的税率,其他税阶将保持在当下水平。同时提高资本利得税边际税率至39.6%,并取消继承过程中资本增值部分免税的条款。加税条款预计十年内增加8000亿美元的财政收入。

2.为何通过加税融资:杠杆过高,劫富济贫

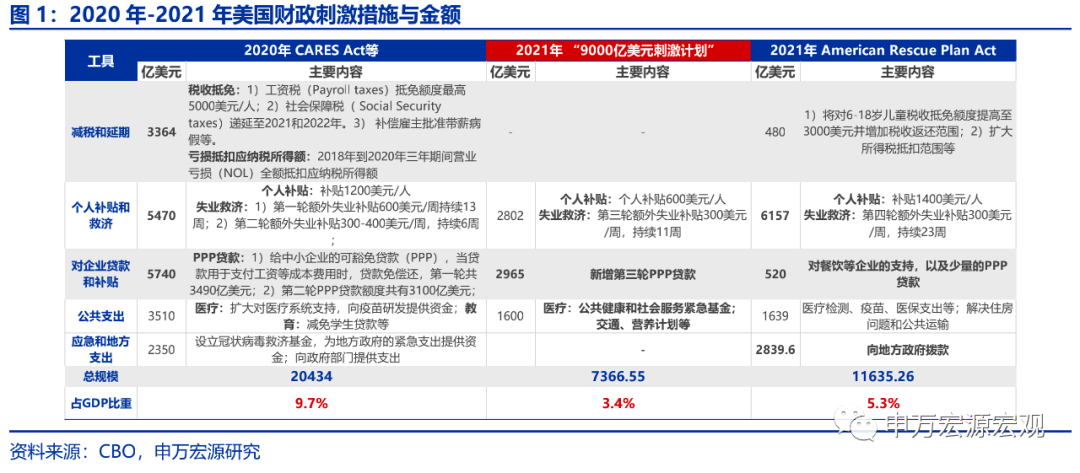

政府杠杆过高制约美国政府债务融资空间。此次美国家庭计划,以及前期公布的美国基建法案和美国援助计划不同,并没有通过大规模发债为支出融资,而是通过加税覆盖支出需求,其背后原因便在于政府杠杆率在前期数轮对居民的直接补贴中被持续推高。

美国政府杠杆率已经从2000年远低于发达国家、发达经济体的水平提升至与发达经济体持平,而随着疫情中美国政府连续两年创出二战后最高赤字率(2019年14.9%、2020年预计15.6%(详见《美1.9万亿刺激:供需撕裂,推升通胀,增我出口——美国近三轮大规模财政刺激全局影响概览》(2021.03.14)),美国政府杠杆率已经实现了对发达经济体的超越。

美国政府扩大债务融资的空间有限,导致拜登不得已转向富人进行“劫富济贫”式加税融资而中低收入群体消费倾向相对于富人更高,所以结构性向富人加税的做法并不会对总需求造成过大影响。

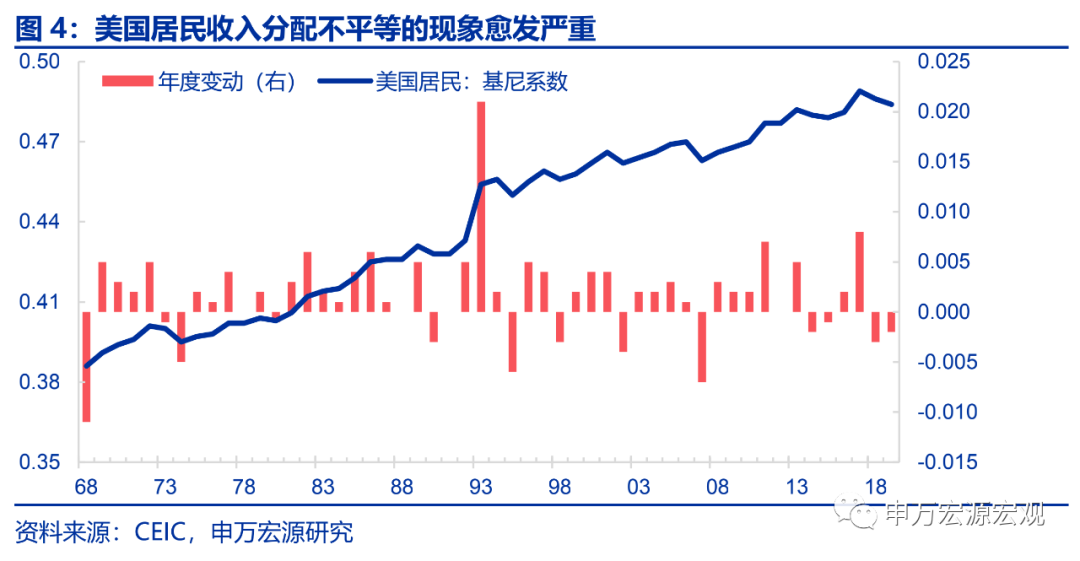

为何拜登选择向富人加税?美国收入分配格局持续恶化,美国贫富差距自1968年以来持续扩大,并没有缓解的迹象。用衡量贫富差距的经典指数“基尼系数”来看,美国从1968年的0.386持续扩大至2019年的0.484,52年之间仅有13年贫富差距有所收窄,而其余年份均处于扩大状态。

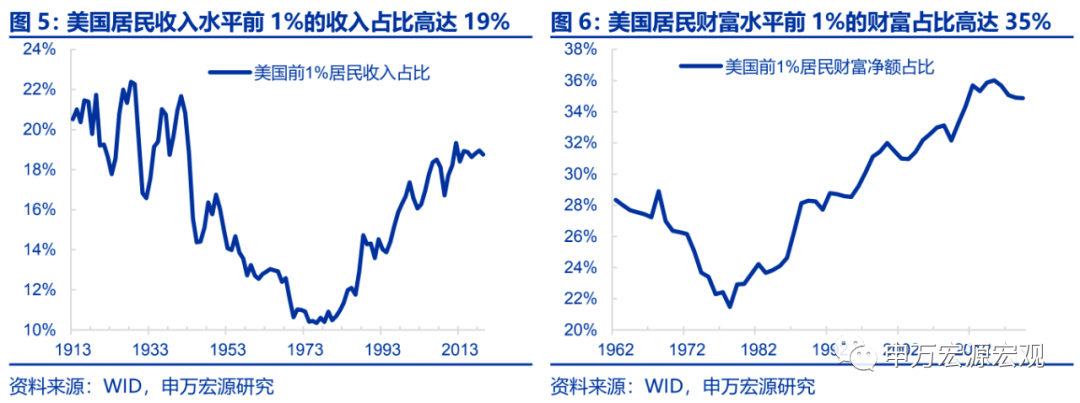

而且收入和财富都更加集中于收入分配的“头部”——前1%的人群。从1913年至今,美国居民收入分配走出“U型”路径——从收入分配格局的改善到恶化。其中在二十世纪初至七十年代期间,美国居民收入分配走出“库兹涅茨曲线”的右半部分——随着经济的增长收入分配愈发平等。

美国居民收入水平在前1%的人群总收入占比二十世纪初的20%左右下滑至20世纪70年代的10%左右。但这一改善格局并未延续,七十年代后美国居民收入分配迅速恶化,已经基本再度回到20世纪初的水平。同时美国居民财富水平在前1%的人群财富占比也在七十年代后大幅提高。

3.加税力度低于预期,或为一揽子计划顺利通过做出妥协

虽然本次加税幅度达到8000亿美元,但仅主要涉及两个税种,并未涉及此前市场多次讨论的遗产税和个税逐项扣除的限制等措施,实际上加税的力度是低于预期的。此前市场普遍预期拜登加税计划中除个税/资本利得税上调外,遗产税(Estate tax)、个税的逐项抵扣(Itemized deductions)等方面也会有加税措施。

加税力度的放缓,或是为了获取民主党内部和共和党的支持,以便于《美国就业计划》和《美国家庭计划》的顺利通过。《美国就业计划》的对企业加税已经引起共和党人,甚至民主党内部的较大分歧,而后续《美国家庭计划》再推出对高收入群体的加税,将继续加大两院分歧,并可能导致两部计划的流产。为了防止出现这种情况,拜登选择收窄对高收入群体的加税幅度是合理的。

但是,美国家庭计划在两院推行预计困难重重。1)一方面,拜登对富人加税对纽约、加州等富有州的民主党人造成压力,民主党内部仍然存在不团结的因素;2)另一方面,争取共和党人支持将较为艰难。拜登向富人加税,特别是调升资本利得税和特朗普时代标志性的税收法案(TCJA)背道而驰,对富人加税也将面临硅谷、华尔街富人群体的反对。

而为了在2022年中期选举前通过此次美国家庭计划和美国基建计划,民主党已经在试图增加预算和解次数的方法,很可能将使2021-2022年预算和解的次数增加,这将使得两个计划同时在年内通过的可能性变大。根据美联社(AP)消息,4月6日美国参议院多数党领袖舒墨的发言人贾斯汀·古德曼发表一份声明宣布:参议院议事法规专家(Parliamentarian)MacDonough已经裁定可以在一个财政年度内使用多次预算和解。依据的是《1974年国会预算法》(Congressional Budget Act of 1974)中的第304节,“在根据第301条就本财政年度的预算共同决议通过之后的任何时间,在本财政年度结束前,参众两院可通过一项预算共同决议,修订或重申最近商定的本财政年度预算共同决议。”

如果这项方案最后实行,那拜登的美国就业计划可以在9月之前利用“修正”的方式加入到之前通过的《美国救援计划》中从而生效。而在9月之后再通过新的预算和解法案来令美国家庭计划生效,从而实现在年内所有刺激法案的落地。

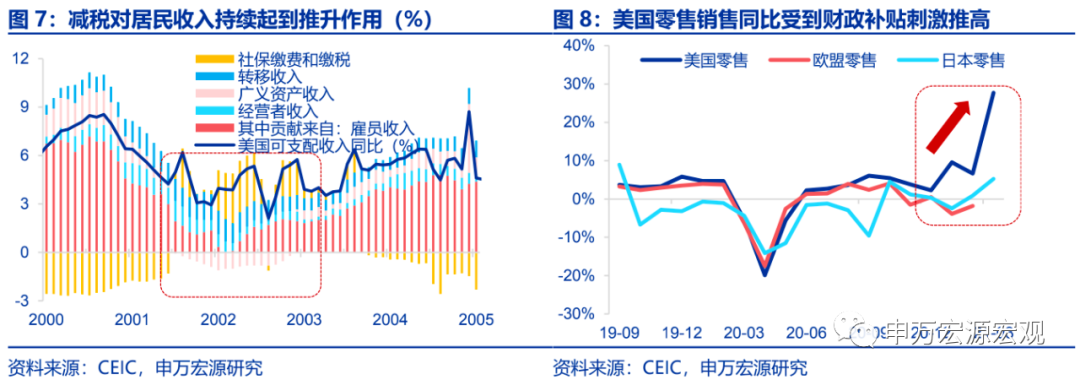

4.计划目的:短期结构性刺激消费,长期增加中低端就业

需求端,美国家庭计划中8000亿美元减税将在后续失业补贴到期后对居民收入起到推升作用,而因为减税的目标主要为中低收入群体,其较高的消费倾向或可转化为消费动能,对美国经济恢复形成支撑。以美国科技泡沫时为例,政府推出的减税法案对居民收入有总量上的推升作用,持续时间较长,但因减税群体为高收入人群,所以对消费拉动较为有限。此次针对中低收入群体美国家庭计划或可实现减税-居民收入推升-消费增加的传导链条,从而在今年9月失业补贴到期后继续对居民消费形成支撑。

减税、教育投资、为家庭提供直接支持可提振中低端就业。

1)减税或可刺激中低收入群体就业意愿。此次针对中低收入群体的8000亿美元减税或可显著提升收入,同时刺激中低收入群体就业意愿,从而改善经济供给能力;

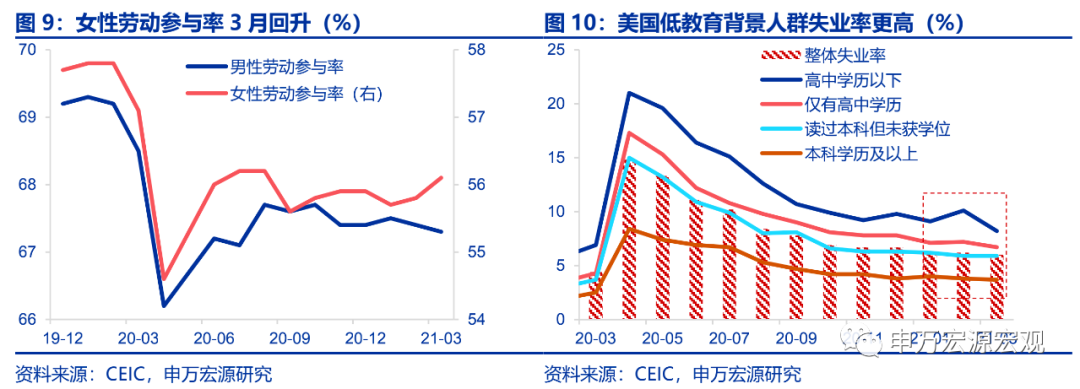

2)对家庭提供支持将改善劳动参与率,提振就业。美国家庭计划向家庭提供4950亿美元的直接支持,其中2250亿美元投向幼托服务,这将帮助妇女群体重归就业岗位,提高劳动参与率。从近期的就业数据上也可发现,3月劳动参与率的改善其实主要来自于女性群体,而这主要受益于疫情缓和、学校逐步开放。降低美国幼托服务费用、提高服务质量可帮助美国妇女群体从疫情居家照顾家庭的角色走出来,重新加入工作群体;

3)对教育投资可缓和疫情严格防控措施下所带来的教育缺失,改善未来就业群体素质。该计划为儿童提供免费学前教育、2年免费社区大学教育,将改善美国劳动力群体质量,降低失业率。

但是,对富人加税可能挤出私人投资,从而对美国创新研发形成抑制,导致美国长期技术进步带动供给提升的能力弱化。我们在《殊途难同归——中美基建投资与政府杠杆对比研究》中就曾强调“增加税率可能挫伤研发积极性,继而引发供给收缩。”

而此次针对富人加税可能将进一步打击美国制造业企业研发的积极性,技术进步进一步放缓,最终造成制造业供给收缩。综合来看,美国家庭计划虽然可以提升中低收入人群收入、就业规模和质量,但代价却是部分牺牲经济创新、经济长期增长动能。

美国家庭计划或可缓解失业率和通胀双高的“菲利普斯悖论”。美国家庭计划对中低收入人群就业有改善作用,而对富人加税则可能在长期引发供给收缩,导致通胀上升,但这是伴随着失业率改善的。所以,美国家庭计划或可缓解我们3月《“菲利普斯悖论”再现,美联储何去何从?-全球货币与流动性系列之一》(2021.3.1)中所提到当前失业率和通胀预期双高的菲利普斯悖论。

5.与加税伴随的潜在的资本市场调整或导致美联储Taper时点推迟

一方面,美国就业计划中提高企业所得税税率已经让企业盈利承压,在减少未来研发投入的同时加大了市场下行压力。美国就业计划中将公司所得税从21%提升到28%等一揽子针对企业的加税计划已经让未来企业盈利承压,随着计划的正式通过资本市场或将面临一轮调整的可能。

另一方面,而随着长期资本利得税税率的调整,美国高收入人群在资本市场中通过长期持有而避税的行为模式将转换为注重短期操作,将进一步加大美国资产价格的波动风险,令资本市场调整的可能性和幅度都进一步加大。此次拜登新增年收入100万美元以上的税档,专门制定39.6%的新税率。

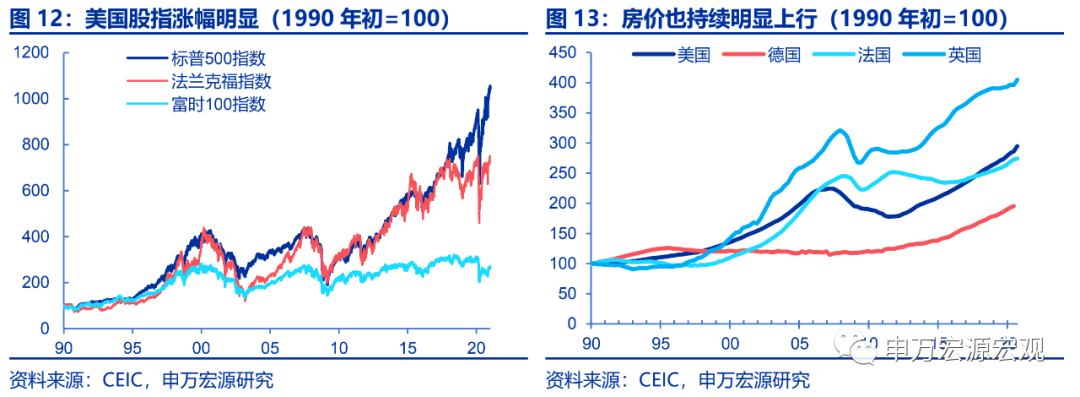

而考虑到现行的个税最高边际税率37%以及未来提高至39.6%的可能性,美国长期资本利得税或将重回20世纪九十年代初与个税最高边际税率持平的状态。这种操作模式或将改变过去高收入人群长期持有资产的动力,并对市场流动性造成不利影响,放大市场风险。在企业盈利被税收压抑下,资本市场未来动荡的可能性大幅提高,而幅度也将加深。

对企业和富人资本利得双重征税的行为令资本市场调整的可能性和幅度都进一步加大,而这将有助于缓解金融市场泡沫化风险,或令美联储年内沟通Taper时点推迟。

(智通财经编辑:魏昊铭)

扫码下载智通APP

扫码下载智通APP