中国移动(00941):全球头部运营商,迎来CT企稳和IT扩张

本文来自“国君通信团队”。

投资要点

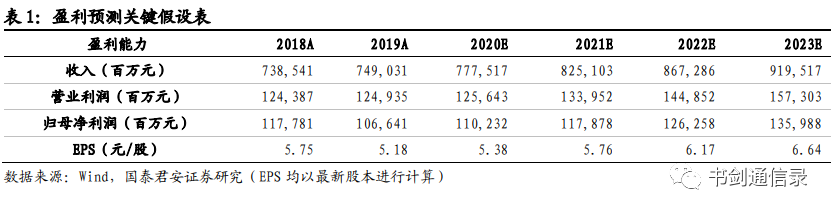

维持增持评级。考虑中国移动(00941)龙头地位和新型业务的成长能力,上调2021-2023年归母净利润分别为1178.78/1262.58/1359.88(2021-2022年前值1128.7/1185.4)亿元人民币,对应EPS为5.76/6.17/6.64(2021-2022前值5.51/5.79)元人民币。考虑到公司传统业务地位稳固,新兴业务增速明显,参考同行业估值水平,给予2021年13倍PE,对应目标价89.41港元(汇率为人民币:港币=1:1.194)。维持增持评级。

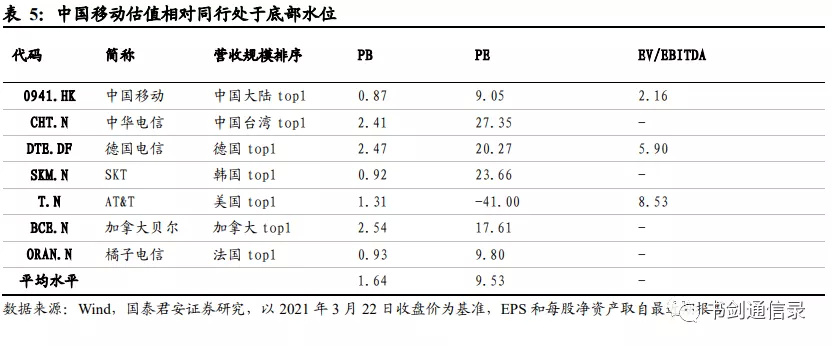

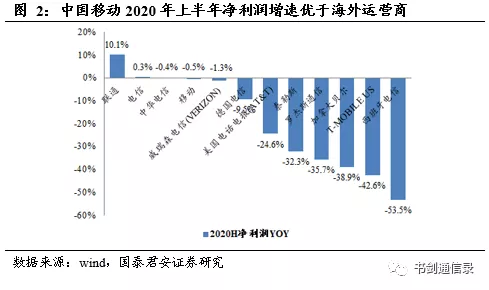

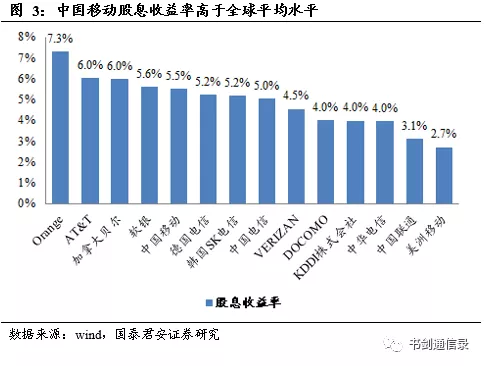

基本面与估值形成显著背离,投资价值凸显。中国移动2020H1业绩展现出较大韧性,同比利润降幅远好于国外同等地位运营商,股息收益率高于全球平均水平,而当前PB为0.87x,远低于全球同等地位运营商1.64x的平均水平,具有较高的安全边际,投资价值凸显。

完成历史阶段性任务,开启从“量”向“质”转变进程。我国运营商作为通信基础设施建设主力,历史上重投入形成粗放增长态势;由于恶性低价竞争获客的边际效益降低,三大运营商终止价格战从而提升行业ARPU水平。当前竞争格局相对稳定,中国移动保有近60%市场占有率。中国移动运营由“量”向“质”进行策略转移。

基础需求提振重拾成长性预期,产业升级和降本增效并重迈入高质量发展轨道。运营商主营移动和固网业务在5G渗透率提升情况下,有望显著带动ARPU增长;公司重点布局IDC、云计算、物联网等业务系统解决方案。2019年中国移动在政企业务市场的收入同比增速10.4%;2020H1移动云业务增速达556.4%。此外,成本端由于共建共享落地以及销售渠道优化和费控能力增强,实质性践行高质量发展。

风险提示:5G发展渗透率不及预期,新型业务进展不及预期

正文

1. 盈利预测与估值

考虑公司龙头地位和新型业务的成长能力,公司在2021-2023年公司充分享受行业平均成长同时,叠加新业务落地实现较快营收增长,上调2021-2023年归母净利润分别为1178.78/1262.58/1359.88(2021-2022年前值1128.7/1185.4)亿元人民币,对应EPS为5.76/6.17/6.64(2021-2022前值5.51/5.79)元人民币。维持增持评级。

1.1.绝对估值DCF

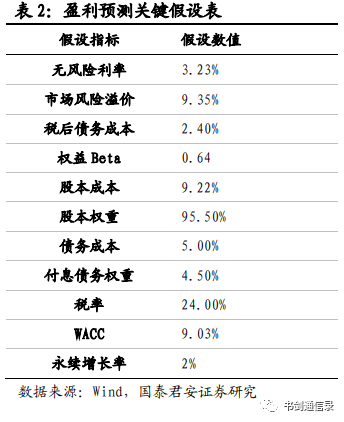

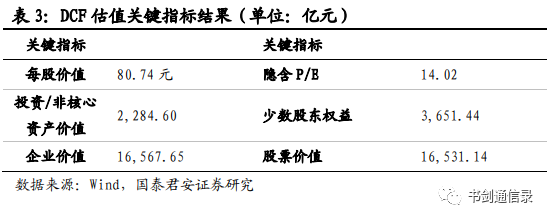

我们采用DCF模型法对公司进行绝对估值,主要假设如下表。在具备以下参数假设条件下,公司绝对估值每股价值80.74元。

无风险利率取十年国债到期收益率,由公司历史信息2020年中报数据,合理假设有息负债比例约为4.5%,股本权重95.5%。考虑到公司业务相对成熟,预计永续增长率在新业务相对稳定前提下为2%。其他核心关键假设如表所示。

1.2. 相对估值PE

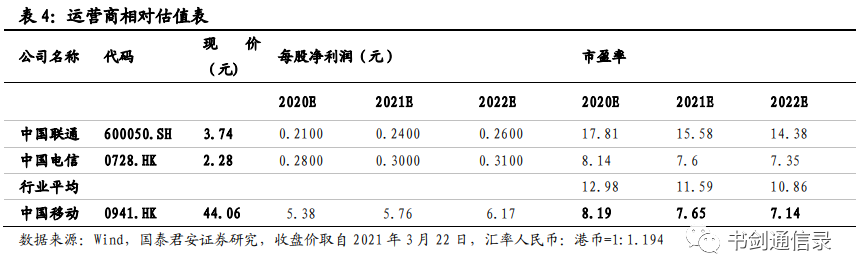

中国移动业务涉及对公共客户数据流量、语音、固网宽带服务,以及ToB行业集成、专线、云服务等业务。为此选择同行业中国联通(00762)、中国电信(00728)作为可比公司。参考行业PE估值,其2021年PE均值在11.59x。公司2021年市盈率水平仍较低,考虑到公司在三大运营商中的龙头地位,以及充沛的现金流开拓新型业务的能力,应给予一定估值溢价,给予公司2021年13x倍PE,对应合理估值为74.88元。

综合上述两种估值方法,主要参考DCF和PE法,在合理假设下,根据谨慎性原则,我们给予目标价74.88元,对应2021年13x PE,折合89.41港元(汇率参考2021年3月22日人民币:港币=1:1.194),维持“增持”评级。

2. 基本面与估值形成显著背离,投资价值凸显

2.1. 中国移动基本面与估值显著背离

2.1.1. 中国移动资产估值严重偏低

作为国内营收规模排名第一的运营商,中国移动估值水平显著低于其他国家同等地位电信运营商。中国移动当前PB为0.87x,远低于全球同等地位运营商1.64x的平均水平。中国移动PE、EV/EBITDA分别为9.05x、2.16x,在全球相同地位运营商中处于最低水平。

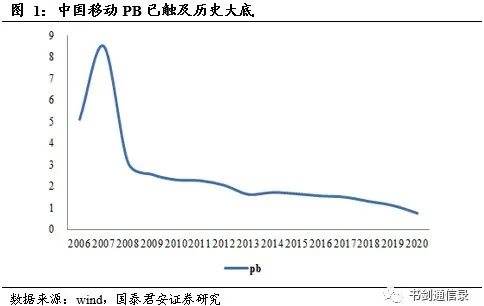

纵向来看,截至2020年末,中国移动PB值已触及历史最低位。过去15年中国移动PB中枢为1.7x,截至2021年3月PB值已触及0.87x,不仅远低于历史中位水平,更是触及历史大底。

2.1.2. 中国移动资产基本面优于国际平均水平

得益于国内较好的疫情防控形势及国内强大消费需求,中国移动 2020H1业绩展现出较大韧性。尽管受到疫情影响,中国移动上半年净利润仅小幅减小0.53%,相比之下,欧美地区运营商净利润大幅下滑,平均下降幅度达约30%。考虑到下半年国内疫情进一步好转,海外疫情恶化,预计中国移动业绩有望快速恢复,盈利表现将显著优于海外运营商。

中国移动股息收益率高于全球平均水平。将海外零分红运营商剔除,全球主流运营商股息收益率平均值为4.29%,而中国移动股息收益率达到5.5%,分红水平高于全球平均水平,具有较高吸引力。

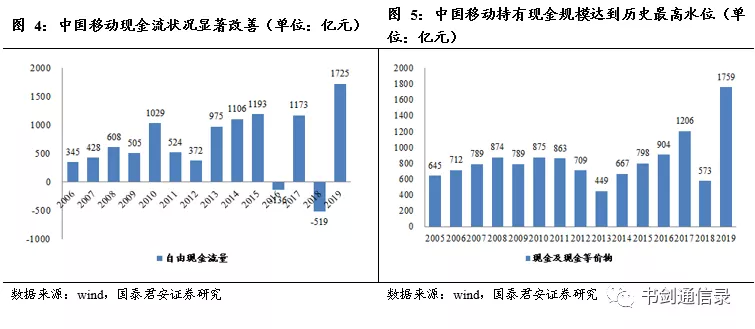

中国移动现金流状况极大改善,货币资金充裕。相比2018年,2019年中国移动现金流状况极大改善,自由现金流量达到1725亿元,创下历史新高。此外,2019年公司所持现金及现金等价物规模达1759亿元,亦达到近年最高水平。

2.2. 股权激励计划实行,中国移动有望引领电信板块估值修复

中国移动发布股权激励计划,估值修复进程有望加快。中国移动在2020年中期业绩报告中发布股权激励方案,将向9914位激励对象授予合共涉及约3.056亿股股份的股票期权,行权价格55港元/股。预计股权激励措施将有效提升市场关注度,中国移动有望引领电信板块估值修复。

3. 完成历史阶段任务,开启从“量”向“质”转变进程

3.1. 运营商历史任务阶段性完成,未来转向高质量发展

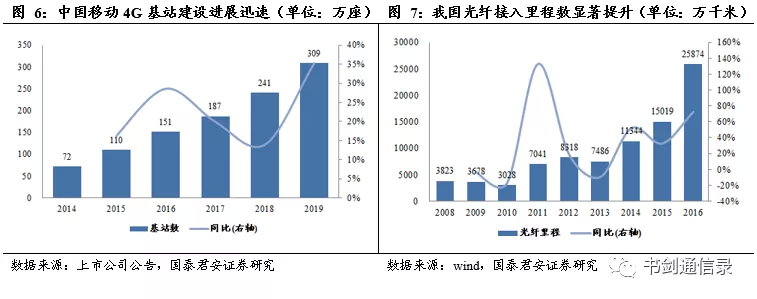

宽带中国战略下,我国已建成全球最大规模的移动和固定通信网络。从移动通信网络来看,截止2020年,国内移动通信基站总数达931万个,其中4G基站总数达到575万个,城镇地区实现深度覆盖;全部已开通5G基站超过71.8万个,5G网络已覆盖全国地级以上城市及重点县市。

从固定宽带网络来看,全国光缆线路总长度已达5169万公里,互联网宽带接入端口数量达到9.46亿个,其中,光纤接入(FTTH/0)端口达到8.8亿个,占互联网接入端口的比重提升至93%。国内运营商网络建设的深度和广度,在全球据此体量市场的国家和区域中均首屈一指。

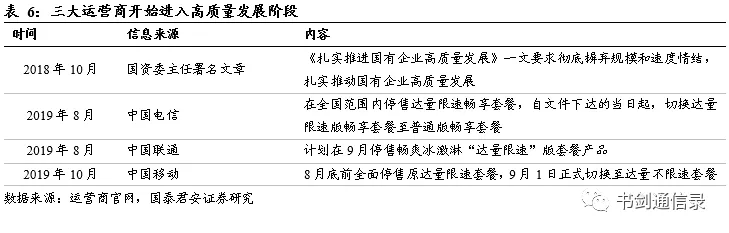

存量博弈下“量”的争夺已成过去,运营商行业步入“高质量发展”阶段。过去数十年,网络基础设施从薄弱走向夯实,“量”的发展是重要因素。而当用户增量规模空间大幅缩小后,运营商之间无序竞争加剧,导致行业整体发展环境日趋下行。当存量博弈白热化后,运营商策略层面自上而下逐步从过度竞争走向竞合,实现高质量发展。自2019年下半年,引导运营商“高质量发展”的相关政策陆续出台,自身战略及时调整,三大运营商调整不限量套餐、停售低价值套餐、把控带宽价格战,力图调整用户结构,在移动互联网向产业互联网转型中逐步优化行业发展环境。

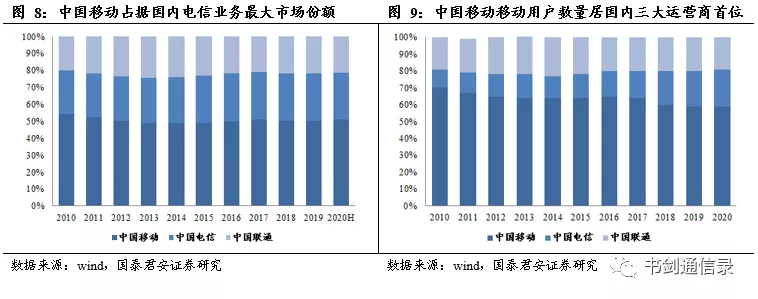

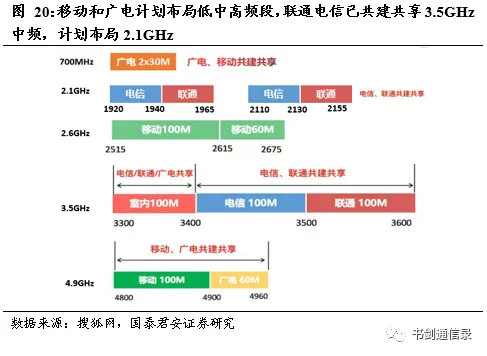

3.2. 竞争格局趋于稳定,中国移动占据最大市场份额

三大运营商竞争格局已经趋于稳定,中国移动营收规模居三大运营商首位。移动业务目前市场格局已经趋于稳定,中国移动占比约六成,电信和联通各占比接近二成。我们判断格局稳定的原因:一是经过多年市场沉淀,三大运营商各自地域优势以及客户分层优势已经形成,而去挑战竞争对手优势方向意义有限;二是获客成本变高,与经营战略相悖,例如在3/4G时代,运营商大多通过终端补贴,或者与外部企业合作推出各种金融合约模式来获取合约客户,以“量”为目标的情况下尚可以持续,以“质”而论实际效益大打折扣;三是5G时期,标准和产业链统一,联通和电信两家运营商采用共建共享方式建网,移动自建2.6G频段5G网络(规划和广电合建700M网络),两方合计总站点数近似,当前网络质量差异性较小,叠加4G时代的完善覆盖,由于网络质量问题而导致的用户规模迁移的可能性降低。

目前携号转网率仍相对较低,预期不会对中国移动竞争地位产生影响。自2019年11月全面实现携号转网以来,截止2020年8月,全国共有超过1200万用户完成携号转网,携号转网率不足1%,即使在“携号转网”政策影响下竞争格局在一段时间内仍将保持稳定,中国移动仍将占据国内电信业务最大市场份额。

3.3. 价格战终止叠加5G普及,公司运营策略发生趋势性转变

运营商价格战终止,以ARPU为驱动力成为共识。采取价格战获取客户的边际效益不断降低,三大运营商开始注重存量用户经营,通过提质保量促进ARPU增长,而取代之前的低质竞争。

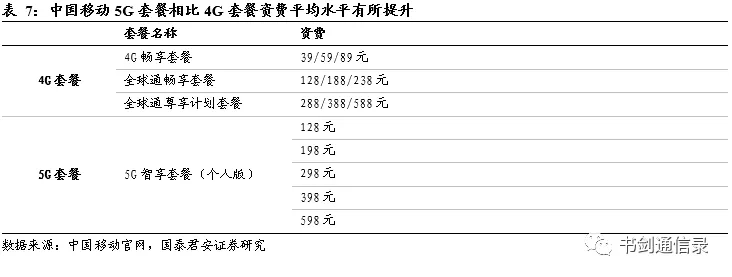

从5G套餐定价看,套餐整体收益水平的抬升彰显运营策略的变化。中国移动目前着力清理低价套餐,未来将逐步取消现存20元以下套餐,同时抬升5G套餐最低售价,伴随5G渗透率的提升和用户认知的增强,当前ARPU值有望成为历史低点。这一定价也彰显了运营商试图逐步摆脱增量不增收的尴尬处境,从而完成“量”变到“质”变的策略转移。

4. 基础需求提振重拾成长性预期,产业升级和降本增效并重迈入高质量发展

4.1. 移动业务:5G渗透率提升有望显著带动公司ARPU增长

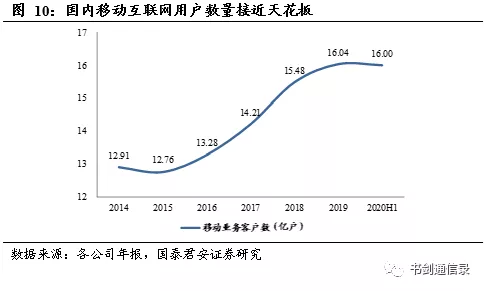

在移动业务用户增量受限的背景下,公司未来增长逻辑从用户数提升向ARPU值提升转换。目前,移动业务用户增长率趋缓,基本ToC移动用户总量日趋见顶,未来增长的关键在于ARPU值的提升。

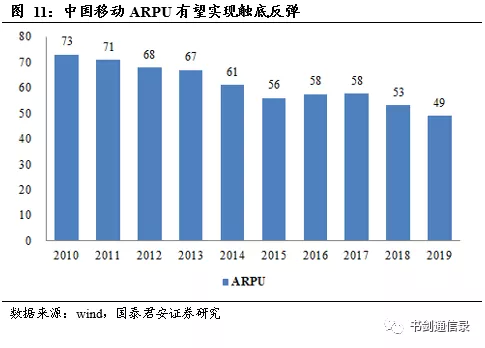

中国移动ARPU伴随5G渗透率提升有望触底反弹。目前中国移动综合ARPU值在2019年达到新低。根据中国信通院数据,2019年-2021年2月为止,中国市场5G终端出货量在2.19亿部,整体终端出货量在11.72亿部,考虑终端使用周期和实际5G业务套餐的渗透情况,5G普及率仍处于低位水平,对ARPU增长贡献极为有限。根据GSMA预测,到2025年我国5G普及率有望达到50%,叠加5G套餐附加值高的特点,届时拥有庞大移动用户规模的中国移动有望迎来ARPU反转。

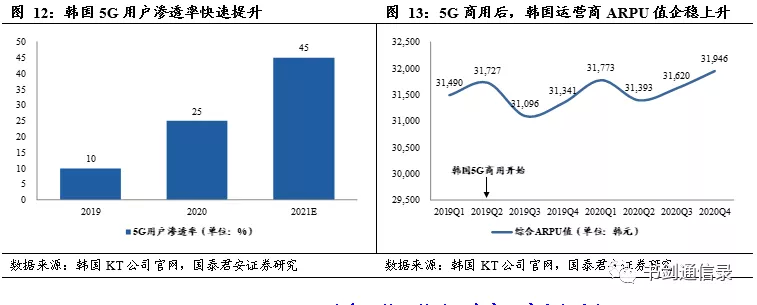

参考韩国商用经验,5G渗透率提高将显著提升ARPU,中国移动有望享受5G巨大红利。根据通信网站Mobile World Live数据显示,随着韩国5G商用规模的扩大,相比于4G韩国5G用户的DOU提升了30.6GB,ARPU值增长了37%,达到50美元。考虑到中国移动拥有全球数量最多的移动用户,未来随着网络设施的逐步成熟、终端渗透率提升和套餐使用率的提升,公司有望享受5G时代的价值增长红利。

4.2. 固网业务:格局趋稳,未来仍有成长空间

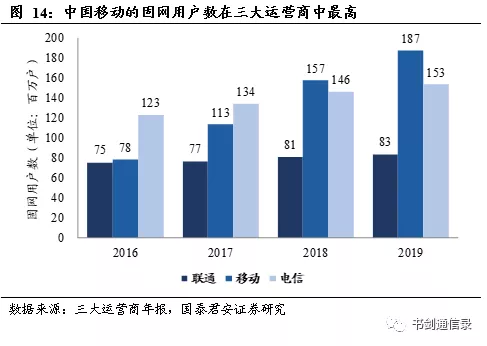

经过近年大力开拓固网业务,中国移动目前已经成为用户数最多的固网运营商。从2018年开始,中国移动的固网用户数已经超过电信,成为国内规模最大的固网运营商。

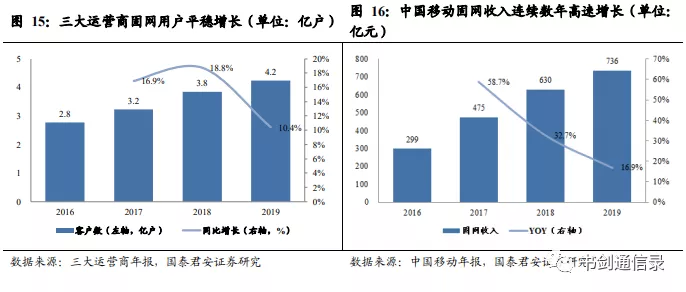

固网业务市场仍有发展空间,中国移动固网业务收入有望维持增长态势。运营商通过持续加大光纤投资、优化宽带品质、完善农村普遍服务覆盖等措施,形成了固网收入持续增长的完整体系。2016-2019年三大运营商固网宽带用户数CAGR达15.3%。中国移动固网收入自2016年来一直保持高速增长,预计未来一方面随着总体覆盖规模进一步扩大,在维持比例的前提下公司固网业务有望维持增长态势;另一方面随着固移融合业务的拓展,在发展5G连接的同时,有望进一步增强固网用户粘度。

4.3. 新兴业务:新业务落地成为中国移动业务增长新动力

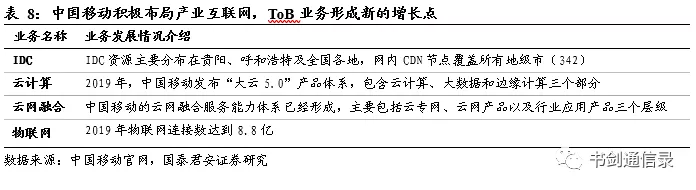

4.3.1 整体ToB市场渐入佳境,公司ToB业务开始启航

中国移动ToB市场逐步明朗,成为新增长引擎。面临增长需求运营商单纯作为“管道商”已显露疲态,5G赋能之下的运营商ToB业务成为新的发力点。随着政策指引和企业应用需求的落地,传统ToB业务线得到扩展,围绕5G的系列应用,三大运营商均对ToB方向进行了重点布局。,中国移动结合自身资源优势,着力投入IDC建设、云计算基础设施、物联网等一系列ToB业务解决方案拓展,目前已初具规模,随着5G和产业互联逐步深入,ToB业务有望成长为公司新的增长极。

4.3.2.公司凭借新业务形态拓展多类型市场

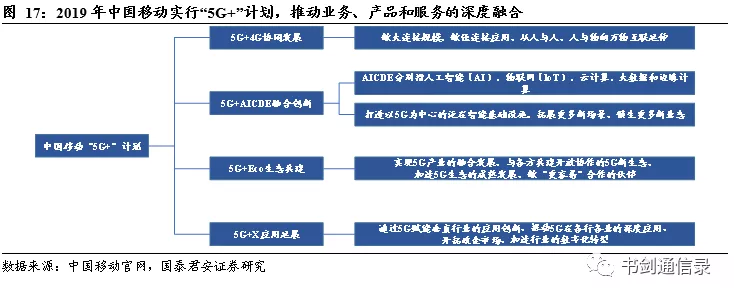

中国移动以“CHBN”为业务主线,除ToC业务外,同步积极拓展家庭(Home)、ToB、和新业务(New)。5G牌照发放初期,中国移动即发布“5G+”计划,以5G+4G协同发展、5G+AICDE融合创新、5G+Ecology生态共建,5G+X应用延展为关键路径,打造以5G为中心的泛在智能基础设施。2019年中国移动在政企业务市场的收入达897.79亿元,在营业收入中占比12.03%,同比增速10.4%。

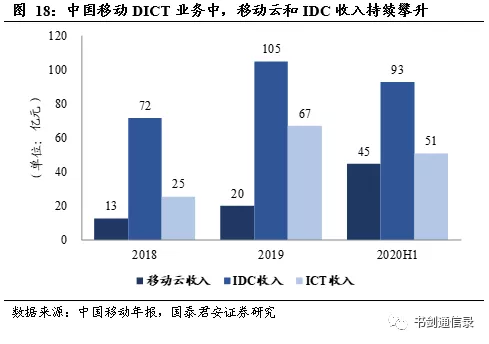

中国移动DICT业务营收持续增长,移动云增速亮眼。2019年中国移动DICT业务收入261亿元,同比增长48.3%;2020年上半年DICT业务收入209亿元,同比增长55.3%。2020上半年,DICT业务中的移动云增速达556.4%,对整体营收的拉动作用进一步增强。中国移动成立苏州研发中心,主攻云方向业务,已初步形成IaaS自研+PaaS合作的基础体系,彰显在云业务层面持续投入基础研发的决心。

4.4.公司进入高质量发展期,降本增效成为常态

4.4.1.公司成本费用增速减缓,进入稳定阶段

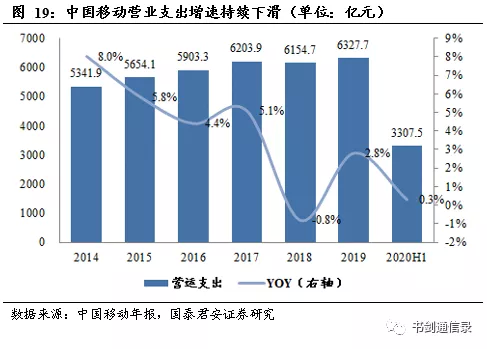

中国移动运营成本增速持续下降,进入稳定阶段。自2015年起,中国移动运营成本维持温和增长,增速持续下降,2020H1公司运营成本为3307.5亿元,同比增长0.3%。考虑到运营商步入高质量发展阶段对运营成本控制力度将持续增大,预计中国移动运营成本费用进入稳定阶段。

4.4.2.共建共享实质落地,资本开支发挥更优效能

“适度超前”定调下,运营商折旧摊销整体可控。目前,我国4G基站建设进入收尾时期,根据工信部文件,2021年面向5G基站建设的总体基调是“适度超前”, 预计2021年新建5G基站合计60万个以上(不含700M站点),相比于2020年略有提升;因此我们判断未来几年整体投资规模相对稳定,对应折旧摊销压力较小。

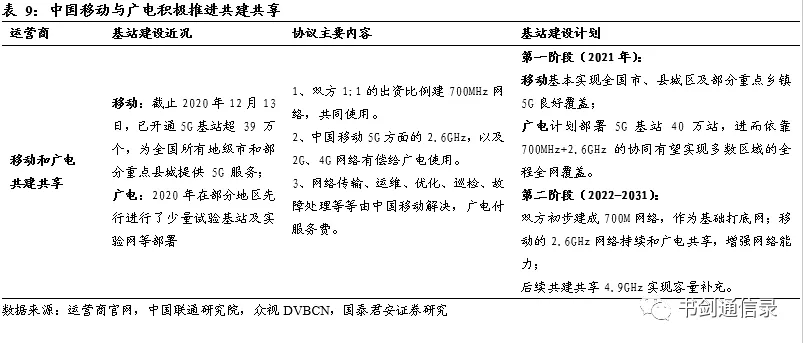

中国移动联手广电积极推进共建共享,提高资本支出效能。运营商通过共建共享可以极大节省5G网络建设成本,提升铺设基站网络效率,有效解决运营商独立建设面临的成本压力等问题。2021年1月26日,中国广电和移动也启动了 700MHz 5G网络的共建共享。合作协议长达十年,具体措施将分两阶段进行。合并建网将极大降低中国移动广覆盖网络的资本投入,其短期投入将带来长期相对优势。

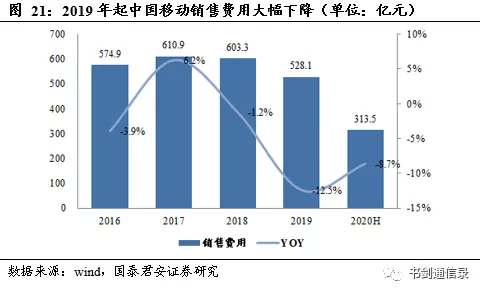

4.4.3.公司销售渠道不断优化,费控能力显著提升

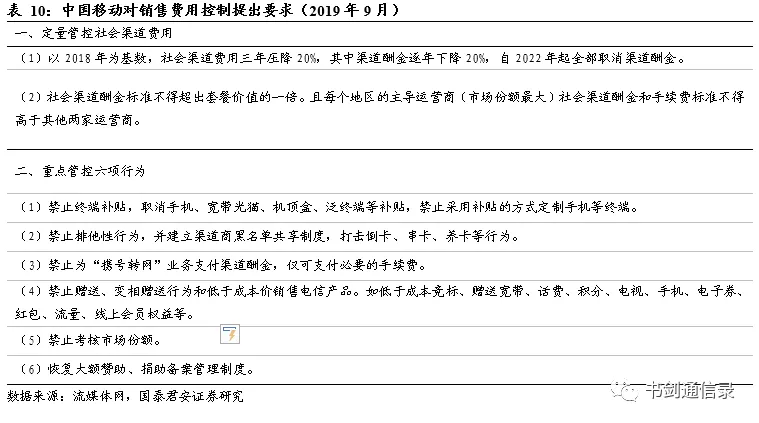

各大运营商主动走向销售渠道优化、降费的良性竞争模式。根据流媒体网,国家相关主管部门2019年向三大运营商下发新的管控要求,其中要求运营商压降销售费用,以中国移动为例,到2021年,中国移动的销售费用占收入比重需控制在6.4%以下。

中国移动推进营销体系改革,促进线上线下营销优势深度整合。2020年,中国移动启动营销服务体系改革,整合中移在线和中国移动集中运营中心,加快数字化营销服务转型升级。同时公司主动整合线上渠道资源,逐步解决原来存在的线上多点分散、服务效率低等问题,充分发挥实体营业厅分布广的优势,助力线上新型渠道的转型,提升整体营销效率。

5. 风险提示

(1)5G业务发展渗透率不及预期风险:公司所处通信运营商行业,若5G应用未形成规模,则数据流量变现价值降低,其ARPU提升空间有限,对应移动和固定网络业务成长性存在不及预期的风险。

(2)新型业务进展不及预期风险:公司投入了多条新型业务线,IDC、云计算、物联网业务相关均为长期持续投入,若未来因新产品竞争力不足无法获取足够的客户,可能导致公司盈利增速放缓甚至下降。

(智通财经编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP