美联储大规模宽松货币政策是美元由强势转为弱势的前提条件

本文转自微信公号“轩言全球宏观”,作者:谢亚轩

核心观点:

“除了越南,我面临的最大问题就是国际收支”。-1965年3月18日林登·B.·约翰逊总统对参议院少数派领导埃弗里特·德克森说。

美帝国主义,没有什么地方能逃脱它。它有各种形式,但是最阴险的就是美元。-1963年2月27日查尔斯·戴高乐对阿兰·佩雷菲特说。

问:1971年美元浮动之前,美元周期存在吗,如何证明?

答:存在!答案隐藏在黄金背后。

结合当前资本市场热点话题,就美元及其周期性多说几句:

一是,尽管学界和业界对美元存在的16至18年时长的周期认识和研究的还不充分,但并不能证伪其存在。这意味着其背后可能存在巨大的预期差和市场机会。当前,美元指数从103的高位回落至89后处于反弹阶段,看美元反转,美元底部的观点层出不穷。美元是否反转?放在更大的周期视野中,答案一目了然。

二是,一为表一为里,黄金和大宗商品等价格的超级周期波动背后可能只是美元标示的金融周期波动的一个表象。近期美元反弹后大宗商品和黄金价格的下跌,只是换了一个方式证明美元和大宗商品之间的“跷跷板”效应,美元强,商品弱;美元弱,商品强。

三是,美联储的大规模宽松货币政策是美元由强势转为弱势的前提条件,1967年如此,1985年如此,2002年如此,2020年亦复如此。

四是,美元是全球中心货币,全球经济交易对美元的需求决定美国必须要出现经常账户逆差。只是随时代变迁,顺差的来源地不同,要么是50至60年代的德国和法国,要么是70至80年代的日本,要么是90年代的亚洲四小龙,要么是2000至2010年代的中国。这些经济体也就顺理成章,成为美国诟病的对象。换句话说,顺差来源国对于美元的全球循环同样贡献巨大,并且同样承担着全球义务。日本曾经流行的“顺差亡国论”实非妄语,值得深思。

五是,50至60年代的英国和英镑的经历,是老牌帝国和“旧”的全球中心货币的真实写照,读来令人唏嘘。

报告正文以读书笔记方式刊发在最新一期《经济观察报》。

以下为正文内容:

问:1971年美元浮动之前,美元周期存在吗,如何证明?

答:存在!答案隐藏在黄金背后。

《黄金、美元与权力-国际货币关系的政治(1958-1971)》(以下简称《黄金、美元与权力》,GOLD, DOLLARS, AND POWER: The Politics of International Monetary Relations)一书2004年由北卡罗莱纳大学出版社出版,作者弗朗西斯·加文(Francis J. Gavin),中文译者上海市房地产科学研究院的严荣,译本2011年由社会科学文献出版社出版。

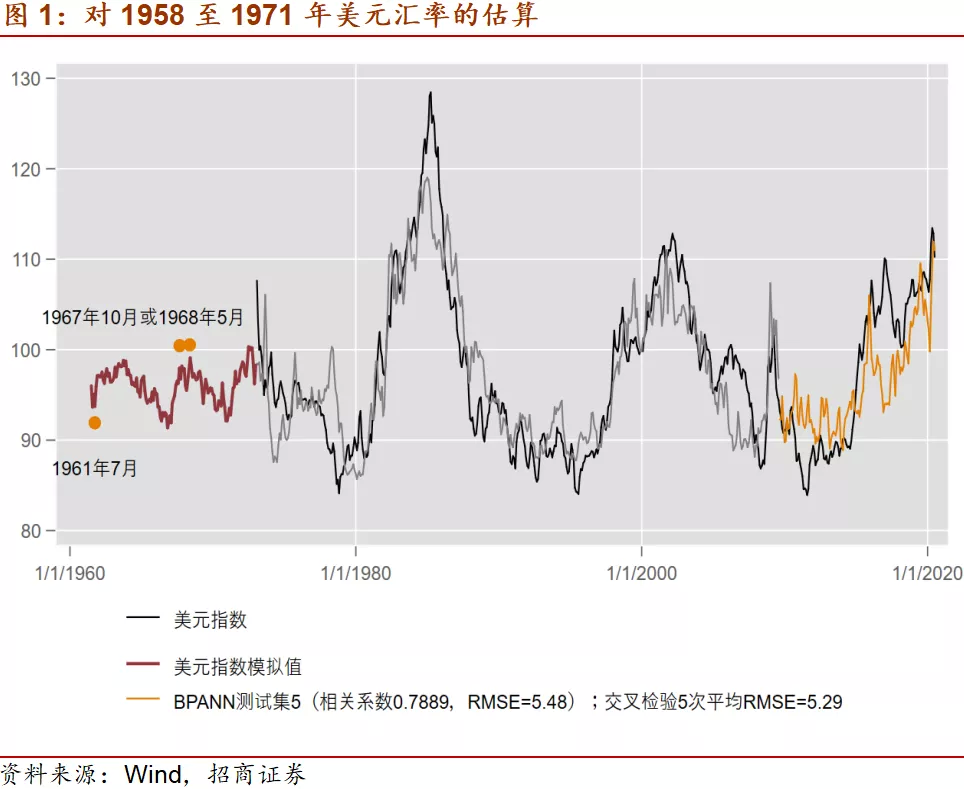

读这本书的初衷是为搜寻1971年之前美元周期走势的史实证据。我认为美元指数存在16至18年时长的周期,但从1971年布雷顿森林体系解体,美元开始自由浮动算起来,至今不过50年的时间,不足以呈现3轮完整的美元周期。一个研究方法当然是利用各种方法预测未来,其难度和争议可想而知;但其实还有一个方法是回顾过去,推测1971年之前,在布雷顿森林体系阶段美元的强弱。根据我1997年至2007年在国家外汇管理局的工作经验,即便是实行固定汇率,汇率也会有时强有时弱,这个强弱虽不能体现在名义汇率波动上,但会以其他形式表现出来。1997年至2005年,人民币汇率实际上实行盯住美元的固定汇率,但这不影响1998年至2002年,人民币存在明显的贬值预期,以至于黑市汇率在极端的时候要10至12元人民币才能兑换1美元;当然2002年至2005年汇改之前,事实上人民币存在升值预期,那个时候就有观点认为人民币兑美元汇率将升至6。实行金汇兑本位的布雷顿森林体系条件下,美元汇率同样如此。我们可以观察美国的黄金流出流入情况判断美元强弱,黄金流出美国意味着美元弱,黄金流入美国意味着美元强,透过黄金的价格及黄金流动方向的变化来找寻隐藏在其背后美元汇率的强弱波动。招商宏观团队同事张岸天根据这一思路,利用黄金流出入变化和美德利差等一系列指标估算了1958年至1971年的美元走势(下图),完美呈现了美元16至18年的周期性。我希望进一步找到一些历史史实作为佐证,不仅使得研究结论更为可靠,也使得研究报告更有趣。《黄金、美元与权力》一书可以说很好符合这个需要。

1956年之后美国国际收支形势发生转折。《黄金、美元与权力》开篇即指出:艾森豪威尔政府努力遏制自1957年末以来就已出现的黄金不断流出美国的局面。美国财长安德森指出,自1956年以来我们的国际收支局势发生了显著变化。随着1958年黄金流失的形势恶化,美国官方的观点很快就发生了变化,美国政府开始关注黄金外流和美元币值的问题。据此推测,1956年应该是布雷顿森林体系建立之后美元第一个由强转弱的转折点。

1958年,美国损失了34亿美元的黄金和流动性的美元资产,而西欧获得了37亿美元。因此,美元弱-黄金流出美国-美国在西欧驻军的成本问题成为划等号的问题。这个纠缠在一起的国际政治和经济问题,是《黄金、美元与权力》一书研究的核心问题。

无独有偶,经济学家克鲁格曼在《国际经济学》(第五版,中国人民大学出版社,2002年出版)教材中提到:“外国的中央银行在1960年将它们近20亿美元的储备都兑换成了黄金。在此之前的1958年和1959年,它们已经兑换了大约30亿美元。1960年标志着“美元短缺”时代的结束和一个害怕美国将美元相对黄金贬值时期的开始”。

1960年黄金危机,意味着美元指数确认第一个底部。《黄金、美元与权力》:此前,伦敦市场(自由市场)的黄金价格逐步从每盎司35美元上涨到40美元。1960年10月25日,伦敦黄金市场黄金价格飙升至每盎司40.60美元,金融界轮罩在恐慌气氛中(如此巨大的差价,导致市场担心,大量投资者从美国以35美元购买黄金然后到伦敦市场上出售,此举可能导致美国黄金储备迅速耗尽)。1960年11月,财政部长安德森通报美国的黄金储备马上就要少于180亿美元,“这是很多很多年来的头一次”。

1961年美国开始推行一系列修复美元币值的措施。1961年1月肯尼迪总统就职。与艾森豪威尔相似,肯尼迪也认为对欧洲的慷慨的政治和安全政策——主要是决定在联邦德国派驻六个师的兵力——是美国货币困境的根本原因。国际收支赤字与该项承诺所产生的外汇支出基本相当,无论是肯尼迪还是他的顾问都不认为这个事实只是巧合。当然,最大的顺差国德国和法国则认为美国黄金外流是由于美国毫无节制的政策和周期性因素所造成的临时性失衡。美国以从西欧撤军为威胁,推动以下5项措施以减少黄金外流,改善国际收支状况,稳定美元汇率:

首先,以威胁从西欧撤军的方式要求德国等承担经济义务。1961年威胁起作用,德国改变国际储备管理政策,持有盈余美元,不再购买黄金。提前偿还5.87亿美元的战后债务。取消对美国禽肉的贸易限制。增加对外援助项目。德国马克升值5%。进行军事采购谈判。但是,美国与法国、意大利、日本、比利时、荷兰等国家的谈判进展不顺或者收效甚微。此时的主要顺差国是德国,一如70至80年代的日本,和2000年代至今的中国。

其次,与多国建立黄金总库共同干预伦敦黄金市场。黄金总库协议(gold pool agreement)瑞士、联邦德国、意大利、荷兰、法国、比利时和英国同意配合美国将一部分黄金存货用于打压伦敦市场的黄金价格。这种卡特尔的形式在较长的一段时间里遏制了市场上炒高黄金的力量。启动后,1961年至1963年,美国的净黄金头寸仅下降13.5亿美元。这意味着,在此期间美元的影子汇率由弱转强。

第三,通过谈判争取法国的支持。肯尼迪政府相信美元与黄金问题可以通过两种方式得以解决:要么与欧洲盈余国家合作,也就是德国和法国;要么大规模从西欧撤军。法国的态度非常强硬,与德国的顺从态度形成对比。财长狄龙告诉总统肯尼迪,必须认识到,法国持有的美元所表现的既是一个政治问题,也是一个经济问题。法国报纸撰文提醒戴高乐“时刻准备亮出持有的大量美元这张法国所握有的外交王牌。戴高乐可以通过向美国购买黄金而向肯尼迪施压(此举与中美贸易摩擦期间,有专家建议中国抛售美债向美国施压如出一辙)。形势在1962年出现微妙变化,1962年7月法国财长德斯坦与美国总统等谈判,愿意在一段时间内持有美元。需要说明的是,1962年美国国库拥有160亿美元的黄金,但其中120亿美元按照法律规定要为国内通货提供支持。美元对外债务总额超过200亿美元,他们随时可要求美国兑换成黄金。这显示,最大的债权国德国和法国的合作对于美元的稳定至关重要。

第四,压迫有关国家央行持有美元而不是向美国兑换黄金。1967年中期,海外有270亿美元的盈余美元,其中120亿美元由各国央行持有。1963至1965年黄金流失少于20亿美元,尽管美国每年国际收支赤字超过30亿美元,但是海外央行在美国的压迫下,选择持有美元债权超过110亿美元,而不是到美国兑换为黄金。

第五,美国国内实行相对紧缩的宏观政策。1961年肯尼迪听从货币保守主义者,财政部长道格拉斯·狄龙的建议,忽视经济顾问委员会经济财政和货币政策的呼吁,包括:降低利率,增加政府开支和减税。

当约翰逊政府在1965年夏天宣布特别提款权计划时,美国的国际收支状况比20世纪50年代末的情况要好多了。

克鲁格曼《国际经济学》:1961-1965年美国是一段平静时期,经常项目盈余增加,外国银行大规模挤兑黄金的威胁也降低了。

1967年可能是美元汇率的阶段性高点。1967年春天美英德三方就补偿协议的谈判圆满,德国承诺购买军事装备和长期债务以补偿驻军成本。德国央行持有最多美元并承诺不兑换黄金。1967年呈现一派审慎乐观主义。由此可以推测,1960年低点之后至1967年的7年当中,美元影子汇率基本保持强势。

导致美元形势急转直下的国际因素是队友——英国和英镑。1964年至1966年,英镑遇到与美元相同的问题-国际收支赤字,黄金外流,汇率承压。美国既担心英国从东亚、中东和德国撤军加大美国负担,又担心英镑崩溃影响美元信心,因此不得不在64-66年连续3年帮助拯救英镑。事后看,1964年11月、1965年6月和1966年7月三次英镑危机,是美元危机的预演,但是当时市场迎来的是短暂的平静。

1967年英镑贬值削弱美元并大幅增加海外对黄金需求。1967年中东危机关闭了苏伊士运河,堵住了英国的出口,拥有大量英镑存款的阿拉伯国家将之兑换成美元,1967年春天英镑遭受强大投机性冲击。(此时,英镑弱,美元强)。1967年11月18日,约翰逊首相宣布英镑从2.80美元贬值到2.40美元。

法国这个时候火上浇油。法国在1967年夏季退出黄金总库,并将信息通过媒体对社会公开。“法国政府的态度以及法国一些官员的举动是引起大规模投机性攻击美元和黄金的重要因素”。

导致美元形势急转直下的国内因素是美联储宽松货币政策和财政部积极的财政政策。克鲁格曼《国际经济学》:“1967年底与1968年初,私人投机者由于预期黄金价格可能会上升而开始囤积黄金”。“当时的观点认为这是英镑在1967年11月的贬值所造成的,但1967年美国货币的急剧扩张与通货膨胀率的上升也影响了投机者的预期”。“联储不得不在1967-1968选择一个宽松得多的货币方案”。事实再次表明,美联储宽松货币政策是美元强弱转换的前提条件。

《黄金、美元与权力》:因越战和伟大社会计划带来的通胀压力,美国国际收支赤字在1967年爆炸性增长。1967年第四季度是美国在战后面临的最严重的货币危机。仅4季度国际收支赤字比历史上任何一年都更糟糕。大量资金逃离美元,黄金总库瓦解,黄金总库以外的国家以惊人的速度将美元兑换成黄金,美国国库中的黄金已经接近为支撑国内通货而在法律上规定的最低水平。

1968年黄金危机。1968年元旦美国宣布的计划:严格控制资本和海外借贷。开始受到市场认可,但是1月31日越南战场的新年攻势和黄金总库结清等信息动摇信心。3月黄金总库损失加剧。1968年3月黄金危机爆发。3月15日开始,伦敦黄金市场关闭。在随后的央行行长谈判中,各国央行行长同意不在伦敦市场购买或出售黄金。这使得世界事实上进入美元本位制。私人黄金市场与央行的黄金市场分割。

1971年8月尼克松宣布美元和黄金脱钩。1969年8月8日,法郎贬值11.5%。之后不久,德国调整马克汇率。1971年美联储宽松货币政策导致美元涌入欧洲。美国1971年上半年的国际收支赤字按年计算的话达到了惊人的220亿美元。8月6日,众议院国际交易和收支委员会分布报告称美元的估值过高。这份报告引起了新一波抛售美元的风潮。各国央行为支持美元而干预,8月13日(周五),英格兰银行要求美联储对其持有的部分美元做出保证。8月15日尼克松通过全国电视讲话,宣布美元和黄金脱钩。

此时的美联储主席沃克尔和身为弗里德曼学生的新任财长舒尔茨都倡导市场决定汇率。当欧洲和日本提议重建一种固定汇率体制时,舒尔茨对全世界宣告,美国作为全球支付体系看护者的时代已经结束。“圣诞老人已经死了(Santa Claus is dead)”。

1972年2月,尼克松总统访华。一个旧的时期过去,一个新的时代开启。这背后,美元则按照自身的周期延续着其固有的波动。

扫码下载智通APP

扫码下载智通APP