国泰君安:奶粉绝对龙头受益,效率驱动中国飞鹤(06186)成长

本文转自微信公众号:猛哥看商业,以下观点不代表智通财经观点

核心结论

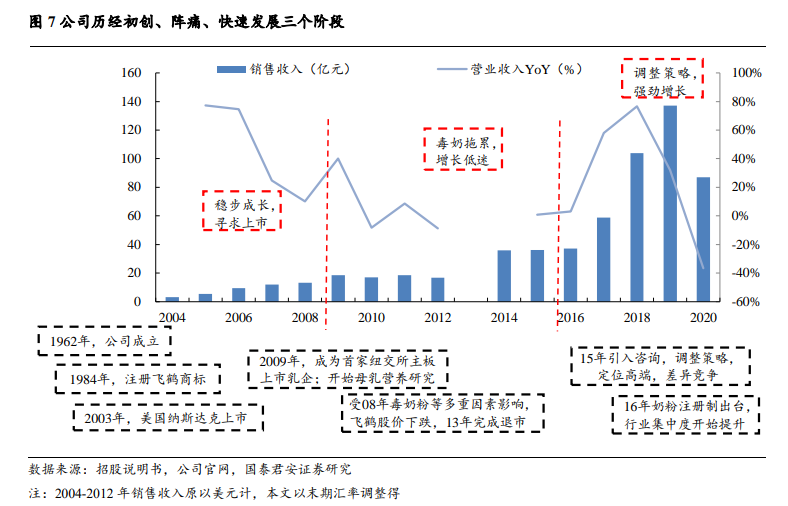

投资建议:预计2020E-22E年净利润55、72、88亿元,首次覆盖,给予“增持”评级,给予目标价24.9港币,对应2021E年PE26X。

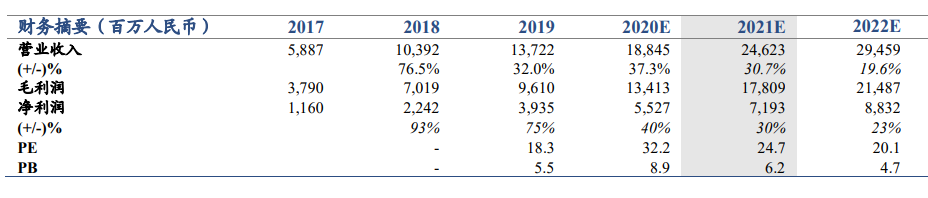

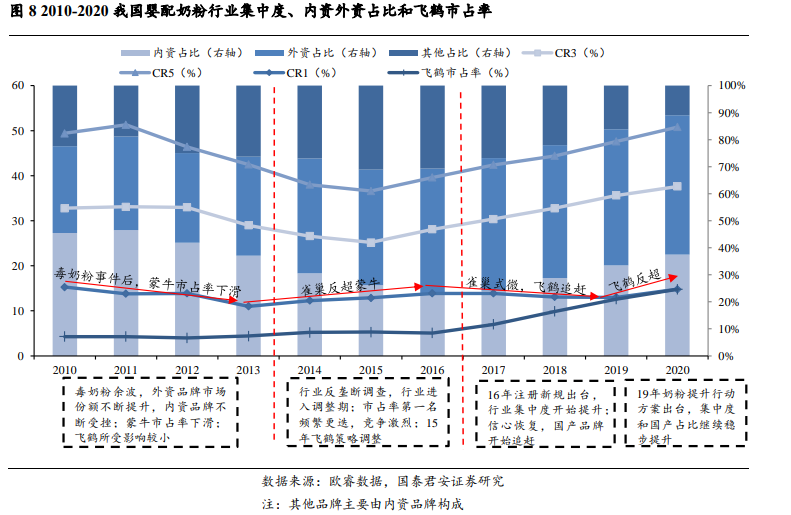

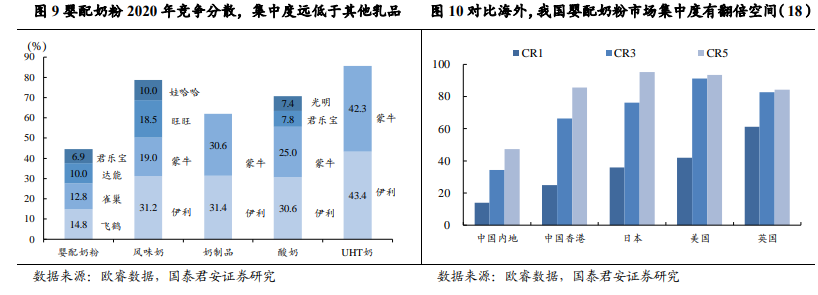

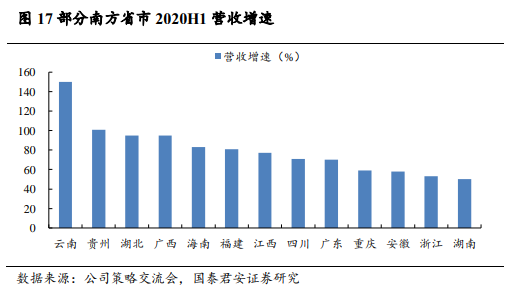

加速集中化,绝对龙头受益。根据欧睿数据,截至2020年行业规模增长到1764亿元,预计未来增速降至CAGR(2021-25年)4%,并主要由高端化驱动奶粉单价温和上涨。飞鹤在三四线城市和北京已经摸索出一套较为成熟的模式,国泰君安认为其差异化定位及渠道力能够复制应用在南方和一二线城市。参考海外经验(CR3 80%以上)及中国飞鹤(06186)目标实现路径,国泰君安证券预计2021-2025年,市场份额将加速向CR3集中(2020年CR3 37.6%),飞鹤市占有望达到30%(2020年市占14.8%)。

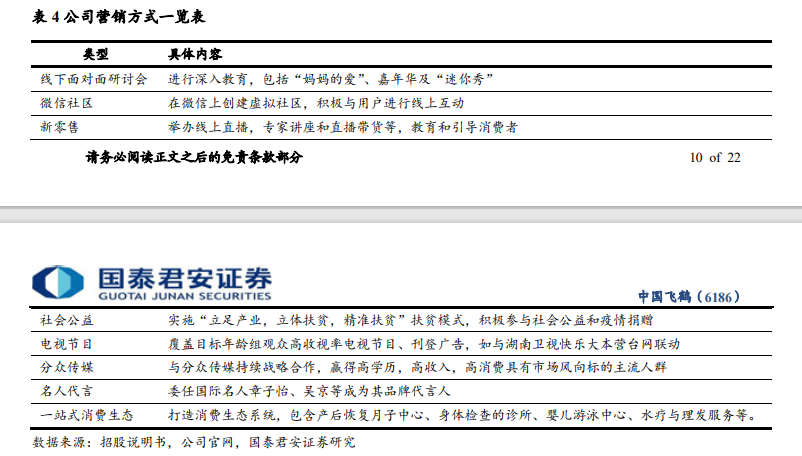

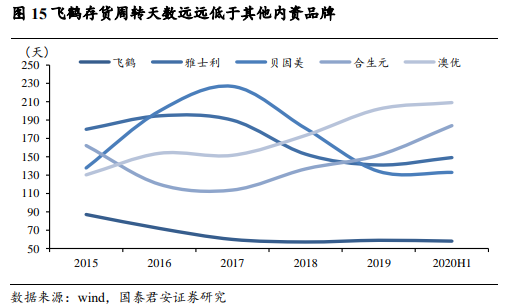

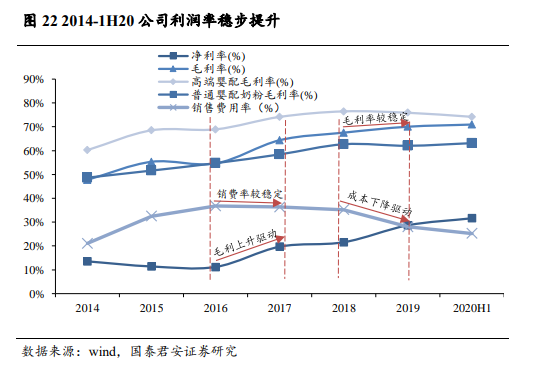

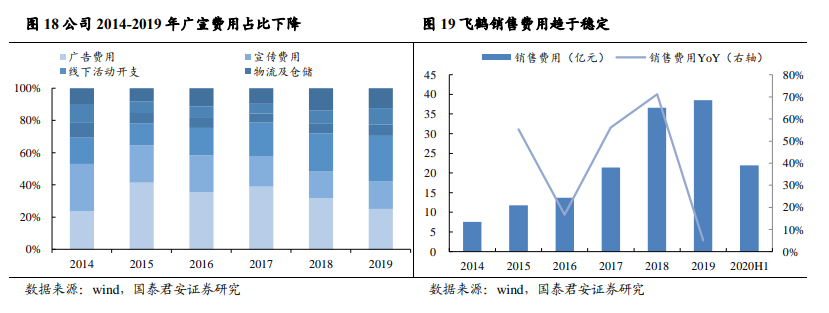

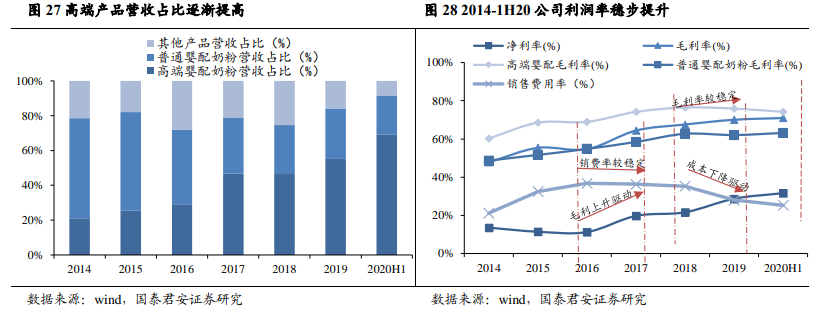

量变到质变,驱动利润率提升。公司品牌营销量变达到质变,品牌认可度上升,宣传转化率提高,销售支出性价比提升,2018年开始,飞鹤的销售费率下降同时营收、市占双升。经历前期大规模渠道铺设后(2016年58000+网点增加至1H20年119000+家),规模效应已然形成,网点成本中心转变为盈利中心,国泰君安预计该趋势将持续推动利润率改善,有望从2019年28.6%提升至2022年30%。

坚定高端化,拥有二次成长潜能。2017年公司推出多款高端新品,推动营收快速增长,高端产品占比快速提高,直接带动公司毛利率在2017年上升8.81 pct,2020年更是接连推出四款新品。另外,公司已开展幼童食品及补充品的研发工作,国泰君安认为,随着营养保健品新品的问世和合并协同效应的逐渐显现,飞鹤拥有二次成长的潜能。

风险提示:成本急速上涨、食品安全。

1. 行业步入慢车道,飞鹤逆势快发展

1.1. 我国婴配奶粉行业:量乏力,价缓涨

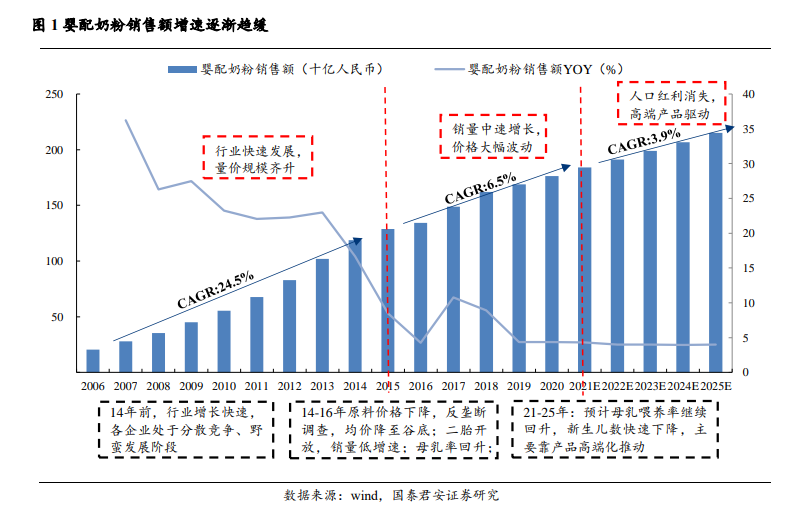

1.2. 大器晚成龙头企业,慢车道中快步走

2. 市占率提升空间大,公司增长轨迹清晰

2.1. 供给侧改革持续推进,行业集中度提升空间大

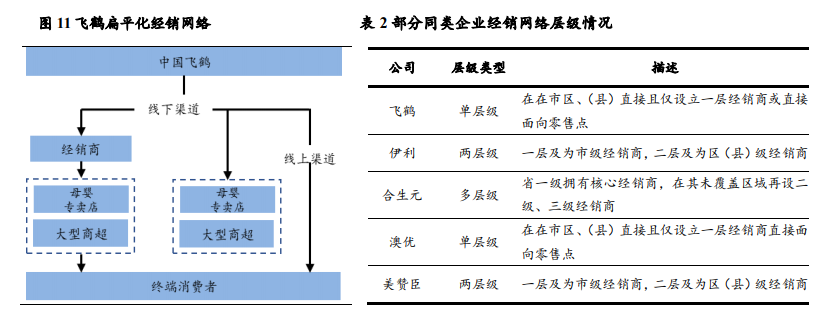

2.2. 走农村包围城市之路,“渠道+品牌”抢夺三四线

2.3. 走农村包围城市之路,“渠道+品牌”抢夺三四线

3. 渠道铺就口碑形成,持续盈利万事俱备

3.1. 渠道就、口碑成,持续高盈利万事俱备

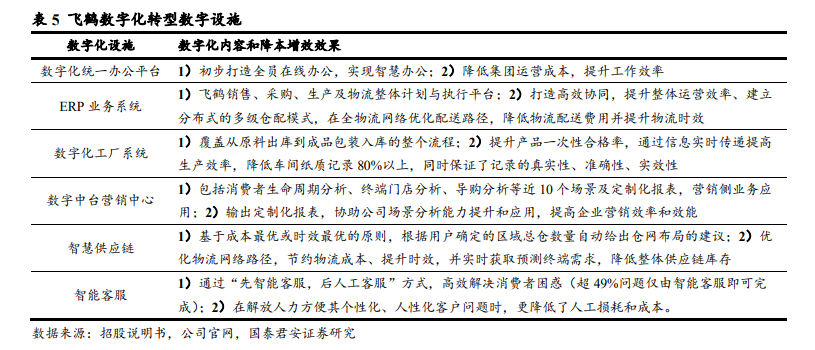

3.2. 数字转型赋能飞鹤,线上营销降本增效

3.3. 疫情之下快速响应,转危为机攻城略地

4. 结构性多元化战略,助力飞鹤二次腾飞

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP