西南证券:达达集团(DADA.US)维持高增长,品类城市扩张成果斐然

本文来自微信公众号“ 西南海外编年史”,作者:陈泽敏 张闻宇。

1 投资要点

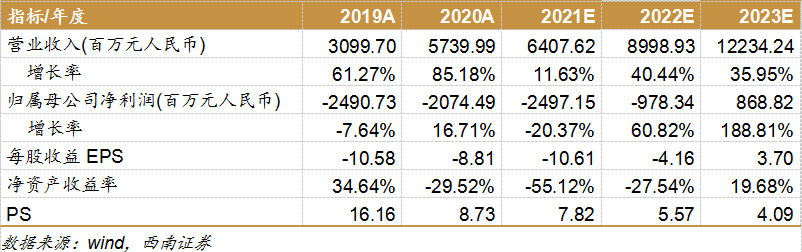

事件:达达集团(DADA.US)发布20年财报,2020全年公司实现营收57.4亿元(+85.2%),Non-GAAP净亏损为11.7亿元,2019年同期Non-GAAP净亏损14.2亿元;计入股权奖励支出等影响的净亏损为17.1亿元,2019年同期为净亏损16.7亿元。20Q4单季度公司实现营收20.2亿元(+69.9%),Non-GAAP净亏损为4.2亿元,2019Q4为净亏损4.8亿元。公司预计2021Q1总营收16.1-16.6亿元之间,同比增速预计为46%-51%。

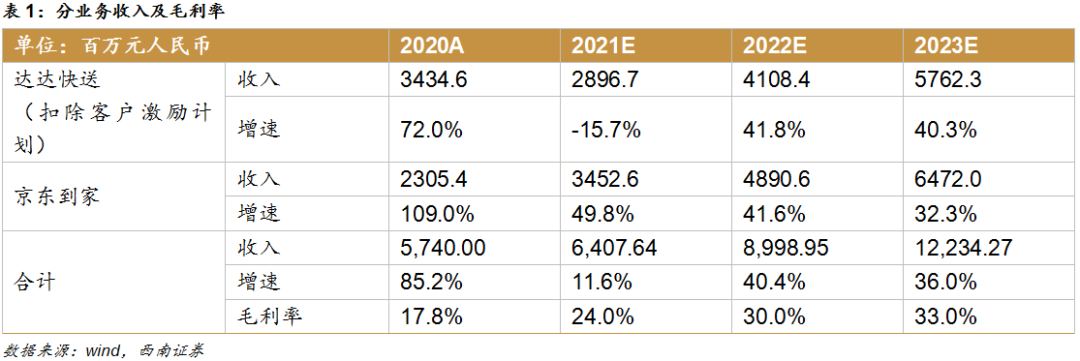

公司营收主要由达达快送+京东到家构成,20Q4达达快送实现营收12.9亿元(+54%),京东到家实现营收7.3亿元(+107%);20年全年,达达快送实现营收34.3亿元(+72%),京东到家实现营收23.1亿元(+109%)。

①达达快送:配送网络日臻成熟,行业地位继续提升。达达快送营收增长主要由于京东物流最后一公里配送订单增加,以及连锁商户的送货服务量增加。2020全年达达快送配送订单量为11亿单,2019年为7.5亿单,同比提升46.7%,业务覆盖全国超2700个县区市,较20年9月底新增覆盖超100个县区市。行业地位方面,2020年达达快送在社会化同城配送平台(即剔除美团、蜂鸟、京东到家等)的市场份额占比提升了6pp至25%,行业地位进一步巩固。

②京东到家:扩城市扩品类扩用户,2020年GMV翻倍,处于高速增长通道中。京东到家业务营收增长主要由于订单量与活跃消费者数量双提升,以及品牌商的营销服务收入增加。2020年京东到家实现GMV253亿元,同比增长107%,货币化率为9.1%。截至2020年12月31日的12个月内,京东到家平台年度活跃消费者数量为4130万人,而截至2020年9月30日的12个月内,京东到家平台年度活跃消费者数量为3730万人,用户数稳步增长中。覆盖区域方面,截至2020年12月底,京东到家业务覆盖全国近1400个县区市,20Q4单季度新增覆盖近200个县区市,与此同时,京东到家平台中,来自低线城市的GMV实现约150%的同比增长,加快覆盖下沉市场。品牌广告方面,20Q4品牌广告收入同比增长300%,成为营收增长的动力之一。

公司仍处于高速扩张的阶段,短期经营支持成本和营销费用较高,随着订单密度的提升,规模效应下公司亏损率有望下降。公司2020年总成本费用为75.6亿元(+53.6%),其中运营和支持成本(主要为支付给骑手的薪酬和激励措施)为47.2亿元(+65.9%);销售及营销费用为18.5亿元(+31%),主要由于京东到家平台上向消费者支付的奖励金增多。公司上市产生的股权激励和专业服务费增加使得一般行政开支提升至5亿元(+77.3%)。与此同时,公司2020年研发费用为4.3亿元,占营业收入的7.5%,公司持续加码技术能力,优化配送、商超系统。

3C、美妆品类门店加速上线,海博系统渗透率加速提升,原地过年催生更多京东到家消费需求,用户平台效应进一步凸显。截至2020年底,公司合作连锁商超百强超70%,合作的连锁药店百强超80%。多渠道对接,统一管理+个性化服务的海博系统部署超2200家中大型商超门店,相较于2020年8月的新增了1000家部署海博系统的门店,公司壁垒继续巩固。根据京东到家数据研究院的信息,自2021年2月4日小年至2月17日大年初六,京东到家上异地订单销售额较20年翻倍增长,京东到家平台上礼盒、方便粥、功能性饮料、袋装速食米粉、意大利面的销售额分别达到20年同期的2.9/5.1/2.8/ 2.4/2.4倍。

核心逻辑:2020年70%的零售额仍然发生在线下,变更方兴未艾。达达作为京东系在近场电商领域内的战略级布局,已经搭建起覆盖全国2700个县区市的即时物流配送基建,拥有沃尔玛等商超的B2C单点超高频商流,享受京东线上流量入口和高品质用户心智,线下市场大有可为。

盈利预测与估值:预计公司2021-2023年营收分别为64.1/89.99/122.3亿元,归母净利润口径分别为-24.97/-9.8/8.7亿元,PS分别为7.8/5.6/4.1倍,给予2021年10.5倍的PS,预计达达集团合理市值为93亿美元(6个月内)。

风险提示:即时物流行业竞争对手增加投入风险;成本控制不及预期风险;业务下沉速度不及预期风险;宏观经济下行风险。

2 盈利预测

假设1:达达快送服务:考虑到疫情宅经济的影响、商超即配的市占率提升,假设达达快送服务拓展速度保持高速增长。由于京东物流最后一公里订单的会计处理在21Q2开始调整,由此前的全收入调整为净收入计入,因此2021年的达达快送营收端出现下降。

假设2:京东到家:预计在疫情影响、商超线上再连接推动下,公司京东到家业务预计仍将保持高速发展。

假设3:假设公司订单密度、系统成熟度持续提升,毛利率处于提升通道中,且由于之后来自最后一公里配送订单改为净收入计入,预计会大幅提升公司2021年整体毛利率水平。预计2021、2022、2023年毛利率每年分别提升6.2/6/3个百分点。规模效应下,公司销售费用率预计持续收窄。

基于以上假设,我们预测公司2021-2023年分业务收入成本如下表:

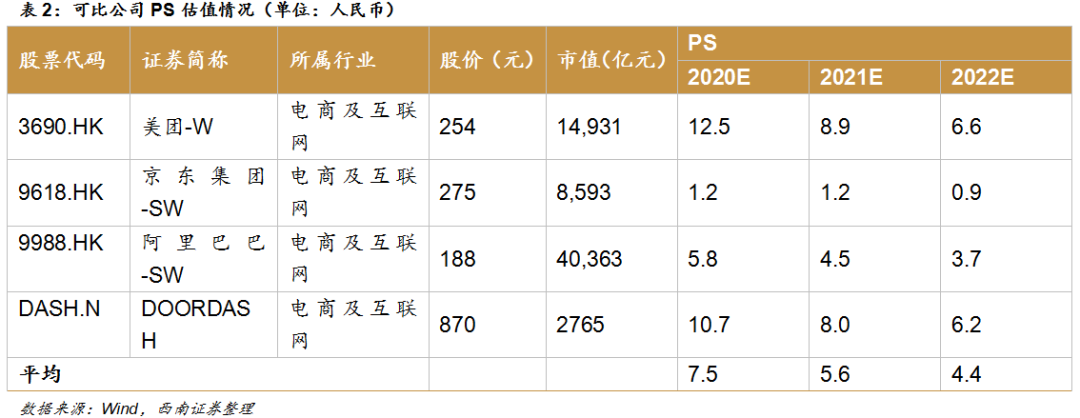

预计公司2021-2023年营收分别为64.1/89.99/122.3亿元,归母净利润口径分别为--24.97/-9.8/8.7亿元,对应PS分别为7.8/5.6/4.1倍,21年行业平均PS为5.6倍,考虑到:达达已经搭建成覆盖全国2700个县区市的即时物流配送基建,背靠京东&沃尔玛的B2C单点高频商流,享受京东的线上流量入口和高品质用户心智,享受一定估值溢价,给予2021年10.5倍PS,预计达达集团合理市值为93亿美元(6个月内)。

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP