中金:理想汽车(LI.US)Q4业绩再超预期,2021迈入从1-10新阶段

本文来自微信公众号“学学看汽车”,作者:常菁、邓学。

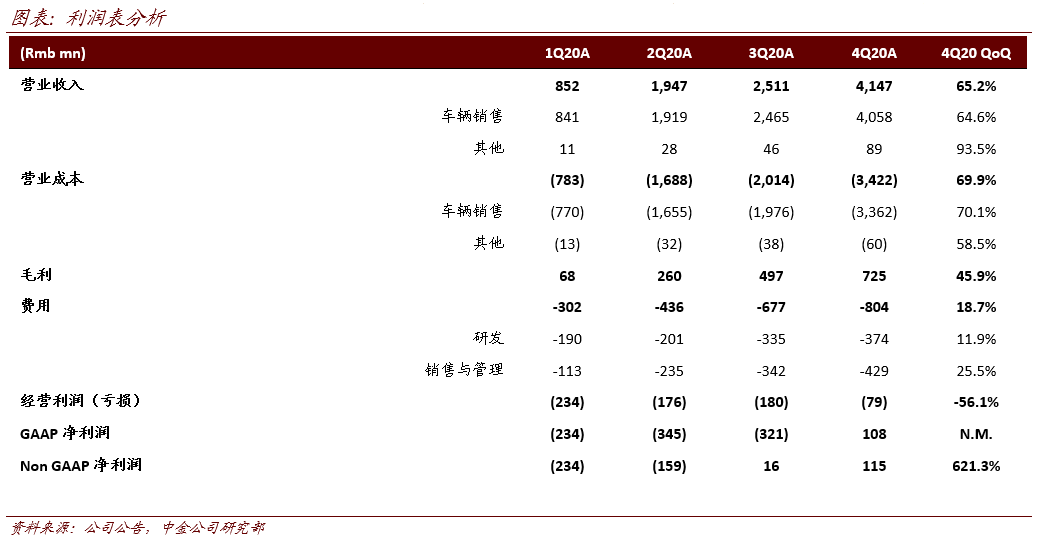

4Q20业绩超市场预期

理想汽车(LI.US)公布4Q20业绩:营业收入41.5亿元,环比+65.2%;GAAP净利润1.1亿元,环比扭亏;Non-GAAP净利润1.2亿元(主要调整项为股票薪酬费用),环比+621%。由于销量大幅增长带来的规模效应和盈利弹性,4Q20业绩超过市场预期。2020年全年,公司营收94.6亿元,归母净亏损7.9亿元,亏损同比收窄24.9亿元。

发展趋势

规模效应下利润弹性彰显;正向现金流充沛,体现议价能力。公司4Q20营收大幅增长主要由销量提升带来,4Q20销量14,464辆,同比+67.0%。在规模效应下,公司盈利弹性得到体现。公司四季度毛利环比大幅增加45.9%至7.3亿元,且费用增加慢于收入,Non-GAAP净利润中利息和投资收益贡献较大。单车指标上,四季度公司实现Non-GAAP净利润约8,000元/车,较三季度1,800元/车大幅提升。此外,公司4Q20现金流充沛,经营性现金流流入18.2亿元,环比大增95.9%,主要由应付占款贡献,体现了公司在供应商中较强的溢价能力。

全年销量有望前低后高,预测全年销量7.5-8万辆。公司在公告中指引,1Q20销量10,500-11,000辆,由于一月已完成交付5,379辆,2-3月销量中枢在5,500,低于此前销量表现。我们认为春节后为新能源车和传统车双重淡季,季节性因素对公司短期销量影响较大。但展望全年,伴随渠道扩展(公司计划2021年门店扩展到200家,覆盖100城,较2020年底的60家47城大幅扩张),理想汽车销量有望走出前低后高的态势。同时参考历史销量表现,我们预测理想汽车全年销量7.5-8万辆,同比增长超过100%。

从0-1走向1-10,2021起迈入高速发展期。公司战略中提到,2021-25年是理想汽车从1-10的阶段,即高速发展的阶段,目标成为中国智能电动车品牌销量的头部企业,拿到全球市场头部企业竞争的门票。并以用户产品价值、市场占有率和智能组织为三大关键支撑要素,具备领先的产品研发、构建领先的的商业能力,和拥有领先的人才、数据等战略资源。我们认为理想汽车在过去五年从0-1的阶段,着重高效、节省。而面对未来智能电动车时代,智能驾驶、用户规模成为核心指标,均需超前大量投入。因此我们认可公司新阶段战略,并期待其实现“高投入*高效率”下的优势建立与快速发展。

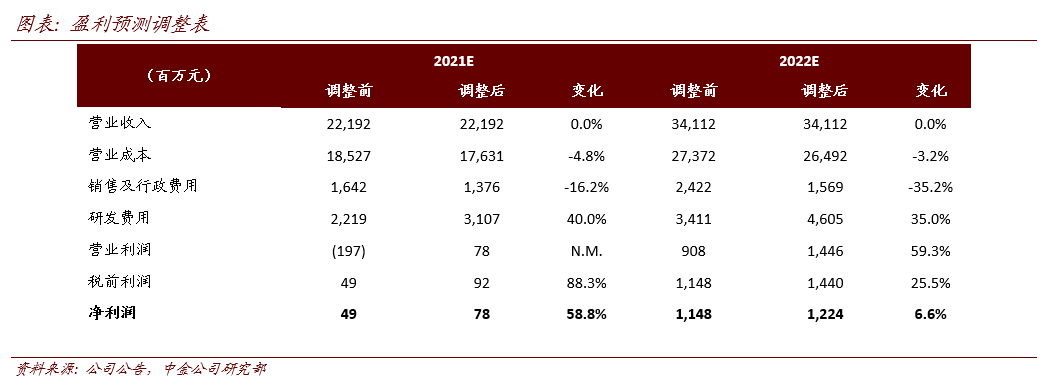

盈利预测与估值

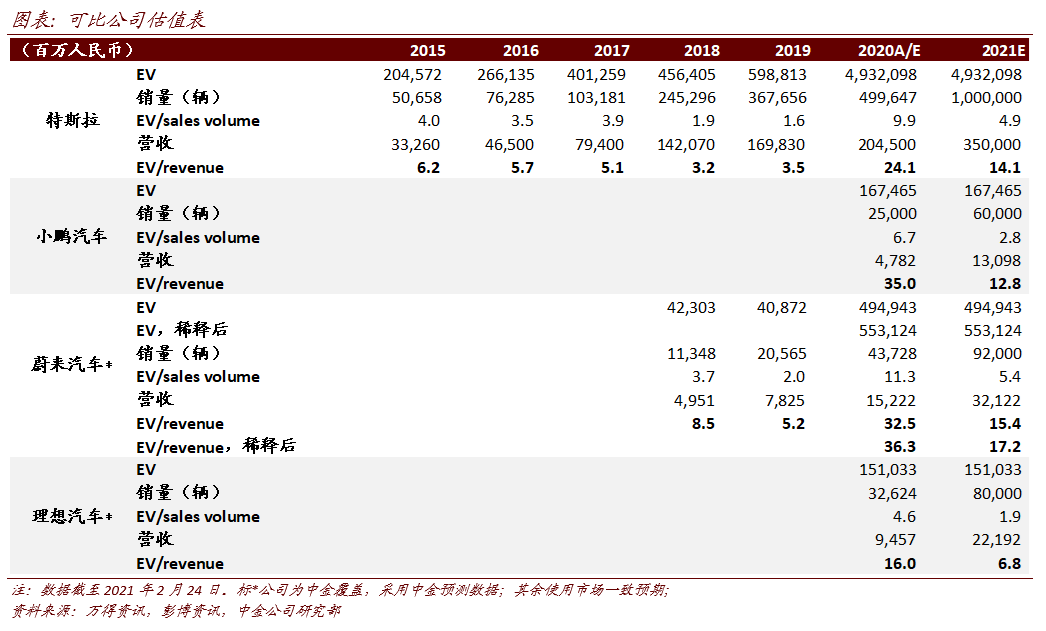

由于公司销量扩张可期,我们上调公司2021/22净利润预测58.8%/6.6%至0.8/12.2亿元。公司当前股价对应6.8倍2021年EV/revenue,我们维持公司跑赢行业评级,维持公司目标价40美元不变(10倍2021年EV/revenue),对应当前股价存在39%上行空间。

风险

后续销量不及预期,新项目进展不及预期。

相关图表

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP