光大海外:印花税调整不改港股向好趋势,利率快速上行为动荡主因

本文转自微信公众号“ EBoversea”。

要点

事件:2月24日上午,市场传闻港府将股票印花税由0.1%提高到0.13%,引发市场震动。午间,在港府《财政预算案》发布会上,香港财政司司长表示决定提交法案调整股票印花税税率,由现时买卖双方按交易金额各付0.1%,提高至0.13%。此后,市场波动再度加大,恒生指数一度下跌1100点至29533点,跌幅3.59%。

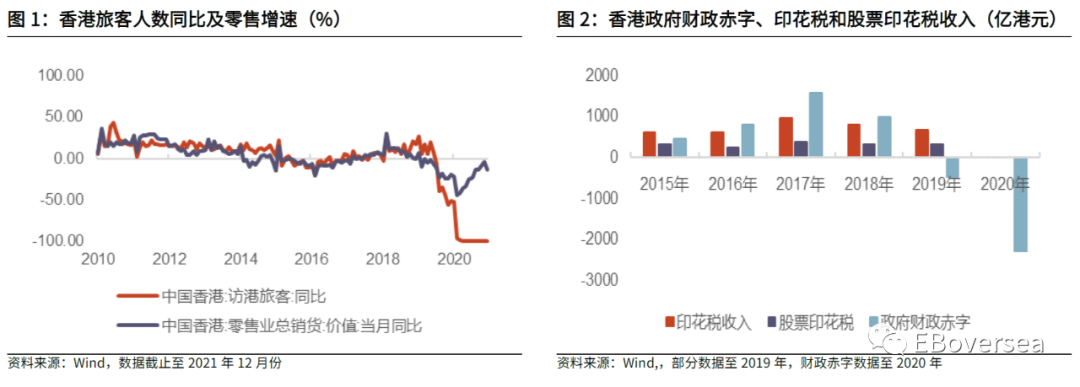

评论:1、上调印花税或主要为弥补港府近年来的赤字压力。2019年香港局势动荡,港府收入5161亿港元同比下降15%,支出5636亿港元同比上升10%,赤字474亿港元,为2009年来首次。

2020年,疫情影响下港府收入5816亿港元但居民补贴上升全年支出8154亿元,财政赤字飙升至2293亿港元。股票印花税是港府重要收入来源,且重要性连年提高,占印花税整体比重从2016年的38%上升至2019年的近50%,占港府整体收入比重从2016年的4.3%上升至2019年6.4%。港府此次计划提高印花税,我们认为主要是为缓解近年来较大的赤字压力。

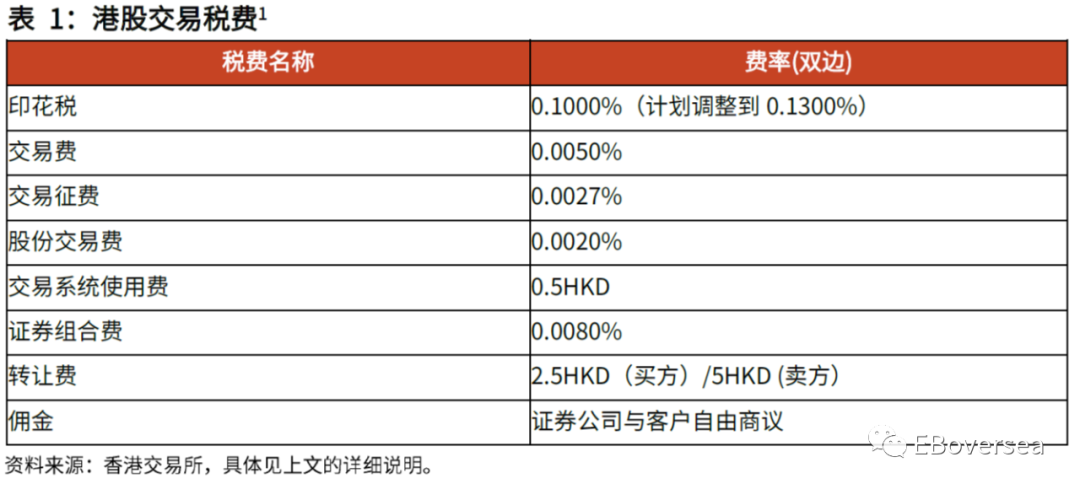

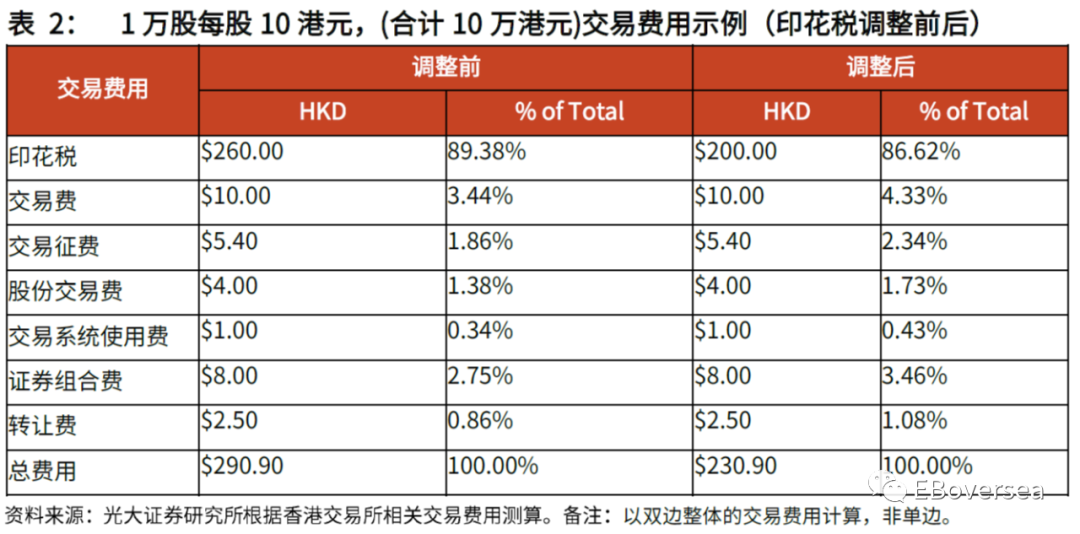

2、印花税上调30%将使得投资者交易成本提高25%左右。港交所(00388)官方交易费用主要包括印花税、交易费、交易征费、股份交收费、证券组合费、交易系统使用费、转让费等,印花税是主要费用。以10万元交易测算,交易总成本从235.9元(印花税200元占比84.8%)上升到295.9元(印花税260元占比87.9%)上升约25%。

总量来看,我们测算此次印花税上调将带来约140亿交易成本上升。与全球(美国、日本和德国分别于1966年、1999年和1991年废止印花税)相比香港印花税相对较高,上调印花税对短期投资热情及高频交易带来负面影响,但长期投资影响不大。

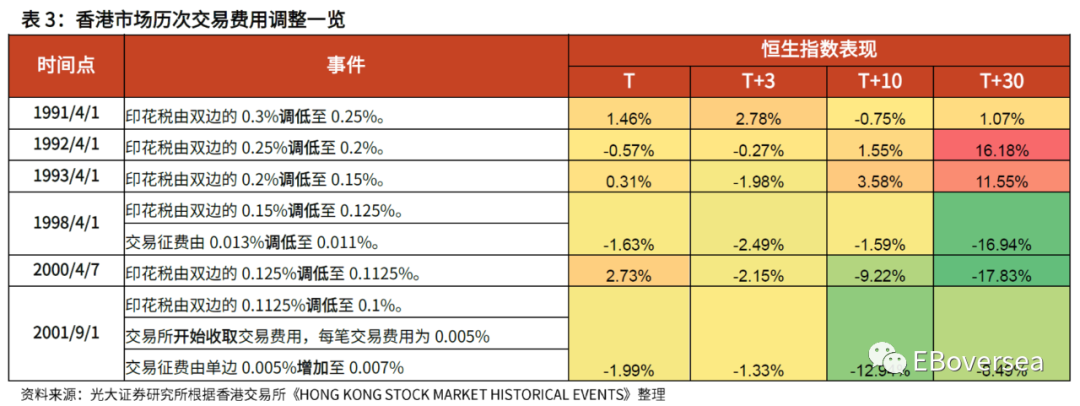

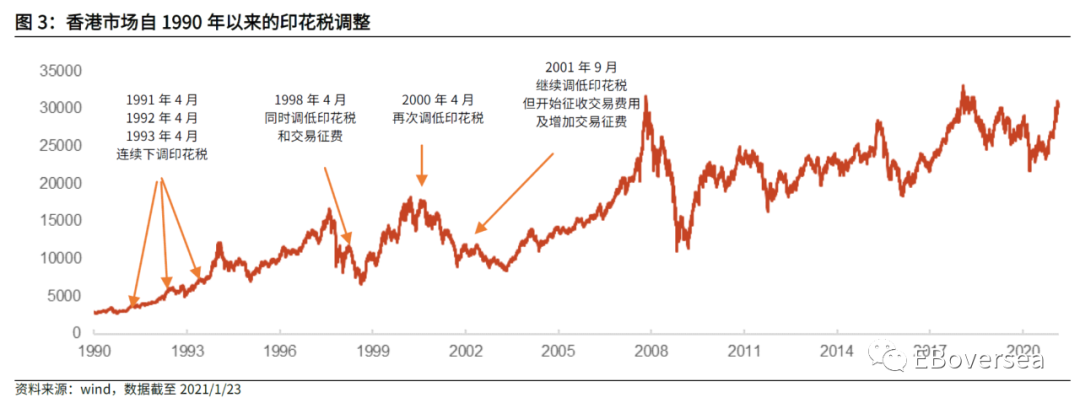

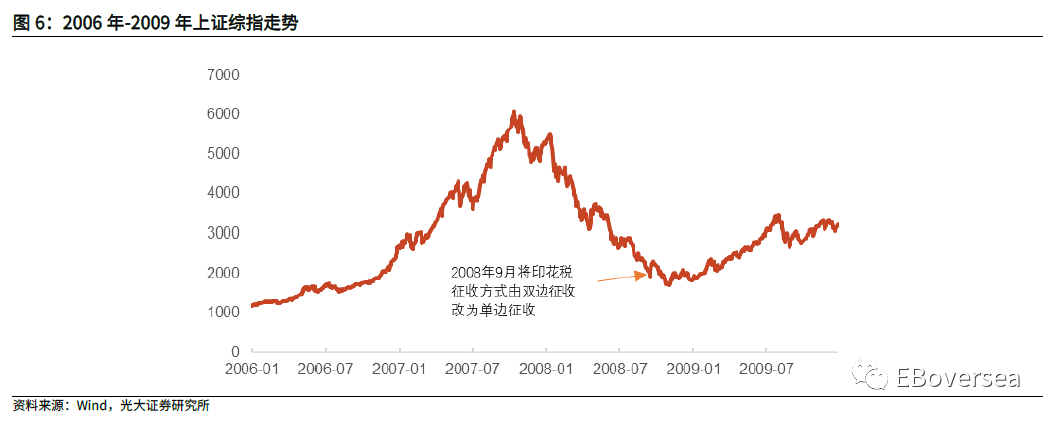

3、印花税调整只影响市场短期节奏不影响中长期趋势。历史上来看,无论是A股还是港股市场,印花税的调整只是影响市场短期运行的节奏,不影响市场本身中长期的趋势,比如A股市场2007年5月30日印花税的上调幅度高达200%,但震荡40个交易日后A股市场继续原有的趋势并创新高;港股市场1998、2000、2001年3次降低印花税,也没有改变原有市场调整的趋势。

4、我们继续看好港股市场2021年的投资机会。我们继续看好港股市场2021年的投资机会,主要原因在于:

1)港股市场2021年盈利确定性提升,市场会对盈利提升有正面反映;

2)全球流动性虽然边际上会有收紧可能,但在美国经济正常化之前,全球流动性还是相对宽松的;

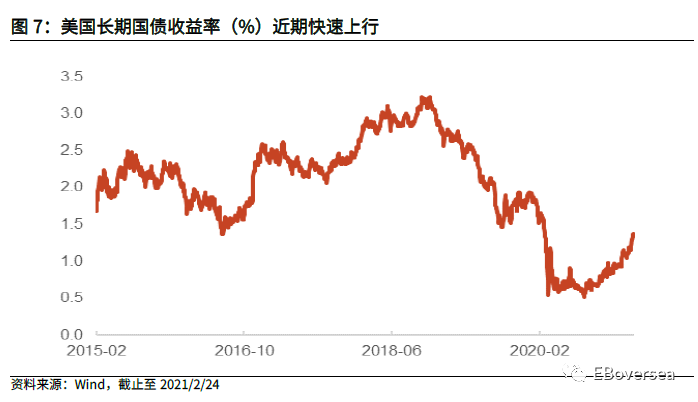

3)中美关系边际上的改善对市场有正面积极作用。当然,因经济复苏预期变动较大,利率可能阶段性快速上行进而对市场带来相对剧烈的动荡,风险偏好也可能因此波动,但复苏驱动的盈利向好是主要矛盾。

资源品、制造业、疫情受损行业(博彩、航空、机场等)获得更好盈利提升的概率更高;成长类标的(科技互联网、消费类公司)短期估值过高或会有调整,但只要基本面扎实,调整后将会再出现长期的布局机会;即将纳入港股通的优质标的也可重点关注。

风险分析:通胀超预期上升的风险,美股波动的风险,经济恢复不达预期的风险。

正文

1、香港股票印花税调整事件

2月24日上午,市场传闻港府将股票印花税由0.1%提高到0.13%,引发市场震动。午间,港府在《财政预算案》发布会上宣布增加印花税,香港财政司司长表示,决定提交法案调整股票印花税税率,由现时买卖双方按交易金额各付0.1%,提高至0.13%。

此后,市场波动再度加大,恒生指数一度下跌1100点至29533点,跌幅3.59%,港交所也一度下跌12.26%,创2015年来最大盘中跌幅。

1.1、本地动荡与新冠疫情使得港府入不敷出,上调印花税主要为弥补财政赤字

香港经济是外贸型经济,全球经济与贸易的繁荣是香港经济繁荣的基础。2019年,香港局势动荡访港旅客量大幅下降,给香港经济带来沉重的打击,香港政府总收入5161亿港元同比下降15.11%,总支出5636亿港元同比上升10.37%,赤字474亿港元,为香港政府自2009年以来第一次出现财政赤字。

2020年,动荡虽然受到控制,但突如其来的疫情,以及近期疫情的反复带来的封关影响等,使得访港旅客增速锐减9%降至冰点,至今仍在底部徘徊,香港经济再次陷入寒冬。与此同时政府为应对疫情加大对居民的补贴,2020全年政府支出8154亿港元同比增长44.69%,政府财政赤字也飙升至2293.21亿港币。

而股票印花税向来是香港政府一项重要收入来源,其重要性连年提高,占印花税整体收入的比重从2016年占比38%上升至2019年的近50%,占香港政府整体财政收入的比重从2016年的4.3%上升至2019年6.4%。因此香港政府此次计划提高印花税,主要为税收开源,缓解连续两年较大的财政赤字压力。

1.2、印花税上调30%将使得投资者交易成本提高25%左右

印花税一直是香港市场投资者最主要的交易费用,约占全部交易费用的90%。港交所官方交易费用主要包括印花税(双边,0.1%),交易费(双边,0.005% ),交易征费(双边0.0027%),股份交收费(双边,0.002%),证券组合费(小于或等于港币 500亿元年费率是0.008%),交易系统使用费(双边,每宗交易0.50港元),转让费(卖方为5港币,买方为2.50港币)。

如果以10万港元一次的交易总成本来看,调整后交易总成本上升了25%左右;从印花税占总交易费用比重来看,调整前后印花税交易费用占比从84.78%上升到87.87%。

与全球市场(美国、日本和德国分别于1966年、1999年和1991年废止印花税)相比,香港印花税一直相对较高。因此交易成本的上升短期将打击内资和外资的投资热情,尤其是个人投资者及公募基金等交易频率较高的投资者,而对保险机构、养老金等长期投资者的影响不大。

2、印花税调整只影响市场短期节奏不影响中长期趋势

历史上来看,无论是A股还是港股市场,印花税的调整只是影响市场短期运行的节奏,不影响市场本身中长期的趋势。

2.1、港股市场印花税调整历史回顾

港股来看,印花税和交易费用的调整对港股整体走势影响不大,交易费用的调整并不是港股长期走势的主要决定因素。历史上从1990年开始,港股共经历过6轮交易费用的调整,均下调了印花税率,直接或间接降低了市场交易成本,理论上利好股票市场,但实际上对短期或长期的市场情绪提振都有限,市场还是主要延续原有的大的走势。

1997年7月2日泰国宣布放弃固定汇率制而实施浮动汇率制,由此引发了亚洲金融危机。当日泰铢兑美元暴跌,随后菲律宾、印度尼西亚、马来西亚、新加坡等国的货币相继受到国际投机者的攻击。由于中国香港实施联系汇率制,港币与美元以相对固定的汇率进行自由兑换,香港市场也不免受到牵连。

恒生指数由1997年8月的高点一路下跌。虽然香港政府在1998年4月将印花税由双边的0.15%调低至0.125%,同时将交易征费也由0.013%调低至0.011%。但该项举措实际影响力度有限,恒生指数在随后的5个月内由11331点下跌至6660点,跌幅高达41%。

1998年8月初香港金融管理局动用外汇基金进入市场买入国际投机者抛售的港币,将港币兑美元的汇率维持在7.75的水平,稳定了市场情绪,恒生指数也随之触底反弹。

1999年起,美国科技股一片欣欣向荣。从1999年4月起,美联储连续六次加不断收紧流动性,但市场依然上涨,2000年3月纳斯达克指数攀升到5048点,科网泡沫达到最高点,此后开始一路下滑。港股市场受科网泡沫破裂的拖累大幅动荡。2000年4月香港政府将印花税由双边的0.125%调低至0.1125%,但恒生指数在短暂震荡后却直线下降。

2001年9月香港政府继续调低印花税,由双边的0.1125%调低至0.1%。但在科网泡沫破裂引起的全球风险资产下跌趋势下,印花税下调起到的作用并不显著。恒生直到2003年2月后才随着美股而正式触底反弹。

2.2、A股市场印花税调整历史回顾

A股来看,市场曾8次对印花税税率及征收方式进行调整。有3次调整直接或间接降低了市场交易成本,而其余5次印花税调整则是直接或间接提高了市场交易成本。早期A股市场并不成熟,印花税作为调整市场情绪的重要手段,印花税率的调整会较为直接地影响到市场,但最终走势还是由市场本身的趋势决定。

如1992年6月股票交易开征印花税率后,A股出现了较明显的回调,上证综指在印花税调整后的5个月内大幅下跌了近70%。但彼时上交所仅有15支股票,股票交易主要以个人投机交易为主,A股也难言有长期趋势。

2007年5月30日A股印花税税率从1‰上调至3‰,市场震荡40个交易日后继续原有的趋势并创新高;2008年4月24日印花税率从3‰下调至1‰,市场依然延续原有下跌趋势。

3、继续看好2021年港股的投资机会

我们继续看好香港市场2021年的机会,主要原因在于:

1) 企业盈利层面

香港市场70%左右资产为中国内地资产,30%左右为香港及其他国家或地区资产。2021年上半年在低基数效应和全球经济共振复苏下,内地经济复苏有望延续,带动港股盈利高增长。

2) 流动性层面

随着全球疫情的好转及新一轮财政刺激计划通过的希望加大,美债收益率上一路上行到1.4%的阶段性高点。市场担心快速上升的美债收益率将会打击风险资产的估值,产生了对流动性的担忧。但近期来看,就业市场的低迷使得美国经济体的宽松货币政策短时间内难以退出,全球流动性宽松的局面仍将继续存在。

美联储主席鲍威尔本周二在参议院银行业委员会上暗示,即使经济前景改善,美联储仍将保持购债操作并淡化了通胀担忧。他认为通胀未来加速上升是暂时的,并且 “不认为通胀率将升到令人不安的水平。”这意味着美联储短时间内将不会过快收紧流动性,未来全球流动性仍将处于较为充裕的状态。

国内来看,央行多次强调,货币政策不“急转弯”,意味着流动性会有边际上的收紧但不会过快。不过中国经济率先复苏带来出口强劲,外资持续涌入,人民币快速升值,叠加全球共振复苏预期波折不断,货币政策收紧的边际会受到约束,松紧适度应是新的常态。

3) 投资者的风险偏好方面

美国对于抖音和微信的举措暂缓意味着,中美关系虽仍存诸多不确定性,但特朗普任总统时期推出的对华强硬政策有望得到再次评估,边际上存在改善的空间,将给港股市场带来正面的影响。

当然,因经济复苏预期变动较大,利率可能阶段性快速上行进而对市场带来相对剧烈的动荡,风险偏好也可能因此波动,但复苏驱动的盈利向好是主要矛盾,以下三类机会值得重点关注:

(1) 资源品、制造业、疫情受损行业(博彩、航空、机场等)盈利获得更好提升的概率更高;

(2) 成长类标的(科技互联网、消费类公司)短期估值过高或会有调整,但只要基本面扎实,调整后将会再出现长期的布局机会;

(3) 即将纳入港股通的优质的消费类标的等,只要质地优异估值合理,也都值得重点关注。

4、风险提示

1、通胀超预期回升;2、美股波动加大;3、经济恢复不达预期。

(编辑:彭伟锋)

扫码下载智通APP

扫码下载智通APP