中金:银行报表修复逻辑更易演绎“周期复苏交易”

本文转自微信公号“中金点睛”,作者:张帅帅 严佳卉等

最近几个交易日平安银行等头部银行个股有所调整,光大(06818)、工行(01398)、建行(00939)等报表修复逻辑银行股价表现更为强劲,投资者相关问题集中于此。我们认为,目前估值水平基础的头部银行估值继续提升需要业绩进一步夯实和理解公司战略有效性,短期估值波动在所难免。另外,显著低于1XPB的银行估值提升至1X+的充要条件在于4Q20、1Q21财报确认资产质量数据大幅度改善,行业数据和平安4Q20财报可能已经间接证明,更易演绎“周期复苏交易”。短期而言,报表修复逻辑>盈利增长逻辑;当报表修复逻辑演绎充分,盈利提升逻辑将再次成为主线。

重估的充要条件难易有别,向前看,报表修复逻辑 > 盈利提升逻辑。

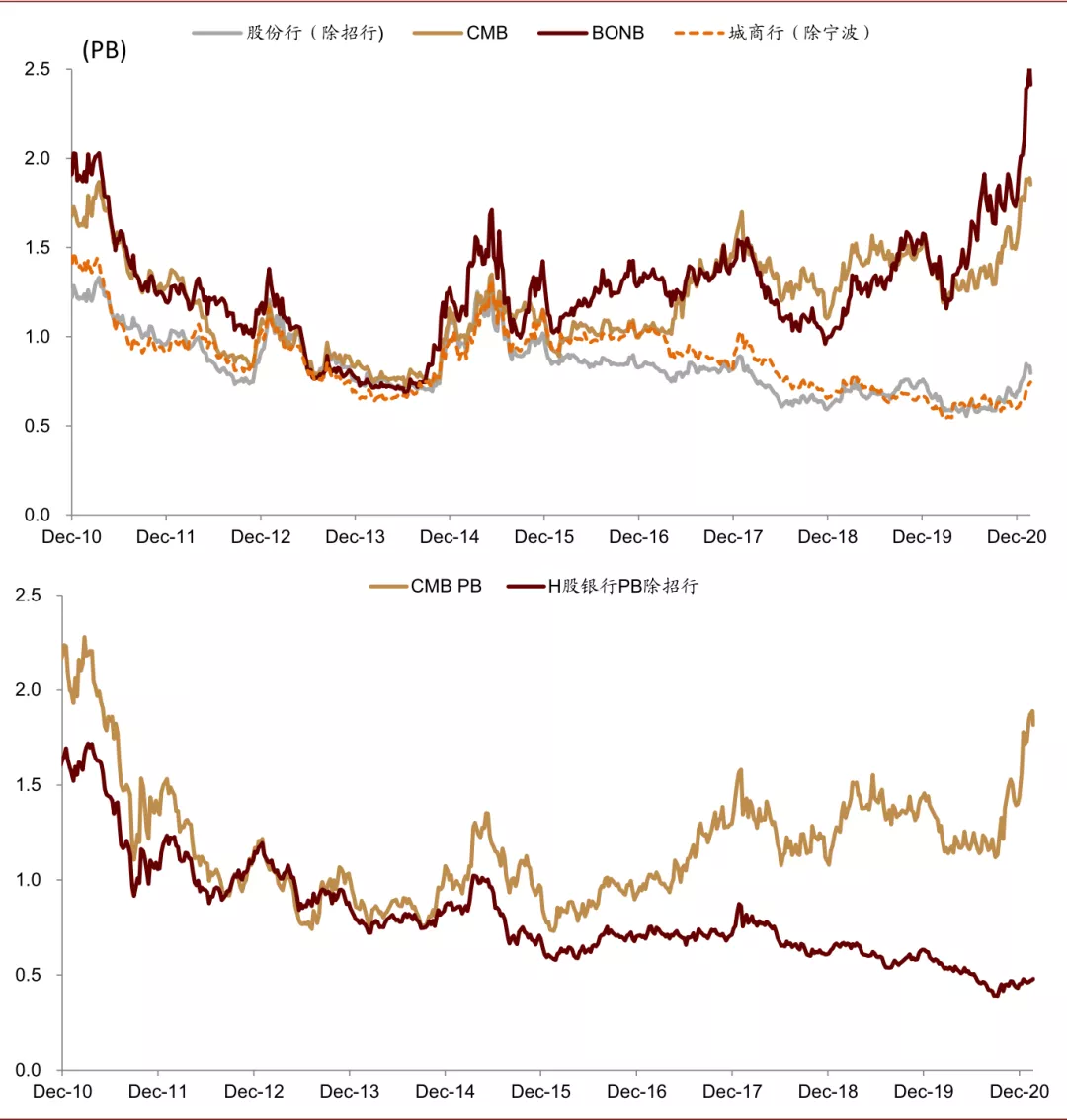

按照估值水平,我们将银行分为三个阶段,1)差异化盈利模式,显著超出同业的估值水平;2)传统银行经营模式,资产质量指标超出同业,估值在1X PB或以上;3)其他银行,估值显著低于1X PB,主要受资产质量指标拖累。不同类型估值阶段的银行重估所需充要条件不同,具体而言,1X PB以上银行股票估值继续提升,需要差异化的商业模式和预期提高的盈利水平;1X PB以下银行股票重估至1X PB或以上,仅需要资产质量指标改善印证报表加速修复和中期维度10%~的ROE预期。具体内容参考《银行:节奏变化与估值分化,后疫情时代的银行股投资——2021年展望》。

报表修复逻辑的核心是“周期复苏交易”和过去十年以来第一次业绩负增长驱动的报表加速修复。

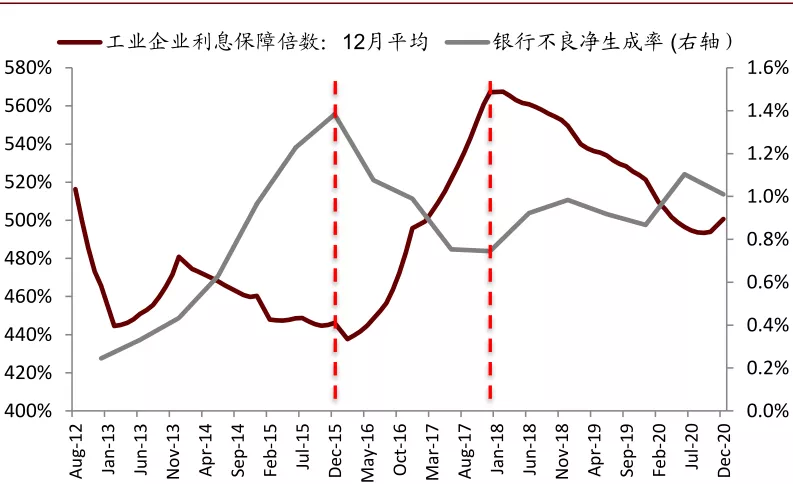

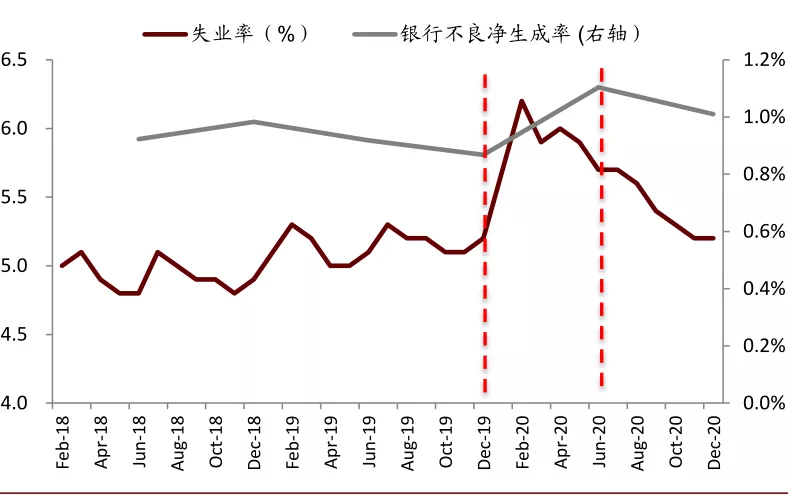

从历史数据来看,银行业不良敞口主要集中于制造业、批发零售行业,本轮敞口边际新增消费信贷。因此,当工业企业利息偿付倍数、失业率等核心趋势性改善,潜在或当期问题债务人现金流和偿付能力恢复,银行资产负债表逐步修复至常态,修复逻辑本身是“周期复苏交易”。另外,1.9万亿元拨备计提+3.0万亿元处置,有行业数据以来第一次业绩负增长彻底修复了相当数量的资产负债表。具体内容请参考《银行:本轮行情催化剂不只是周期复苏》、《银行:宽货币宽信用下的资产负债表修复——银行股十年复盘》。

估值分化是过去5年的既定事实,也是未来5-10年的加速趋势,后续财报将坚定投资者信心。

首先,资产管理、财富管理、金融科技等新机遇业务增长在表内,业务发展基于一定的规模先发优势,比如目前仅24家银行理财子牌照获批,区别于2017年底有562家银行有存续的理财产品。次之,区别于传统信贷业务,新机遇业务更多属于智力资本驱动型业务,业务发展推动更多依赖高效的公司治理和配套的薪酬激励支撑。国内财富、资管等业务竞争力优势显著的机构皆以高效公司治理为基础。最后,新机遇业务的市场份额集中度将显著高于传统业务,更容易实现对资产负债表/损益表的全面赋能。以中金零售银行分析框架为例,1H20招商银行“AUM/资产规模”录得103%,较2010年提高30ppt,资管财富业务收入占手续费收入比例提高了14ppt至53%。向前看5-10年,我们判断新一轮的业绩/估值分化会更加迅速,投资者需要跟踪未来财报以确认头部银行在新机遇业务领域的布局完善和优势扩大。

风险

宏观流动性超预期收紧。

图表: 工业企业利息偿付倍数、失业率等核心趋势性改善,潜在或当期问题债务人现金流和偿付能力恢复

资料来源:万得资讯,公司公告,中金公司研究部

图表: 估值分化是过去5年的既定事实,也是未来5-10年的加速趋势

资料来源:万得资讯,中金公司研究部

扫码下载智通APP

扫码下载智通APP