Spotify(SPOT.US):先声夺人,全球领先流媒体音频服务平台

本文转自微信公众号“中金点睛”

摘要

对标公司:腾讯音乐(TME.US)、荔枝(LIZI.US),未上市公司喜马拉雅、蜻蜓FM,网易云音乐

中国在线音乐行业目前形成腾讯音乐和网易云音乐为两强的稳定格局,而长音频行业发展仍处于喜马拉雅、荔枝、蜻蜓FM、腾讯音乐和网易云音乐的群雄逐鹿阶段,综合音频行业整体付费和广告的商业化空间具备进一步开拓的潜力。

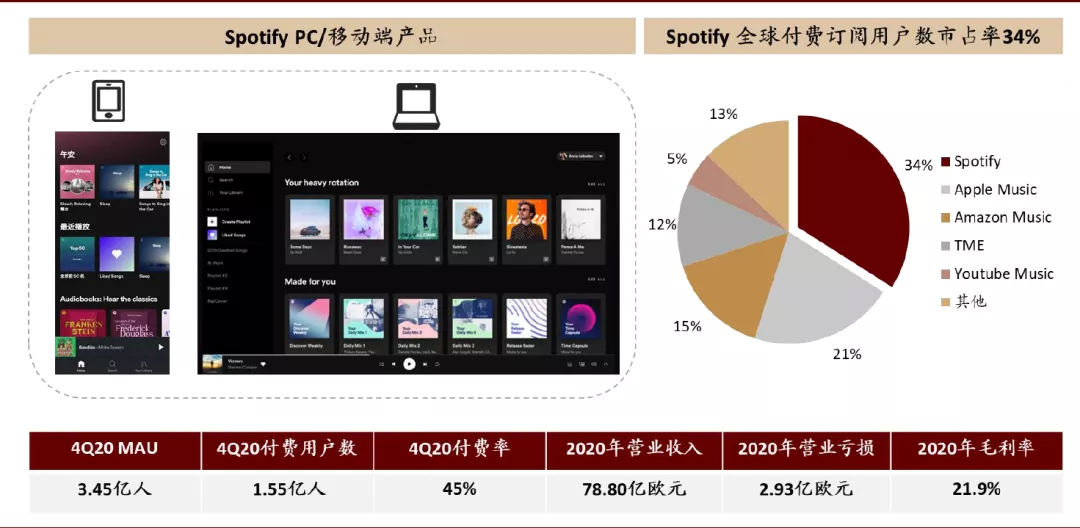

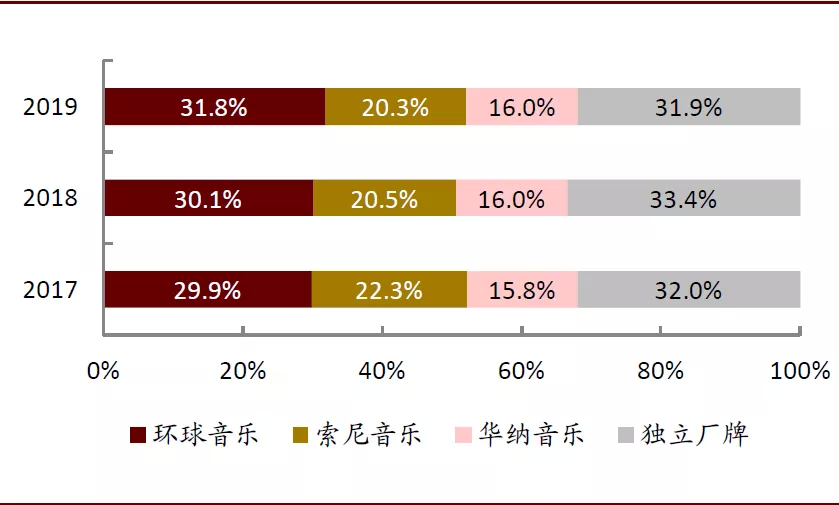

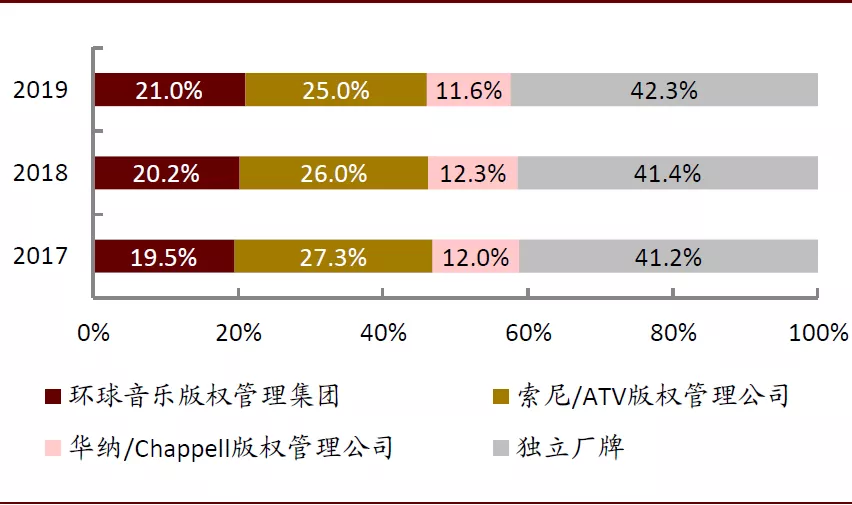

Spotify(SPOT.US)依托强产品运营能力逐步实现全球扩张,核心在于:1)用户:音乐产业由2014年低谷开始V字形修复,Spotify依托迭代优化的算法推荐不断开拓新兴市场,付费订阅用户市场份额占34%,4Q20付费率45%。2)内容:音乐内容上游集中度高,环球、华纳和索尼三大音乐集团2019年合计录制音乐市场份额达68%,但流媒体音乐对其收入贡献愈发关键,环球和华纳流媒体音乐收入占比已超50%。中金认为,流媒体平台在产业链议价水平有望进一步提高。3)商业化:中金认为免费增值模式降低用户使用门槛,随着新兴市场用户付费意愿提升,其也为用户付费转化提供基础用户池。此外,公司4Q20付费订阅ARPU为4.26欧元,尚未大规模提价。

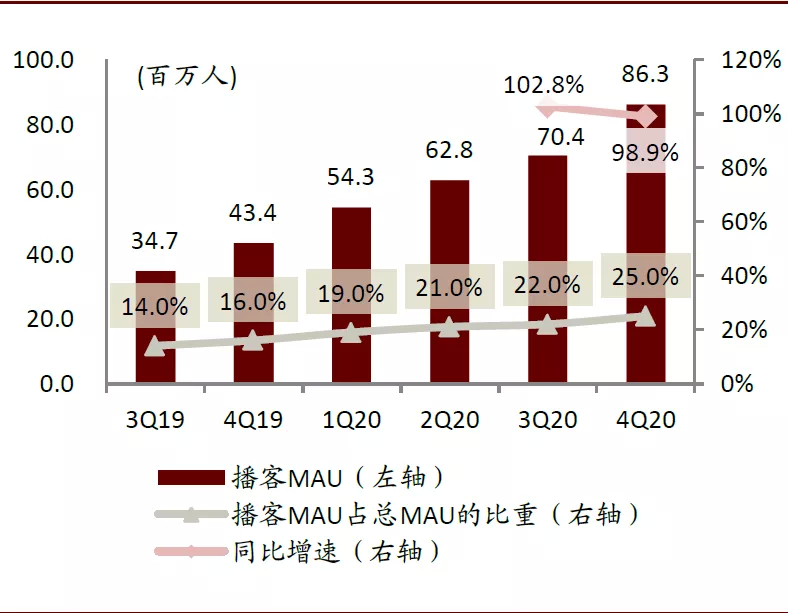

探索播客业务加强用户粘性,差异化内容与运营杠杆或为公司议价权加码。自2019年开始,Spotify密集布局播客上下游产业链环节,4Q20播客MAU占整体MAU的25%。而公司为用户提供的服务内含更多内容,也有助于用户流失率的降低。播客内容采用授权买断式模式,成本相对固定,对比流媒体音乐按照收听次数而付费具有一定的杠杆效应。中金判断,播客所形成的内容的壁垒或较音乐内容更高更容易使得公司形成更高的议价权。

国内流媒体音乐付费率仍有较大提升空间,TME构建综合音频平台具有潜力。TME主要经历“免费分发-下载付费-流媒体付费”阶段,TME在线音乐3Q20付费率仍仅为8.0%,较Spotify4Q20在亚洲等地区的24.8%付费率有16.8ppt提升空间。此外,TME也在不断探索长音频领域。中金认为,国内流媒体音乐付费率仍有很大空间,TME或取得长远发展;中长期来看,逐步发力长音频领域有望助力加深用户粘性和未来提价空间,释放全场景音频内容消费潜力。

财务与估值

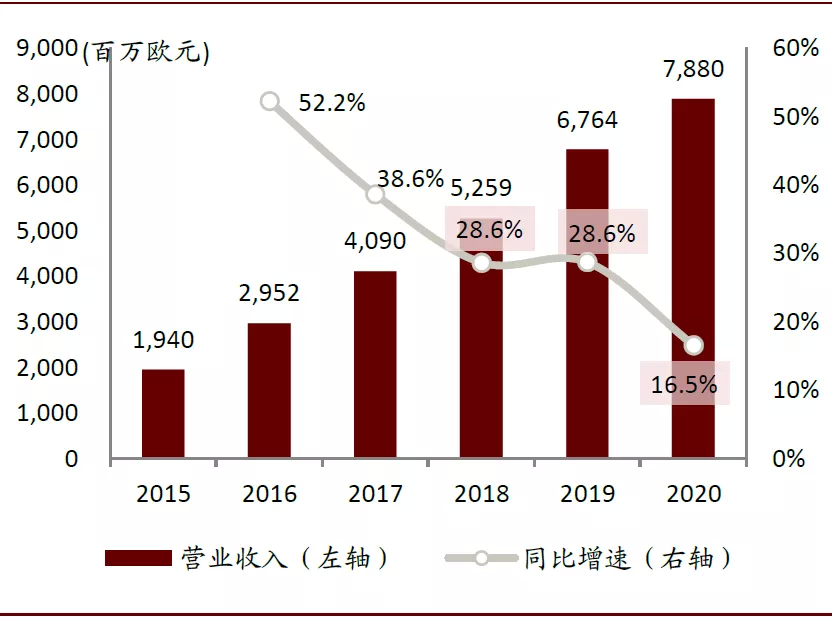

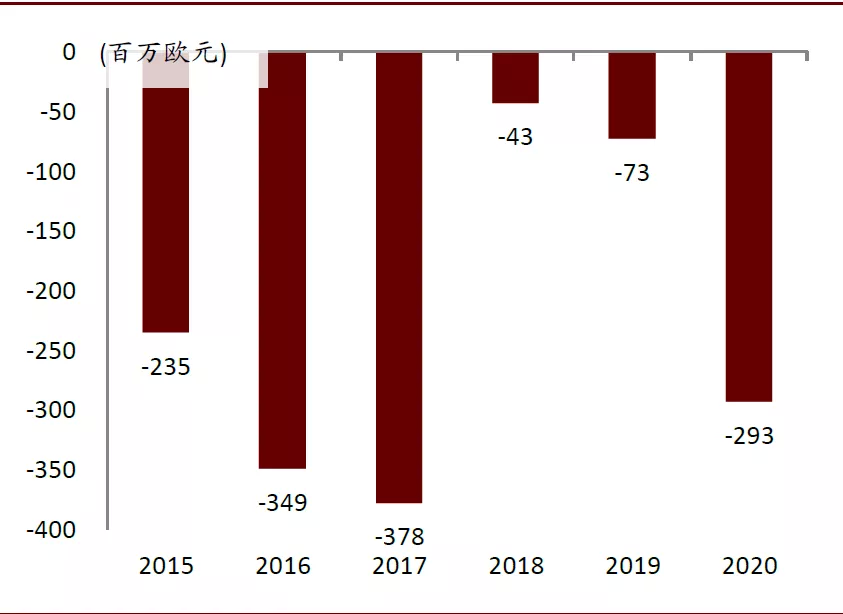

公司2020年营收为78.80亿欧元,同比增长16.5%;营业亏损2.93亿欧元,亏损幅度同比扩大。自公司2018年上市,其市值主要受用户数扩张、播客新业务发展等关键指标驱动呈提升趋势,动态P/S在2.8~7.0倍波动,估值中枢4.5倍。公司当前市值676亿美元,交易于5.9倍2021年P/S(收入采用彭博一致预期)。

风险

用户和付费订阅用户数增长不及预期;监管环境变化;海外市场竞争加剧。

正文

Spotify:全球性流媒体音频服务平台

流媒体音频服务平台,免费广告与付费订阅结合,逐步实现全球化扩张

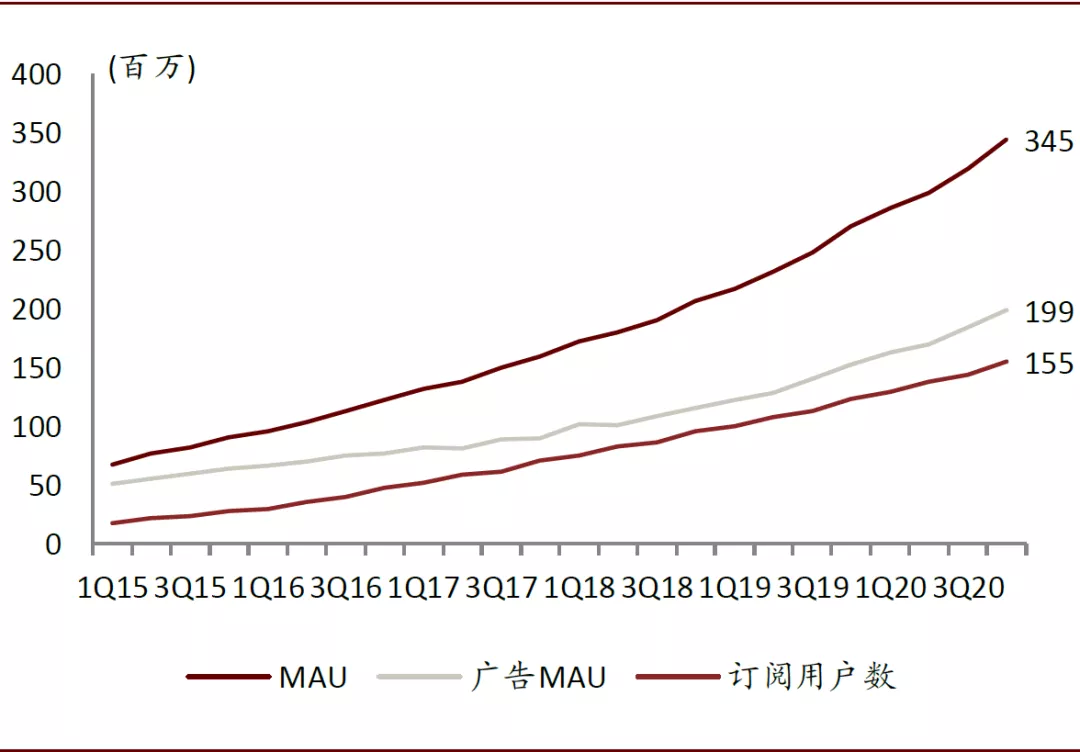

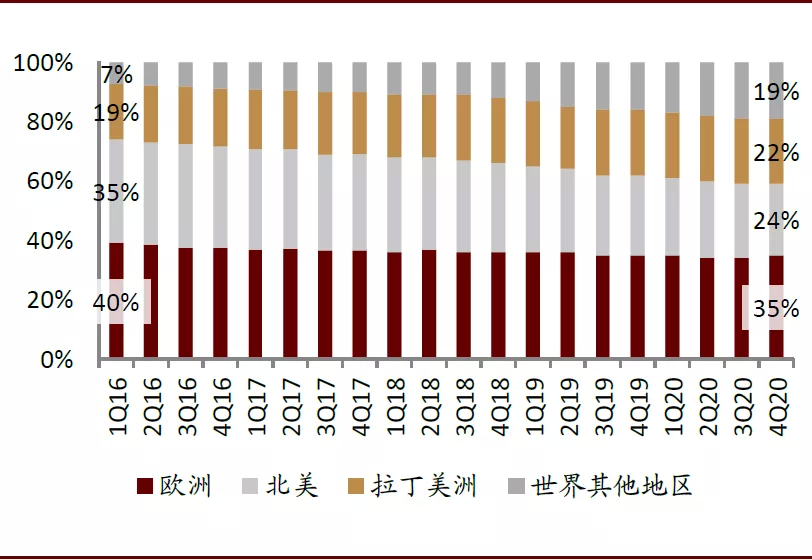

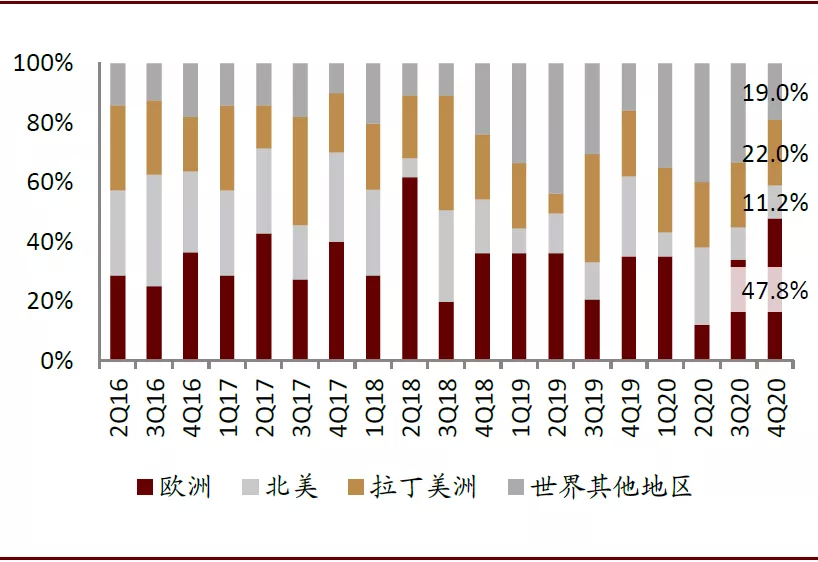

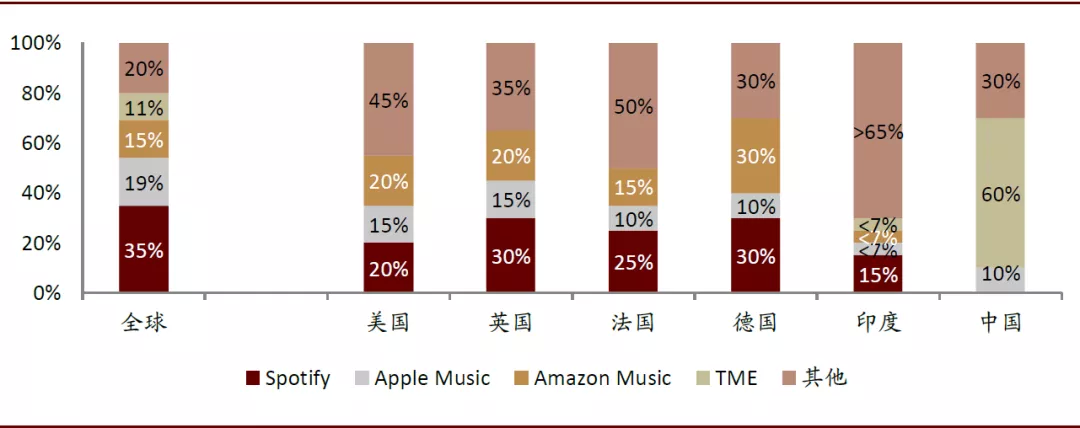

Spotify是全球性流媒体音频服务平台,2Q20流媒体音乐付费订阅用户数份额占34%。Spotify于2008年10月在瑞典首都斯德哥尔摩正式上线,在PC和移动端等渠道为用户提供正版歌曲或播客内容的收听服务,以付费订阅和免费广告模式相结合。截至目前其内容库曲目数约7,000万条,业务辐射93个国家和地区。从用户规模来看,截至4Q20 Spotify整体MAU达3.45亿人;地区分布相对均衡,欧洲和北美为公司用户的基本盘(合计MAU占比59%),拉丁美洲和世界其他地区(除中国大陆地区,若无特别说明下文同)份额呈提升趋势。截至4Q20,付费订阅用户达1.55亿人,免费广告用户达1.99亿人。中金认为,Spotify作为领先的流媒体音频服务平台,其领先优势倚重于强运营能力的全球扩张能力和不断多元化的业务探索能力。

图表:Spotify关键指标一张图概览

资料来源:公司公告,Spotify App,公司官网,Counterpoint,中金公司研究部

注:Spotify全球付费订阅用户数市占率统计截至2Q20。

从用户端来看,Spotify提供付费订阅模式与免费广告模式相结合的服务。

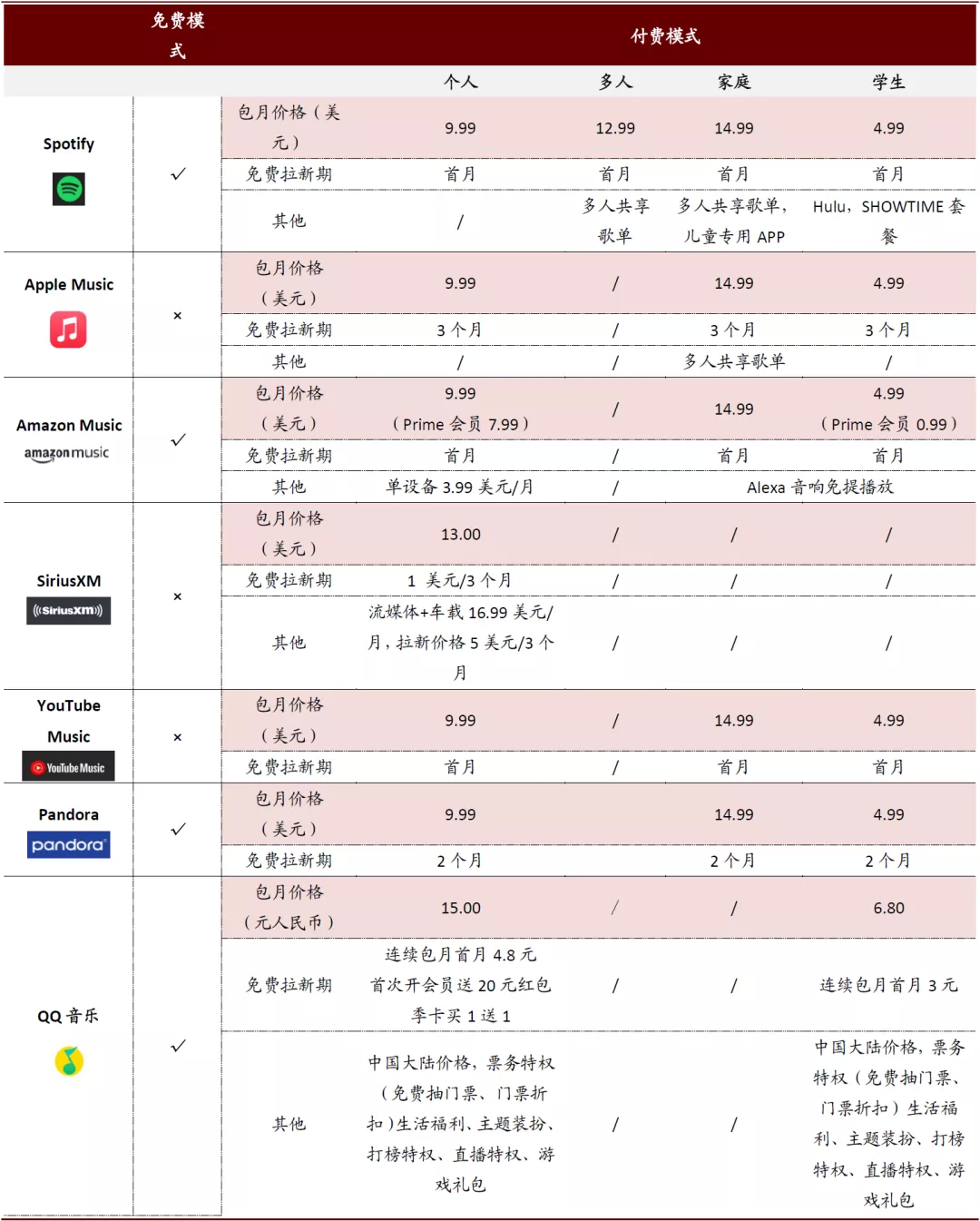

付费订阅模式(Premium):用户可以无限制、无广告地享受所有服务,Spotify提供个人/多人/家庭/学生四种套餐,月度订阅价格分别为9.99/12.99/14.99/4.99美元,较全球其他主流音乐流媒体平台价格相比适中。

免费广告模式(Freemium):用户可永久访问所有内容,但歌单强制随机播放,每小时有6次切歌次数,歌曲为普通音质,且有音频广告与视频广告。

除中国大陆地区外,免费广告模式为其提供差异于Apple Music和Amazon Music等的服务;套餐种类方面,Spotify和Apple Music 与Amazon Music等均在增值服务上采取差异化定价,分为个人/家庭/学生套餐,而Spotify额外增添多人套餐;促销策略方面,Apple Music和Amazon Music采取较Spotify首月免费更为激进的3个月免费期的拉新策略。

图表:全球主流音乐流媒体平台价格对比:Spotify提供免费与付费订阅相结合的差异化服务

资料来源:各公司官网,中金公司研究部

注:以上价格信息统计时间截止2021年2月18日。进行对比四款APP基础服务均包括免广告、下载、音质提高等,不再特别列出;Amazon Music免费模式为需要收听广告,且只能收听部分歌单(Top playlist),QQ音乐免费模式为免费版本下用户可以享受部分歌曲,但是其他歌曲需要会员或者购买单曲/专辑。

图表:Spotify 4Q20 MAU快速增长至3.45亿人

资料来源:公司公告,中金公司研究部

图表:Spotify 1Q16-4Q20 新兴市场MAU份额提升

资料来源:公司公告,中金公司研究部

发展历程:全球化扩张稳步推进,播客探索为新亮点

正版流媒体音乐产业推动者,用户扩张与播客创新业务探索并行。1999至2014年期间,全球音乐行业收入受盗版等因素影响,由238亿美元下降至143亿美元。在这样的背景下,Daniel Ek于2006年12月27日在瑞士注册成立公司,将音乐与创新技术结合,并于2008年10月正式上线产品Spotify,让用户体验音乐的方式从“购买-下载-获得”转变为“访问即所得”。Spotify在2011年9月22日与Facebook正式合作,成为其官方音乐播放器,获流量入口。根据Electronista数据,Spotify2011年7月在美国上线,吸引约7万名用户,在与Facebook合作六周后,其注册人数新增400万名。

图表:Spotify发展历程:全球化扩张稳步推进,播客探索为新亮点

资料来源:公司公告,公司官网,thenextweb,中金公司研究部

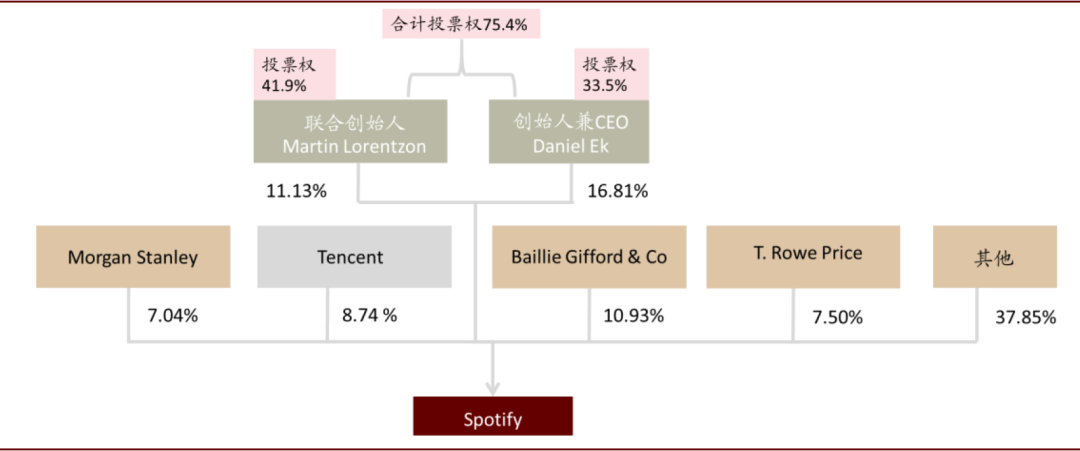

股权结构:架构清晰,高管决策权集中

公司股权结构清晰,高管团队拥有较高决策权。截至2021年2月18日,创始人Daniel Ek与联合创始人Martin Lorentzon分别持股16.81%和11.13%,截至2020年年报分别持股17.2%和11.1%对应享有33.5%和41.9%的投票权,两人合计持股达27.9%,投票权合计达75.4%,决策权相对集中于核心管理团队。此外,公司也与腾讯音乐交叉持股。截止2020年年报,公司持有腾讯音乐8%的股权,腾讯(腾讯音乐第一大股东)持有公司8.74%的股权。

图表:Spotify股权结构图:创始人合计持股27.9%,投票权合计75.4%

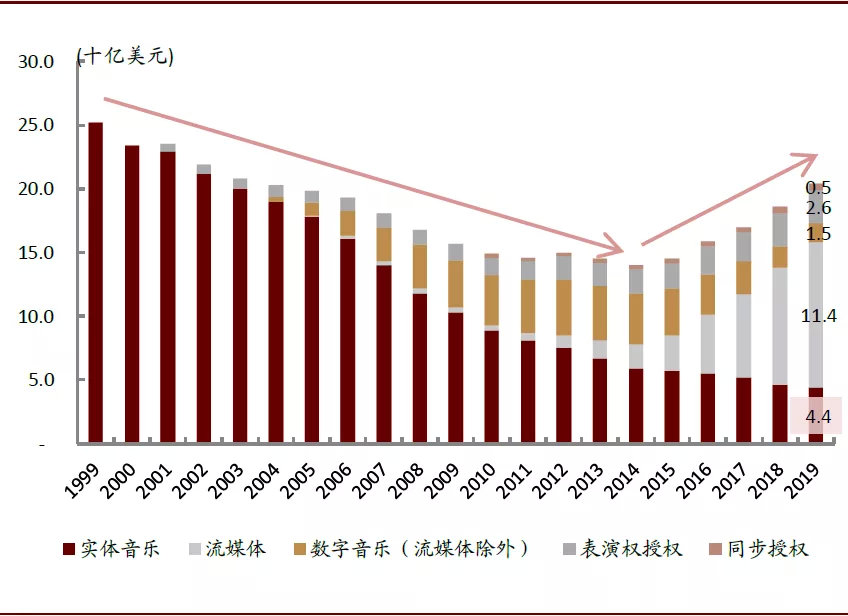

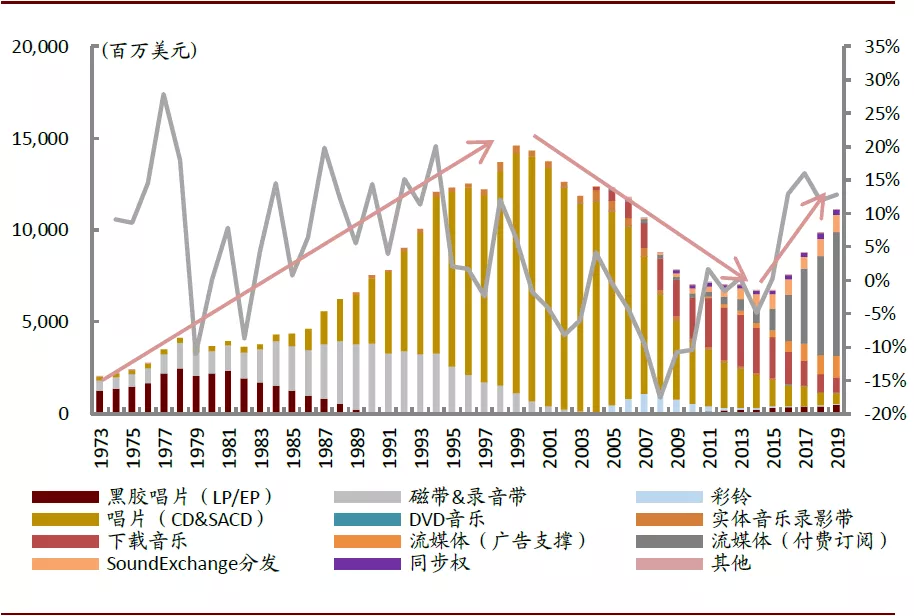

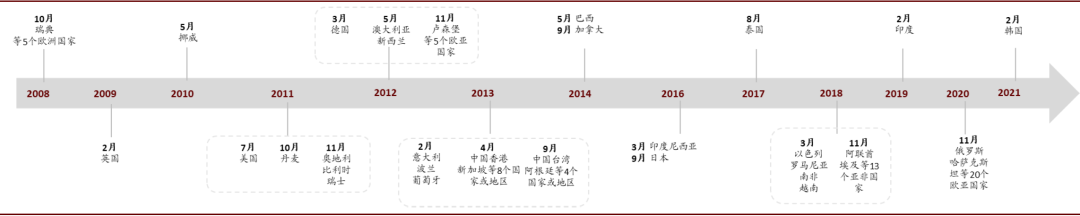

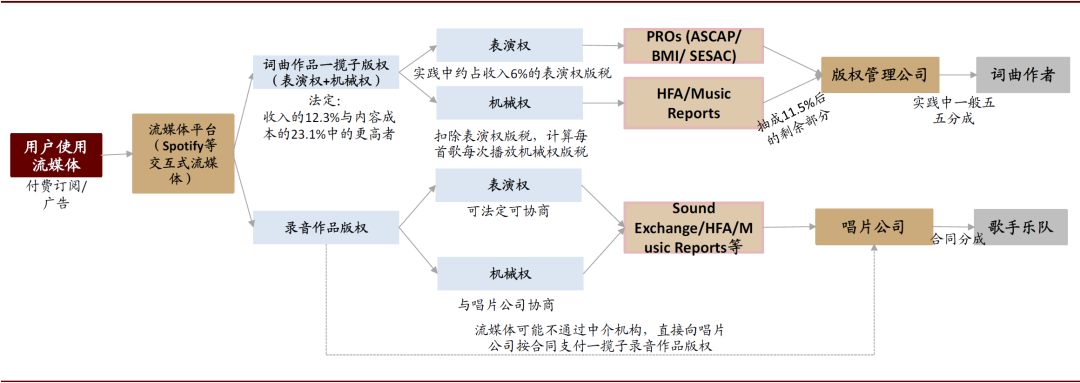

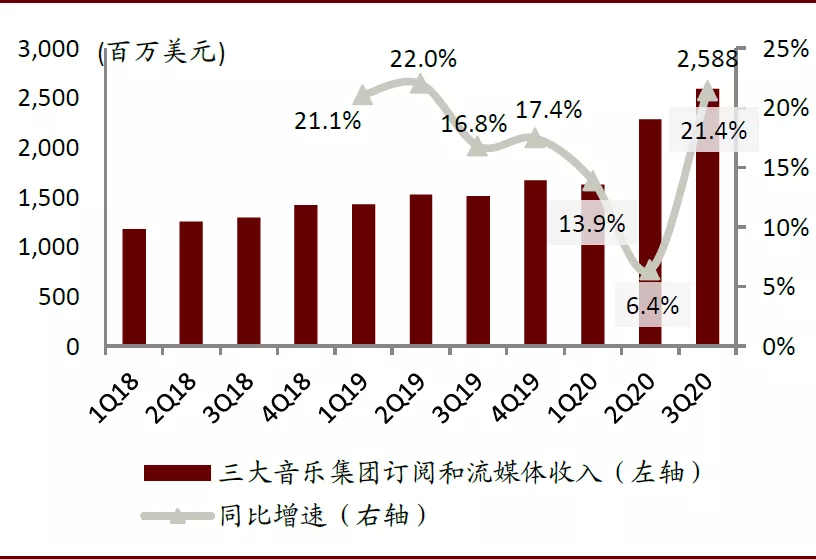

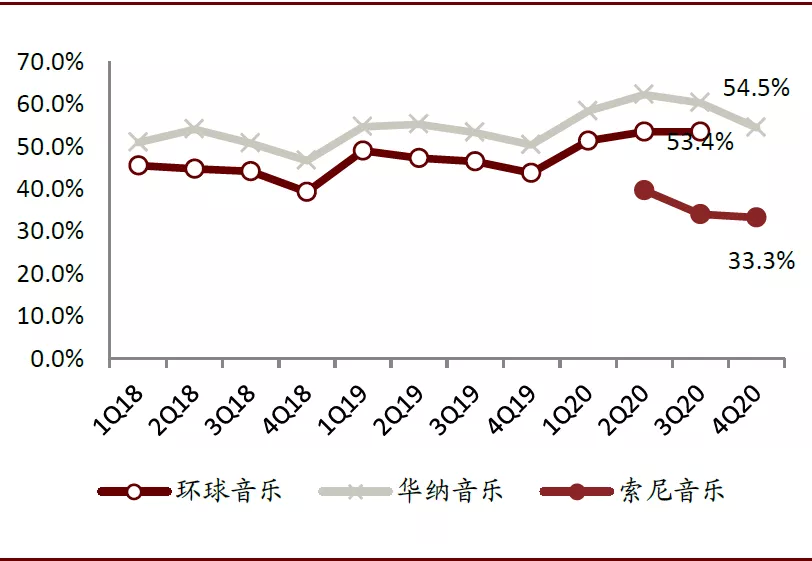

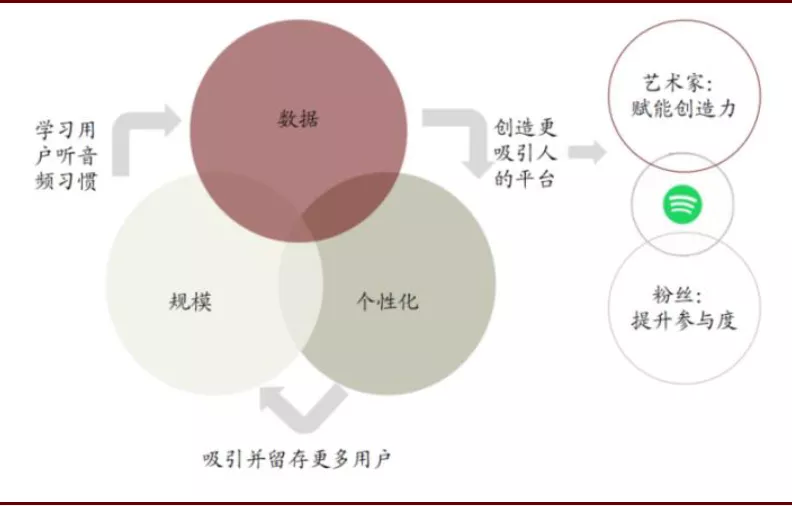

资料来源:公司公告,中金公司研究部 注:股权统计截至2021年2月18日;投票权统计截至2021年2月5日发布的2020年年报。 关于Spotify的核心问题:用户增长与综合业务成长 #1 Spotify如何实现快速的全球扩张和付费订阅用户数增长? 用户扩张:流媒体音乐规模攀升,Spotify全球扩张乘胜追击 革故鼎新,流媒体音乐当道,付费正版化驱动音乐产业规模V字形复苏。21世纪,互联网出现与网络传播技术进步推动流媒体音乐进入大众视野。但流媒体时代早期,数字音乐技术出现也大幅降低了音乐产品的单价,加之监管缺位下盗版音乐的泛滥,音乐产业出现销售量快速增长但销售额下降的现象。如在流媒体形式最早出现的美国,CD唱片销售额急剧萎缩,美国音乐产业行业总销售额从1999年峰值的146亿美元缩水到2014年的67亿美元,产值减少超过50%。伴随流媒体付费模式崛起、版权制度调整,音乐产业重焕活力,流媒体逐步从早期的粗放发展走向规范发展阶段,2015年起音乐产业市场规模开始回升。根据IFPI数据,2019年全球音乐整体收入规模204亿美元,其中流媒体音乐收入规模114亿美元,占比56%。 图表:全球音乐产业1999-2019年收入规模呈V字形 资料来源:IFPI,中金公司研究部 图表:美国音乐市场1999-2019年销售额规模呈V字形 资料来源:RIAA database,美国经济分析局,中金公司研究部 借流媒体之势,Spotify逐步实现全球化迅速扩张。从欧洲到美洲再到拉丁美洲与亚洲,公司MAU地区分布从1Q16欧洲与北美合计75%的占比已降至4Q20的59%,拉丁美洲和世界其他地区占比伴随全球扩张计划推进而快速提升,自2016年起公司每年至少新进入一个市场。最近,公司在2021年2月进入韩国市场。 图表:Spotify全球化扩张历史进程 资料来源:公司公告,公司官网,中金公司研究部 图表:Spotify 1Q16-4Q20分地区整体MAU 资料来源:公司公告,中金公司研究部 图表:Spotify 2Q16-4Q20分地区整体MAU净增长贡献 资料来源:公司公告,中金公司研究部 全球付费用户数市占率第一,依托丰富音乐内容、强运营能力和差异化定价模式逐步攻占新兴市场。根据Statista以下载量和渠道等数据估算,公司市占率在20%-30%之间,为市占率第一的流媒体音乐平台;在以印度为代表的发展中国家,公司虽处于后发位置,但根据Statista估算也获得了约15%的市占率。我们认为,在拉丁美洲、亚洲等新兴市场,用户付费习惯相对没有那么成熟,公司依托丰富的音乐内容库、优化迭代的推荐算法和免费与付费的差异化定价模式在全球流媒体音乐之势下取得较好的用户拓展效果。值得一提,2015年后,随着Apple等巨头加入音乐流媒体平台,全球音乐流媒体行业快速扩张,当Spotify的竞争对手 Apple Music、Amazon Music等都在依靠用户和社群创建付费歌单时,Spotify创新性推出Discovery Weekly(每周发现)等服务,从中脱颖而出。我们认为,Spotify全球化扩张将为逐步实现规模效应奠基。 图表:2019年Spotify在全球以及不同国家的市占率 资料来源:Statista,中金公司研究部 注:全球为订阅用户市场规模(按收入),美国、英国、法国、德国、中国为Statista按问卷、下载量、渠道数据等于2019年的测算数据,印度为Statista按2020年1-2月测算数据 内容合作:与上游保持良好合作,算法和运营能力不断优化与迭代 看向音乐内容上游端,环球、华纳和索尼三大音乐集团占据核心地位。在传统音乐时代,版权管理公司和唱片公司是音乐产品的生产方,以环球音乐(Universal Music Group),华纳音乐(Warner Music Group)、索尼音乐(Sony Music Group)为代表的音乐集团集版权管理与唱片制作分发于一体,不仅生产音乐产品,更深度介入音乐人的选拔与培养、音乐制作、版权服务、唱片生产和发行营销等各个环节。在唱片时代,由于实体音乐终端销售方高度分散,掌握内容的唱片公司对下游议价能力更强,主导利益分配机制。目前来看,三大音乐集团在海外仍保持较高的市占率,2019年在录制音乐和全球音乐版权管理合计市场份额分别达68.1%和57.6%。 图表:2019年全球唱片公司市场份额达68.1% 资料来源:Music&Copyright,中金公司研究部 图表:2019年全球音乐版权管理公司市场份额达57.6% 资料来源:Music&Copyright,中金公司研究部 流媒体平台直接面向终端用户位于产业链下游,通常采取“保底+分成”模式与上游音乐集团合作采购内容。音乐产业链包括多个组成部分,最终通过唱片销售、版税收取、演出经济等方式实现音乐产品的变现。在交互式流媒体形式(用户可以自主选择想听歌曲的流媒体形式)的实践中,由于按单首歌曲计算复杂,不同知名度歌手作品的价值不同,且目前大型版权管理公司往往与唱片公司同属一个音乐集团,因此除法律规定的强制许可外,更加常见的方式是直接与音乐集团签订“保底+分成”模式的协议。根据Music Business Worldwide报道[1],2017年Spotify与三大唱片公司在其分成部分的分成比例为52%。 图表:音乐产业Value Chain(交互式流媒体形式下收入分成) 资料来源:Royalty Exchange,Sound Exchange,Harry Fox Agency,黄虚峰:《美国版权法与音乐产业》\法律出版社2012年版,中金公司研究部 注:仅为示例,实际情况可能有所不同。 展望未来,流媒体平台或拥有更强的连接歌手与用户的能力。流媒体的出现使实物音乐产品进化为虚拟产品,音乐制作的硬件要求大大降低;且许多流媒体平台均开始尝试与独立音乐人直接签约,一些歌手甚至跳过音乐集团自己直接推出流媒体平台,流媒体成为主要宣传的阵地,歌手们不再必须借助音乐集团进行营销。我们认为,流媒体平台在产业链议价水平有望进一步提高,其在内容制作、发行、营销推广具有优势,可以帮助歌手实现价值放大化。此外,腾讯音乐所推出的原创音乐人计划也对连接歌手与用户有所推动。同时根据华纳音乐的财报,我们发现2020财年(截至2020年9月30日)Spotify、Apple Music和Amazon Music占其流媒体音乐收入分别为19%、14%和小于10%,其中Spotify份额更高。 图表:三大音乐集团流媒体音乐收入快速增长 资料来源:各公司公告,中金公司研究部 注:三大音乐集团指环球音乐、华纳音乐和索尼音乐,其中环球音乐和索尼音乐原始披露货币单位分别为欧元和日元,各季度换算汇率采用季度截止日当日汇率;索尼音乐自2Q20始于索尼财报中单独列示,1Q18-1Q20三大唱片公司订阅和流媒体收入为环球音乐和华纳音乐合计值。 图表:三大音乐集团流媒体音乐收入占比 资料来源:各公司公告,中金公司研究部 注:三大音乐集团指环球音乐、华纳音乐和索尼音乐,其中环球音乐和索尼音乐原始披露货币单位分别为欧元和日元,各季度换算汇率采用季度截止日当日汇率,环球音乐4Q20数据暂未披露;索尼音乐自2Q20始于索尼财报中单独列示,1Q18-1Q20三大唱片公司订阅和流媒体收入为环球音乐和华纳音乐合计值。 音乐不是名词而是动词,核心在于平台网络效应的不可复制性。截至4Q20,用户可以在Spotify上享受超过6,000万条音频内容,包括Discovery Weekly(每周发现)、Daily Mix(每日推歌)、Release Radar(推荐新发布的歌曲)等功能,Spotify持续探索试验新方法来了解音乐和人们的音乐偏好。而网络效应的设想是一个平台的用户越多,所收集到的用户数据越多,不断累积的用户数据有助于改进产品,以此吸引更多用户,完成正循环。 我们认为,Spotify作为综合音频服务平台的网络效应核心在于不可复制性:基于数据的产品优化方法不可复制,或是用户交互影响的不可复制等将为Spotify巩固竞争优势。不同于仅为单一特定用户提供定制化服务(在不同用户间并不通用),Spotify更重视分享与发现,如让用户搜索和收听其他用户的音乐电台。我们认为,单一的定制化并不能带来用户累积的叠加效应,而交互可以;公司平台沉淀大量用户偏好的详细信息,在新的歌手歌曲宣传中可能会发挥更大作用,用户数据或也是颠覆传统唱片公司作为主发行途径的基础。 图表:Spotify以数据、个性化和规模为战略抓手 资料来源:公司官网,中金公司研究部

图表:Spotify的音乐个性化功能

资料来源:Spotify App,中金公司研究部

商业化:免费与付费结合优化定价,降低用户使用门槛

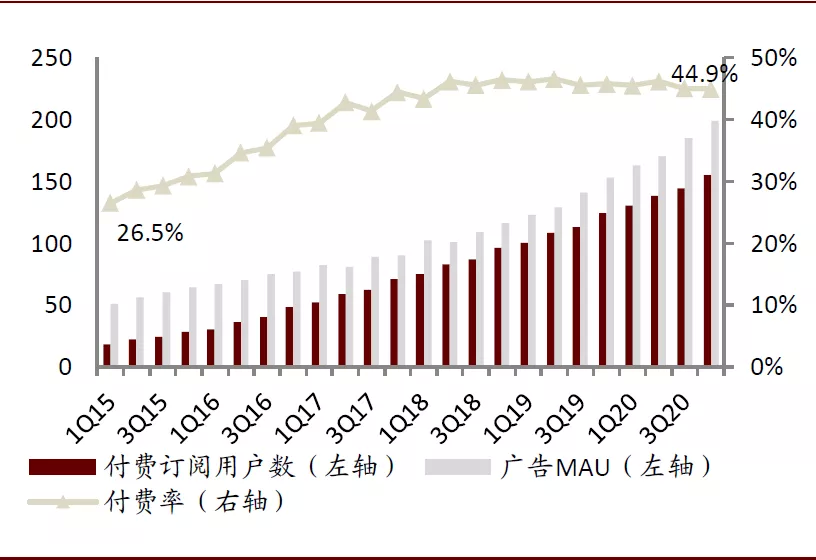

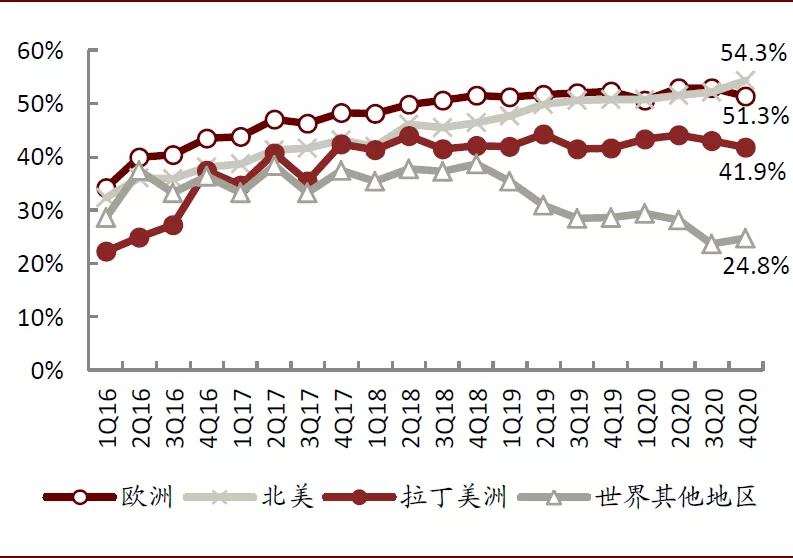

扩大用户基数是公司业务发展的核心,免费增值模式降低用户使用门槛,于开拓新兴市场具备重要意义。Spotify4Q20整体付费率为44.9%,同比下滑0.8ppt,部分因为新兴市场开拓因素;分地区来看,拉丁美洲和亚洲等其他地区付费率相对较低,4Q20分别为41.9%和24.8%,新兴市场的付费率仍需爬坡期。中金认为,免费套餐降低了用户的进入门槛,而Spotify的大多数竞争对手都没有免费套餐,使其更具吸引力并有助于培养用户习惯;随着付费意愿提升,免费套餐用户也为付费订阅用户的转化提供基础用户池,1Q20业绩会公司也指出,有超过60%的付费订阅用户来自免费套餐。

图表:Spotify 4Q20付费率为44.9%

资料来源:公司公告,中金公司研究部;注:左轴单位为百万

图表:Spotify 开拓新兴市场付费率仍有提升空间

资料来源:公司公告,中金公司研究部

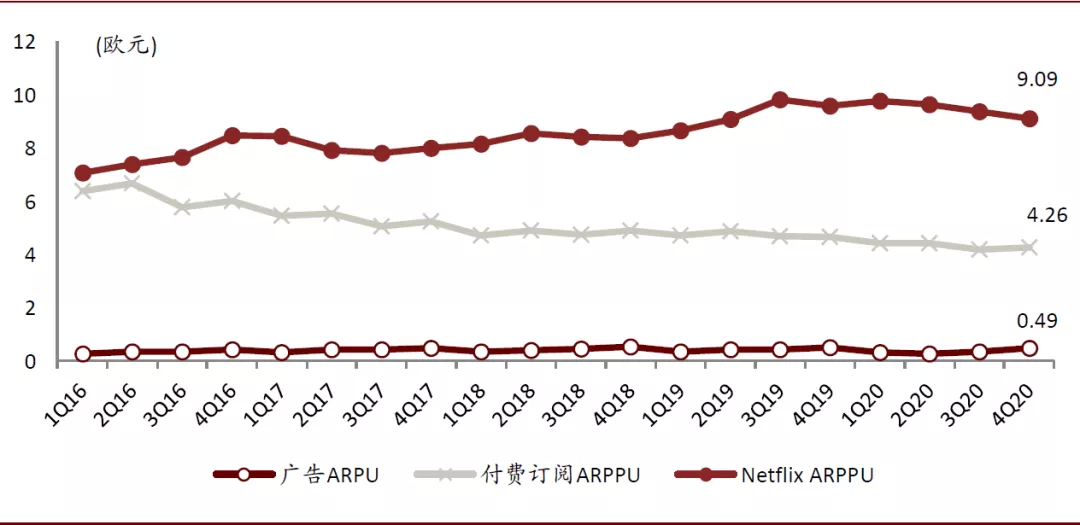

单用户收入仍较低,市场份额稳定后期待提价空间兑现。相较于长视频流媒体平台Netflix自2013年截至目前已多次提价,Spotify尚未采取全球范围的大规模提价,仅在个别地区如挪威和澳大利亚等有提价措施。

Spotify付费订阅ARPPU在4Q20为4.26欧元,同比下降8.4%,主要受到家庭套餐和多人套餐的付费订阅套餐组合因素和汇率影响;因新冠疫情和播客业务尚未完全商业化等因素,4Q20广告ARPU为0.49欧元,同比下滑0.9%,但环比明显提升40.4%。中金认为,4Q20Spotify付费订阅ARPPU是Netflix的46.8%,伴随Spotify市场份额抢夺战过渡至新兴地区付费转化过程的推进,在相对竞争优势和用户粘性较强市场具备提价空间。

图表:Spotify 1Q16-4Q20付费订阅ARPPU和广告ARPU仍较低

资料来源:公司公告,中金公司研究部

注:广告ARPU=广告收入/期初期末广告MAU均值;Netflix公司披露口径为美元,汇率采用每季度最后一个交易日的汇率作为计算基础。

#2 Spotify为什么发展播客业务?

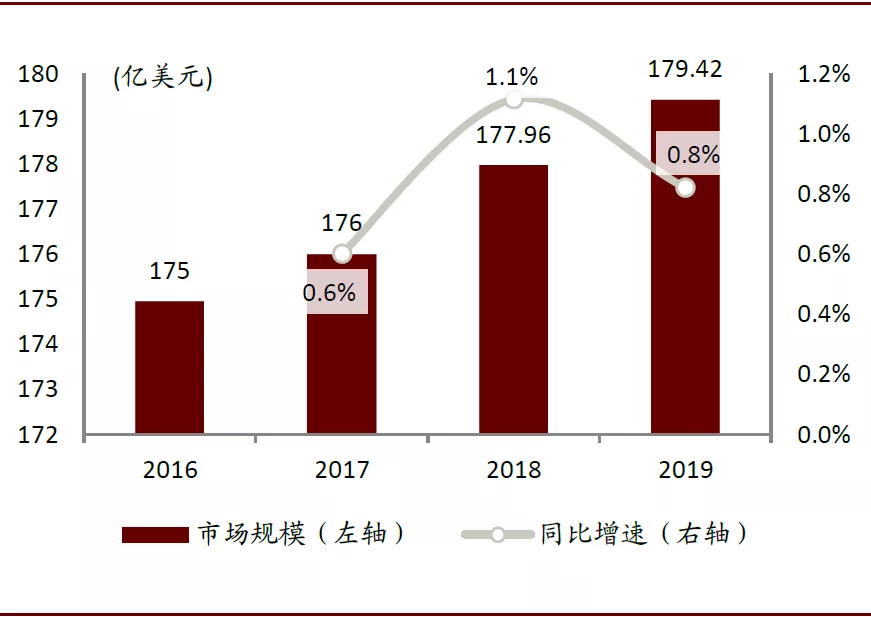

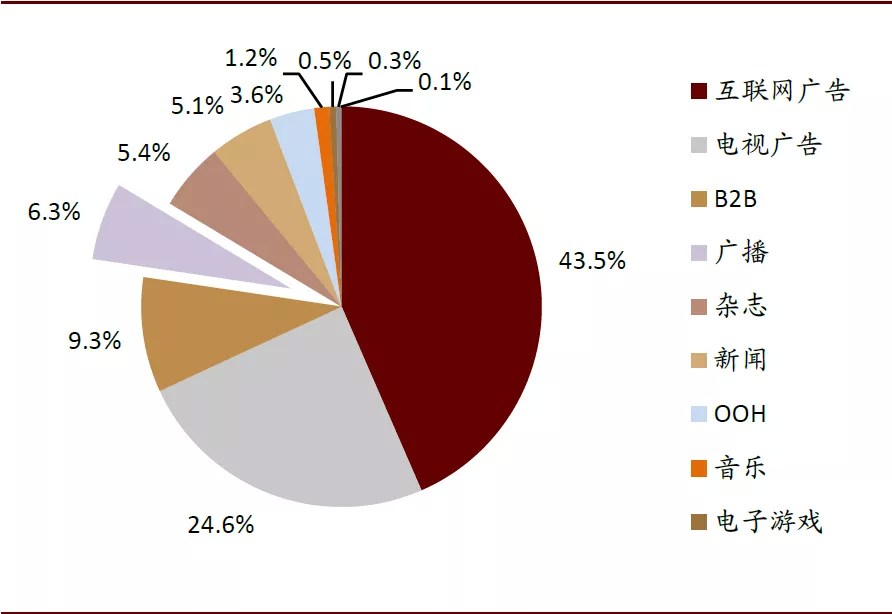

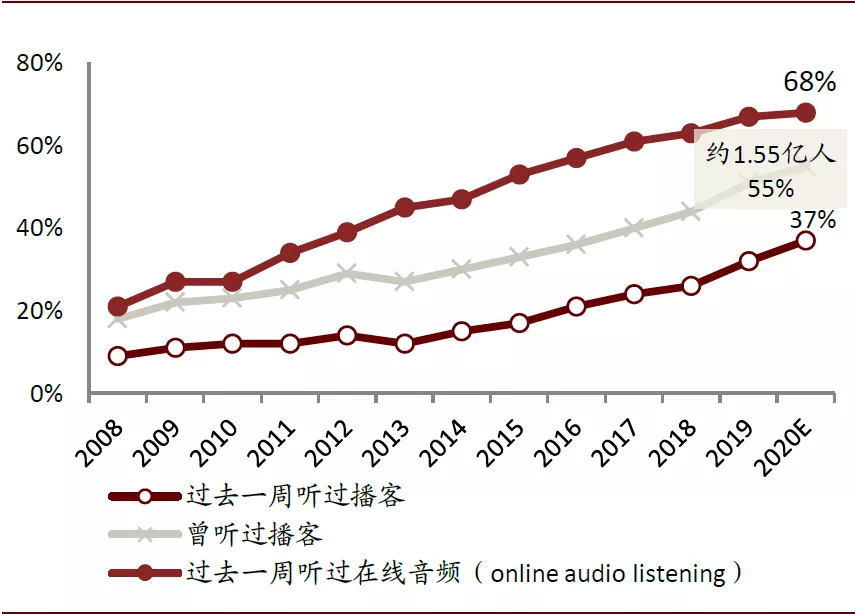

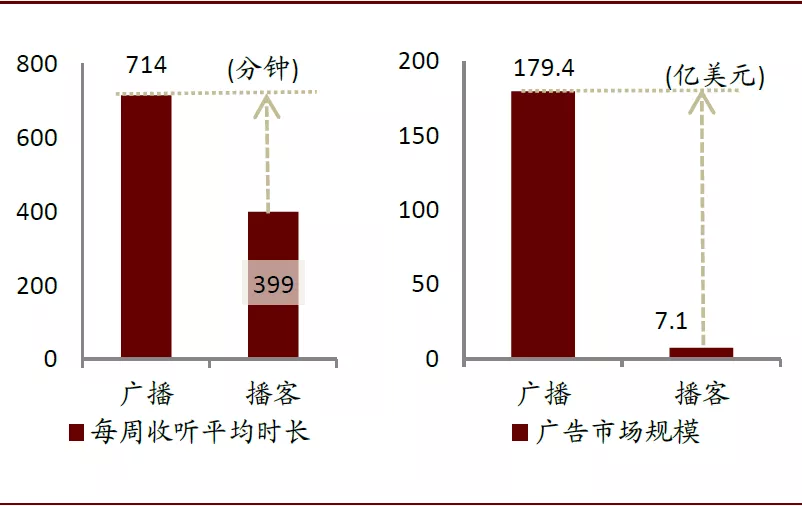

播客潜在市场空间可对标传统广播市场,稀缺的数字化空白地。播客(Podcast)是按订阅列表来获取一系列音频、视频、电子电台或文档形式互联网娱乐产品。播客的形式类似于广播节目,但以音频文件的形式存在,且可以随时随地按需收听。虽然目前播客的商业化空间尚未完全显现,但中金如果用广播市场来对标,其广告规模可观:以美国举例,2019年美国广播市场的规模为179亿美元,其份额按渠道划分也并不低(占6.3%)。根据Edison预测,2020年过去一周听过播客的听众约为1.04亿人,占12岁及以上美国人口的37%。

图表:2016年至2019年美国广播市场广告规模

资料来源:PWC,IAB,中金公司研究部

图表:2019年美国各渠道广告份额分布

资料来源:PWC,IAB,中金公司研究部

注:总市场份额为9种渠道相加。

图表:2008至2020年美国播客受众覆盖率不断提升

资料来源:Edison Research,中金公司研究部

注:Edison报告发布于2020年4月,2020年为其预估数据

图表:2017-2020年美国播客受众

资料来源:Edison Research,中金公司研究部

注:Edison报告发布于2020年4月,2020年为其预估数据

图表:2015-2020年美国用户每周收听播客平均时长

资料来源:Edison Research,中金公司研究部

注:Edison报告发布于2020年4月,2020年为其预估数据

图表:2019年美国播客的广告市场空间巨大

资料来源:Edison Research,Statista,IAB,PWC,中金公司研究部

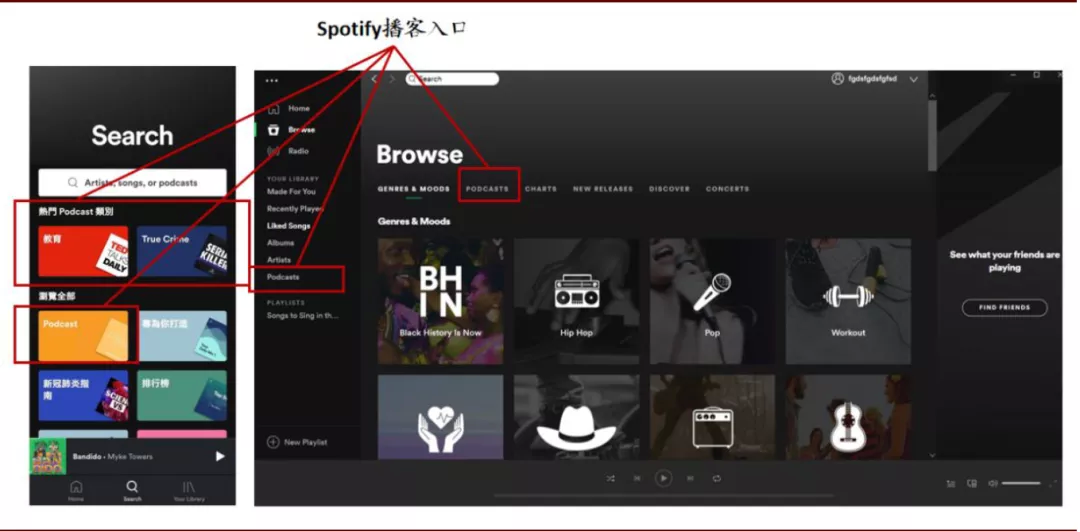

密集布局播客上下游产业链环节,4Q20 Spotify播客MAU达8,625万人。Spotify播客内容的入口内嵌于音乐流媒体产品中,在搜索一级入口界面中位于搜索栏下方。自2019年2月公司提出“Audio First”战略以来,Spotify播客用户规模快速增长。公司先后收购播客内容平台 Gimlet Media 以及播客创作工具 Anchor,随后又收购播客工作室 Parcast,播客内容制作方The Ringer和播客广告发布平台Megaphone,并于2019年6月与美国前总统奥巴马及其夫人创办的播客内容公司 Higher Ground 签约,在原创播客内容方面开展合作;2020年5月拿下Joe Rogan的播客独家版权。

图表:Spotify播客入口内嵌于产品内

资料来源:Spotify App,中金公司研究部

图表:Spotify4Q20使用播客MAU占比达25%

资料来源:公司公告,中金公司研究部

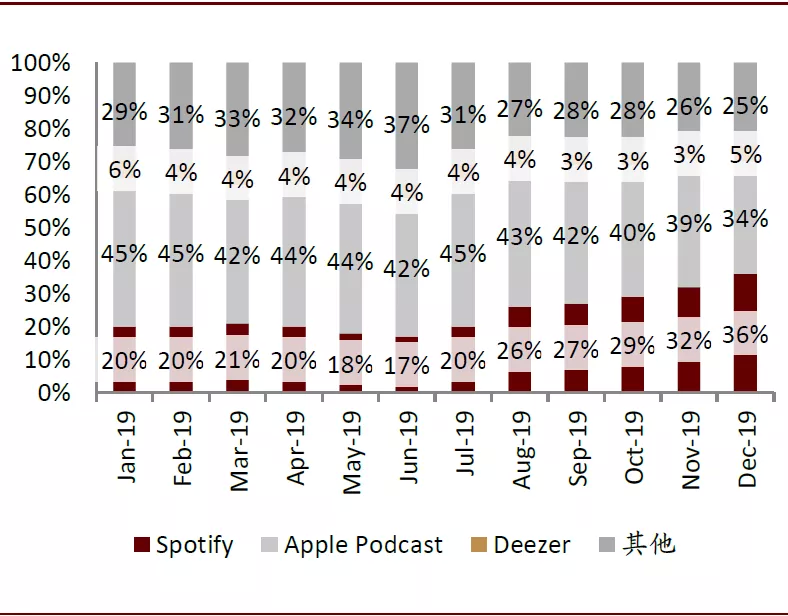

图表:美国播客市场呈Spotify与Apple两强格局

资料来源:Zebra,Prodigee,中金公司研究部

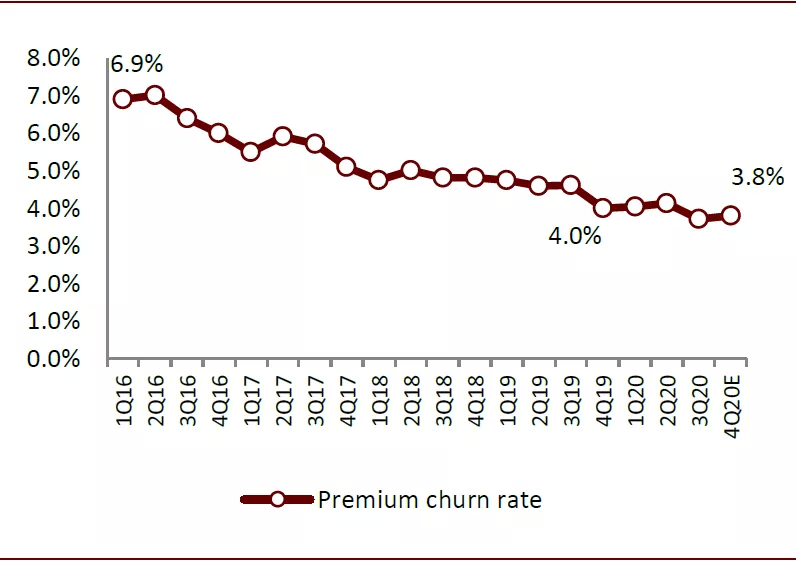

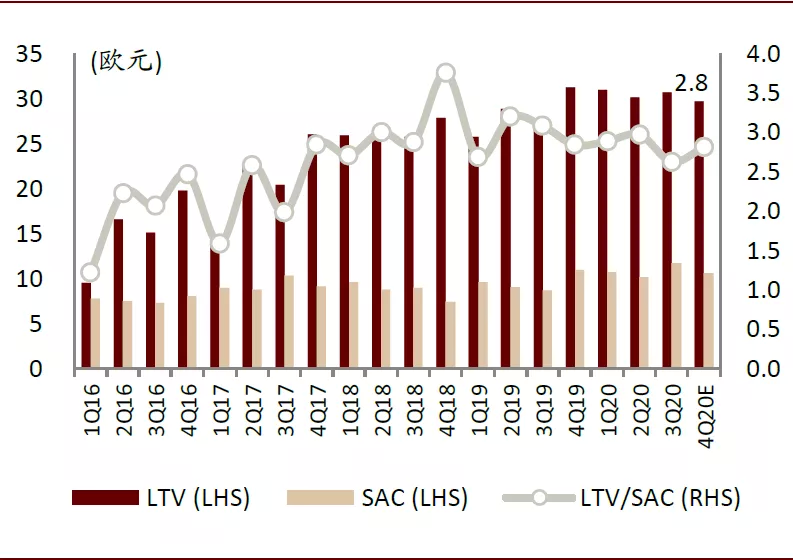

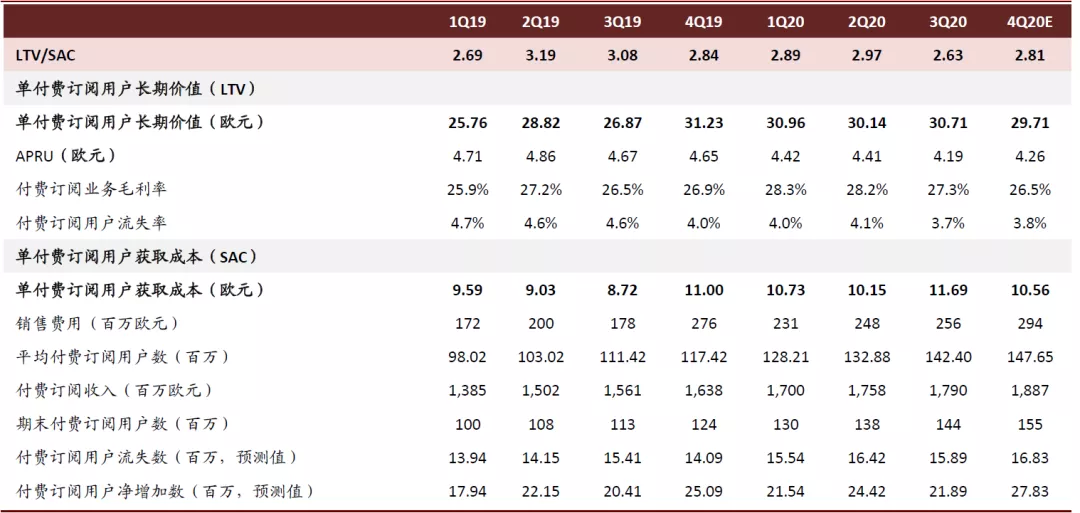

加强用户粘性降低流失率,LTV/SAC仍有提升空间。自1Q16以来,公司付费订阅用户流失率呈下降趋势,4Q19降至4.0%。中金采用以下方法来计算LTV/SAC用于衡量规模效应,体现以更少的获客成本实现更高的用户价值的能力,付费订阅用户的长期价值(LTV)=(付费订阅ARPU*付费订阅毛利率*1/流失率),中金认为用户价值提升空间受提价、成本控制和留存率提高影响;获客成本(SAC)=总销售费用/付费订阅用户数净增长值,中金在衡量SAC时并没有排除来自广告的销售费用而是采用整体值,主要因Spotify基于免费增值模型,免费用户本身就是付费订阅用户的“蓄水池”,故而综合考虑获客成本。中金认为,随着Spotify播客业务的深入,用户粘性增强,差异化内容所赋予的杠杆效应在一定程度体现,在LTV层面仍有提升的空间;而考虑到如免费拉新期的费用算在销售费用中,市场份额稳定后销售费用仍有进一步下降的空间。

图表:1Q16至4Q20E付费订阅用户流失率呈下降趋势

资料来源:公司公告,中金公司研究部

注:4Q20付费订阅用户流失率为中金估计数据,公司公告原表述为“Our average monthly Premium churn rate for the quarter was down slightly Y/Y and up modestly Q/Q”。

图表:1Q16至4Q20E LTV/SAC季度间有所波动

资料来源:公司公告,中金公司研究部

注:4Q20付费订阅用户流失率为中金估计数据,公司公告原表述为“Our average monthly Premium churn rate for the quarter was down slightly Y/Y and up modestly Q/Q”。

图表:Spotify 1Q19-4Q20E LTV/SAC测算过程

资料来源:公司公告,中金公司研究部

注:4Q20付费订阅用户流失率为中金估计数据,公司公告原表述为“Our average monthly Premium churn rate for the quarter was down slightly Y/Y and up modestly Q/Q”。

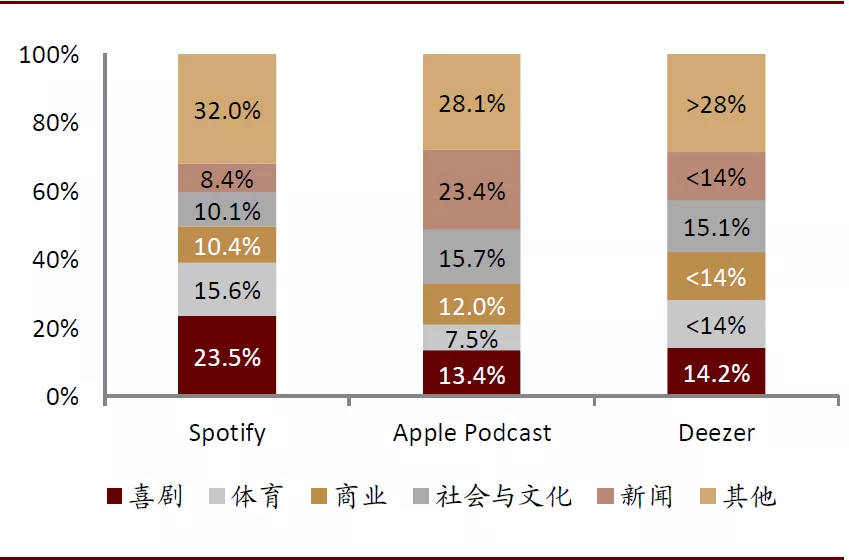

差异化内容与运营杠杆,播客业务或为公司议价权加码。Spotify正在追求音频市场的全方位发展,而不仅是音乐市场。在此战略基础上,公司为用户提供的服务内含更多内容,也会带来更多的用户参与度,使得用户流失率明显降低。一方面,由于巡演收入是歌手收入的重要部分,歌手和唱片公司有可能为了歌曲曝光来推广现场演出而采取多平台发行的策略,这就使得音乐内容本身很难自然地做到独家;另一方面,播客内容采用授权买断式模式,成本相对固定,对比流媒体音乐按照收听次数而付费具有一定的杠杆效应,而且播客上游生产端参与者相对分散(流媒体音乐上游生产主要由三大唱片公司把控)。中金判断,播客所形成的内容的壁垒或较音乐内容更高更容易形成更高的议价权。

图表:2019年各平台播客内容前五大权重对比

资料来源:Zebra,中金公司研究部

图表:Top10播客发行商流量占比

资料来源:Podcast,中金公司研究部

注:数据为2020年12月全球播放与下载次数

#3 Spotify的经验和战略对分析国内音频市场的启示?

在线音乐付费环境不断优化,中国流媒体音乐市场的付费率仍有较大的提升空间。从2015年“最严版权令”[2]开始,国家版权局对音乐版权的保护程度有所提高,不仅通过每年的“剑网行动”打击盗版,还同时出台了一系列政策法规,促进音乐市场的版权保护。

此外,中国互联网流媒体平台在移动互联网普及阶段依靠免费分发快速崛起,例如腾讯音乐主要经历“免费分发”、“下载付费”到“流媒体付费”三个阶段,在前期付费率提升较为缓慢,进入付费墙模式下的流媒体付费阶段后付费率实现加速提升。

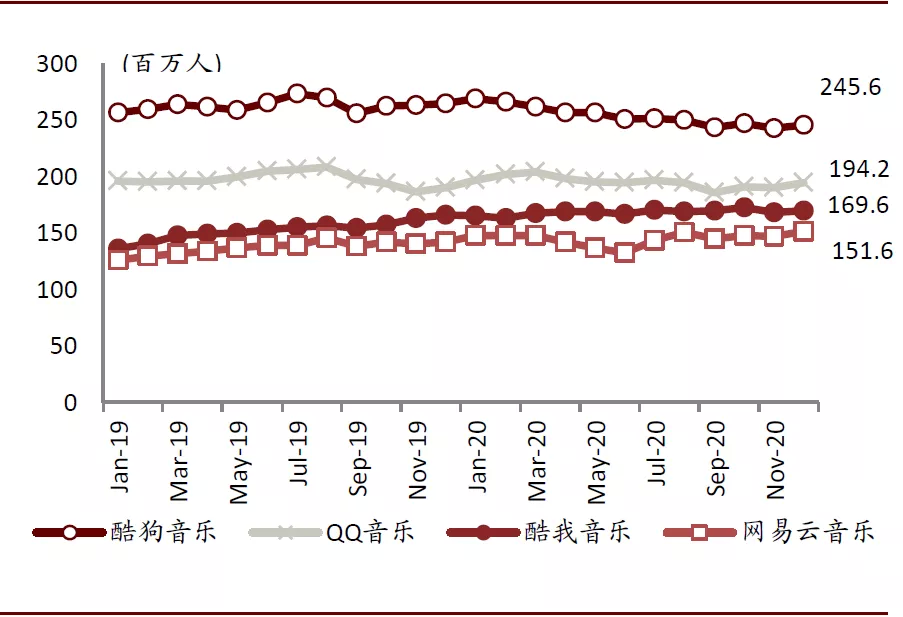

腾讯音乐在线音乐的付费率由1Q18的3.6%提升至3Q20的8.0%,仍较Spotify4Q20在亚洲等新兴地区(除欧洲、北美和拉丁美洲)的音乐付费率24.8%有16.8ppt的提升空间,较欧洲和北美成熟市场付费率分别有43.3ppt和46.3ppt的提升空间。中金认为,中国流媒体音乐的付费率仍有很大空间,腾讯音乐在竞争格局相对稳态下或取得长远发展。

图表:中国音乐平台MAU:腾讯音乐相对领先

资料来源:QuestMobile,中金公司研究部

注:腾讯音乐旗下主要在线音乐产品包括酷狗音乐、QQ音乐和酷我音乐。

图表:腾讯音乐在线音乐3Q20付费率仅为8.0%

资料来源:公司公告,中金公司研究部

中国跳过唱片时代直接进入流媒体时代,上游内容分散度更高。中国音乐版权市场起步晚,基本跳过了传统唱片时代,直接进入流媒体时代,在产业结构上,中国未形成如美国一样占支配地位的音乐版权巨头;而流媒体平台在上游相对弱势的背景下快速崛起,成长为版权维护及利益分配的主导力量,根据艾瑞咨询数据,2017年中国前五大唱片公司的市场占有率之和低于30%。

根据中金统计,对比QQ音乐(腾讯音乐旗下产品)、网易云音乐和Spotify歌曲流行榜单前30的歌曲发行公司,中金发现Spotify前30的歌曲80%归属三大唱片公司,而国内流媒体音乐平台,如QQ音乐和网易云音乐前30歌曲中无归属三大唱片公司歌曲。中金判断,对比海外上游集中格局,国内流媒体音乐上游相对分散,而且“草根”歌手占比不小。

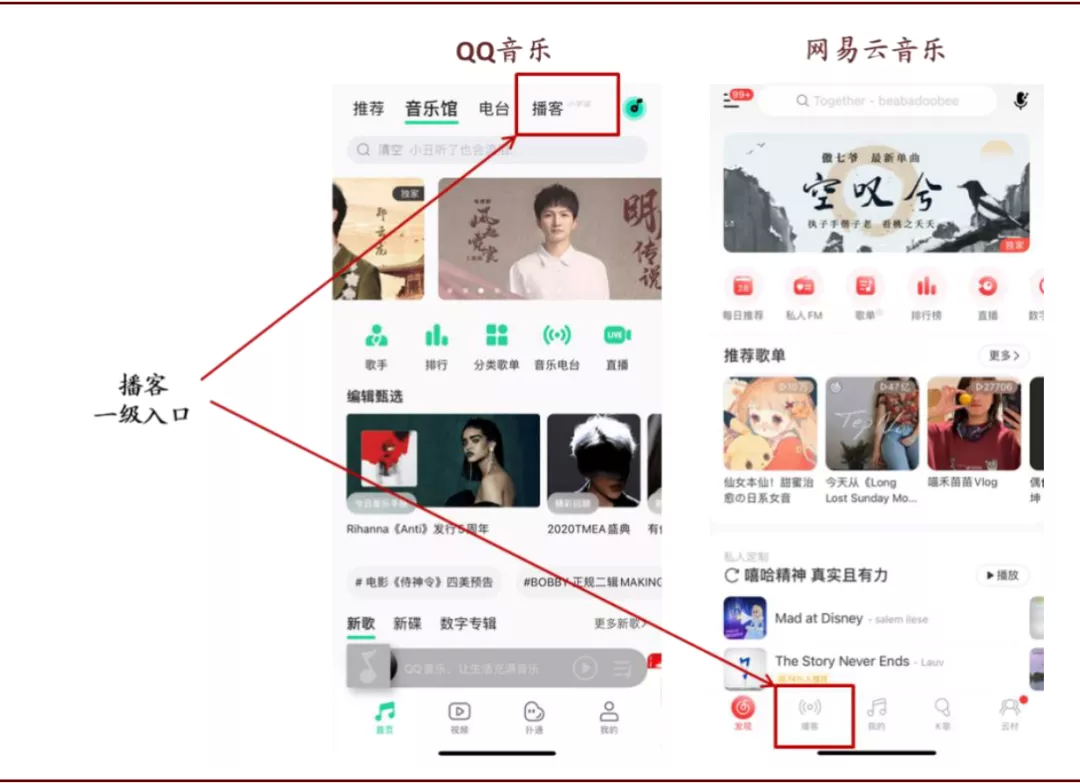

中国音乐流媒体平台纷纷加码长音频,腾讯音乐巩固深化全音频“声”态布局。2020年底网易云音乐8.0版本更新中,“播客”作为底部一级菜单出现,名称上取代原来的“电台”;腾讯音乐也于2020年12月在其主产品QQ音乐上已添加播客一级入口;2021年1月15日,腾讯音乐与懒人听书全部股东达成最终协议,收购其100%股权,收购对价27亿元,腾讯音乐预计交易将在2021年上半年完成,而懒人听书提供有声书、相声评书、播客等内容。中金认为,短期来看,长音频包括播客的内容库或迅速拓宽音乐流媒体平台的内容池;中期来看,逐步发力长音频和播客领域有望助力进一步加深用户粘性和未来的提价空间;长期来看,腾讯音乐或更有望持续整合拓展长音频服务,释放全场景音频内容消费潜力。

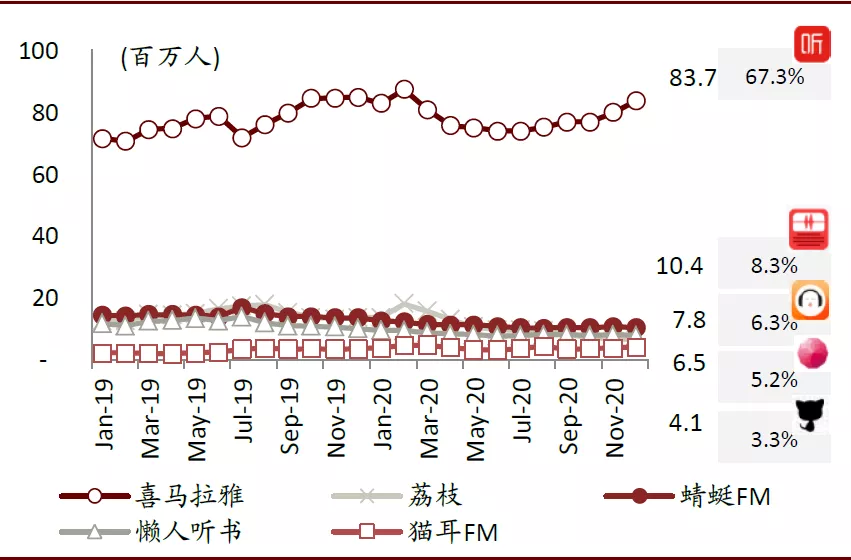

图表: 音频类APP月活跃用户数量(MAU)

资料来源: QuestMobile, 中金公司研究部

注:图表右侧比例为该App占音频类别App(QuestMobile网络音频分类并加上懒人听书,懒人听书原分类为数字阅读)合计MAU比重。

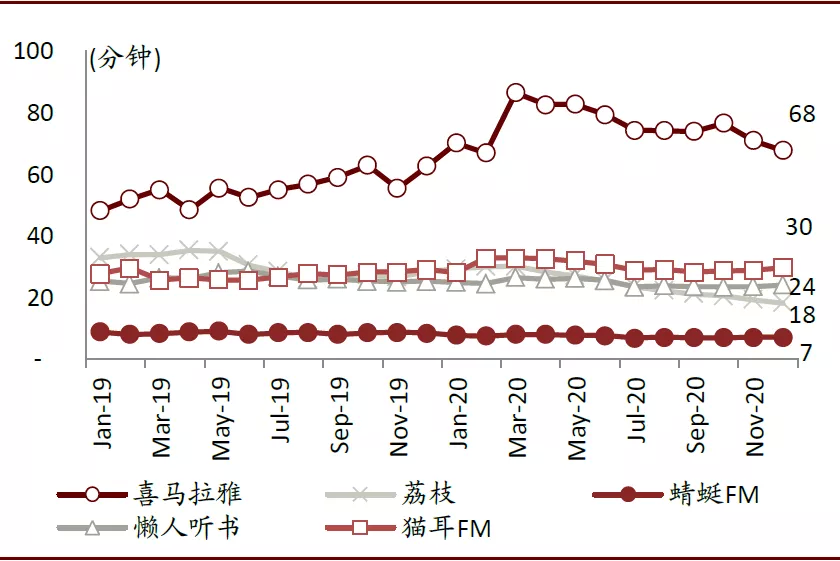

图表: 音频类APP人均单日使用时长

资料来源: QuestMobile, 中金公司研究部

图表:QQ音乐和网易云音乐播客一级入口展示

资料来源:QQ音乐,网易云音乐,中金公司研究部

财务分析:扩张期仍亏损,规模效应待进一步体现

营收增长趋势明显,扩张期处于亏损状态

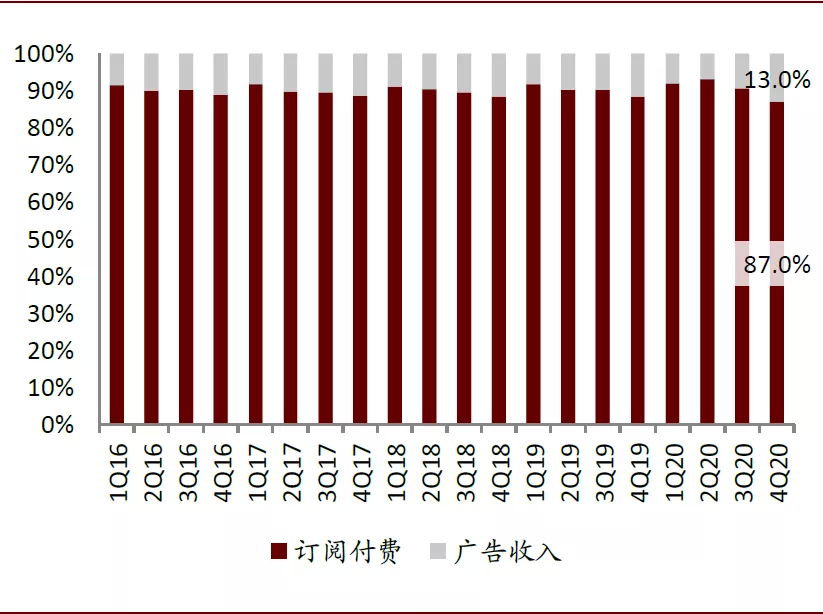

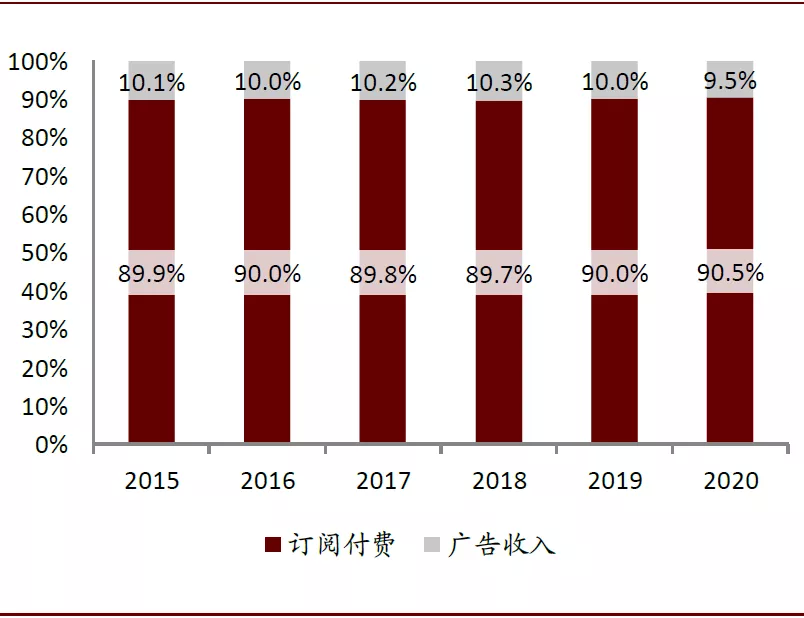

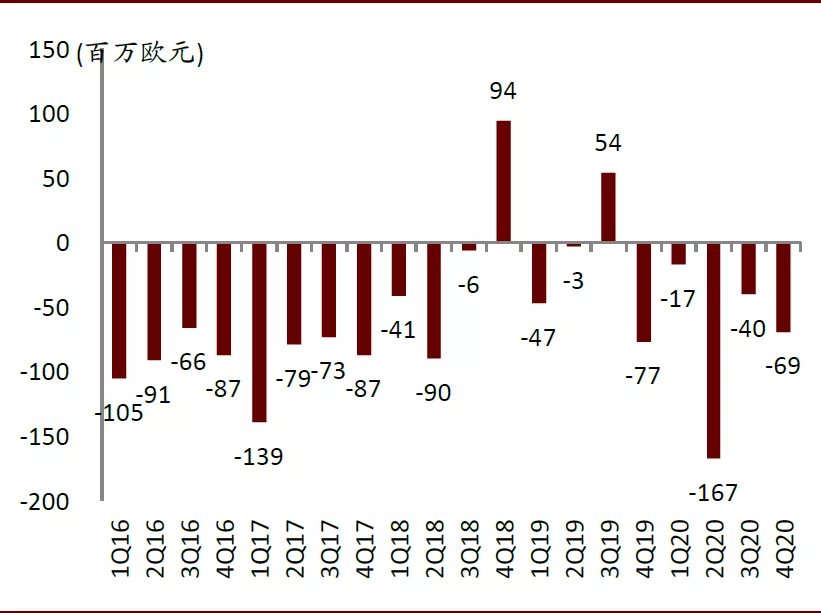

2015-2020年营收复合增速32.4%,快速扩张期仍处于亏损状态。得益于全球业务稳步扩张及用户付费转化推进,公司营收2020年为78.80亿欧元,同比增长16.5%,其中订阅付费和广告收入分别占比90.5%和9.5%,订阅付费业务贡献主要收入来源。但公司目前处于亏损状态,2020年营业亏损2.93亿欧元,营业亏损率为3.7%,亏损幅度同比略有扩大。

图表:Spotify 1Q16-4Q20收入快速提升

资料来源:公司公告,中金公司研究部

图表:Spotify 1Q16-4Q20各业务营收占比

资料来源:公司公告,中金公司研究部

图表:Spotify 2015-2020年收入快速提升

资料来源:公司公告,中金公司研究部

图表:Spotify2015-2020年各业务营收占比

资料来源:公司公告,中金公司研究部

图表:Spotify 1Q17-4Q20营业利润季度间波动

资料来源:公司公告,中金公司研究部

图表:Spotify2020年营业亏损同比扩大

资料来源:公司公告,中金公司研究部

图表:Spotify 1Q17-4Q20营业利润率季度间波动

资料来源:公司公告,中金公司研究部

图表:Spotify2020年营业亏损率同比提高

资料来源:公司公告,中金公司研究部

毛利率受制于内容分成,规模效应仍未完全体现

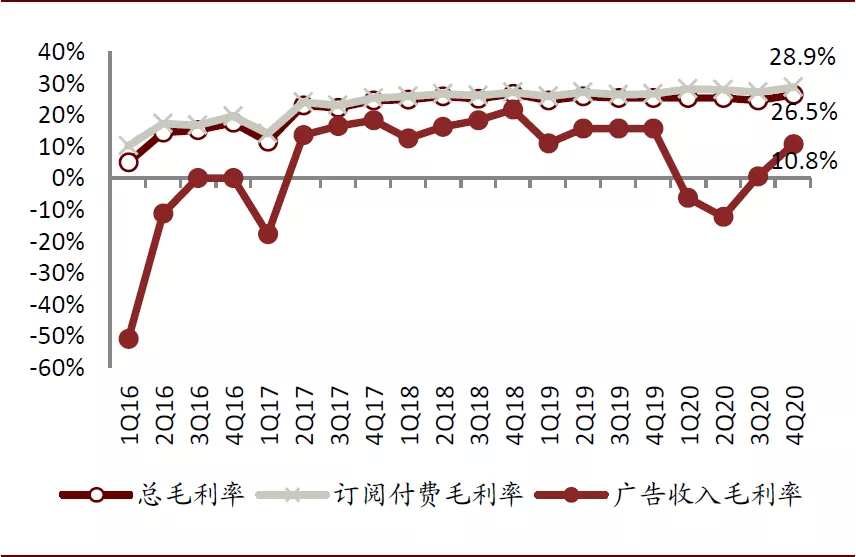

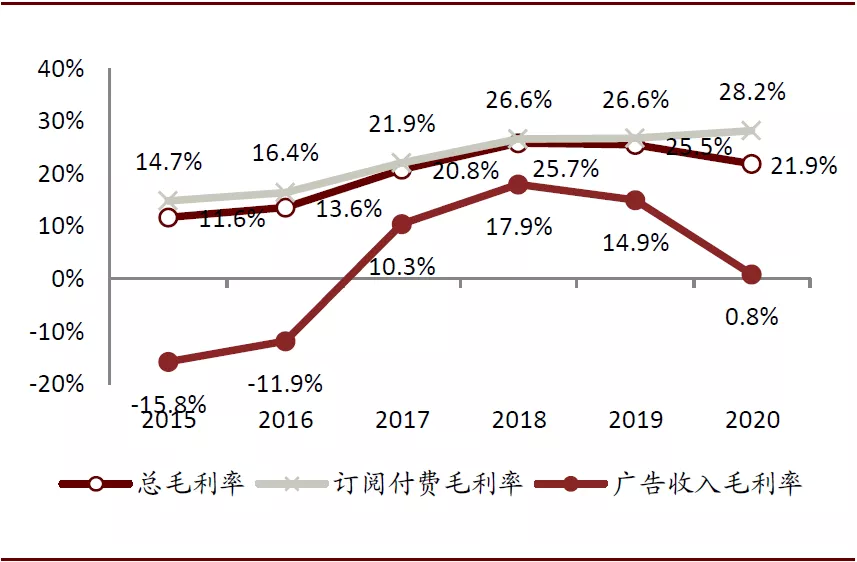

2020年毛利率为21.9%,播客业务探索短期拖累广告毛利率。公司2020年毛利率同比下降3.6ppt,其中订阅付费和广告毛利率分别为28.2%和0.8%,受新冠疫情影响和播客等新业务仍在用户积累发展期,广告毛利率同比下滑14.1ppt,但4Q20广告毛利率已有明显回升。此外,由于计算口径的调整,自2020年1月1日起公司不再将播客业务成本在付费订阅和广告之间分配,而是全部算在广告中,此分类调整广告毛利率有一定影响。

受制于上游内容分成,毛利率短期承压。从成本端来看,根据英国音乐媒体Music Business Worldwide报道[3],2017年三大唱片公司同意将分成比例从55%下调至52%,公司内容成本占收入比重2017年有所下降。中金认为,目前公司与上游唱片公司签订合约按营业收入或音乐播放量或综合两者的指标计算分账收入,考虑到上游唱片公司相对集中的结构,除非唱片公司议价能力下降而音乐内容分成比再次重新谈判降低,短期来看公司的内容成本很难有较大幅度下降。

图表:Spotify 4Q20毛利率环比回升

部资料来源:公司公告,中金公司研究部

图表:Spotify2020年毛利率受广告业务拖累同比下滑

资料来源:公司公告,中金公司研究部

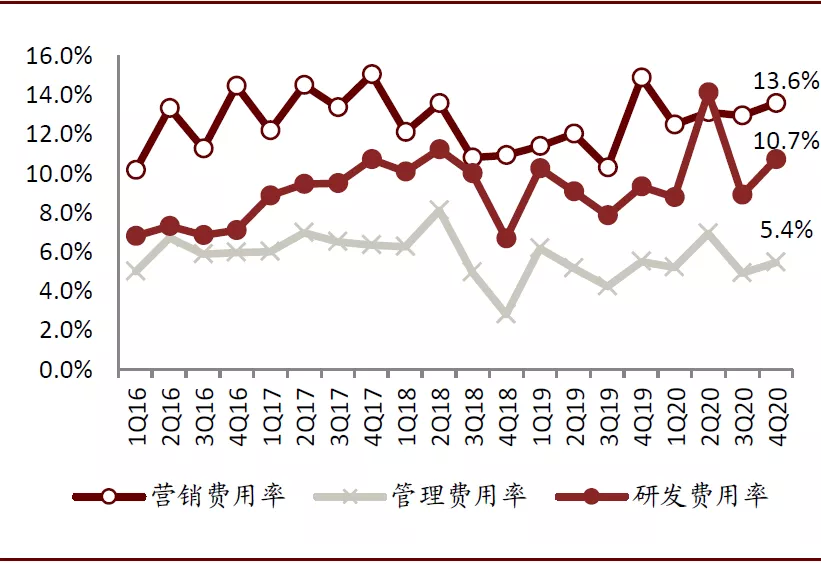

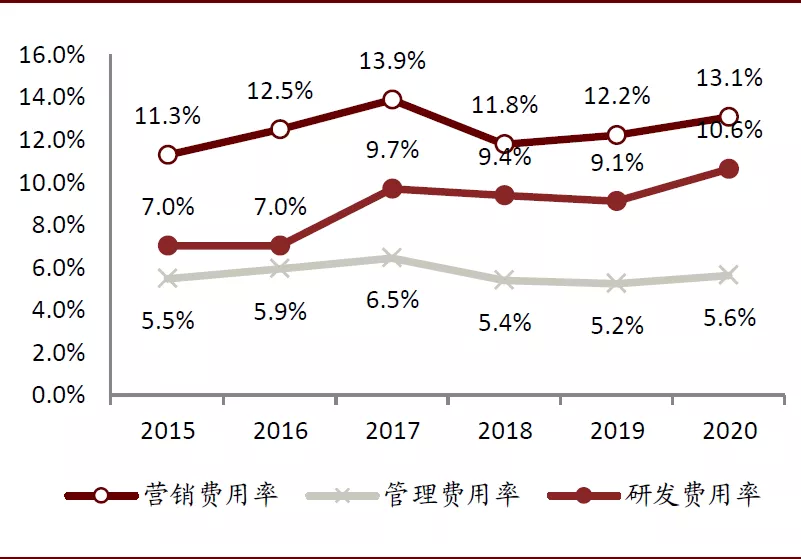

2020年经营费率为29.3%,规模效应尚未完全体现。公司销售费用率/管理费用率/研发费用率2020年分别为13.1%/5.6%/10.6%,分别同比提升0.8/0.4/1.5ppt。中金认为,公司仍处于开拓全球市场的扩张期,在新市场开拓方面需要拉新和营销宣传,且在一些依旧主要由实体音乐统治的市场开销可能更大,如公司在2016年9月于日本上线,根据Statista,2017年日本音乐流媒体渗透率仅为13.8%,远低于同期美国的45.7%和中国的44.7%,公司需要将非流媒体用户进行转化并使其使用自己的流媒体产品。

图表:Spotify 1Q16-4Q20经营费率波动中趋稳

资料来源:公司公告,中金公司研究部

图表:Spotify2015-2020年经营费率波动中趋稳

资料来源:公司公告,中金公司研究部

估值分析

股价复盘

公司于2018年4月放弃传统的首次公开募股(IPO)程序,直接在纽约证券交易所挂牌交易(DPO),不通过发行新股募集资金。根据对公司股价的复盘,中金认为驱动其股价上涨的核心动力如下:

MAU/付费订阅用户数的增长:得益于公司全球化扩张战略的稳步推进,1Q18至4Q20其整体MAU从1.73亿人增至3.45亿人,付费订阅用户从0.75亿人增至1.55亿人,实现快速增长。根据公司季度业绩中披露的下个季度关于MAU/付费订阅用户数/收入/毛利率/营业利润(亏损)的指引,中金统计得出,2Q18至4Q20实际MAU处于指引区间70分位以上的占比为82%;实际收入处于指引区间70分位以上的占比为64%。公司于4Q20业绩公告给出1Q21指引,预计MAU为3.54~3.64亿人,同比增速23.8%~27.3%;付费用户数1.55 ~1.58亿人,同比增速19.2%~21.5%;营业收入19.9~21.9亿欧元,同比增速7.7%~18.5%。中金判断,公司对其战略推进和关键指标兑现的前瞻性与执行力均较为出众。

播客等新业务探索:公司自2019年初开始探索播客业务,至今先后收购Anchor、Gimlet、Parcast和Megaphone,其播客MAU从4Q19的3,500万人增至8,625万人,实现超翻倍增长。而公司于2020年5月19日,拿下Joe Rogan的播客独家版权,播客内容库逐渐丰富。考虑到播客业务与流媒体音乐的协同性,和其对公司平台属性的增强效应,中金认为公司作为综合音频服务平台,基于庞大的用户规模,新业务发展稳扎稳打,公司股价也在另一方面反映市场对其未来长期变现空间的期待。

图表:Spotify股价复盘图:用户扩张与播客业务发展推动股价上涨

资料来源:公司公告,Music Business World,彭博资讯,中金公司研究部

注:P/S采取Bloomberg动态P/S值;收入标红意为在业绩指引区间70分位以上;收盘价截至北京时间2021年2月17日。

单用户市值与P/S估值方法

考虑到Spotify尚处于亏损状态,若从P/S估值方法或单用户市值方法来看,Spotify与腾讯音乐整体估值水平处于中值水平,较海外视频流媒体平台Netflix和国内视频平台哔哩哔哩更低,但高于直播平台和国内流媒体平台爱奇艺。公司当前市值676亿美元,交易于5.9倍2021年P/S和196美元单用户市值。中金认为,单用户估值与其变现效率和未来的变现空间相对应,而P/S估值在一定程度上反映了对其未来营收增速成长性的预估。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP