四季度公募基金港股配置增多,下一阶段投资者该如何操作?

本文转自微信公众号“中金点睛”。

公募基金2020年四季报重点关注以下五个方面:

1)港股在公募配置中的占比提升,去年四季度明显加仓。主动偏股型基金的港股配置比例从去年三季度的6.1%提升至8.2%。

2)机构头部化效应延续。前十大基金管理公司持股市值占全部公募基金市值的比例,从三季度的48%继续上升至49%,头部效应愈发明显。

3)龙头公司持股集中度还在继续提升。主动偏股型基金重仓市值前400的公司(数量约占全部A股10%)重仓市值占全部重仓股比例从三季度的95%上升至96.6%。

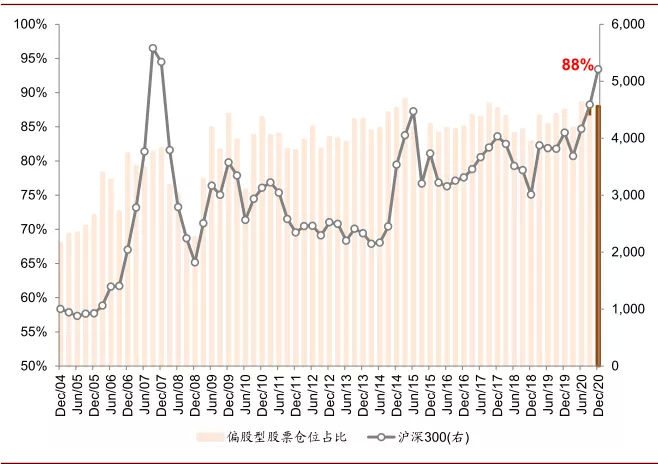

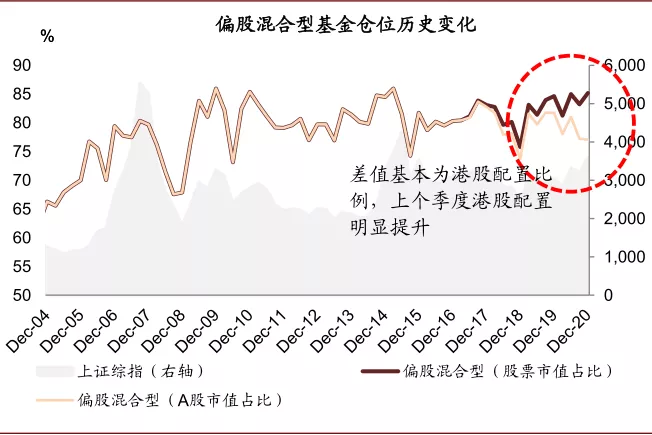

4)主动偏股型基金延续高仓位。主动偏股型(普通股票型加偏股混合型)基金的仓位去年四季度继续维持在88%的历史相对高位。

5)新老经济仓位更为均衡,增仓有色/化工,减仓TMT/医药。

摘要

公募基金2020年四季报回顾:股票类资产占比继续提升

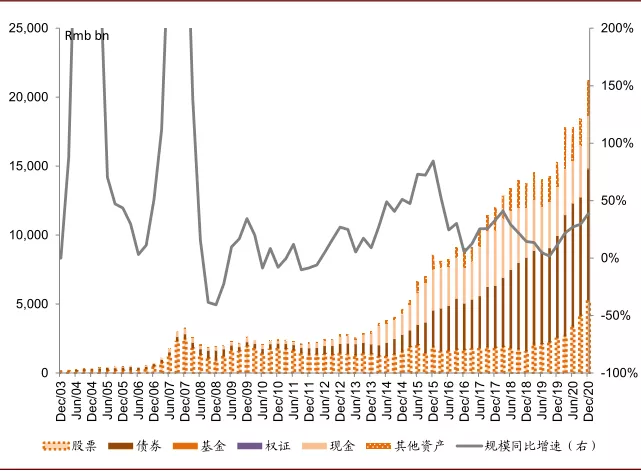

公募基金2020年四季度继续“弃债择股”。去年四季度内外部不确定有所下降,国内经济增长继续修复,宏观流动性边际略收但整体依然维持相对宽松状态,A股市场自去年十月后重拾震荡上行趋势,上证指数单季涨幅7.9%,创业板指季度涨幅15.2%。

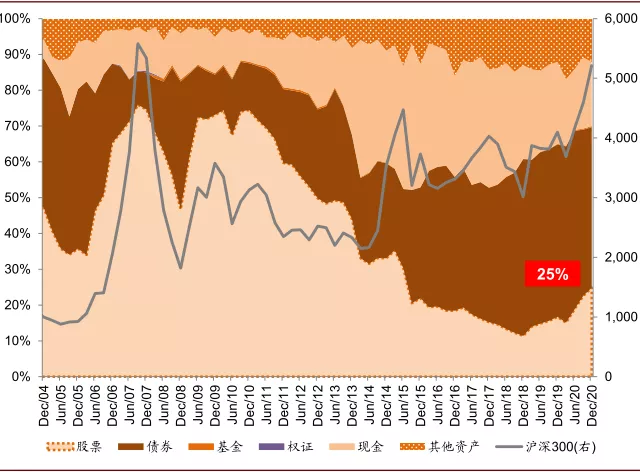

在此背景下公募基金资产结构中,股票类资产总额从去年三季度的4.2万亿元提升至5.3万亿元,占全部基金资产比重升至25%;相比之下债券类资产占基金资产比例由去年三季度的46%下降至45%。

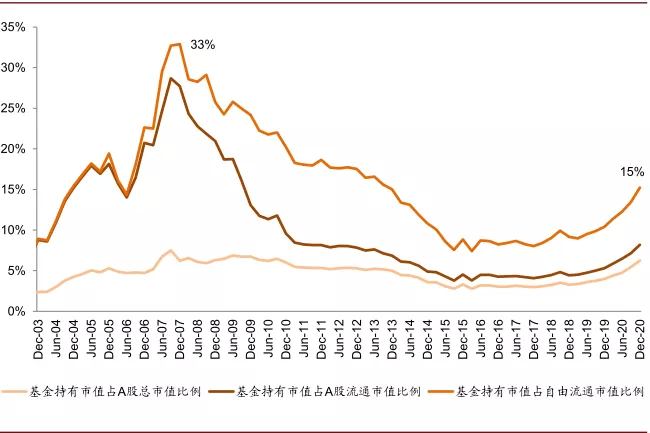

公募在A股市场占比显著提升,机构头部化效应延续。公募基金持有A股市值在全部A股市场的占比延续了2016年以来的持续提升趋势,目前占自由流通市值的比例已经上升至15%,为近5年来的最高水平。前十大基金管理公司持股市值占全部公募基金市值的比例,从三季度的48%继续上升至49%,头部效应愈发明显。

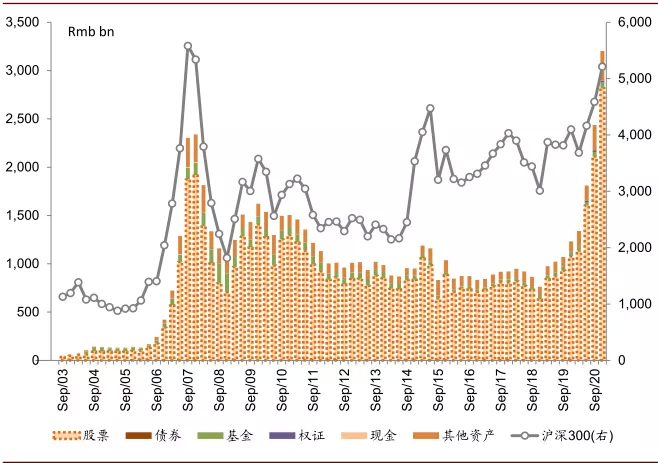

主动偏股型基金延续高仓位。主动偏股型(普通股票型加偏股混合型)基金的仓位去年四季度继续维持在88%的历史相对高位。

港股在公募配置中的占比提升,去年四季度明显加仓。

全部公募基金目前在港股的持仓市值为4300亿元左右,持仓市值2020年增加了3000亿元左右。从加仓幅度来看,第四季度仓位提升最为明显,主动偏股型基金的港股配置比例从去年三季度的6.1%提升至8.2%。腾讯(00700)、美团(03690)、港交所(00388)等主动持股市值相对较高。

主动偏股型基金第四季度配置特征:新老更均衡,持股更集中

从主动偏股型基金管理人第四季度的重仓仓位配置方向来看:

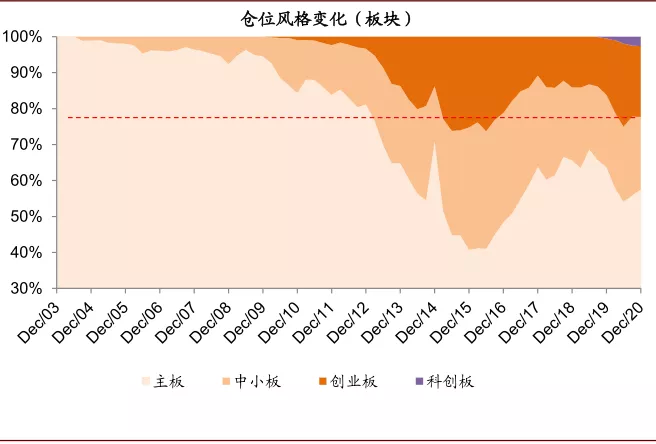

1) 主板、创业板、科创板加仓,中小板减仓。科创板仓位自2019年开板以来重仓仓位持续提升,至2.6%;创业板在去年三季度明显减仓后,四季度仓位略有回升。

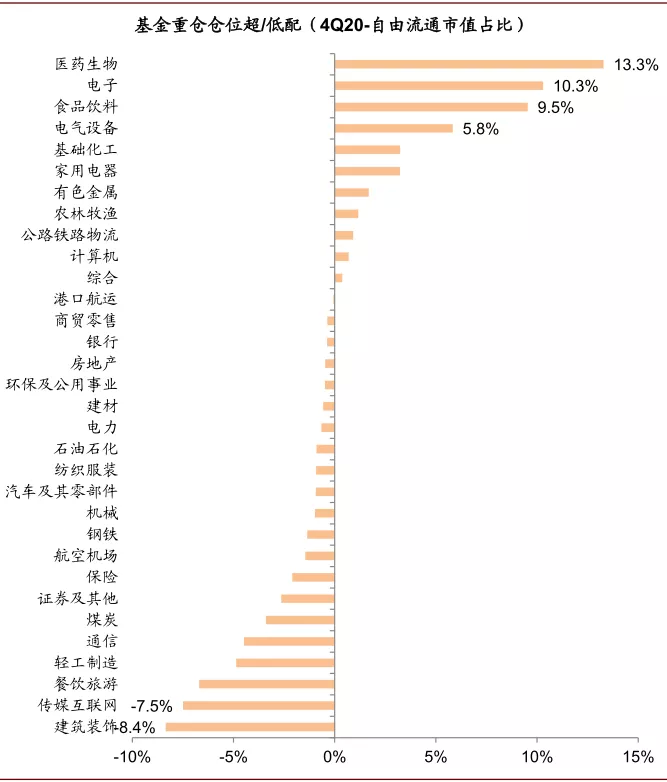

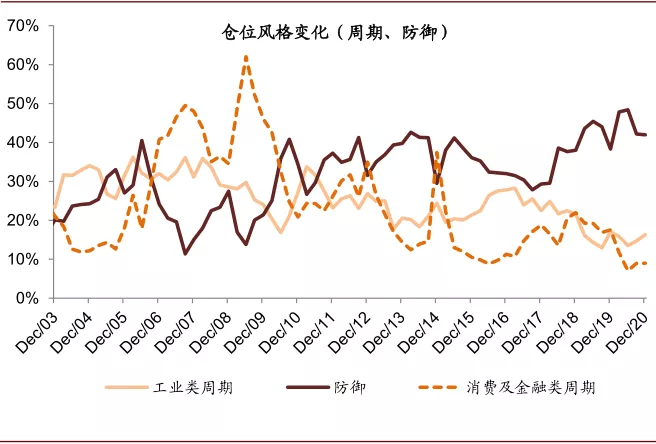

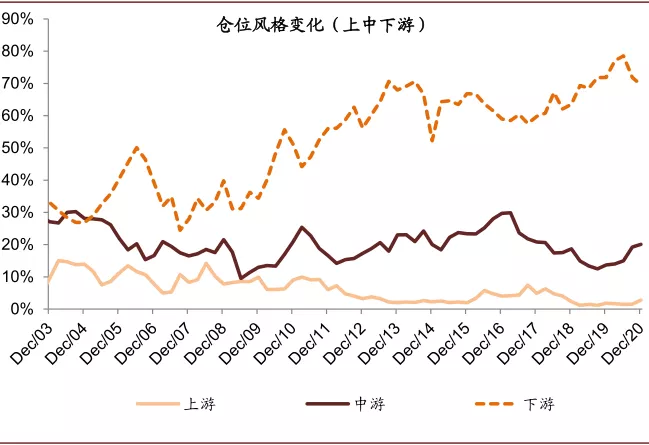

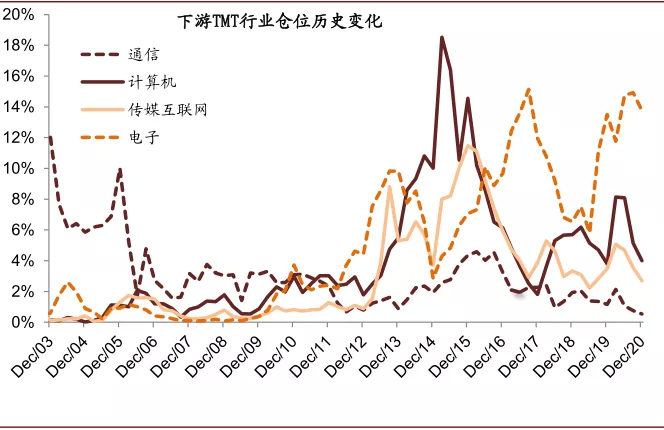

2) 新老经济仓位更为均衡,增仓有色/化工,减仓TMT/医药。去年三季度开始的新老经济再平衡特征在四季度继续延续。

新经济重仓仓位从三季度79%下降至77%,行业间仓位有所分化,其中重仓仓位降幅较明显的行业包括电子、计算机、传媒互联网等TMT板块以及医药板块,如立讯精密、歌尔、信维通信、华兰生物、沃森生物等在四季度基金减持家数较多;食品饮料仍在继续加仓,五粮液、贵州茅台、泸州老窖四季度基金增持家数较多。

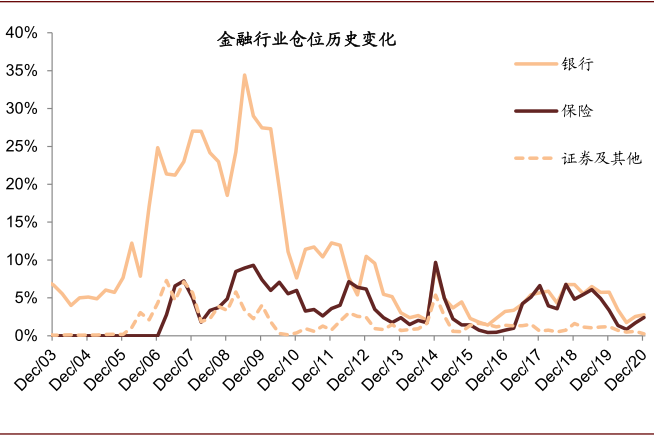

老经济板块中,有色金属、化工、保险、机械等板块重仓仓位有所提升,中国平安(02318)、华友钴业、赣锋锂业(01772)、三一重工、万华化学等在四季度基金增持家数较多。四季度的市场风格也对应着主动偏股型基金在仓位上的调整。

3) 龙头公司持股集中度还在继续提升。主动偏股型基金重仓市值前400的公司(数量约占全部A股10%)重仓市值占全部重仓股比例从三季度的95%上升至96.6%,持股集中度仍在提升。贵州茅台、五粮液、泸州老窖、中国中免、宁德时代位列主动偏股型基金持仓市值前五。

下一阶段操作建议:基于估值和景气程度关注结构

结合当前的增长政策背景以及上市公司估值水平,我们建议未来操作上重结构,轻指数。关注:

1)消费中估值相对不高的领域,如家电家居等;

2)新能源及新能源汽车产业链中上游高景气的领域;

3)科技及产业自主领域关注电子半导体等科技硬件自下而上、逢低吸纳机会;

4)周期行业中估值不高的部分金属原材料、原油产业链等。

正文

市场概况:股票类资产占比继续提升,继续加仓港股

公募基金2020年四季报回顾:机构头部化效应延续

公募基金2020年四季度继续“弃债择股”。去年四季度内外部不确定有所下降,国内经济增长继续修复,宏观流动性边际略收但整体依然维持相对宽松状态,A股市场自去年十月后重拾震荡上行趋势,上证指数单季涨幅7.9%,创业板指季度涨幅15.2%。在此背景下公募基金资产结构变化明显:

1) 股票类资产总额从去年三季度的4.2万亿元提升至5.3万亿元,占全部基金资产比重升至25%;

2) 债券类资产占基金资产比例由去年三季度的46%下降至45%。

公募在A股市场占比显著提升。公募基金持有A股市值在全部A股市场的占比延续了2016年以来的持续提升趋势,目前占自由流通市值的比例已经上升至15%,为近5年来的最高水平。

机构头部化效应延续。前十大基金管理公司持股市值占全部公募基金市值的比例,从三季度的48%继续上升至49%,头部效应愈发明显。

主动偏股型基金延续高仓位。主动偏股型(普通股票型加偏股混合型)基金的仓位去年四季度继续维持在88%的历史相对高位。

港股在公募配置中的占比明显提升。全部公募基金目前在港股的持仓市值为4300亿元左右,持仓市值2020年增加了3000亿元左右。从加仓幅度来看,第四季度仓位提升最为明显,主动偏股型基金的港股配置比例从去年三季度的6.1%提升至8.2%。

下一阶段操作建议:基于估值和景气程度关注结构

考虑到当前市场整体的估值,以及投资者对后续经济复苏已经有较为充分的预期,而中国政策渐变,我们提醒投资者在中期维度要防止市场波动增加,建议继续注重结构,结合行业景气程度及估值等因素来选择行业及个股。有如下几个领域值得关注:

1) 消费全年或在低基数上继续复苏,确定性相对高,仍是自下而上选股的重点方向;

2) 新能源及新能源汽车产业链中上游高景气的领域;

3) 科技及产业自主领域关注电子半导体等科技硬件自下而上、逢低吸纳机会;

4) 周期性行业中关注后续景气程度可能继续改善、估值不高的部分金属原材料、原油产业链等。

后续继续跟踪疫情进展、中美关系、上市公司2020年及今年一季度业绩情况、增长及政策来综合判断市场的节奏。

图表: 全部公募基金中股票市值提升至5.3万亿元

资料来源:万得资讯,中金公司研究部

图表: 全部基金资产中股票占比继续提升

资料来源:万得资讯,中金公司研究部

图表: 主动偏股型基金中股票市值为2.8万亿元

资料来源:万得资讯,中金公司研究部

图表: 主动偏股型基金股票仓位维持在88%的相对高位

资料来源:万得资讯,中金公司研究部

图表: 偏股混合型基金仓位历史变化

资料来源:万得资讯,中金公司研究部

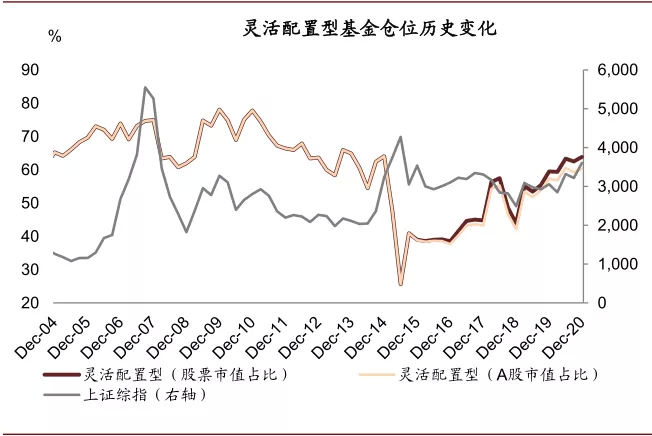

图表: 灵活配置型基金仓位历史变化

资料来源:万得资讯,中金公司研究部

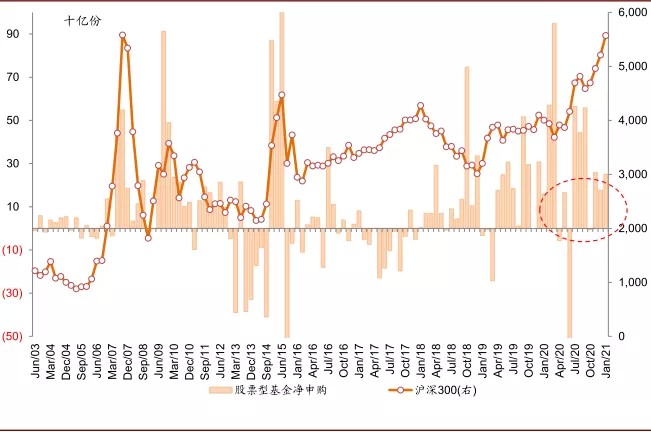

图表: 普通股票型基金份额变动情况

资料来源:万得资讯,中金公司研究部

图表: 基金持股占A股自由流通市值比例继续提升

资料来源:万得资讯,中金公司研究部

配置特征:新老更均衡,持股更集中

从主动偏股型基金管理人第四季度的重仓仓位配置方向来看:

1) 主板、创业板、科创板加仓,中小板减仓。科创板仓位自2019年开板以来重仓仓位持续提升,至2.6%;创业板在去年三季度明显减仓后,四季度仓位略有回升。

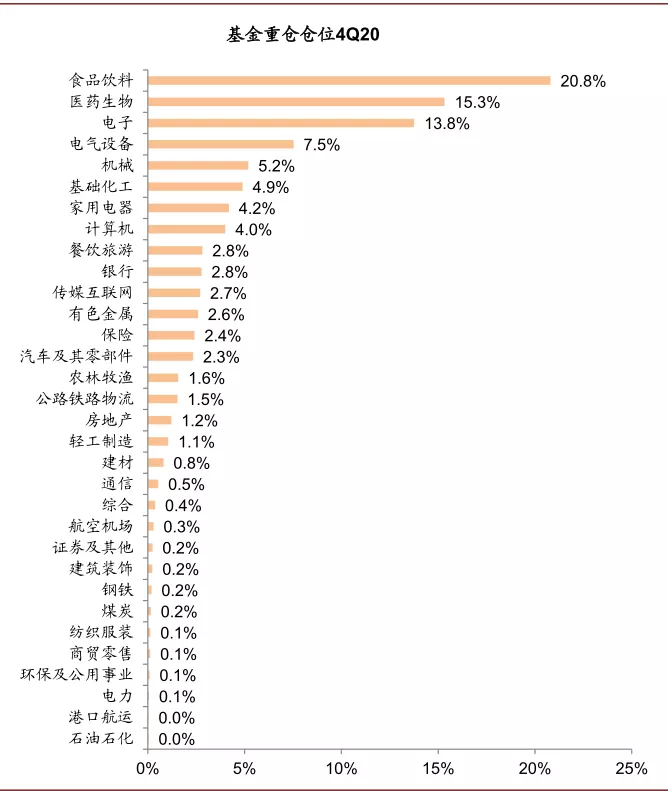

2) 新老经济仓位更为均衡。去年三季度开始的新老经济再平衡特征在第四季度继续延续。新经济重仓仓位从三季度的79%下降至77%,行业间仓位有所分化,其中重仓仓位降幅较为明显的行业包括电子、计算机、传媒互联网等TMT板块以及医药板块,如立讯精密、歌尔、信维通信、华兰生物、沃森生物等在四季度基金减持家数较多;食品饮料板块仍在继续加仓,五粮液、贵州茅台、泸州老窖四季度基金增持家数较多。

老经济板块中,有色金属、化工、保险、机械等板块重仓仓位有所提升,中国平安、华友钴业、赣锋锂业、三一重工、万华化学等在四季度基金增持家数较多。四季度的市场风格也对应着主动偏股型基金在仓位上的调整。

3) 龙头公司持股集中度还在继续提升。主动偏股型基金重仓市值前400的公司(数量约占全部A股的10%)重仓市值占全部重仓股的比例从三季度的95%上升至96.6%,持股集中度仍在提升。贵州茅台、五粮液、泸州老窖、中国中免、宁德时代位列主动偏股型基金持仓市值前五。

4) 主动偏股型基金在港股的重仓持股中,腾讯、美团、港交所等主动持股市值相对较高。

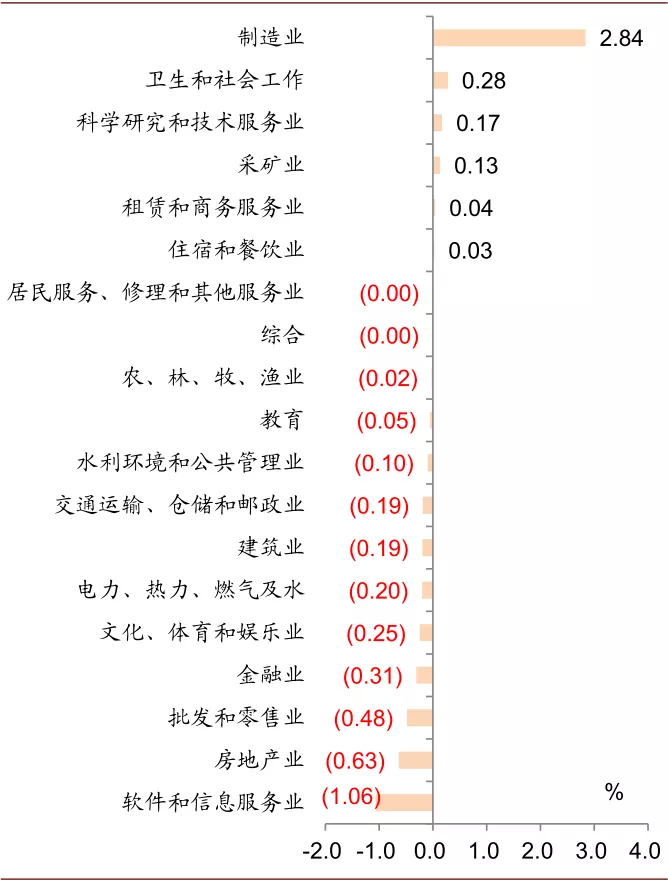

图表: 全部基金持股比例变化(4Q20 vs. 3Q20)

资料来源:万得资讯,中金公司研究部

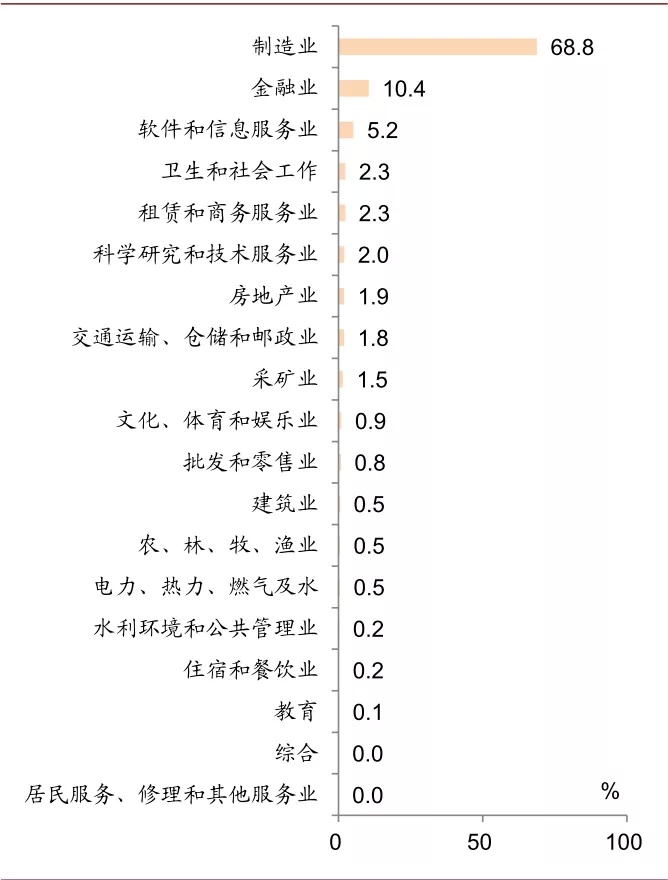

图表: 4Q20全部基金持股比例

资料来源:万得资讯,中金公司研究部

图表: 4Q20主动偏股型基金重仓比例

资料来源:万得资讯,中金公司研究部

图表: 基金重仓仓位季度变化情况

资料来源:万得资讯,中金公司研究部

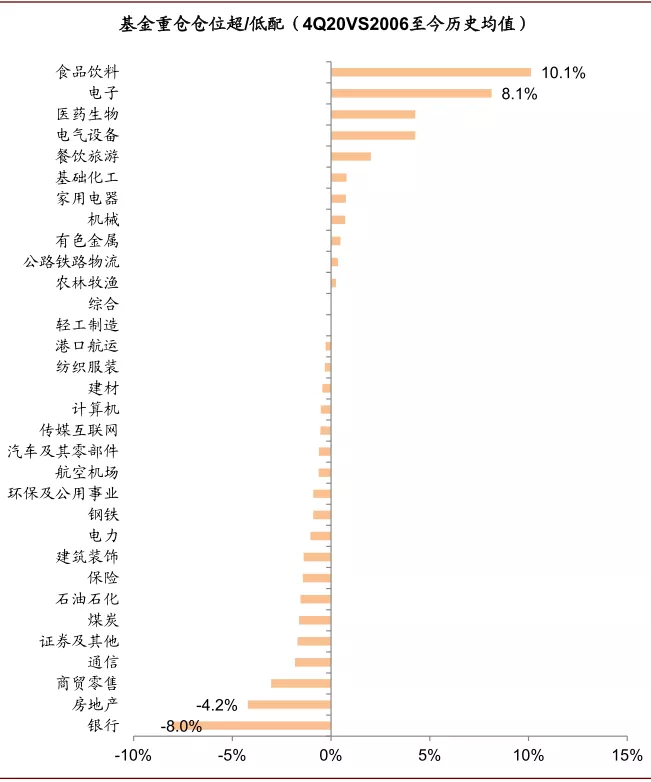

图表: 基金重仓仓位超/低配情况(当前/历史均值)

资料来源:万得资讯,中金公司研究部

图表: 基金重仓仓位超/低配情况(当前/市值占比)

资料来源:万得资讯,中金公司研究部

图表: 基金仓位风格变化(按板块)

资料来源:万得资讯,中金公司研究部

图表: 基金仓位风格变化(周期/防御)

资料来源:万得资讯,中金公司研究部

图表: 基金仓位风格变化(按上中下游)

资料来源:万得资讯,中金公司研究部

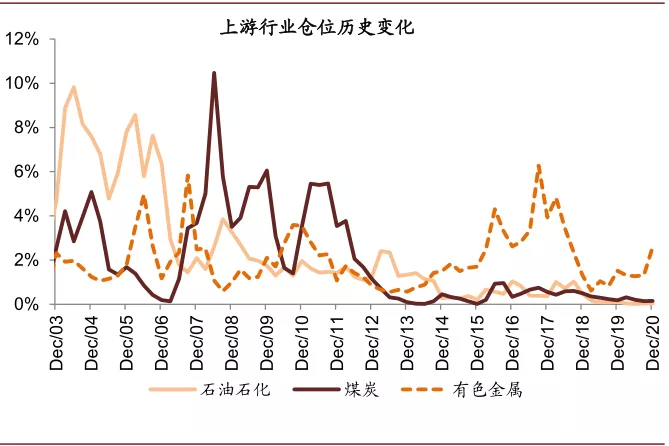

图表: 上游行业基金仓位变化

资料来源:万得资讯,中金公司研究部

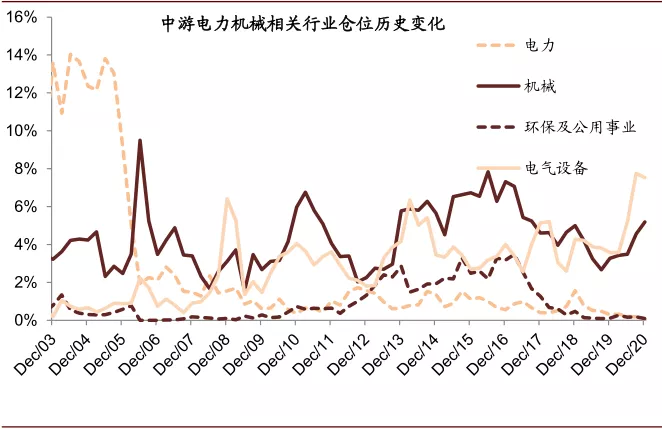

图表: 中游机械电力行业基金仓位变化

资料来源:万得资讯,中金公司研究部

图表: 中游基建化工相关行业基金仓位变化

资料来源:万得资讯,中金公司研究部

图表: 下游日常消费相关行业基金仓位变化

资料来源:万得资讯,中金公司研究部

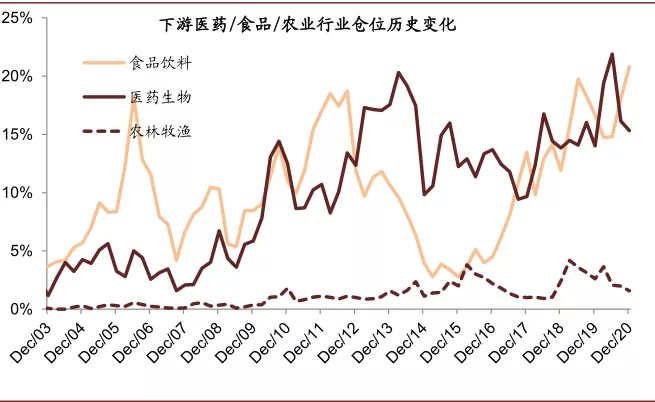

图表: 下游农业/医药/食品饮料行业基金仓位变化

资料来源:万得资讯,中金公司研究部

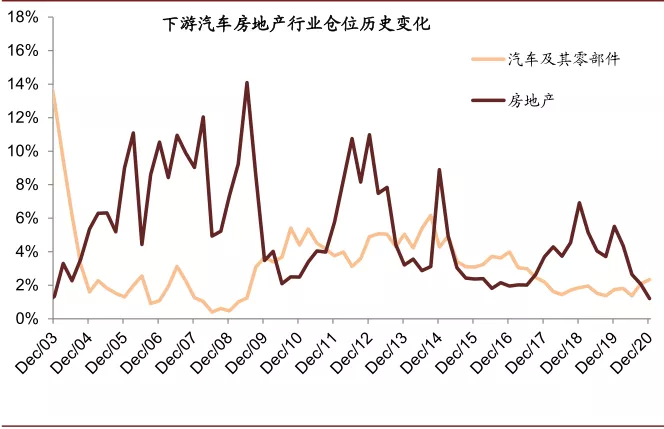

图表: 下游汽车房地产相关行业基金仓位变化

资料来源:万得资讯,中金公司研究部

图表: 下游TMT相关行业基金仓位变化

资料来源:万得资讯,中金公司研究部

图表: 金融行业仓位变化

资料来源:万得资讯,中金公司研究部

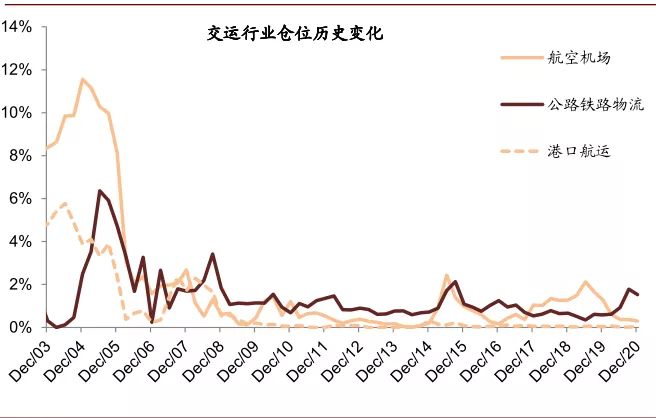

图表: 交通运输行业基金仓位变化

资料来源:万得资讯,中金公司研究部

(编辑:李均柃)

扫码下载智通APP

扫码下载智通APP