新股前瞻︱东方中原:盈利向上,发展向下

踩着2020年的尾巴,12月31日东方中原集团再次向港交所递交了招股书。

智通财经APP观察到,东方中原集团是一家主要就中国教育及商业市场提供投影机及交互电子白板产品的B2B供应商,成立于2002年,已成为多个国际著名日本品牌于中国的投影机以及相关影音及其他配件的授权批发商逾18年。

2020年5月份,该公司曾首次递交招股书,彼时恰逢公共卫生事件影响之下在线教育、远程办公风起,投影机、电子白板的需求预期骤增,但是最后仍然不了了之。时隔半年之后再冲港交所,这次是否又有新的亮点呢?

整体竞争格局分散,行业规模受制教育补贴

智通财经APP观察到,东方中原产品组合主要包括投影机、交互电子白板、影音及其他配件,按照2019年收入计,投影机收入占比53.1%,交互电子白板收入占比27.2%,影音及其他配件收入占比18.1%,因此主要收入来自投影机和交互电子白板。

旗下投影机拥有“索诺克”、“派克斯”等品牌,交互电子白板拥有品牌“东方中原”等。按照销量计,投影机品牌被评为中国第二畅销激光投影机品牌,2019年市场份额6.8%;交互电子白板市场份额4%,排名第五。

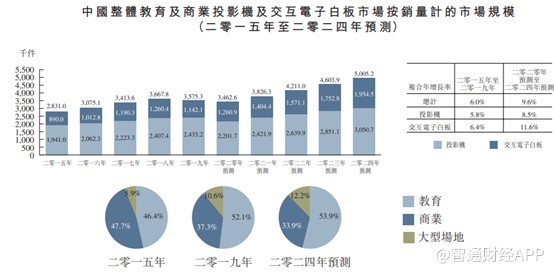

而实际上,东方中原在激烈的同业竞争中并不占据优势。智通财经APP了解到,得益于我国教育行业和商业活动的发展,下游需求增多,投影机和交互电子白板在过去几年的需求经历了稳定增长。2015年至2019年按销量计市场规模从283.1万件增至357.5件,年复合增长6%,预计未来五年仍然将以9.6%的增速增长。按销售额计2019年市场规模约为176亿元,2024年预计增至256亿元。

不过具体到投影机和交互电子白板细分行业,发展现状又有较大区别。截至2019年投影机行业的参与者众多,市场竞争格局分散,主要是因为参与者不仅包含了国内品牌,还包括了跨国公司和国外品牌,尤其是日本品牌。

按照销量计,2019年中国五大教育及商业投影机供应商中,东方中原排名第二市场份额4.5%,但是CR5仅有19.2%;在发展更为迅速的激光投影机细分市场中相对集中,东方中原也以6.8%市场份额排名第二,第一名占据19%,CR5为39.4%。

交互电子白板市场则相对集中。按销量计2019年排名前五的品牌市占率达到了71%,其中排名第一和第二的市占率分别为35.6%、21.9%,而东方中原市占率4%,排名第五。

因此,综合东方中原的业务结构可以看出,其核心业务投影机虽然在市占率上排名较高,但是因为市场竞争格局分散,市场份额差异不显著,而且产品壁垒较为一般,所以东方中原不具备头部优势;而在交互电子白板市场中,已经被其他品牌抢占先机,CR2超过了50%,作为业务占比较小的部分,东方中原自然发展潜力要更小。整体上东方中原仍然处在竞争十分激烈且分散的行业之中。

在未来的行业规模,招股书显示,“过往,公司的业务发展及经营业绩主要受惠于中国经济稳定增长,有关增长整体上对公司产品产生持续需求,尤其于教育及商业市场。特别是教育而言,由于教育行业的开支主要受每年向教育机构发放的政府补贴金额所推动,故无法保证政府对分配至教育行业的资源实行的政策将不会出现变动,从而令教育行业客户对公司产品出现持续需求。因此,中国经济状况、市场需求及客户喜好的转变,均可能导致对本集团的投影机及交互电子白板产品的需求下降。”

营收全面下滑,发展策略存疑?

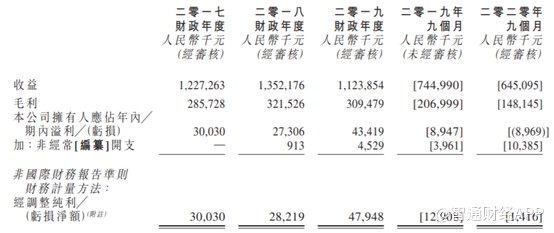

智通财经APP观察到,在2017-2019财年,东方中原的营业收入分别为12.27亿元(人民币,单位下同)、13.52亿元及11.24亿元,增速由10.19%变成-16.86%。2020年前九个月营收6.45亿元,同比下滑13.4%。

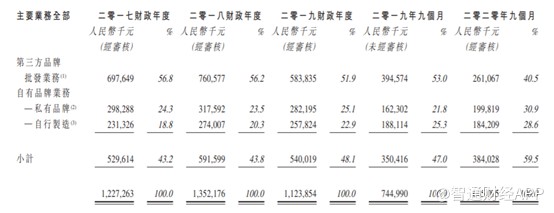

招股书显示,之所以营收规模持续下滑,主要是因为公司将经营的策略重点放在利润较高的产品上,例如激光投影机、交互液晶一体机及一体式电子白板,但是传统投影机和基本白板销售额却大幅下降。

智通财经APP注意到,东方中原业绩缩水还跟业务模式相关。按照业务模式分别第三方品牌批发和自有品牌业务,其中第三方品牌批发业务即从事国际知名的日本品牌的投影机、相关影音及其他配件的批发,这也是之前公司的主要收入来源,2017年至2019年收入占比分别为56.8%、56.2%和51.9%,而2020年前九个月则为40.5%。该部分业务收入规模在2019年出现大幅下滑,与公司追求高利润空间的策略有关,而2020年由于公共卫生事件,国际贸易受到影响,公司业务也出现大缩水。短期内疫情还会出现反复,公司业务难言乐观。

那么公司转变经营策略效果如果?从数据看,2019年,传统投影机收入占比20.3%,激光投影机收入占比32.8%,而2018年同期该数据分别为31%和24.1%,激光投影机收入占比大幅提升。毛利润方面,2019年传统投影机贡献毛利比13.5%,激光投影机贡献毛利比为34.6%,2018年该数据分别为23.6%和26.6%。毛利率方面,投影机业务板块也从21.6%升至24.9%,整体毛利率从23.8%增至27.5%。

单纯从盈利水平看,东方中原的改革是成功的,但是公司的净利润水平仍然不高,2017年至2019年净利润分别为2.4%、2%和3.9%,而且还是以牺牲收入规模为前提的,造成的结果是利润率上升,而收入利润全面下降。

另一方面,虽然公司盈利水平上升,但是利润却一直在波动没有同步提升。2017-2019财年,东方中原的公司拥有人应占溢利为3003万元、2731万元和4342万元。其中,2018财年的公司拥有人应占溢利的下滑,主要是因为销售开支和行政开支的大幅提升。2019财年的的公司拥有人应占溢利的大幅上涨,主要是因为融资成本和所得税开支减少,并非由业务经营推动。

智通财经APP观察到,截至2020年10月31日,公司拥有在手现金约为9000万,同期拥有银行借款7700万,贸易应付款2.01亿元等,公司的现金流不算充足,仅能维持短期现金周转。但是公司管理层认为,“公司当前财务资源可应付营运规模,上市融资主要是为了增加研发投入,扩张市场份额”。这对于基本盘尚不稳定的东方中原而言,是福是祸还很难说。

扫码下载智通APP

扫码下载智通APP