新股前瞻︱打动投资者有多难?Legion Consortium Limited开启第五次IPO之路

凭借全球一流的物流基础设施、连接能力、地理位置以及有利的政府政策及支援,新加坡已成为全球卓越的供应链枢纽,新加坡拥有全球最大的转运港口和亚洲最大货运机场,在2019年全球集装箱港口中,新加坡位居第二。2020年在新华-波罗的海国际航运中心发展指数中,新加坡连续七年保持其全球最大航运枢纽的地位。

“靠山吃山,靠水吃水”,在这样肥沃的“港口土壤”下,新加坡培育出了大批的物流服务供应商,这其中便包括意欲在港股市场上市的Legion Consortium Limited。

智通财经APP获悉,近期Legion Consortium Limited再次向港交所递交了招股说明书,申请主板上市,丰盛融资为独家保荐人。而这是其2018年以来第5次递交招股书,屡战屡败,屡败屡战,Legion Consortium Limited到底为哪般?

分散格局中的小规模企业

从1995年成立至如今上市,奋斗了25年的Legion Consortium Limited已拥有了一定规模,业务模式也逐渐成熟完善,目前提供三大类业务服务,包括货车运输服务、货运代理服务、增值运输服务。

货车运输服务指的是在新加坡内部将货物在港口与客户之间运输的服务;而货运代理则是一站式解决方案,客户的起点或目的地在国外,通常需要服务供应商完成全程式的货物运输;增值运输服务则包括仓储服务、装箱及卸货服务、客户指定地点的集装箱托运。

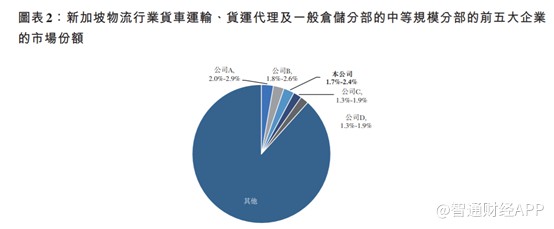

不过,新加坡的物流行业非常分散,约有150至200家货运公司和1000至1500家货运代理商,若按照车队规模细分,可分为小规模分部(车队规模小于20辆)、中等规模分部(20至79辆原动机)及大规模分部(车队规模80辆及以上)。其中Legion Consortium Limited所在的中等规模分部市占率约20%-30%,大规模分部市占率不足10%,小规模分部则占市场份额达到60%-70%。

智通财经APP观察到,2019年,新加坡有5507辆原动机,Legion Consortium Limited车队拥有56辆原动机,按此计算公司市场份额约1%,而就收入而言,公司的市场份额占总体市场规模的0.49%至0.50%,占中等规模分部约1.7%至2.4%,其中在中等规模分部中,公司的市场份额排名第三。

竞争格局分散,市场份额不足,构成了Legion Consortium Limited的基本行业地位,而且新加坡的整个物流行业发展速度正在放缓。

智通财经APP观察到,就新加坡中等规模分部的货车运输、货运代理及一般仓储分部的市场规模而言,从2015年的12.2亿至18.3亿新加坡元增至2019年的17.6亿至26.4亿新加坡元,年复合增速达到了9.6%。但是因受到多重因素影响,未来五年增速将明显放缓,至2024年增至19亿至31亿新加坡元,年复合增速为1.8%-3.5%。

物流行业的发展与国家经济状况息息相关,因受到国际贸易关系和公共卫生事件等因素影响,短期内新加坡的经济前景预期疲软,而且新加坡的仓储空间供应正逐渐减少,2020年至2024年的仓储空间储备供应量估计超过82万平方米,明显低于过去五年所供应的256.9万平方米,这主要是因为新加坡政府在2018年以来连续削减工业用地供应。

因此未来新加坡的物流行业整体规模扩张放缓,而存量竞争更加激烈,虽然作为重资产行业,但是行业壁垒并不深,规模不大的Legion Consortium Limited的竞争实力较为一般。

净利润波动,客户与供应商重叠

智通财经APP观察到,Legion Consortium Limited在过去几年,营收整体保持了较为稳定的增长,但是净利润却出现明显波动。

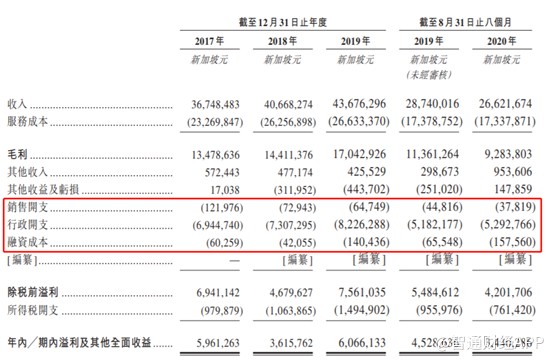

2017年至2019年,公司营收分别为3675万、4067万和4368万新加坡元(单位下同),年复合增速为9%,2020年因受公共卫生事件影响,前八个月营收2870万元,下跌约7.3%。

细分业务来看,货车运输服务是公司的支柱业务,期内该业务产生的收益分别占总收益51.8%、49.0%及50%。货运代理业务所贡献收入的比重逐年提升,2018年甚至达到了40.7%,而增值运输服务所贡献营收一直稳定保持在总营收的10%左右。

2017年至2019年,毛利润分别为1348万、1441万和1704万元,期内毛利率分别为36.7%、35.4%和39%,相对较为稳定;而净利润分比为596万、362万和607万元,期内净利率分别为16.2%、8.9%和13.9%,不仅波动明显,而且整体呈现下滑趋势。

成本方面,公司的服务成本一直保持历年总收入的60%左右。而细分来看,货运代理成本通常占服务成本的40%以上,而港口及仓库费用、车辆成本和员工成本合约占服务成本的另外40%。

费用支出方面整体较为稳定,不过2018年以来,一定程度受上市支出影响,行政支出和非经常性开支变大,影响了净利润水平。不过随着这部分影响淡化,2020年之后,公司的净利率水平仍然下滑至12.9%,则因受业务影响为主。

智通财经APP了解到,物流行业通常属于重资产行业,仓库、货车、运输人员都需要很大的资本开支。截至目前,公司共有 144名雇员,当中52名是车队司机,占集团总人力约36%。车队包括56部原动机、500部拖车和三部平板货车,机器包括两部正面起重机和两部铲车,该等机器为自置或透过分期付款出资。

而且需要注意的是,公司存在客户与供应商重叠的情况,往续记录期间,六大客户也是公司的供应商,两大供应商也是公司客户,增加了公司的关联交易风险。

纵观该公司近年来的发展历史,主要依托于货物运输实现业绩稳健增长,但随着竞争者的后续进入或会降低货运单价,从而影响公司盈利能力,且近年来国际油价的波动也对物流行业产生了较大影响。

此外,公司的营运业绩因此受到全球贸易量和出口量、全球经济、金融和政治状况变化或发展、经济周期和客户商业周期变化所影响。还有一些其他外部因素,例如贸易限制、制裁、抵制和其他措施、贸易争端、货币升值、相关政府的政策转变,均可能对贸易量和出口量造成不利影响,并导致对物流服务需求的大幅下降,从而影响到公司业绩。

扫码下载智通APP

扫码下载智通APP