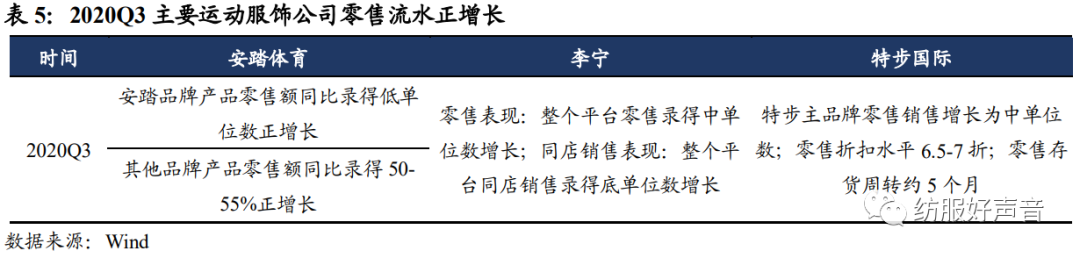

国泰君安:体育赛道贯穿全年,行业配置时机已至

本文来自 微信公众号“纺服好声音”,作者:郝帅、丁凡。

Nike中国区销售业绩领先,运动服饰领域增长潜力较大。受天气利好因素影响,2020年12月份服装零售增速有望恢复。

摘要:

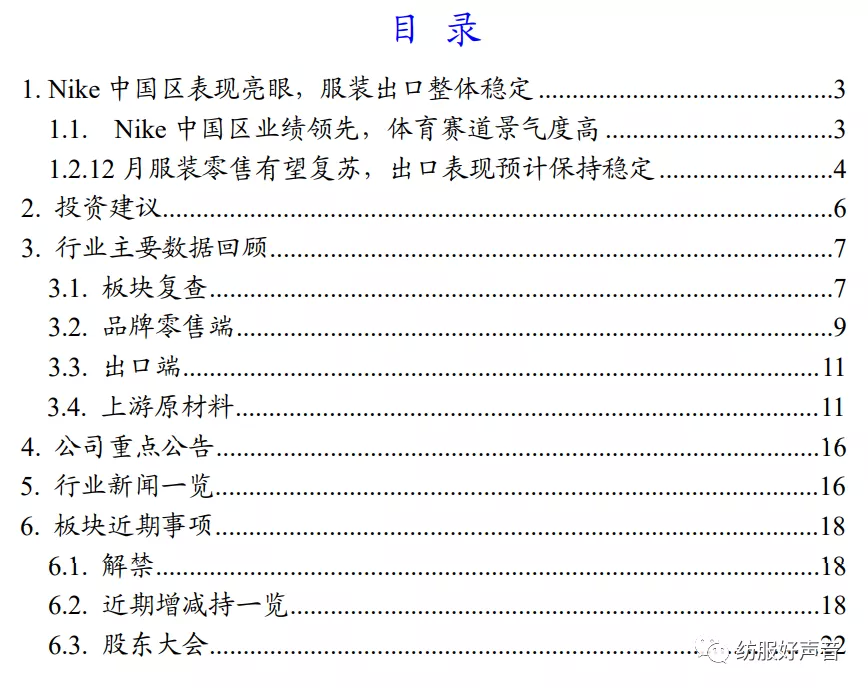

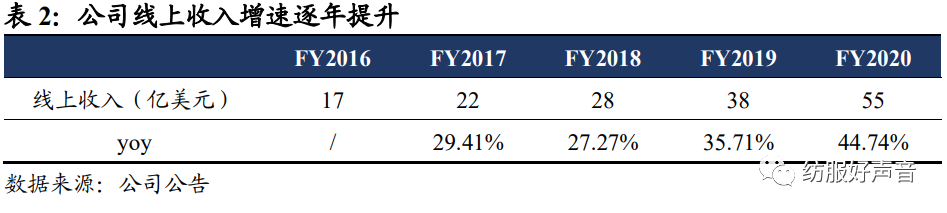

l 运动服饰行业稳步增长,体育赛道景气度高。Nike(NKE.US)2021Q2销售同比增长8%,大中华区增长24%位列所有地区第一,体现国内体育赛道的高景气度。从运营质量上来看,耐克在大中华区高增长的同时毛利率基本维持稳定,库存周转天数提升幅度环比Q1收窄,体现出了耐克增长质量的稳定性,也反映出行业当前结构的健康性。2020Q2安踏体育、李宁、特步国际均保持零售流水正增长,申洲国际业绩持续向好,体现运动服饰行业延续稳健增长态势,基于耐克在9-11月份的优异表现,我们对国内体育服饰Q4的预期较为乐观。

l 天气利好服装销售,12月零售增速有望恢复。11月受公共卫生事件反复和天气转暖影响,服装销售增速环比下降。12月由于国内消费环境与天气因素利好服装销售,预计环比11月增速提升。展望2021年1-2月,服装终端零售弹性较大,一方面2020年低基数,另一方面是春节时点延后和冷冬效应,在此期间预计服装板块无论是盈利弹性还是估值弹性来看都是全年最好的窗口期,配置时机已现。纺织品出口方面,海外公共卫生事件加剧利好纺织品出口,11月份纺织品出口同比增长20.97%,增速提速;11月服装出口同比增长3.60%,增速保持稳定,国内规模化代工企业订单保持常态,短期海外公共卫生事件反复尚未影响国内服装出口,当前服装订单排单较满,海外公共卫生事件虽然反复,但是从防控层面来看基本上没有太大变化,因此服装出口需求暂不受到影响。

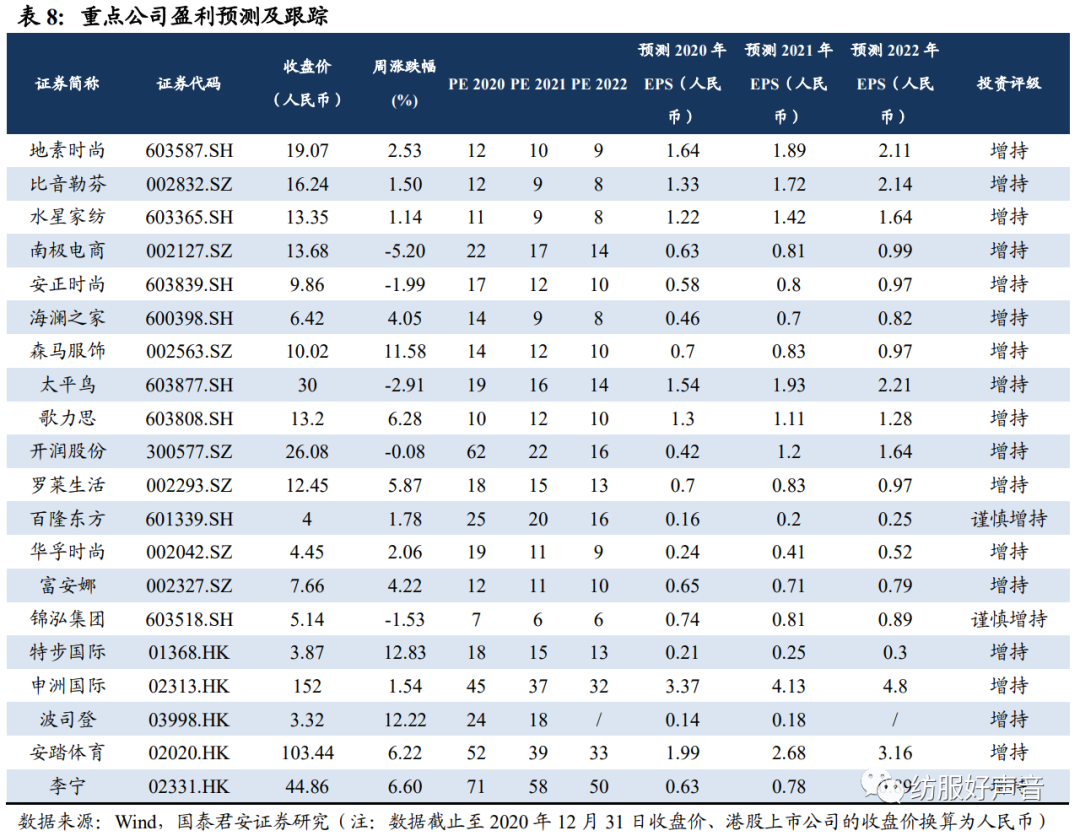

l 投资建议:三大投资主线:1)估值+基本面修复品种:森马服饰、海澜之家、太平鸟、罗莱生活;2)受益于棉价上行,具备低成本库存优势:申洲国际(02313)、健盛集团;3)品牌具有高成长性:南极电商、地素时尚、比音勒芬、波司登(03998)、安踏体育(02020)、李宁(02331)。

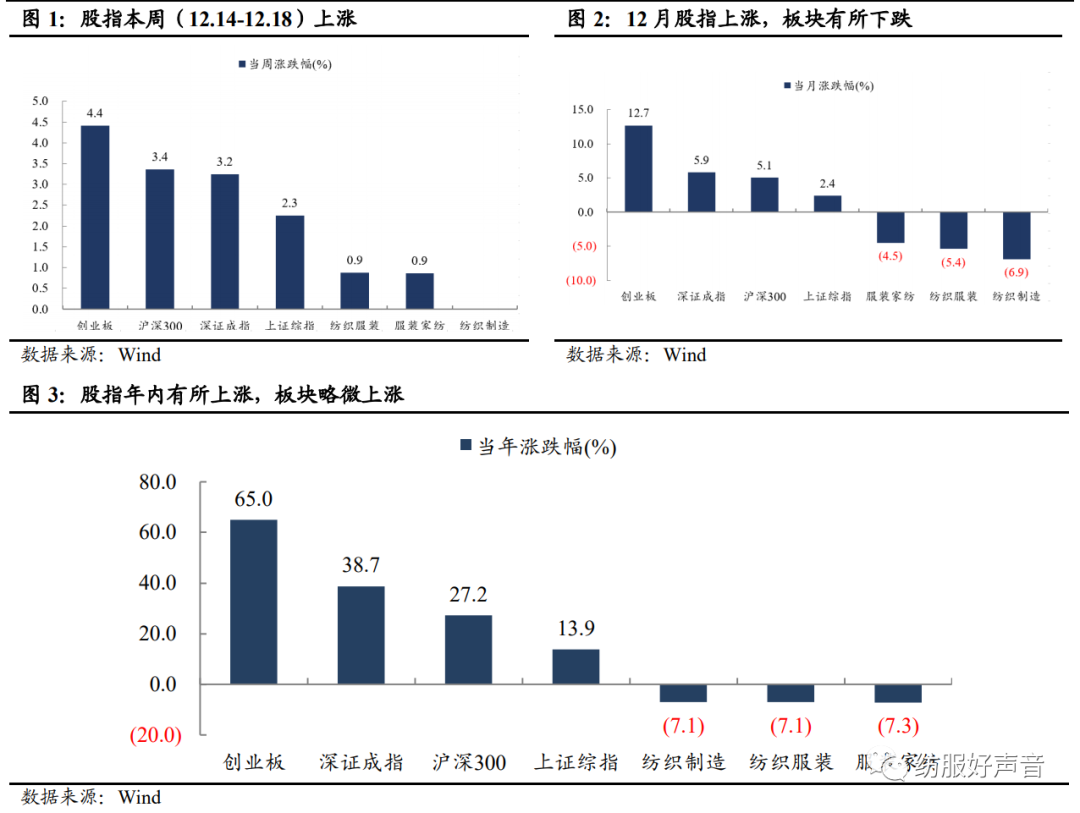

l 板块复查:创业板(4.42%),深证成指(3.24%),沪深300(3.36%),上证综指(2.25%)。本周纺织服装行业涨幅为0.88%,在申万行业中处于中上游,纺织制造子版块跌幅为0.00%,服装家纺子版块跌幅为0.85%。

l 重点公司公告:

水星家纺:关于高管集中竞价减持股份结果公告

华纺股份:关于国有股权划转过户的公告

罗莱生活:关于公司高管辞职的公告

开润股份:关于回购公司股份方案的公告

l风险因素:宏观经济不及预期,消费恢复不及预期

1.Nike中国区表现亮眼,服装出口整体稳定

1.1. Nike中国区业绩领先,体育赛道景气度高

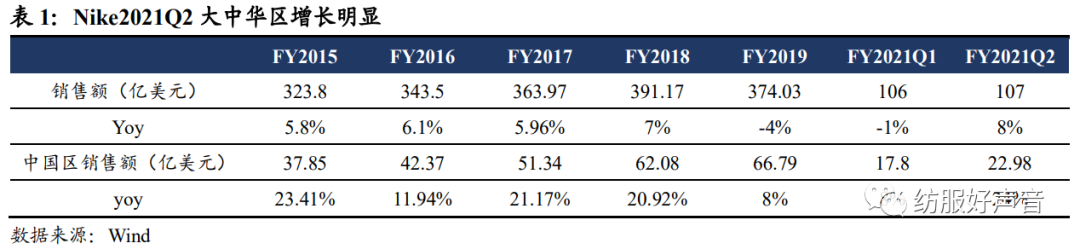

Nike2021Q2整体收入增长9%,电商渠道推动中国区销量高增。公司发布2021Q2财季财报,截至11月30日的三个月内,公司整体取得收入112.43亿美元,同比增长9%;净利润达12.51亿美元,同比增长12%。线上业务方面,公司2021Q2财季线上业务收入增速达84%。中国区电商渠道表现同样亮眼,为中国区收入增长提供较强拉动作用。耐克天猫商店在“双十一”开场一分钟内突破1亿人民币成交额,位列运动服饰行业第一。二季度大中华区销售额22.98亿美元,同比增长24%,在所有地区中增长速度最快。

毛利率及库存稳定,公司保持较好运营状况。2021年Q2财季,公司销售毛利率为43.11%,较为稳定。存货周转天数为99天,同比提升天,但提升幅度相对Q1收窄,呈现改善趋势。公共卫生事件中公司周转基本稳定,公共卫生事件后周期公司盈利能力迅速恢复,显示出行业龙头应对公共卫生事件韧性较强,恢复弹性较大。

毛利率及库存稳定,公司保持较好运营状况。2021年Q2财季,公司销售毛利率为43.11%,较为稳定。存货周转天数为99天,同比提升天,但提升幅度相对Q1收窄,呈现改善趋势。公共卫生事件中公司周转基本稳定,公共卫生事件后周期公司盈利能力迅速恢复,显示出行业龙头应对公共卫生事件韧性较强,恢复弹性较大。

耐克的卓越表现体现了国内体育服饰赛道高成长性的特点。由于季报时点的差异,耐克Q2的运营是在9-11月份这期间,完整经历了9月份消费复苏,10月份双节庆和11月份天气异常和双11节庆,公司能录得24%的高增长体现了体育服饰赛道的高成长性。我们可以看到安踏体育、李宁、特步在Q3流水(对应耐克Q1)恢复较好,主品牌基本恢复到中单位数增长,零售表现较佳。基于耐克Q2的亮眼表现,我们对国内体育服饰公司四季度的零售较为乐观。在上游制造型企业中,申洲国际受益于运动类产品的高景气度,以及产量的逐步提升,业绩表现也持续提升。龙头企业保持稳健增长态势,体现运动服饰行业的高景气度。

1.2.12月服装零售有望复苏,出口表现预计保持稳定

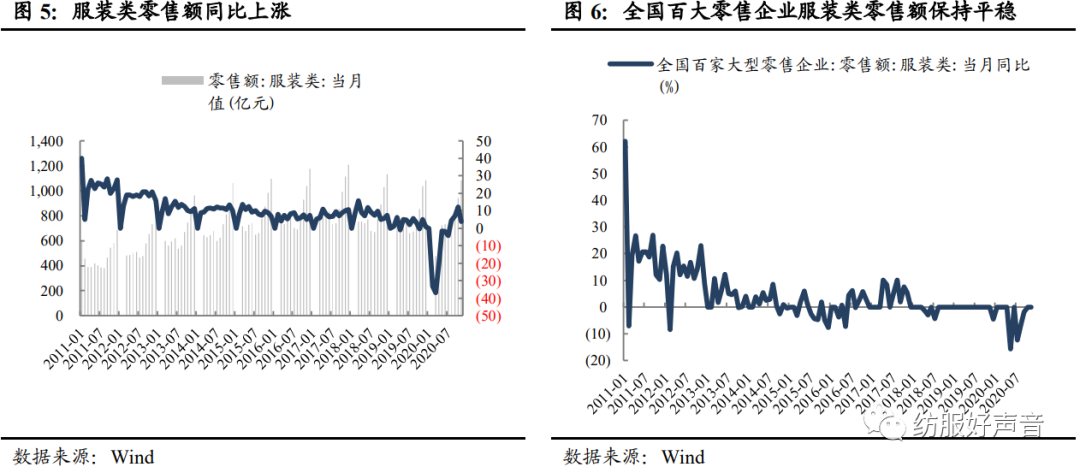

天气转冷利好服装销售,12月零售增速有望提升。11月看好可选服装消费品的复苏,但受到公共卫生事件反复和上半旬天气转暖影响,服装销售增速环比下降,表现不达预期。12月国内消费大环境变化较小,天气转冷利好服装零售,预计12月份终端零售增速环比11月份改善。展望2021年1-2月,终端零售弹性复苏基本上是确定的,一方面2020年1-2月份的低基数,另一方面是春节时点的延后和天气因素,因此,我们认为从行业预期角度来讲未来三个月是改善幅度最大的三个月,这期间上市公司龙头企业的投资配置价值开始显现。

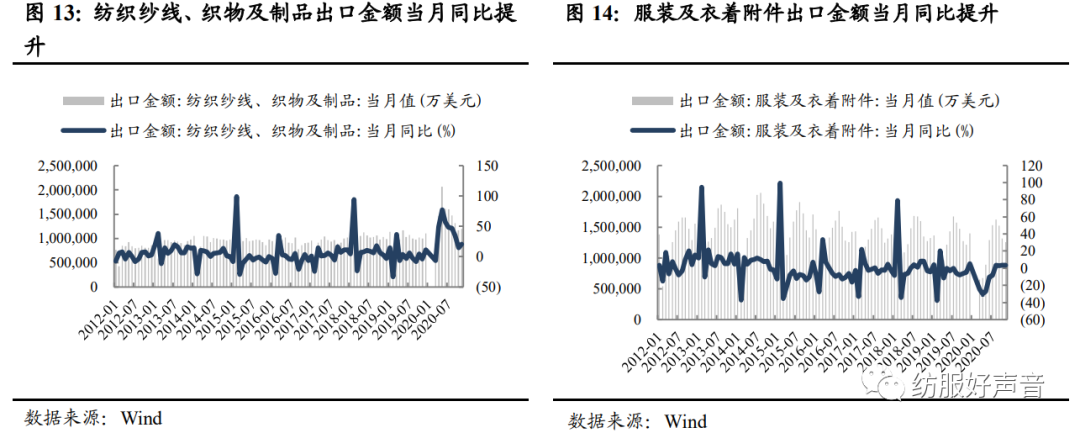

海外公共卫生事件反复,预计纺织品出口提速,服装出口稳定。出口方面,受海外公共卫生事件反复加剧影响,纺织品出口增速在11月份有提速现象。海外公共卫生事件反复利好我国纺织品出口。而服装加工出口方面,东南亚国家代工产业相对稳定,印度订单仍未出现复苏,当前国内规模化代工企业订单基本上还是常态水平,订单基本排到了2021年6月以后,短期国外公共卫生事件反复尚未影响到国内服装出口,预计服装出口需求将会保持稳定,增速方面由于同期低基数会体现出比较高的弹性。

2. 投资建议

1)估值+基本面修复品种:森马服饰:多品牌发展优势增强、童装龙头地位稳固,休闲装业务稳定发展,随着公司不断提升运营质量,改善渠道结构,升级产品,未来向好。海澜之家:作为服饰行业白马龙头,注重打造高性价比服饰,同时持续打造多品牌产品,保持业绩持续稳定增长,公司维持高比例现金分红政策。太平鸟:持续在新零售、供应链及产品端加大投入,竞争力不断增强。罗莱生活:坚持多品牌建设,多层研发不断升级产品质量,Q4业绩有望超预期。

2)受益于棉价上行,中游纺织企业低成本库存优势凸显,Q4盈利望改善:申洲国际:一体化针织制造龙头,海外布局降低外部环境影响,产能释放稳定增长。健盛集团:海外基地和出口销售比重高,随海外需求逐渐恢复,棉袜订单将有所改善,预计出口部分收入进一步提升。

3)品牌具有高成长性:南极电商:充分享受电商和低线消费红利,依托主流电商平台GMV高速增长,未来多品牌多平台多品类颇具看点。地素时尚:全渠道业务优化,多品牌取得较好增长,线上线下渠道协同发展,未来有望延续高增。比音勒芬:迎合主要客户群体,产品兼具时尚性与功能性,持续表现高速增长。波司登:公司推出大范围长时间股权激励计划,调动员工积极性,同时全方位增强产品力,预计未来销售将持续增长。安踏体育:公司线上收入维持高增长,发展较好,预计线上业务较好增长可以减轻公共卫生事件带来的冲击。李宁:公司改革成效显现,收入回归快速增长,引领国潮时尚,预计未来业绩增势强劲。

3. 行业主要数据回顾

3.1. 板块复查

本周(12.28-12.31)上证综指涨2.25%,报3473.07点;创业板指数涨4.42%,报3148.74点;深证成指涨3.24%,报14470.68点;沪深300涨3.36%,报5211.29点。

本周(12.28-12.31)申万板块涨跌互现。食品饮料(6.81%)、休闲服务(6.77%)、非银金融(5.80%)涨幅位列前三,公用事业(-0.83%)、钢铁(-1.13%)、采掘(-1.96%)跌幅位列前三,而纺织服装行业涨幅为0.88%。

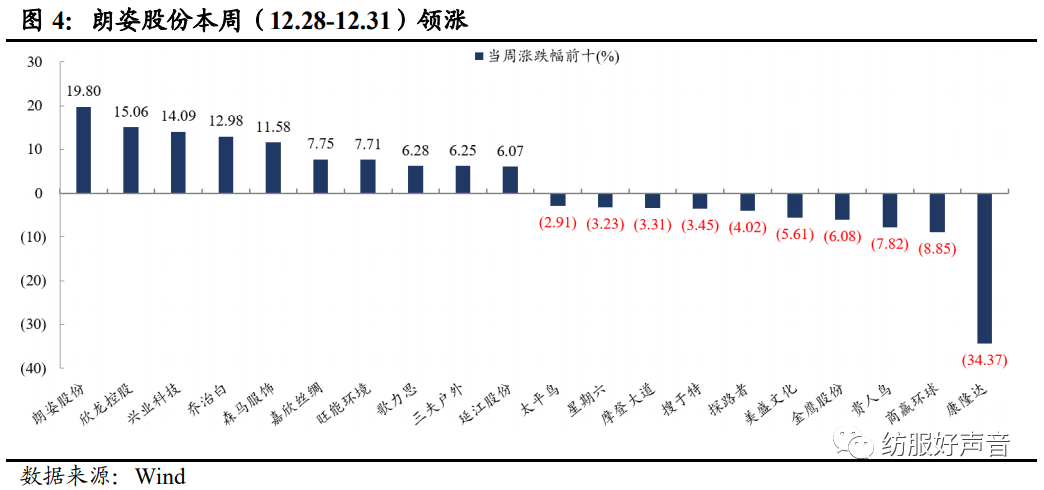

个股方面,当周(12.28-12.31)纺织服装行业涨幅前十:朗姿股份(19.80%)、欣龙控股(15.06%)、兴业科技(14.09%)、乔治白(12.98%)、森马服饰(11.58%)、嘉欣丝绸(7.75%)、旺能环境(7.71%)、歌力思(6.28%)、三夫户外(6.25%)、延江股份(6.07%)。

个股方面,当周(12.28-12.31)纺织服装行业跌幅前十:太平鸟(-2.91%)、星期六(-3.23%)、摩登大道(-3.31%)、搜于特(-3.45%)、探路者(-4.02%)、美盛文化(-5.61%)、金鹰股份(-6.08%)、贵人鸟(-7.82%)、商赢环球(-8.85%)、康隆达(-34.37%)。

3.2. 品牌零售端

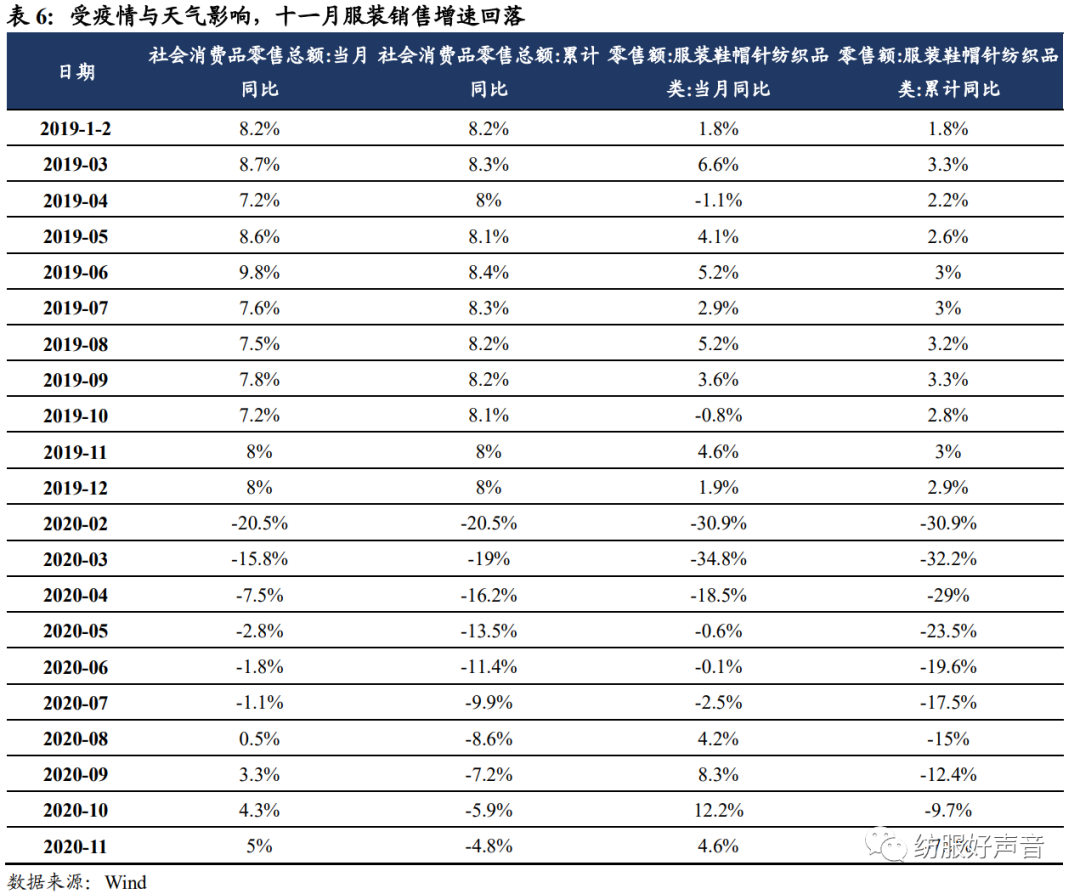

品牌零售端20年11月同比上涨:2020年11月,服装鞋帽针纺织品类零售额同比上升4.6%,增速环比下降7.6pct。

社会零售端20年11月同比上涨:2020年11月,我国社会消费品零售总额同比上升5.0%,增速环比上升0.7pct;限额以上企业消费品零售总额同比上升8.7%,增速环比上升1.5pct。

3.3. 出口端

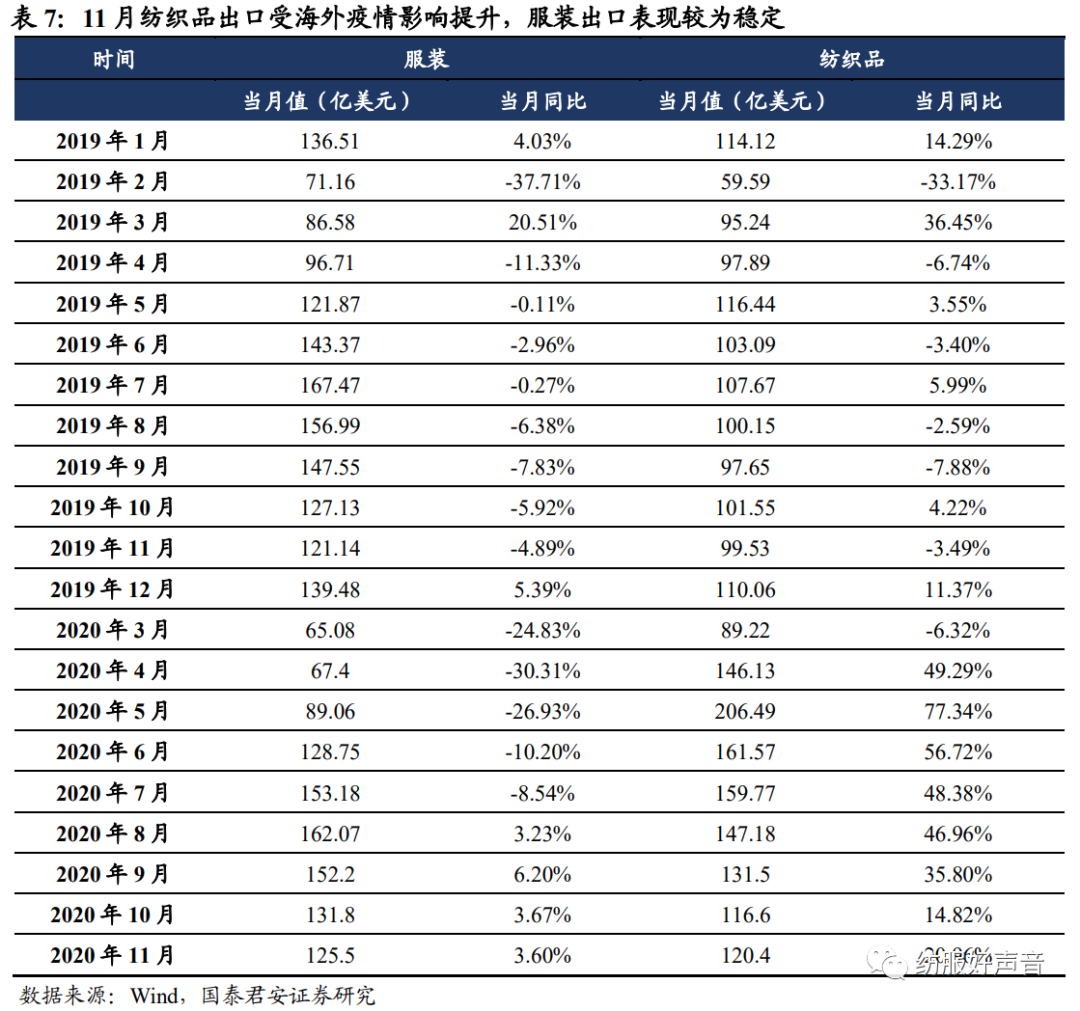

2020年11月,纺织纱线、织物及制品出口额当月同比增长20.96%(增速环比+4.51pct,同比+28.84pct);服装及衣着附件出口额当月同比上升3.60%(增速环比-0.1pct,同比+8.49pct)。

3.4.上游原材料

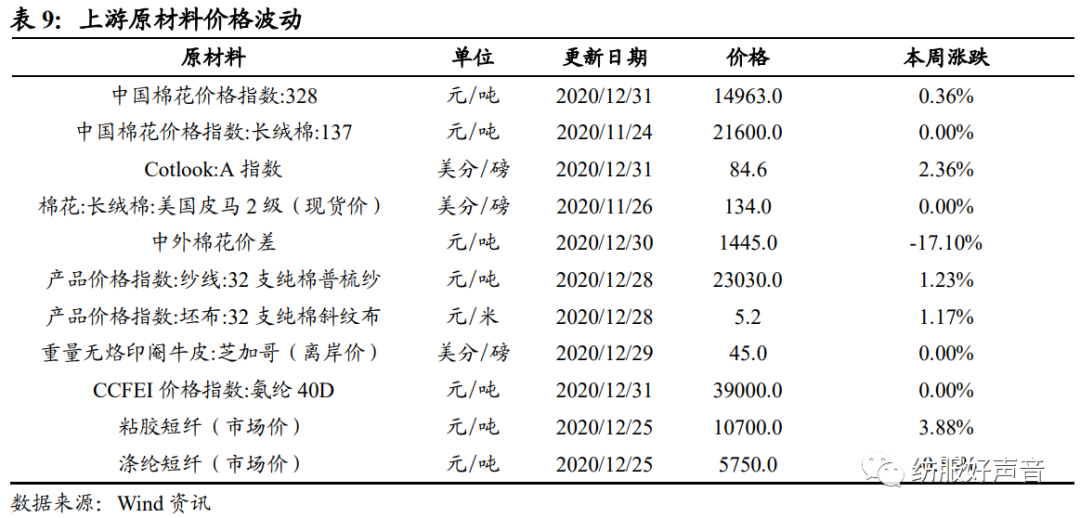

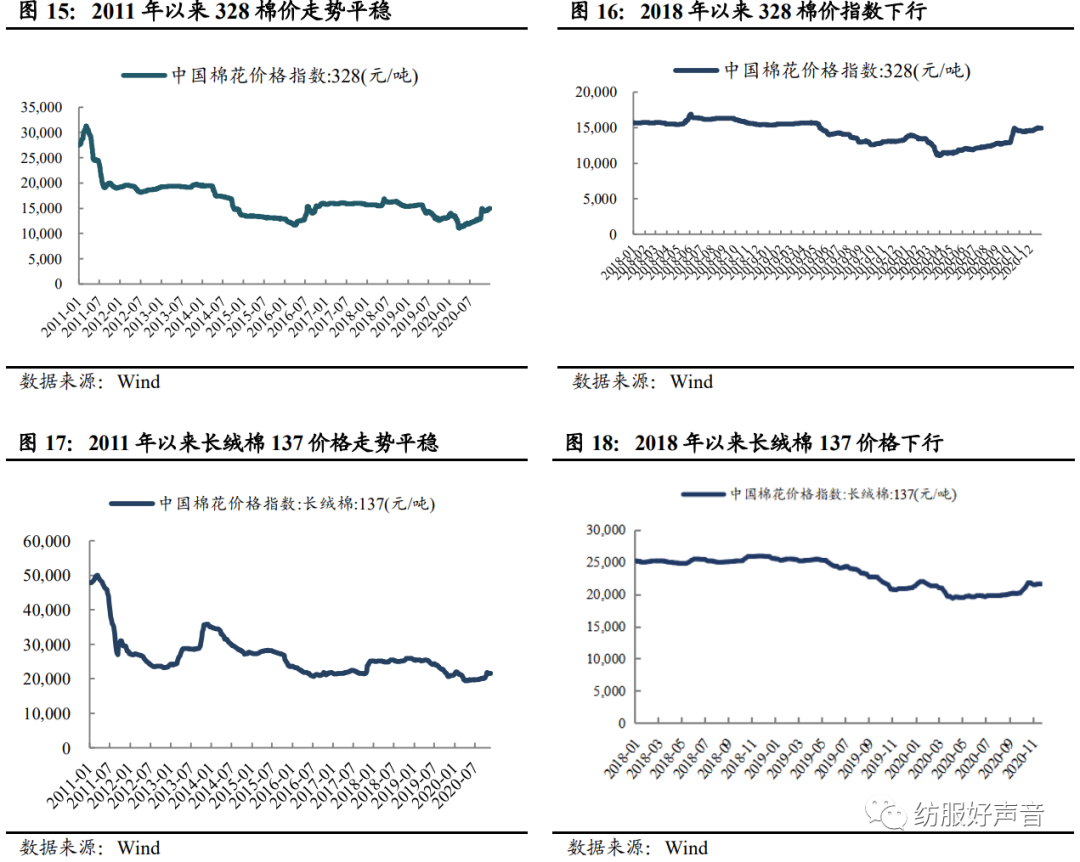

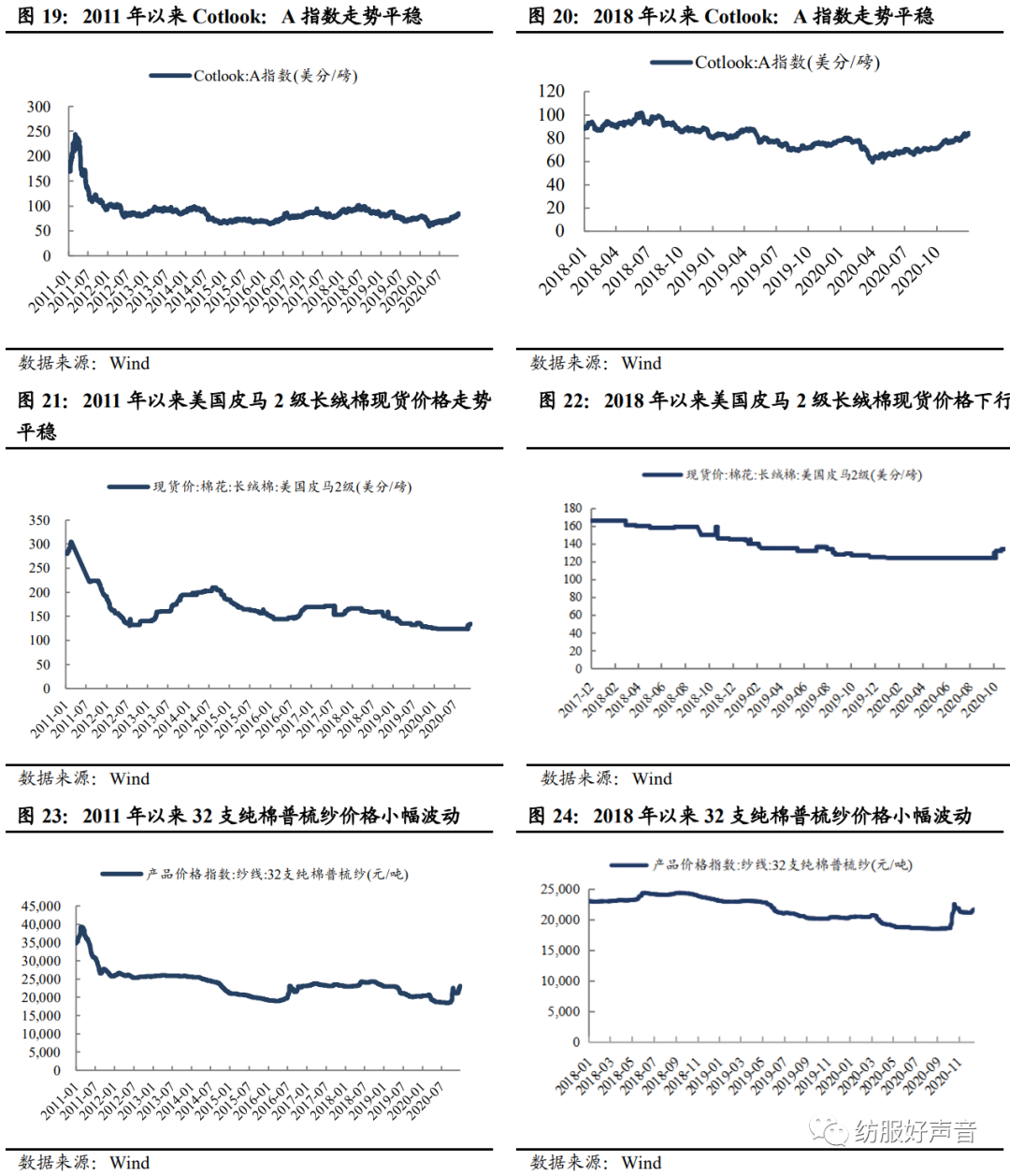

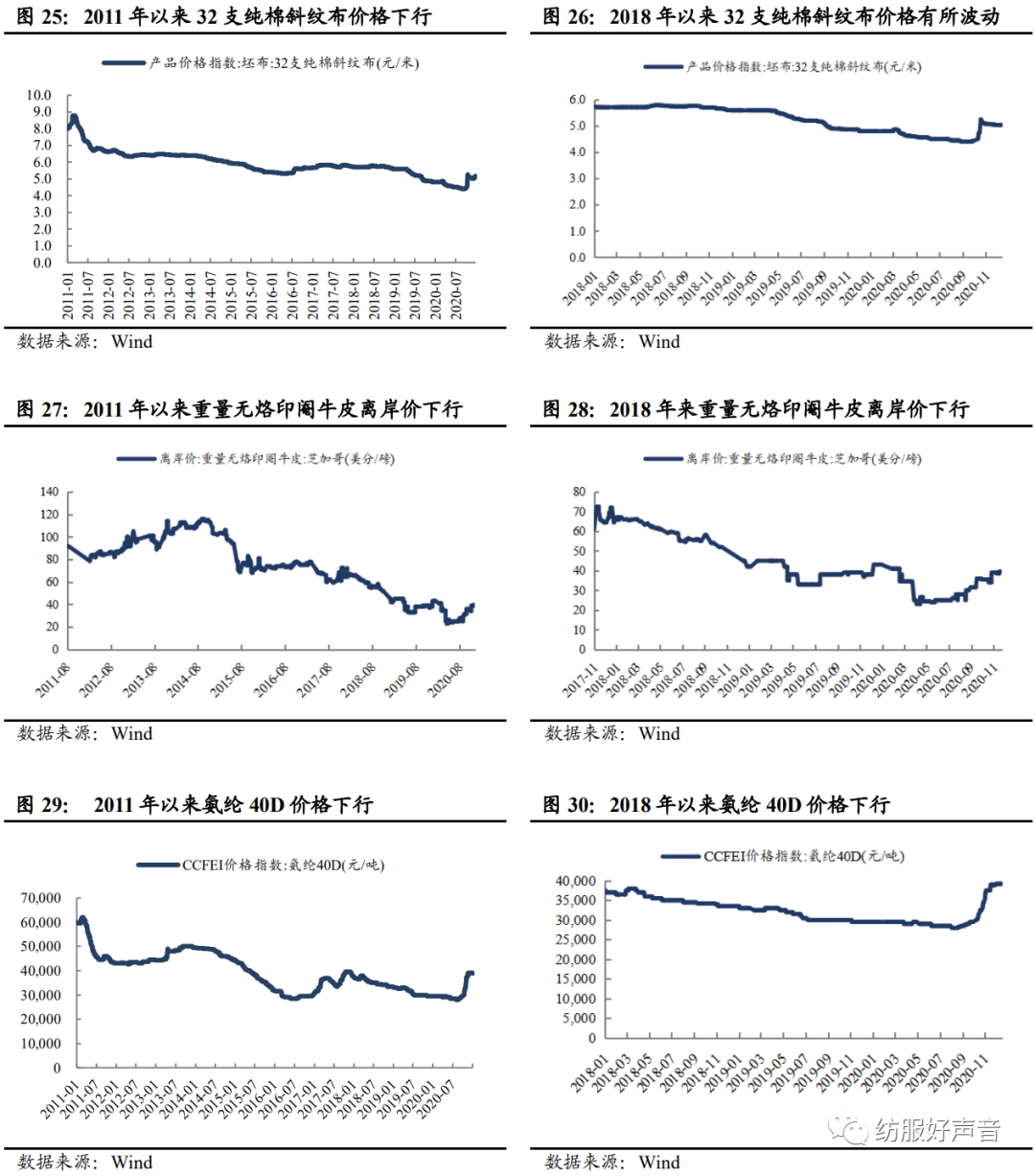

原材料方面,本周(12.28-12.31)国内外棉价差下跌。中国棉花价格指数:328为14963元/吨,较上周上涨54元/吨,近一月上涨365元/吨,较年初下跌736元/吨;中国棉花价格指数:长绒棉:137为21600元/吨,本周价格未变0元/吨,近一月下跌200元/吨,较年初下跌3600元/吨;Cotlook:A指数为84.6美分/磅,较上周上涨1.95美分/磅,近一月上涨5.75美分/磅,较年初下跌5.00美分/磅;中外棉花价差为1445元/吨,较上周下跌298元/吨,近一月下跌72元/吨,较年初上涨620元/吨。

棉纱价格持续下跌。截至2020年11月27日,中国纱线价格指数(CYIndex):OEC10S报13150元/吨,较上周下跌50元/吨,近一月下跌1510元/吨,较年初上涨0元/吨;中国纱线价格指数(CY Index):C32S报21050元/吨,较上周下跌50元/吨,近一月下跌1580元/吨,较年初上涨800元/吨;中国纱线价格指数(CY Index):JC40S报24250元/吨,较上周下跌50元/吨,近一月下跌1680元/吨,较年初上涨190元/吨。

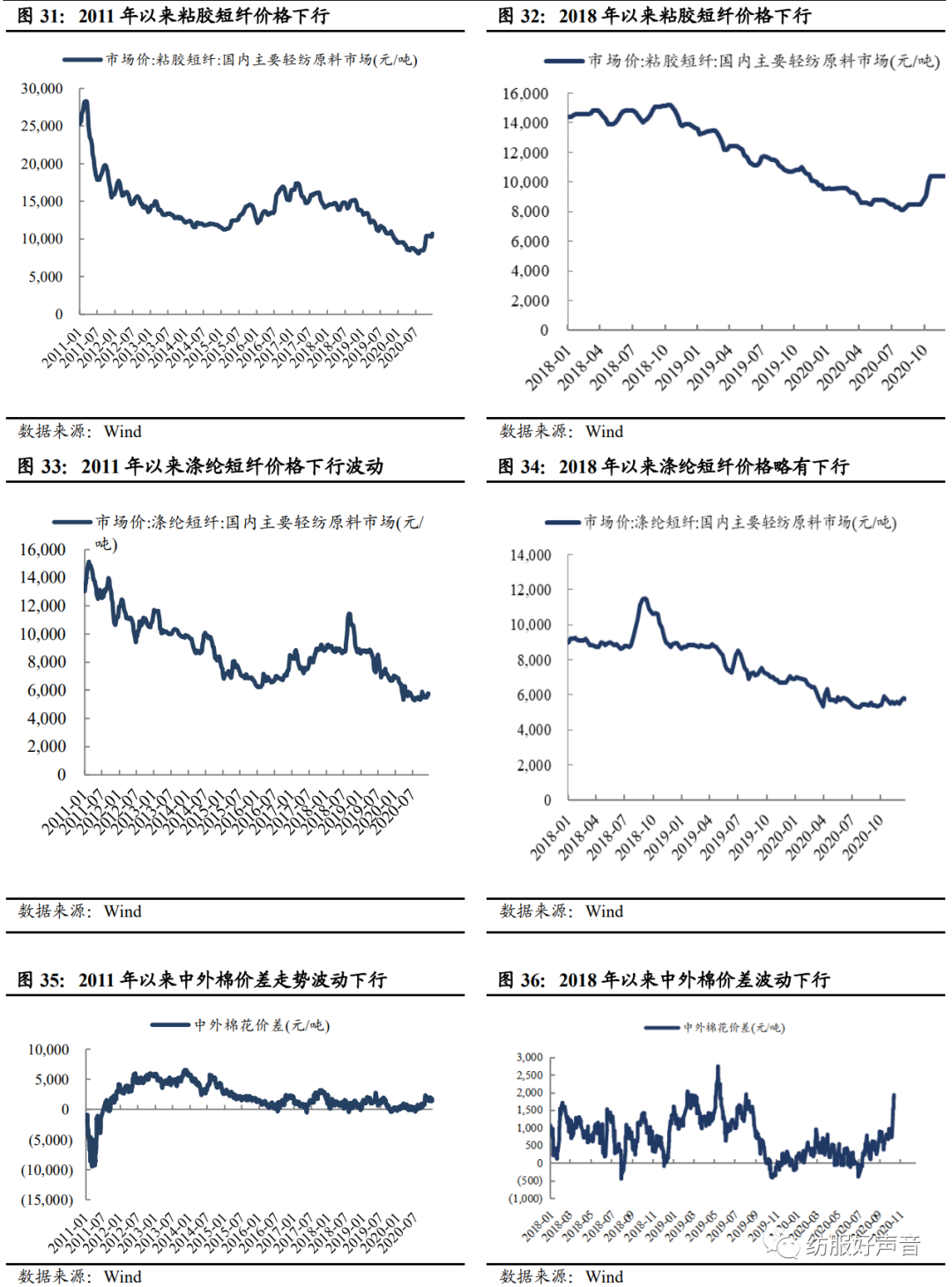

粘胶类价格稳中有升,涤纶类价格稍有下跌。粘胶长丝报36500元/吨,较上周报价未变,近一月下跌1300元/吨,较年初下跌1000元/吨;粘胶短纤1.5D报11000元/吨,较上周上涨300元/吨,近一月下跌3600元/吨,较年初上涨1500元/吨;涤纶短纤报5906.67元/吨,较上周上涨110元/吨,近一月下跌3218元/吨,较年初下跌1077元/吨;涤纶POY报5870元/吨,较上周上涨105元/吨,近一月下跌2780元/吨,较年初下跌1230元/吨;涤纶DTY报7550元/吨,较上周报价未变,近一月下跌2675元/吨,较年初下跌1300元/吨。

棉纱期货成交量与持仓均下跌。截至2020-12-25,棉纱期货持仓数42432手,较上周下跌1113手,同比下跌2.56%。

4.公司重点公告

水星家纺(603365):关于高级管理人员集中竞价减持股份结果公告

本次减持计划实施前,公司副总裁周忠先生持有公司无限售条件流通股285,000股,占公司股份总数的0.1069%。周忠先生拟于2020年12月16日至2021年06月14日期间,以集中竞价交易方式减持公司股份,累计减持股份数量不超过71,000股,累计减持比例不超过公司股份总数的0.0266%。截至本公告日,周忠先生通过集合竞价方式累计减持公司股票71,000股,本次减持计划实施完毕。周忠先生当前持股数量214,000股,占公司股份总数的0.0802%。

华纺股份(600448:)关于国有股权划转过户的公告

本公司于2020年12月29日接到滨州财金通知,滨州财金、滨州国投已于2020年12月28日在中国证券登记结算公司上海分公司办理了无限售条件流通股份12,182,741股的无偿划转过户登记,占公司总股本的1.93%;本次股权划转过户前,滨州财金持有本公司的股份为105,181,729股,占公司总股本的16.70%;本次划转完成后,滨州财金持有本公司的股份为117,364,470股,占公司总股本的18.63%,为公司第一大股东,滨州国投不再是公司股东。

罗莱生活(002293):关于公司高管辞职的公告

罗莱生活科技股份有限公司(以下简称“公司”)董事会于2020年12月30日收到公司副总裁刘海翔先生提交的书面辞职报告,刘海翔先生因个人原因请求辞去公司副总裁职务。辞职后,刘海翔先生不再担任公司任何职务。根据《公司法》、《公司章程》的有关规定,公司接受刘海翔先生的辞职申请,自辞职报告送达董事会时生效。刘海翔先生的辞职不会对公司生产经营带来重大影响。

开润股份(300577):关于回购公司股份方案的公告

本次回购资金总额不低于人民币1,500万元且不超过人民币3,000万元,回购股份价格不超过人民币40元/股,实施期限为自公司董事会审议通过本次回购股份方案之日起不超过12个月。按回购金额下限1,500万元、回购价格上限40元/股进行测算,预计可回购股份总额为375,000股,约占公司总股本的0.1561%;按回购金额上限3,000万元、回购价格上限40元/股进行测算,预计可回购股份总额为750,000股,约占公司总股本的0.3123%。具体回购数量以回购期满时实际回购的股份数量为准。

5. 行业新闻一览

lululemon 全球扩张计划公开,2021年将开店35家

近日,Lululemon(LULU.US)公布2020年第三季度财报,净营收为11.17亿美元,同比增长22%;毛利润为6.27亿美元,同比增长24%;净利润为1.44亿美元,同比增长14%。根据lululemon的对外消息,品牌计划在2021 年继续在全球增加30至35家新店,增加除北美以外的市场营收。到2023年实现海外年销售额14.4亿美元,可见品牌卓越的野心和更长远的目标。(来源:中服网)

华利实业拟将实行IPO

知名运动品牌代工厂华利实业在创业板块递交了上市申请,预计在A股上市。华利实业是一家运动鞋鞋履开发设计、生产销售企业,主要为nike、converse、vans、puma、ugg、columbia、under armour、hoka one one等全球知名运动品牌提供开发设计与制造服务,主要产品包括运动休闲鞋、户外靴鞋、运动凉鞋/拖鞋等。数据显示,2017-2019年间,华利实业营收自100.09亿元增至151.65亿元、归母净利润自11.06亿元增至18.21亿元,超出行业增长水平的增长率已经证明了自身的竞争实力。(来源:中服网)

Tiffany99%的股东批准与LVMH的合并

12月30日,Tiffany&Co.股东对与LVMH的162亿美元大型合并进行再次投票,百分之九十九的股东试图在一次虚拟的股东大会上批准与LVMH重新谈判的珠宝合并案。通过获得大股东的批准,合并将使已有183年历史的Tiffany&Co.从公开交易的实体转变为在Euronext交易的LVMH的子公司,以及Louis Vuitton,ChristianDior,Givenchy和Celine之类的公司在其他70多个奢侈品牌中。(来源:中服网)

VF完成对Supreme的收购,将加速数字化进程

2020年11月,国内外多家媒体报道,Vans母公司VF集团将以21亿美金收购街头潮牌Supreme,此次交易将在年底完成。近日,VF公司在其官网表示,已经完成对Supreme的收购。这一收购措施加速了VF面向消费者、以零售为中心的超数字化商业模式转型,同时也建立在Supreme和VF之间的长期关系之上。此前,Supreme曾与VF旗下Vans、North Face和Timberland品牌展开定期合作,双方拥有极佳合作基础。(来源:中服网)

6. 板块近期事项

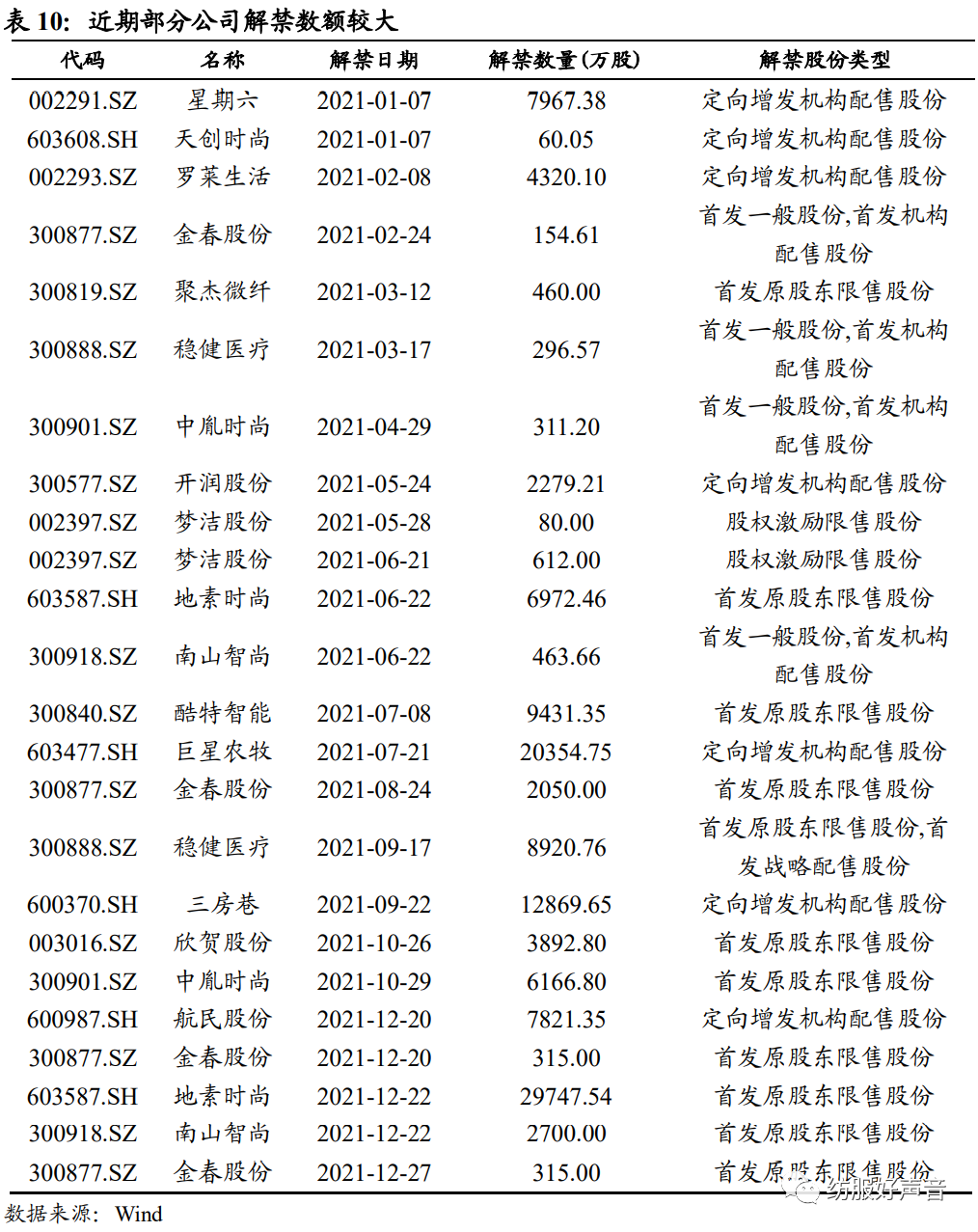

6.1. 解禁

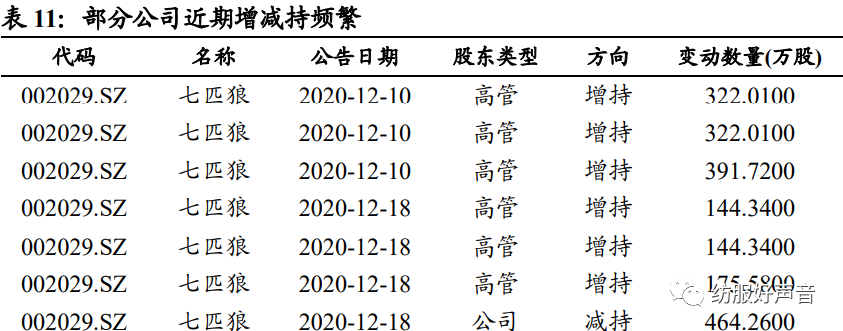

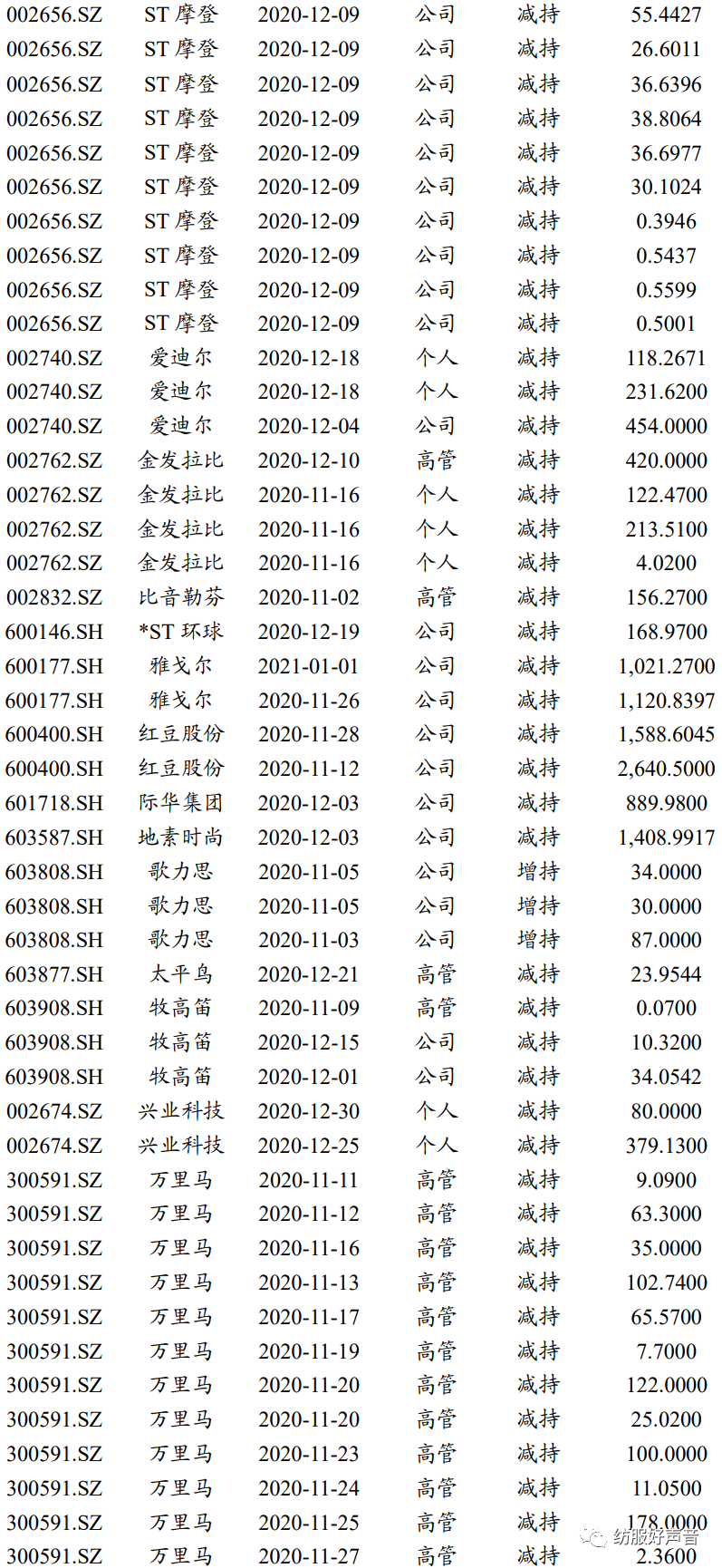

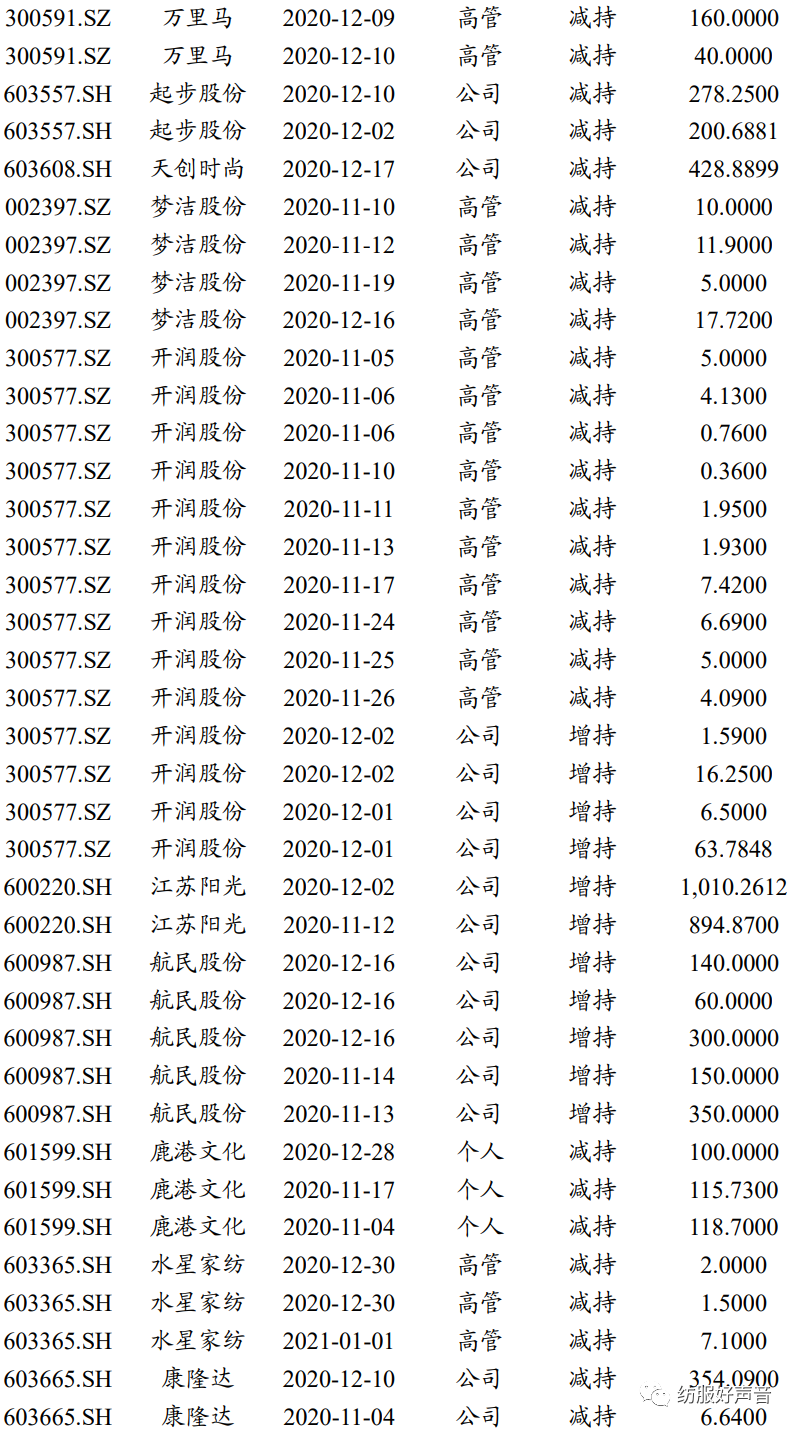

6.2. 近期增减持一览

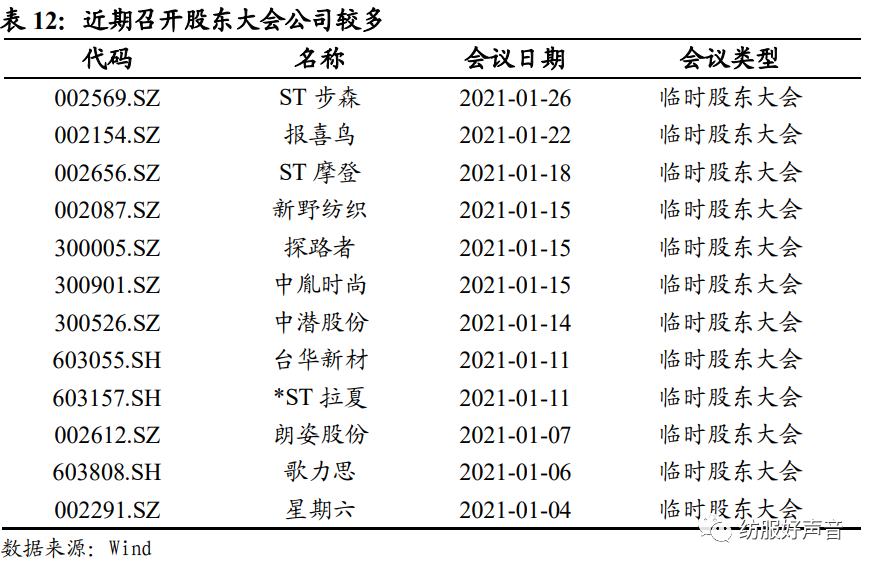

6.3. 股东大会

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP