获超额认购1394倍,暗盘还抢筹,清科创业(01945)“火”的底气在哪里?

获超额认购1394倍,暗盘收涨近40%,打新族每手赚1696港元,清科创业(01945)成为2021年元旦之前关注度最高的新股。

智通财经APP了解到,12月29日,清科创业公布公开发售认购结果,合共接获约28.47万份有效申请,认购合共约55.74亿股香港公开发售股份,是可供认购的香港公开发售股份总数的1394倍。该公司发售价厘定在招股价区间上限,为每股价格11港元,对应市值为33亿港元,于12月30日上市交易。

实际上,智通财经APP曾于12月16日出了一篇《新股解读|行业高成长下的清科创业(01945)为何值得打新?》,该公司此次获得千倍的超额认购,也反映了投资者对其价值的认可。该公司引入包括高瓴资本、IDG资本及红杉中国公开市场基金等知名基石投资者,根据基石投资协议,基石投资人认购总数为1712.28万股发售股份。

清科创业为行业龙头,根据灼识谘询报告,按2019年收入计,该公司是中国最大的综合股权投资服务平台,市占率3.1%,同时该公司也是港股市场股权投资服务行业的第一股,标的稀缺性吸引了众多投资者关注。

过往业绩稳健

智通财经APP在之前的文章中,已非常详细的解读了清科创业业务、商业模式以及发展空间,其实从过往经营历史看,基本面稳健,近三年收入复合增长率13.6%,净利润年复合增长率37.9%。不过投资者更看重的是企业未来的发展前景,除了行业因素外,企业格局、上市之后的布局及管理层业务决策等都是非常重要的投资依据。

要看清企业的格局,首先要了解公司的掌舵人,清科创业的创始人为倪正东,同时也是控股股东。倪正东也是清科集团的创始人,在20年的私募股权生涯中,领导团队将清科建成了中国最有影响力的创业投资顾问和研究机构,被业界称为“掌握中国创投市场最全面信息之人”。

倪正东将清科集团的业务分为清科投资业务和清科投资服务业务,此次上市的仅为投资服务板块,不涉及投资业务。清科创业业务脉络清晰,四大线上平台私募通、投资界、项目工场及沙丘大学,通过线上引流,形成线上及线下完整的“流量变现”链条,业务模式包括数据服务、营销服务、谘询服务及培训服务业务。

清科创业每一项业务模式,基本都形成线上线下变现的闭环,如数据服务板块,线上变现为私募通,通过“免费+付费”模式,吸引用户注册及转化注册用户付费,按月或年收取订阅费,而线下变现以线上数据为支撑,为客户提供定制报告,满足客户的特定需求。截至2020年6月,私募通共有231900名注册用户,较2019年末增加18600名。

此外,营销服务线上有投资界,线下有大型品牌及论坛活动,咨询业务线上有项目工场,线下通过路演服务向地方政府机构收取的费用,培训服务主要通过沙丘学院、沙丘大学及投资学院提供服务,其中沙丘学院被誉为“投资界的黄埔军校”,每个课程服务费达12.9万元至19.8万元。

往年数据显示,线下变现是该公司的主战场,而数据服务和营销服务为核心业务模式,2020年上半年这两项业务收入贡献分别为51.1%和26.2%,合计为77.3%,其中数据服务收入贡献逐年提升,今年上半年较2017年提升了21.5个百分点。营销服务因疫情影响,线下品牌及定制活动减少,收入贡献有所下滑。

倪正东打造的清科创业,经历了十几年的考验,业务模式已经非常成熟,目前收入主要来源于线下,该公司四大线上平台用户庞大,而付费转化率较低,线上仍具有非常大的空间。线下业务毛利率稳定,线上高毛率后期有望释放,除了今年受疫情影响外,该公司往年整体的盈利水平持续提升。

投资一家公司,不仅要看过往,还要看将来,投资者关注清科创业上市后的动作,实际上,在公开发售的时候,该公司就已经详细的把业务计划写在了招股书。

未来怎么做?

清科创业将此次上市募集的净额主要通过三个方面对业务进行重塑,分别集中在业务、市场区域以及品牌三个维度打造:一是收购扩张,标的需对现有业务具有协同作用;二是城市扩张布局,以一二线为中心,辐射到周边城市;三是增加营销雇员支出,加大推广力度,和地方城市布局联动。

智通财经APP了解到,该公司此次全球发售所得款项净额估计约为3.9亿港元(假设超额配售股权未获行使),计划用20%选择性地进行战略投资及收购。收购目标条件明确,标的需要在中国设立超过五年,在投资界,五年是一家企业“生死存亡”时间线,度过了五年意味着商业模式可行;其次标的地理位置可在中国、东南亚及新兴市场国家。

该公司非常重视海外市场布局,特别是东南亚市场,目前已开发出一个手机端股权投资数据库——PEdata,主要针对东南亚、印度及其他新兴市场用户。虽然清科创业海外市场处于探索阶段,但国内具有较成熟的商业模式,或可复制至海外新兴市场,海外流量变现预期较为可观。

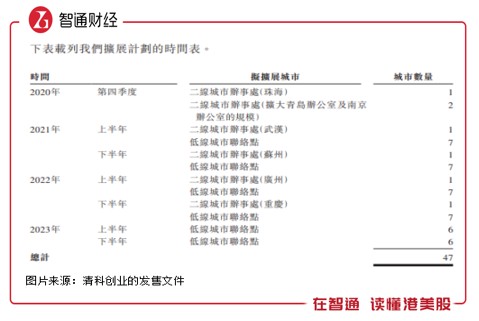

清科创业将所得款项净额39.4%将用于扩大在中国的地理覆盖范围,其中22.3%的份额扩展至地方股权投资活动十分活跃的中国七座主要二线城市,包括广州、珠海、武汉、青岛、苏州、南京及重庆,再将17.1%份额将用于扩展至约40座更低线城市。目前该公司已在北京、深圳及上海等九个城市建立业务覆盖。

以下为该公司城市布局时间线:

国内城市布局主要为线下业务变现提供更多的市场渠道,要知道该公司变现模式中,线下变现仍占据主要地位,而线上庞大的用户系统对线下变现形成强大的支持。该公司整合线上线下业务,将用所得款项净额9.8%份额改善线下服务供应,5.8%份额升级在线平台及丰富在线服务,以及5.6%份额作为沙丘学院建立培训中心等。

此外,该公司将用所得款项净额约9.9%份额加强销售及市场推广工作,主要配套扩张城市的业务拓展,需要扩大业务员规模,以更好的占领区域市场。截至2020年6月,该公司的销售及营销人员占比僱员总数的比例少于10%,而根据灼识咨询报告,同行销售及营销团队人员占彼等僱员总数比例一般超过20%。

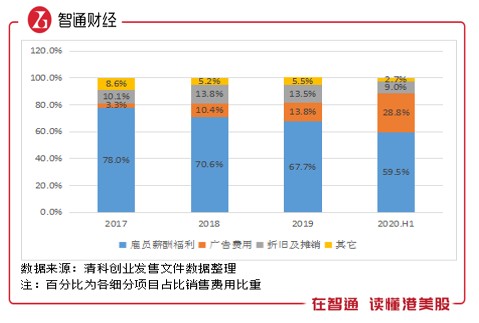

智通财经APP了解到,2017-2019年期间,清科创业销售费用率一直处于下降趋势,2019年为6.2%,相比于2017年下降了2.1个百分点,2020年受疫情影响,线下活动受到了阻碍,增加了较大的广告费用,费用率上升至14.1%。从销售费用构成看,按计划雇员薪酬比率将得到提升。

城市布局的线上线下业务需要营销雇员进行品牌推广以及业务促成,广告费用虽然具有品牌推广作用,但该公司四大线上平台已把品牌名气打响,雇员主要解决“信息不对称”的问题,直接对接区域客户,占领区域市场份额。该公司募资投向明确,业务拓展以及市场拓展都有相应的可行性方案,业绩前景乐观,获得市场投资者认可。

获市场资金看好

清科创业围绕着业务布局,一方面是已发展成为行业领队,在同行中具有比较大的优势,另一方面所处行业高速发展,而行业集中度低,可利用资金优势通过收购或者地域扩张占领市场。

根据该公司招股书披露,2019年,中国股权投资服务行业市场规模为130亿元,近五年复合增长率达到29%。

按细分行业看,2019年,中国股权投资服务行业中的数据服务、营销服务、咨询服务及培训服务市场规模近五年复合增长率分别为29%、30.9%、32.3%、29.9%及24.9%。目前行业规模较小,前五大参与者市场份额仅为11.2%,而该公司以3.1%的份额位居行业榜首,在行业高速发展下,市场份额有望集中于行业龙头。

该公司此次上市募资获得了扩张资金,资金使用不受负债影响,主要为该公司实际负债率很低,扣去非负债项目(合约负债和递延收入),截止2020年6月负债率仅为31%,且无有息债,在行业趋势下,该公司的扩张方向明确,市场投资者还是非常看好的。

综上看来,清科创业获得市场资金超千倍的认购,暗盘抢筹,基于公司稳健的基本面,商业模式成熟,海外扩张起步,而国内城市布局清晰,未来具有较高的业绩预期,公司的投资价值得到市场认可。该公司上市正值跨年之际,而打新风险低,2021年开年仍会获市场资金持续追捧,投资者可重点关注。

扫码下载智通APP

扫码下载智通APP