多角度解读百胜中国(09987):西快王者归来

本文源自 微信公众号“华创悦享现代生活”。

核心观点

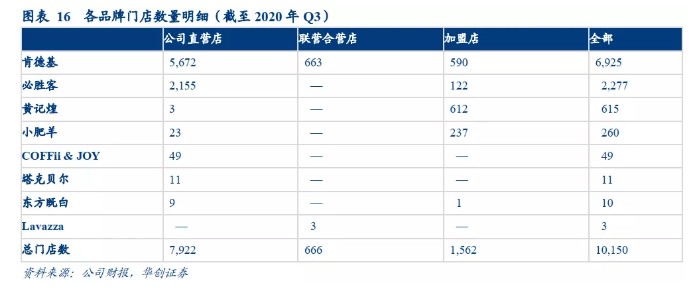

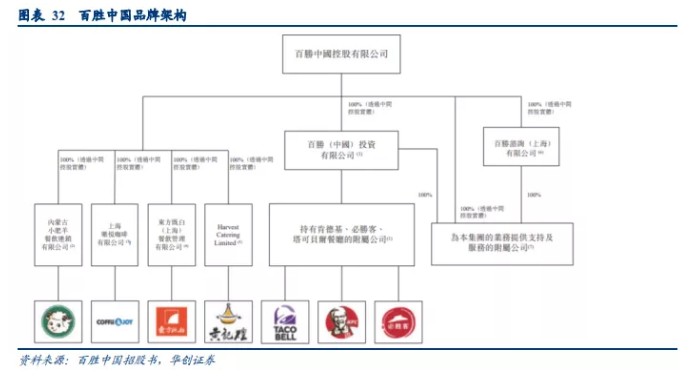

百胜中国(09987)是最早进入中国大陆地区的西快品牌,当前是国内第一大以自营为主的连锁餐饮,门店数量和营收水平领先于其他西快品牌,品牌认知度较高。目前完整覆盖中式餐饮、西式餐饮、休闲餐饮和现制饮品品类,其中九成左右门店数量为肯德基和必胜客,并以自营为主,两个品牌合计提供超过9成营收;公司另有中餐品牌小肥羊、东方既白、黄记煌(加盟),休闲餐饮塔克贝尔,咖啡品牌COFFii&JOY、Lavazza。

2016年,公司从百胜集团分拆上市,中国大陆地区门店获得更大自主经营权,公司主要品牌同店销售开始回正。2020年9月,百胜中国在港股二次上市,募资净额约172.67亿港元,据招股书披露,9成资金将主要用于扩大餐厅门店,投资供应链和数字化,食品创新及价值定位提升。

公司以供应链(仓储物流),数字化管理,消费者洞察,中后台(财务、人力等),产品研发为平台,赋能旗下品牌,不断更新菜单和改善门店数字化运营能力,以肯德基稳健扩张为核心,同时孵化和收购其他品牌。目前已成立中餐事业部进一步整合中餐品牌,同时发力咖啡业务,零售食品业务,值得期待。

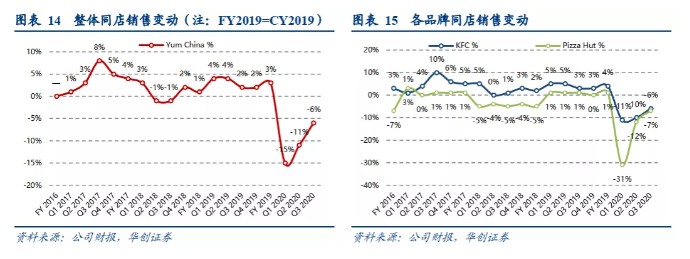

卫生事件以来,同店数据逐季回暖。截至2020年Q3,门店总数为10150家。受卫生事件影响,肯德基同店销售为-6%,必胜客同店销售为-7%,公司整体同店销售为-6%。但在新店支撑下,三季度营收恢复增长,餐厅层面利润率恢复至卫生事件前水平。

公司核心竞争力在于:1. 品牌先发优势明显,是最早进入中国的西快公司(1987年),网点密集,覆盖面广,品牌认知“国民度”高。2. 灵活性强,产品高度本土化 + 上新频率快。3. 同行业中并购速度较快,多品牌多品类发展。4. 品牌营销年轻化,多品牌多品类发展。5. 因地制宜,自营为主,严控加盟。6. 数字化和会员体系建立完善,当前会员消费占比过半

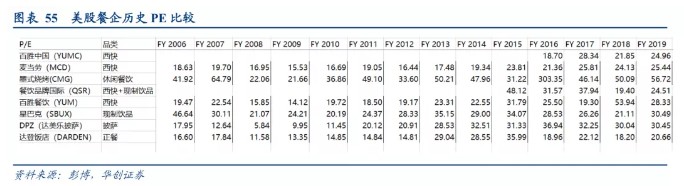

盈利预测:我们看好公司核心品牌未来下沉扩张,目前肯德基在一二线城市客单价为35元左右,四五六线城市客单价约为30元左右,考虑到肯德基当前定位及品类扩张对于小吃快餐的替代作用,看好远期门店数量达到20000家(公司2018年提出的战略目标)。我们预计公司 2020年-2022 年 EPS分别为 1.50美元、1.99美元和2.18美元,当前股价对应 PE 分别为39倍、29倍和26倍。餐饮行业一般采取P/E估值法,如无同店下滑,一般情况下美股快餐餐企平均估值不低于25X,因百胜中国16年至19年公司门店总数同比增速呈稳定增长趋势,历年同店销售基本稳定正增长,尤其主力品牌KFC过往同店销售额强劲,带动公司餐厅层面利润率和净利率较稳定,享受一定估值溢价。我们看好公司的进一步加密扩张。首次覆盖给予公司2022年503.8港元(当前汇率)目标价,对应 30倍 PE,给予“推荐”评级。

风险提示:食品安全风险,门店扩张不及预期,品牌下沉不及预期,旗下品牌收购整合不及预期。

目录

一、公司部分

百胜集团(YUM.US)于1987年在北京开设第一家肯德基,同时也是第一家进入中国的西式快餐连锁餐厅。三十多年的发展历程中,公司陆续开设必胜客、东方既白、塔克贝尔等,同时收购小肥羊、黄记煌。2016年,百胜中国从YUM!Brands分拆出来,独立在纽约证券交易所上市,2019年、2020年连续两年入选彭博性别平等指数,并荣获中国杰出雇主认证。2020年,百胜中国位列《财富》美国500强排行榜第361位。

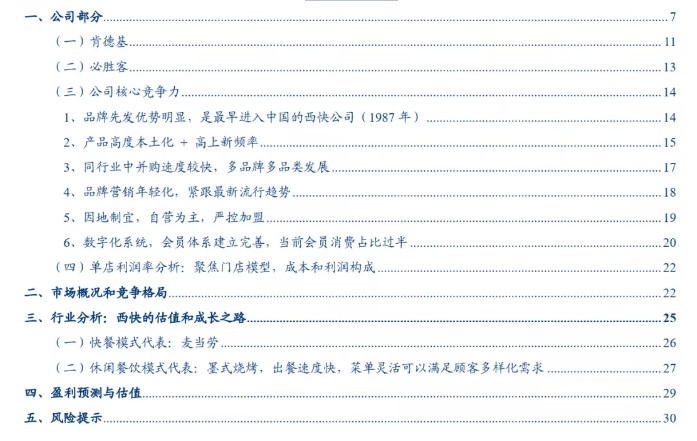

2016年,公司从百胜集团分拆上市,中国大陆地区门店获得更大自主经营权,公司主要品牌同店销售开始回正。根据协议,百胜中国向百胜集团支付销售额的3%作为品牌使用费。2020年9月,百胜中国在港股二次上市,募资净额约172.67亿港元,主要用于扩大餐厅门店(45%),投资供应链和数字化,食品创新及价值定位提升,收购优质资产(共计45%),营运资金及其他一般用途(10%)。

根据公司招股书披露的弗若斯特沙利文统计数据,2019年百胜中国的系统销售额为676亿元,市场份额1.4%,为中国最大的、也是极为分散的餐饮市场中唯一销售额占比超过1pct的餐饮集团,规模领先且拥有较高知名度,无论是销售额、市场份额或是门店数量指标,百胜中国都远超排名第二的麦当劳(MCD.US)。

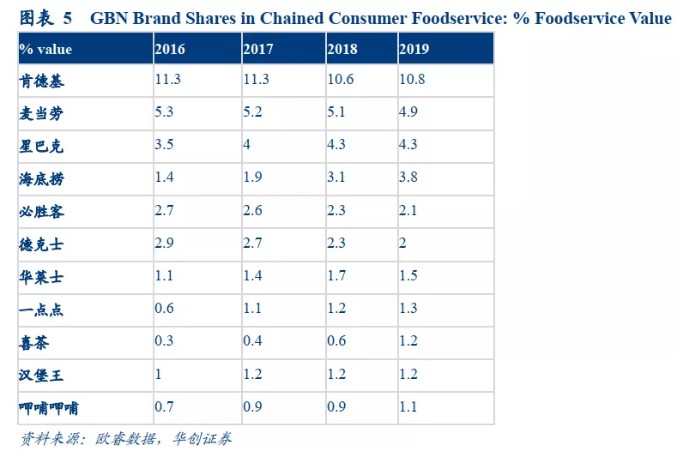

根据欧睿统计的GBN(Global Brand Name)榜单,2016年-2019年以连锁餐厅的终端销售额统计,肯德基市场份额为第一,占比超过十个点,远高于排名第二的麦当劳。

公司目前完整覆盖中式餐饮、西式餐饮、休闲餐饮和现制饮品品类,其中西式快餐有肯德基,中餐有小肥羊、东方既白、黄记煌,西式休闲餐饮包括必胜客、塔克贝尔,现制饮品品类包括COFFii&JOY、Lavazza。公司拥有肯德基、必胜客和塔可贝尔三个品牌的独家运营和授权经营权,作为交换向YUM支付来自自营餐厅及加盟餐厅销售额的3%作为特许经营费,并完全拥有东方既白、小肥羊、黄记煌和COFFii & JOY连锁餐厅品牌。

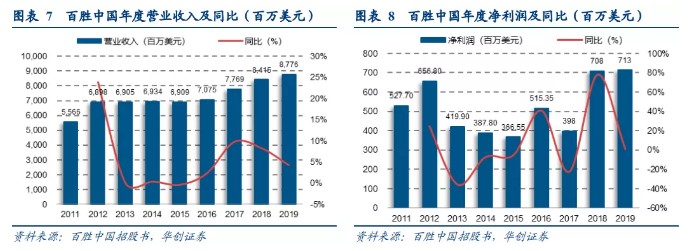

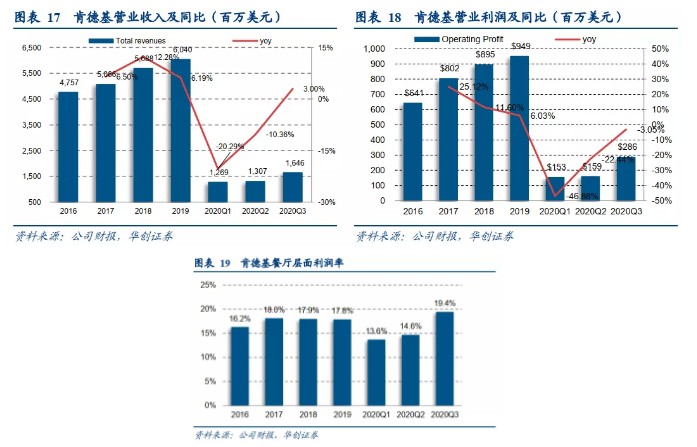

2019年百胜中国营业收入87.76亿美元,同比增长4.29%,归因于肯德基、必胜客同店销售额的增长,以及新店铺的大量开业;净利润7.13亿美元,同比增长0.71%(净利同比增速较低主要因为18年因收购无锡肯德基的非经常性利润影响)。2019年餐厅层面利润率为16.0%,较去年同期增长0.3pct。

分季度来看,2020年因卫生事件影响,公司Q1,Q2营收同比下降23.87%,10.45%,Q3营收同比恢复至1.25%;与此同时,净利润表现也逐季转好:一季度同比-72.1%,二季度收窄为-25.8%,Q3受股权投资获利影响回升至96.9%;此外,受益于新店强劲,Q3餐厅层面利润率为18.6%,恢复至卫生事件前水平,甚至相较19Q3略有提升。

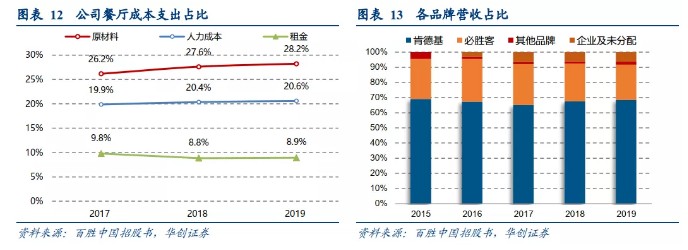

成本支出方面,三大成本变化基本与行业内其他上市公司接近,原材料成本占比随食品CPI变动,呈现出缓慢上升趋势,人力成本则随人口红利的衰减而略有增加;租金及其他经营开支占比基本保持稳定。2019年原材料成本24.79亿美元,占营业总收入比重28.2%;人力成本18.07亿美元,占比20.6%,租金成本7.83亿美元,占比8.9%。

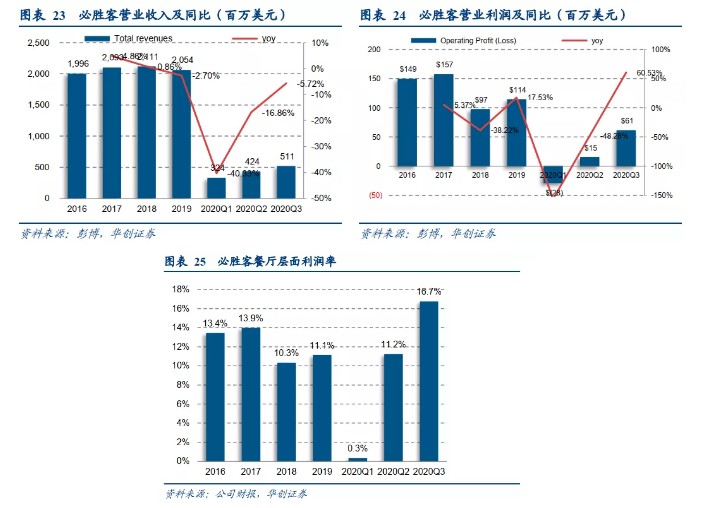

品牌营收方面,top2品牌贡献9成门店数量和超过9成营收,其中,肯德基营收占比逐年稳定增长,必胜客占比呈逐年下降趋势,其他品牌占比较为稳定。2019年,百胜中国旗下肯德基实现营收60.40亿美元,同增6.19%,必胜客营收20.54亿美元,同比下降2.70%,二者占营业收入比重合计为91.83%;其他品牌合计营收1.58亿美元,占比1.79%。

2020年受卫生事件影响,人们持续避免外出且进行居家隔离,堂食客流量大量减少,公司二月中旬约35%的餐厅暂时停止营业,目前全部门店都已开业,但复苏情况仍不及卫生事件前水平,主要因部分门店位于交通枢纽、旅游景点,及学校附近等高势能地区,受客流量减少影响较大。

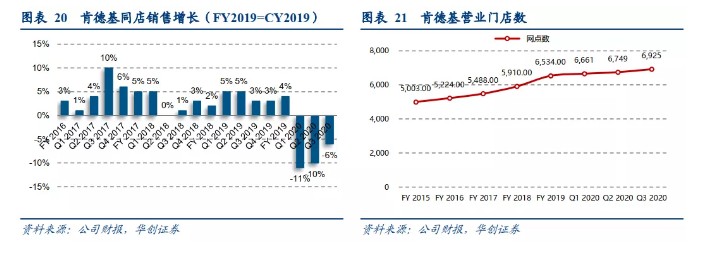

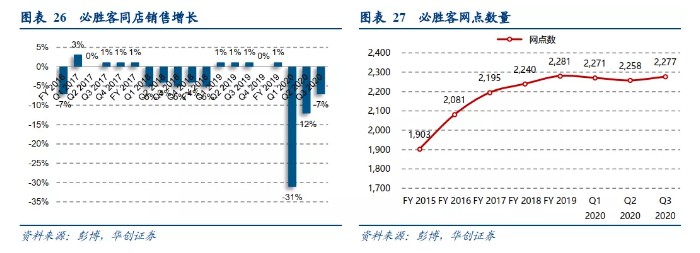

同店销售增长方面,2020年受卫生事件影响,各品牌SSSG均有不同程度下降,同店销售增长下降主要因同店交易数目下降。截至2020年Q3单季度,肯德基同店销售为-6%,必胜客与公司整体则分别为-7%和-6%。

截至2020年Q3,公司共有10150家门店,当中自营餐厅7922家(肯德基5672家,必胜客2155家),联营合营公司666家,其中663家为肯德基餐厅;加盟店1562家,其中肯德基590家,必胜客122家,黄记煌612家,小肥羊237家,另有3家Lavazza旗舰店。所有门店中,肯德基餐厅共6925家, 在门店数量中占比68%,必胜客门店2277家,占比22%;门店数量与营收贡献基本保持一致。

(一)肯德基

2019年,百胜中国旗下肯德基实现营收60.40亿美元,同增6.19%,实现营业利润9.49亿美元,同增6%。2020年Q3肯德基营收为16.46亿美元,同增3%,营业利润为2.86亿美元,同比减少3.05%。餐厅层面利润率为19.4%(去年同期为20.1%),大体保持平稳。

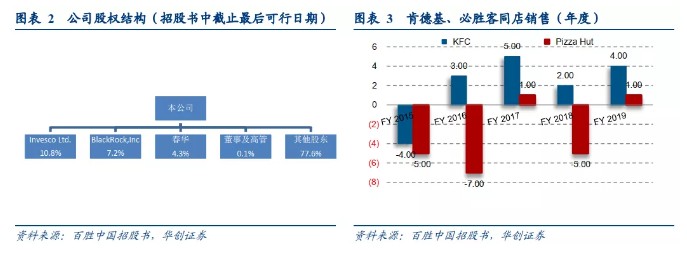

肯德基同店销售增长较为稳定, 17年、18年、19年同店销售增长分别为5%、2%、4%。卫生事件前每年可实现稳定正增长,当前同店销售恢复至94%左右。稳定同店销售增长得益于持续的品牌年轻化努力,通过数字化手段不断改善的用餐体验,菜单持续本土化和密集的营销方式。

2017年Q3高同店增长原因:

推新品:CHIZZA芝士鸡肉无饼底披萨(将鸡肉和披萨结合的新品);新型早餐“握的大饭团”

强营销:与TFBoys合作,推出“愤怒的汉堡”

改善用餐体验:投资电子平台,数字化点单和外送外带服务,外卖比例提升至11%;拓展销售渠道;开通高铁外卖服务,与TFBoys合作宅急送推广活动。

(二)必胜客

2019年,百胜中国旗下必胜客实现营收20.54亿美元,同减2.70%,实现营业利润1.14亿美元,同增17.53%。2020年Q3必胜客实现营收5.11亿美元,同比降低5.72%,实现营业利润0.61亿美元,同比增长60.53%。餐厅层面利润率为16.7%。2019年后同店销售增长由负转正(主要由门店流量增长贡献,得益于必胜客振兴计划,翻新门店装修,推广数字化,加强营销,提升外卖占比等),当前同店销售恢复至93%左右。

(三)公司核心竞争力

1、品牌先发优势明显,是最早进入中国的西快公司(1987年)。

相较于其他西式快餐公司,西式休闲餐饮公司等,肯德基进入中国市场时间最早,大众知名度较高。从艾瑞咨询统计的95后餐饮品牌认知度来看,肯德基认知程度最高。

2、产品高度本土化 + 高上新频率

肯德基是国内第一个提供中式早餐(如粥及油条)的西式快餐品牌,也是消费者感知中菜单本地化程度最强的西快。2019年,公司开发了超过1900道新菜品,推出了大约400款新产品。公司依托供应链进行西快菜单本土化改造能力较强。先是早饭开卖粥、油条、豆浆,之后加入老北京鸡肉卷、盖浇饭等中式菜品。多款创新菜品融合了西式快餐和中式口味,引发社交媒体热议,如榴莲爆浆鸡块、榴莲爆浆酿翅、小龙虾口味烤鸡堡等。

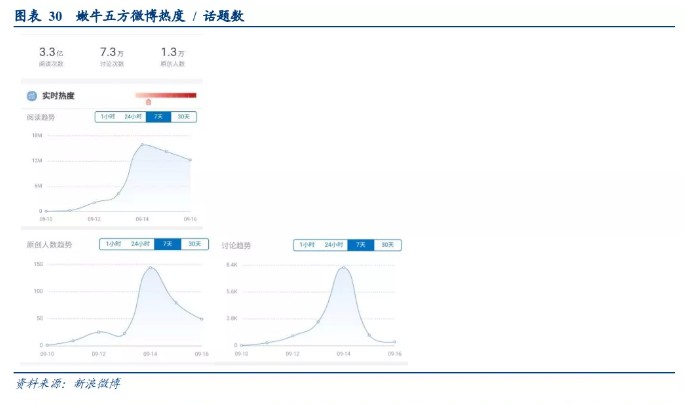

2008年,肯德基推出嫩牛五方,迅速成为网红单品,之后每年回归都能在社交媒体引发热议。2019年,公司上线了“川香燃辣撸串桶+香卤系列产品”。和麦当劳相比,肯德基上新频率明显更快,菜单更本地化,也更能适应中国餐饮市场快迭代变化。近三年肯德基平均每月都有上新,麦当劳和汉堡王上新较为随机,菜单相对经典,无法做到每月上新。

3、同行业中并购速度较快,多品牌多品类发展:

目前所经营的餐饮品类,除了西式快餐,还有休闲餐饮(塔克贝尔、必胜客),现制饮品(coffi&joy、Lavazza、K咖啡),中式餐饮(东方既白,小肥羊、黄记煌)。除了肯德基,必胜客两大品牌,2012年并购小肥羊,2020年并购黄记煌,借助两个中餐火锅品牌介入中式复合调味料市场。此外,公司自己孵化了多个品牌,包括东方既白,coffii&joy。2020年4月,百胜中国与意大利咖啡品牌Lavazza组建合资公司,共同在中国运营Lavazza咖啡店。

卫生事件期间,原产于广西柳州的螺蛳粉销量亮眼,成为网红爆品。根据人民日报,截至12月17日,袋装螺蛳粉产销突破百亿,达到105.60亿元,较去年增长68.80%,成为方便食品中的大品类。2020年下半年,肯德基推出了KAIFENGCAI,主打包装食品和速冻熟制品,如螺狮粉、半成品鸡汤、日式炒饭等,也是首个推出螺蛳粉产品的西快品牌,进入居家一人食市场。旗下K COFFEE今年推出了三款冷萃冻干速溶咖啡,布局精品速溶咖啡市场,分别为甄选伯爵茶咖、桂花风味西达摩、冷萃冻干西达摩。根据肯德基App显示,该速溶咖啡定价为每盒69元12粒装,可以在线上商城下单。

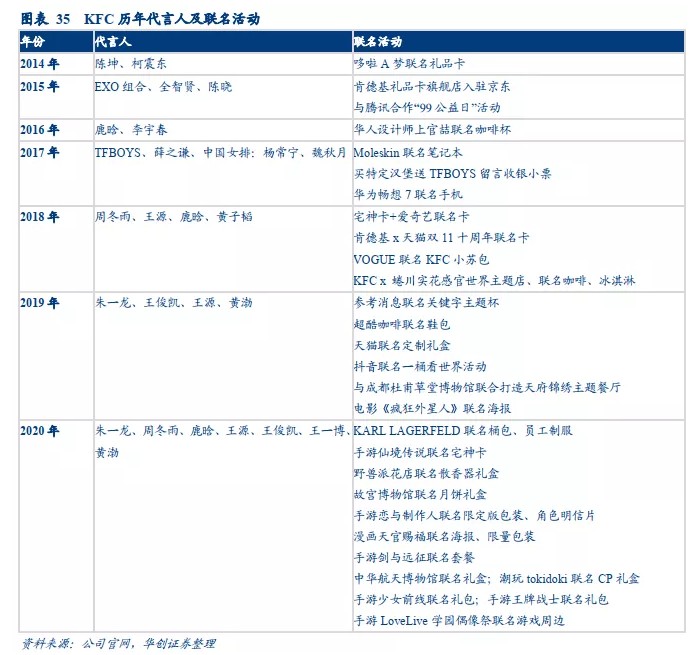

4、品牌营销年轻化,紧跟最新流行趋势

比较百胜中国和麦当劳在中国大陆地区经营情况,百胜中国在营销及推新方面做的更好更灵活,签约流量明星更多,紧跟最新潮流趋势,不断投放广告和签约最热idol。由于终端门店足够多,总部需要对加盟商提高露出,提供品牌支持,总部营销费用有一定规模效应;同时,快餐行业竞争激烈,公司需要不断出新品增加曝光以刺激消费者需求。相比麦当劳,肯德基在营销方面侧重于将代言人与特定产品绑定,且同一时间会签约多个代言人,分别与特定产品联合营销,品牌与时俱进,成为Z世代认知度第一的餐饮品牌。

肯德基不断尝试跨界合作和衍生品,玩法多样,每年会与当下热度较高的动漫、电影、网文、设计师、游戏联合营销,增加与年轻顾客触及。如2017年和不同游戏进行合作创作,18年得到了LPL全程的赞助,并利用“K上校”推出了电竞形象,在赛事中利用智能技术实时推测,赋能品牌年轻化。

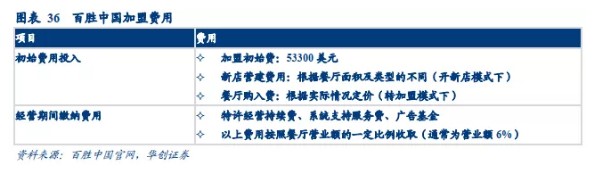

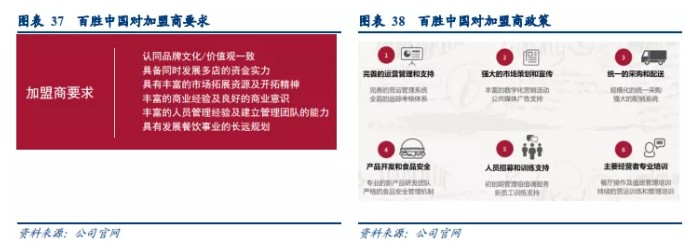

5、因地制宜,自营为主,严控加盟

目前主流西快公司在国内运营仍然以自营为主,肯德基目前主要开放“渠道加盟”模式,即招募持有连锁性渠道资源的企业或者个人成为加盟商,授权加盟商在特定的渠道范围内开设新店。传统的“不从零开始”和“开新店”加盟模式,仅招募少量具有多店发展实力的加盟商。

必胜客主要开放“不从零开始”多店打包转加盟模式和“渠道加盟”模式。“不从零开始”的多店打包转加盟即加盟商接手已经在营业的多家餐厅组合。高额的开店初始投资和严格的加盟商筛选要求保证了餐厅的长期持续经营,出品稳定和经营质量。小肥羊为单店加盟或区域加盟模式、东方既白开放“开新店”加盟模式。

对于加盟商,百胜中国秉持“One System”的管理理念,要求不管是直营店还是加盟店,无论是餐厅面貌还是营运标准,都必须保持高度一致,对加盟申请者有着非常严格的甄选标准和流程。除了要经过多轮面试和专业的第三方调查,加盟商还要到餐厅进行系统的培训和实际操作,每个阶段的学习都有专门的培训人员进行检定,确认学习成果。在统一系统原则的指引下,百胜中国相关部门会对餐厅进行定时抽检、稽核、辅导来帮助餐厅更好地进行日常经营管理。百胜会定期评估加盟商的能力和绩效,以此作为评估加盟商是否可以继续发展的依据。

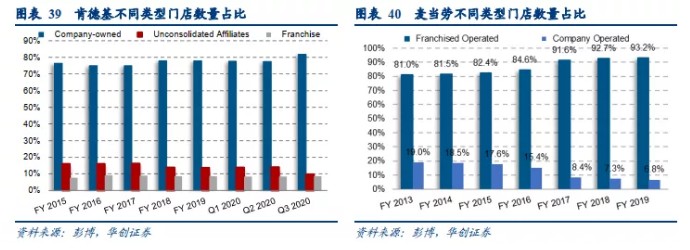

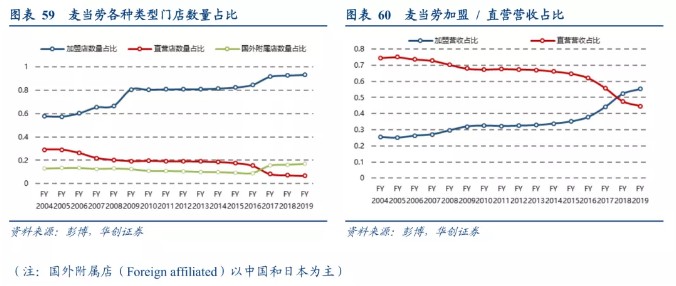

当前百胜中国直营店数量占比为78%,截至2020年Q3,肯德基/必胜客旗下82%/95%为自营店。对比麦当劳在全球的直营店占比仅为6.8%,2017年中信以最高20.8亿美元总对价收购麦当劳中国的全部已发行股本,从而获得麦当劳中国大陆和香港地区长达20年的经营权。之后,中信集团成为麦当劳在美国以外最大的特许经营企业,运营中国大陆当时约2500家麦当劳餐厅及香港地区约240家麦当劳餐厅。

西快在各餐饮类别中标准化程度最高,目前在国内经营模式仍以自营为主,主要原因在于餐饮业服务属性重,管理加盟商难度较大,加盟店若与直营店标准不一致将会损害品牌形象,国内加盟为主的餐饮品牌。例如上岛咖啡等,一度加盟店发展到3000多家,但因总部并非以统一标准管理加盟商,开店选址指导,装修指导,营销推广,甚至食材供应链等没有统一管理标准,在门店端表现为菜单不统一,充值不共用、价格随便设,最后品牌逐步走向衰落老化。

6、数字化系统,会员体系建立完善,当前会员消费占比过半

相比其他西快品牌,肯德基较早推出自有APP(2015年左右),并与美团、饿了么和支付宝合作。用户可以自助下单,预约和支付,对于低客单高频次消费的快餐品类来说,店内店外用户的数字化体验,是否方便快捷省时,是影响消费决策以及复购率的重要因素。肯德基APP不仅可以点餐,更融入了许多与用户互动式玩法以吸引到店,比如用户可以通过APP在店内点歌,甚至演变成为粉丝为偶像打榜的途径。

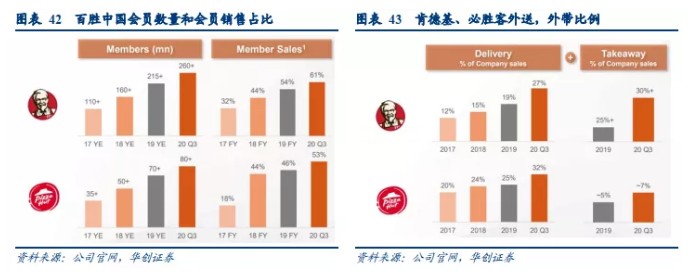

肯德基18年开始针对不同人群和消费场景推出付费会员卡,有效增加复购,购买频次是购卡前的翻倍,宅神卡主打免外送费权益,大神卡主打早餐6折,免外送费,咖啡优惠等,亲子卡主打亲子桶权益,儿童生日会权益等。2020年三季度单季售出2百万会员卡(全年累计6百万),截至2020年Q3,肯德基会员总数达到2.6亿人以上,会员销售占比为61%;必胜客会员数量达到0.8亿人以上,会员销售占比为53%。

肯德基06年开始推出“宅急送”服务,是行业内首个自建外卖配送平台的西快品牌。2020年以来,百胜中国外卖及外带业务占比不断提升。肯德基外卖业务占比从2019年的19% 提升至2020年Q3的27%,必胜客外卖业务占比从2019年的25% 提升至2020年Q3的32%,当前肯德基外带业务占比为30%+,必胜客外带业务占比为7%左右。目前外送服务覆盖美团,饿了么等第三方平台,以及微信小程序,官方APP,官网等自有平台,都通过自有骑手配送,保证了配送时效性和质量。

肯德基小程序玩法多样,用户活跃度较高。当前微信小程序覆盖V金商城(可以积分兑换个护日用品),K咖啡(主打咖啡、茶、炸鸡甜品),口袋炸鸡店(主要以拼团 + 流量明星店铺引流售卖产品),WOW会员(目前有大神卡、宅神卡、亲子卡几种选择),宅急送等。根据QuestMobile统计数据,2019年Q3-2020年Q3肯德基微信小程序活跃度高于麦当劳微信小程序,2020年8月,肯德基APP活跃度领先于其他西快品牌。

(四)单店利润率分析:聚焦门店模型,成本和利润构成

2017年-2019年,肯德基直营店单店营收保持在750-780万人民币左右,餐厅层面利润率稳定保持在18%左右。经过测算,肯德基成熟门店餐厅层面利润率应在20%以上。平均投资回报期为2-3年。

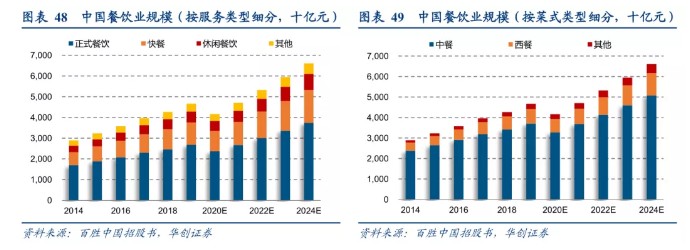

二、市场概况和竞争格局

中国餐饮业市场规模稳定增长,由2014年的28,926亿元增长至2019年的46,721亿元,年复合增长率为10.1%,未来受家庭可支配收入增加、城市化率提高、外卖服务增长、数字化平台及科技发展的推动作用,预计中国餐饮市场规模2024年将达到66,136亿元,2019年至2024年期间的复合年增长率将达到7.2%。

按服务类型分类,中国餐饮业可分为正式餐饮、快餐、休闲餐饮及其他,正餐占中国餐饮业比重最大,2019年市场份额为57.54%,其次为快餐,2019年占比为22.88%,休闲餐饮占比11.36%。2014年至2019年,休闲餐饮的复合年增长率最高为11.6%,其次为快餐的11.4%,均高于整体餐饮业增长率10.1%,正餐增长率为9.5%,预期2019年至2024年休闲餐、快餐、正餐的复合年增长率分别为7.9%、8.3%、6.8%。

按菜式类型分类,中国餐饮业可分为中餐、西餐及其他,中餐占中国餐饮业比重最大,2019年市场份额为79.42%。2014年至2019年,中餐复合年增长率为9.2%,西餐复合年增长率为12.8%,预期2019年至2024年中餐、西餐的复合年增长率分别为6.5%、9.0%。

中国快餐市场高度分散,肯德基为最大的快餐品牌,发展空间巨大,当前市占率仅为1.4%。2014年中国快餐市场规模为6,228亿元, 2019年增长至10,692亿元,复合年增长率为11.4%,并预期2024年将增长至15,908亿元,期间复合年增长率为8.3%。

中国快餐市场又分中式快餐市场和西式快餐市场,2019年中式快餐市场规模为7,557亿元,市场份额为70.68%,西式快餐市场规模2,729亿元,市场份额为25.52%。2014年至2019年,中式快餐复合年增长率为11.3%,西式快餐复合年增长率12.2%,预期2019年至2024年中式快餐、西式快餐的复合年增长率分别为8.2%、8.7%。

肯德基远期空间和渗透率:

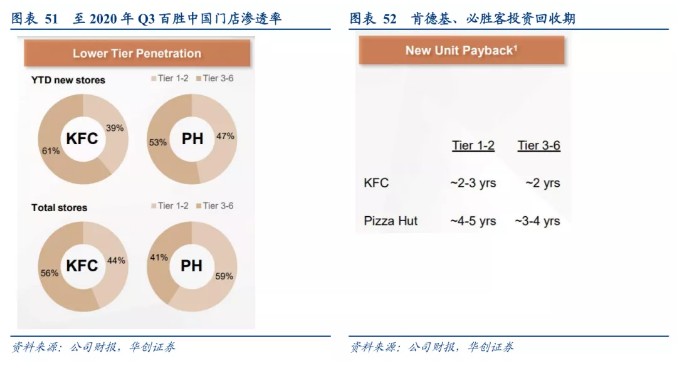

截至2020年Q3,肯德基当年新开门店中一二线城市占比为39%,三线至六线城市则为61%。必胜客新开门店中一二线城市门店占比47%,三线至六线53%。从总门店数来看,44%的肯德基门店位于一二线城市,其余56%位于三线至六线城市;必胜客客单价更高,分布更加高线,分别为59%/41%。从投资回报期来看,低线城市好于高线城市,肯德基三至六线城市投资回报期为2年左右,一二线城市投资回报期为2-3年,必胜客三至六线城市投资回报期为3-4年左右,一二线城市投资回报期为4-5年。

若以肯德基门店数量/人口数量计算渗透率,对比马来西亚(22.87),美国(12.07),日本(8.96),澳洲(26.78),香港(11.76),大陆地区(4.95)当前渗透率较低,未来仍有提升空间。

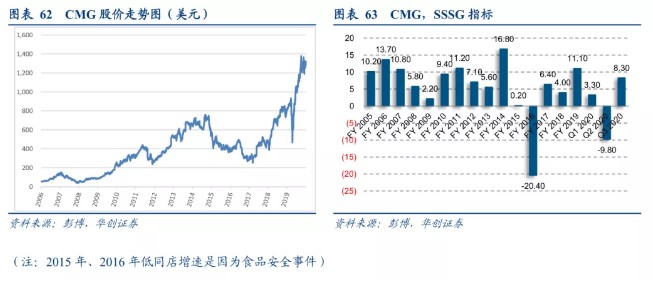

三、行业分析:西快的估值和成长之路

从美国上市餐饮公司整体估值来看,目前休闲餐饮品类餐厅(墨式烧烤(CMG.US)等)相比正餐品类(达登饭店(DRI.US))和快餐品类(百胜中国、麦当劳)享受更高估值。正常年份里,美股正餐餐企平均估值为20X左右,快餐餐企平均估值为25X左右,休闲餐饮品类餐企估值在50X左右。

(一)快餐模式代表:麦当劳

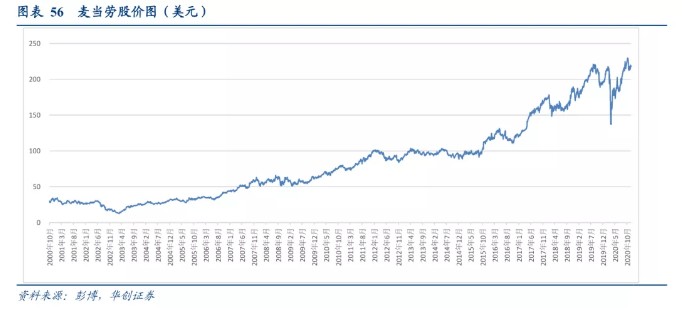

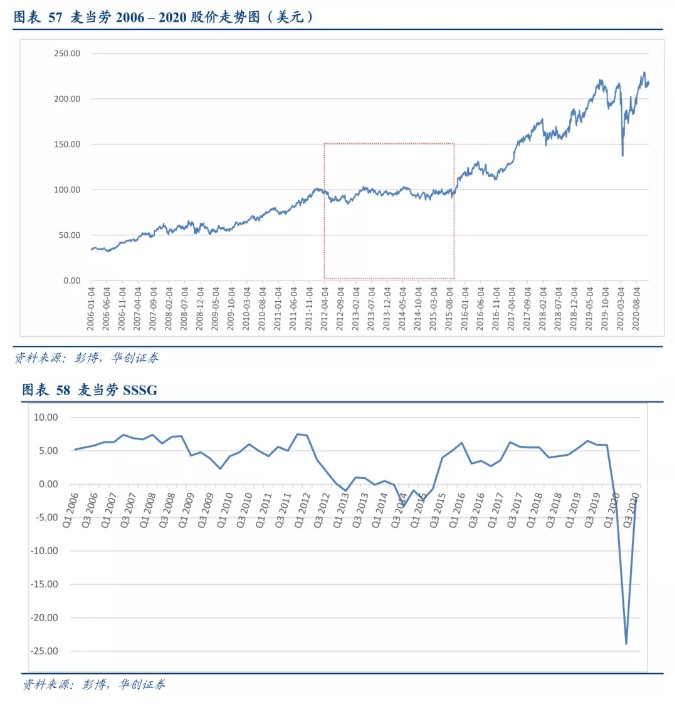

从公司历史股价来看,SSSG(同店销售增长)为关键影响要素之一。麦当劳SSSG自2012年Q2开始下滑,2013年Q1降落至负值,2015年Q3回正,在此期间,公司股价也处于波动中,2015Q3同店销售增长回正之后,股价开始上涨。

麦当劳加盟店营收占比自08年后开始大幅攀升,主要由于加盟店数量的增加;2017年6月,中信通过Fast Food Holdings Ltd成为国内麦当劳门店的经营主体麦当劳中国管理有限公司实控人,中国区门店转为加盟,2018年开始加盟店营收占比超过直营店营收占比,截至2019年,加盟店营收占比为55.3%,直营店营收占比为44.7%。从门店数量来看,2019年,加盟店数量占比高达93.2%,国外附属店数量占比达到17%,直营店数量占比为6.8%。

(二)休闲餐饮模式代表:墨式烧烤,出餐速度快,菜单灵活可以满足顾客多样化需求

墨式烧烤(Chipotle Mexican Grill Inc)成立于1993年,主营墨西哥菜,目前为全直营模式,总部位于美国,主要售卖墨西哥卷饼和炸玉米饼等快速休闲饮食。快速休闲餐饮模式相比正餐模式更加标准化和方便快捷,和麦当劳肯德基等西式快餐相比更加健康,公司自2000年开始推广“健康有机食品”概念,同时墨西哥卷饼可以满足顾客多样化和个性化口味需求,顾客可以根据自己喜好选择卷饼内的馅料。

2019年公司实现营收55.86亿美元,同比增长15%,实现净利润3.5亿美元,同比增长98%,2019年期末门店总数达到2,622家。2020年二季度同店增速受到北美卫生事件影响,下滑较多,三季度公司得益于线上订单平台、外带外送等服务建设( 铺设更多自提点Chipotlanes-无接触取货点,用户可通过APP或者网站下单;以及与更多外卖软件合作),同店销售增长迅速回升,三季度公司 digital sales 同比增长202% 至7.76亿美元,销售占比提升至49%。

从麦当劳,墨式烧烤,百胜中国ROE来看,麦当劳因近年大量回购股票,净资产为负,导致ROE不可比,同时因自有或廉价长租大量物业,向加盟商赚取租金差价,又以加盟为主,净利率更高,表现更稳定。百胜中国ROE水平比墨式烧烤更加稳定,墨式烧烤和百胜中国资产周转效率好于麦当劳。

四、盈利预测与估值

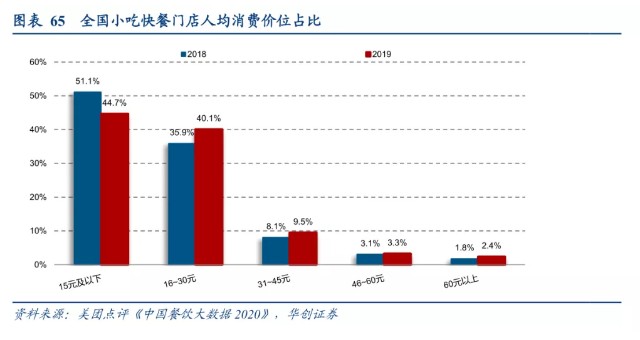

我们看好公司核心品牌未来下沉扩张,目前肯德基在一二线城市客单价为35元左右,四五六线城市客单价约为30元左右,根据美团点评《中国餐饮大数据2020》报告披露的数据,30元为小吃快餐品类分水岭,2019年16-30元消费占比由2018年的35.9%提升至40.1%,考虑到肯德基当前定位及品类扩张对于小吃快餐的替代作用,看好远期门店数量达到20000家(公司2018年提出的战略目标)。

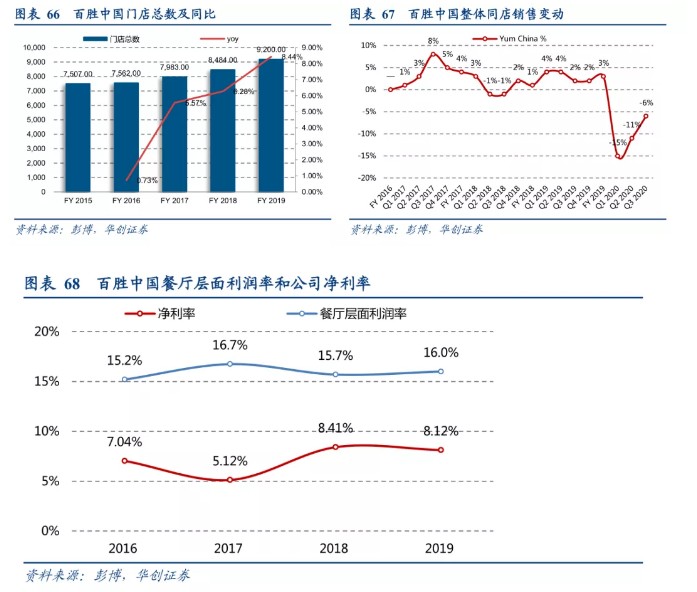

百胜中国估值及盈利预测:餐饮行业一般采取P/E估值法,美股快餐餐企平均估值在25X左右,因百胜中国16年至19年公司门店总数同比增速呈稳定增长趋势,历年同店销售基本稳定正增长,以及公司餐厅层面利润率和净利率较稳定,享受一定估值溢价。

1.开店数量超预期:百胜中国门店总数同比增速呈现稳定上升趋势,16年-19年分别为0.73%,5.57%,6.28%,8.44%,基本每年会超额完成开店目标。

2. 同店增长稳定:除去今年卫生事件影响,16年至19年公司整体同店销售基本实现稳定正增长,其中最大品牌KFC品牌年轻化显著,同店持续强劲。

3.利润率稳定:公司净利率较为稳定,2017年净利率较低系受税法改革产生1.64亿美元的一次性税收所致,若剔除税法影响,2017年净利率为7.3%,则16年至19年,公司整体净利率稳定在7%-8%之间。整体餐厅层面利润率在15%以上。

风险提示

食品安全风险,门店扩张不及预期,品牌下沉不及预期,旗下品牌收购整合不及预期。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP