中金:长城汽车(02333)智能化厚积薄发,精准营销拓展客群,开始体现新能源估值

本文来自 微信公众号“金车研究”,文中观点不代表智通财经观点。

投资建议

我们参加长城汽车(02333)股东大会交流。7月以来公司A/H股价表现强势,但我们认为公司在自动驾驶、数字化及新能源领域的储备仍未得到市场的充分预期,这些预期差将逐步兑现到估值提升中。

理由

技术积淀厚积薄发,仍待逐步兑现到产品力。3季度开始公司新产品周期拉开序幕,而我们认为这仅是开始,公司逐步形成了底层模块化平台(柠檬、坦克+咖啡智能)+中层多种动力总成技术(1.5T/2.0T发动机+DCT变速箱、DHT混动、蜂巢能源电池、氢燃料电池)+上层设计营销能力的相对完善的体系,造车综合能力不断提升,能够满足面向未来的多样化市场需求,逐步体现在新产品上。

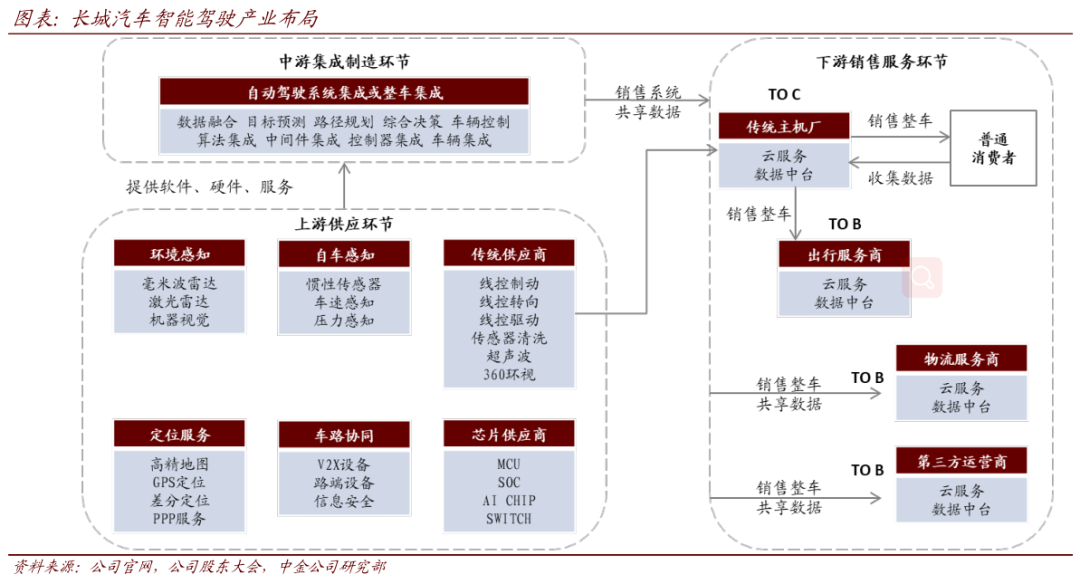

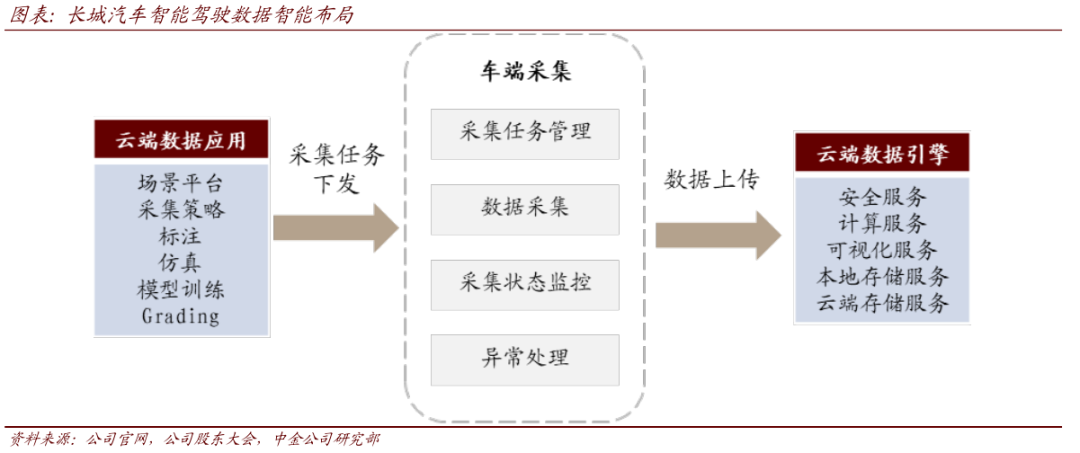

自动驾驶具备全自研能力,待逐步量产应用。公司2009年建立自动驾驶研发团队,后续逐步发展壮大,目前已经形成了策略、软件、测试及集成等软硬实力兼具的研发团队,研发人员规模达到300人,并且仍在扩充中。公司采用AI视觉算法+冗余(激光雷达)的路线,目前系统基于Mobileye Q4芯片开发,公司同时具备软硬件全站式的自研能力,包括AI视觉算法、控制器、转向制动等,而在其他必要的硬件方面能够直接与国际龙头合作。目前三代H6已经能够实现接近L3级别的功能,而计划于明年量产上市的新车型也将搭载更高级别自动驾驶,以实现更丰富的应用场景功能。

拓展女性客户、年轻客户带来纯增量,新能源发力势头初启,逐步实现向上突破。公司精准把握市场机遇,产品和营销逐步拓展至年轻化客户、女性客户,有效拓宽了公司原本以男性为主的客群,我们认为女性客户市场广阔,竞争格局较好,将为公司业绩带来纯增量。基于SUV较难做纯电化的情况,市场普遍认为公司新能源业务发展相对落后,但欧拉近来旺销,加之高端新能源品牌的布局,我们认为公司在新能源领域在未来几年有望实现较大突破。欧拉定位经济型纯电小车,欧拉品牌在黑猫带动下,月销环比持续走高,11月突破1万辆,并且几乎全部为TO C需求。我们认为欧拉的旺销,得益于精准定位,抓紧增购需求和女性用户。欧拉未来计划推出4款新车型,形成面向全球的7款车型,覆盖7-15万元、轿车+SUV的全面产品矩阵。同时,公司计划推出新的高端新能源品牌,依托公司充分的技术储备实现品牌向上。

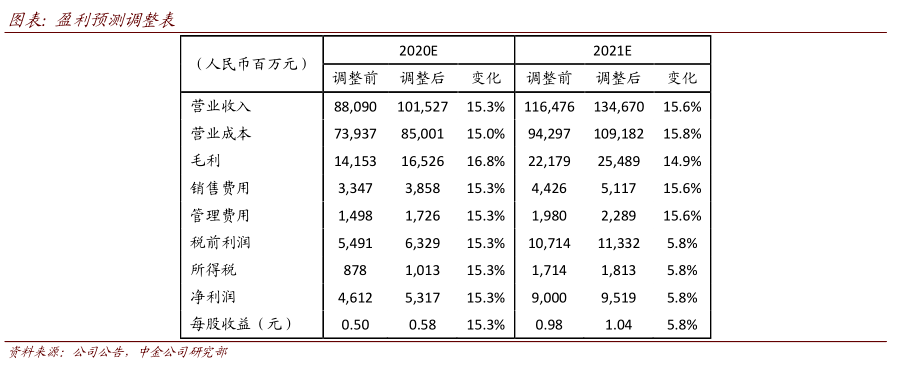

盈利预测与估值

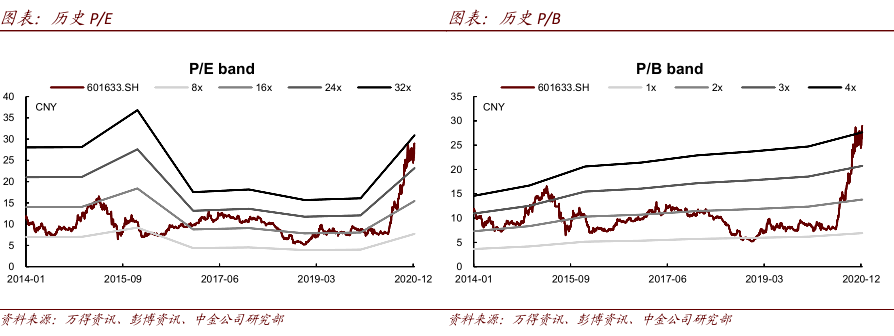

A/H股价对应2021年27.9/15.8倍P/E。基于对新车型更乐观的预期,我们上调2020/2021年净利润15.3%/5.8%至53.17亿元/95.19亿元,我们预计公司新能源业务未来将有较大增长空间,采用新能源车所用的P/S估值方法给予欧拉新能源业务2021年297亿元的独立估值,上调A/H目标价5.9%/35.1%至36元/25港币,对应2021年35/21倍P/E,相较当前股价有24.3%/35.6%上行空间。

风险

新能源新车发布节奏不及预期。

正文

技术积淀厚积薄发,仍待逐步兑现到产品力

公司逐步形成了底层模块化平台+中层多种动力总成技术+上层设计营销能力的相对完善的体系,造车综合能力不断提升,能够满足面向未来的多样化市场需求,逐步体现在新产品上。

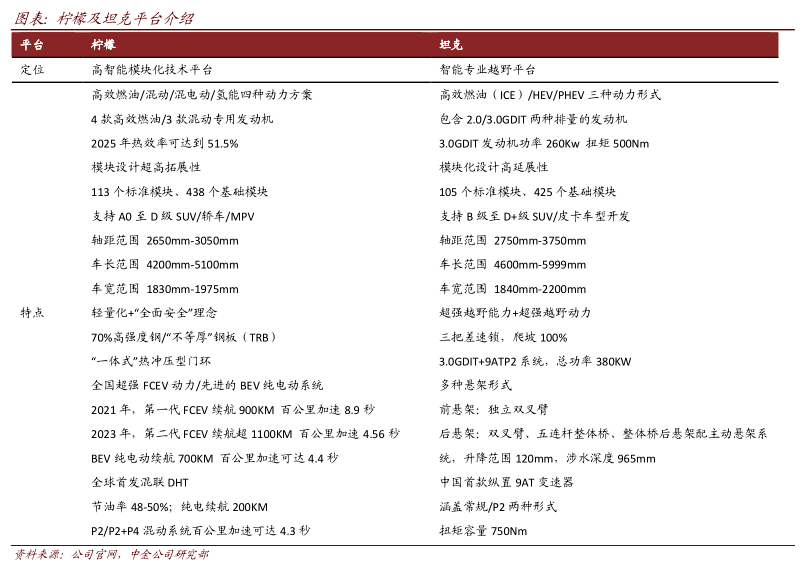

平台方面,近期公司发布柠檬、坦克两大全球化模块化技术平台。柠檬和坦克平台累计研发投入超过200亿元,其中柠檬平台定位于全球化智能模块技术平台,具有高延展性和适配能力,能够覆盖A0-D不同级别、不同车型品类和不同动力方案的车型研发;坦克平台定位于全球智能专业越野平台,动力系统计划采用2.0T/3.0T发动机的纵置9AT变速器的组合,在动力和越野性能方面能够实现行业领先。我们认为平台化能力是公司能够实现产品快速迭代,并有余力继续深耕更多满足消费者多样化需求的细分市场的前提。

多种动力技术均处于领先地位。传统燃油车搭载自研传统动力总成,1.5T/2.0T发动机+7DCT/9DCT/9HDCT变速箱,拥有大扭矩、大马力的优越性能,我们预计公司未来也将持续拓展排量多样化的更多发动机机型。基于聚焦SUV的战略,公司中期布局DHT混动技术,采用P0+P4的技术路线,1.5T四缸机+双电机,能够满足HEV/PHEV共5种类型的动力输出,很好的解决混动平顺性、纯电低续航等问题,是中期SUV降低油耗较好的路线;长期来看,公司积极布局氢燃料电池技术,基本完成了产业布局、研发团队布局计划,目前技术攻关、产品验证、人才招揽正在推进,我们预计公司未来将寻找产业的落地和开拓市场的机会。纯电方面,集团旗下蜂巢能源在电池领域具备市场竞争力,搭载第一款自研无钴电池的车型计划于明年7月量产上市,采用叠片工艺,降低设备投入、减少工序步骤,能够实现更高能量密度、更低成本,加码赋能公司新能源车型的产品力。

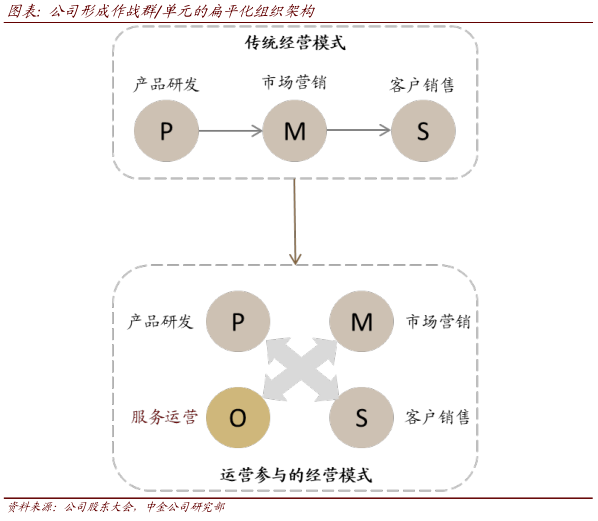

公司设立了产品数字化中心和企业数字化中心,未来计划从整车制造商转型成全球出行科技领导者。产品数字化中心将原来的智能座舱、DSP后台、DMS、CRM、手机app等业务条线融合在同一组织中,打破原有不同业务的组织边界,形成汽车行业第一个集团级“中台”,能够将人、车、线下网点、APP等达成有效协同,旨在为用户提供更好的购车、用车体验。

与全球领先科技公司合作,提升数字化水平。目前公司和腾讯合作为经销商打造了一套面向社交的SCRM(Social Customer Relationship Management),帮助经销商和公司更好的直接对接消费者需求,最终服务于消费者。同时,公司也将与全球芯片龙头进行战略合作合作,对接采购高算力的智能座舱芯片,我们预计可实现座舱上多屏互动,实现自动驾驶和智能座舱更好的结合。

自动驾驶具备全自研能力,待逐步量产应用

公司采用AI视觉算法+冗余(激光雷达)的路线,目前系统基于Mobileye Q4芯片开发,公司同时具备软硬件全站式的自研能力,包括未来的AI算法、控制器、转向制动等,而在其他必要的硬件方面能够与国际龙头合作。目前三代H6搭载了Mobileye Q4芯片,可满足每秒超过万亿次TOPS的浮点运算,已经能够实现接近L3级别的功能,包括前碰撞预警、行人探测与防撞警示、车道偏离预警、车道保持以及危险预警、智能巡航系统、智能远近光控制等。同时,三代H6的感应硬件包括全车2个毫米波雷达和12个超声波雷达,优于同级别竞品。而我们预计公司计划于明年量产上市的新车型,将能够满足更高级别自动驾驶,以实现更丰富的应用场景功能,能够实现高速路辅助驾驶、自动泊车等功能。

新能源发力势头初启,逐步实现向上突破

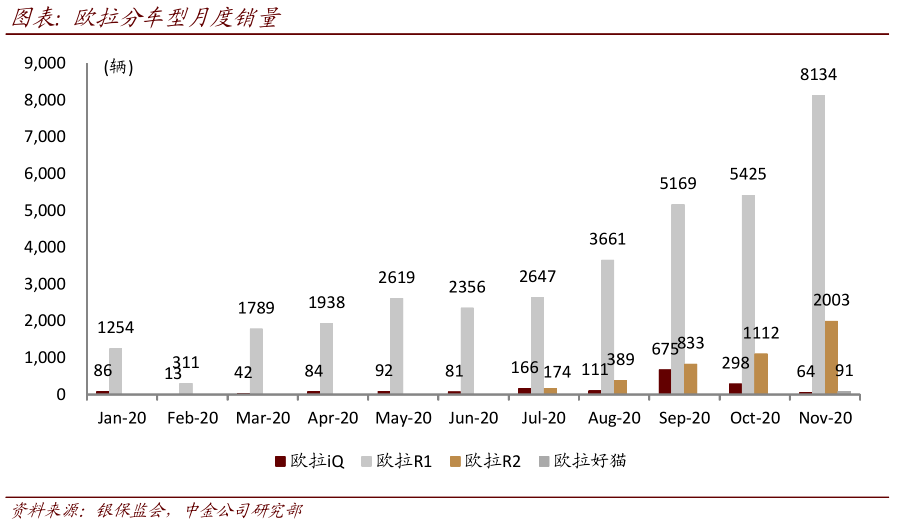

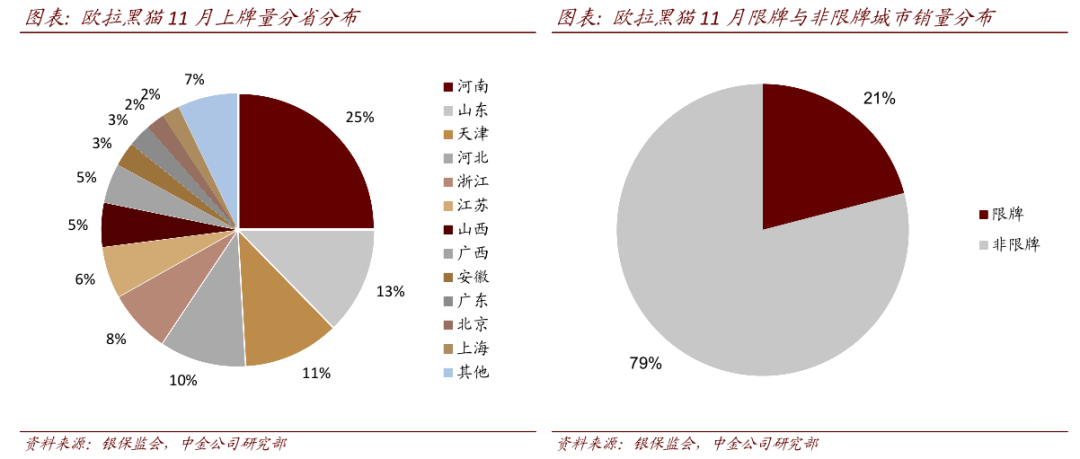

欧拉改款进一步上量,销售结构亮眼。欧拉是长城汽车通过100%正向研发打造的纯电动汽车品牌,第一款车型欧拉R1于2018年12月上市,后续扩充至R2、iQ两款车型,R1贡献主要销量,2019年欧拉品牌销量38,865辆,月销约3,200辆。今年7月R1改款黑猫上市,带动欧拉品牌在11月销量突破首次破万辆。从销售结构来看,黑猫车型TO C需求为绝对主体,2020年11月销量中TO C占比接近100%。分地区看,11月非限购地区销量占比79%,销量排名靠前的省份既有河南、天津、河北、山东代步车大省,也有浙江、江苏、广东发达沿海地区,受众广泛。

精准定位女性客群,计划推出新车完善产品矩阵。往前看,为了解决售价高、里程焦虑的问题,我们认为纯电车型个人消费者需求可能呈现两极分化,以解决城市短途出行的10万以下的小车,以及品牌力更强的30万以上的豪华车需求更加旺盛。而欧拉品牌从产品和营销上都抓住了年轻群体、增购群体和女性群体的消费热点,有效拓宽了公司原本以男性为主的客群。

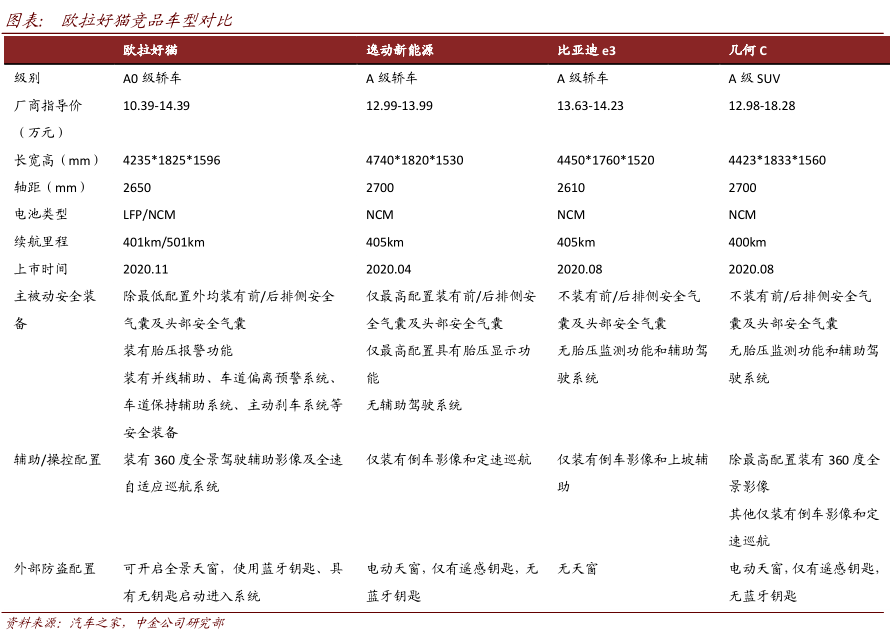

我们预计新车型好猫会有较好的销量表现,对比同价格区间的竞品,我们认为欧拉好猫精准定位到城市出行和女性客户群体,在足够续航的基础上,外观颜值和智能化配置高于竞品。未来欧拉品牌也计划继续推出新车型完善产品矩阵,2022-2023年欧拉将投放4款全新车型,包括全新一代A00轿车,A0级别SUV,A级别轿车,A级别SUV,形成面向全球的7款车型,覆盖7-15万元、轿车+SUV的全面产品矩阵。

充分利用技术储备,高端品牌“在路上”。公司计划推出新能源高端品牌“SL”。我们预计价“SL”品牌格定位会超过WEY,将推出纯电和混动车型,充分利用公司的技术储备,包括DHT混动技术、蜂巢能源电池技术,也会是自动驾驶和智能座舱方面的前沿技术的良好试验田,在新能源领域实现更大幅度的品牌向上。

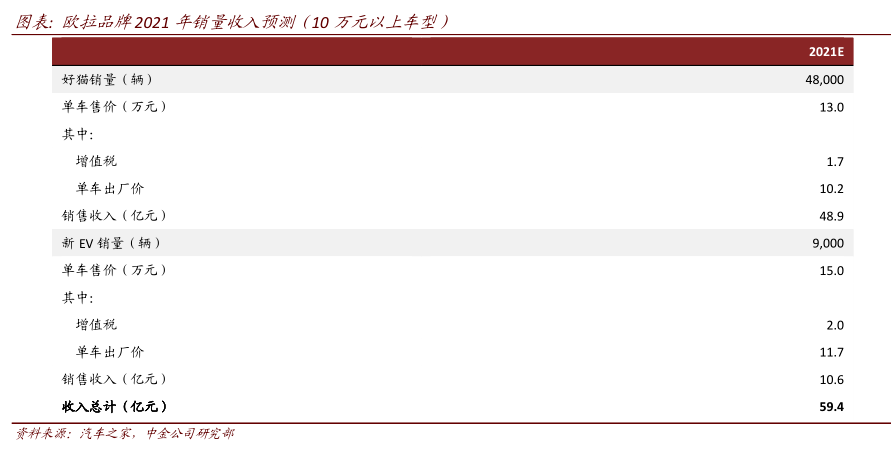

给予欧拉新能源业务独立估值。考虑到欧拉在新车型需求和销售结构方面的优异表现,但短期内贡献利润有限,我们认为应该给予欧拉(以好猫为代表的10万元以上的车型)单独估值。我们采用P/S估值方法,我们预计欧拉好猫明年有望贡献接近5万辆销量,叠加全新EV车型的销量销量贡献,我们预计明年欧拉(10万元以上车型)收入贡献接近60亿元,参考其他新能源车企估值,对应市值贡献接近300亿元。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP