中金:原油远期曲线告诉我们什么?

本文来自微信公众号“中金点睛”,作者:郭朝辉。

近一个月时间里,国际油价涨幅将近20%,而且,原油远期曲线结构从Contango转向Backwardation。从期限结构看,近月合约上涨,而远期超过12个月的合约价格悉数下跌。首先,本轮油价上涨,起于全球需求改善,这里既有取暖油季节性回升,也有航油的远期改善预期,但卫生事件下的海外需求有隐患,疫苗利好远期航油,但近渴难解。其次,OPEC+会议抑制当前增产,但可能抬升非OPEC供应曲线。我们认为,当前现货贴水到现货升水的转变,可能还受到期货市场上集中套保的影响。因此,我们提示短期油价波动可能放大,但仍维持长期看好石油,在短期油价波动加大的情况下,我们认为原油期现套利可能更值得关注。

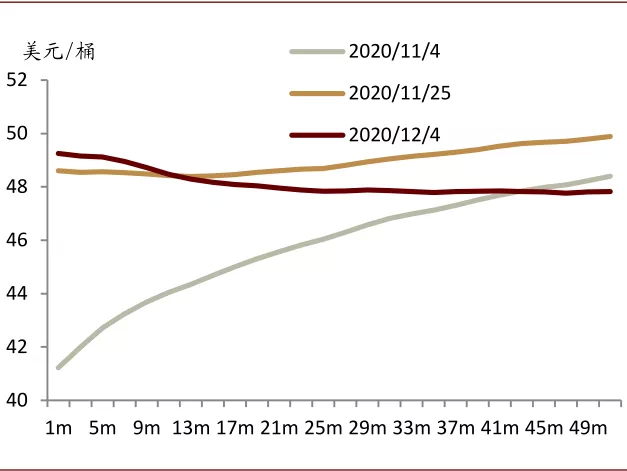

远期曲线显示,近端合约超买,但远端被抛售

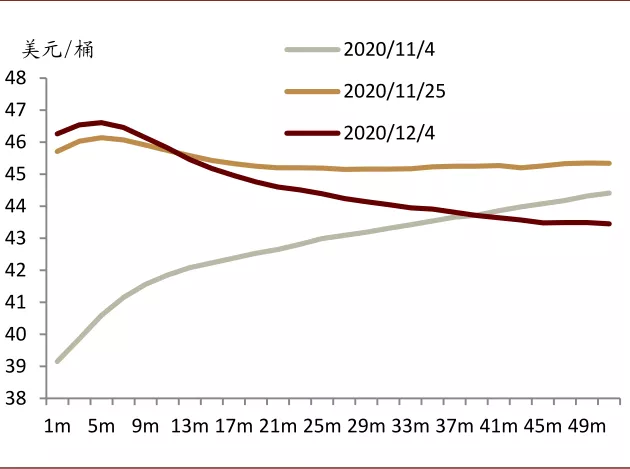

上周Brent和WTI油价继续回升至49美元/桶和46美元/桶,近一个月时间里,国际油价涨幅将近20%,而且,原油远期曲线结构从Contango转向Backwardation。从期限结构看,近月合约上涨,而远期超过12个月的合约价格悉数下跌。也就是说,近一周油价上涨背后,并非整体曲线的上移,而是远端合约被更大幅度地抛售。

图表: Brent原油远期曲线

资料来源:IEA、中金公司研究部

图表: WTI原油远期曲线

资料来源:IEA、中金公司研究部

图表: WTI套保空头头寸上升更快

资料来源:IEA、中金公司研究部

卫生事件下的海外需求有隐患,疫苗利好远期航油,但近渴难解

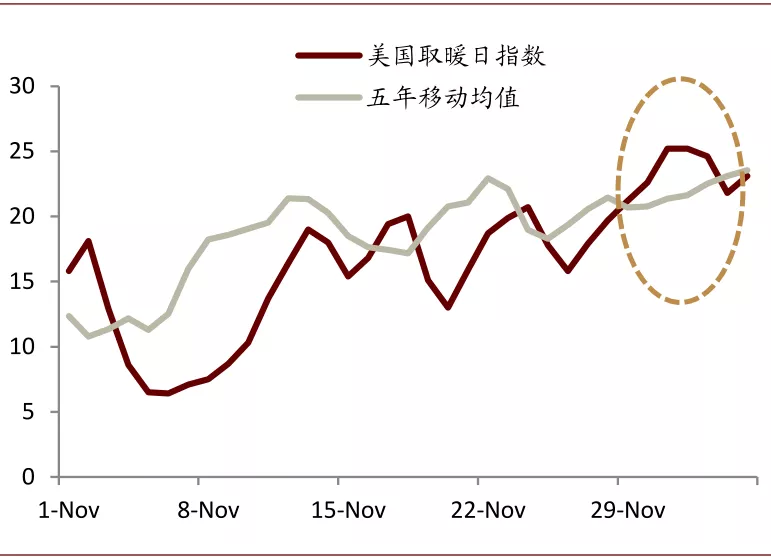

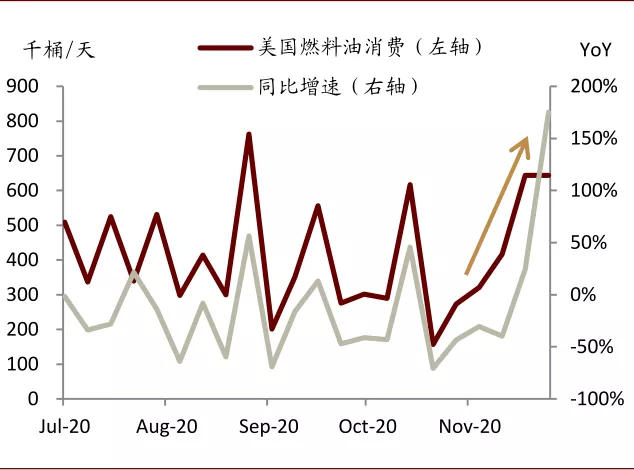

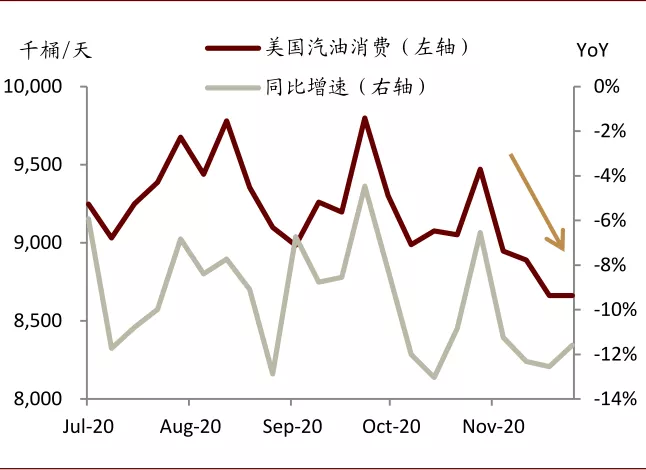

本轮油价上涨,起于全球需求改善,这里既有取暖油季节性回升,也有航油的远期改善预期。一方面,今年冷冬预期下,海外取暖油消费确实在11月下旬出现环比大幅回升,而近期美国取暖日指数也录得高于五年均值6%的数据。但另一方面,美国卫生事件仍在继续恶化,前期已经恢复的汽柴油消费再次下滑,而且幅度远超取暖油消费的增量。疫苗利好远期航油的预期,提振能源市场情绪,但也一定程度上掩盖当前需求恶化的困境。因此,本轮油价回升的过程中,我们并没有看到现货需求改善带动去库存的现象,而汽柴油等成品油库存甚至还在上升。

图表: 超预期的海外取暖需求

资料来源:IEA、中金公司研究部

图表: 美国燃料油消费快速回升

资料来源:IEA、中金公司研究部

图表: 美国汽油消费下滑是隐患

资料来源:IEA、中金公司研究部

OPEC+会议抑制当前增产,但可能抬升非OPEC供应曲线

上周OPEC+产量决议可能是远期曲线异动的另一个催化剂。从会议过程看,OPEC+减产协议对成员国的约束力在下降,最后纸面意义上的渐进增产并不构成远期产量规划,但确实打消了四季度OPEC无序增产的极端风险。从供应端看,短期OPEC增产可能仍是可控的,但产量约束力下降也是事实。OPEC+维持一致减产秩序需要两个必要条件,全球需求有增量和供应竞争者有减产,而目前看,二者都不满足,所以我们预计OPEC+减产执行率可能很难恢复。

WTI远期合约被抛售,页岩油增产在路上。非OPEC供应面临的远期竞争要强于当前,因此,在航油需求改善还未落实的情况下,生产企业可能选择通过套保提前锁定利润。近期WTI套保空头头寸出现比Brent更大幅度的上升,往前看,非OPEC供应增产可能因此免于价格波动的负面影响。我们认为,当前现货贴水到现货升水的转变,可能还受到期货市场上集中套保的影响。

我们提示短期油价波动可能放大,但仍维持长期看好石油

短期看,我们预计,原油远期曲线结构可能还会反转。一方面,如果当前市场情绪依然高涨,被低估的远期合约可能追涨;另一方面,如果市场回归需求实际情况,这可能也是短期价差变化的风险来源,对于明年一季度,取暖旺季结束,航油消费仍未启动,过剩可能重回视野。因此,在短期油价波动加大的情况下,我们认为原油期现套利可能更值得关注。

目前看,我们预计短期油价波动放大并不会扭转长期结构性因素。虽然生产企业增加套保可能带来远期供应增量。长远来看,如果全球需求在卫生事件后能够回到正常增长区间,资本支出对供应曲线的影响又相对滞后,石油市场长期供需错配的结构性机会可能并不遥远,我们维持明年年底目标价55美元/桶的判断。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP