浪潮之巅,中国创新药迎来黄金时期

本文来自 微信公众号“向阳论医谈药”,作者:西南证券医药团队。

投资要点

全球新药研发热度不减,推动药物市场持续增长。据弗若斯特沙利文估计,2019年全球创新药市场规模约8877亿美元,占药物市场总规模的67%,预计2020-2024创新药市场增速为5%,是促进药物市场增长的主要因素。全球新药研发热度不断高涨,从2015年-2019年,全球临床试验项目数量从2015年的2137例增长到2019年的6939例,年均复合增速高达34%,为新药上市提供源源不断的动力。分析发达地区代表性市场美国,生物类似药、505b2申报药物、CAR-T和基因疗法成为创新药市场的重要组成部分。生物类似药蓬勃发展。以阿达木单抗、培非格司亭、利妥昔单抗、曲妥珠单抗、英夫利昔单抗、贝伐珠单抗等18个品种的类似药是热门研发品种。我国共批准了9个单抗类生物类似药。505(b)(2)是FDA创新药的重要组成部分。505(b)(2)属于改良型新药申请,由于其研发风险低,投资回报确定性高,深受药企青睐,其在2019年FDA的NDA/BLA申报中占比达到57%。CAR-T、基因治疗新兴疗法快速兴起,中国是重要参与者。目前中国注册 357 项 CAR-T 临床实验项目,已超越美国成为全球CAR-T项目林研究最多的国家,未来有望跻身国际第一研发梯队。在基因治疗方面,中国的深圳赛百诺基因在全球第一家获批基因疗法。

政策鼓励、资本热追,国内创新药市场风生水起。2015年深化医疗改革以来,鼓励创新成为改革重要方向,我们认为国内创新药迎来最好的时代,具体投资逻辑如下:政策鼓励。近年出台的促进创新药发展的主要政策包括:加速创新药审评审批;加入ICH,推进临床结果国际互认;推出药品上市许可持有人制度;医保目录谈判和动态调整,加速创新药上市后快速放量。资本青睐。在政策支持的大背景下,创新药投资回报的吸引力增加,资本纷纷入局,创新药licensein和lisence out项目交易逐渐频繁。我国创新药领域处于从仿创到全新的过渡阶段,把握掘金机会。目前我国制药行业正处于抢仿&国际创新药快速跟进时代。2015-2025年预计将成为国内第一批仿创型新药大量上市时期。预计我国第一批自主全球first in class产品将在2025-2030年上市。由于“全球新” 重磅药品具有极高回报率,而国内的这一类品种目前刚进入临床布局时期,再加上我国仿创型新药陆续上市,因此现阶段是新药投资介入的良好时机。

我国CXO行业持续高景气度,关注CRO+CDMO平台型企业。全球研发投入、FDA批准新药数量等指标表明全球CXO行业规模有望保持10%的稳健增长,在成本优势推动下,海外CXO产能加速向我国转移,同时国内创新药崛起进一步为我国CXO行业带来增量空间,预计CXO板块业绩有望保持高速增长。目前我国在临床前CRO、临床CRO和CDMO领域均已出现细分领域龙头,同时CXO企业普遍在加速产业链延伸,逐步实现CRO和CDMO的全覆盖,推荐实现CRO+CDMO一体化的龙头企业药明康德(02359)、小分子CDMO凯莱英,建议关注康龙化成(03759)、泰格医药(03347)和睿智医药等。

风险提示:新药临床研究失败的风险;上市产品销售情况不达预期,不能顺利进入医保的风险;产品降价幅度超出预期。

1 国际创新药市场:多类别新药共同促进整体规模稳健增长

1.1 全球创新药市场概况

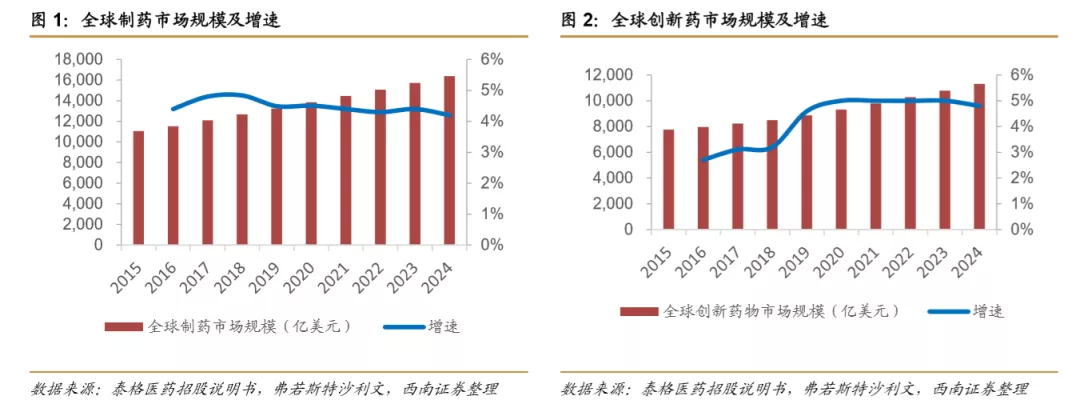

全球制药市场规模稳定增长,创新药市场规模有望增长提速。随着全球人口老龄化和医疗健康需求的不断增加,预期全球制药市场规模稳定上升,从2015年1.11万亿美元上升至2019年1.32万亿美元,年均复合增长约4.6%。其中创新药市场规模从2015年的7766亿美元增长至2019年8877亿美元,年均复合增速为3.4%,略低于全球制药市场平均增速;按收入计算,2019年创新药市场规模占全球制药市场规模的67%,远超仿制药。考虑全球药企研发投入和创新药企融资金额不断增加,新疗法的不断出现,预期2020-2024创新药增速为5%,将超越仿制药预期增速3.1%,预计2024年创新药市场规模达到1.13万亿美元,全球制药市场规模达到1.64万亿美元。

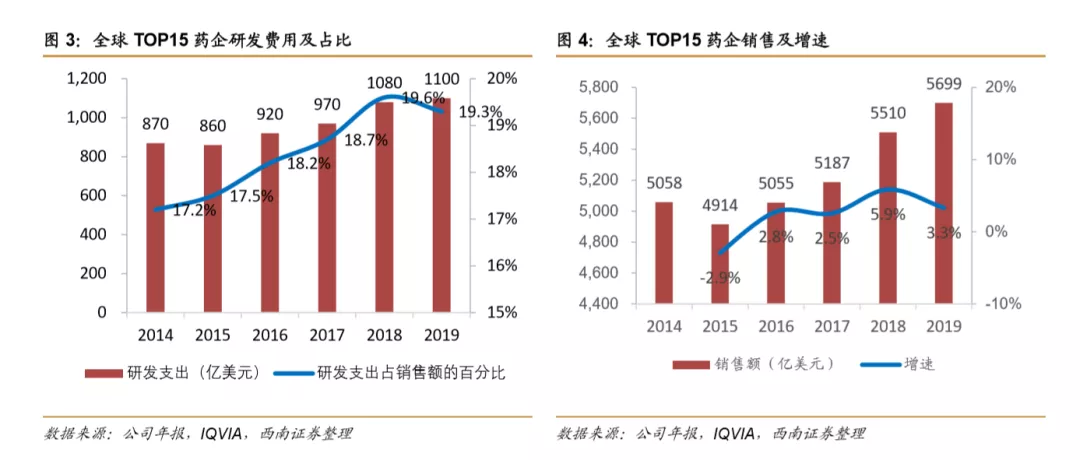

研发创新是企业增长的动力,大型药企研发支出持续增长。2014年-2019年间全球15家最大的制药公司(Top 15药企包括:艾伯维(ABBV.US)、安进(AMGN.US)、阿斯利康(AZN.US)、百时美施贵宝(BMY.US)、礼来(LLY.US)、吉利德(GILD.US)、葛兰素史克(GSK.US)、强生(JNJ.US)、默克(MRK.US)、诺华制药(NVS.US)、诺和诺德(NVO.US)、辉瑞(PFE.US)、罗氏(RHHBY.US)、赛诺菲(SNY.US)、武田制药(TAK.US))研发费用年复合增长率为5%,2019TOP15药企研发总支出达到1100亿美元,与2014年相比增长了26%,研发费用占销售收入的19.3%, 与2014年相比提升2个百分点。2019TOP15药企销售收入为5699亿美元,年均复合增速为2.4%,研发投入复合增速约为销售收入复合增速的两倍。

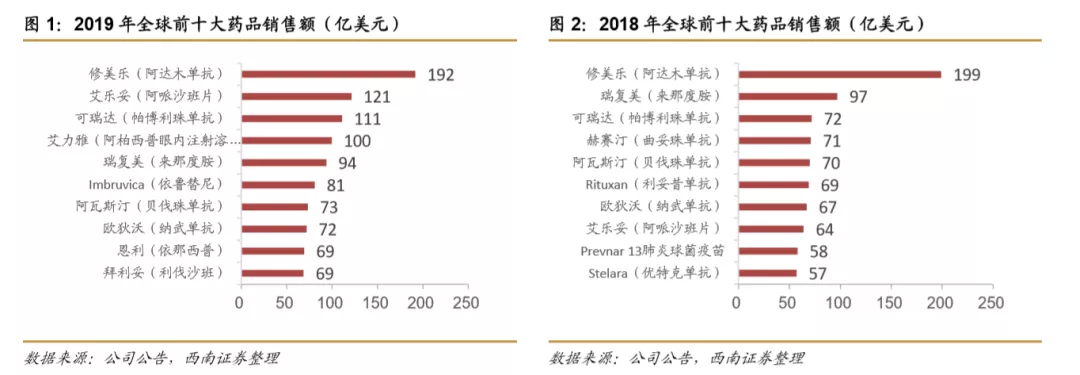

全球前十大药品销售额不断上升。2018年全球前十大药品销售额为824亿美元,2019年为981亿美元。其中2019年排名前三的药物适用于自身免疫性疾病的修美乐(阿达木单抗)、抗凝血剂艾乐妥(阿哌沙班片)和治疗多种肿瘤的可瑞达(帕博利珠单抗)销售额均超过110亿美元。2018年排名前三的分别为修美乐(阿达木单抗),血癌药来那度胺,和PD-L1抑制剂可瑞达(帕博利珠单抗)。

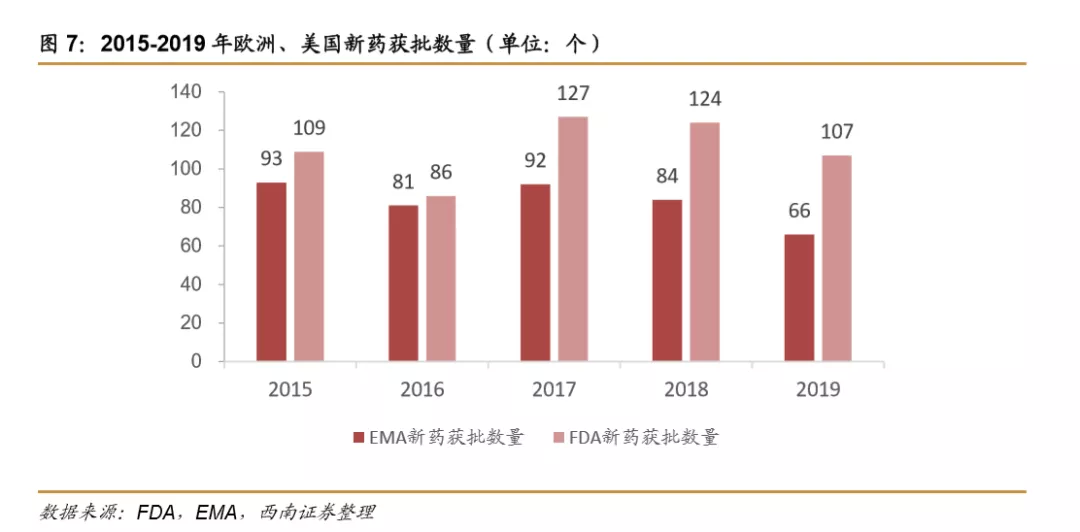

新药上市数量持续增加。2015-2019年内欧美每年上市新药数量保持在160款以上。欧洲新药获批的速度有所放缓,2019年66个新药获批,相比2015年93个新药获批,降幅约29%。美国新药获批数量除了2016年外其余年份均维持每年100款以上,其中2017年新药获批数量最多,共计127款新药获批,2019年新药获批107款,数量略有下滑。

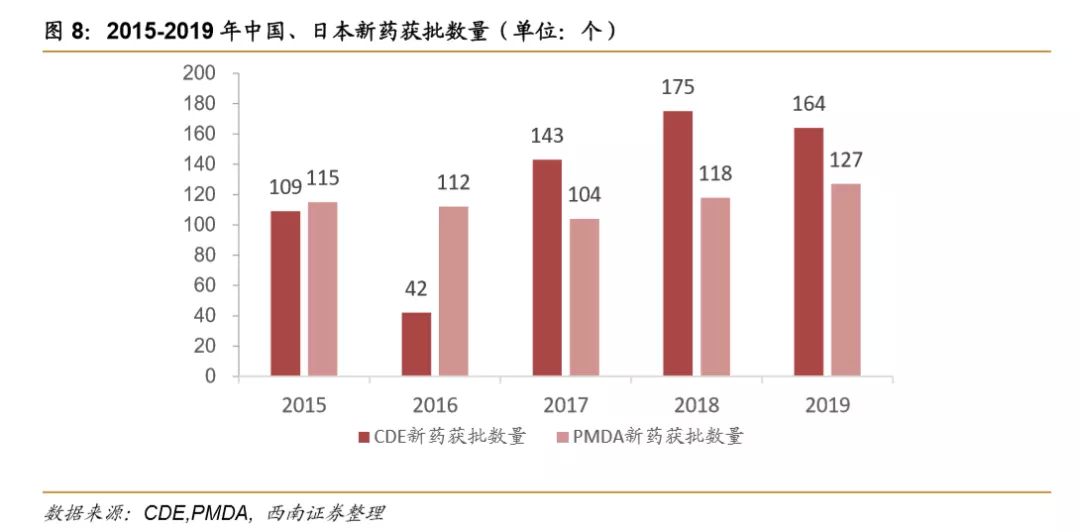

中国新药获批速度加快,日本新药获批每年保持百例。从2017年开始,中国新药上市申请通过的数量快速增加,相比2015年109的新药获批数量,增幅达31%,2017-2019年每年均有140款以上的新药获批,其中2018年新药获批175款,为三年内数量最多。日本新药获批保持稳定,每年获批数量在100-120款之间。

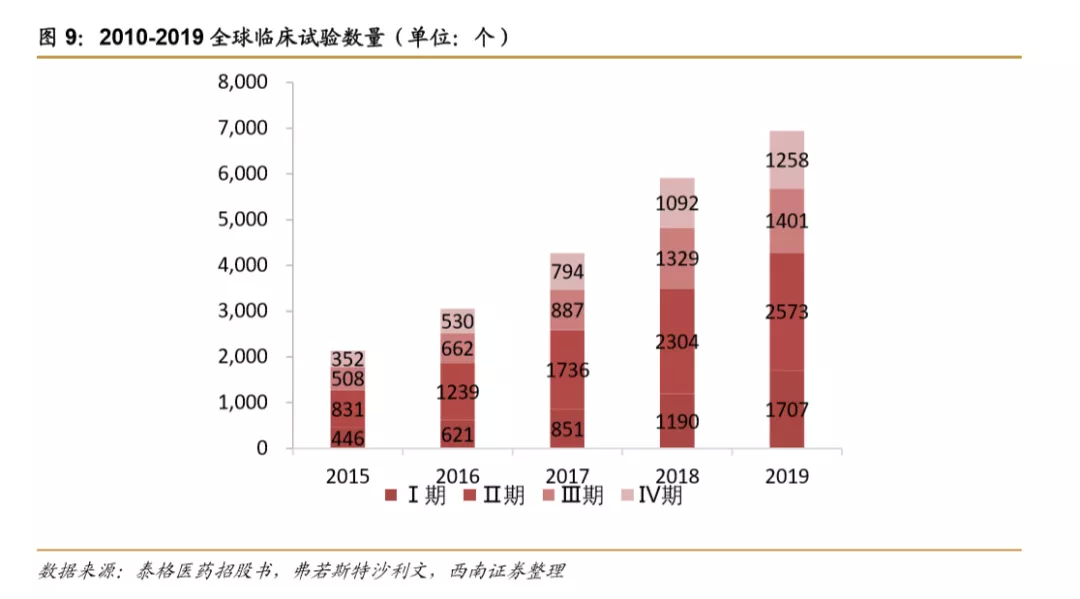

新药临床试验数量持续增长,大批创新药待上市。2015年全球临床试验Ⅰ至Ⅳ数量约为2137例,2019年临床实验数量Ⅰ至Ⅳ约为6939例,年均复合增速高达34%,为新药上市提供源源不断的新鲜动力。

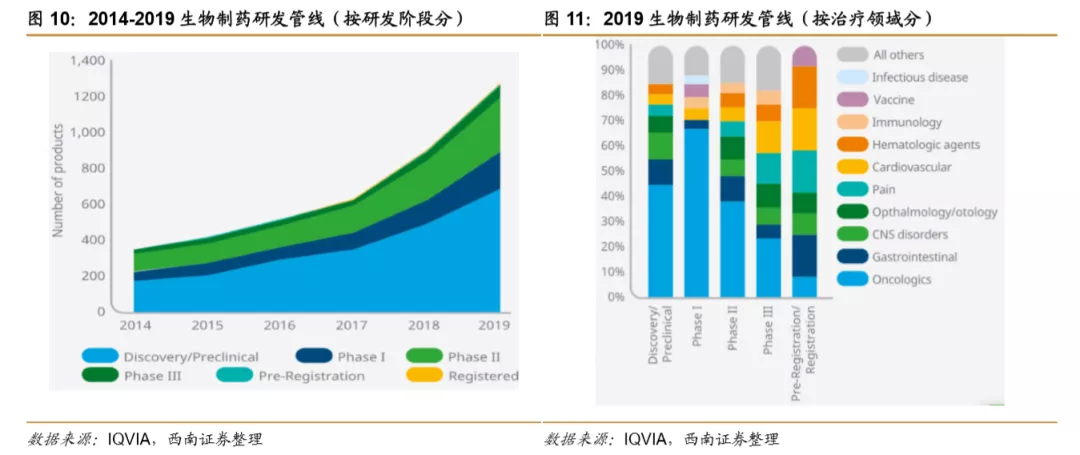

肿瘤领域疗法成为近年研究热点,在早期生物药临床研究中占比过半。2014-2019年,全球生物药临床试验项目数量复合增速为5.8%,2017年后呈现加速趋势,主要是临床前项目数量明显增长。按治疗领域分类占比来看,肿瘤在早期研究项目中占比较高,其中在Ⅰ期研究占比高达68%。在申报上市/即将申报上市的项目中,各治疗领域分布较均衡,排在前面几位的是血液疾病、胃肠道、心血管、疼痛领域。

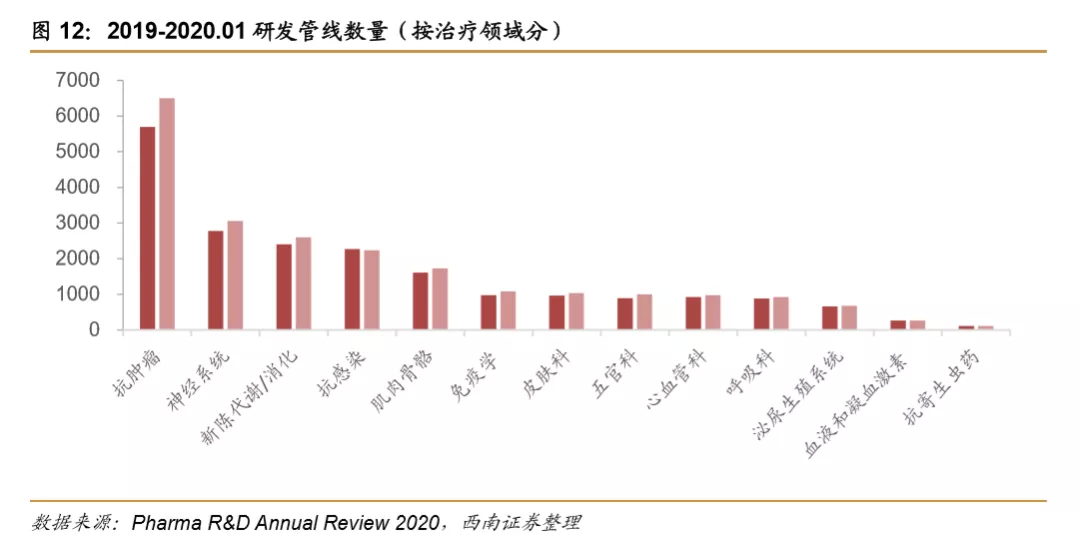

肿瘤领域是临床研究最热门的领域。据Pharma R&DAnnual Review统计,2019年肿瘤研究项目数量达到5697个,其次是神经系统、营养代谢系统和抗感染等。2020年肿瘤仍然是新增研究项目数量最多的领域,截止到2020年1月,其研究项目数量增长到6504项。占全部管线研发的36.7%。

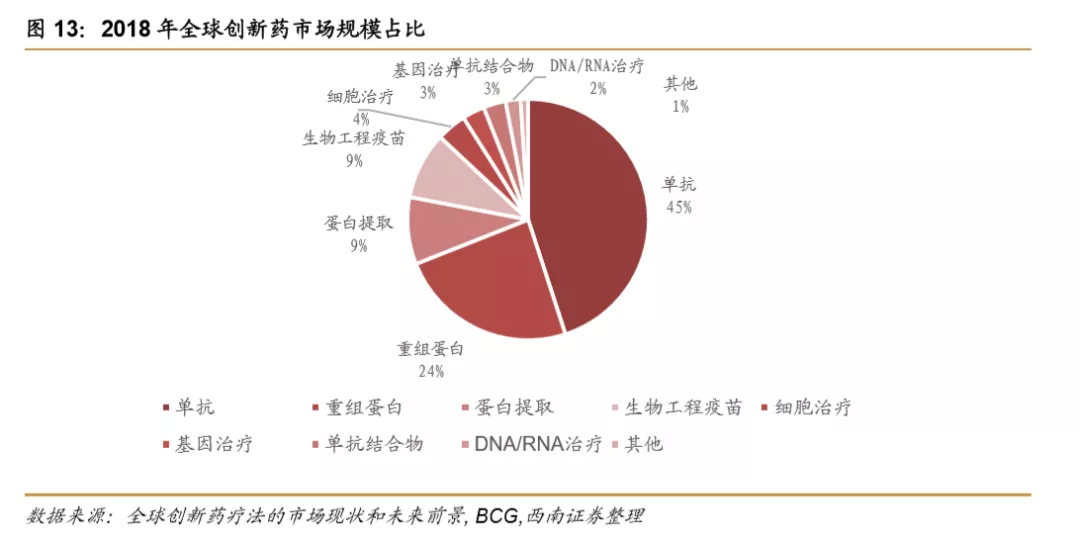

单抗和重组蛋白成为全球创新药市场的主要类型。单抗和重组蛋白在全球创新药市场规模中占比分别达到45%和24%。一些创新疗法如细胞治疗、基因治疗、DNA/RNA治疗等占比较低,不过正处于高速增长的趋势中,预计未来占比将持续扩大,成为一些难治疾病的重要补充治疗途径。

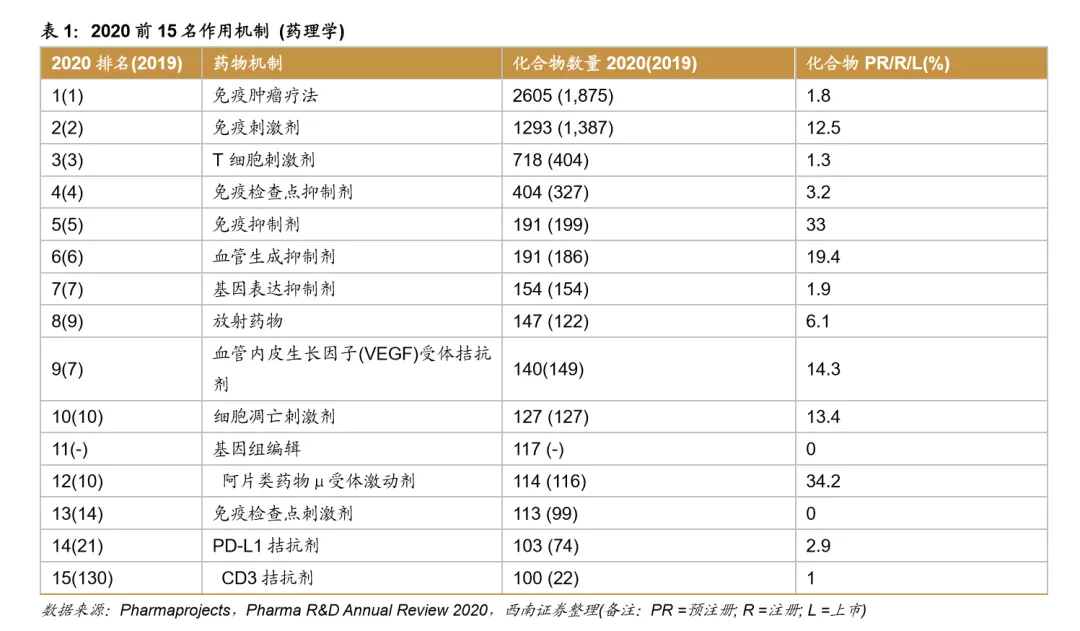

从全球药物研发机制看,免疫肿瘤学疗法排在首位。截至2020年1月,已有2605种与免疫肿瘤疗法相关的化合物正在研发中,但其中仅1.8%进入临床前、临床或上市阶段。免疫刺激剂、T细胞刺激剂、免疫检查点抑制剂分别排在第二、三、四位。基因编辑疗法属于出现的新型药物机制,目前还没有上市的药物。使用CD3药物机制的化合物快速增长,2019年仅存在22种,2020年增长了近355%,出现100种化合物。

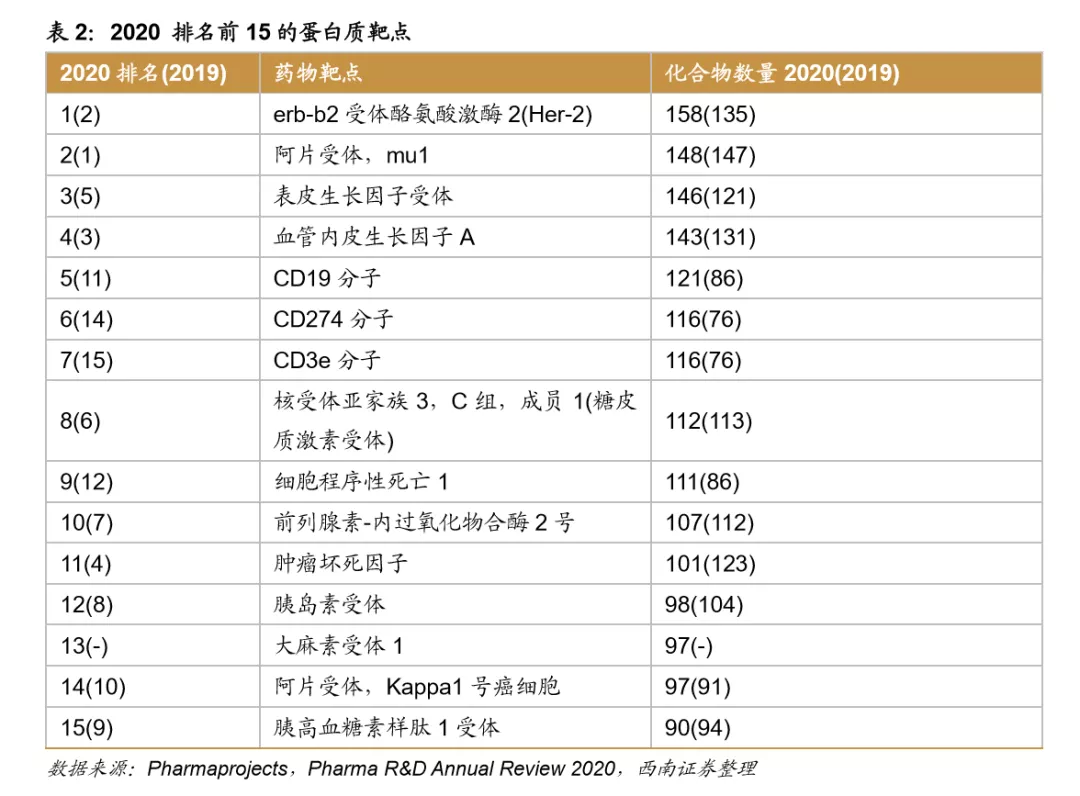

从全球药物研发的靶点看,2019-2020年的排名前4靶点变化不大。Her-2靶点排名第一,截至2020年1月共有158种化合物在研发进程中。排名第5的CD19是绝大多数CAR-T疗法的靶点,CD274作为PD-L1药物靶点,排名第6,CD3e靶点的排名也上升迅速,2020年排在第7位。排名前15的蛋白质靶点中,细胞程序性死亡1是与免疫肿瘤疗法相关的第4个靶点,排名第9。

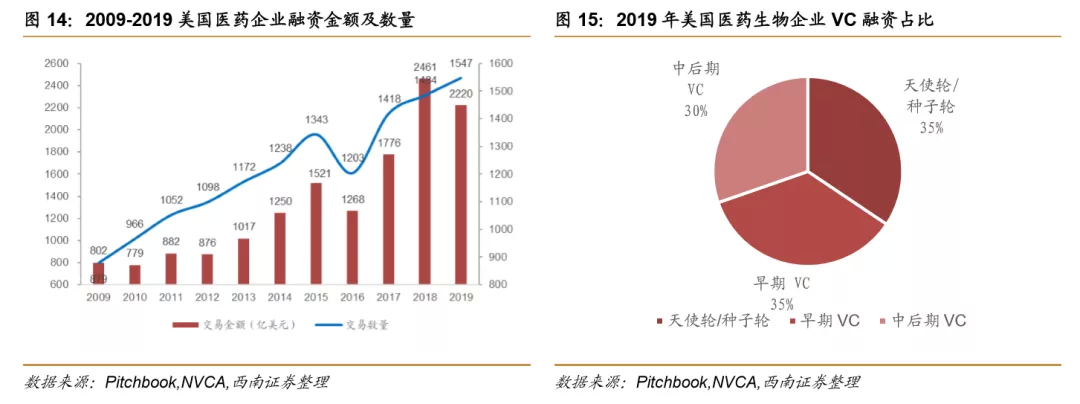

美国医药生物领域投资热度持续高涨。2019年,美国医药生物企业风险投资交易额突破2000亿美元,自2013年以后呈现加速上涨的趋势,2013-2019年复合增速高达13.9%。2019年, 约三分之一的交易属于天使轮与种子轮VC,而2009年天使轮与种子轮VC投资占比仅为18%,VC对生命科学交易的投资从发展的后期转向早期。

1.2 生物类似药蓬勃发展

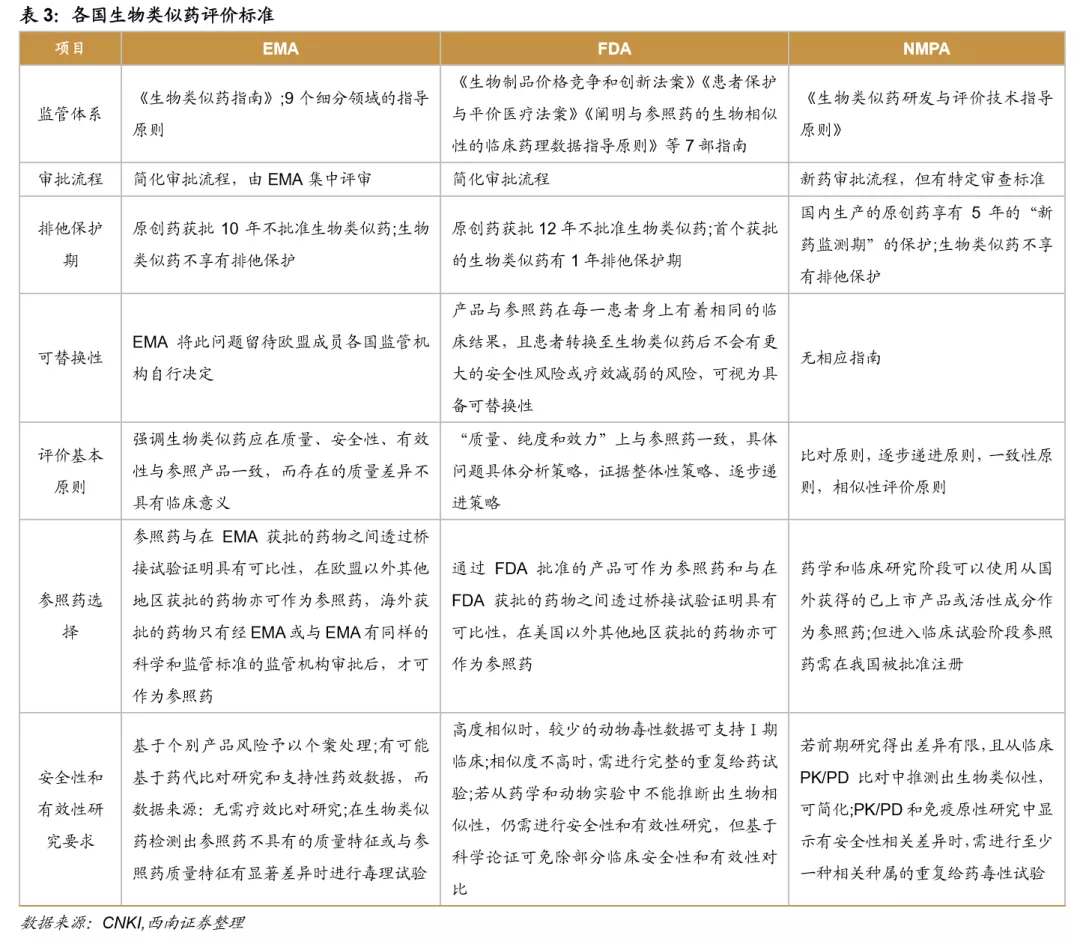

欧美监管机构为全球生物类似药发展奠定基础,是政策制定的先行者。欧洲是最早发展生物类似药的地区,欧洲药品管理局(EMA)于2004年发布的《生物类似药指南(草案)》,为生物类似药发展奠定了坚实的基础。2006年EMA批准了全球第1个生物类似药,截止到2020年12月4日,欧盟共批准了63个生物类似药(剔除胰岛素、生长激素、干扰素),其中单抗类似药32个。美国于2009年通过《生物制品价格竞争和创新法案》,明确规定生物类似药的申请途径为351(K)。截至到2020年12月3日,美国FDA共批准了28个生物类似药。

中国生物类似药发展方兴未艾。我国于2015年2月发布了《生物类似药研发与评价技术指导原则(试行)》。2016年7月颁布的《注册管理办法(修订稿)》,进一步规范了生物类似药的审评标准。2019年2月,我国首个生物类药获得批准。截止到2020年12月4日,我国共批准了4个单抗类生物类似药品种,共计8个产品,分别是利妥昔单抗(复宏汉霖、信达生物)、阿达木单抗(百奥泰、海正药业、信达生物)、贝伐珠单抗(齐鲁制药、信达生物)、曲妥珠单抗(复宏汉霖)。

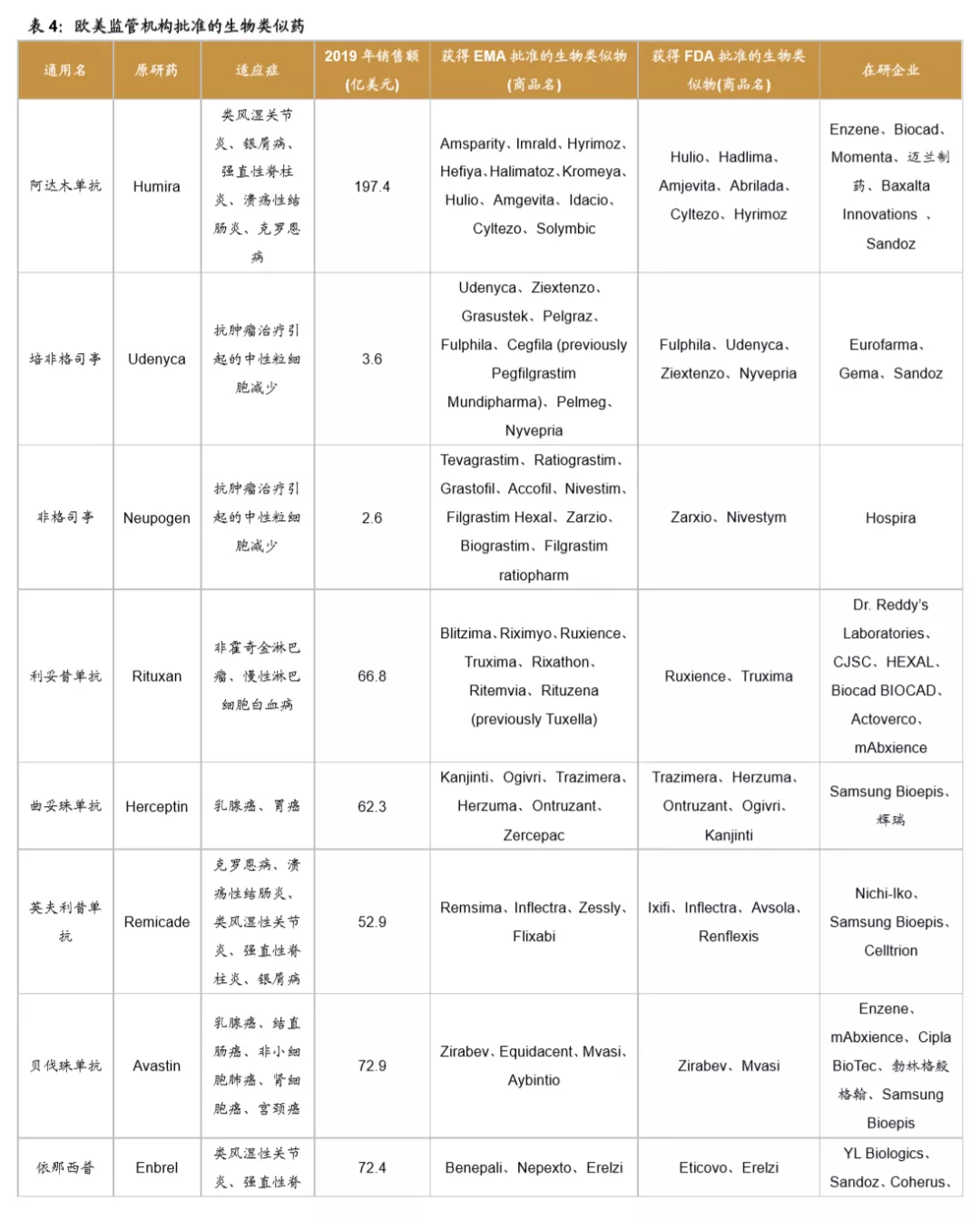

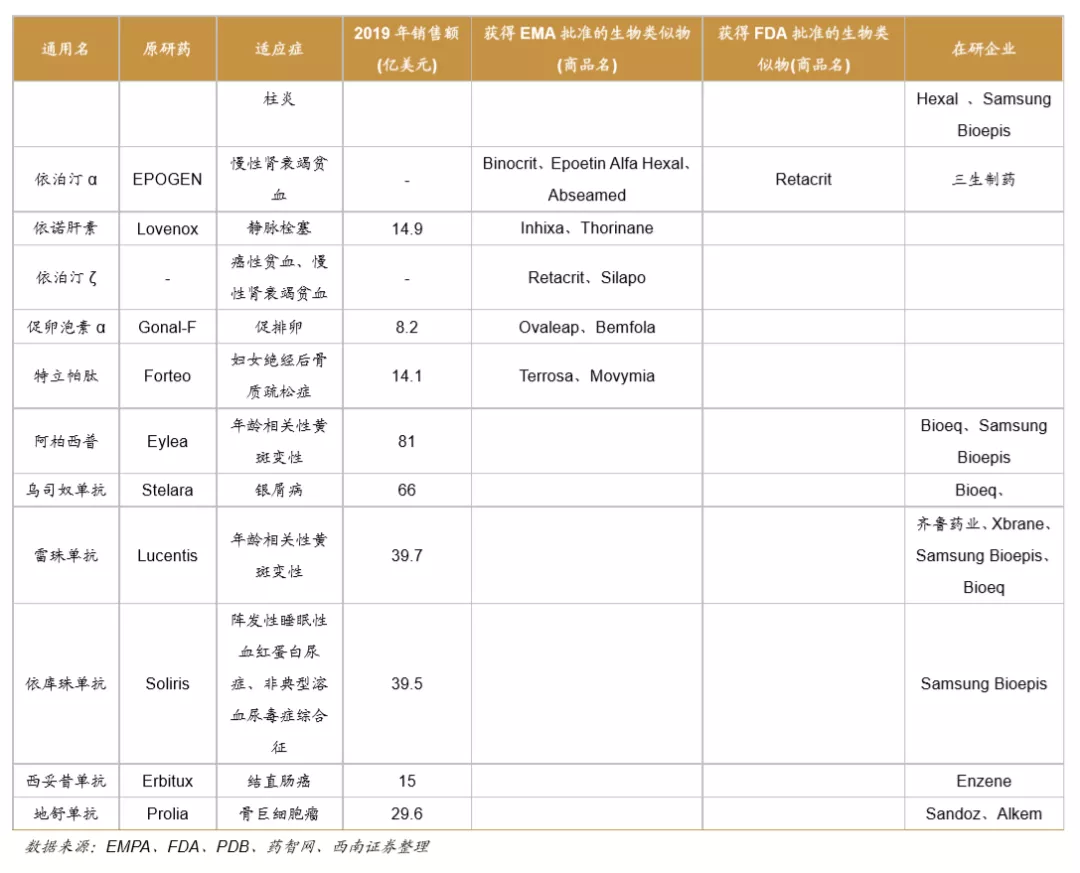

全球药企瞄准多款重磅炸弹药物着力开展生物类似药研发。目前生物类似药研发的热点主要聚焦于抗肿瘤和自身免疫病两大领域。全球药王阿达木单抗是生物类似药研发的重磅品种,目前已有7家公司的产品在欧美获批上市,还有6家公司的产品在研。多款位列全球销售百大品种的药物均为生物类似药研发热点,包括培非格司亭、利妥昔单抗、曲妥珠单抗、英夫利昔单抗、贝伐珠单抗、依那西普等。预计未来在全球医保控费的背景下,大部分地区的政府将加大政策支持力度,全球生物类似药将不断发展壮大。

1.3 505(b)(2)是FDA创新药的重要组成部分

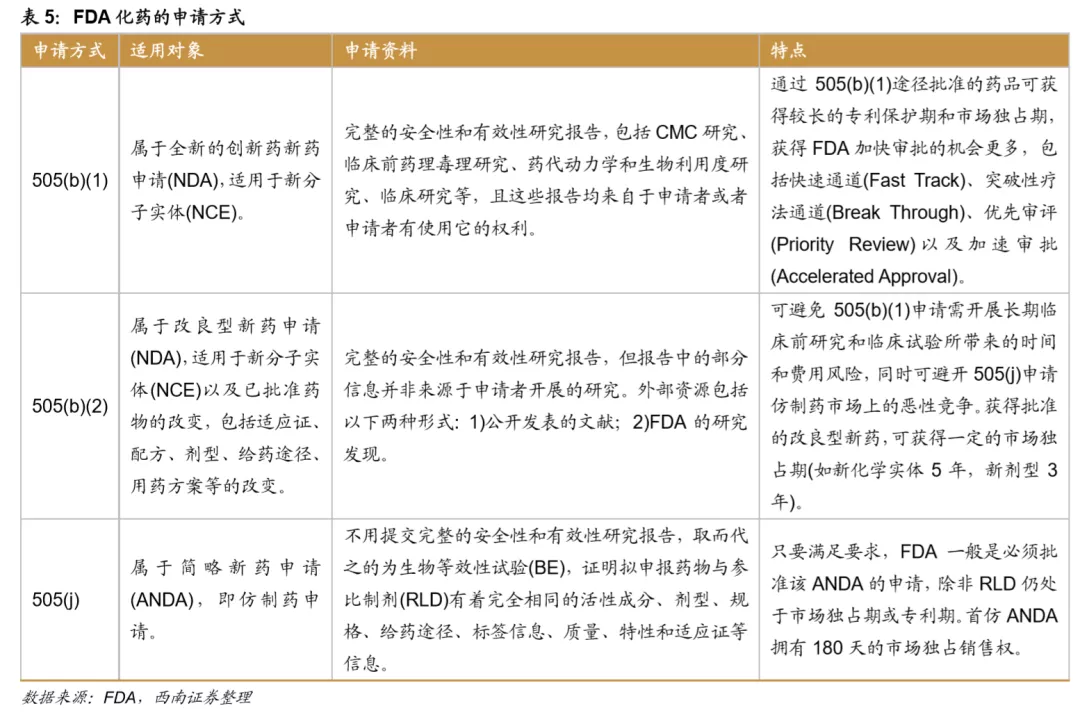

FDA的化药申请路径可分为505(b)(1)、505(b)(2)和505(j)。505(b)(1)和505(b)(2)为新药申请(New Drug Application,NDA),505(j)为简略新药申请(Abbreviated NewDrug Application,ANDA)。

其中505(b)(2)属于改良型新药申请(NDA),适用于多种产品,一般可分为: 1)新分子实体;2)活性成分结构变化,例如活性成分的不同盐,螯合物等;3)新剂量规格;4)新组合,即对于药品化合物成分强弱、组合;5)新配方或新制造商;7)已上市但未获批准的NDA申请;8)Rx/OTC转化。其中第3类和第5类占比较高,从2019年的5类和3类占比分别为45%、 25%。

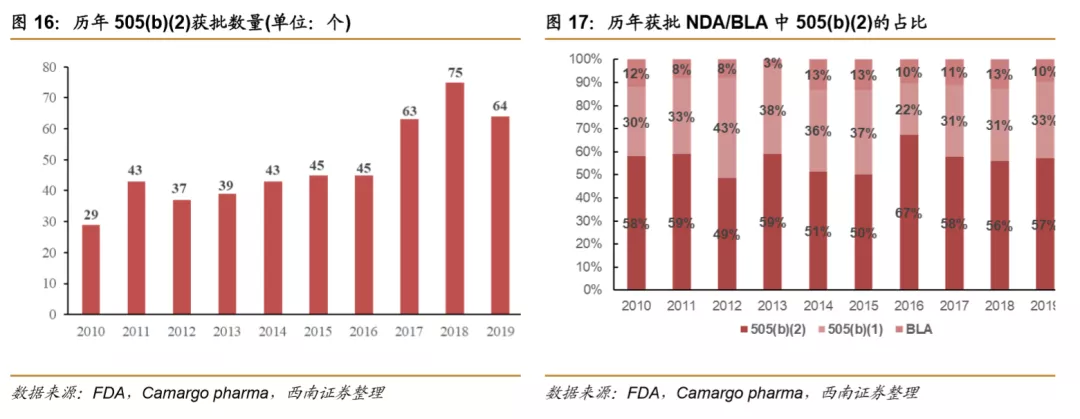

改良型的新药研发成功率高,并且505(b)(2)申请获批后也可获得一定时间的市场独占期,商业回报确定性高。因此近年来按照505(b)(2)申报的药物逐年增加,从2010年的29个增长到2018年的75个,2019年的数量为64个。历年在FDA批准的所有NDA/BLA中也始终占据最大比例,2019年为57%。

改良型新药赋予利培酮长久生命力。利培酮是第二代抗精神分裂药物的First-in-class为,最早于1993年在英国上市,1994年登陆美国,利培酮常规制剂(Risperdal:口服片、口服液、口崩片)在2007年达到了销售峰值34.2亿美元,此后由于专利到期,市场份额呈断崖式下滑。但这此之前,强生已提早布局了应对策略,对利培酮进行了一系列的改造升级。最新一代的利培酮产品是帕潘立酮棕榈酸酯长效注射剂,包括1月1次的InvegaSustenna和3月1次的InvegaTrinza,全球的销售收入处于增长态势, 2019年达到了33.3亿美元,延续了利培酮产品的生命力。

紫杉醇原研药Taxol的缺陷为后续改良型开发留下空间。Taxol为全球第一个上市的紫杉醇制剂,1992年12月登陆美国市场,1997年专利到期,2000年9月出现第一个仿制药,Taxol也在2000年达到了销售峰值(15.9亿美元)。Taxol存在一个非常明显的缺陷:溶媒中使用了聚氧乙烯蓖麻油,能够刺激机体释放组胺,导致过敏反应。但也正是该缺陷给紫杉醇的后续开发留下了广阔的空间。力扑素以卵磷脂和胆固醇为辅料,Abraxane以人源性白蛋白作为载体,都降低了不良反应的发生,前者为国内最大的紫杉醇品种,后者为全球范围内最大的紫杉醇品种。

1.4 CAR-T、基因治疗新兴疗法快速兴起

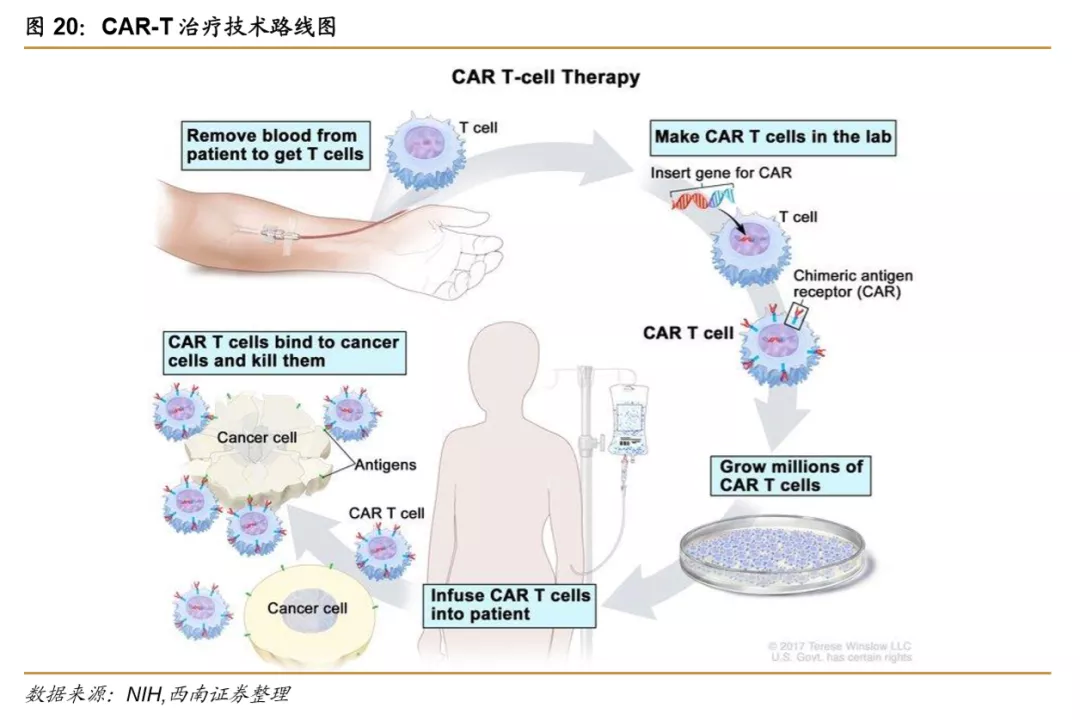

CAR-T(全称 Chimeric Antigen Receptor T-Cell Immunotherapy,嵌合抗原受体T细胞疗法)是一种通过改造病人自身免疫系统中的T细胞,使其嵌合能够识别癌细胞表面特定抗原的组分,使改造后的T细胞具有识别、消灭癌细胞的能力,从而实现治疗肿瘤疾病的目的,CAR-T技术目前在B细胞淋巴瘤相关疾病领域的治疗有较大的优势。CAR-T的治疗过程主 要包括患者T细胞的分离-通过载体转染将CAR导入T细胞-将改造的CAR-T细胞经体外扩增至一定数量后输入患者体内,完成一个CAR-T的治疗环节。

与传统的 T 细胞免疫过程相比,CAR-T细胞免疫疗法的优势在于:1)CAR-T细胞对具 备特异抗原的肿瘤细胞具备更有效的杀伤力,而不依赖MHC的抗原呈递;2)CAR-T通过共 刺激分子信号来增强T细胞免疫的免疫作用,可降低因肿瘤细胞一直共刺激分子或下调MHC 表达而造成的免疫逃逸。

目前上市三款CAR-T细胞免疫疗法,分别是诺华的Kymriah和吉利德的Yescarta、Tecartus。Kymriah是全球第一款获批的CAR-T产品,2017年8月,Kymriah被批准用于患有急性淋巴细胞白血病的25岁以下患者,在 2018年5月,Kymriah获批用于复发或难治性大B细胞淋巴瘤(LBCL)的成人患者治疗。该产品的靶点是CD19,据PDB数据库,2019年全球市场的销售额为2.78亿美元。Yescarta是美国吉利德旗下Kite Pharma开发的CAR-T产品,2017 年10 月18 日获得美国 FDA 批准上市,用于复发难治性大B细胞淋巴瘤患者的治疗,PDB数据库显示Yescarta2019年全球销售额为4.56亿美元。今年7月,Tecartus获得美国FDA加速批准,用于治疗套细胞淋巴瘤成人患者。在美国和欧盟,Tecartus之前分别被授予了突破性药物资格(BTD)和优先药物资格(PRIME)。

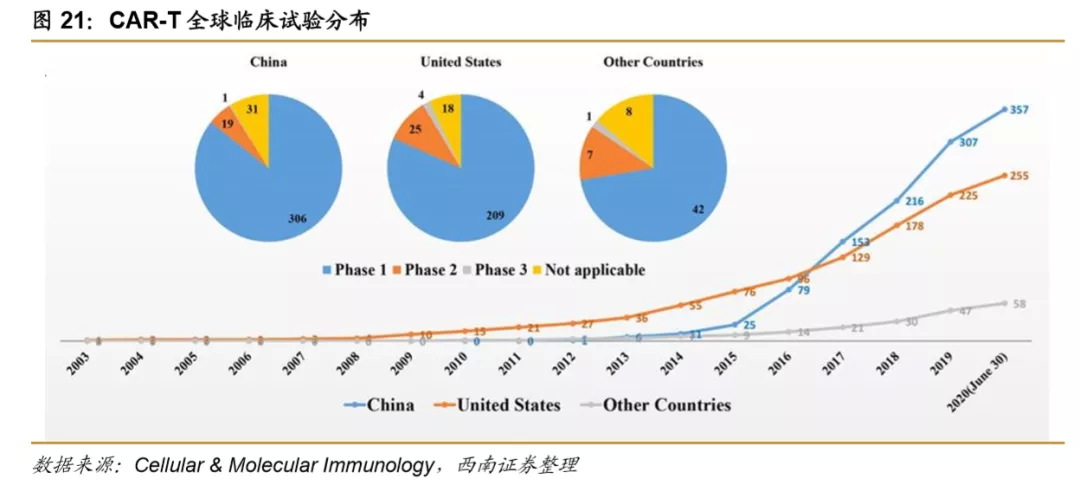

中国在研CAR-T项目数量全球领先。据Cellular & Molecular Immunology杂志研究统计,2015年期,全球范围内的CAR-T研究项目呈现快速增长的势头,中国研究项目的增长速度超过美国和其他国家,目前中国拥有全球最多的CAR-T的研究项目。研究显示,至2020 年 6 月 30 日,中国已注册 357 项 CAR-T 临床实验项目,美国则为 256 项,其他国家总数为 58 项。目前在研的CAR-T项目中,绝大多数研究处于临床1期阶段。

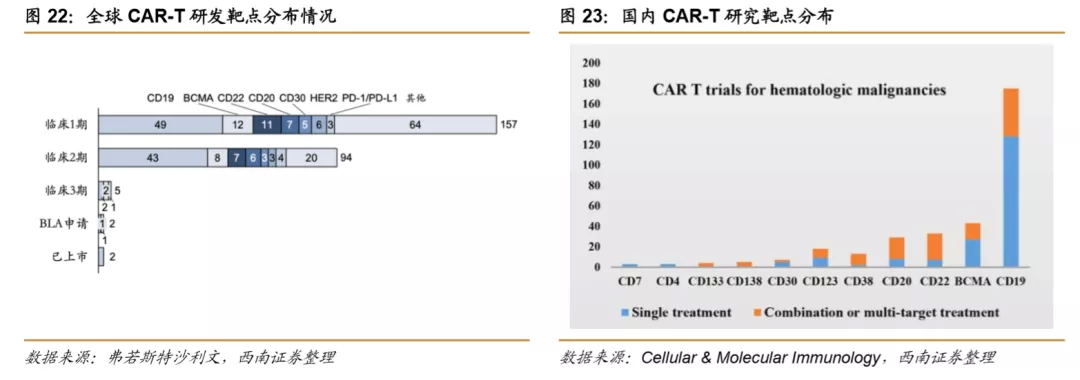

CD19是CAR-T研究的热门靶点。据弗若斯特沙利文报告,全球CAR-T临床研究靶点以CD19为主,其次是BCMA、CD22、CD30、HER2、PD-1/PD-L1。绝大多数研究处于临床1期和2期。在国内175个CAR-T 临床实验中,CD19 也是最常见的研究靶点。CAR-T研究中常用到联合疗法,国内在研项目中27%是联合疗法。

基因疗法是通过基因工程技术外源导入正常基因或修饰、操纵基因的表达等方式,来治疗由于基因缺陷或者表达异常而引起的疾病。基因疗法主要包括三种治疗方式:1)用健康的基因取代患者携带的致病基因;2)使患者不能正常工作的致病基因失去活性;3)向体内引入新的或修饰的基因以帮助治疗疾病。从治疗原理可以看出,基因疗法擅长治疗先天性的遗传疾病,随着技术的发展,基因疗法在后天获得的疾病领域也逐渐扮演重要的角色。

目前全球共有12中基因治疗产品获批,主要用于治疗遗传病、血液瘤等疾病。其中美国批准7个产品,欧盟批准3个产品,瑞士批准2个,中国批准2个。Gendicine是全球首个获批的基因治疗药物,由深圳SiBionoGeneTech开发,用于治疗携带p53基因突变的肿瘤患者。国家药监局于2003年10月16日批准了Gendicine用于头颈部鳞状细胞癌的治疗。

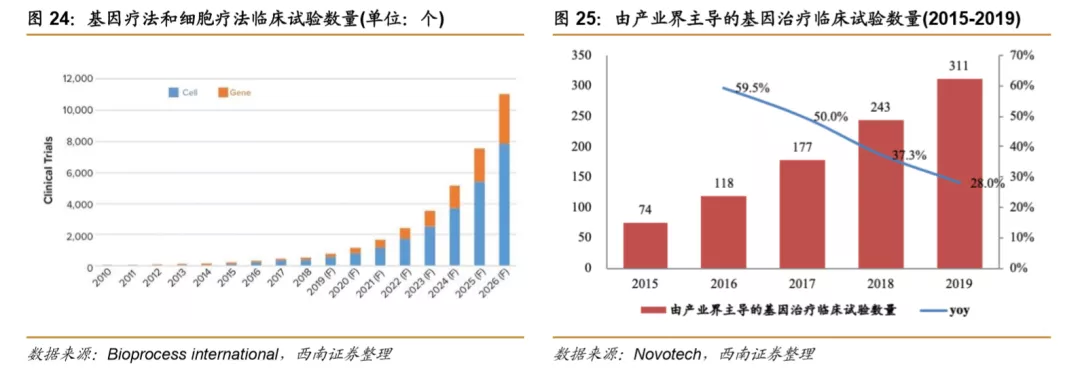

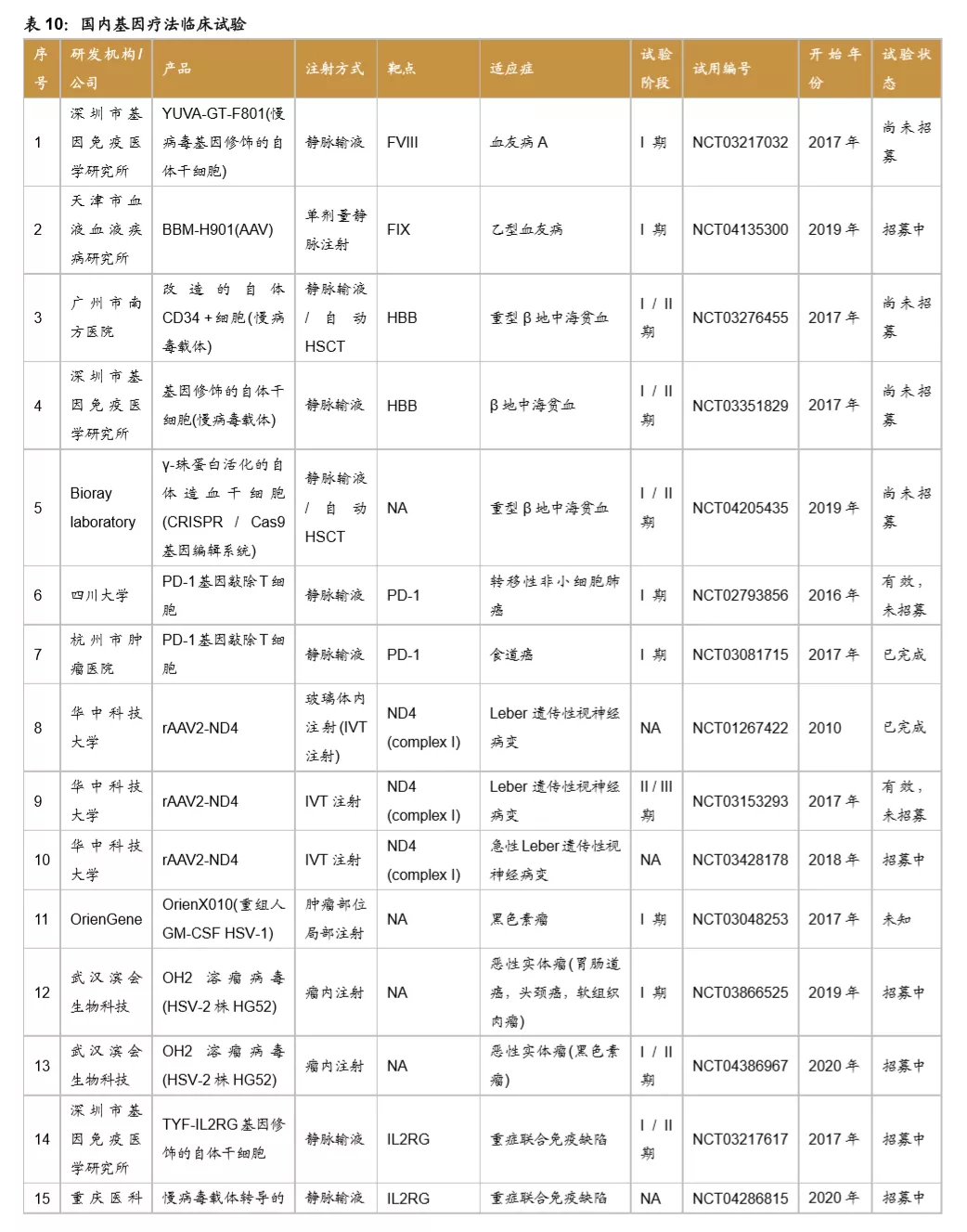

全球基因疗法研究项目数量持续增长。基因治疗领域临床试验数量呈现快速增长趋势,据Bioprocess international研究数据表明2019年基因治疗和细胞治疗的全球临床试验为775个,基因治疗约占20%,预计到2026年将达到11000个有效试验,基因治疗临床试验的占比增长趋势明显。临床试验的适应症范围主要是癌症和单基因遗传病,其次是心血管疾病及感染性疾病。Novotech统计数据也同样显示由产业界主导的基因治疗临床试验数量正在快速增长,有2015年的74项增长到2019年的311项,四年复合增速高达43%。

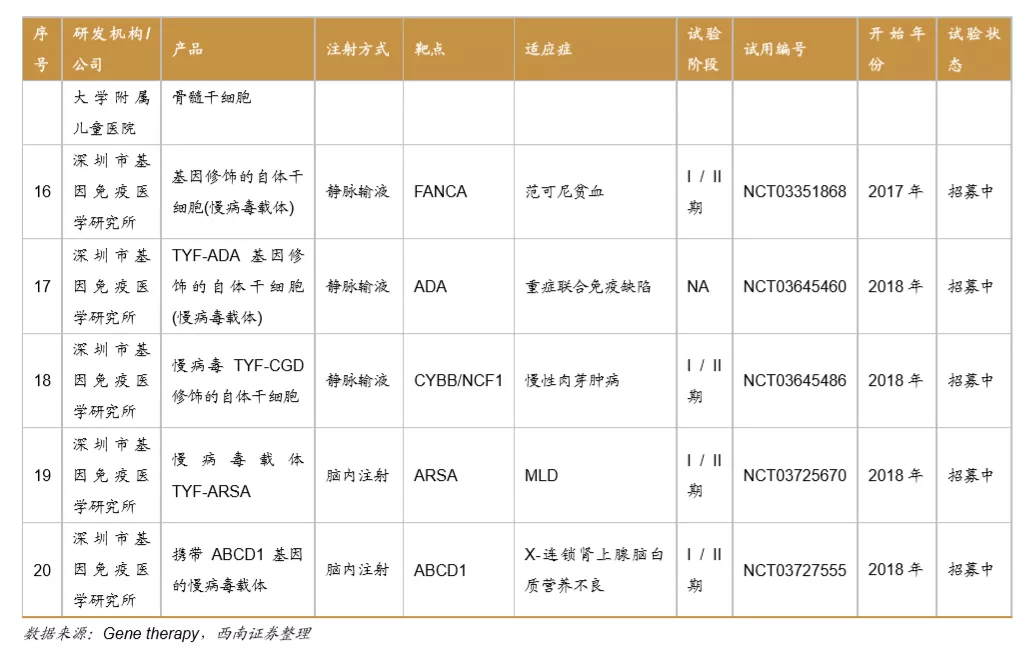

目前国内的基因治疗临床研究有20项,临床项目大多处于临床早期。主要由研究机构发起,开展基因治疗临床试验的企业有Bioray laboratory、OrienGene、武汉滨会生物等,项目开始时间集中在2017、2018年。适应症方面以遗传病、罕见病及肿瘤疾病为主,研究的主要靶点有HBB、PD-1、ND4等。

2 国内创新药市场:政策鼓励、资本热追,国内创新药市场风生水起

2.1 国内政策鼓励创新

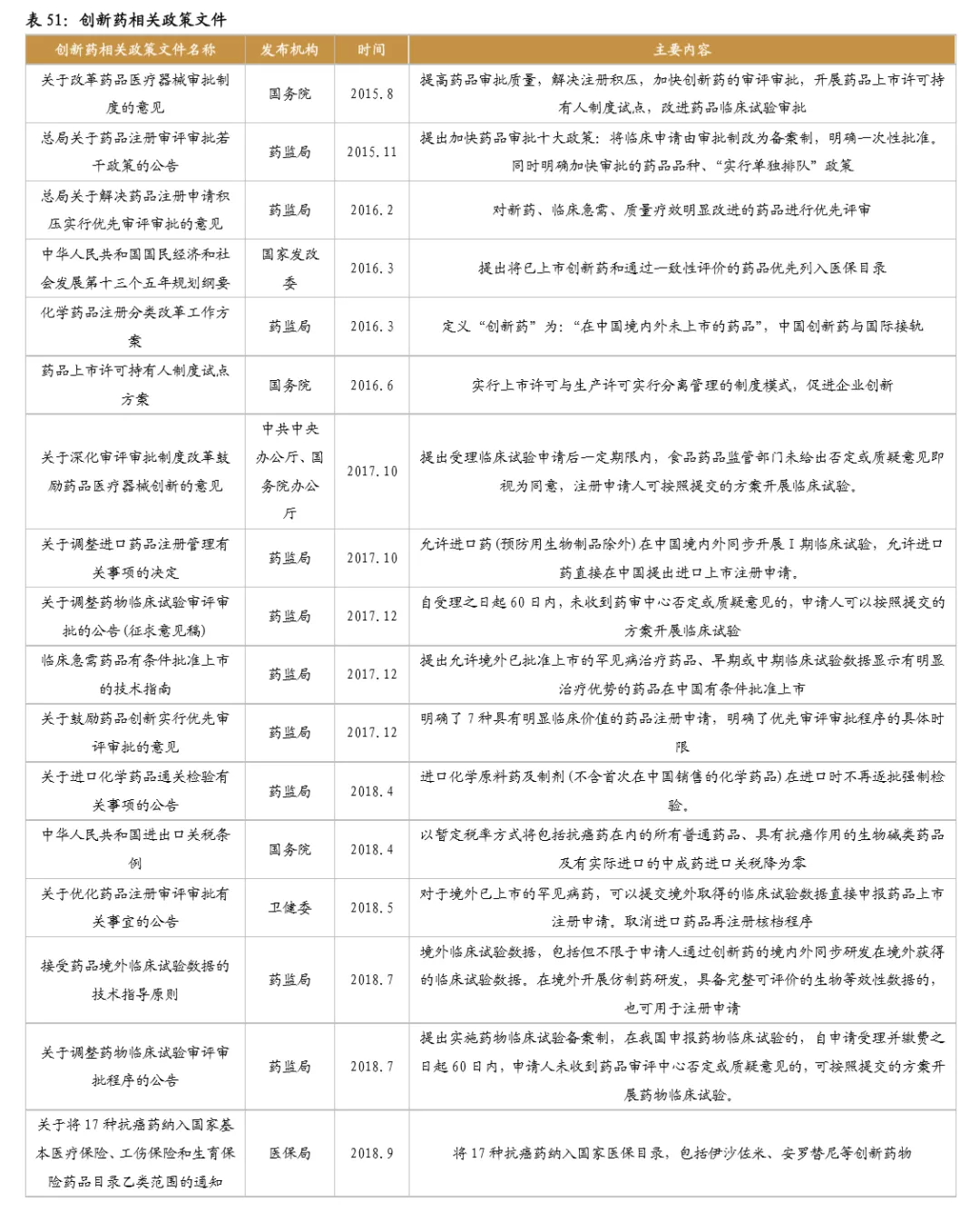

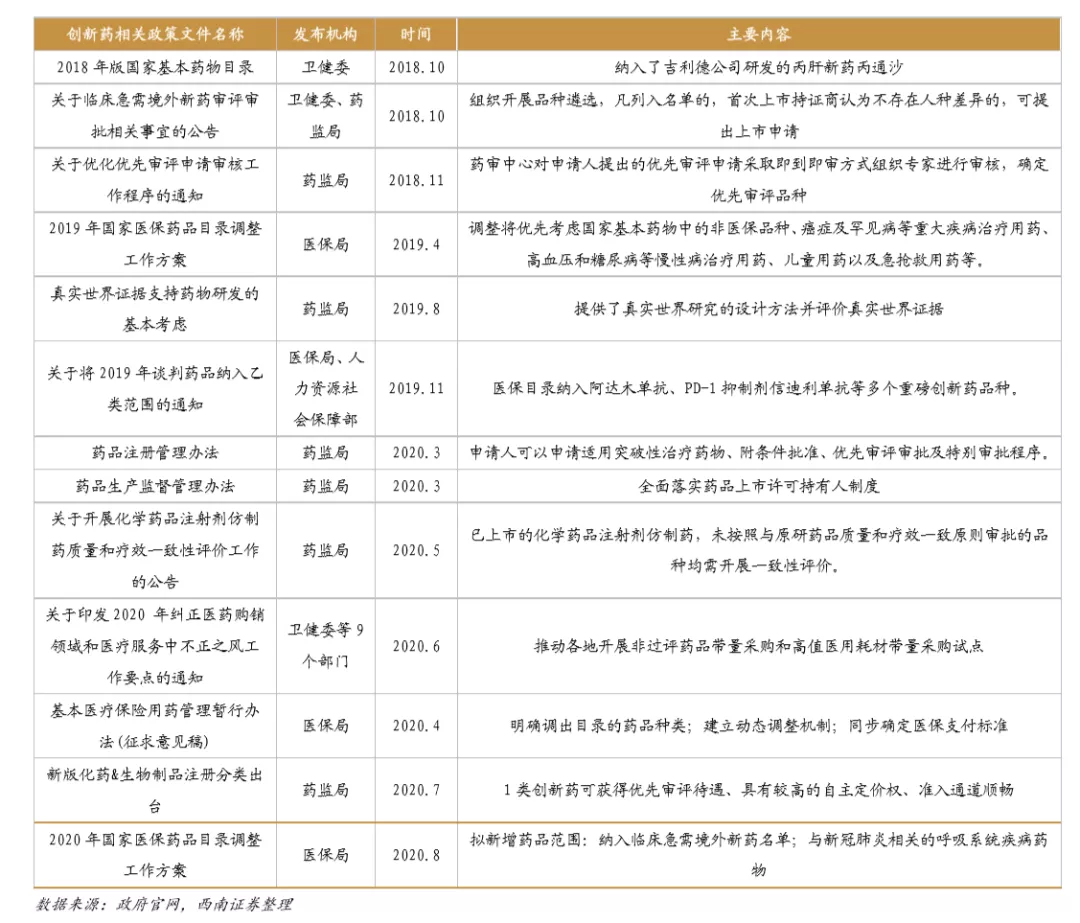

2015年8月,国务院印发《关于改革药品医疗器械审评审批制度的意见》,设定了提高审评审批质量、提高仿制药质量、鼓励研究和创制新药、提高审评审批透明度等主要目标,表明我国药品审批改革正式进入执行阶段。截至2020年8月,国务院、国家药监局、卫健委等相关部委先后发布多项鼓励创新相关文件。具体内容主要包括:1、加速创新药审评审批;2、加入ICH,推进临床结果国际互认;3、医保目录谈判和动态调整,加速创新药上市即进入医保。

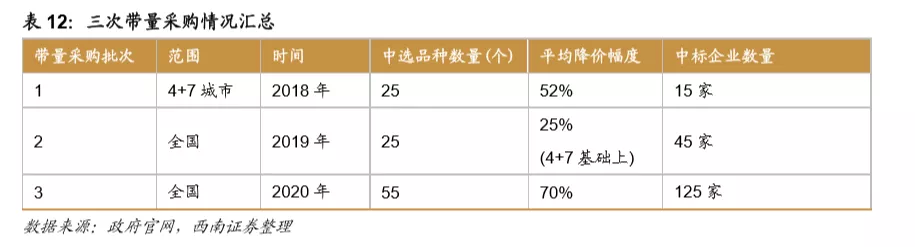

鼓励创新的同时,国家加速推进固体口服制剂的一致性评价,另外注射剂一致性评价也即将开始,一致性评价为后续的带量采购打下基础,目前国家集采已经进行到第三次,预计2021年将开始第四次,同时注射剂的集采后续也将启动。国家集采大幅压低仿制药价格,倒逼药企转型创新研发。

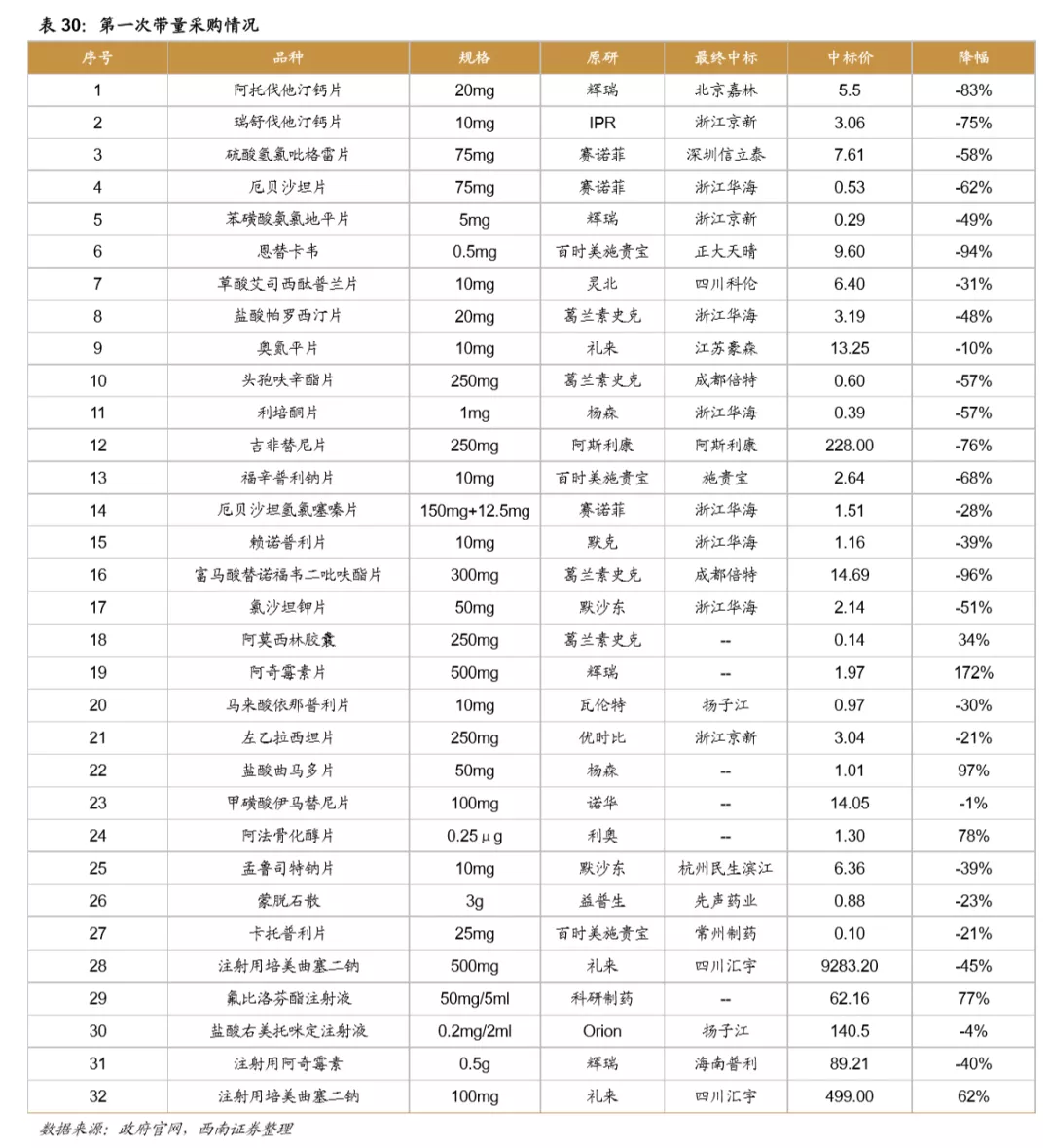

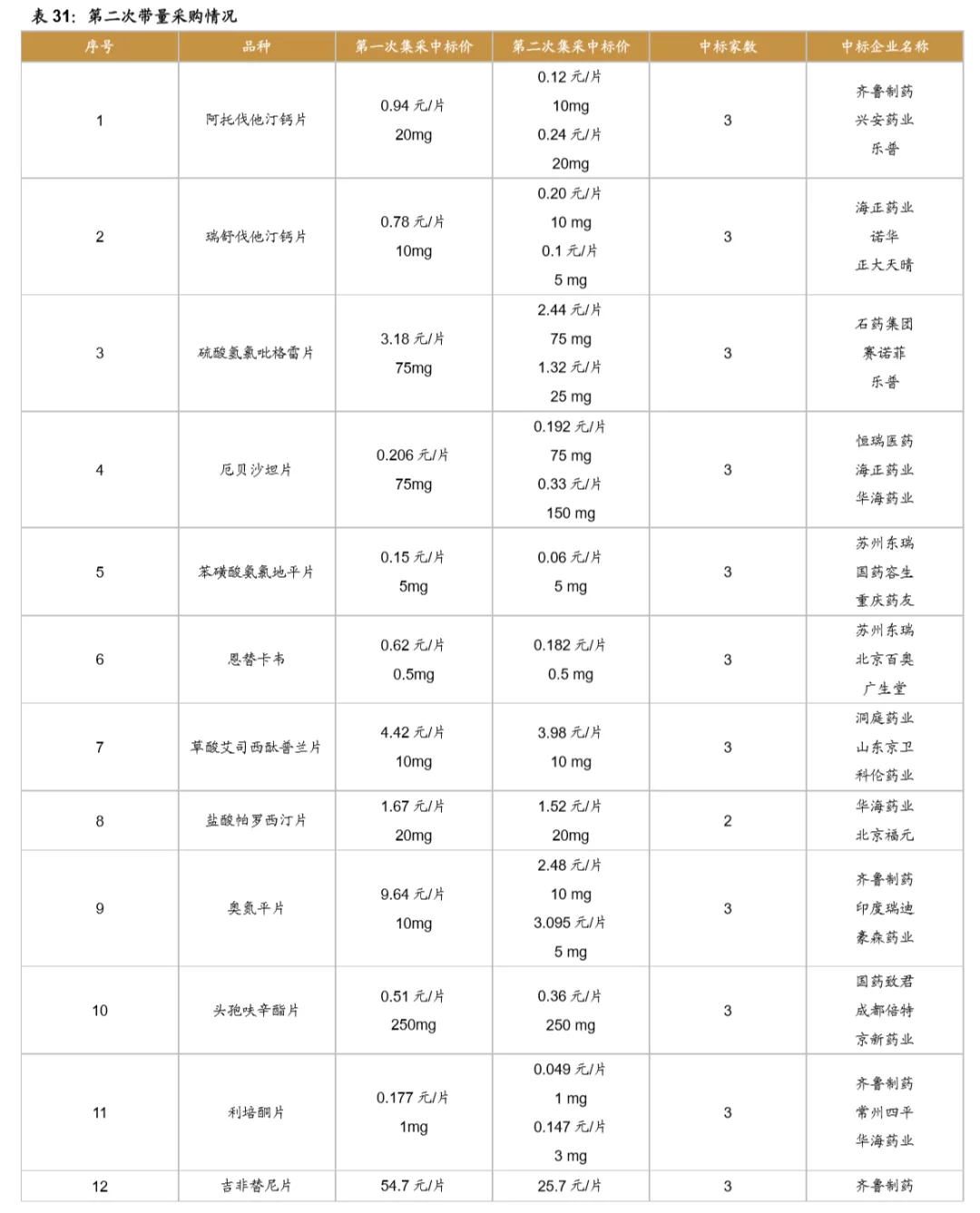

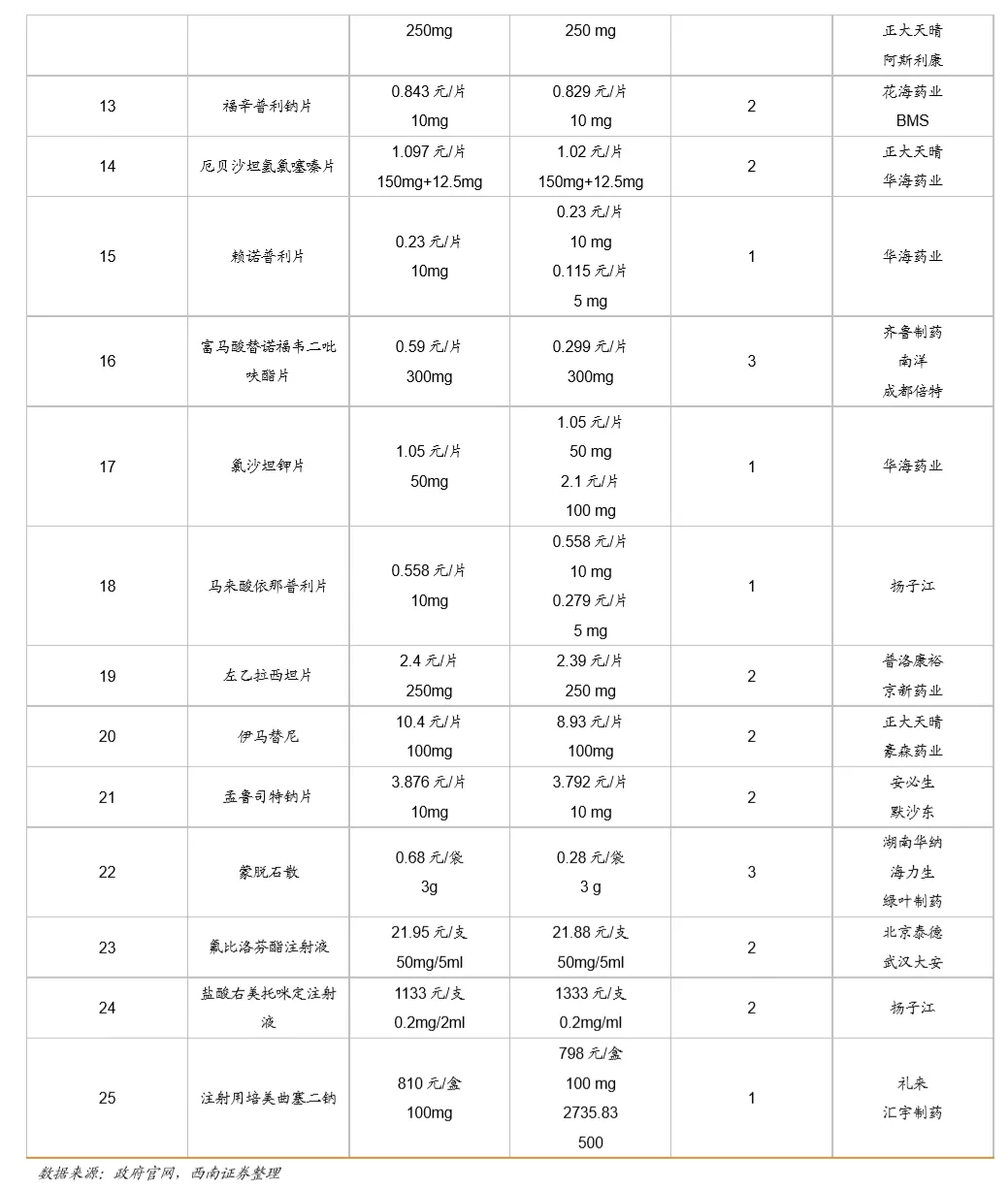

从第一次带量采购来看,共25个品种中选,涉及15家药企,平均降幅在50%以上,部分产品降幅在90%以上,仿制药利润空间被大幅压缩。第二次带量采购在第一次带量采购品种的基础上进行了全国的拓面,范围更大,采购量也更大,同时进一步降低了药品的价格。第三次带量采购相比第二次带量采购,增加了很多新的品种,这也与国家的一致性评价评价推进的速度有关,本次带量采购中标55个产品,产生中选企业125家,中选药品品规191个,平均降价幅度超过70%,最高降幅高达98.7%,仿制药利润进一步被压缩。

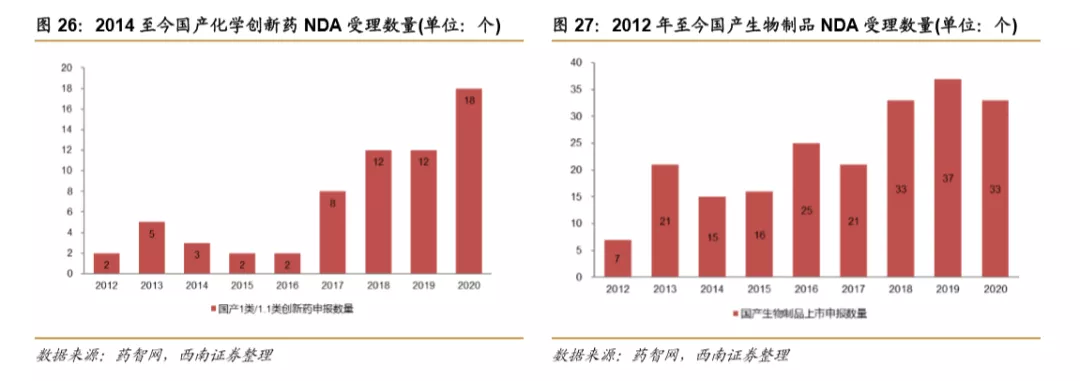

国内创新药申报数量呈上升趋势。2012年至今,国内化学创新药和生物制品数量均呈现增长趋势,2019年化学新药申报数量为12,生物制品申报数量为37。2020年数据截止12月4日,预计2020年将有望突破历史新高。

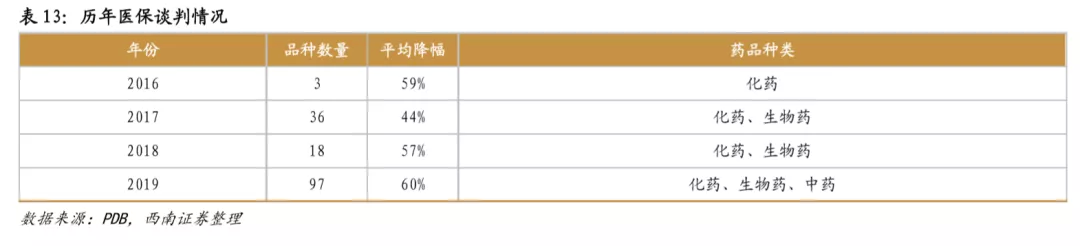

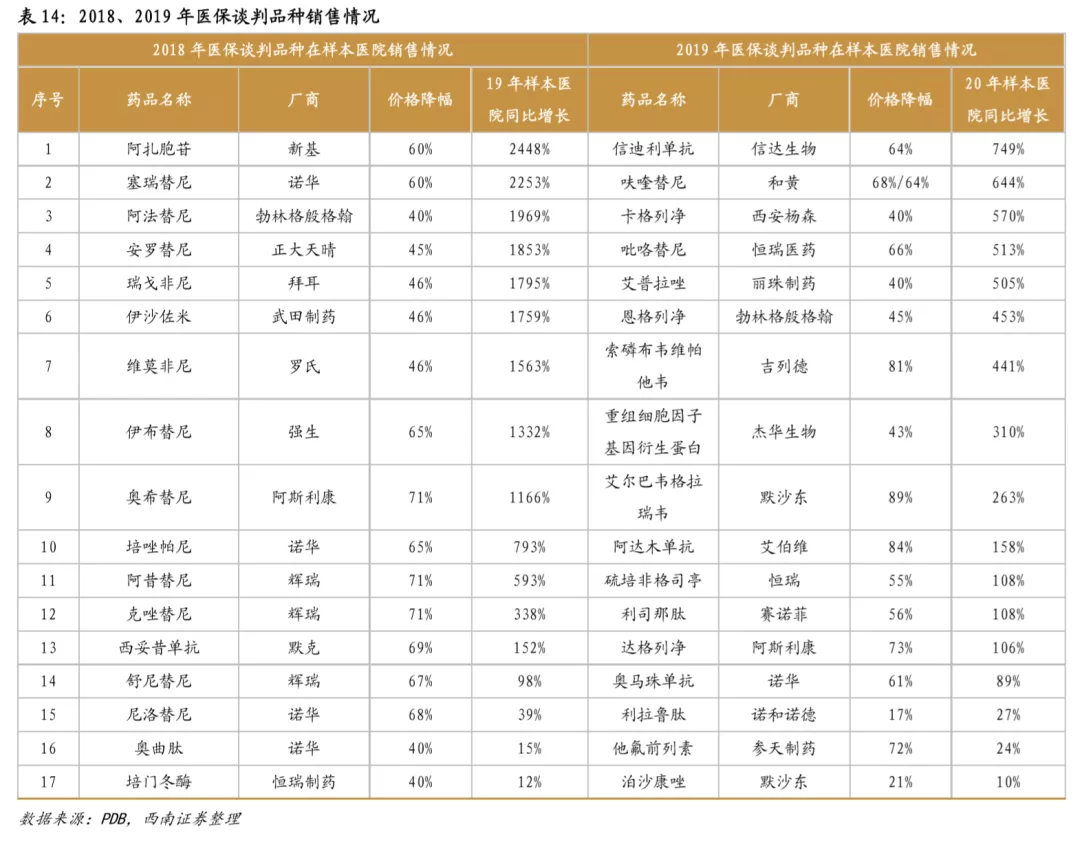

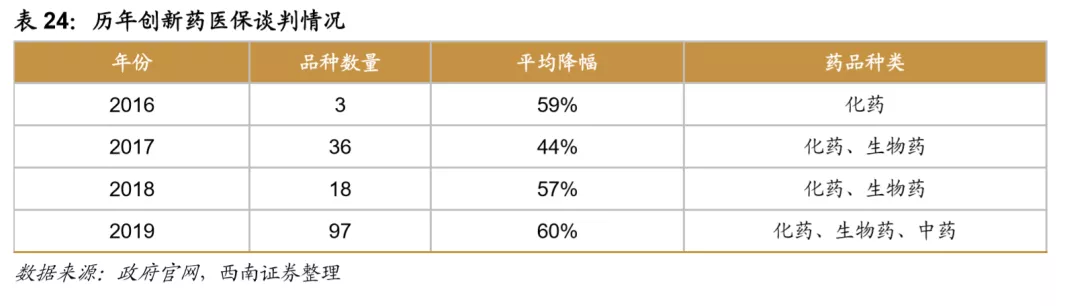

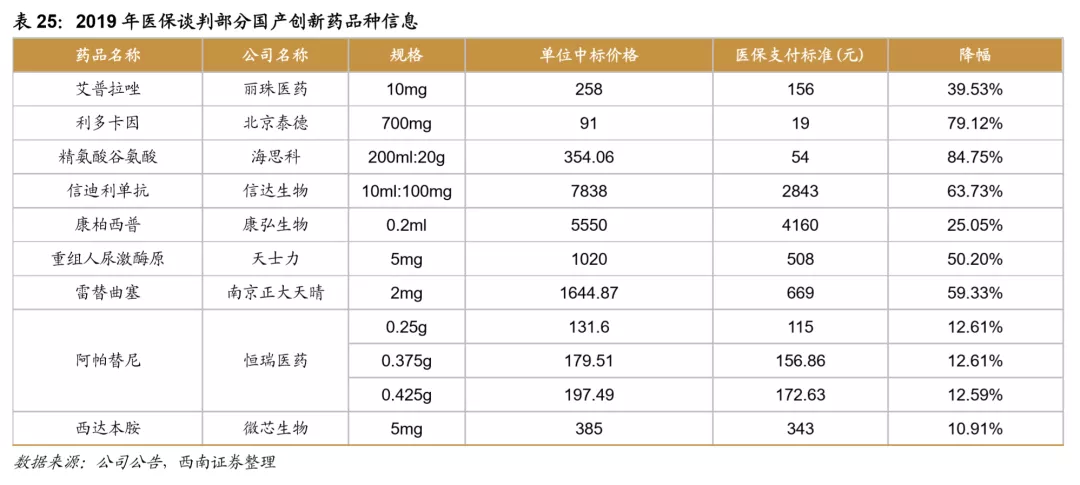

新药医保谈判已成常态,快速进医保有利于销售放量。2016年-2019年,医保局已经历四次创新药医保谈判,从谈判结果来看,大多数谈判药品进入医保后,虽然价格下降,但销售大幅增长,从而总体销售额也获得可观增长。从2018年医保谈判品种来看,最终谈判成功17个品种,其中13个品种在次年实现了翻倍以上的增长,销售情况优异。2019年通过谈判新进入医保的信迪利单抗、呋喹替尼、卡格列净等品种,2020H1在样本医院同比增长超过5倍,是降价进医保带来爆发性增长的典型例子。

2.2 国内创新药市场处于从仿创到全新的过渡阶段

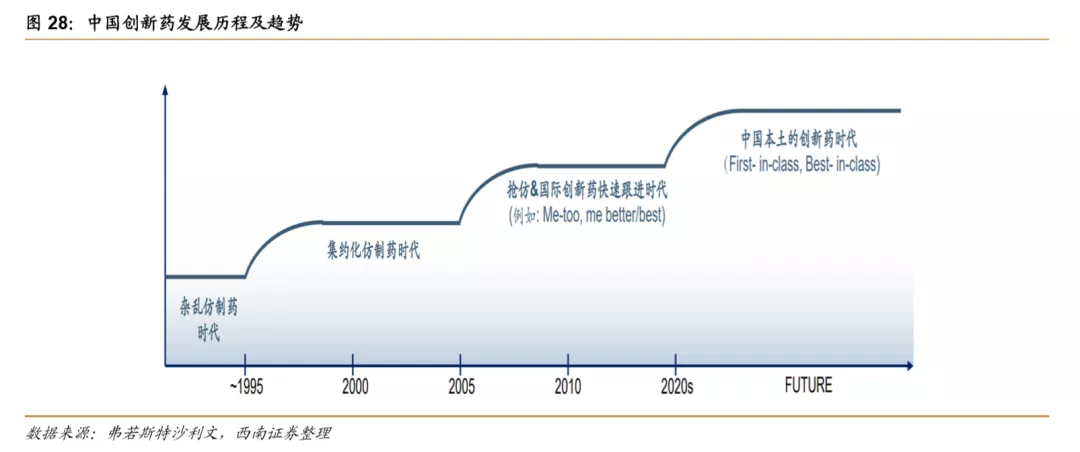

2000年后,随着归国科学家创业增加,我国创新药领域逐渐发展起来。2005年前后,我国自主创新一类新药开始陆续上市,包括改构人肿瘤坏死因子、重组人5型腺病毒、尼妥珠单抗、艾普拉唑等。2015-2025年预计将成为国内第一批me too/me better型创新药大量上市时期。同时,2015年后,国内创新药企业开始逐渐向未验证创新靶点布局,预计我国第一批自主全球firstin class产品将在2025-2030年上市,我国进入本土创新药时代。

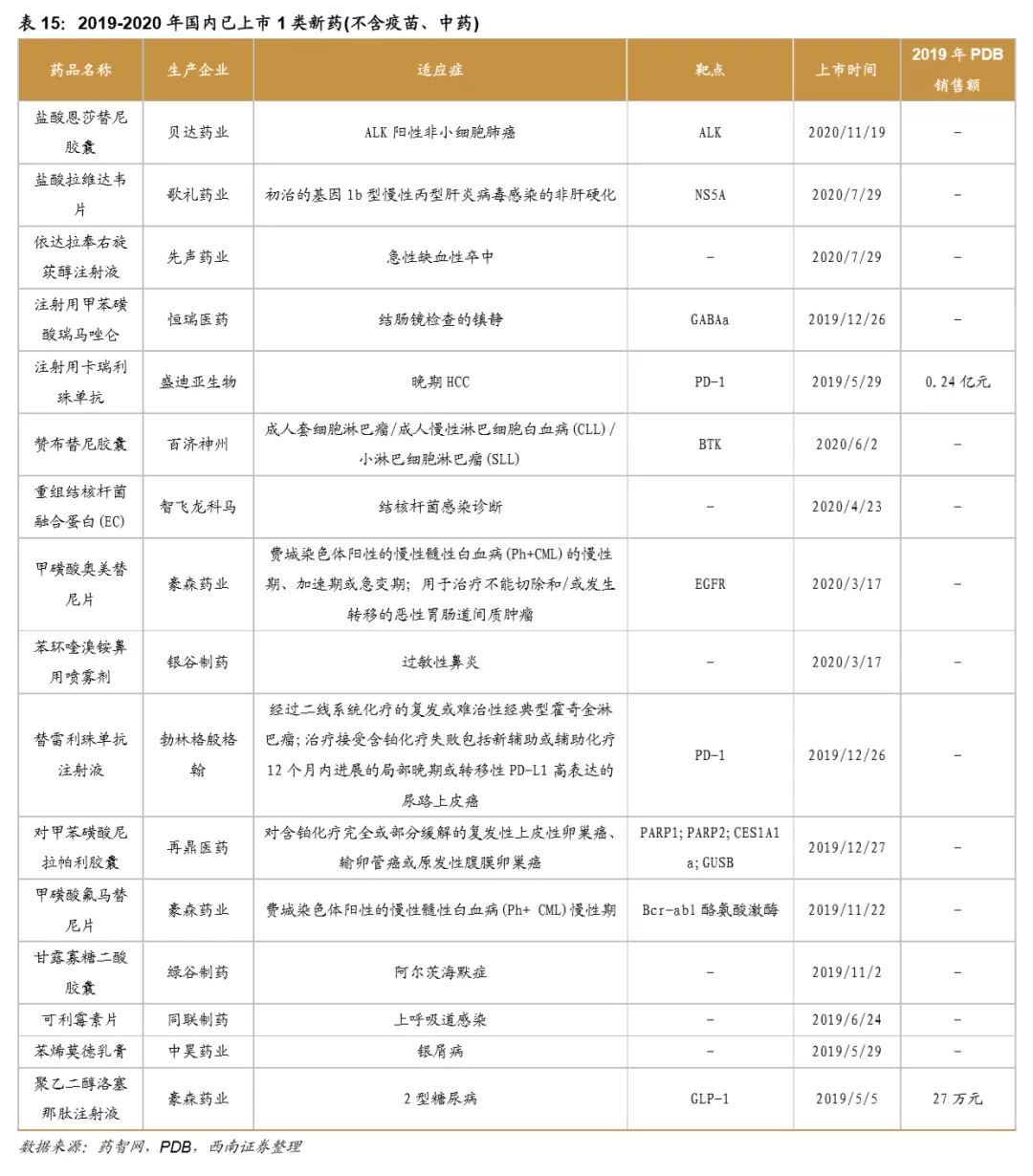

2010-2025预计将是我国仿创型新药批量上市时期。2011年上市的埃克替尼,2014年上市的阿帕替尼你,2018年上市的吡咯替尼、安罗替尼都是这一时期的代表性药物。近两年我国上市的1类创新药共有16种,其中恩莎替尼、卡瑞利珠单抗、奥美替尼、替雷利珠单抗、氟马替尼等重磅创新药品陆续上市,覆盖多个临床疾病领域以及药物靶点,创新成效显著。创新药销售额逐年上升,预计企业将会进一步加大新药研发投入力度,布局多个临床研发管线,加快国内创新药市场转型。

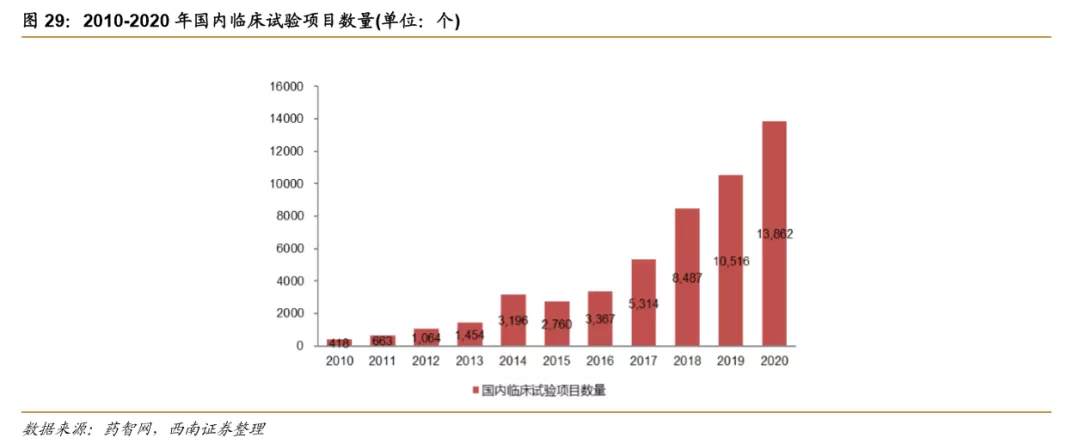

临床研究项目数量高速增长,奠定未来创新药上市高基数。从临床试验项目数量看,我国在2013年之前临床试验项目数量较少,2014年开始国内临床试验数量开始突飞猛进,2020年截至目前已达到13862个,超过去年整年总和。2015年到2020年的年复合增长率为38%,说明我国对创新药物的重视程度逐步提升,企业的研发投入逐渐加大,从而助力国内创新药市场的蓬勃发展。从研发靶点来看,国内一些企业也在逐步涉足到非验证性的创新型靶点,比如君实的BTLA单抗为首个FDA获批的该靶点药物,恒瑞医药在2019年申报IND的SHR5126研发进度处于全球第一梯队。

在仿创阶段容易出现靶点拥挤的现象。对比中国和全球的在研靶点数据发现,国内热门靶点的集中度远高于全球。全球前十大创新药热门靶点的集中度为13.08%,而国内这一数值为29.28%。最拥挤的几个靶点VEGFR/VEGF、EGFR、PD-1/PD-L1等靶点的在研项目在全球同靶点中占比均超过50%。靶点拥挤造成投资回报率下降,从而倒逼企业从仿创向创新转型,预计随着我国创新药行业逐渐向“全球新”迈进,靶点拥挤现象将逐渐改善。

2.3 Lisence-in成为国内企业享受国内创新药市场的重要途径

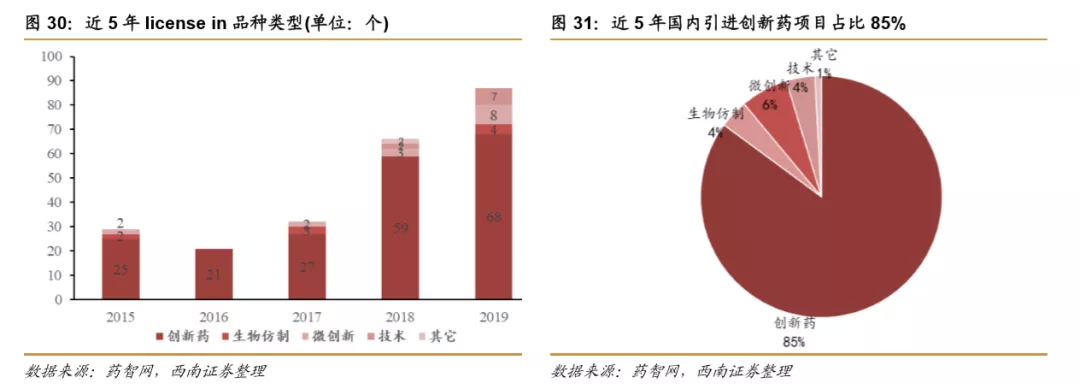

近年来,随着药审速度加快、对境外临床试验数据的接受、药品上市许可人制度的出现等一些列政策利好,创新药研发投资热情高涨。License-in是企业快速布局创新药的捷径,也是很多大药企持续推出重磅品种的重要来源。早期项目的license-in考研企业的多重能力,包括对疾病的理解、对项目研发思路的理解、评判项目最终成药的概率,从而给出一个合理的价格。晚期项目的license-in更多考研企业的市场推广与销售能力。中国的创新药企业中,既有可以评估项目的资深科学家的企业,也有优秀的销售市场推广团队的企业,所以承接license-in项目应该不是难题。当前不少创新药企业也在积极进行BD项目,据医药魔方统计,2019年我国共licensein 87个项目,2017-2019年呈现加速增长的趋势。近5年国内引进创新药项目共200个(涉及交易186笔),占全部项目数量的85%。君实生物的管线中已经有11个license-in项目,复宏汉霖(CART)、贝达药业(CM082)、歌礼制药(NASH药物)等都是lisence in项目。

从近5年引进的创新药项目所处阶段来看,早期的项目(临床前~Ⅰ/Ⅱ期临床)一直比较受到青睐,临床前项目最多,占比为24%,Ⅰ期临床项目占比达到了21%;从疾病领域分布来看,肿瘤、血液疾病占比较大,合计占比超过50%,其次是感染、免疫、消化等领域。

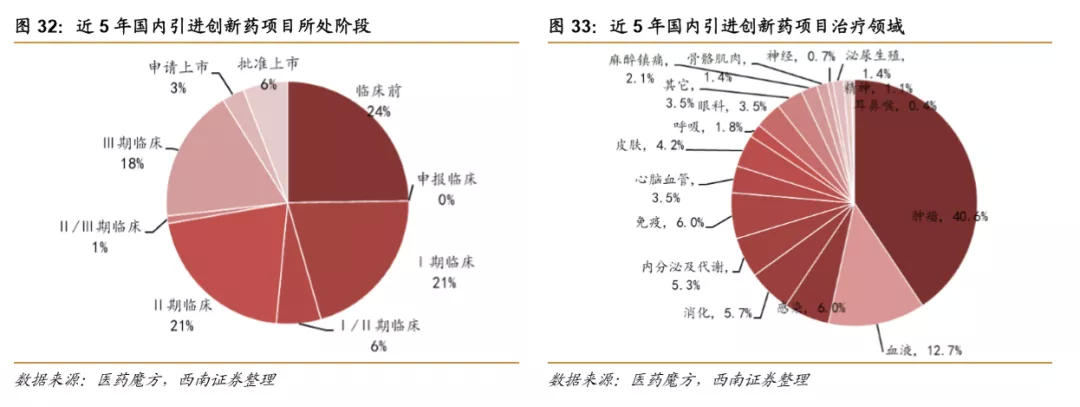

国内企业积极通过License-in扩充产品管线。再鼎医药是license-in最为活跃的创新药企业,其通过资本支持快速丰富产品管线,2017年登陆纳斯达克,2020年在港交所上市。同样借助license-in模式发展的云顶新耀也于今年10月在港交所上市,其成立时间不过3年,目前云顶新耀的8条在研管线均为license-in,涵盖肿瘤、免疫、心肾和感染性疾病四个领域。

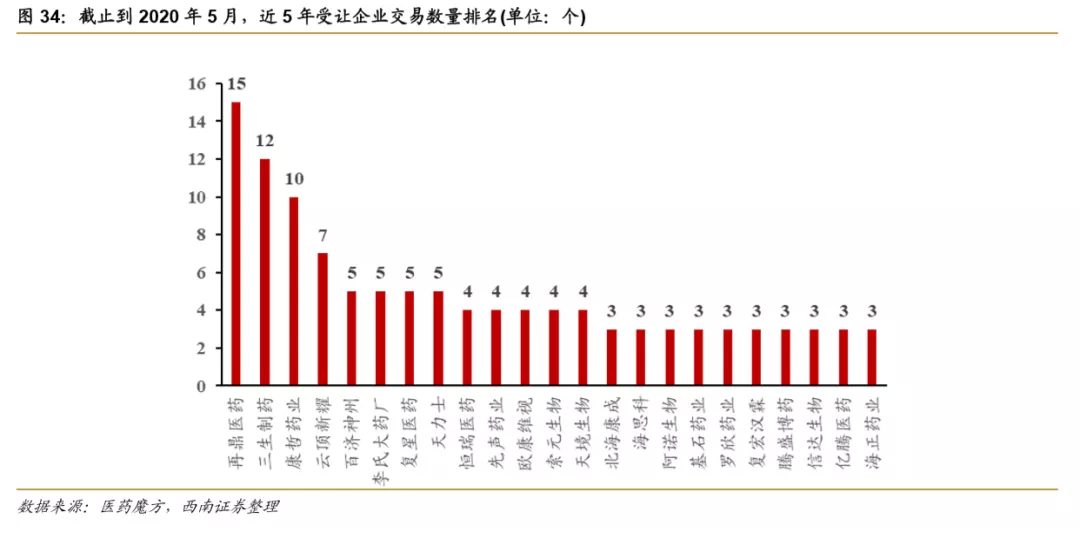

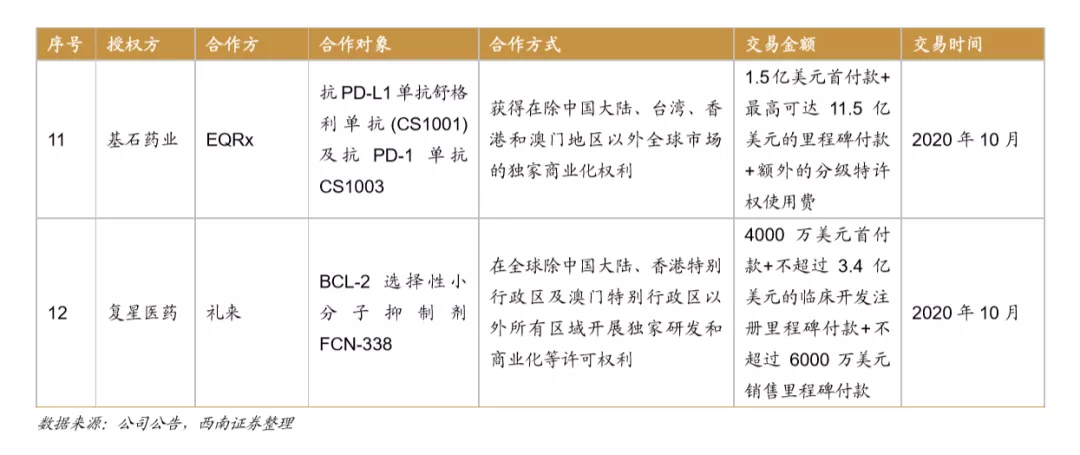

2.4 License-out助力国内创新药分享全球市场

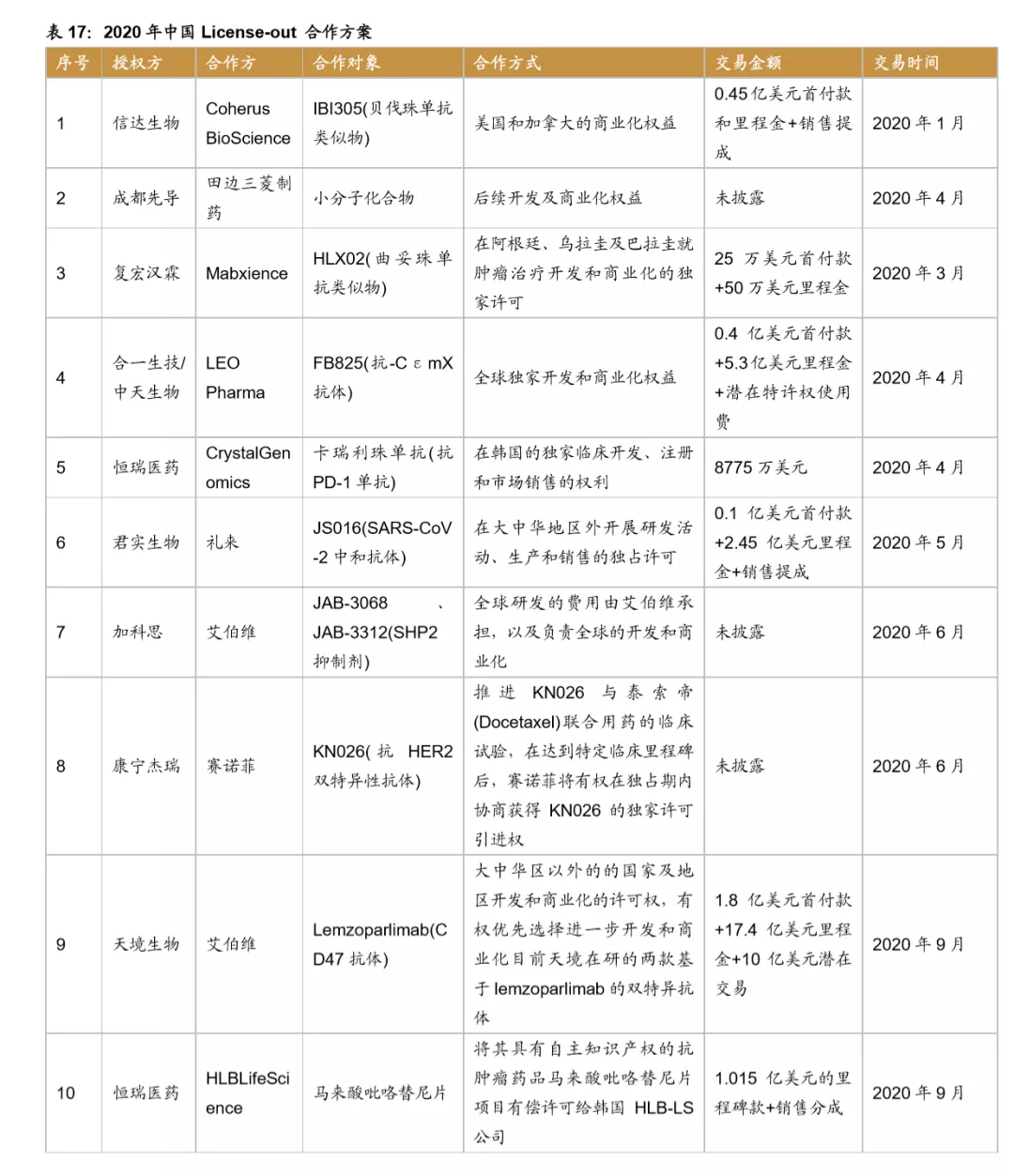

License-out合作形式多样,数量不断增加。据不完全统计,自2007年至2020年开始中国license out数量已达38项(中止3项目),根据公布28项的合作方案,涉及的里程碑及首付款约107.5亿元。License-out步伐从2018年起大幅加快,有7个药物与国外企业开展商业合作,2020年License-out再创新高,达到12个,预计随着未来中国药企研发能力不断加强,License-out数量还将进一步增加。

合作模式不断拓展,License-out前景大有可为。随着中国药企研发能力的不断加强,新药制造能力快速提升。与国外企业的合作模式不断拓展。从合作授权方看不仅为全球知名药企,也包含日本、韩国等的中型生物公司,比如恒瑞医药与韩国CrystalGenomics Inc合作,复宏汉霖还与Mabxience在阿根廷、乌拉圭及巴拉圭地区开展商业化合作,授权地区的布局和规划更加完善,提升了license-out 的广度和深度。授权品种从单纯的药物授权拓展到新药研发相关技术平台,比如2019年金斯瑞生物将授权ABL Bio使用金斯瑞生物SMAB双特异性抗体平台开发多个双特异性抗体分子,不断提升License-out收益。

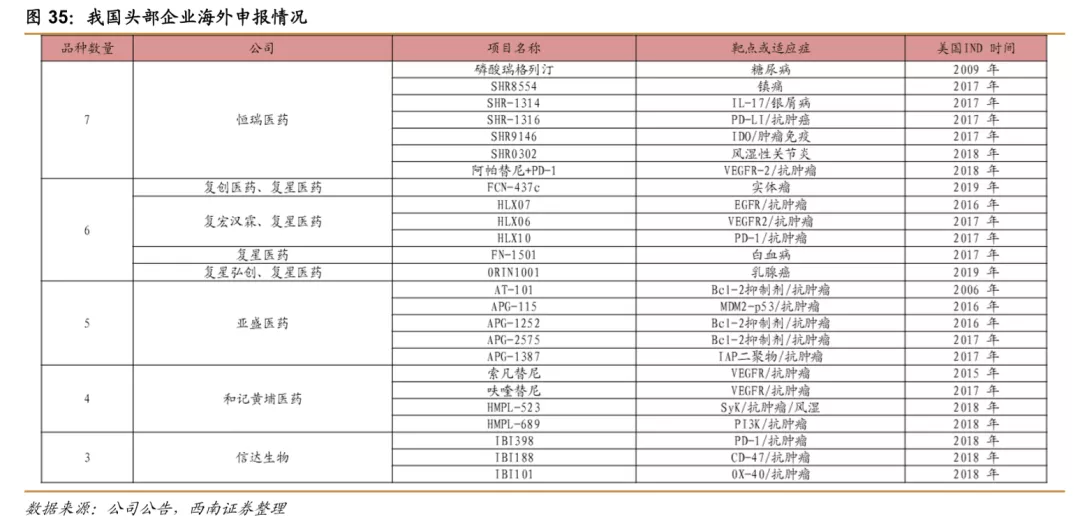

License out之外,我国创新药逐步开始在海外市场申报,其中恒瑞医药已经有7个产品在美国IND,复星有6个,其他的中小型的创新药企业也都有部分品种在美国申报临床,目前进度较快的是康弘药业的康柏西普,目前已经在海外开始临床三期,预计有望成为我国企业第一个在海外上市的创新药。我国药企的创新药进入全球,充分表明了我国药企研发实力的增强,预计未来产品国际化将是我国药企的重要布局方向。

2.5 预计有更多的首创新药、差异化品种进行研发

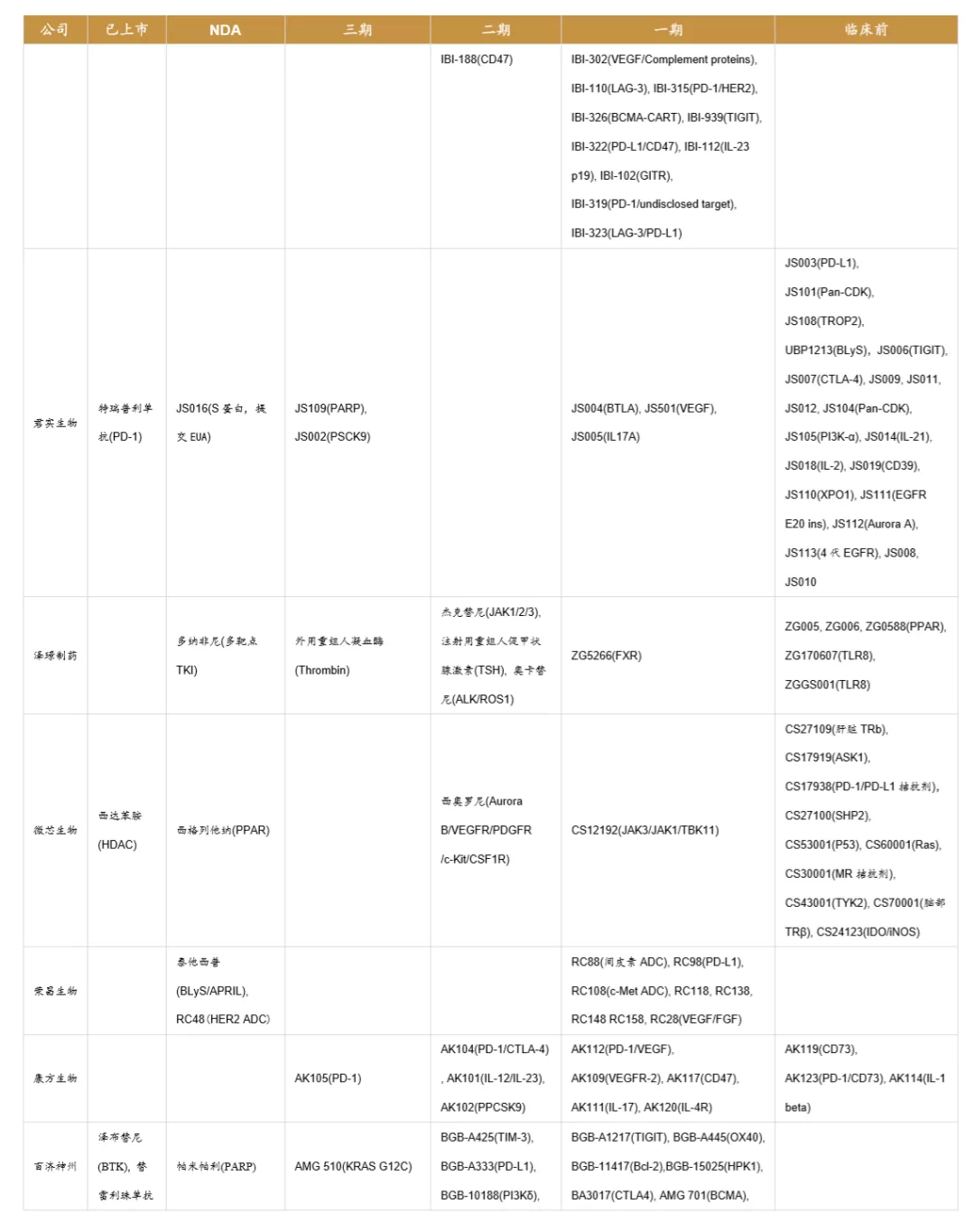

目前国内的创新药公司包括老牌龙头企业和新兴初创型公司。恒瑞医药、中国生物制药、瀚森药业、石药集团是国内老牌药企积极进行创新药研发的代表。贝达药业、信达生物、君实生物、百济神州等则是新兴初创型创新药企的代表。从已上市&在研品种数量来看,排名前五的企业分别是:恒瑞医药、中国生物制药、百济神州、石药集团、复星医药。

我国创新药公司主要包括根基深厚的大型综合药企和以创新药起家的新兴企业,大型药企的优势在于研发资金充裕、具有成熟的营销推广团队;新兴药企的优势在于,大部分新兴药企的创始人都是科学家背景,具有前沿的研发视野,是催生独角兽企业的摇篮。

2.6 资本市场助力创新药公司打开募资通道

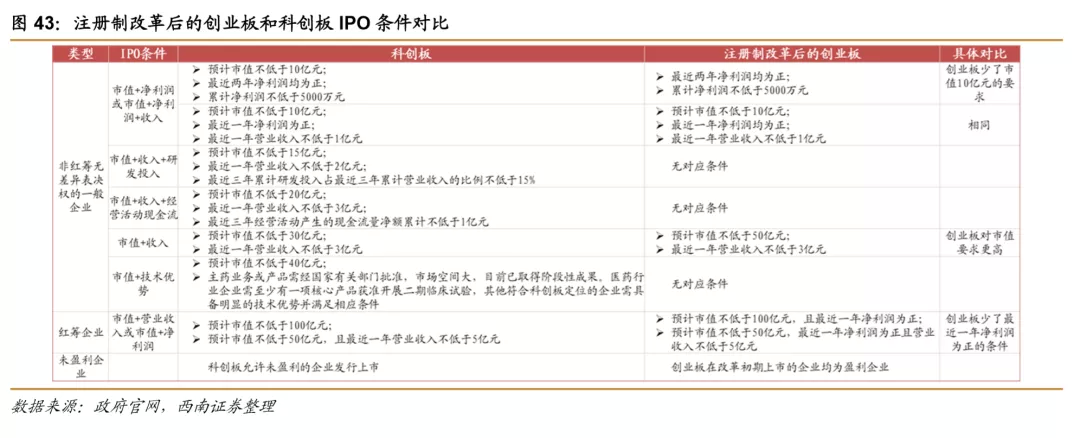

创新药企业前期投入高,对资金需求强烈,二级市场纷纷为创新药企业打开融资通道。继2018年港交所允许未盈利生物医药企业上市后,科创板开通后也为未盈利生物医药企业开通了上市渠道。从而迎来一波创新药企业的上市热潮,退出机制变顺畅也促进了一级市场的投资热潮。目前港股上市新兴创新药企业12家,A股科创板上市新兴创新药企业9家,A股创业板上市1家。随着创业板对未盈利生物医药企业大开口大门,预计接下来也陆续有企业在改板上市。

3 创新与成本驱动下,我国CXO行业迎来快速发展

3.1 一、二级资本市场大力投资支持医药创新

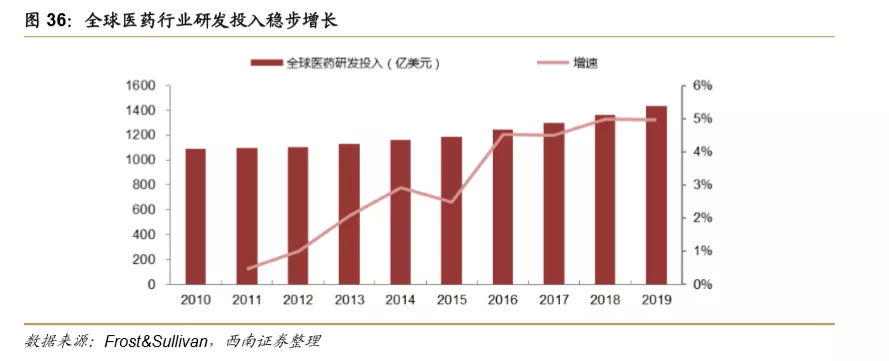

3.1.1 全球研发投入稳步增长,中小公司比例持续增加

2008年金融危机对全球医药研发造成较大冲击,研发投入增速降至1%,2011年开始,增速逐步企稳回升,2019年全球医药研发投入同比增速已经达到5.0%。从绝对值来看,全球医药行业研发投入从2010年的1090亿美元增长到2019年的1434亿美元,复合增长率为3.09%,预计2020-2025年全球医药研发仍将以3-5%的速度稳步增长。

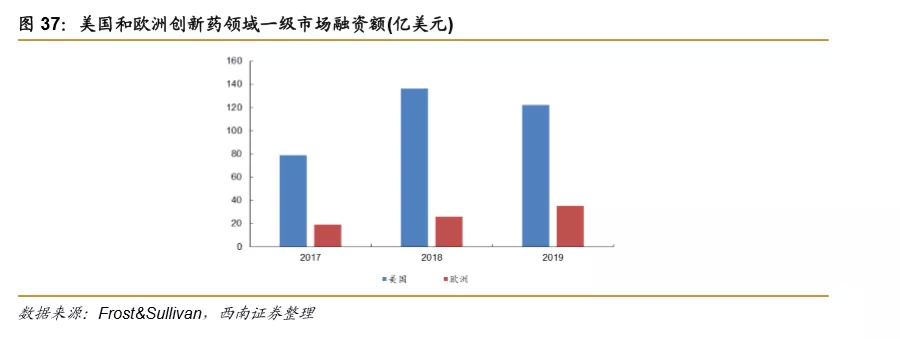

2019年全球创新药领域一级市场融资额仍处于较高水平,2019年美国和欧洲创新药领域风险基金投资额分别为122亿美元和35亿美元,美国同比略有下降,欧洲仍维持较好增长。

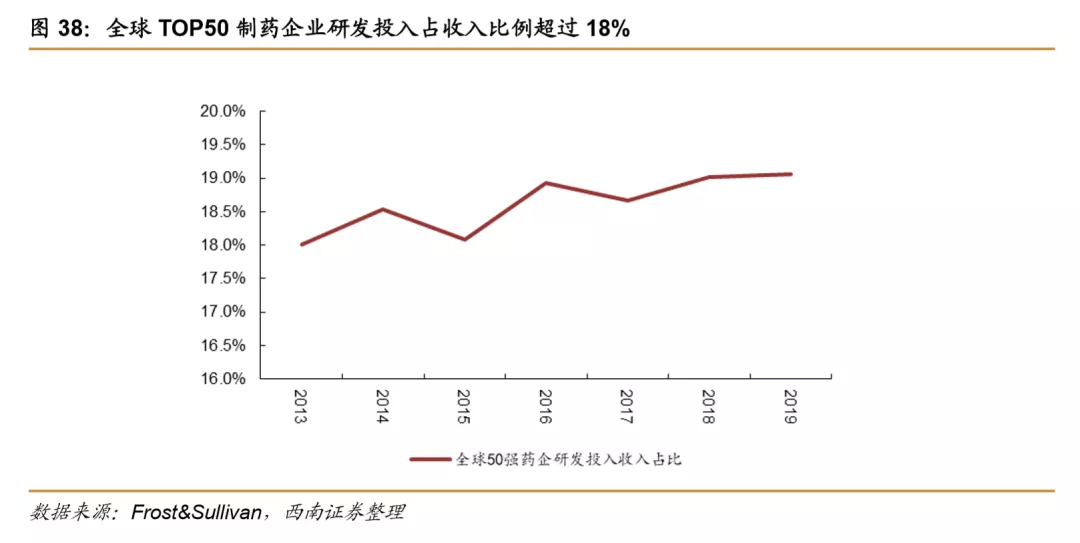

从二级角度来看,全球TOP50制药企业研发投入占收入占比也在持续提升,从2013年的18%逐步提升到2019年的19%,预计未来仍将持续上行。

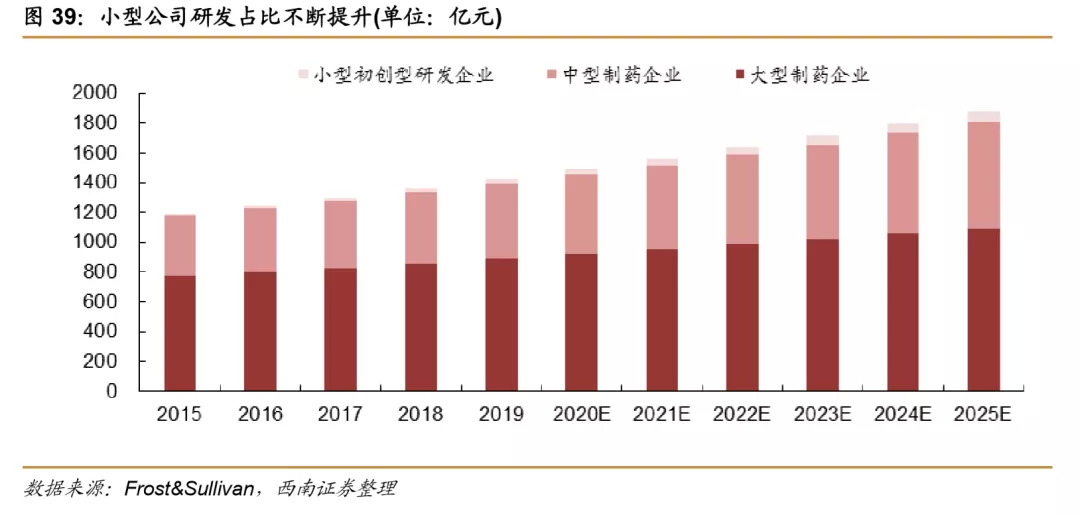

除了传统大型企业积极创新研发以外,中小型制药企业研发积极性和能力也在逐步增强,全球在研新药中小型制药企业研发的新药占比从2011年的14.8%左右迅速增长到2018的19.3%左右,同时,小型企业的投入和占研发总投入的比例也在不断加大,根据Frost&Sullivan预测,中小型制药企业研发投入金额占比有望从2015年的35%提升到2025年的41%。由于创新药销售弹性较大,新建产能周期长,固定投入相对较大,以及折旧相对较多,小型制药企业相比大型医药公司更倾向于将研发生产等环节进行外包,进一步带动全球CXO行业发展。

3.1.2 我国资本市场助力创新药企业,整体研发投入不断加大

从我国A股医药企业的研发投入来看,2019年研发投入已经超过400亿元,同比增速在20%,恒瑞医药、贝达药业等创新药企业研发投入占收入比重均超过15%,预计未来A股医药企业研发投入仍将保持快速增长。

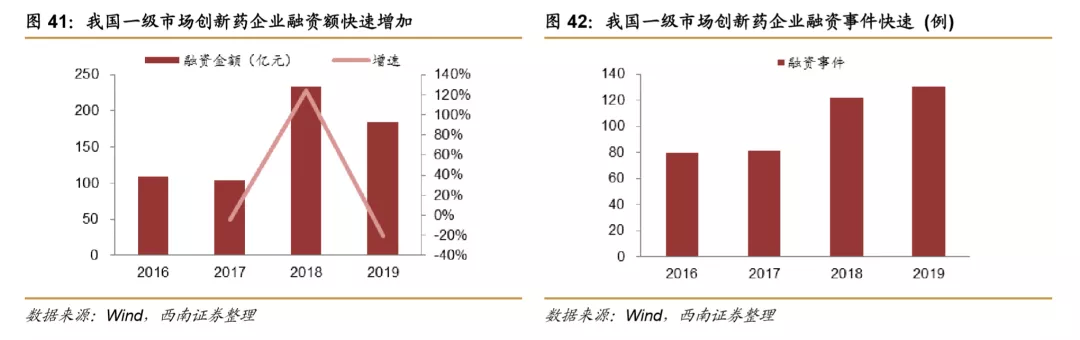

大型药企转型研发的同时,创业型的创新药企业数量快速增加,逐步成为我国创新药研发的主力,2018年我国一级市场创新药企业融资额快速增加,2019年融资额仍然接近200亿元,仍然处于相对较高水平,同时融资事件数量也在快速增加,biotech融资额以及研发投入的快速增加,成为推动我国CXO行业发展的重要动力。

伴随着一级市场融资的火爆,研发人才也在持续回流。近几年,国家采用多渠道引进国际人才,构建高端人才体系,促进原创新药研发产业发展,其中“两院院士体系”、“长江学者计划”和“杰出青年科学基金”等人才选拔作用明显。另外国内宽松的政策环境已经大批新建设的创新产业园也吸引了大批优秀化学、生物、医药人才的回国创业,创业型的创新药企业数量快速增加,为中国医药的创新注入了强劲动力。

一级市场对创新药投融资额持续加大的同时,二级市场对创新型医药企业也进一步打开通道,港交所针对生物医药企业的绿色通道、科创板以及创业板注册制均为创新药企业打开了融资的大门,越来越多的Biotech类企业进入二级市场,资金实力进一步增强,以百济神州、信达生物、基石药业、再鼎医药为代表的Biotech企业上市后研发投入继续保持高速增长。

3.2 创新药进入医保和治疗指南加速,可及性快速提升

2017年人社部发布的《关于公开征求建立完善基本医疗保险、工伤保险和生育保险药品目录动态调整机制有关意见建议的通知》中,明确拟初步建立药品目录动态调整机制,目的在于及时将更多救命救急的好药纳入医保。目前针对创新药进入医保,我国采取的是降价谈判的方式,目前已进行四次医保目录准入谈判,其中前三次主要针对抗癌药物,第四次大幅扩大范围,纳入各个治疗领域的新药74个,还包括23个中成药。未来新药上市即通过谈判降价进入医保,或者通过医保目录动态调整进入医保将可能成为常态,降价幅度则与创新程度、疗效、竞争格局密切相关,只有临床稀缺、疗效好的创新药才具有较强的议价能力,同时,及时进入医保也对新药销售放量具有极大促进作用。

以参加第一次谈判的贝达药业的埃克替尼为例,上市后销售额持续快速增长,但是直到2017年2月才通过谈判降价的方式进入医保目录,随后快速放量,2017年样本医院销售增速达到21.4%,2018年样本医院销售额增速就达到44%,可见进入医保对于创新药的销售有很大的带动作用。

近两年,我国国产创新药进入集中获批上市阶段,2018年开始,具有代表性的和记黄埔的呋喹替尼、信达生物的信迪利单抗、中生制药的安罗替尼、恒瑞医药的吡咯替尼和卡瑞丽珠单抗等先后上市,治疗领域也主要集中在抗肿瘤,上市后基本均在第二年就进入CSCO相关适应症的临床治疗指南,进入指南首先体现了对我国国产创新药的认可,同时可以增加患者对药品的可及性,另外,也有助于相关创新药的快速放量。

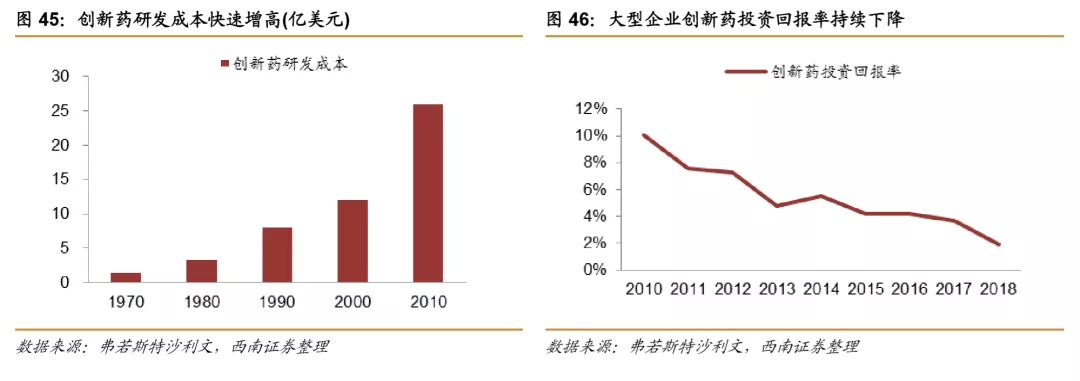

3.3研发与生产困境,是催生CXO行业的根本原因

研发难度不断加大,促使药企与CXO企业合作。近几十年,随着疾病的日益复杂,已知靶点的不断消耗,以及政策监管要求的不断升级,医药公司的研发成本不断攀升,研发周期不断增长,研发成功率明显下降,给制药企业的研发带来巨大压力,为提升研发效率与成功率,药企逐步加大与CXO企业合作,促进CXO外包率逐步提升。

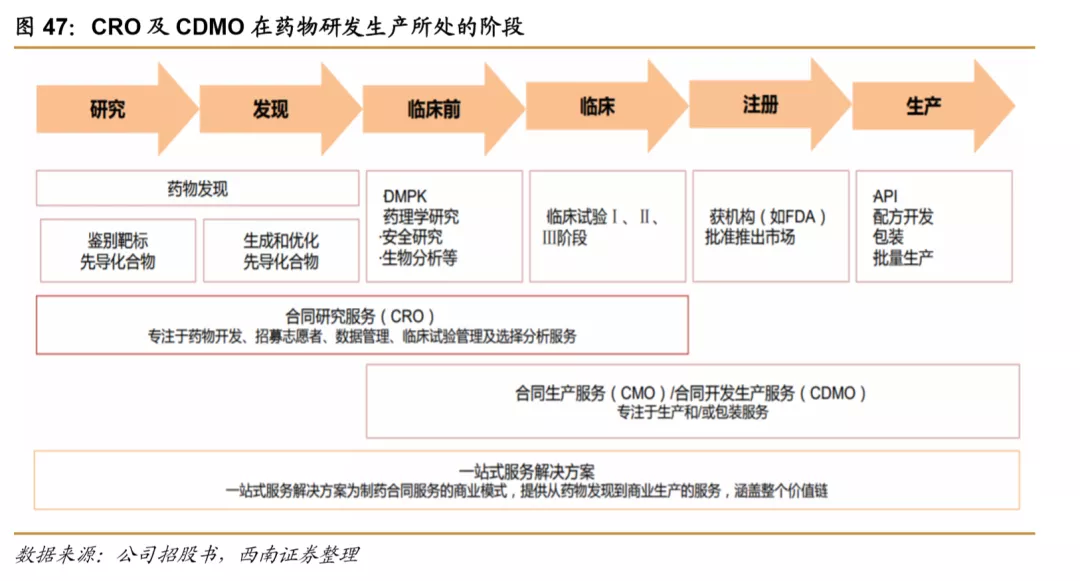

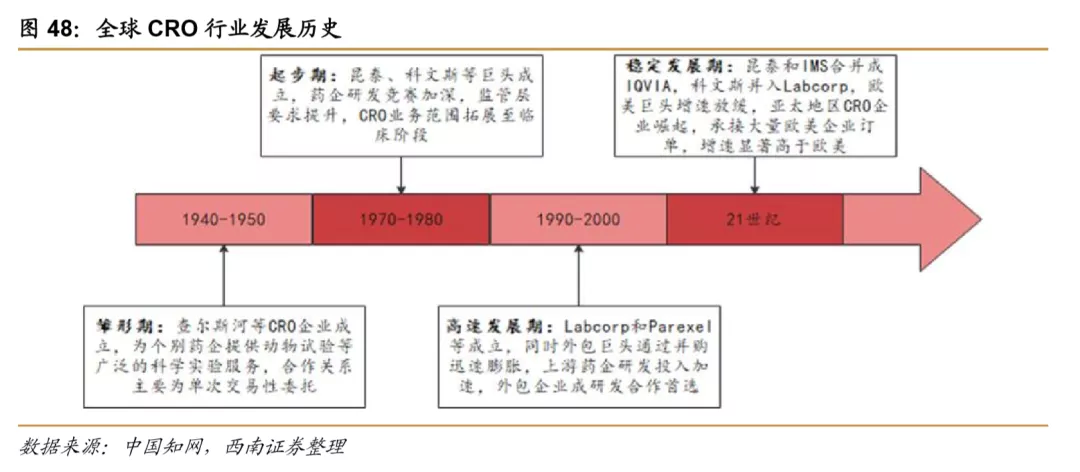

全球CRO行业大致可以分为雏形期、起步期、高速发展期和稳定发展期四个发展时期。20世纪40年底开始,开始出现为部分药企提供科学实验服务的早期CRO公司,1970年代昆泰、科文斯等创立,CRO服务逐步从科学实验服务拓展到临床试验服务,1990年代CRO行业进入了快速的并购发展阶段,国际CRO市场竞争格局不断集中,大型企业涌现。进入21世纪后,欧美CRO市场发展基本成熟,行业增速整体放缓,同时相比之下,亚洲地区在人才、成本等方面有较大优势,国际CRO产能逐步向亚洲转移,以药明康德为代表的龙头涌现。

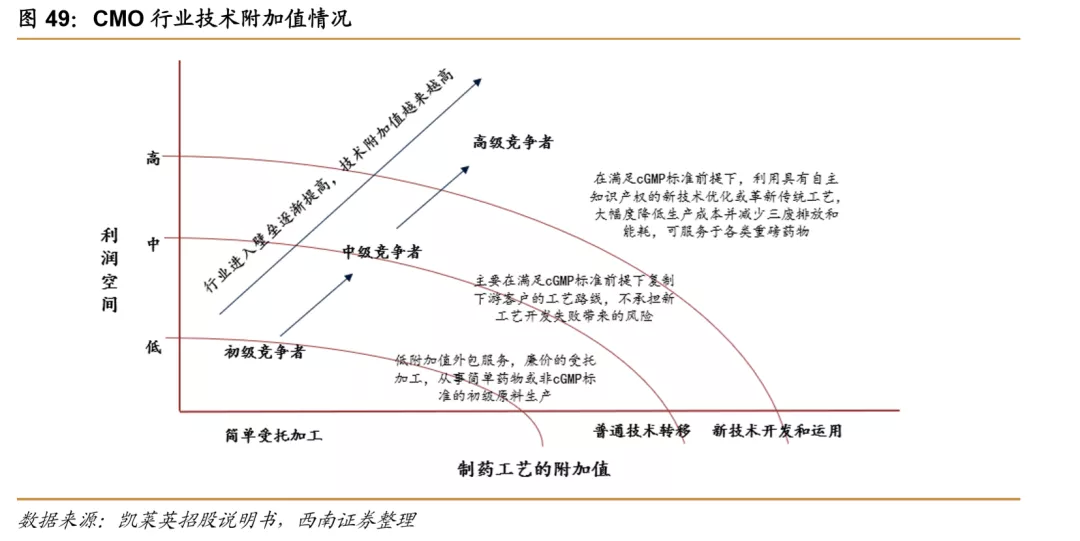

国际CMO行业发展相比CRO时间要稍短,早期国际上没有专业的CMO企业,更多的是部分化工企业、农药企业等将多余的产能用于医药的委托生产,直至1980年代,才开始有部分企业转型为专业的CMO公司,并从之前的小分子药品生产转向大分子药品的生产。近几年,CMO企业提供服务的能力在逐步提升,业务模式也从最初的“技术转移+定制生产”逐步发展到现在的“定制研发+定制生产”,CMO企业越来越多的参与到制药企业的研发环节之中,技术附加值和利润水平持续提升,CMO企业逐步转型升级为CDMO(ContractDevelopment Manufacturing Organization)。研发能力的提升也使CDMO企业和药企的合作也愈加深入,客户粘性也越来越强。产业的升级带动了整个行业进入壁垒的快速升高,随着行业从资本密集型向技术与资本复合密集型的升级,强者恒强的局面愈加明显。

3.4 成本优势带动下,国际CXO产能持续向我国转移

就CRO行业来看,我国CRO服务成本远低于发达国家,其中临床前CRO 领域对人才依赖度较高,我国人才供给充足且人工成本相对较低,带动临床前CRO率先向我国开始转移,并涌现出药明康德和康龙化成等国际化大公司。而对于临床CRO领域,我国庞大的人口基数决定了在各个疾病领域均有相对较多的患者人数,招募患者的成本远低于发达国家,越来越多的国际制药企业选择在中国开展临床,进一步带动了国内临床CRO的发展。

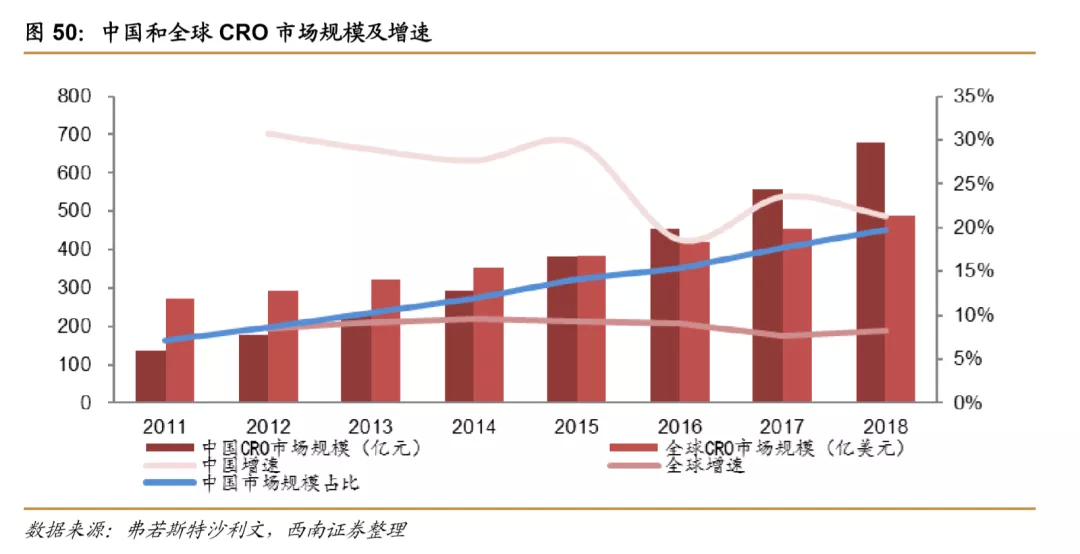

受益于人才的规模增长以及相对较低的人力成本,我国CRO行业市场规模从2011年的136亿元增长到2018年的678亿元,复合增速超过20%,相比之下,全球CRO市场规模从2011年的271亿美元增长到2018年的489亿美元,复合增速不到10%。我国CRO行业市场规模占全球市场规模比例从2011年的7.19%提升至2018年的19.81%,预计未来仍将进一步提升。

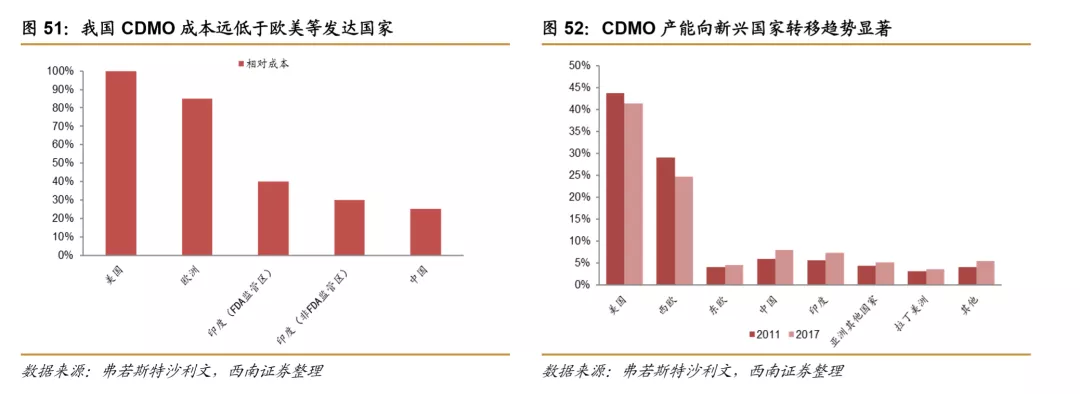

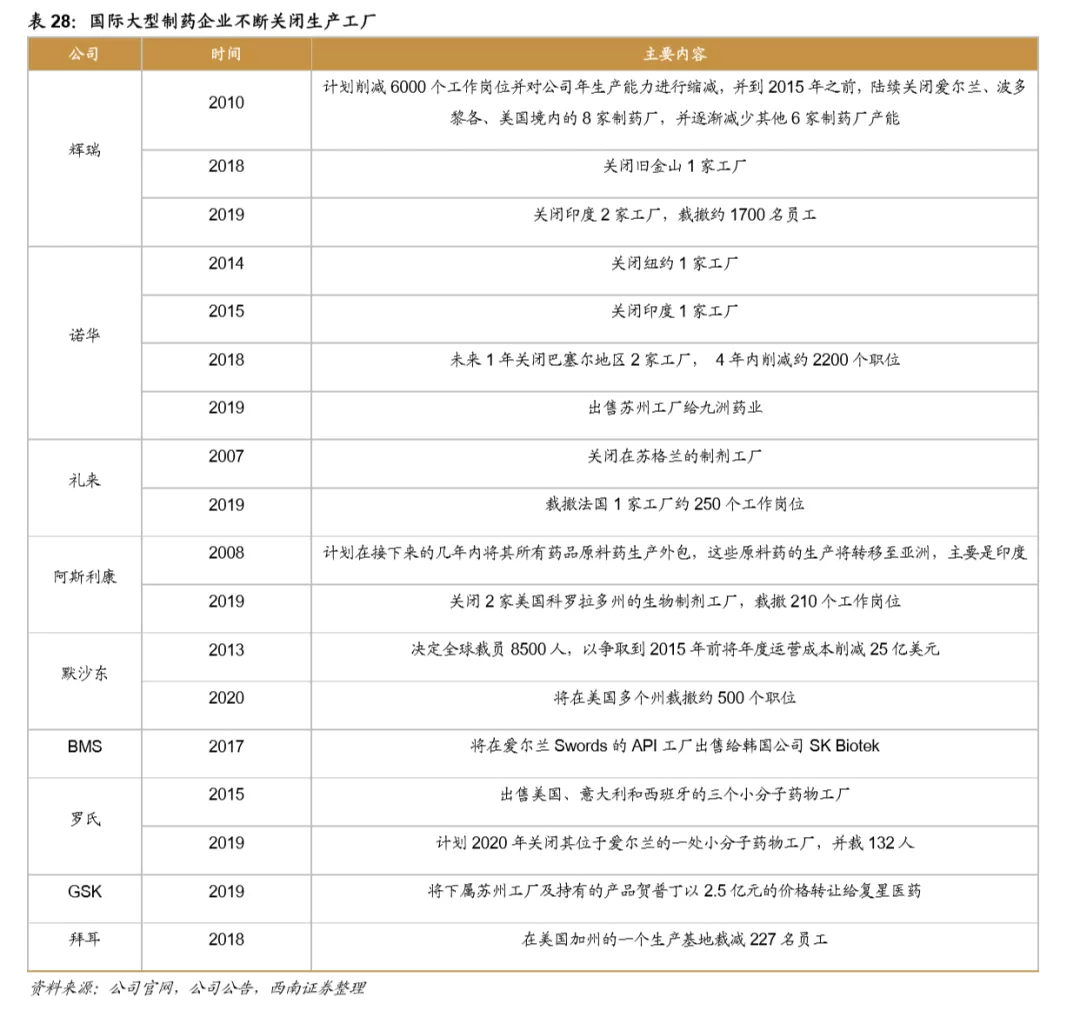

与CRO行业相类似,中国、印度CDMO行业在原材料和人力成本方面也远低于欧美等发达国家,在成本优势推动下,全球CDMO行业产能逐步从欧美等发达国家向中国、印度等新兴国家转移,2011年我国CDMO市场占全球规模的5.94%,2017年占比已经达到8.94%,转移趋势显著。

为降低成本,近几年许多跨国药企逐步关闭部分工厂以减少产能,仅2019年,辉瑞、诺华、礼来和阿斯利康等公司就宣布了产能削减计划,其中诺华将苏州工厂以7.9亿元出售给九洲药业,也是目前我国CDMO企业规模最大的一次收购,全球医药产能从欧美向亚太地区转移的趋势十分显著。

我国CDMO行业市场规模从2011年的129亿元增长到2019年的441亿元,复合增速超过20%,预计未来仍将继续保持快速增长。相比之下,全球CDMO市场规模从2011年的231亿美元增长到2019年的633亿美元,复合增速不到10%。

3.5 全产业链布局是未来CXO企业的发展趋势

经过多年的快速发展,目前公司业务已经涵盖新药研发全产业链,构建了研发、生产和商业化生产全产业链服务模式,相比其他竞争对手具有明显优势。从国内外来看,国外大型CRO企业业务普遍集中在临床CRO领域,临床前CRO体量相对较小,而且海外大型CRO企业普遍没有布局CDMO业务,海外大型CDMO公司也往往只聚焦CDMO业务,CRO业务涉足较少,相比之下,药明康德已经打造了CRO+CDMO一体化平台,且协同效应十分显著。相比国内企业,公司的临床前CRO和CDMO业务均为绝对龙头,临床CRO业务也在快速推进,全产业链布局优势显著。公司通过全产业链布局实现了“一体化、端到端”的服务,极大增强客户粘性,协同效应十分显著。

4 风险提示

1、 新药临床研究失败的风险;

2、 上市产品销售情况不达预期,不能顺利进入医保的风险;

3、 产品降价幅度超出预期。

5 附录:前三次带量采购梳理

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP