国泰君安证券:高铝价可持续,景气度超2017年供改,关注中国宏桥(01378)等

本文来自微信公众号“国泰君安证券研究”,文中观点不代表智通财经观点。

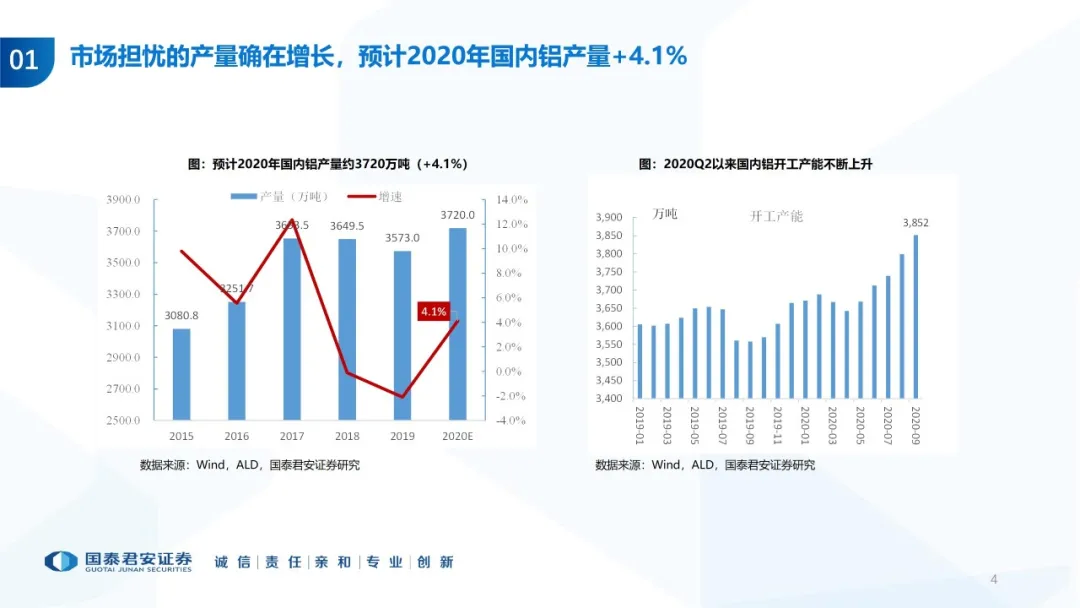

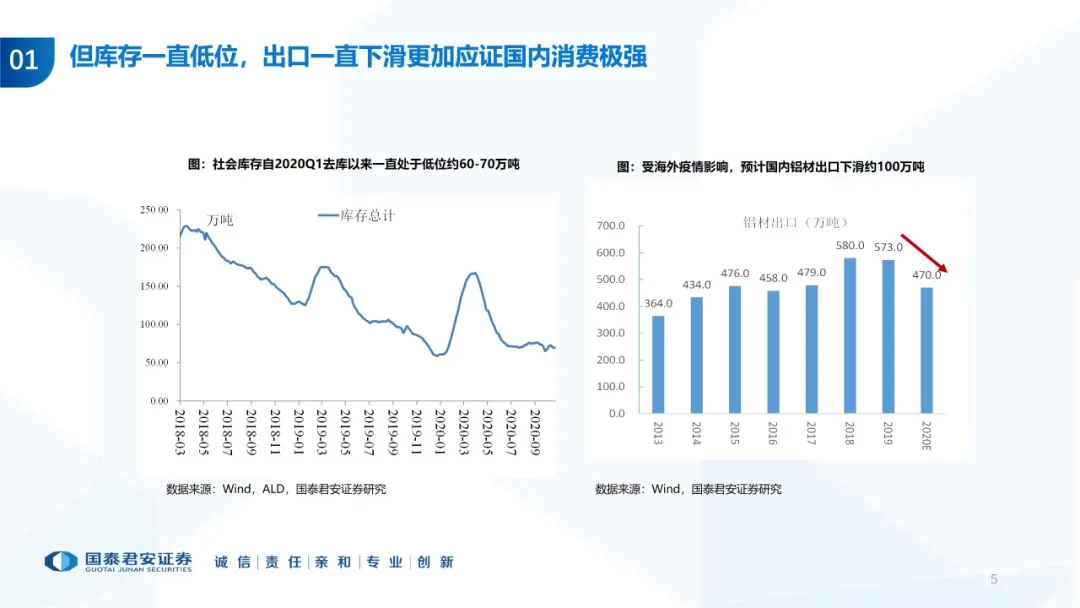

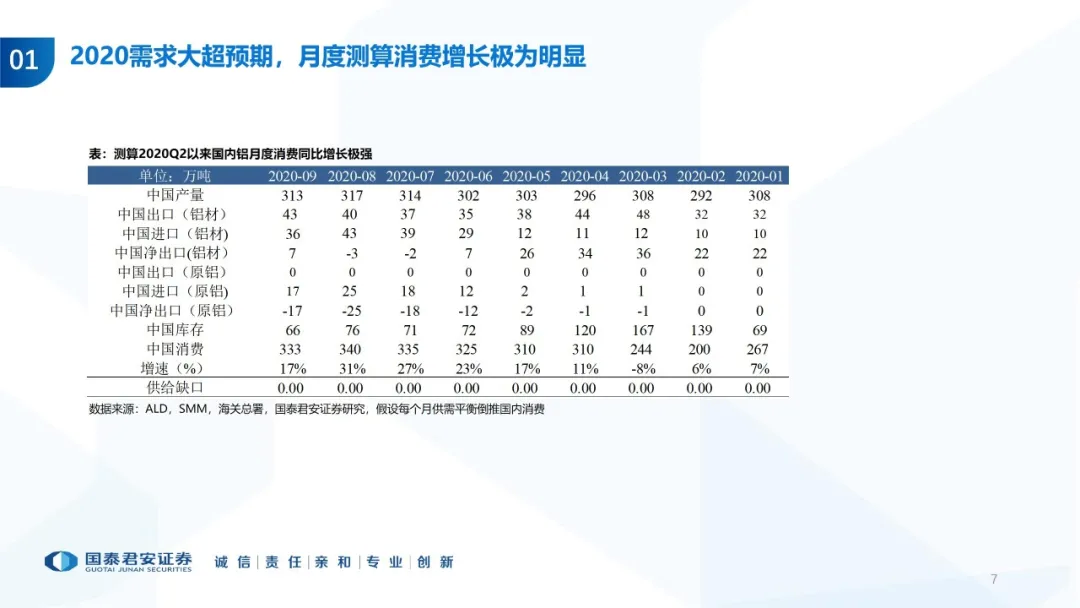

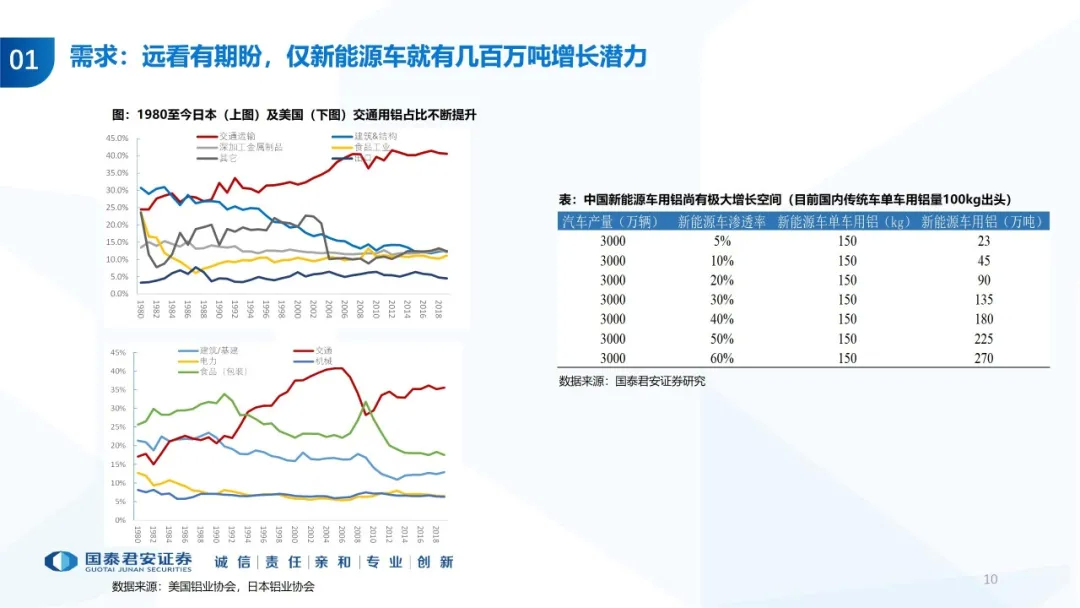

高铝价可持续。在供给路径基本清晰前提下,判断此轮铝价上涨主要系需求超预期:测算2020年国内表观需求+10%,大超市场预期,往后看供需:4400万吨产能天花板约束下,供给还有约400万吨产能可投放,2021年约200万吨,市场基本已有预期,需求2020年国内增长超300万吨,若2021年海外需求回暖(测算2020年下滑约10%),国内供需将更为紧张。被市场忽略的关键点:①受海外卫生事件影响,国内铝材出口下滑约100万吨,进口原铝增加约100万吨,再考虑国内供给增加150万吨,三者合计增加国内供给压力约350万吨,但库存一直保持低位,侧面应证消费极强。

高盈利可持续。在铝价无虞前提下,判断此轮高盈利可持续主要系氧化铝价格持续走弱:①2017供改后铝设定了产能天花板,但氧化铝处于无序扩张状态,判断2021年国内氧化铝建成产能将约9500万吨,可支撑的电解铝产能远超4400万吨天花板,氧化铝过剩将常态化,且海外供给亦相对充裕;②随着国内使用进口铝土矿增加及进口矿价格中枢下移,氧化铝成本支撑位亦将下移。综合①②判断氧化铝价格将持续走弱,且氧化铝停复产成本较低,判断高供给弹性亦将压制价格弹性。

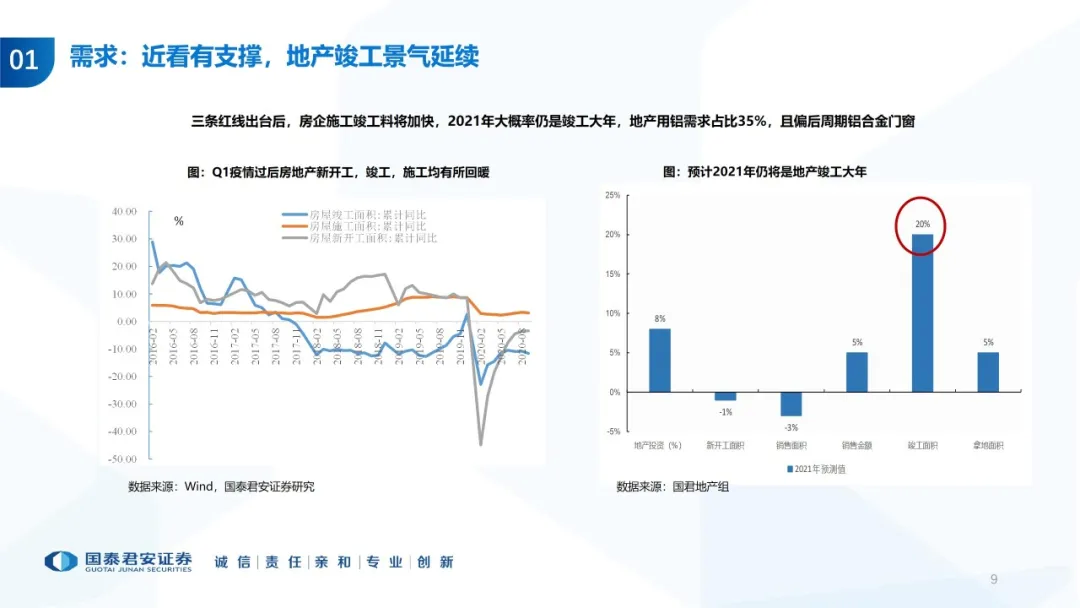

景气度超2017年供改。2017年供改铝价及盈利由供改,更确切的说是供改情绪驱动,景气度仅持续1月有余,而此轮高铝价高盈利由需求超预期及氧化铝价格持续弱势驱动,往后看,地产竣工景气延续将有力支撑国内消费,海外消费回暖预期亦存,氧化铝价格有望持续弱势,判断此轮景气度及持续性将超2017年供改,电解铝迎来“高光”时刻。

维持铝行业增持评级。我们认为需求拉动铝价及氧化铝价格持续弱势下,此轮高铝价、高盈利将超市场预期,增持:云铝股份、神火股份、天山铝业、南山铝业、中国宏桥(01378)等标的。

风险提示:需求不及预期及原材料价格上涨的风险。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP