ROIC如何臻选“顺周期”?

本文源自 微信公众号“戴康的策略世界”,作者:曹柳龙。

报告摘要

ROIC为何受到青睐?

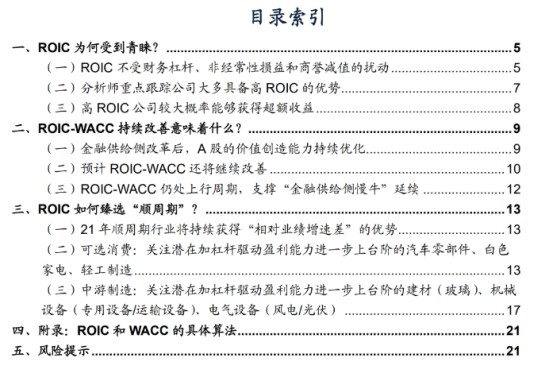

(1)2018年以来A股上市公司的ROE显著回落但ROIC却震荡上行。

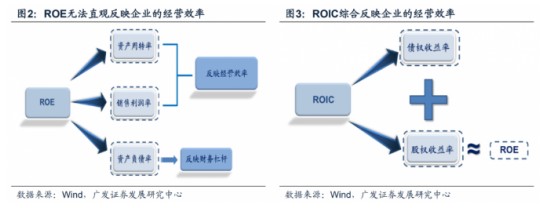

(2)03年以来的经验数据显示:杠杆率回落+非经常性损益扩张+资产(商誉)减值损失抬升,是造成ROIC扩张但ROE回落的主要原因。

(3)A股投资者对ROIC的关注度越来越高:16年以来,分析师重点跟踪公司的ROIC中位数持续高位抬升(而A股整体的ROIC中位数则边际下行),同时,高ROIC的个股获得超额收益的概率也相对更大。

ROIC-WACC持续改善意味着什么?

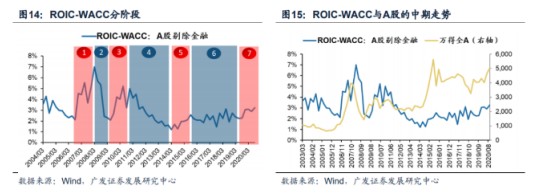

(1)供给侧改革优化企业的价值创造能力(ROIC-WACC):16年实体供给侧改革之后,A股剔除金融的ROIC持续改善;19年金融供给侧改革之后,A股剔除金融的WACC高位回落。

(2)三季报企业的营运效能(ROIC)回升,综合融资成本(WACC)基本持平,价值创造能力(ROIC-WACC)继续改善。我们判断企业的价值创造能力(ROIC-WACC)仍处上行期:A股利润率还将继续扩张、周转率也会底部弱回升,企业的营运效能(ROIC)将继续改善;另一方面,“降低实体经济融资成本”主线将约束债权融资成本上行,而注册制改革深化则会继续降低股权融资成本,优化企业的价值创造能力(ROIC-WACC)。

(3)经验数据显示:A股剔除金融的ROIC-WACC和宏观经济周期高度相关,也和A股市场中期走势有很强的一致性,当前企业的价值创造能力(ROIC-WACC)仍处于上行周期,将支撑A股“金融供给侧慢牛”行情延续。

ROIC如何臻选“顺周期”?

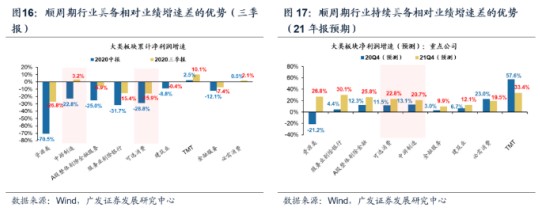

(1)21年顺周期板块将持续获得“相对业绩增速差”优势,其中,可选消费的“相对业绩增速差”优势将超越中游制造。我们判断:21年A股估值大概率将转为收缩,主要由盈利上行支撑。当前,具备“相对业绩增速差”优势的顺周期(中游制造/可选消费)有望继续成为市场关注的焦点。

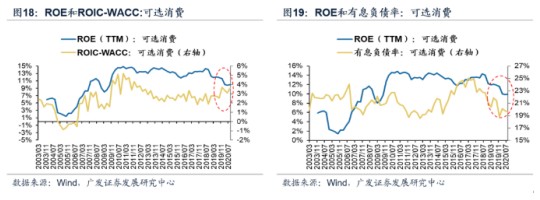

(2)可选消费:去杠杆拖累ROE回落,但价值创造能力(ROIC-WACC)持续改善,属于盈利能力潜在改善的“隐形王者”。建议关注潜在加杠杆驱动盈利能力进一步上台阶的汽车零部件、白色家电、轻工制造等领域。

(3)中游制造:ROIC-WACC持续改善,ROE边际回升,有息负债率处于历史底部,盈利能力改善“蓄势待飞”。建议关注潜在加杠杆驱动盈利能力进一步上台阶的建材(玻璃)、机械设备(专用设备/运输设备)、电气设备(风电/光伏)。

核心假设风险。

海外卫生事件反复,疫苗研发/投产低预期,全球财政/货币退出超预期,地缘政治风险拖累经济修复预期。

正文

1.ROIC为何受到青睐?

1.1 ROIC不受财务杠杆、非经常性损益和商誉减值的扰动

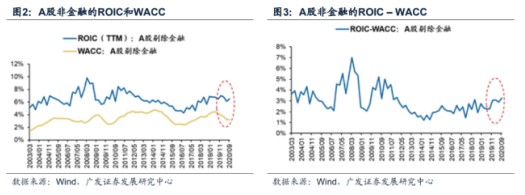

18年中开始,A股剔除金融的ROE大幅回落,但ROIC却继续震荡上行。受非经常性损益(损失)、商誉减值以及去杠杆等因素的扰动,A股ROE大幅回落——ROE与企业的经营效率和财务杠杆均密切相关,16年开始的实体供给侧改革、17年开始的大规模商誉减值、以及企业趁着商誉减值BigBath带来的非经常性损益(损失),都导致ROE无法真实反映企业的经营效率,18年中开始,A股剔除金融的ROE持续大幅下行;ROIC更纯粹反映企业的经营效率,能够更密切跟踪实体/金融供给侧改革带来企业经营效率的改善——实体供给侧改革不仅仅带来“去杠杆”(财务杠杆率回落),也同时出清企业过剩产能带来利润率抬升,改善企业的经营效率;金融供给侧改革有效降低实体融资成本,相对而言,ROIC(&WACC)能够更加准确地反映出实体/金融供给侧改革对企业效率的拉动作用:16年实体供给侧改革以来,A股剔除金融的ROIC开始震荡上行,而19年初的金融供给侧改革以来,A股剔除金融的ROIC则进一步“逆势改善”。

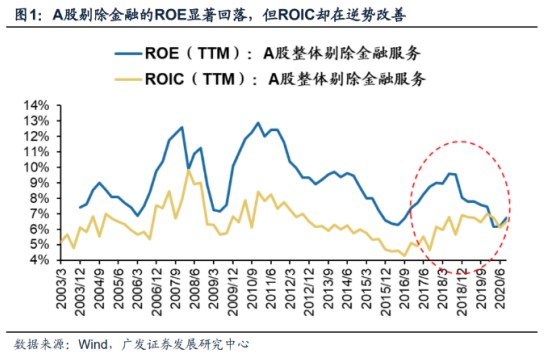

ROE受到财务杠杆和非经常性损益的影响。传统的财务分析框架主要基于ROE杜邦分析,即拆解资产周转率、资产负债率和销售利润率三大因子,综合考虑经营效率和财务杠杆的影响,以此衡量企业为股东赚取利润的能力。但ROE的杜邦分析容易受到财务杠杆及非经常性损益的扰动,无法准确衡量企业的综合价值创造能力。

ROIC不受财务杠杆和非经常性损益的影响。ROIC衡量的是投入资本回报率,而不仅仅衡量股权资本的收益率,即ROIC = (债权的利息收入+股权的扣非利润收入)*(1 – 所得税)/(债权资本+股权资本),既不受财务杠杆的影响,也不受非经常性损益的影响,能够更加直观地评估企业的价值创造能力。

杠杆率回落、非经常性损益(损失)和资产(商誉)减值损失抬升,是ROIC逆势改善的主要原因。受财务杠杆、非经常性损益(损失)、资产(商誉)减值损失的扰动,ROE和ROIC的走势经常会出现背离。非经常性损益(损失)回升+杠杆率回落阶段,ROIC通常跑赢ROE——2003年以来总共出现过5次ROIC跑赢ROE的阶段,其中,非经常性损益(损失)占比/有息负债率两个指标中,至少有一个指标会出现明显扩张/回落。2018年中以来的ROIC改善,同时兼备了3大条件——杠杆率回落+非经常性损益(损失)扩张+资产(商誉)减值损失抬升。

1.2 分析师重点跟踪公司大多具备高ROIC的优势

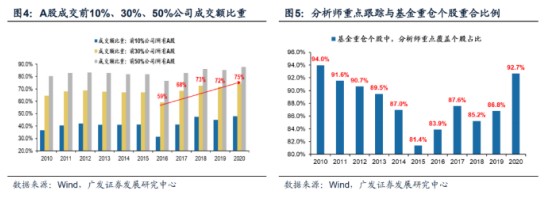

分析师重点跟踪公司,多为市场一致认可的优质标的。我们在8.28《重构全动态估值:寻找性价比》中指出:随着投资者机构化以及注册制改革的推进,A股交易集中化,头部效应愈发显著。当前,前10%公司的成交额占全部A股的比重已经达到48%(一半);前30%公司的成交额占全部A股的比重已经达到75%;前50%公司的成交额占全部A股的比重已经达到88%。我们构建了基于分析师重点跟踪公司(有5家及以上机构出具盈利预期)的动态估值和盈利分析体系。同时,在基金重仓持股中,分析师重点跟踪公司的占比超过90%,受到资本市场高度认可。

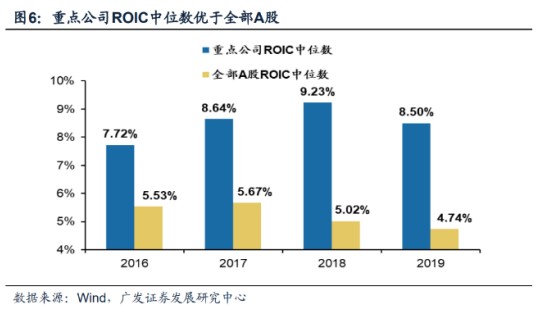

分析师重点跟踪的公司的ROIC持续高位回升。16年以来,分析师重点跟踪公司的ROIC中位数处于高位上升阶段(18年达到9.23%),而全部A股ROIC的中位数逐年回落(19年仅为4.74%)。可以看出,分析师在选择重点公司时,已经“有意无意”地将ROIC作为一个重点关注指标。

1.3 高ROIC公司较大概率能够获得超额收益

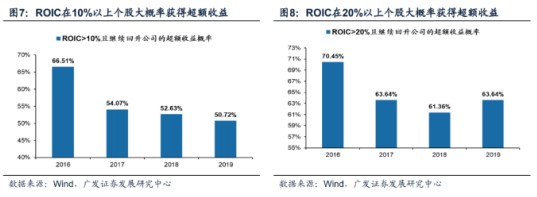

16年以来的经验数据显示:ROIC在10%以上的公司,获得超额收益的概率超过50%;更进一步,ROIC在20%以上的公司,获得超额收益的概率超过60%。

2.ROIC-WACC持续改善意味着什么?

2.1 金融供给侧改革后,A股的价值创造能力持续优化

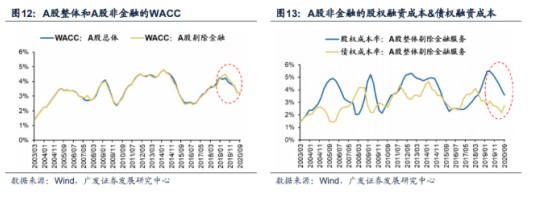

ROIC回升叠加WACC基本持平,A股剔除金融的ROIC-WACC持续改善。ROIC反映的是投入资本(债权+股权)的综合盈利能力,WACC反映的是投入资本的综合成本(债权成本+股权成本),而企业的EVA=投资资本×(ROIC-WACC),因此ROIC-WACC可以反映上市公司的真实回报水平,也即真实价值创造能力:如果ROIC-WACC>0,则企业是创造价值的,而如果ROIC-WACC<0,则企业是不创造价值的。16年实体供给侧改革以来,A股剔除金融的ROIC持续改善,但受制于WACC也同步提升,企业的ROIC-WACC(价值创造能力)持续低位震荡;而随着19年金融供给侧改革降低企业的融资成本,19Q2开始,A股剔除金融的WACC明显回落,19Q3开始,A股剔除金融的ROIC-WACC也显著抬升。

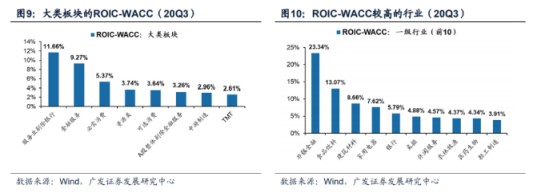

大类板块来看,20Q3金融服务和必需消费的价值创造能力相对较强,而TMT板块的价值创造能力相对较弱;细分行业来看,价值创造能力较强的行业也主要集中在金融和必需消费等领域。

2.2 预计ROIC-WACC还将继续改善

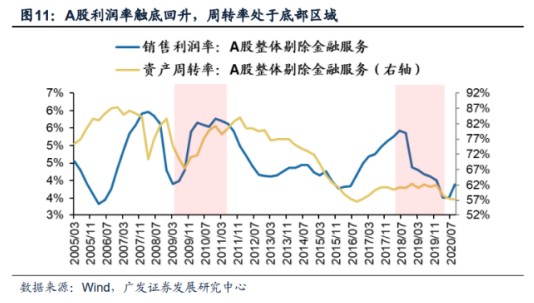

20年A股三季报靓丽,预计周转率和利润率都将持续回升,即企业的影响效率(ROIC)也将继续改善。我们在2020.11.4日发布的《“结构性”扩产,“出口链”先行——A股20年三季报深度分析》中判断:20年A股三季报表现亮眼,预计A股20Q4非金融的收入增速还将继续改善,将驱动利润率和周转率双双回升——

20年投资/消费“混合型”财政将拉动企业的收入增速底部回升(但幅度弱于08年“4万亿”投资),另一个方面,“供给收缩常态化”也会约束资产增速改善的幅度,这会加快周转率“触底回升”。

20Q3A股非金融的收入增速显著回升3.9pct,而资产增速回升幅度仅为0.1pct。资产周转率 = 收入 / 资产,四季度出口/补库将继续驱动宏观/微观景气修复斜率抬升,预计A股非金融的收入增速还将继续大幅改善(而资产增速则受“供给收缩常态化”约束),带来周转率更快“触底回升”。

(1)预计周转率将更快触底回升。受卫生事件持续影响,20Q3A股剔除金融的周转率仍处于底部。回顾08年:金融危机时期,“4万亿”投资计划带来资产增速的回升领先于收入增速的改善,反而延缓了资产周转率触底的时间(当时周转率连续回落3个季度)。“供给收缩常态化”将持续约束资产增速,而财政兼顾“消费/投资”将促进收入增速,带来周转率更快“触底回升”。

(2)混合型财政继续驱动利润率底部回升。当前,A股剔除金融的杠杆率仍处历史高位,同时,“供给侧改革(稳杠杆)”政策很难走老路,企业“加杠杆”的空间有限。20年中国财政兼顾“消费/投资”已经驱动利润率底部回升,预计“国内大循环”政策高端制造技术升级将助力企业利润率持续改善。

我们认为:周转率和利润率是企业经营效率的直观体现,“国内大循环”高端制造升级&全球经济修复持续驱动,都将有效改善企业的经营效率,预计A股剔除金融的ROIC还将继续抬升。

“进一步降低实体经济融资成本”仍是20年政策主线,预计A股剔除金融的WACC也将继续回落。金融供给侧改革以来,A股整体剔除金融WACC从19Q2高点的4.5%持续回落到20Q3的3.23%,其中,股权和债权融资成本都出现不同程度的下行:股权融资成本高位回落,且还有一定的下行空间——股权融资成本自5.48%降至3.59%,仍有下行的空间。债权融资成本从18Q1开始高位回落,虽然近期的部分信用违约事件进一步确认信用拐点,20Q3债权融资成本边际回升,但在“降低实体经济融资成本”主线下,企业的债权融资成本继续上行的空间比较有限。

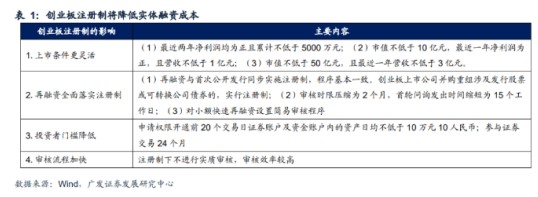

创业板注册制改革将进一步降低股权融资成本。2020年4月27日,中央全面深化改革委员会通过《创业板改革并试点注册制总体实施方案》,正式吹响创业板注册制改革集结号。注册制下的创业板将以其上市条件灵活、投资门槛低和流程高效率等优点将给企业带来更低的股权融资成本。

2.3 ROIC-WACC仍处上行周期,支撑“金融供给侧慢牛”延续

A股剔除金融的ROIC-WACC和宏观经济的波动高度一致。A股剔除金融的ROIC-WACC反映上市公司整体的价值创造能力,随着宏观经济波动,分成典型的上行期、下行期和震荡期:(1)典型的上升期包括:2006年-2007年经济“过热期”、2009年“4万亿”、14-15年“双降”以及19年金融供给侧改革;(2)典型的下行期包括:2008年-2009年初金融危机、2011年-2014年产能过剩的阶段;(3)典型的震荡期有:16年实体供给侧改革时期。

金融供给侧改革以后,A股剔除金融的ROIC-WACC再次进入上行周期。16年实体供给侧改革之后,A股剔除金融的ROIC持续抬升,但受制于同时期WACC的上行,企业的价值创造能力(ROIC-WACC)维持低位震荡;19年初金融供给侧改革之后,A股剔除金融的WACC高位回落,ROIC-WACC才再次进入上行周期。

A股剔除金融的ROIC-WACC和市场的中期走势也有很强的一致性。03年以来,在A股剔除金融的ROIC-WACC上行的3个阶段(2006年-2007年、2009年、14-15年) ,A股市市场均为典型的“牛市”。19年初金融供给侧改革以来,A股剔除金融的ROIC-WACC再次进入上行期,将继续支撑A股“金融供给侧慢牛”格局延续。

3.ROIC如何臻选“顺周期”?

3.1 21年顺周期行业将持续获得“相对业绩增速差”的优势

21年顺周期行业将获得“相对业绩增速差”的优势,且可选消费的“相对业绩增速差”将超越中游制造。从三季报财务数据来看,今年三季度顺周期(中游制造+可选消费)开始获得“相对业绩增速差”优势,其中,中游制造板块的“相对业绩增速差”优势显著高于可选消费,这也部分解释了:三季度中游制造行业获得的超额收益最为显著。基于分析师重点跟踪公司(有5家及以上公司披露盈利预测的公司)的21年盈利预测,顺周期板块的“相对业绩增速差”优势将延续到21年,结构上来看,可选消费21年的“相对业绩增速差”将超越中游制造。21年A股估值大概率将转向收缩,主要由盈利上行支撑。当前,具备“相对业绩增速差”优势的顺周期(中游制造/可选消费)有望继续成为市场关注的焦点。

3.2 可选消费:关注潜在加杠杆驱动盈利能力进一步上台阶的汽车零部件、白色家电、轻工制造

去杠杆拖累ROE回落,但价值创造能力(ROIC-WACC)持续改善,属于盈利能力潜在改善的“隐形王者”。可选消费的有息负债率从17年以来显著回落,拖累ROE持续下行,表面上“看起来”盈利能力是在恶化的。但可选消费的价值创造能力(ROIC-WACC)在持续回升,这意味着可选消费行业的基本面并不差,只是被“去杠杆”所掩藏了。另一方面,当前可选消费行业的有息负债率已经回落到接近历史最低点,随着21年全球/中国景气复苏共振,出口链景气持续改善,可选消费行业潜在加杠杆、扩产能,将带来行业内在景气(ROIC-WACC)和表观盈利数据(ROE)同时向上回升。

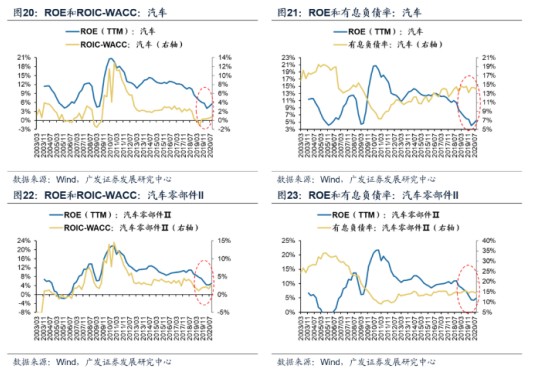

(1)汽车(及零部件):盈利能力边际改善,汽车零部件的加杠杆空间更大——汽车(及零部件)的ROE和ROIC-WACC均边际改善,显示随着“报复性消费”修复,汽车行业整体的景气在边际好转。不过结构上来看,汽车零部件行业的游戏负债率处于相对低位,随着“出口链”景气修复,潜在加杠杆(改善ROE)的动能更强。

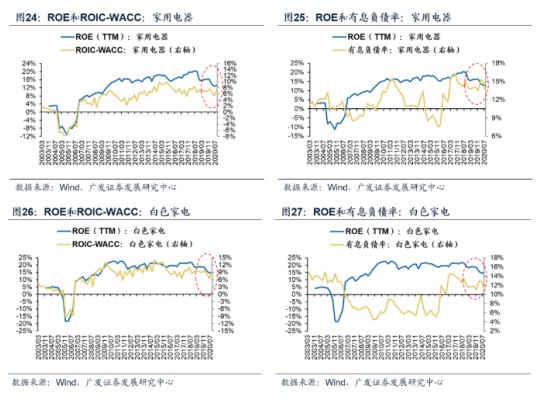

(2)家用电器(白色家电):盈利能力边际改善,关注杠杆率相对低位的白电细分领域。家电行业的有息负债率回落拖累ROE下行,但ROIC-WACC已经边际改善,随着中国地产竣工周期延续&全球/美国地产周期启动,预计家电行业的盈利能力还将继续改善,尤其建议关注杠杆率处于相对较低的白电。

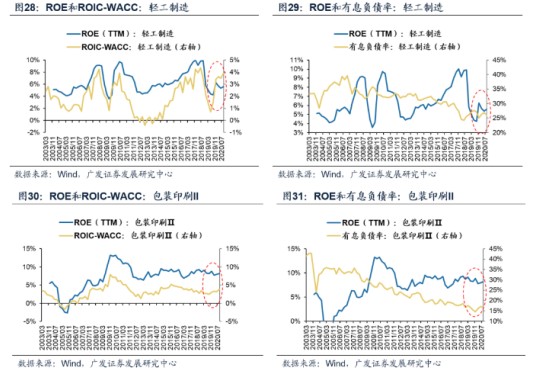

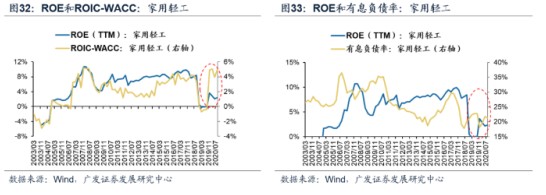

(3)轻工制造(包装印刷、家用轻工):盈利能力显著改善,杠杆率整体偏低。轻工行业的ROIC-WACC显著改善,而ROE也边际回升,行业的盈利能力正在持续优化。同时,轻工制造(包装印刷、家用轻工)整体的有息负债率均处于相对低位,具备加杠杆进一步改善盈利能力的潜能。

3.3 中游制造:关注潜在加杠杆驱动盈利能力进一步上台阶的建材(玻璃)、机械设备(专用设备/运输设备)、电气设备(风电/光伏)

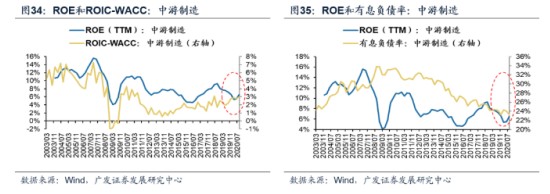

ROIC-WACC持续改善,ROE边际回升,有息负债率处于历史底部,盈利能力改善“蓄势待飞”。16年供给侧改革以来,中游制造行业的价值创造能力便持续抬升,意味着:供给侧改革高端产能转型升级正在持续改善中游制造业的价值创造能力(ROIC-WACC)。不过,中游制造行业的杠杆率持续回落,在一定程度上约束ROE从18年以来持续回落,直到20年中报才开始触底回升。另一方面,当前中游制造行业的有息负债率已经回落到接近历史最低点,随着21年全球/中国景气复苏共振,出口链景气持续改善,中游制造行业潜在加杠杆、扩产能,将带来行业内在景气(ROIC-WACC)和表观盈利数据(ROE)同时向上回升。

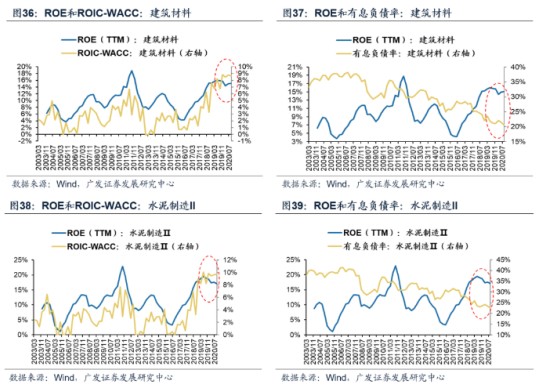

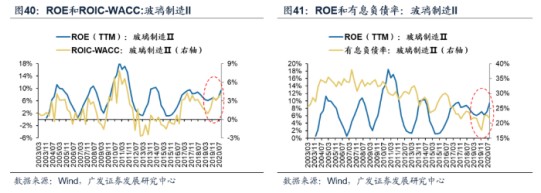

(1)建筑材料(水泥/玻璃):盈利能力持续大幅改善,有息负债率迭创新低。(中西部)基建投资结构性修复带来建材行业景气持续改善,企业价值创造能力(ROIC-WACC)强势回升,甚至能够抵消杠杆率回落对ROE的拖累,带来ROE同样显著上行(尤其是玻璃细分行业)。当前行业较低的有息负债率水平,也意味着未来可以通过加杠杆来进一步驱动盈利能力(ROE)向上改善。

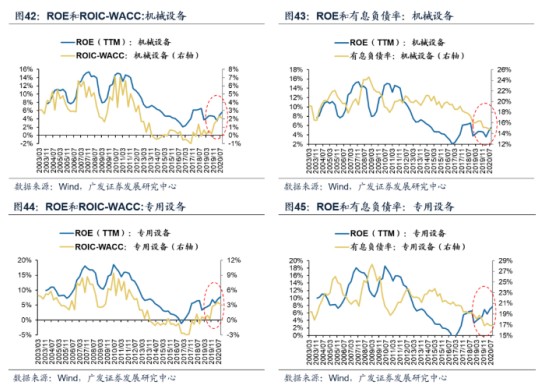

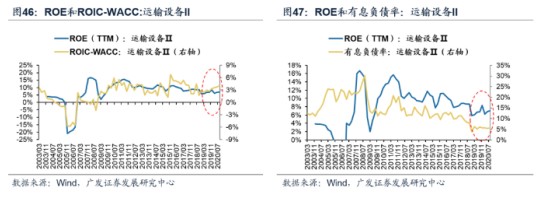

(2)机械设备(专用设备/运输设备):盈利能力显著回升,且有息负债率处于历史低位。机械设备(专用设备/运输设备)的ROIC-WACC以及ROE均持续改善,而有息负债率也处于历史底部区域,伴随着“出口链”景气持续修复,能够通过加杠杆、扩产能实现盈利能力(ROE)进一步提升。

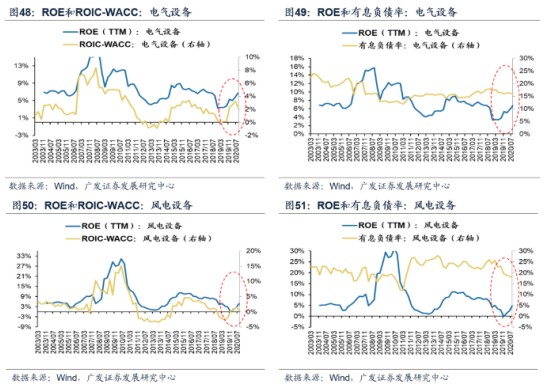

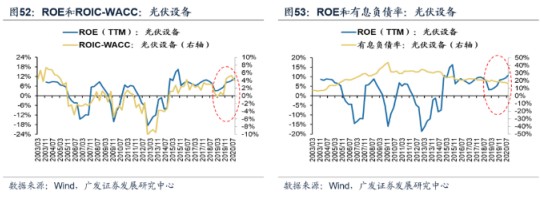

(3)电气设备(风电设备/光伏设备):盈利能力边际上行,杠杆率也处于相对低位。电气设备(风电设备/光伏设备)的盈利能力从19年初开始拐头向上,ROIC-WACC以及ROE均有所改善,而有息负债率则边际回落,这反而能够体现出行业强劲的基本面。我们判断:随着新能源政策的继续加持,电气设备(风电设备/光伏设备)仍具备很强的加杠杆驱动盈利能力进一步改善的潜力。

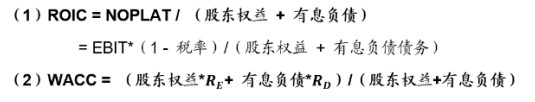

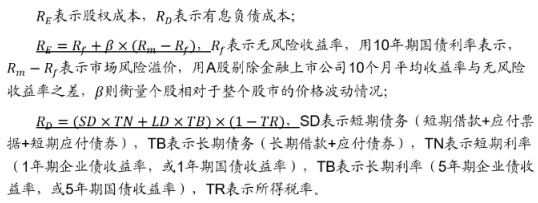

4.附录:ROIC和WACC的具体算法

我们基于个股数据,使用整体法汇总计算各个板块和行业层面的ROIC和WACC数据,计算的主要方法如下:

其中:

NOPLAT是息前税后利润,EBIT是息税前利润,税率是上市公司的综合所得税率;EBIT直接提取wind口径,不包含商誉减值损失和非经常性损益(损失)

EBIT = (营业总收入-营业税金及附加)-(营业成本+利息支出+手续费及佣金支出+销售费用+管理费用+研发费用+坏账损失+存货跌价损失)+其他收益

5.风险提示

海外卫生事件反复,疫苗研发/投产低预期,全球财政/货币退出超预期,地缘政治风险拖累经济修复预期。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP