美联储信贷工具退出影响几何?

本文来自 微信公众号“ 中金宏观”,文中观点不代表智通财经观点。

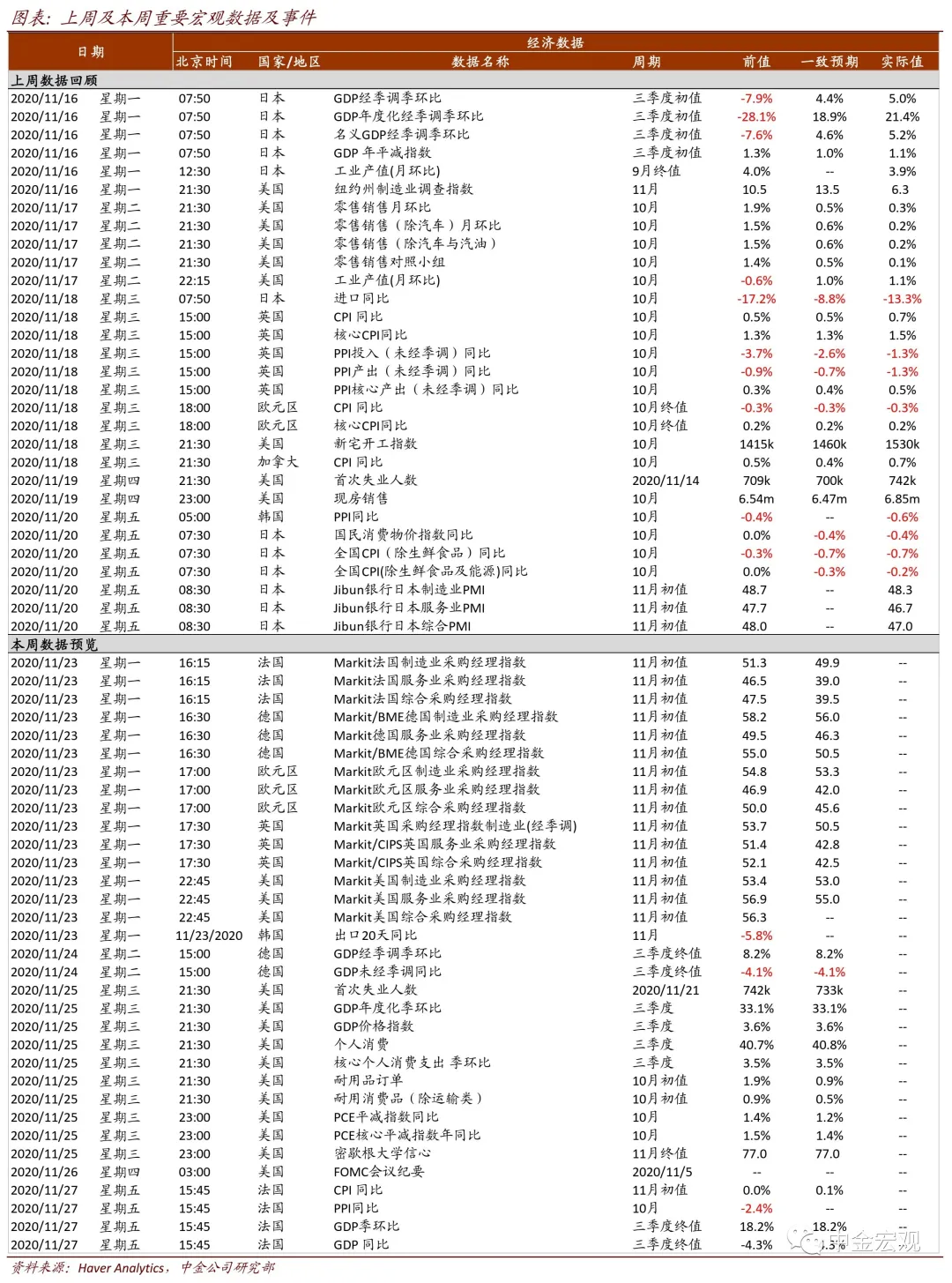

上周四(11月19日)美国财政部致信美联储,要求2020年12月31日到期后,将结束对大部分美联储信贷工具的支持;美联储虽并不赞同,但于上周五回复将遵从财政部决定。我们认为,财政部要求美联储结束这些信贷工具,一方面,对当前美国经济和金融市场直接影响有限,因为当前美国经济正处于复苏正轨,金融市场也已恢复正常,企业和居民能从中正常融资,对这些信贷工具的需求和依赖度已经较小;但另一方面,在卫生事件尚未结束、甚至美国第三波卫生事件正在持续发酵背景下,就宣布撤除这些托底工具,将降低美国经济和金融市场抵御风险能力,可能令金融市场稳定性下降。当然,如果时间拉长,遇到较严重冲击后,美国国会也可能再度批准启动类似项目,但两党分歧加大或也令这一门槛越来越高。最后,政策实施上看,共和党领导下的财政部在卫生事件尚存较大不确定性背景下,就推动退出救助,显示大选后两党政治分歧加大,令我们对明年美国财政退出节奏过快的担忧上升。总结看,我们认为美国卫生事件加剧,叠加财政部偏“冒险”的行动,令美联储在12月FOMC议息会议加码宽松(如加大资产购买力度)的概率上升。具体来看:

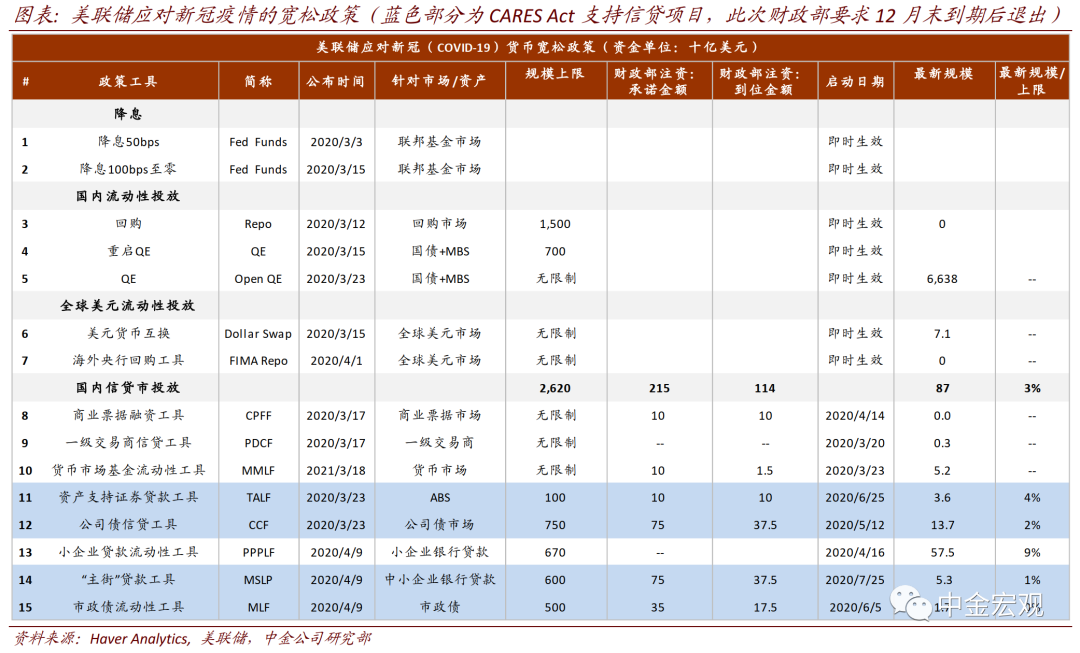

1. 为应对卫生事件冲击,美联储与财政部3~4月合作推出大规模信贷工具。面对卫生事件造成的巨大冲击,美联储在3月15日降息至零后,于3月23日宣布无限量QE为金融市场注入流动性;4月9日宣布与财政部合作,由财政部提供资本金、美联储提供贷款,成立2.3万亿美元信贷工具,为实体经济注入必要资金,以避免因现金流断裂导致企业或居民大规模技术性破产,也为资本市场进一步注入信心。

这些信贷工具可分为三组。第一组于3月17~18日推出,是财政部以外汇稳定基金(ESF)原有资金注入资本金的工具,包括商业票据融资工具(CPFF)和货币市场基金流动性工具(MMLF),资本金均为100亿美元;第二组,是不需要财政部注入资本金的项目,包括一级交易商信贷工具(PDCF)和小企业贷款流动性工具(PPPLF);第三组,是财政部以3月27日通过的CARES Act专项拨款作资本金的项目,包括四个:资产支持证券贷款工具(TALF)、公司债信贷工具(CCP,包括PMCCP和SMCCP)、“主街”贷款工具(MSLP,包括MSNLF和MSELF)、和市政债流动性工具(MLF)。CARES Act专项拨款总额为4540亿美元,财政部和美联储成立上述工具暂时仅占用了其中的1950亿美元。三组项目均将于今年12月31日到期。

此外,CARES还专项拨款460亿美元,用于向航空业、以及涉及国家安全产业(如波音公司)提供贷款,这些资金也由美联储管理。加总看CARES给财政部和美联储用于应对卫生事件的专项拨款共5000亿美元。

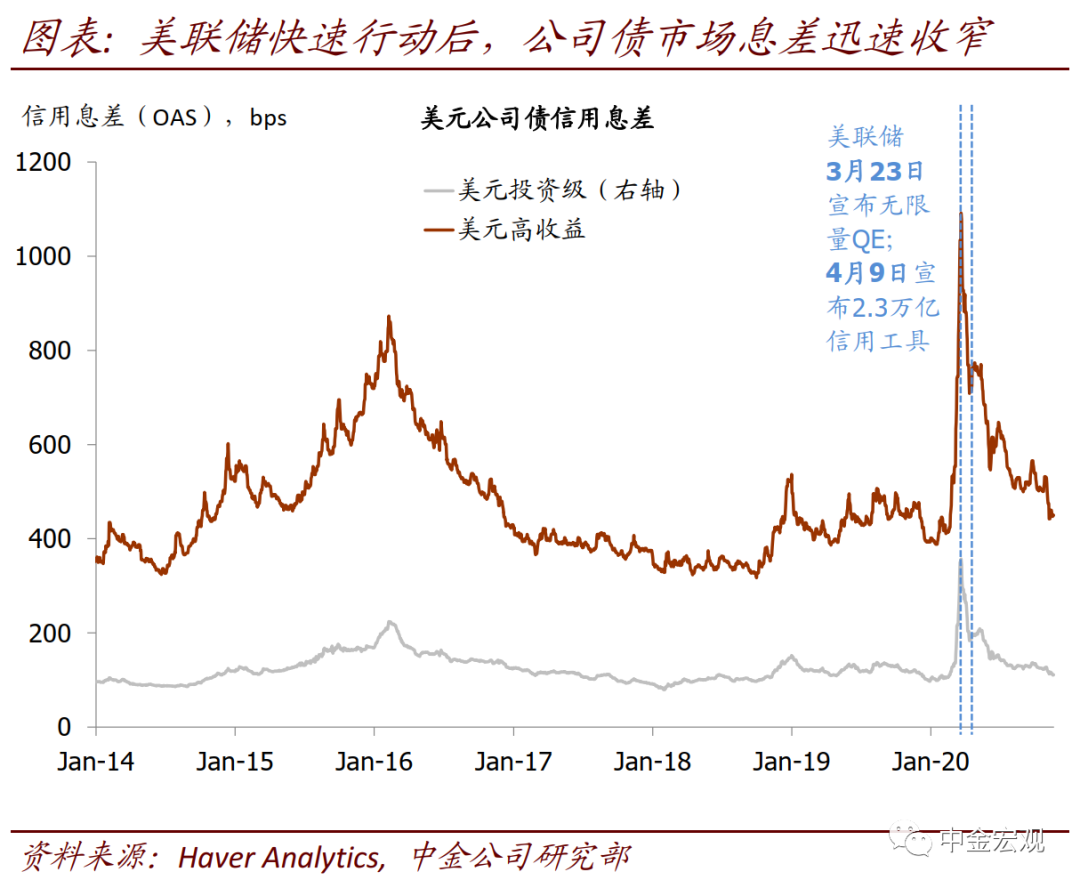

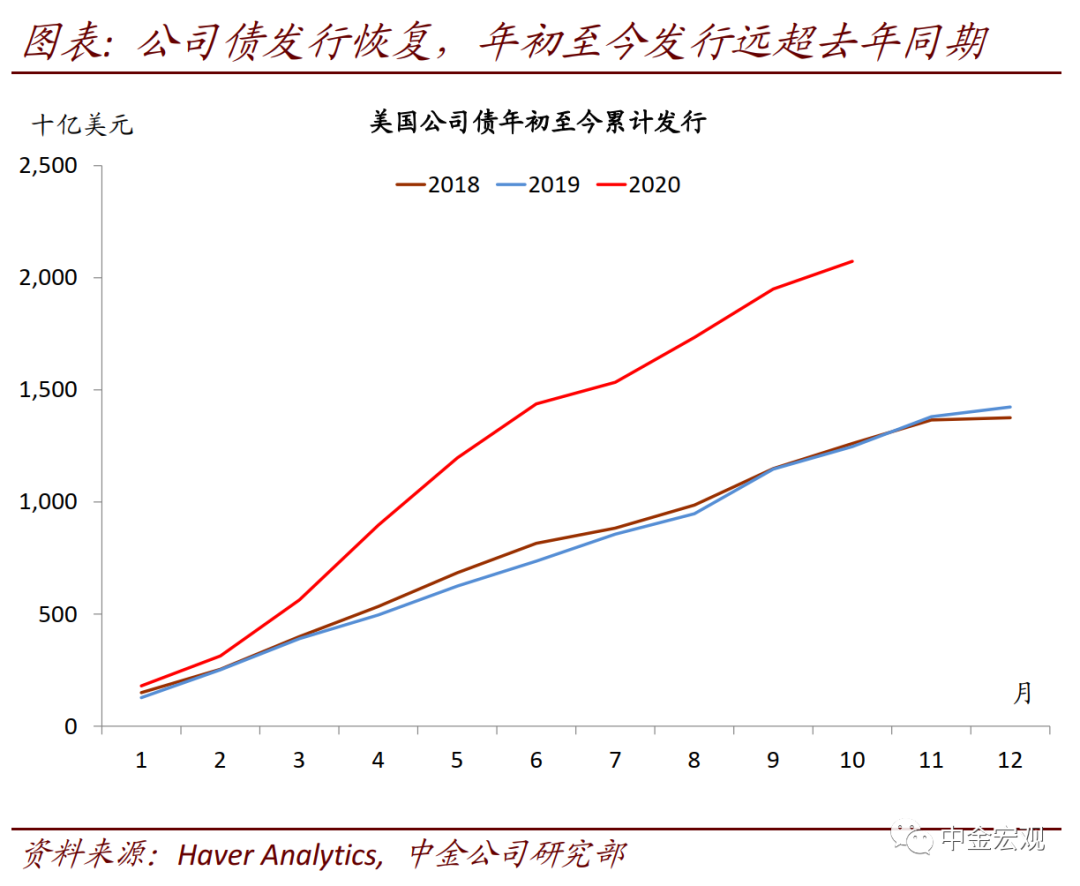

2. 目前为止,美联储信贷工具使用量较小,主因美联储信贷工具及无限量QE推出后,美国及全球金融市场信心逐步稳定,私人资本市场融资功能恢复,企业和居民能从金融市场融资。事后看,美联储以无限量QE向金融市场注入流动性(3月23日),以信贷项目向实体经济注入流动性(4月9日)的操作,稳定了金融市场信心,也帮助金融市场恢复了融资功能。以美国公司债市场为例,QE和信贷工具公布后,美国投资级公司债信用息差从3月23日高点的357bps快速回落,最新(11月20日,下同)为111bps,已经降至卫生事件前水平;高息债信用息差从3月23日的1091bps降低至最新的450bps,也与卫生事件前的400bps差距不大。发行方面,年初至10月底,美国公司债市场发行达2.073万亿美元,已远高于2019年全年的1.423万亿美元。

在金融市场恢复融资功能,企业和居民能从私人资本市场顺利获得资金背景下,其对美联储的信贷工具需求较小。最新数据显示,美联储设立的TALF、CCF、MSLF、和MLF项目,虽获得财政部1950亿美元资本金注入承诺、因而可以加杠杆购买高达1.95万亿美元资产,但其至今共购买资产仅仅约243亿美元(图表1)。可以说,美联储仅凭借设立而非真正使用这些信贷工具,就起到了稳定金融市场的作用。

3. 美国财政部要求年底结束CARES Act专项拨款支持的美联储信贷工具,即TALF、CCF、MSLP、和MLF,理由是金融市场已经稳定,而这些工具的使用量较小。对于以财政部ESF原有资金成立的CPFF和MMLF,以及不需要财政部注入资本金的PDCF和PPPLF,姆努钦表示将允许在12月31日到期后展期90天。另外,460亿美元的贷款项目也将在12月31日结束。财政部要求美联储将这些项目未使用资金归还。

根据财政部测算,结束TALF、CCF、MSLF、和MLF项目将令美联储归还4540亿美元资金中的4290亿美元;结束460亿美元直接贷款项目将令美联储归还未使用的260亿美元。加总看,财政部将获得4550亿美元资金可供重新使用。

4. 需要注意的是,这些信贷工具一旦结束、资金一旦返还给财政部,财政部并无权限随时重启这些项目,而是需国会重新批准。当然,如果遇到较严重冲击后,美国国会也确实可以再度批准启动类似项目,但一则这种程序可能需要时间,二则两党分歧加大或令这一门槛越来越高,不确定性也越来越大。

5. 当前时点看,财政部要求年底结束这些信贷工具的直接影响虽然有限,但略偏“冒险”,因为该举动削弱了美国经济及金融市场抵御风险的免疫力。说直接影响有限,是因为美国经济目前确实处于复苏正轨中,且私人资本市场相对稳定,能够为居民和企业提供融资,因而实体经济对美联储信用工具依赖度较小。

但是,财政部在当前美国经济依然相对脆弱的时点撤除对这些信贷项目的支持,确实降低了美国经济和金融市场抵御风险的免疫力。首先,虽然美国经济已经重回复苏正轨,但不可否认卫生事件反复令其依然面临较大不确定性,经济修复依然较为脆弱。尤其是近期美国第三波卫生事件再度加剧,居民及企业收入受到的负面冲击正在增大,现金流断裂压力也再度上升,其对美联储信贷工具的依赖度可能重新上升。其次,美国金融市场能够稳定为私人部门提供融资,也部分正是得益于美联储的这些信贷工具稳定了市场信心。例如,公司债市场之所以能够迅速恢复融资功能,部分正得益于市场信心受美联储设立的额度高达7500亿美元的公司债购买项目支撑。对投资者而言,正因为知道一旦有风吹草动,美联储就会入场托底,才敢于在市场上大量买入公司债。一旦美联储这种托底撤除,市场面临风险冲击时的信心波动可能令市场出现较大调整。因而,我们认为,美联储这些工具的最大作用,可能是一种“威慑”,最大的作用正体现在其不必真正使用。欧央行当年为应对欧元区解体风险而提出的“直接货币化购买”(Outright Monetary Transactions, OMT)工具的作用机理也类似。因而,一旦撤除这种“威慑”工具,金融市场可能变得更加脆弱。

因而,也因此,美联储对财政部的决定,虽然表示将遵从,却也明确表示并不赞同。甚至于,芝加哥联储主席Evans对财政部的决定公开表示失望。另外,当选总统拜登也批评了财政部的决定。

6. 提示美国2021年财政退坡较快的可能。共和党领导下的财政部在卫生事件尚存较大不确定性背景下,就推动退出救助,且不仅未和美联储事前协商,也未与民主党当选总统拜登商议,显示大选后两党政策分歧还在加大,令我们对明年美国财政退出节奏过快的担忧上升。我们预计,近期两党可能通过一个规模较小的财政救助(规模在5,000~10,000亿美元左右)。但2021年的民主党总统财政预算,以及拜登主张的大规模财政支出,均将面临较大困难。

7. “宁可宽过,不可紧错”,美联储12月FOMC议息会议加码宽松概率上升。我们认为,从美联储主席Powell近期表态看,其未来货币政策坚持的是“宁可宽过,不可紧错”原则。因而,虽然其不断强调财政政策更加适合应对卫生事件冲击,但如果财政政策、或者是美联储自身需要财政部支持的信贷工具,因政治因素而撤退过快,美联储还是将被动承担托底经济和金融市场的角色。

这种决策机制背景下,面对美国不断加剧的第三波卫生事件,美联储本就面临不断加大的加码宽松压力。财政部此次偏“冒险”的决定,则令美联储一定程度上需要对冲其可能的负面影响。因而,我们预计12月FOMC议息会议加码宽松的概率进一步上升;如果美联储12月加码宽松,其可能选择增加月度资产购买额度;当前其QE速度为每月购买1200亿美元资产。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP