网易-S(09999)三季度点评:营收超预期,游戏依旧稳健,有道爆发

本文来自微信公众号“学恒的海外观察”,作者:王学恒、谢琦。

摘要

财报总览:游戏依旧稳健,有道迎上市以来最大增速

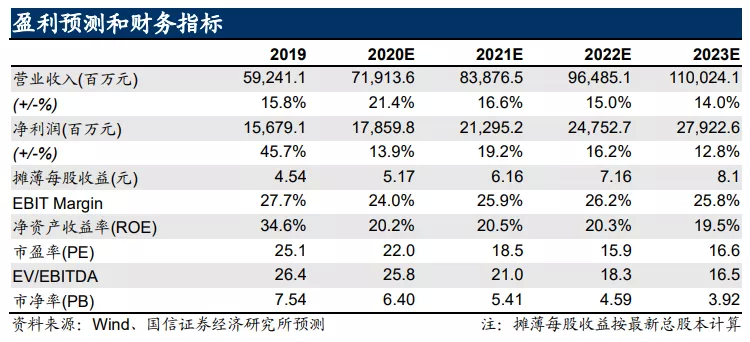

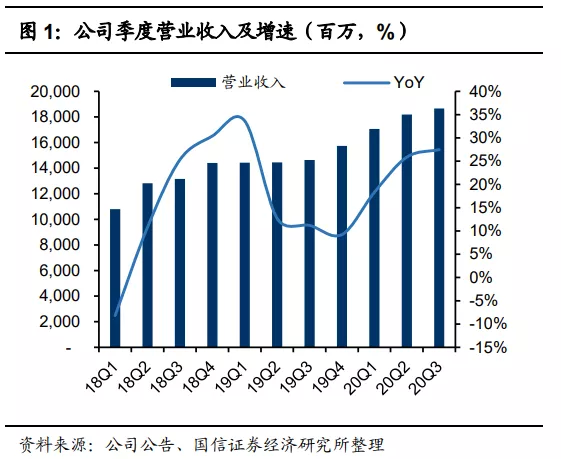

2020Q3,网易(09999,NTES.US)实现收入186.6亿元,同比增长27.5%,超出市场一致预期 3%(一致预期为181.7亿人民币);实现归属于公司股东的持续经营净利润为30亿元,Non GAAP下归母可持续净利润37亿元。

网络游戏:手游增速与行业基本持平,端游增速跑赢腾讯

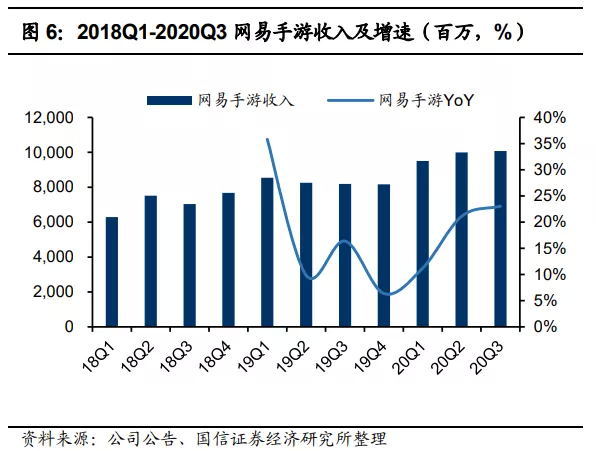

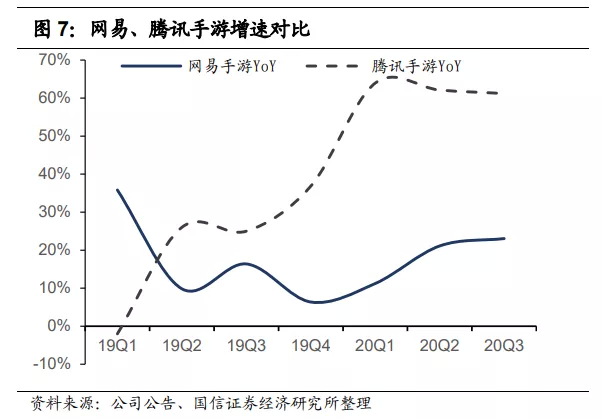

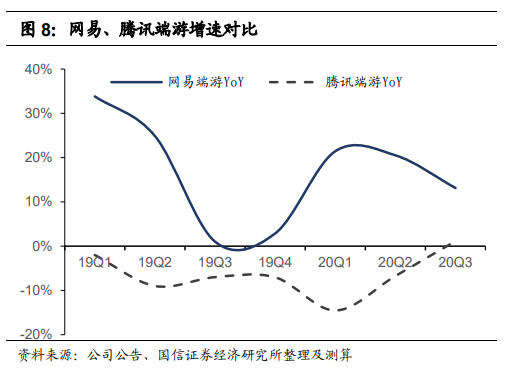

本季度网络游戏业务收入为139亿元,同比增长20%,环比几乎持平。其中,手游收入为100.8亿元,同比增长23%,环比增长1%,增速与大盘几乎持平,与之相对比,腾讯(00700)三季度手游收入增速为61%,卫生事件期间爆发力更强。端游收入为37.8亿元,同比增长13%,端游增速再次跑赢腾讯,腾讯三季度端游同比增速为1%。

在线教育:增速及毛利率创新高

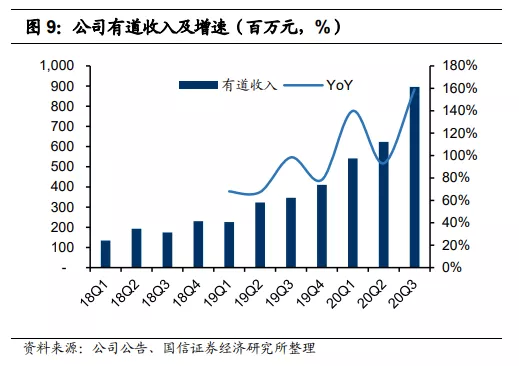

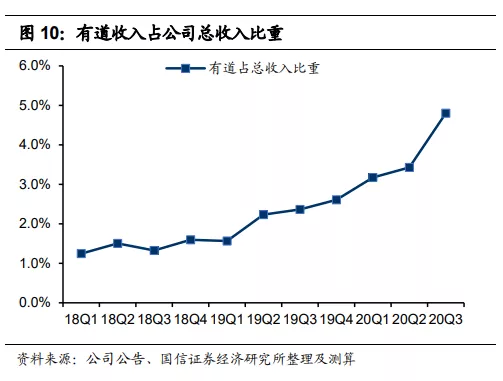

在线课程及智能学习硬件双轮驱动,有道收入迎上市以来最高增速。2020Q3,有道实现收入8.96亿元,同比增长159%,占网易总收入比重约为5%。其中,学习服务和产品净收入人民币7.63亿元,同比增长239.1%。

投资建议:维持“买入”评级

我们延续此前判断,国内方面,梦幻西游和阴阳师系列两大IP产生的收入,能够长期稳定上升,证明网易已经摆脱了以爆款博增长的逻辑,国内游戏大概率持续稳健;核心突破点在于海外:《荒野行动》、《明日之后》、《第五人格》已经打通日本市场,接下来的看点在于欧洲和美国地区的突破。我们维持此前的盈利预测,预计网易2020-2022年Non GAAP下归母净利润分别为179/213/248亿元,目标价162-175港币,相对当前估值空间为21%-30%,继续维持“买入”评级。

风险提示

游戏市场竞争激烈的风险;政策风险;游戏出海表现不及预期的风险;全球卫生事件的系统性风险等。

2020Q3,网易实现收入186.6亿元,同比增长27.5%,超出彭博一致预期 3%(彭博一致预期为181.7亿人民币);实现归属于公司股东的持续经营净利润为30亿元,Non GAAP下归母可持续净利润37亿元。

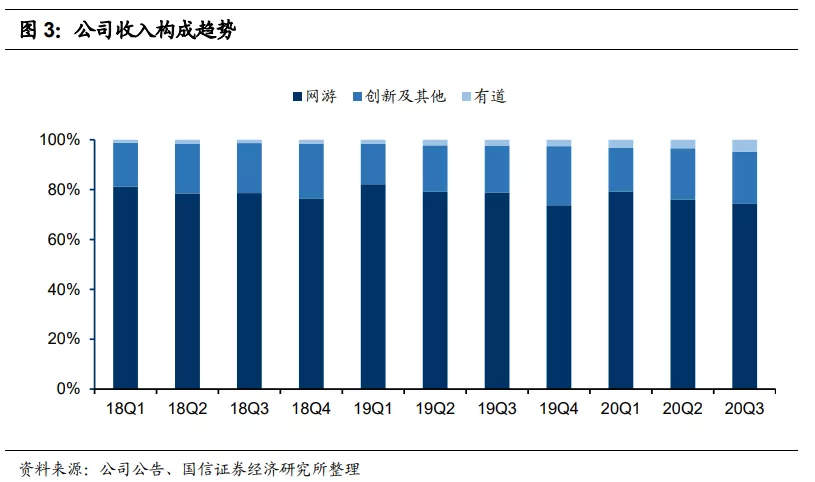

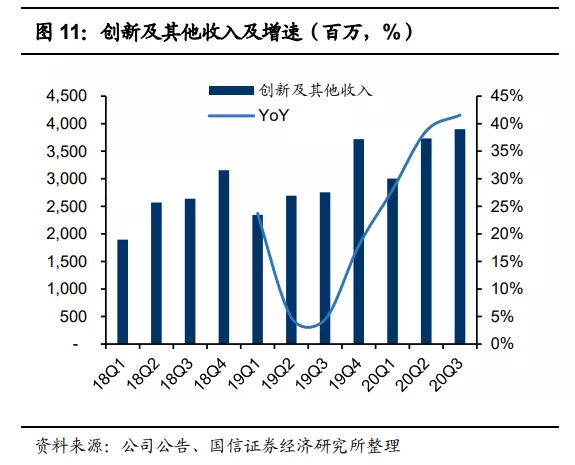

分业务来看,2020Q3,在线游戏、创新及其他、有道收入分别为138.62、39、8.96亿元,同比增长20%、42%、159%。从结构上来看,游戏依旧是核心收入来源,创新及其他业务收入占比与上季度持平,均为21%,有道收入占比在稳健上涨,本季度攀升至5%。

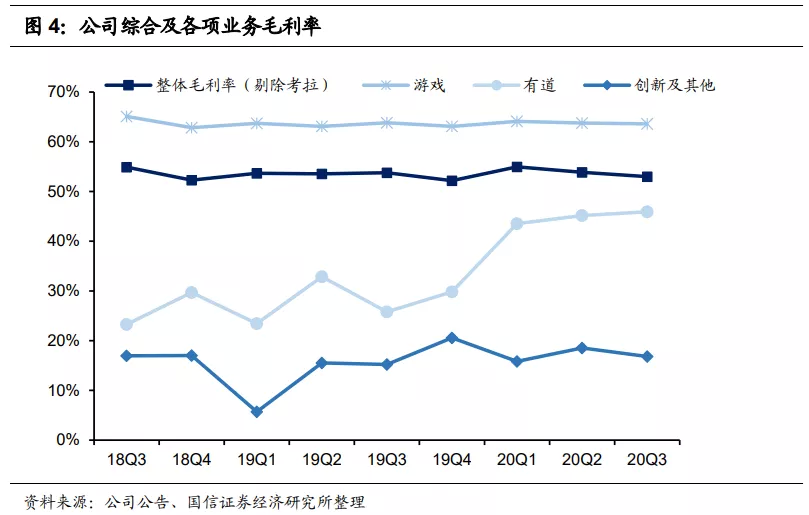

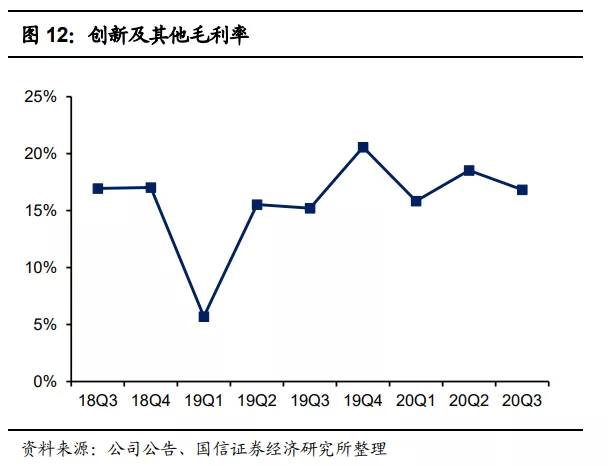

综合毛利率为53%,同比下滑0.8pct,环比下滑0.9pct。主要原因分析如下:1)在稳健的端游+手游,代理+自研的游戏组合下,在线游戏的毛利率一直稳定在63%左右,游戏占整体收入74%,为公司的业务基本盘,有道及创新业务处于成长期,毛利率偶有波动,对整体影响不大;2)得益于规模效应及教师薪酬结构的优化,有道毛利率在稳步上涨,较去年同期提升20.1pct。

整体来看,网易三季度的表现略超市场预期。游戏同比增速略高于二季度,我们估算流水实际同比增长约21%,连续三个季度波动不大。新业务方面,有道实现了上市以来的最大增幅。

2 网络游戏:保持稳健,突破点在海外

本季度网络游戏业务收入为138.6亿元,同比增长20%,几乎持平。其中,手游收入为100.78亿元,同比增长23%,环比增长1%,增速与大盘相比几乎持平。与卫生事件期间,腾讯游戏显著受益,连续三个季度增速超过60%相比,网易的游戏表现相对平淡,但流水也更为稳健,我们判断这与其游戏特性有关。腾讯手游《王者荣耀》、《和平精英》等,玩法普适性较强,适合卫生事件期间新手入门,因此,卫生事件有助于其渗透率的提升;而网易手游付费深度较高,核心用户以偏重度玩家为主,因此,卫生事件对网易手游的提振作用相对有限。

端游营业收入为37.8亿元,同比增长13%,增速再一次跑赢腾讯端游增速(三季度腾讯端游在海外新游《Valorant》的带动下,增速1%),我们判断主要原因系,网易的端游以RPG类游戏为主,而腾讯头部端游《英雄联盟》、《穿越火线》、《地下城与勇士》受制于网吧场景,受卫生事件影响较深。

海外方面,《荒野行动》、《明日之后》和《第五人格》在日本表现强劲。全球化是网易的重要战略方向,根据管理层电话会议,将继续发力欧洲及美国市场。

游戏储备丰富,持续发力海外市场,增长可持续。公司业绩报告显示,即将推出的新品包括《黑潮之上》、《幻书启世录》、《天谕》手游、《无尽的拉格朗日》、《哈利波特:魔法觉醒》、《The Lord of the Rings: Rise to War》、《超激斗梦境》、《倩女幽魂隐世录》、《暗黑破坏神:不朽》和《宝可梦大冒险》等,其中不乏世界级大IP,有望进一步拉动游戏收入,并对欧美市场进行探索。

我们对网易游戏的判断不变,国内方面,梦幻西游和阴阳师系列两大IP产生的收入,能够长期稳定上升,证明网易已经摆脱了以爆款博增长的逻辑。网易超过70%的收入来自于游戏内容,但其国内游戏盈利的稳定性已接近于消费品。海外手游市场是增量蓝海,接下来的主要看点在于产品及地区的突破。

3 在线教育:增速及毛利率创新高

在线课程及智能学习硬件双轮驱动,有道收入迎上市以来最高增速。2020Q3,有道实现收入8.96亿元,同比增长159%,占网易总收入比重约为5%。其中,学习服务和产品净收入人民币7.63亿元,同比增长239.1%。

有道精品课K12业务为最重要的增长引擎,本季度实现销售额6.8亿元,同比增长369%;正价付费人次达49.9万,同比增长437.9%。智能学习硬件是第二大收入来源,本季度实现营收1.6亿元,同比增长289.3%。

本季度,有道毛利率为45.9%,创历史新高,主要受益于教师薪酬结构的优化,以及网络业务规模效应的显现。

销售费用方面,在线教育行业处于高速发展期,本季度有道销售费用达11亿元,同比增长超过370%,销售费率为122.77%。实现净亏损8.78亿元,与收入体量几乎一致。

4 创新业务:网易云音乐推动高增长

三季度,网易的创新业务及其他营收为39亿元,同比增长42%,增速环比提升3pct,创新业务依旧延续高增长。毛利率为16.8%,环比下降约1.7pct,主要系广告服务毛利润下滑。

值得惊喜的是,收入占比较高的网易云音乐表现向好,会员及直播收入均显著增长。结合腾讯音乐的近期表现,我们判断,消费者的音乐付费习惯正在逐步养成,音乐付费渗透率处于较低的水平,未来空间大且确定性强。网易云音乐具备社区属性,沉淀优质内容,且音乐行业按月付费是一个比较健康的商业模式,长远发展值得看好。

5 投资建议

我们延续此前判断,国内方面,梦幻西游和阴阳师系列两大IP产生的收入,能够长期稳定上升,证明网易已经摆脱了以爆款博增长的逻辑,国内游戏大概率持续稳健;核心突破点在于海外:《荒野行动》、《明日之后》、《第五人格》已经打通日本市场,接下来的看点在于欧洲和美国地区的突破。我们维持此前的盈利预测,预计网易2020-2022年Non GAAP下归母净利润分别为179/213/248亿元,目标价162-175港币,相对当前估值空间为21%-30%,继续维持“买入”评级。

风险提示

游戏市场竞争激烈的风险;政策风险;游戏出海表现不及预期的风险;全球卫生事件的系统性风险等。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP