开门、关门节奏不一,顺周期下保险板块β效应有望领跑大金融

本文来自微信号“欣赏金融”,作者:方正非银。

核心观点

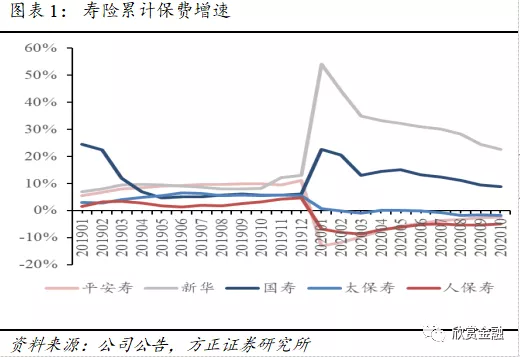

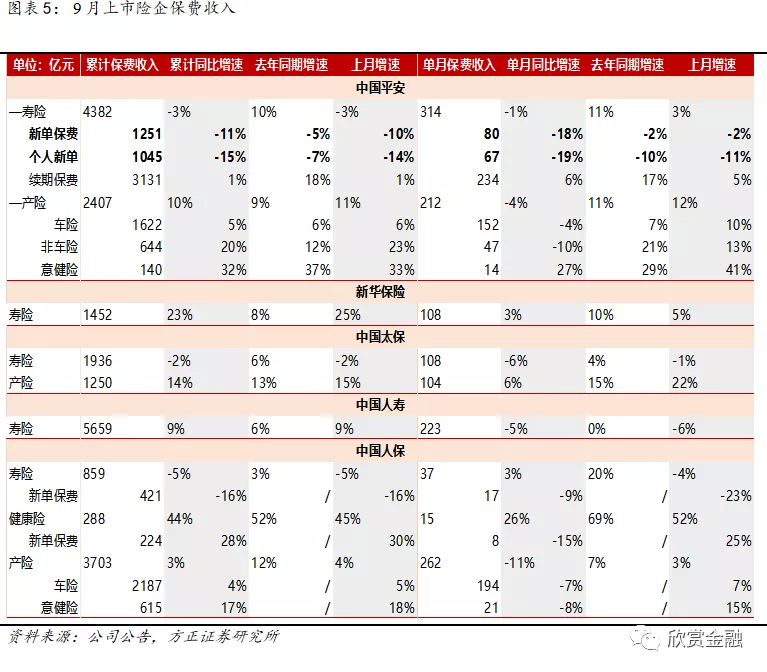

除国寿外,主要上市险企10月保费增速环比有所下滑;当前主要上市险企开门与关门节奏与表现不一:

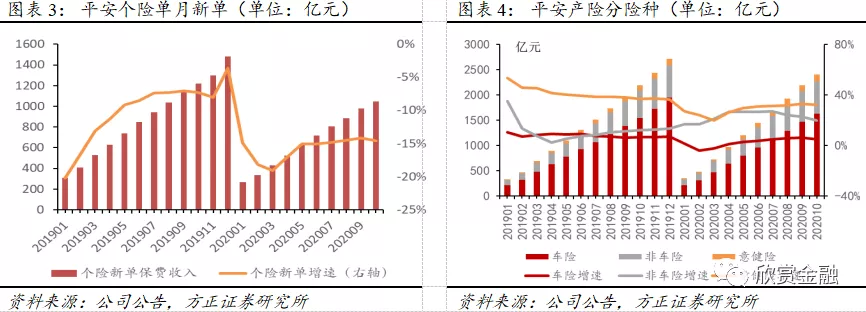

1) 平安(02318):10月开启开门红,当月个险新单承压(yoy-19,5%,前值yoy-10.9%),续期表现稳健,总保费承压(yoy-1.2%,前值+3.1%)。本月团体新单承压(yoy-10.3%,前值+59.2%)拉低总新单保费缺口(yoy-18.1%,前值-1.6%),但本月续期保费继续提升(yoy+6.3%,前值5.4%),带动累计续期保费增速yoy+1.2%(前值yoy+0.8%)。

因个险FYP缺口加大,今年平安的新单及NBV压力仍然较大。目前平安已于10月10日推出新的开门红产品“金瑞人生21”,并将于11月1日起销售财富金瑞,产品形态相较去年更有竞争力;同时因重疾重定义后,平安的主力重疾险产品较同业准备更为充分,预计将于近期上线新定义重疾险主力产品,以提振全年NBV。

虽然10月FYP及NBV有所承压,但在平安的传统节庆“双12”期间有望迎来业绩的回暖,全年业绩拐点将至。但人力的下滑趋势仍在,平安仍在坚持代理人转型改革与当期业绩的波动的摸索期。若人力规模稳健、因产品NBVM领先同业,叠加今年主动的开门红踩点及2020Q1的低基数,明年Q1平安业绩有望爆发。

2) 国寿(02628):10月保费增速回暖(yoy-4.7%,前值-5.6%),累计总保费继续正增长(yoy+8.7%),预计全年FYP与NBV增长无忧。继“鑫耀东方”之后,国寿于10月陆续推出系列产品:鑫耀前程、鑫享至尊、鑫耀相伴,缴费期从趸交、3年、5年提升至10年,保障期从10年提升到30年,从规模走向价值。

因国寿提前开启开门红且市场预售表现较好,预计短储目标达成无虞,并向长储目标持续迈进。10月保费增速缺口收窄(YoY-4.7%,前值-5.6%),符合我们之前的推测,预计全年FYP及NBV目标达成基本无虞,且明年Q1业绩增长节奏更稳健。

3) 太保(02601):10月保费缺口扩大(yoy-5.7%,前值-0.5%),总保费缺口略有扩大(yoy-1.9%,前值-1.6%),预计当前FYP及NBV仍承压。太保今年积极备战开门红,10月以开门红主打产品“鑫享事诚”(3/5年交,7年满期)为主,激励政策也较往年有较大提升,预计销售情况较好,虽然当期业绩不及预期、但这正反映的是公司为明年Q1业绩的蓄力。

受政策降温开门红中短期产品的影响,鑫享事诚已于10月底下架;公司顺势推出了另一款月缴的旧产品——分红年金“月添福”。据了解,该产品形态简单、有利于新人展业。预计太保将继续开门+关门并进,通过持续增员、冲刺年底收官。

4) 新华(01336):10月保费增速下滑但仍高于主要同业(yoy+3.5%,前值+4.5%),全年NBV目标预计即将完成。今年以来,借助银保渠道的发力,新华FYP增速喜人(累计总保费增速yoy+ 22.7%),但因产品价值率的降低、全年NBV承压。10月在同业开启开门红冲刺阶段,新华继续坚持完成全年NBV目标,并将在11月上旬继续冲刺NBV及FYP。虽然10月FYP增速有所回落,但个险渠道主力产品仍为健康无忧C5等高NBVM产品,预计新华将在11月上旬完成全年NBV及FYP目标。

据了解,新华将于11月中下旬开启开门红,当前收官节奏按部就班,但因开门红启动时间较同业落后,受今年Q1基数影响,明年Q1增速恐不及今年,但在人力规模保持高增的预期下,预计明年个险NBV仍将保持稳健。

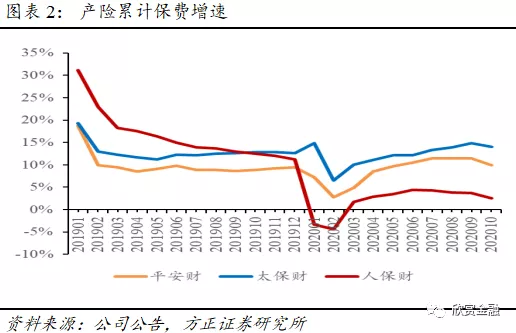

产险:增长动能已转换,10月车险增速回落,非车险增速较高。自9月19日车险综合化改革启动以来,行业车险保费回落(从8月的yoy+10.1%下降至9月的yoy+6.4%),非车险保费增速提升(从8月的yoy+8.9%提升至9月的yoy+13.5%)。

10月,主要上市险企产险保费均有所回落,除太保当月增速仍为正值外(yoy+5.7%,前值22.2%),平安、人保总保费均已负增长(分别yoy-4.2%、-11.3%),主要系车险保费增速下滑所致(车险保费增速分别yoy-4.3%、-7.2%),而人保仍然受信用保证险压降的影响(yoy-97.5%,前值yoy-99.6%)拉低增速水平,结构化转型中。

利率提升、权益风险偏好提升,增厚投资收益

疫苗研发成功助推经济复苏进程,货币政策从“总量宽松”向“宽信用”转变,长短端利率已自4月低点回升至去年底水平,打消前期利差损隐忧。权益风险偏好上行,沪深300指数自年初以来提振19.82%。今年以来上市险企加重对权益市场的布局,叠加监管松绑险企权益投资比例,增厚投资收益。顺周期下,保险板块β效应有望领跑大金融。

投资建议

当前估值低位(PEV为0.7-1.1倍),建议关注改革成果已现、全年业绩有望稳增的中国人寿,及改革推进即将迎来业绩拐点、坚持长期价值增长的中国平安、中国太保。

风险提示

长端利率大幅下滑、股票市场剧烈波动、国内卫生事件影响新单增长不及预期。

(编辑:mz)

扫码下载智通APP

扫码下载智通APP