东方证券:兴达国际(01899)2017年利好因素将全面反映 首予“买入”评级

智通财经获悉,东方证券近日发表研报表示,兴达国际(01899)2011年起受行业低迷拖累,股价持续低位徘徊。然而,凭借稳健的资产负债表和现金流,兴达成功走出低谷,进入复苏轨道。该机构首予其“买入”评级,目标股价4港元,较目前股价有14%的上升空间。

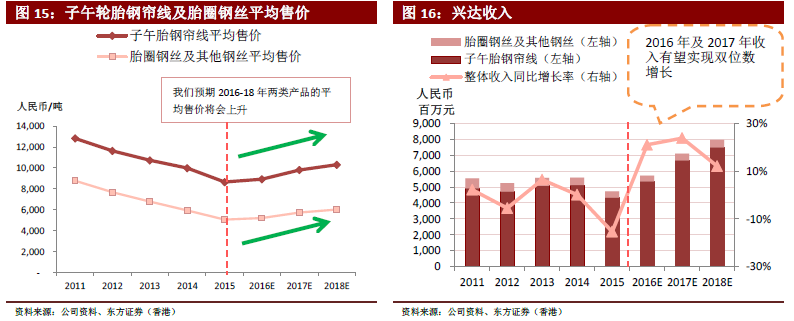

该机构表示,兴达平均售价每上涨500元人民币,净利润将直接增加约2亿元人民币,从而大幅提振盈利,推动公司在2015年触底后进入长达多年的复苏期。

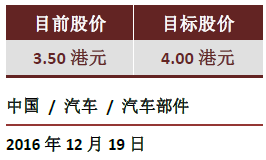

轮胎行业复苏的主要受益者

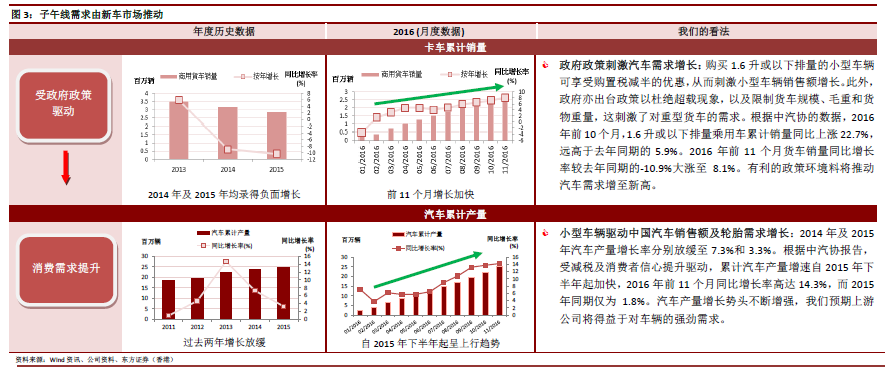

报告提到,经过5年低迷期后,多家实力较弱、规模较小的厂家遭淘汰,今年新轮胎及售后市场行情终于回暖,近期兴达及主要竞争对手贝卡尔特的产品平均售价均有所提升。兴达及贝卡尔特是维持市场竞争格局的中坚力量,两者产能及产量合并后在中国子午轮胎钢帘线占据主导地位。

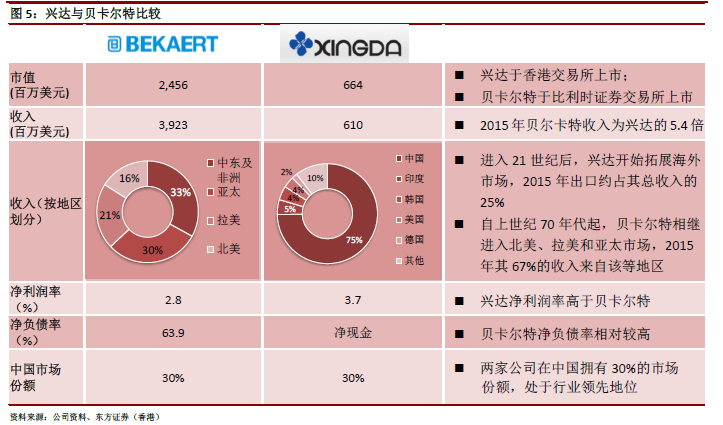

2016年上半年平均售价见底

东方证券表示,随着对子午轮胎钢帘线的需求不断增长,公司产品平均售价在2016年上半年创7年新低后开始回升。在新车需求持续强劲以及宏观环境逐渐改善的背景下,预期2016年下半年平均售价增长的势头将会延续。平均售价提升将对公司利润直接产生重大影响,假设相关成本不跟随上涨。该机认为,平均售价每增加人民币500元,净利润将增加约人民币2亿元,预期利好因素会于2017年全面反映。

毛利率回升至合理水平,因原材料成本增长部分转嫁给客户以及生产效率提升,2016 年上半年兴达毛利率同比增长0.8 个百分点至20.1%。该机构预期2016 年下半年毛利率将持续提升,因管理层称平均售价增幅超过成本增幅,加上产能扩张,销量将得到提升,2016 年及2017 年毛利率预测将分别达到23%及25%。

净利润率下跌时代结束,受出口增长及货运运费上升影响,行政及销售开支占收入比重在过去数年不断增加。随着中国市场销售额在2016 年下半年大幅回升,东方证券预估销售开支比重将保持不变及行政开支占比会轻微下跌。基于毛利率将会增加而运营开支比率将保持稳定的假设,该机构预测2016 年及2017 年净利率分别增至5.1%和6.3%。

产能扩张为产量提升创造空间

此外,报告提到,兴达持有净现金头寸,使之得以在市场回暖之初进行产能扩张,而其他许多公司已经被市场淘汰。其新增的60,000吨产能可为产量提升创造空间。与此同时,兴达目前正日夜赶工以满足出货要求,其工厂已满载运营。该机构预测明年将有30,000吨新增产能投入运营。

应收账款天数增加是一大问题

鉴于过去2年应收账款天数呈增长趋势,该机构对贸易及其他应收账款减值损失增加持审慎态度。然而,轮胎行业复苏将降低债务人的违约风险。

基于DCF和DDM平均估值,东方证券设定目标股价为4.00港元,相当于18.3倍2016年预测市盈率及0.9倍预测市净率。估值中应用9.18%的加权平均资本成本率及3%的永久增长率。该机构首次覆盖该股,予以“买入”评级,设定目标价4.00港元,较目前股价有14%的上升空间。

扫码下载智通APP

扫码下载智通APP