国信证券:银行业Q3逐步筑底,静待曙光

本文源自 微信公众号“漫步红岭中路”。

摘要

业绩回顾:行业基本面与中报比变化不大

2020年前三季度上市银行整体归母净利润同比下降8.1%,较上半年的增速有所回升。从净利润增长的归因分析看,关键驱动因素与中报比变动不大:

(1)净息差在今年前三季度拖累净利润增长3.8个百分点,主要原因是受LPR下调等带来的重定价影响,银行净息差继续收窄。前三季度上市银行整体累计净息差2.04%,较上半年小幅降低1bp;

(2)资产减值损失在今年前三季度拖累净利润增长15.2个百分点,主要是银行加大不良确认力度和拨备计提力度导致;

(3)资产增速小幅回升,前三季度生息资产规模对净利润增长的贡献达到10.8%,比上半年略高0.3个百分点。

对关键驱动因素的展望:未来基本面或有所改善

(1)往后看,我们预计上市银行总体资产增速将保持10%左右的水平;

(2)受贷款重定价趋于尾声影响,净息差环比趋稳,但在翘尾因素影响下,今明两年净息差将持续下行,但净息差对净利润增长的影响在明年有望由负转零,从而助推净利润增速回升;

(3)考虑到工业企业偿债能力仍未出现向上拐点,我们预计不良生成率将处于较高水平,对净利润增长带来一定压力。

基于上述判断,我们认为行业整体基本面年内仍将下行,但明年基本面或将有所改善,主要是考虑到净息差对净利润增长的负面影响减弱。

投资建议

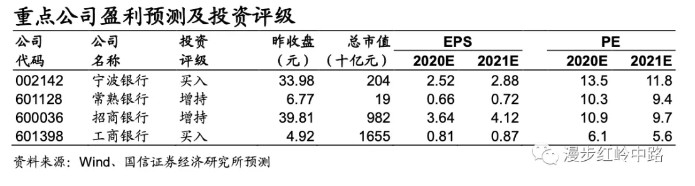

我们认为银行基本面年内仍将有所惯性下行,但底部位置已经逐渐显现,对明年的表现持乐观态度。当前银行板块估值相对其他板块而言处于历史低位附近,我们维持行业“超配”评级。

个股方面,继续推荐长期成长性好、不良安全边际高的宁波银行、常熟银行、招商银行(03968),同时推荐估值极低、基本面稳定的工商银行。

风险提示

会计准则变化带来的误差;宏观经济波动可能会对预判产生影响。

目录

一、业绩回顾:行业基本面与中报比变化不大

二、关键驱动因素分析与展望

2.1净息差:边际趋稳,净息差对净利润增长的影响有望由负转零

2.2 资产质量:存量不良确认力度加大,不良生成率料将维持高位

2.3 资产规模:预计后续增速稳定,对净利润增速边际影响不大

2.4 手续费:增速料将回升,但对净利润增速边际影响不大

三、展望总结

四、投资建议

五、风险提示

报告正文

业绩回顾:行业基本面与中报比变化不大

2020年三季报行业净利润增速略有回升,符合市场普遍预期。上市银行整体(指十六家老上市银行及上海银行、江苏银行、杭州银行、贵阳银行共20家银行的合计值,下同)2020年三季报净利润同比下降8.1%,归母净利润同比下降8.1%。我们后续着重观察关键驱动因素的实质性变动,而非净利润增速的账面数字。

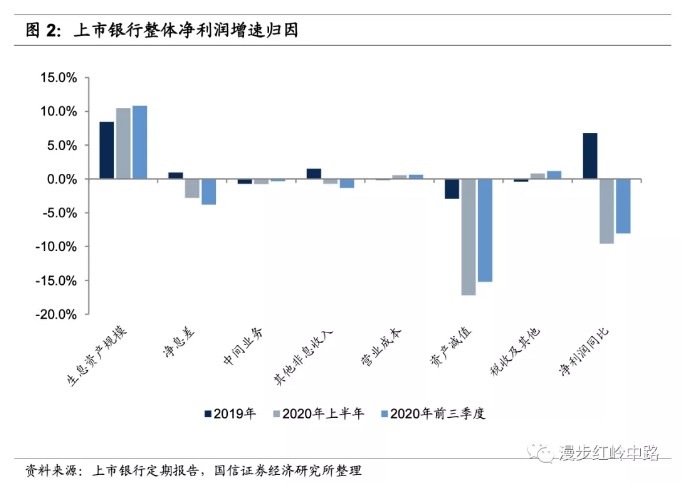

我们对净利润增长进行归因分析,将净利润增速拆解到不同变量上,从而观察关键驱动因素的影响。具体来看,各项关键驱动因素与中报相比变化不大:

(1)净息差在今年前三季度拖累净利润增长3.8个百分点,主要原因是受LPR下调等带来的重定价影响,银行净息差继续收窄。前三季度上市银行整体累计净息差2.04%,较上半年小幅降低1bp;

(2)资产减值损失在今年前三季度拖累净利润增长15.2个百分点,主要是银行加大不良确认力度和拨备计提力度导致;

(3)资产增速小幅回升,前三季度生息资产规模对净利润增长的贡献达到10.8个百分点,比上半年略高0.3个百分点;

(4)其他因素影响不大且波动频繁,我们不再深入分析。

关键驱动因素分析与展望

2.1 净息差:边际趋稳,净息差对净利润增长的影响有望由负转零

上市银行整体净息差2020年以来下降明显,主要受LPR下降等因素影响。2019年银行净息差大致在2.11%附近波动,而今年一季度、二季度、三季度净息差则降至2.07%、2.02%、2.01%。从环比趋势来看,净息差逐步企稳,我们认为随着贷款基准利率向LPR切换(除部分房贷要到2021年元旦重定价之外)在三季度结束,LPR下降的影响也基本体现在净息差当中,预计后续净息差环比将趋于稳定。但受翘尾因素影响,今明两年整体净息差将呈现连续下降的态势。但如果净息差降幅保持大致稳定的话,净息差对净利润增长的影响有望由负转零。

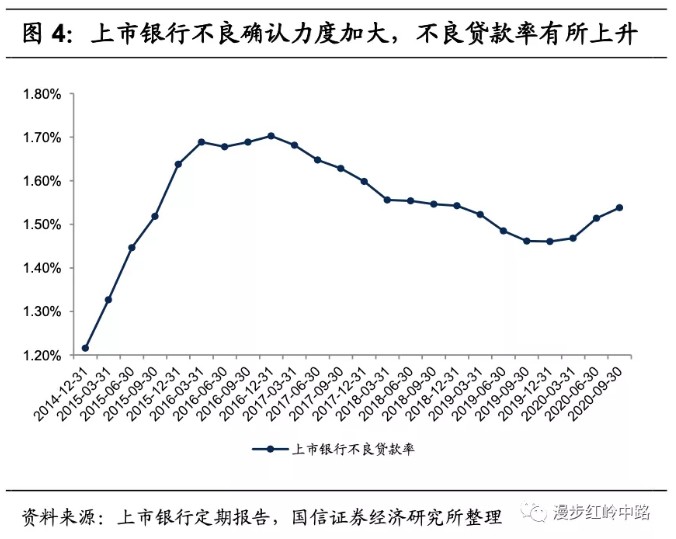

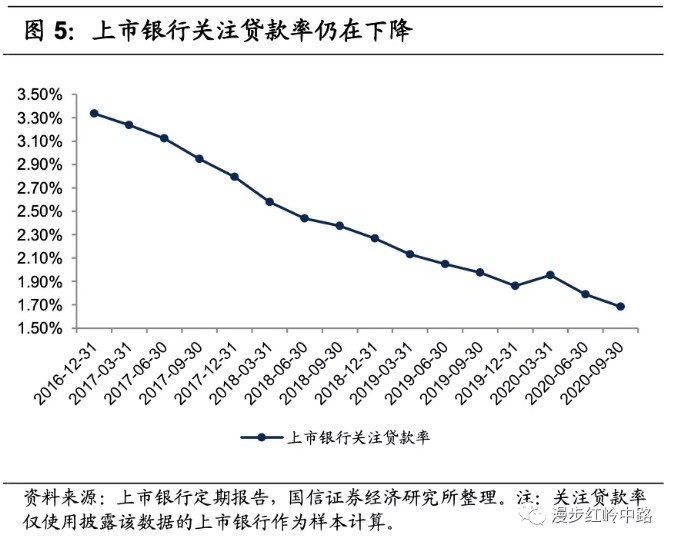

2.2 资产质量:存量不良确认力度加大,不良生成率料将维持高位

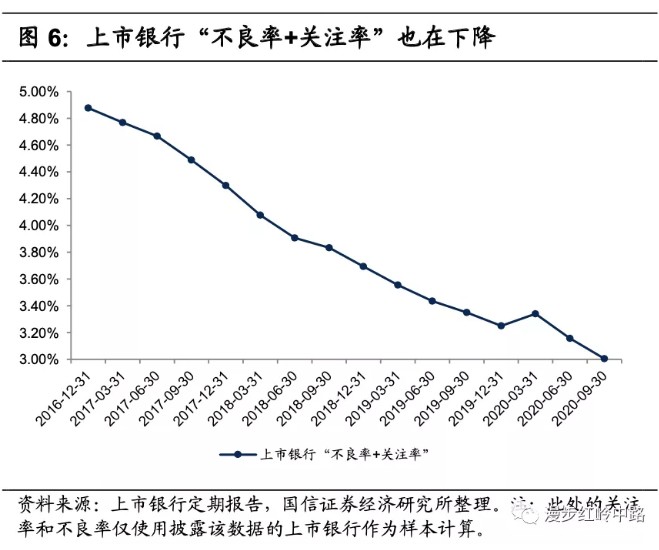

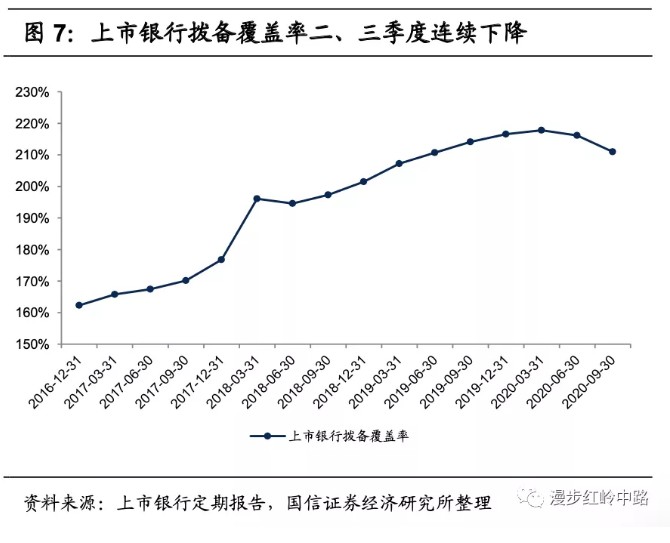

三季报披露的资产质量数据有限,从仅有数据来看,上市银行不良率回升但关注率持续下降,且“不良率+关注率”也在下降,可见主要是不良确认力度加大导致。由于不良确认力度较大,因此虽然前三季度上市银行资产减值损失同比增长了34.5%,但拨备覆盖率却有所降低。

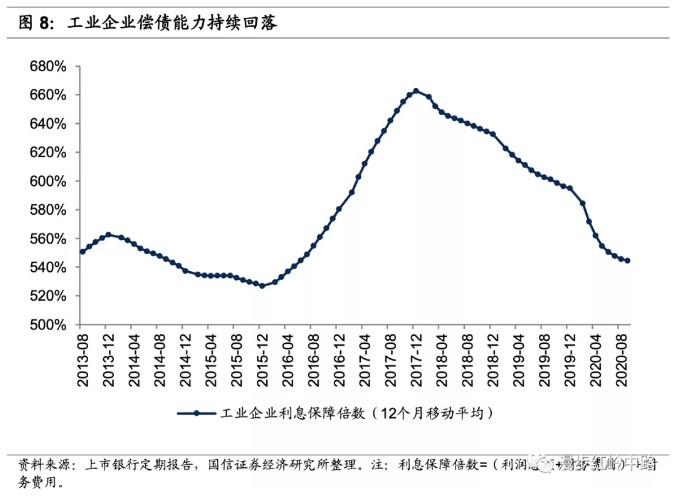

往后看,我们预计今明两年银行不良生成率仍将处于较高水平。主要原因在于,工业企业作为银行不良贷款主要来源之一,其偿债能力持续下降将给贷款质量产生较大压力。

2.3 资产规模:预计后续增速稳定,对净利润增速边际影响不大

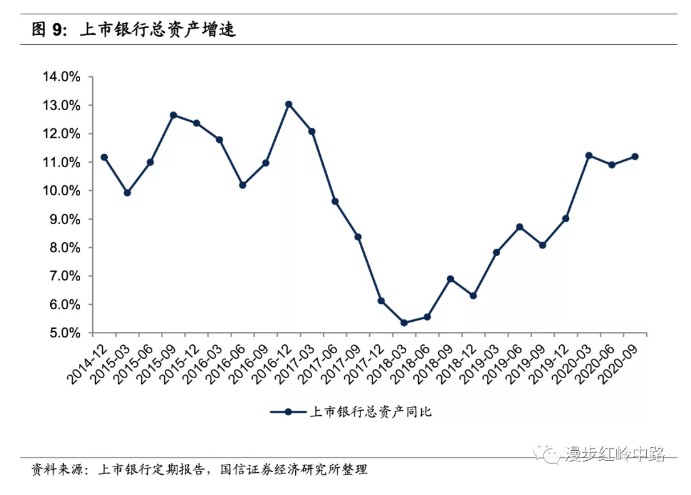

2018年以来上市银行总资产增速有所回升。考虑到实体经济融资需求不是很旺盛,尤其是卫生事件消退之后企业用于周转过渡的短期融资需求回落,我们预计后续资产增速很难大幅回升,规模扩张对银行净利润增长的影响可能维持在10%左右,不会有大的变动。

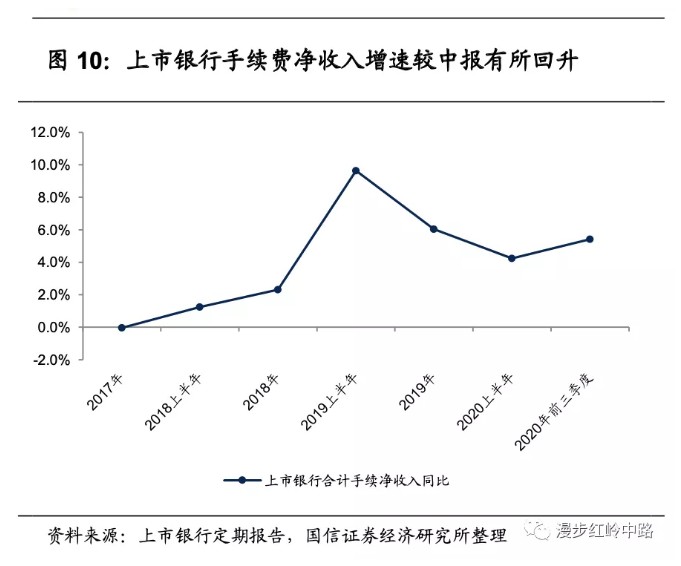

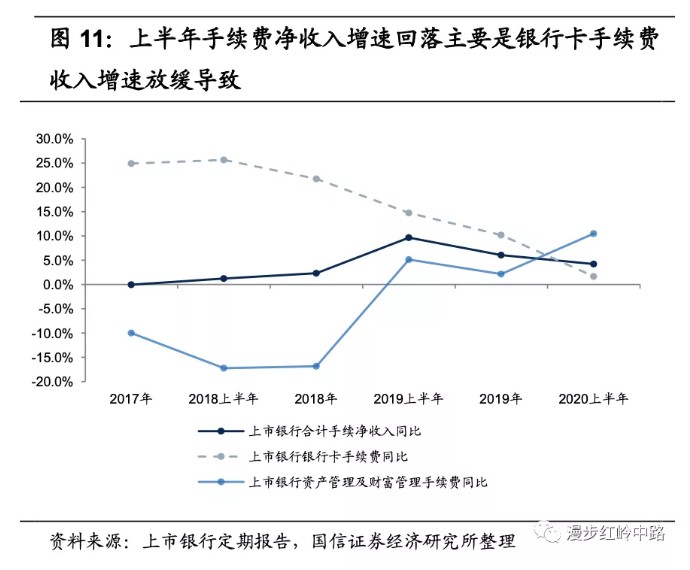

2.4 手续费:增速料将回升,但对净利润增速边际影响不大

今年前三季度手续费净收入增速较上半年有所回升。手续费收入核心来源是两大类:一是银行卡,二是资产管理及财富管理手续费(包括理财、代销、托管)。今年上半年手续费净收入增速回落主要是因为卫生事件影响导致银行卡手续费收入增速放缓,我们估计三季报手续费净收入增速回升主要是随着卫生事件冲击消退,银行卡手续费收入恢复常态导致。但考虑到这部分收入占比较少,因此其对净利润增速边际上不会有很大影响。

展望总结

对关键驱动因素的展望总结如下:

(1)往后看,我们预计上市银行总体资产增速将保持10%左右的水平;

(2)受贷款重定价趋于尾声影响,净息差环比趋稳,但在翘尾因素影响下,今明两年净息差将持续下行,但净息差对净利润增长的影响在明年有望由负转零,从而助推净利润增速回升;

(3)考虑到工业企业偿债能力仍未出现向上拐点,我们预计不良生成率将处于较高水平,对净利润增长带来一定压力。

基于上述判断,我们认为行业整体基本面年内仍将惯性下行,但底部位置已经逐渐显现,明年基本面或将有所改善,主要是考虑到净息差对净利润增长的负面影响减弱。

目前银行板块估值与其他板块相比处于历史低位,我们认为继续下行压力不大,适合左侧布局;若观测到工业企业偿债能力回升拐点,板块或迎更大幅度的估值修复行情。

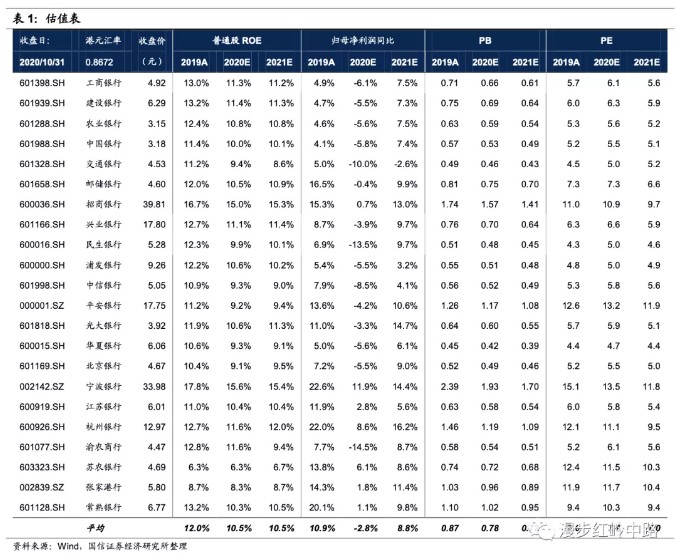

在考虑监管因素的情况下,我们对部分所覆盖个股的盈利预测进行了调整,相应的最新盈利预测见后文估值表。

投资建议

我们认为银行基本面年内仍将惯性下行,但底部位置已经逐渐显现,对明年的表现持乐观态度。当前银行板块估值相对其他板块而言处于历史低位附近,我们维持行业“超配”评级。个股方面,继续推荐长期成长性好、不良安全边际高的宁波银行、常熟银行、招商银行(03968),同时推荐估值极低、基本面稳定的工商银行。

风险提示

2019年以来受新会计准则影响,部分数据如净息差等与历史不完全可比,我们力求将口径调整为跟历史一样,但调整过程中难免存在误差;如果货币政策、监管政策或宏观经济出现较大变化,可能会对我们的预判产生影响。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP