招商证券:中国太保(02601)开门红前置奠定来年业务基础,估值修复空间大

本文来源于招商证券的研究报告,作者为非银组分析师郑积沙、刘雨辰、曾广荣。文中估值和目标针对A股而言,供港股投资者参考。

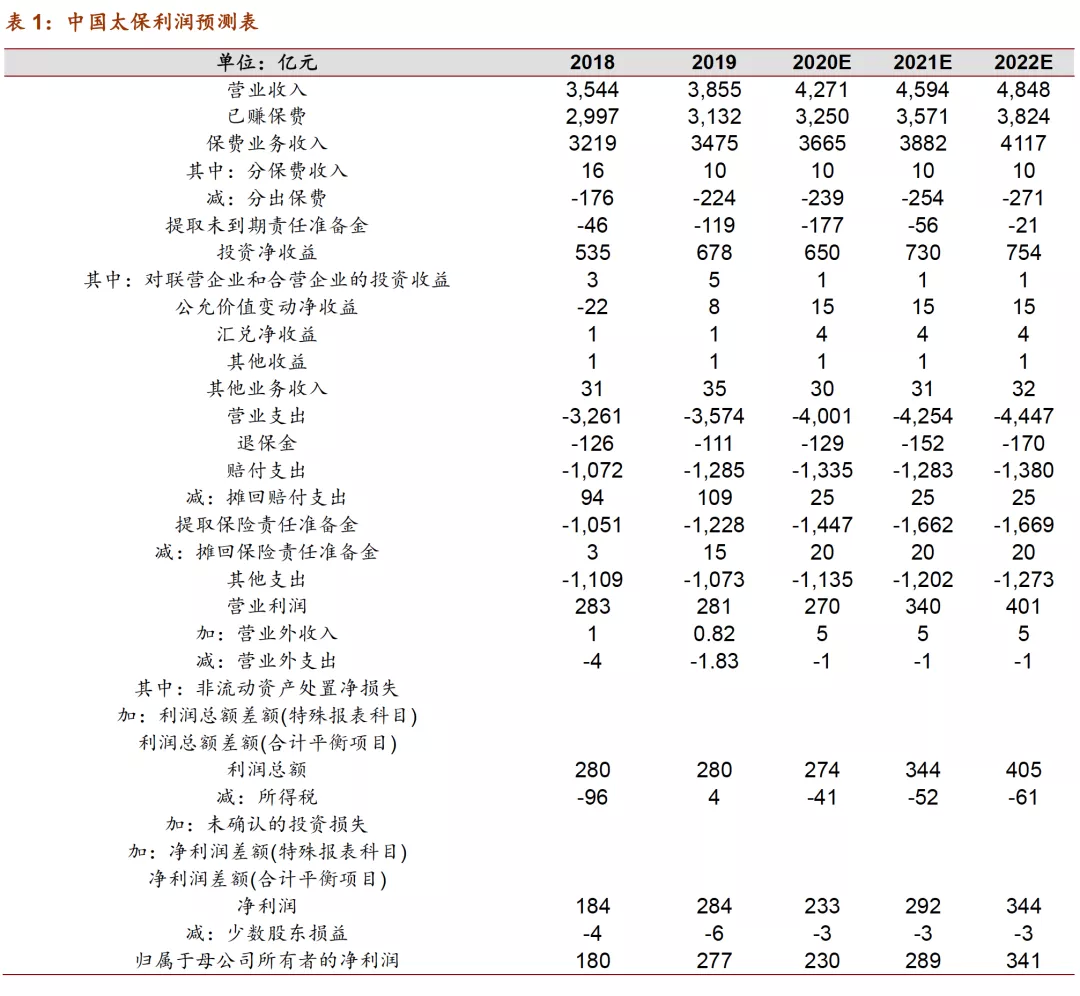

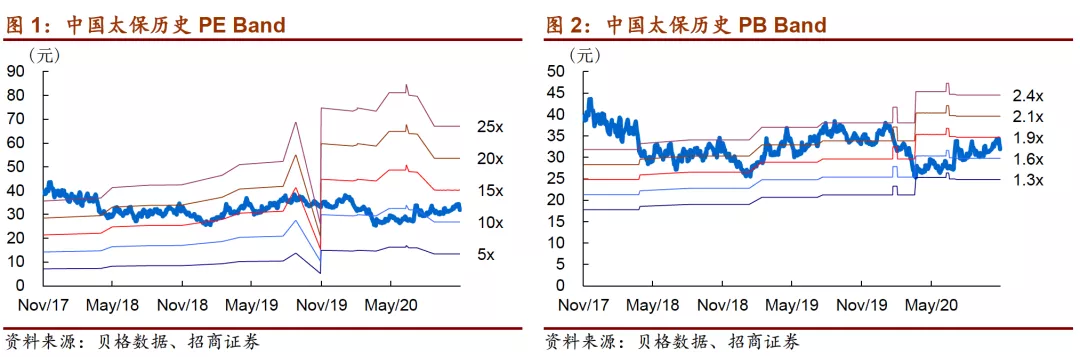

中国太保发布2020年三季报,前三季度实现归母净利润196.48亿元,同比下滑14.30%,年化净/总投资收益率分别为4.60%/5.50%,同比-0.2pct/0.4pct。 利润同比增速环比中报出现下滑,主要是由于750曲线下移导致准备金增提所致。公司前三季度实现归母净利润196.48亿元,同比下滑14.3%,降幅相比中报(-12%)略有扩大,扣非后归母净利润同比上升8.4%,增幅相比中报(24.8%)有所下滑,但该增速依旧为上市同业中最佳,主要得益于公司在投资端的同比改善所致,前三季度公司实现投资收益659.61亿元,同比增长33.2%,年化总投资收益率提升至5.5%,同比增加0.4pct,在今年的市场环境下取得如此的成绩实属不易。负债端来看,由于750曲线的下移导致准备金增提,减少20年前三季度税前利润96.92亿元(去年同期为37.42亿元),而20年上半年该值仅为42.4亿元(去年同期为38.2亿元),表明20年三季度单季度因750曲线导致利润减少55亿,而19年三季度则为增加0.8亿利润,使得前三季度利润增速的环比回落,全年来看,750曲线对利润的拖累将持续,并且将延续至21年,但21年750曲线对利润的影响幅度相比20年将有所缩小,从而对利润增速产生正贡献。资产端来看,下半年市场利率水平快速反弹,A股在快速上行之后维持高位震荡,公司积极配置长期政府债,延长寿险资产久期,同时灵活进行战术资产配置,积极把握市场机会,取得了较好的投资收益,实现年化净/总投资收益率分别为4.60%/5.50%,同比-0.2pct/0.4pct,难能可贵。 寿险新业务增长承压明显,持续推进转型2.0战略,创新健康管理和医疗养老服务模式,打造客户生态圈建设。前三季度公司寿险业务个险新单保费同比下降26.9%至253.81亿元,期交新单同比减少34.2%至194.88亿元,究其原因主要是在疫情的冲击下,代理人量与质均受到了明显的影响,导致新业务价值增长持续承压。展望后续,随着公司不断加快渠道转型步伐,构建绩优代理人模式,从抓人力增长转向抓住核心人力的发展来推进公司整体人均产能的提升,通过城区突破和科技赋能强化代理人的客户经营能力,有望推动新单保费的可持续回暖。 投资建议:公司三季报业绩符合预期,虽然新单业务增长持续承压,但公司坚持推进渠道发展转型有望为后续恢复打下基础,同时公司已较去年提前2个月(10月初)启动“开门红”工作,目前已完成规模型主打产品“鑫享事诚”的预收工作,从预收情况来看相比去年大幅改善,开门红新单规模增长已成定局,预计后续公司将把握新重疾定义落地机遇,推出相关保障型产品在20年收官的同时进行开门红蓄客,在12月再次打响开门红,实现开门红新单的较好增长。公司当前估值处于历史底部位置,对应21年底EV仅为0.6X,目标估值0.85X 21年底EV,空间42%,维持强烈推荐评级。 风险提示:代理人转型不及预期、健康险销售乏力、利率向下、疫情反复。

扫码下载智通APP

扫码下载智通APP