好未来(TAL.US)业绩点评:卫生事件对线下培训冲击可能会消退 龙头地位仍将发挥作用

本文转自微信公号“杨仁文研究笔记”,作者:姚蕾

核心观点

事件:

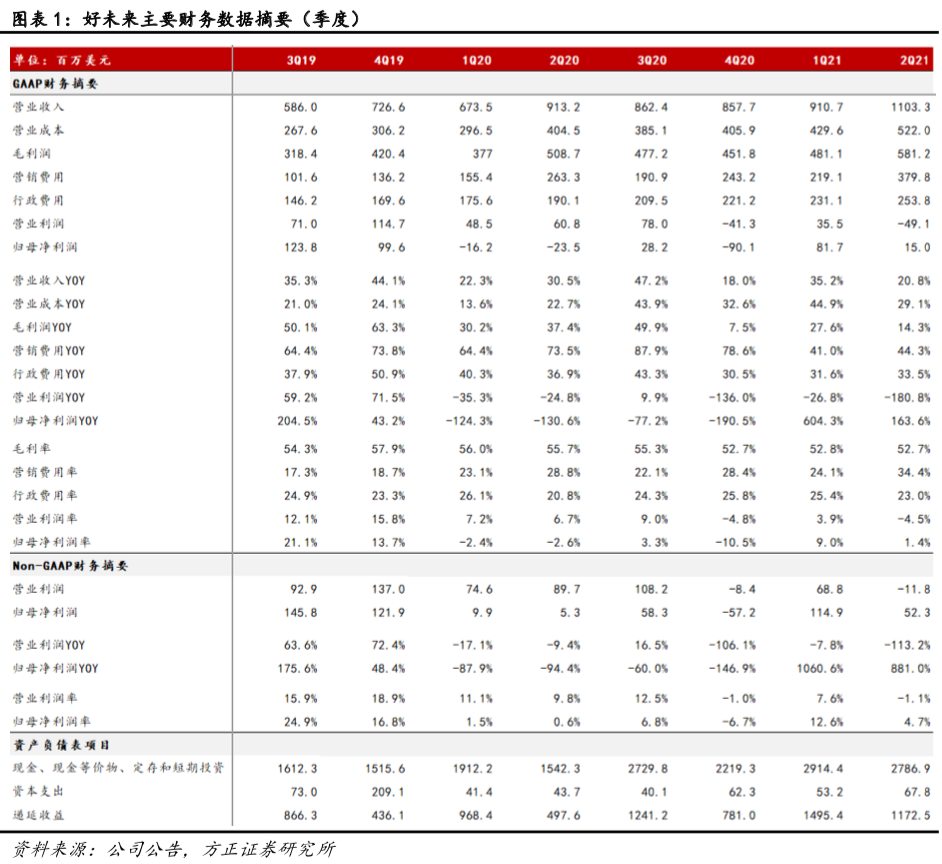

1、好未来(TAL.US)FY21Q2营业收入为11.03亿美元(YoY+20.8%),归母净利润为1496.9万美元(YoY+163.6%),Non-GAAP归母净利润为5227.6万美元(YOY+881%)。

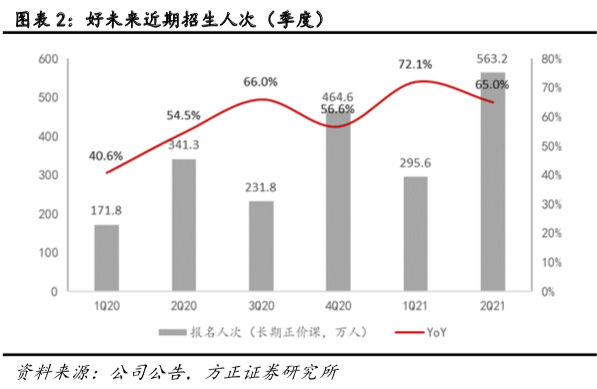

2、FY21Q2长期正价课报名人次为563.2万(YoY+65%)。截至FY21Q2,教学中心共936个,覆盖城市91个。

3、FY21Q3指引:营收区间预计为10.61~10.94亿美元,YOY+28%~32%。

点评:

1、营收11亿美元同增21%,销售费用增加至3.8亿美元。

营业收入符合预期:FY21Q2营业收入为11.03亿美元,YoY+20.8%,贴上季度指引上限11.1亿美元。

毛利率同比下滑3pct:FY21Q2主营业务成本为5.22亿美元,YoY+29.1%,毛利润5.81亿美元,YoY+14.3%;毛利率52.7%,较去年同期下滑3pct,成本的提升及毛利率的下降主要由于教师薪酬、租金成本,以及学习材料成本的增加。

销售费用率提升明显:FY21Q2销售费用为3.8亿美元(YoY+44.3%),销售费用率为34.4%,较去年同期提升了5.6pct,主要来自市场推广费用以及销售和营销人员薪酬提升。

管理费用:FY21Q2管理费用为2.54亿美元(YoY+33.5%),管理费用率为23%,较去年同期提高2.2pct。Non-GAAP管理费用(不考虑股权激励开支)为2.26亿美元(YoY+36.5%)。

经营利润率有所下滑:FY21Q2经营利润为-4911.6万美元,YoY-180.8%,经营利润率-4.5%,较上年同期下滑11.1pct。Non-GAAP经营利润为-1180.9万美元,YoY-113.2%,non-GAAP经营利润率为-1.1%,较上年同期下滑10.9pct。

归母净利润率同比改善:FY21Q2归母净利润为1496.9万美元,YoY+163.6%,归母净利率1.4%,较上年同期提升3.9 pct;Non-GAAP归母净利润为5227.6亿美元,YoY+881%,non-GAAP归母净利率为4.7%,较上年同期提高4.2 pct。归母净利润的改善主要由于①FY21Q2其他收入4533万美元,去年同期为-5555.5万美元,其他收入主要来自卫生事件期间政府提供的增值税和社会保障费用减免;②FY21Q2长期投资减值损失收窄为4910万美元,去年同期为6080万美元。

现金流、资本开支:FY21Q2的净经营现金流量约为-5627.3万美元;资本开支约为6780万美元。

现金、现金等价物和短期投资:截至FY21Q2期末,公司现金、现金等价物和短期投资余额为27.9亿美元,FY21Q1为29.1亿美元。

递延收入:截至FY21Q2期末,公司递延收入余额为11.7亿美元,YoY+135.6%,主要由于学而思培优小班和网校提前收取了部分秋季学期的费用。

2、长期正价课报名人次达563万同增65%,其中网校超290万,同增116%;线下网点暂缓扩张,网校收入占比26%,同增87%。

报名人次增长65%:FY21Q2长期正价报名人次约563.2万,去年同期为341.3万,YoY+65%。

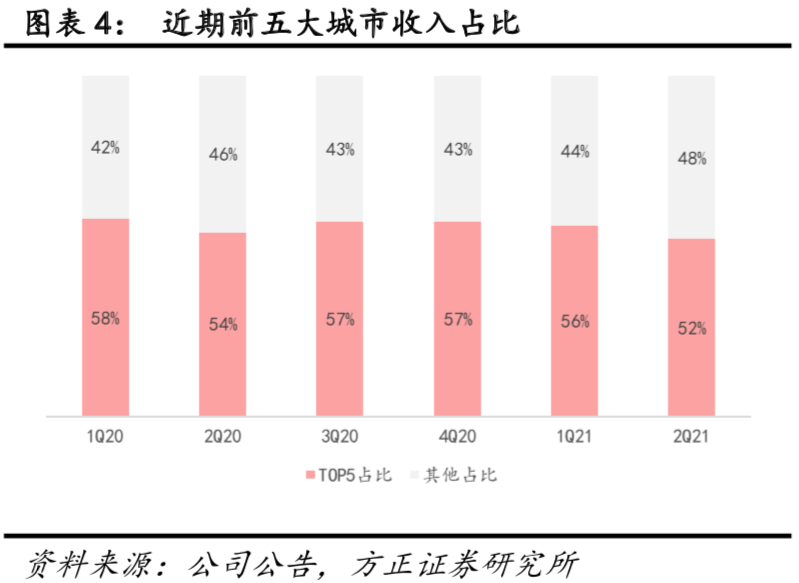

线下中心受公共卫生事件影响环比不变,未来仍将加速扩张:截至FY21Q2末,公司开设教学中心共936个,同比增加178个,环比不变;其中,学而思培优小班学习中心716个,摩比和励步小班学习中心91个,智康学习中心129个。截至FY21Q2末,覆盖城市91个(中国90个,美国1个),同比增加22个,环比增加1个(咸阳)。

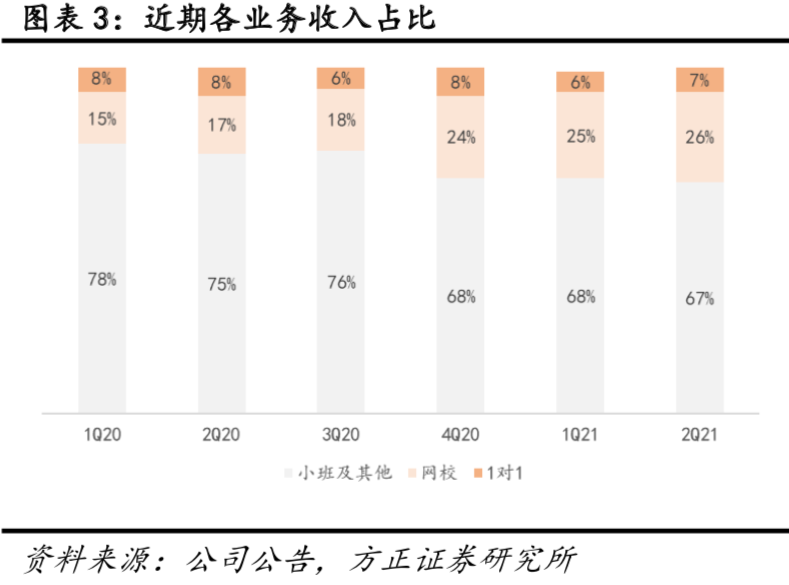

分业务情况:

(1)小班业务及其他:FY21Q2小班及其他业务收入占总收入的比重从去年同期的75%下降至今年的67%,对应收入约7.4亿美元,YoY+8%/8%(以美元/人民币计)。其中,学而思培优小班收入占总收入的比重为57%,对应收入约为6.3亿美元,YoY+7%/7%(以美元/人民币计),学而思培优小班FY21Q2的ASP YoY-19%/-18%,主要由于卫生事件期间的线上线下融合,长期正价课报名人次YoY+31%。

(2)1对1业务:FY21Q2 1对1业务收入占总收入的比重约为7%,对应收入约7700万美元,YoY+6%/6%(以美元/人民币计)。1对1业务ASP YoY+4%/4%(以美元/人民币计)。

(3)网校业务:FY21Q2学而思网校业务收入占总收入的比重从去年同期的17%提高至26%,对应收入约为2.9亿美元,YoY+87%/88%(以美元/人民币计),长期正价课报名人次超过290万,YoY+116%,ASP YoY+1%/1%(以美元/人民币计)。

3、盈利预测与估值:短期来看,随着9月以来全国多数地区中小学线下复课,我们认为公共卫生事件对于公司线下培训业务的影响可能进一步消退,带动Q3、Q4收入利润反弹。中长期来看,①在线方面,管理层在财报电话会议中提及将加大对“本地网校”(本地内容、本地老师、本地同学、本地服务)的投入,考虑到公司在教师供给能力、内容研发能力、品牌影响力等方面的优势,我们看好公司保持在线K12龙头地位的发展前景;②线下方面,K12培训市场公共卫生事件期间加速出清,未来集中度仍将提升,利好龙头。根据一致预期,公司FY2021-FY2023净利润为3.16/6.41/10.49亿美元,EPS为0.53/1.07/1.75美元,对应PE为125.8/62.0/37.9X。

风险提示:公共卫生事件风险、课外培训政策趋严风险、学生人数增加不达预期风险、在线教育行业竞争加剧风险、实体中心扩张不及预期风险、汇率波动风险、市场竞争加剧风险、估值中枢下移风险等。

扫码下载智通APP

扫码下载智通APP