债券还能否在多元化投资组合中起到分散风险的作用?

本文来自“市川新田三丁目”,文中观点不代表智通财经观点。

债券市场的行情在过去六个月中波澜不惊,在此期间美国国债的收益率在历史低位附近窄幅波动。考虑到收益率水平如此之低,对于债券是否能继续分散整个投资组合的风险这一问题市场上一直在争论不休。有很多人担心如果金融市场再次出现动荡导致股市大跌,债券收益率已没有多少下跌空间,因此债券将无法像以往一样能够降低整个投资组合的风险。这种看法经常与认为传统的投资组合中股债配置比率分别为60%和40%的做法已“死”的观点不谋而合。今年3月份的市场恐慌令这一担忧情绪进一步加深,当时债券和股票市场连续数个交易日均遭遇抛售,直到美联储进场干预稳定了市场。

在我们看来,市场的恐慌有点过度了。投资组合中股六债四的配置比率从来都不是放之四海而皆准的,资产组合是否恰当要取决于投资者的个人能力如何、承受风险的能力以及具体的回报率目标。股六债四的做法更像是构建投资组合的一个起点。此外,不同资产类别之间的相关度会因时而变,因此认为资产回报率之间的相关性会一成不变的观点压根就不符合事实,投资者应为资产回报率之间的相关性在短期内的意外波动做好心理准备。更重要的是,我们认为即使股六债四的投资做法对于大多数投资者来讲也许并非最佳选项,但低风险或无风险的债券品种比如美国国债在股市行情急转直下的时候仍能起到缓解整个投资组合市值波动风险的作用。

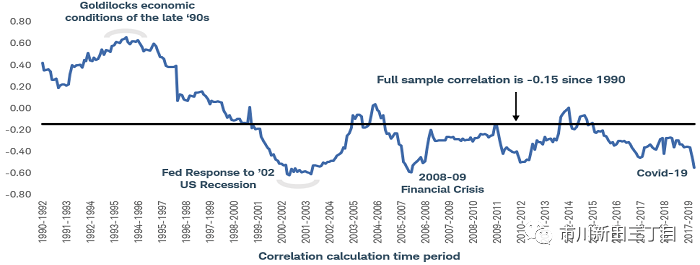

美国股市和美国国债之间的相关性会因时而动

滚动观察期限为三年的美国股市和美国国债之间的相关度在-0.6至+0.6的区间内波动

把预期回报率和分散风险这两件事区别开来

尽管市场尚存疑虑,但在过去六个月的时间里美国国债与美股的负相关关系比过去5年更加明显。在三月份大约一周的时间里美国国债和美股的走势之间曾短暂地呈现正相关关系,但转瞬即逝。如果投资期限至少可以维持数日或数周,可以不用担心短期的市场扰动会带来多大的影响。如下图所示,在过去六个月里美国国债与标准普尔500指数之间的相关关系与过去5年的情况非常类似,美国国债尤其是美国长期国债的涨跌走势与美股正好相反。

固定收益类资产与标准普尔500指数之间的相关度

此外,我们很难在历史上找到一个例子来证明,当股市大幅下挫之后的6个月期间里,债券的投资回报率竟然可以是负的。即使收益率水平很低,但债券投资通常仍会在股市大跌的情况下保值甚至增值。

在美股熊市期间美国中期国债的投资回报率通常会跑赢短期国债

最后,由于美国国债市场仍被当做市场动荡时期的避风港,因此尚无任何其他品种可取而代之。其他任何国家的国债市场均无法在流动性和市场深度方面与美国市场相提并论。美国国债的收益率也并非一定没有继续下行的空间,虽然美联储一直致力于避免短期利率的水平跌破零,但美国国债的收益率水平也有可能像欧元区和日本一样也跌至负利率区间。我们并不认为这一幕一定会出现,但理论上讲如果美国经济出现恶化,这种可能性是存在的。

预期回报率走低

但是如果不考虑分散风险这一主题,我们不得不承认由于美国国债的收益率水平如此之低,今年年初以来美国国债投资回报率超高的一幕很可能在未来几年里再也见不到了,尤其是如果美国经济继续延续复苏走势的话。对于固定收益投资来讲,投资初始时的收益率水平已被证明是一个非常可靠的预测未来长期投资回报表现的指标。

所有各大类资产未来十年的投资回报率预期将走低

我们预测明年美国经济将继续向好,尽管增速相较过去几个月会有所放缓,同时通胀增速会逐渐提升。新的一轮财政刺激举措应会给在短期内给美国经济带来新的动能并有可能进一步推高通胀预期。在这种情况下,美国国债的行情有可能会下行,因中长期国债的收益率水平有可能会上扬,美国国债收益率曲线会继续变陡。

随着美国经济进一步改善,美国国债收益率曲线将继续陡峭化

我们认为即使美联储继续将短期利率的水平控制在0%附近,但10年期美国国债的收益率会在未来6个月里升破1%。因此,我们建议仍应缩短投资组合中美国国债投资的久期以降低长期国债收益率水平上升带来的风险敞口,但仍继续配置中等期限的国债以获取分散风险带来的好处。投资者应考虑采用哑铃式债券投资策略,即将投资重点放在短期限和长期限的债券上。短期国债的好处在于投资稳定性较强且在利率水平上行的情况下再投资的灵活性较高,而长期国债则可以对冲市场新一轮动荡带来的风险。或者,投资者也可以采取阶梯式债券投资策略,这样在利率水平上升的情况下一部分到期回收的资金可被再投资于长期限的国债。

股六债四之外的选择

如果传统的股六债四的资产配置策略并非最佳选项,投资者应怎么做?我们建议将资产配置的范围扩大到其他大类资产。我们预期未来十年的股债回报率会低于过去五十年,理由是投资起始时点的估值水平远高于以往,我们建议应将资产配置的范围扩大到全球各类资产,这样做一方面有助于控制风险,另一方面可以抓住更多的投资机遇。

至于固定收益市场,我们仍主张应将投资组合中相当大一部分资金配置于国债和高评级的公司债以及市政债券等“核心债券”,以确保投资本金的安全性和收益的稳定性,但如果投资者有余力且可以承受较高的市场波动率,也不应放弃配置一部分相对高风险的债券品种,比如高收益的公司债、优先股或新兴市场国家的主权债券。虽然我们并不认为未来几年里通胀会成为美国经济中的一个大问题,但我们还是认为有必要持仓一些与通胀率挂钩的债券比如通胀保值美国国债,这样就可以缓解通胀率突然加速增长的风险。

三大类固定收益品种的回报表现

认为债券已不再能够有效分散投资组合风险的看法未免过于夸张了

我们不认为债券投资所起到的分散投资组合风险的作用发生了很大改变,我们认为债券投资实际上仍能扮演分散投资组合中股票投资风险的作用。

但是由于债券收益率已如此之低,在风险和回报之间找到合适的平衡点已越来越充满挑战。我们建议固定收益投资者应考虑削减对长期限债券的风险敞口以防范利率上升带来的风险,同时将投资范围扩大到更多的债券品种以实现更好的多元化。在投资组合中应包括美国国债、外国债券,以及通胀保值国债这样与通胀率挂钩的债券,外加一部分高风险的品种,比如高收益债和新兴市场国家的债券以及优先股,恰当搭配后既可以带来客观的当期现金流收益,也可以有效分散投资风险。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP