中金:太平洋航运(02343)3季度运价改善,关注4季度旺季表现

本文源自 微信公众号“杨鑫交运观点”,作者:刘钢贤、杨鑫。

公司近况

太平洋航运(02343)公布2020年3季度运营数据:小灵便型船队日均等价期租租金为8000美元(同比下滑16%,但较上半年高出11%),低于此前预期的8600美元的盈亏平衡点。超灵便型船队日均等价期租租金为11200美元(同比下降3%,但较上半年高出12%),高于此前预期的10200美元的盈亏平衡点。

2020年3季度,公司小灵便型和超灵便型船等价期租租金日均净盈利较波罗的海小灵便型和超灵便型散货船运价指数现货市场分别高出330美元和1770美元,而在过去12个月中则分别高出2010美元和3500美元。公司等价期租租金溢价在3季度有所收窄,这是货运市场上行的典型表现(因为现货市场定价和航次执行之间存在滞后),但仍略低于我们此前预期。

评论

关注4季度旺季表现。2020年3季度的干散货需求主要来自中国的干散货进口;截至今年8月,中国干散货进口同比增长8%。此外,干散货需求改善还得益于受总体经济和工业活动影响较小的全球粮食和食品大宗商品贸易的强劲增长。随着非洲猪瘟逐渐缓解,美国对中国的粮食出口有望支撑小宗散货需求。我们预计公司将于今年4季度实现盈利,因为4季度小灵便型船的日租金在75%的航运时间里为9610美元,超灵便型船的日租金在89%的航运时间里为11890美元,均高于平均水平。

供需关系改善。我们预计2020年上半年新船交付速度有所放缓,拆船量也会增加。克拉克森研究预测,2020年船队净增长将放缓至3.3%,2021年继续降至1.4%。自南亚拆船厂重新开放以来,年初至今的年化拆船率已增长至1.7%。我们认为这一数字仍然相对较低,有进一步增长的空间。

估值建议

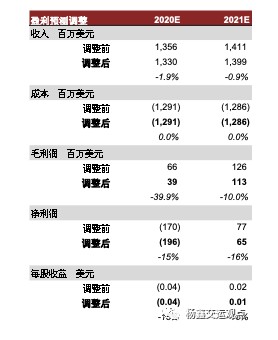

考虑到3季度业绩低于预期,我们分别下调2020年和2021年净利润预测15%和16%至-1.96亿美元和6500万美元。公司当前股价对应0.6倍2021年市净率。我们维持跑赢行业评级和目标价1.28 港元,对应0.6倍2021年市净率,较当前股价有9%的上行空间。

风险

全球经济疲软导致航运需求增长放缓

图表1:2020年3季度,波罗的海超灵便型散货船运价指数上升

图表2:2020年3季度,波罗的海小灵便型散货船运价指数上升

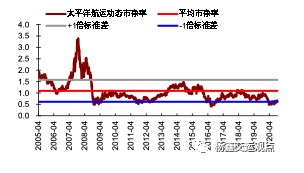

图表3: 历史市净率区间

图表4: 盈利预测调整

图表5: 可比公司估值表

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP