台积电(TSM.US)3Q20:苹果(AAPL.US)需求推动4Q指引超预期

本文来自“中金研究”

投资建议

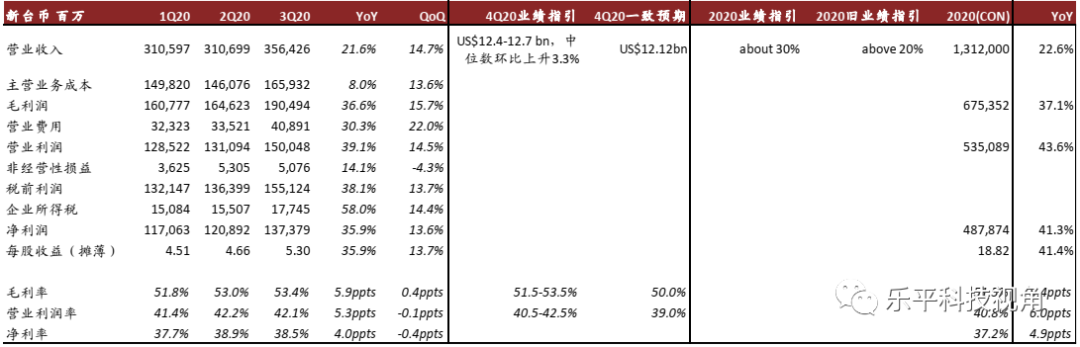

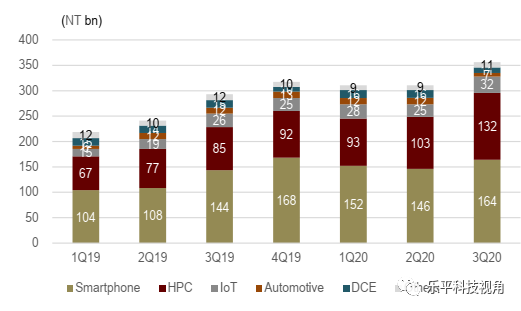

台积电(TSM.US)10月15日公布3Q20业绩:公司实现收入3,564.3亿新台币(约合121.4亿美元),环比增长14.7%,同比增长21.6%,超出先前指引112-115亿美元。其中手机和HPC两个主要应用分别实现12%/25%的强劲增长,毛利率达到53.4%,环比提升0.4ppt;营业利润率42.1%,利润率均超出市场一致预期以及先前指引。

公司预计4Q20将实现收入124-127亿美元,中位数环比上升3.3%;按平台来看,智能手机/汽车业务将会环比增长,HPC/数字消费电子业务将会环比下滑;毛利率将位于51.5%-53.5%之间,中位数环比下滑0.9ppt;营业利润率将位于40.5%-42.5%之间,上述指引均超出市场一致预期。同时,业绩会上,公司上调了2020年收入预测及资本开支预期,同时也上修了行业增速,显现出对于公共卫生事件后需求恢复以及长期5G发展的乐观展望。

中金观点:我们预计3Q20包括中芯国际在内中国半导体产业链主要企业业绩也将大超市场预期,但台积电(TSM.US)4Q20指引主要反映的是苹果iPhone 12备货带来的强劲需求。我们认为大部分中国半导体企业苹果(AAPL.US)收入占比有限,整体业绩仍然存在环比下滑风险。

理由4Q20展望超市场预期,台积电(TSM.US)上调行业及公司收入增速:台积电(TSM.US)于业绩会中上修了今年收入及资本开支指引,同时对行业增速也进一步上调:2020年公司收入增速上调至约30%(原为20%以上,以美元计),持续跑赢代工行业增速。由于客户需求旺盛,台积电认为其最终全年资本开支将会在170亿美元左右,但长期来看,资本开支占收入比重将维持在35%水平附近。行业层面来看,公司上调2020年全球半导体行业(不含存储器)增速至增长中高个位数(原为持平或略微增长);上调2020年全球晶圆代工行业增速至20%(原为高双位数)。

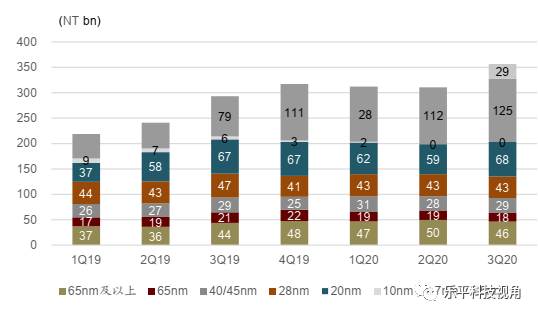

专注新工艺节点研发,利用技术优势保障行业地位:公司认为,技术上的持续领先才是保障行业地位的唯一途径。2H20量产的N5平台在3Q20已贡献8%晶圆收入,预计全年收入贡献也将达到8%,明年收入占比有望达到20%左右。N4是N5节点的衍生平台,将会带来掩模版层数的下降(带来更好的良率),以及更高集成度、更佳性能。N3平台作为另一个长节点,仍会采用FinFET工艺,将于2021年风险试产,2H22量产。另外,公司首次在业绩会中评论后道业务,后道业务未来的收入增速会快于公司平均,虽然盈利能力不及代工业务,但会ROIC水平较为可观。

风险:中美贸易摩擦;5G/HPC等应用需求释放不达预期;先进技术研发不及预期。

图表1: 台积电(TSM.US)3Q20业绩及4Q20指引情况

图表2: 台积电(TSM.US)收入增速及毛利率情况

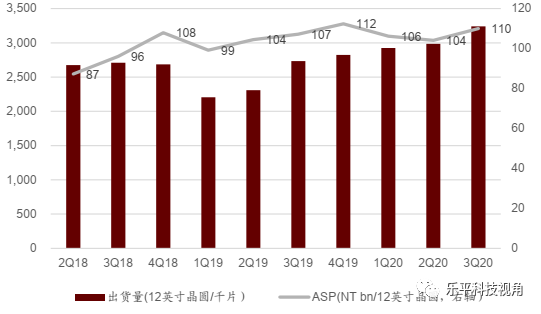

图表3: 台积电(TSM.US)晶圆出货量及销售均价

图表4: 台积电(TSM.US)收入拆分(按应用)

图表5: 台积电(TSM.US)收入拆分(按制程)

资料来源:公司公告,中金公司研究部

(编辑:俞博然)

扫码下载智通APP

扫码下载智通APP