港股打新 | 16家国际著名机构做云顶新耀-B(01952)基石,预计一手中签率5%

本文来自微信号“郭二侠鑫金融”。

又一家高瓴资本投资的生物医药公司要在港交所上市了,这次高瓴资本即是股东又作为基石认购,难道说高瓴资本下设的也有港股打新部?

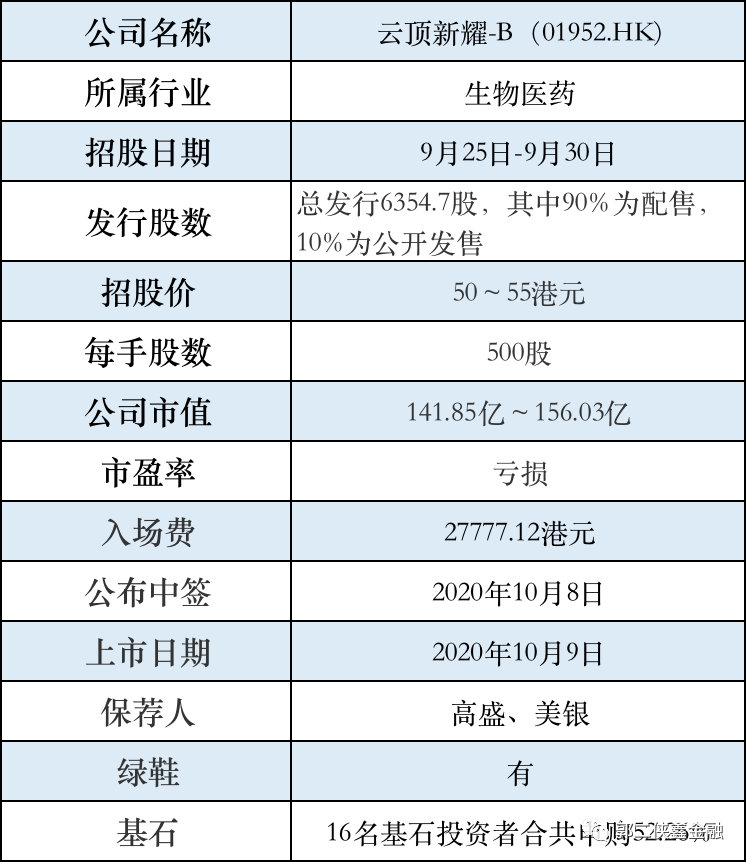

一、招股信息

二、公司基本面

云顶新耀-B(01952),成立于2017年,是一家临床后期生物制药公司,业务包括全球同类首创或同类最佳疗法的使用、临床开发及商业化,以解决大中华及亚太区其他新兴市场尚未得到满足的医疗需要。

目前云顶新耀尚未从商业产品销售获得任何收入,自成立以来一直处于亏损经营,而且公司预计短时间内也不会产生任何销售收入,直到现有或未来候选药物中的一种药物获得监管批准及商业化为止。

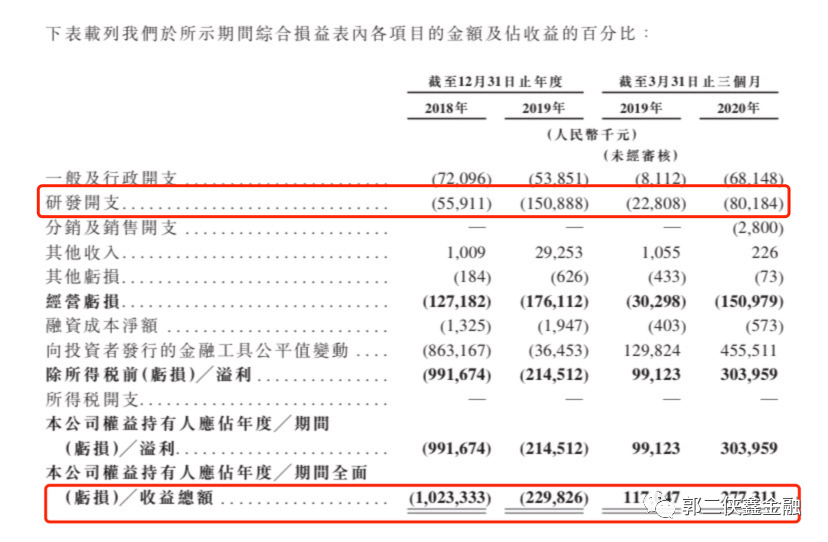

公司2018和2019财年以及2020年一季度,经营亏损净额分别为1.272亿元、1.761亿元、0.303亿元及1.51亿元,2018年以来,云顶新耀的累计经营亏损额达4.54亿。

在研发开支方面,2018年云顶新耀的研发开支为0.559亿元,2019年飙升170%至1.51亿元。一般的生物医药公司在药物研发方面不是自主研发就是收购,云顶新耀用的是一种新的模式——License in(许可引进)。

什么是License in?

License in是“产品引进方”向“产品授权方”支付一定的款项,并约定一定金额的里程碑费用(可以理解成产品开发进度)和未来的销售提成。获得授权后,产品引进方可以获得产品在特定国家或地区的研发、生产和销售的商业化权利。

这种方式是双赢的,对于授权方来说,引进方可以承担一部分研发投入,还有可能打开其他国家或地区的市场。对引进方来说,就跳过了前期不确定性最高的科学及临床投入。所以准确的说云顶新耀是一家主导孵化的资本公司。

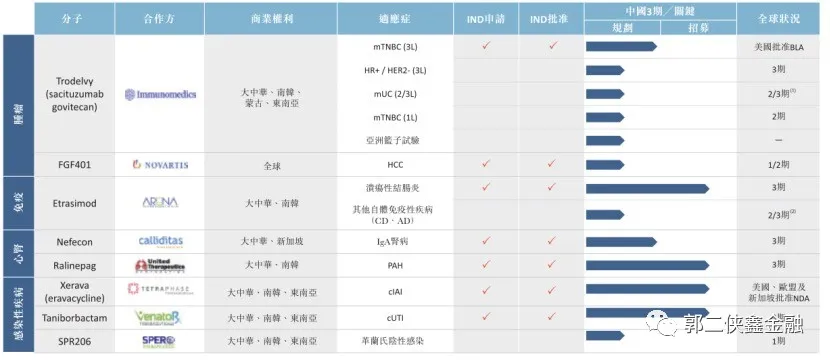

云顶新耀现在已经有8款候选药物作为产品组合,这8款药物覆盖肿瘤、免疫、心肾以及感染性疾病4个领域。从上图可以看到,这8款药的合作方都是不一样的,其中6款药物进入临床三期。

2020年6月,云顶新耀获得3.1亿美元的C轮融资,本轮融资包括两部分优先股筹资,2.6亿美元C-2轮以及5000万美元C-1轮。

C2轮由建峖实业投资领投,RACapitalManagement和高瓴资本共同领投。2020年至今国内共114起生物医药融资,单轮融资到达并超过1亿美元的仅有13家,而在未上市公司范围内,单轮融资超过3亿美元的,仅云顶新耀一家。

云顶新耀此次引入16名基石投资者,包括RA Capital、CBC、Janchor Partners、新加坡政府投资公司、贝莱德基金、Cormorant、高瓴资本、Invus、清池资本、奥博资本基金、Rock Springs Capital、Indus、Octagon Investments、Surveyor、Tybne及Woodline Fund,一共2.25亿美元以发售价购入相应股份,按中间价计算,约占发售股份52.26%,设六个月禁售期。

行业方面,该股属于未盈利生物医药公司,在港交所历史上市19只,涨多跌少,特别是最近7只,连续飘红且上市首日大幅上涨。

保荐人高盛是国际大投行,历史保荐项目很多,在医药类和二次上市的公司中经常可以看到高盛的影子,特别是保荐的医药股还没有破发的。美国银行历史保荐新股也不少,业绩非常优秀。

四、预估中签率

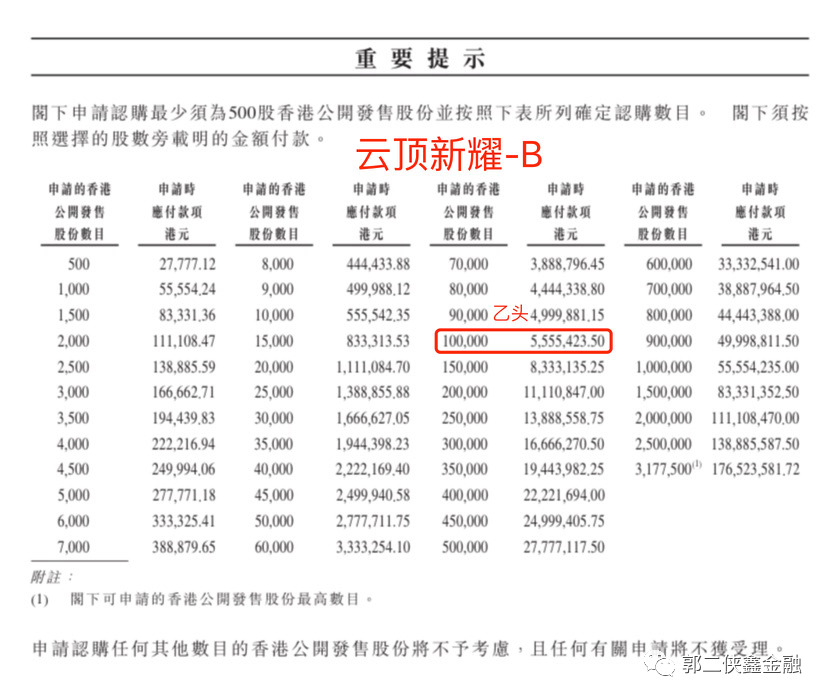

香港公开发售635万股,每手500股,合计12700手。

在不启动回拨的情况下,甲乙组各获配6350手。目前已经孖展20倍,最终肯定会超购100倍启动50%回拨,那么甲乙组各获配31750万手,考虑到前面嘉和生物吸走了投资人大部分资金,券商也没有放多少融资,而且一手入场费又很贵,以25万人申购算,预计一手中签率5%,申购100手稳中一手。

打新乙头需要申购10万股200手,因银行季结银根短缺,市面上几乎没有放20倍融资的券商,打新乙头的人可能没那么多,预计乙头中签2-4手。

五、本人操作计划

郭二侠计划用打新明源云(00909)退回来的资金全部申购云顶新耀,国庆节前最后一只大票了。郭二侠建议玩命干!(编辑:mz)

扫码下载智通APP

扫码下载智通APP