方正证券:微信直接承载腾讯(00700)的业务体量有多大?

本文源自微信公众号“杨仁文研究笔记”。

核心观点

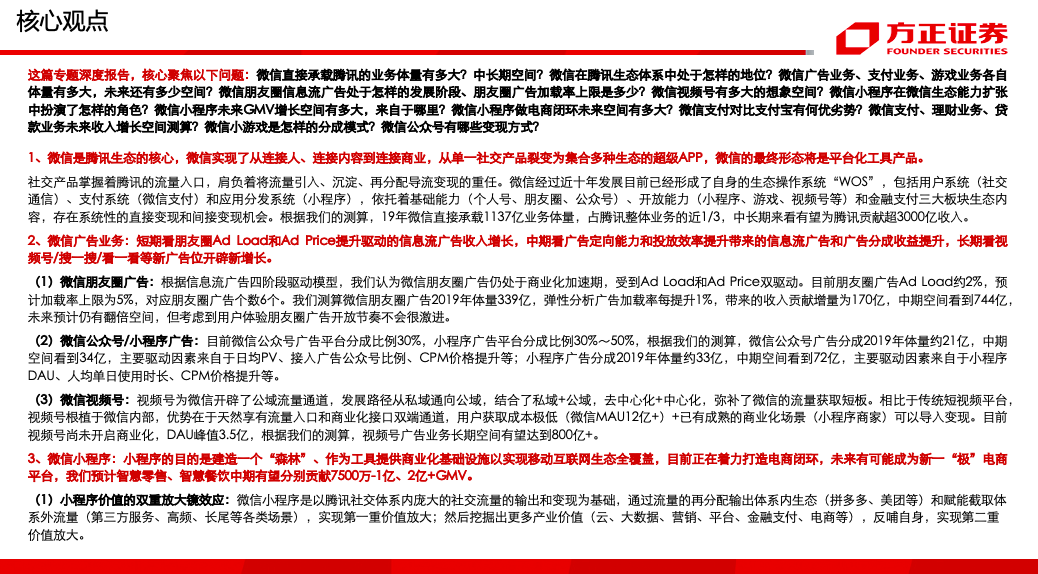

这篇专题深度报告,核心聚焦以下问题:微信直接承载腾讯(00700)的业务体量有多大?中长期空间?微信在腾讯生态体系中处于怎样的地位?微信广告业务、支付业务、游戏业务各自体量有多大,未来还有多少空间?微信朋友圈信息流广告处于怎样的发展阶段、朋友圈广告加载率上限是多少?微信视频号有多大的想象空间?微信小程序在微信生态能力扩张中扮演了怎样的角色?微信小程序未来GMV增长空间有多大,来自于哪里?微信小程序做电商闭环未来空间有多大?微信支付对比支付宝有何优劣势?微信支付、理财业务、贷款业务未来收入增长空间测算?微信小游戏是怎样的分成模式?微信公众号有哪些变现方式?

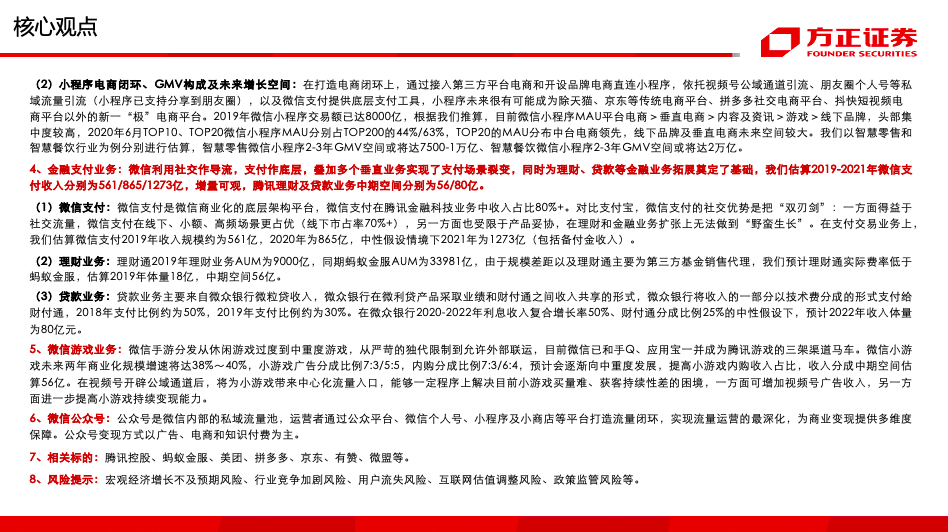

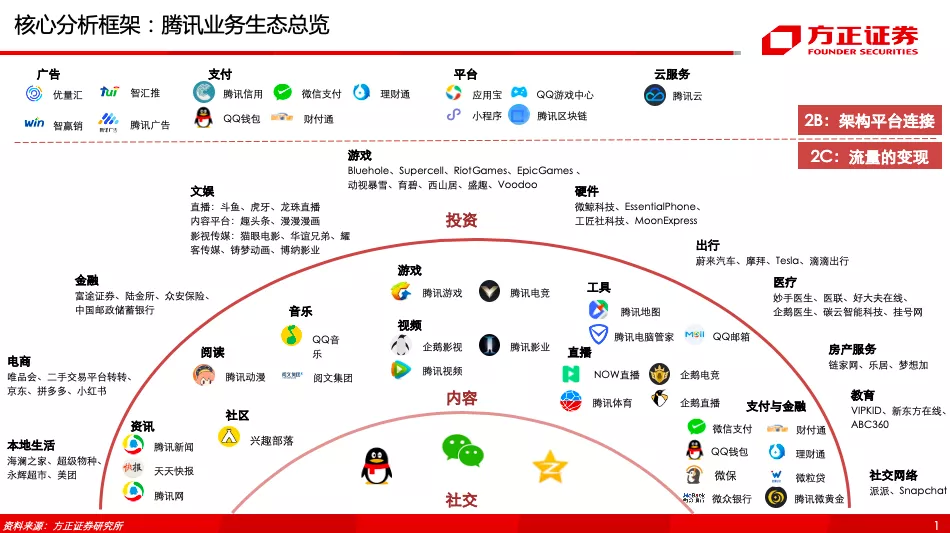

1、微信是腾讯生态的核心,微信实现了从连接人、连接内容到连接商业,从单一社交产品裂变为集合多种生态的超级APP,微信的最终形态将是平台化工具产品。

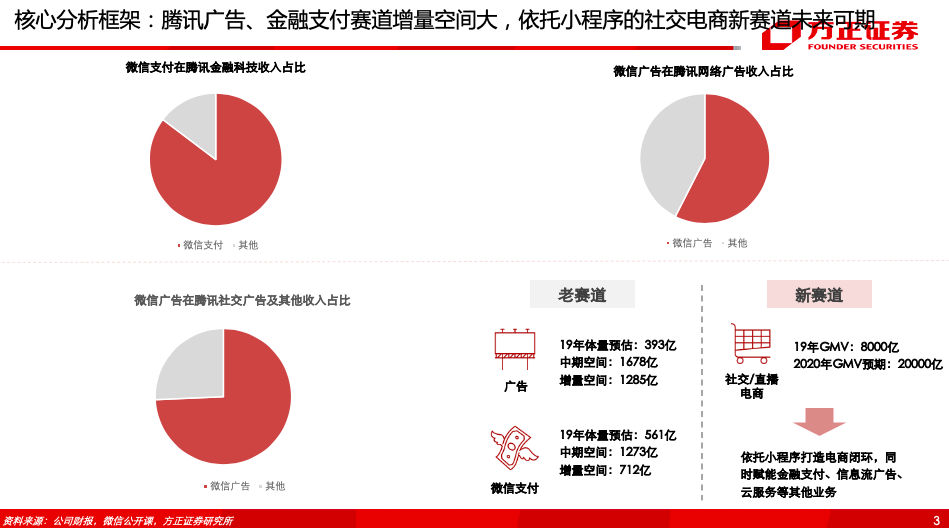

社交产品掌握着腾讯的流量入口,肩负着将流量引入、沉淀、再分配导流变现的重任。微信经过近十年发展目前已经形成了自身的生态操作系统“WOS”,包括用户系统(社交通信)、支付系统(微信支付)和应用分发系统(小程序),依托着基础能力(个人号、朋友圈、公众号)、开放能力(小程序、游戏、视频号等)和金融支付三大板块生态内容,存在系统性的直接变现和间接变现机会。根据我们的测算,19年微信直接承载1137亿业务体量,占腾讯整体业务的近1/3,中长期来看有望为腾讯贡献超3000亿收入。

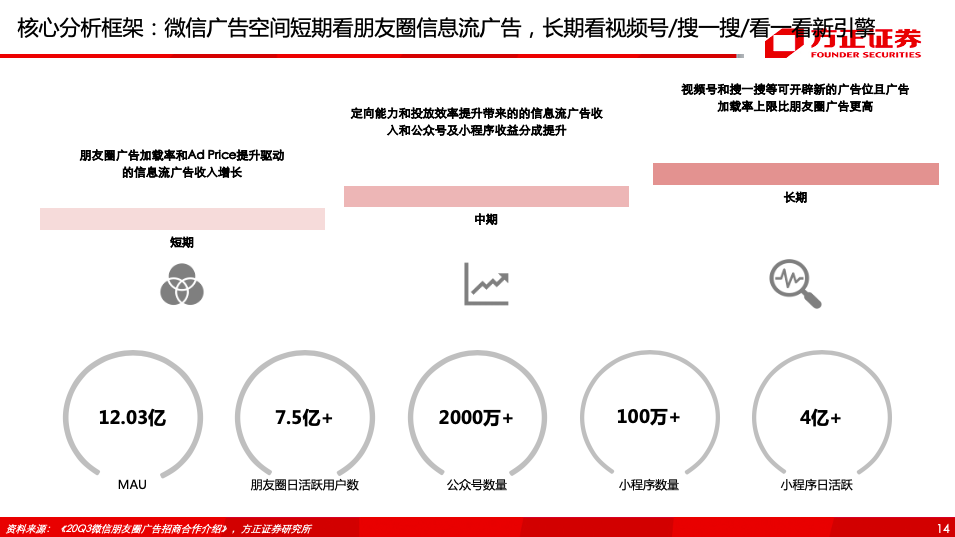

2、微信广告业务:短期看朋友圈Ad Load和Ad Price提升驱动的信息流广告收入增长,中期看广告定向能力和投放效率提升带来的信息流广告和广告分成收益提升,长期看视频号/搜一搜/看一看等新广告位开辟新增长。

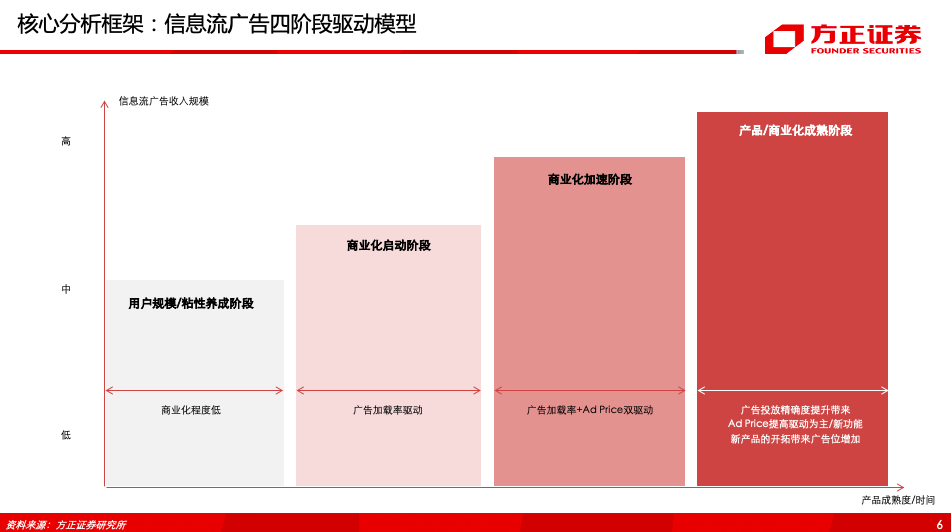

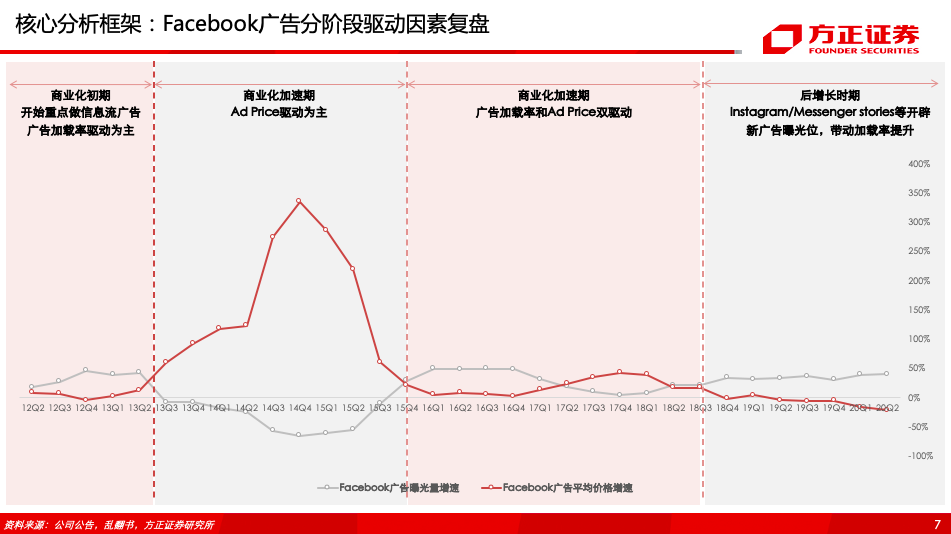

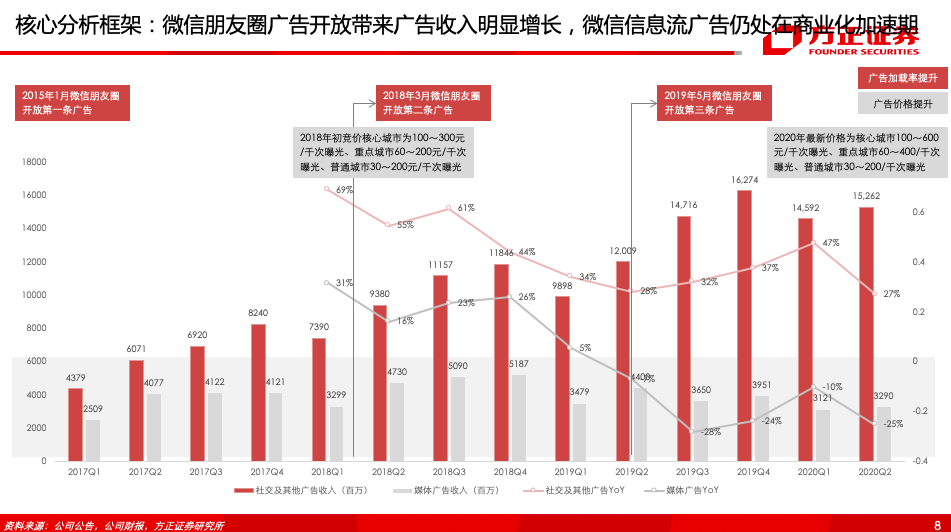

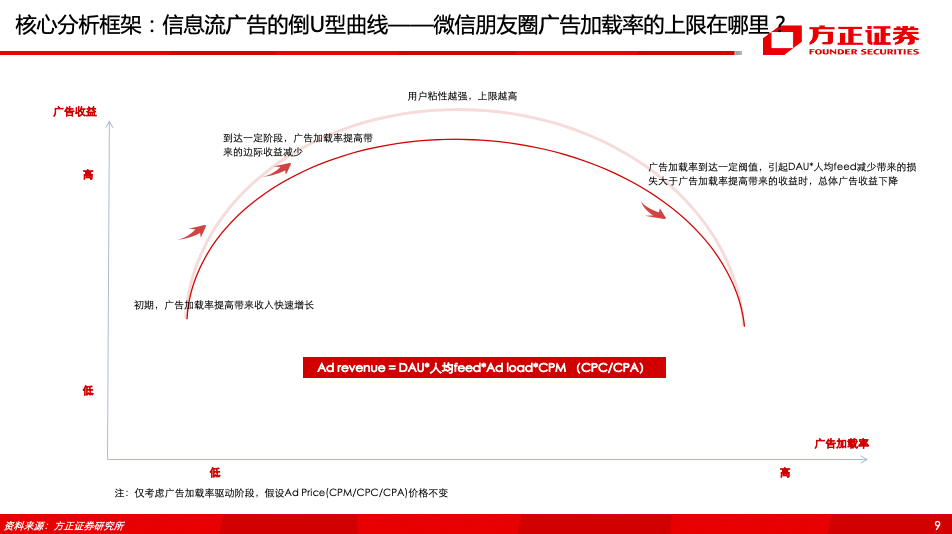

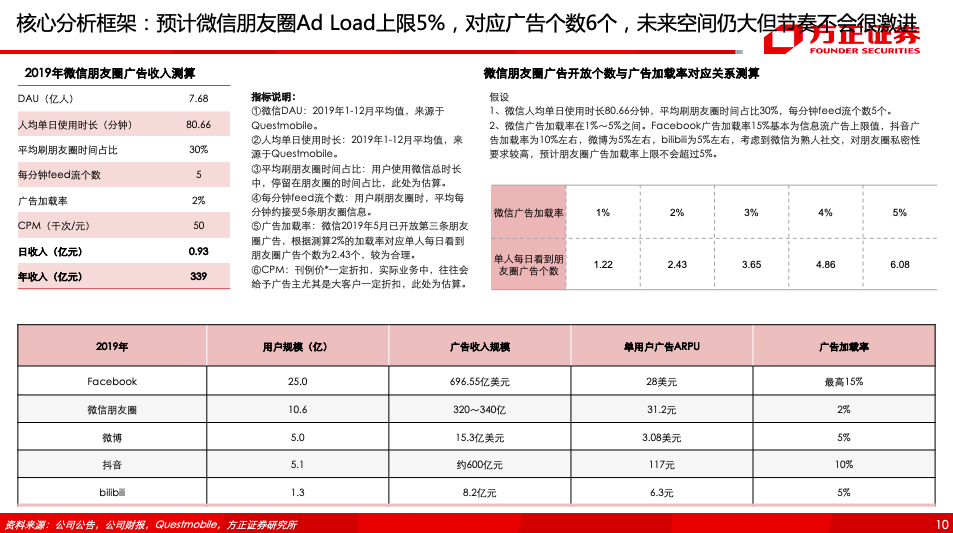

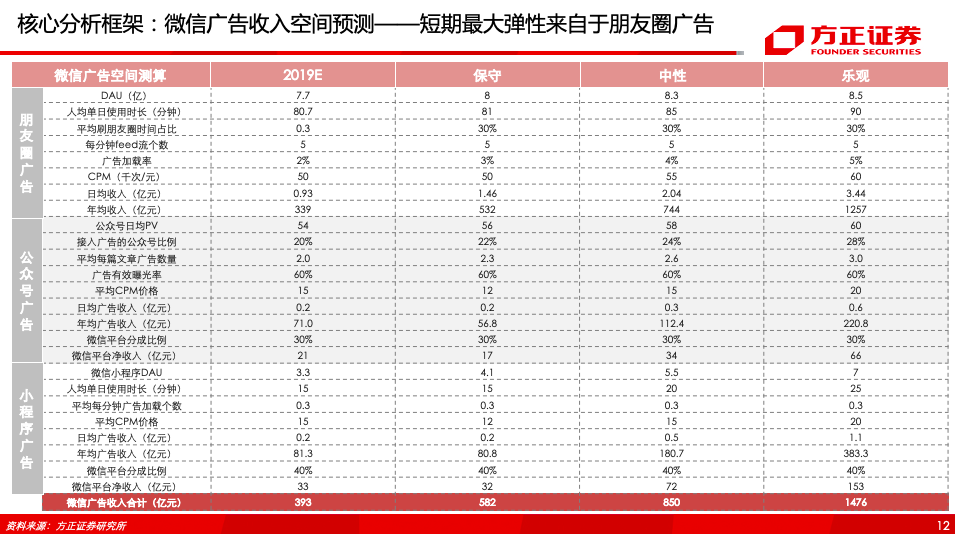

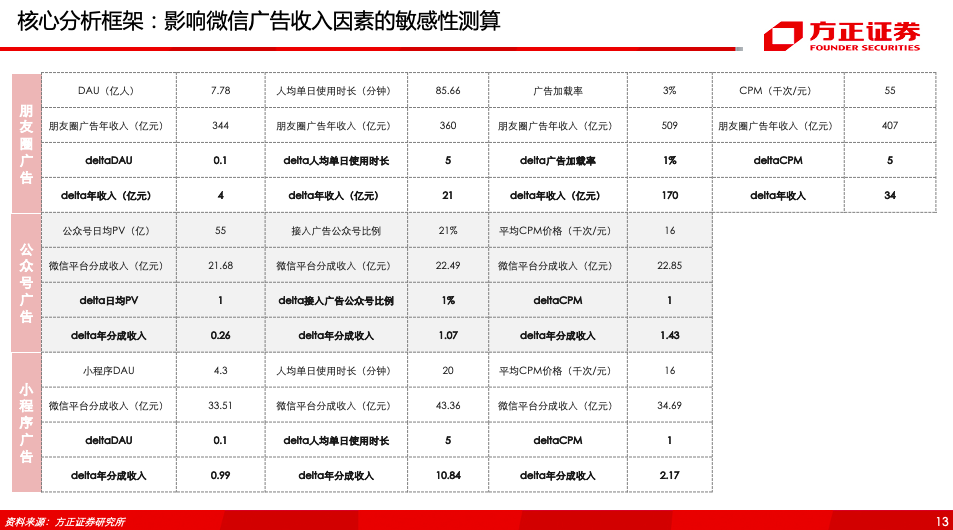

(1)微信朋友圈广告:根据信息流广告四阶段驱动模型,我们认为微信朋友圈广告仍处于商业化加速期,受到Ad Load和Ad Price双驱动。目前朋友圈广告Ad Load约2%,预计加载率上限为5%,对应朋友圈广告个数6个。我们测算微信朋友圈广告2019年体量339亿,弹性分析广告加载率每提升1%,带来的收入贡献增量为170亿,中期空间看到744亿,未来预计仍有翻倍空间,但考虑到用户体验朋友圈广告开放节奏不会很激进。

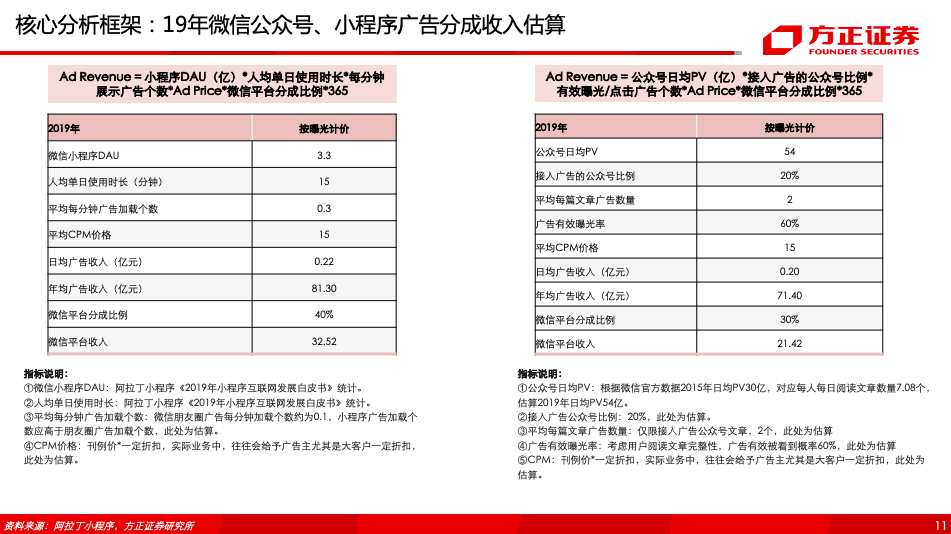

(2)微信公众号/小程序广告:目前微信公众号广告平台分成比例30%,小程序广告平台分成比例30%~50%,根据我们的测算,微信公众号广告分成2019年体量约21亿,中期空间看到34亿,主要驱动因素来自于日均PV、接入广告公众号比例、CPM价格提升等;小程序广告分成2019年体量约33亿,中期空间看到72亿,主要驱动因素来自于小程序DAU、人均单日使用时长、CPM价格提升等。

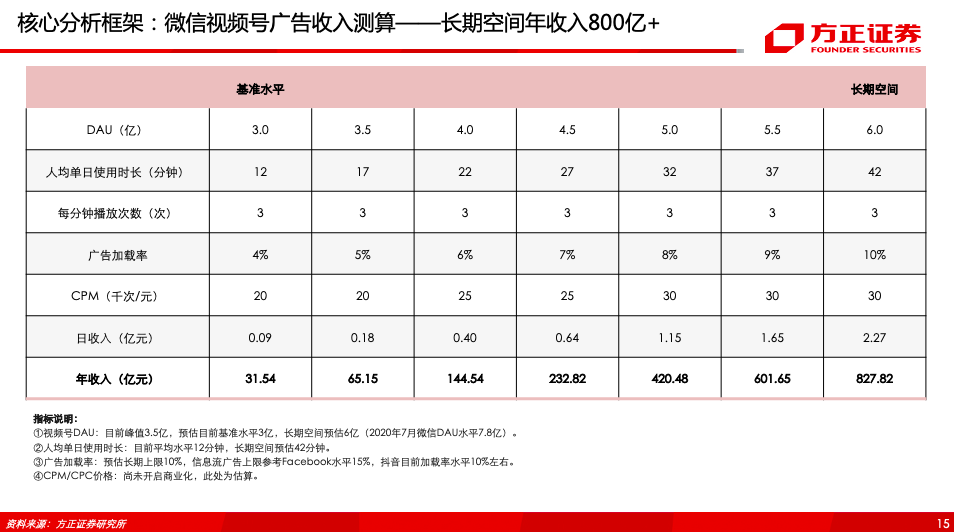

(3)微信视频号:视频号为微信开辟了公域流量通道,发展路径从私域通向公域,结合了私域+公域,去中心化+中心化,弥补了微信的流量获取短板。相比于传统短视频平台,视频号根植于微信内部,优势在于天然享有流量入口和商业化接口双端通道,用户获取成本极低(微信MAU12亿+)+已有成熟的商业化场景(小程序商家)可以导入变现。目前视频号尚未开启商业化,DAU峰值3.5亿,根据我们的测算,视频号广告业务长期空间有望达到800亿+。

3、微信小程序:小程序的目的是建造一个“森林”、作为工具提供商业化基础设施以实现移动互联网生态全覆盖,目前正在着力打造电商闭环,未来有可能成为新一“极”电商平台,我们预计智慧零售、智慧餐饮中期有望分别贡献7500万-1亿、2亿+GMV。

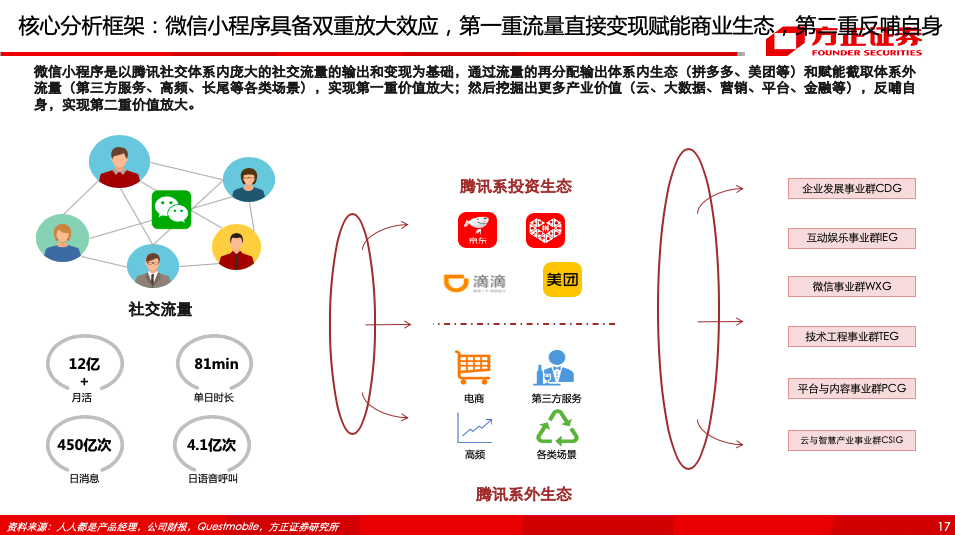

(1)小程序价值的双重放大镜效应:微信小程序是以腾讯社交体系内庞大的社交流量的输出和变现为基础,通过流量的再分配输出体系内生态(拼多多、美团等)和赋能截取体系外流量(第三方服务、高频、长尾等各类场景),实现第一重价值放大;然后挖掘出更多产业价值(云、大数据、营销、平台、金融支付、电商等),反哺自身,实现第二重价值放大。

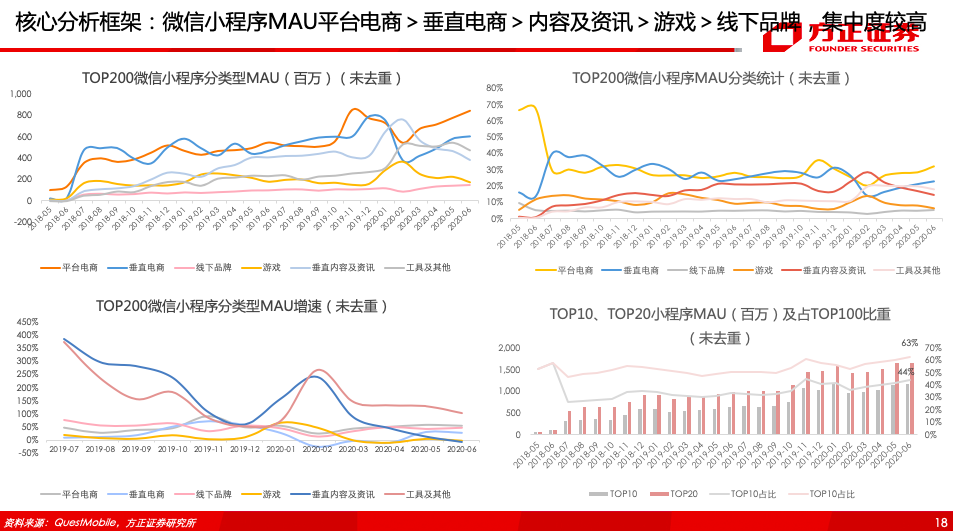

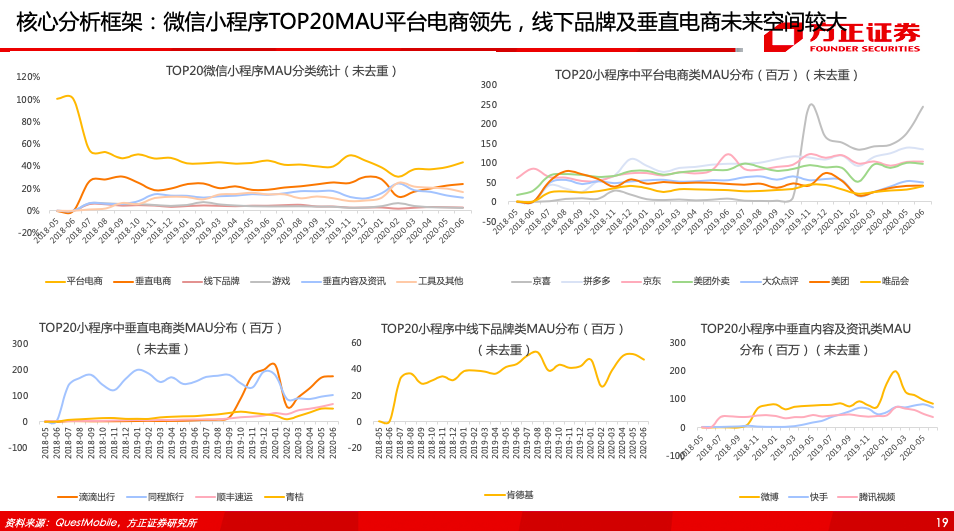

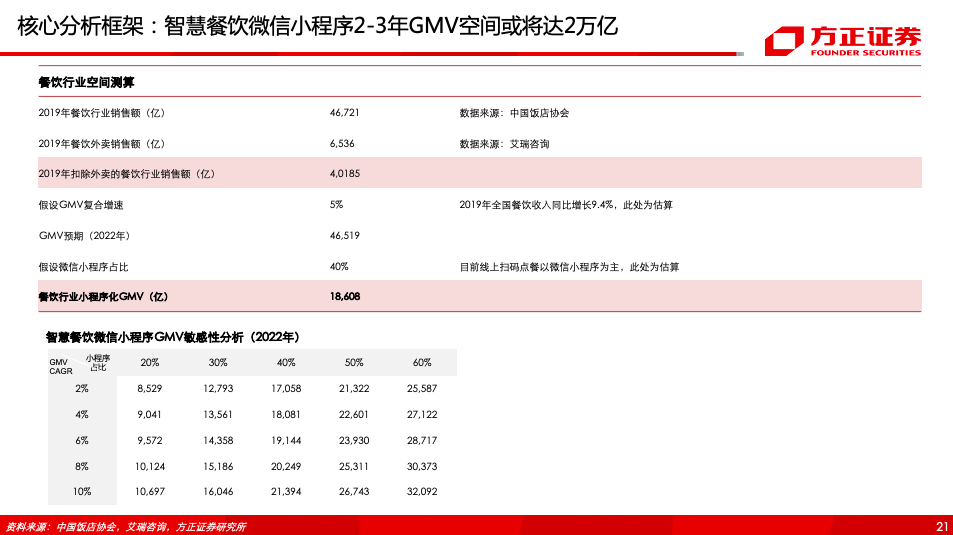

(2)小程序电商闭环、GMV构成及未来增长空间:在打造电商闭环上,通过接入第三方平台电商和开设品牌电商直连小程序,依托视频号公域通道引流、朋友圈个人号等私域流量引流(小程序已支持分享到朋友圈),以及微信支付提供底层支付工具,小程序未来很有可能成为除天猫、京东等传统电商平台、拼多多社交电商平台、抖快短视频电商平台以外的新一“极”电商平台。2019年微信小程序交易额已达8000亿,根据我们推算,目前微信小程序MAU平台电商>垂直电商>内容及资讯>游戏>线下品牌,头部集中度较高,2020年6月TOP10、TOP20微信小程序MAU分别占TOP200的44%/63%,TOP20的MAU分布中台电商领先,线下品牌及垂直电商未来空间较大。我们以智慧零售和智慧餐饮行业为例分别进行估算,智慧零售微信小程序2-3年GMV空间或将达7500-1万亿、智慧餐饮微信小程序2-3年GMV空间或将达2万亿。

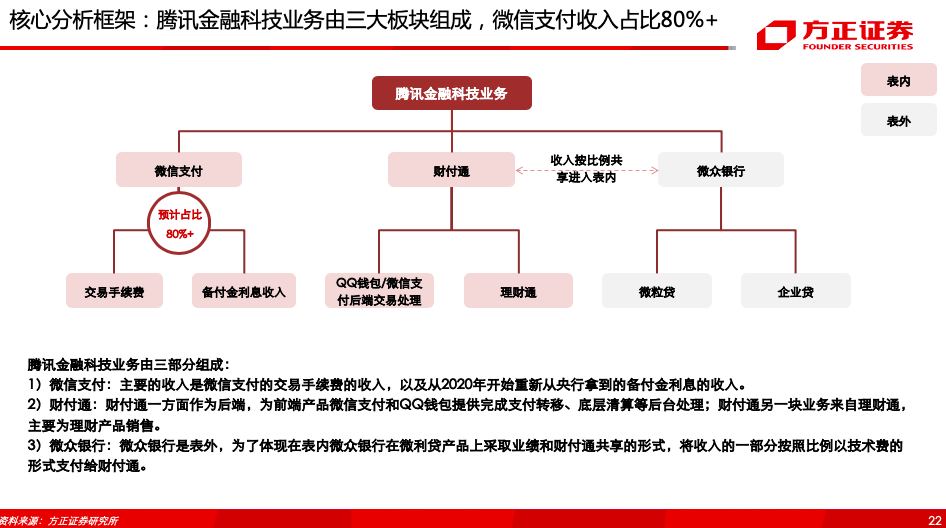

4、金融支付业务:微信利用社交作导流,支付作底层,叠加多个垂直业务实现了支付场景裂变,同时为理财、贷款等金融业务拓展奠定了基础,我们估算2019-2021年微信支付收入分别为561/865/1273亿,增量可观,腾讯理财及贷款业务中期空间分别为56/80亿。

(1)微信支付:微信支付是微信商业化的底层架构平台,微信支付在腾讯金融科技业务中收入占比80%+。对比支付宝,微信支付的社交优势是把“双刃剑”:一方面得益于社交流量,微信支付在线下、小额、高频场景更占优(线下市占率70%+),另一方面也受限于产品妥协,在理财和金融业务扩张上无法做到“野蛮生长”。在支付交易业务上,我们估算微信支付2019年收入规模约为561亿,2020年为865亿,中性假设情境下2021年为1273亿(包括备付金收入)。

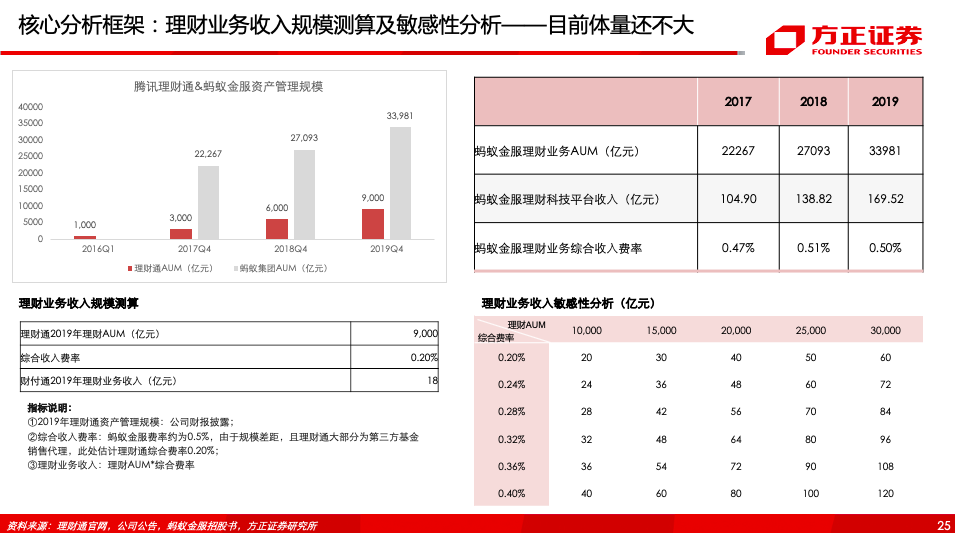

(2)理财业务:理财通2019年理财业务AUM为9000亿,同期蚂蚁金服AUM为33981亿,由于规模差距以及理财通主要为第三方基金销售代理,我们预计理财通实际费率低于蚂蚁金服,估算2019年体量18亿,中期空间56亿。

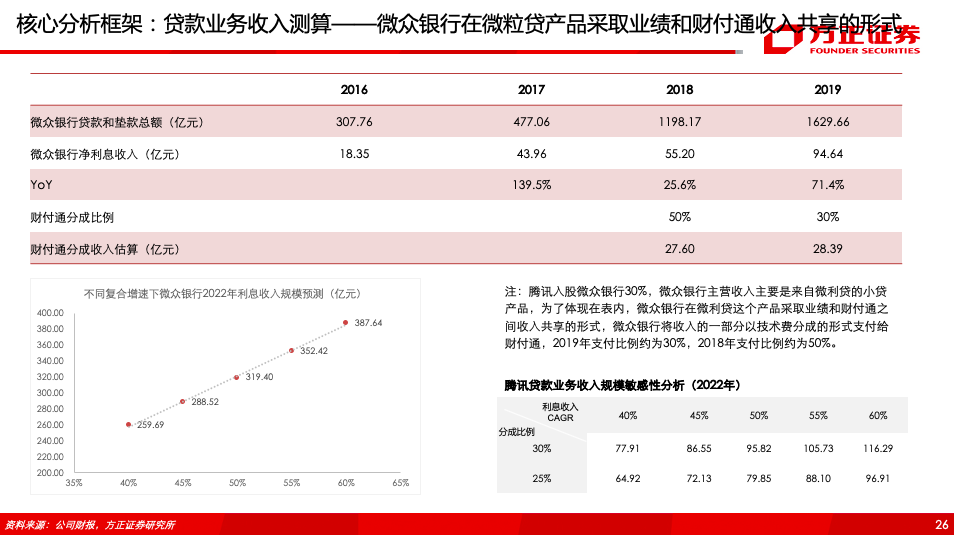

(3)贷款业务:贷款业务主要来自微众银行微粒贷收入,微众银行在微利贷产品采取业绩和财付通之间收入共享的形式,微众银行将收入的一部分以技术费分成的形式支付给财付通,2018年支付比例约为50%,2019年支付比例约为30%。在微众银行2020-2022年利息收入复合增长率50%、财付通分成比例25%的中性假设下,预计2022年收入体量为80亿元。

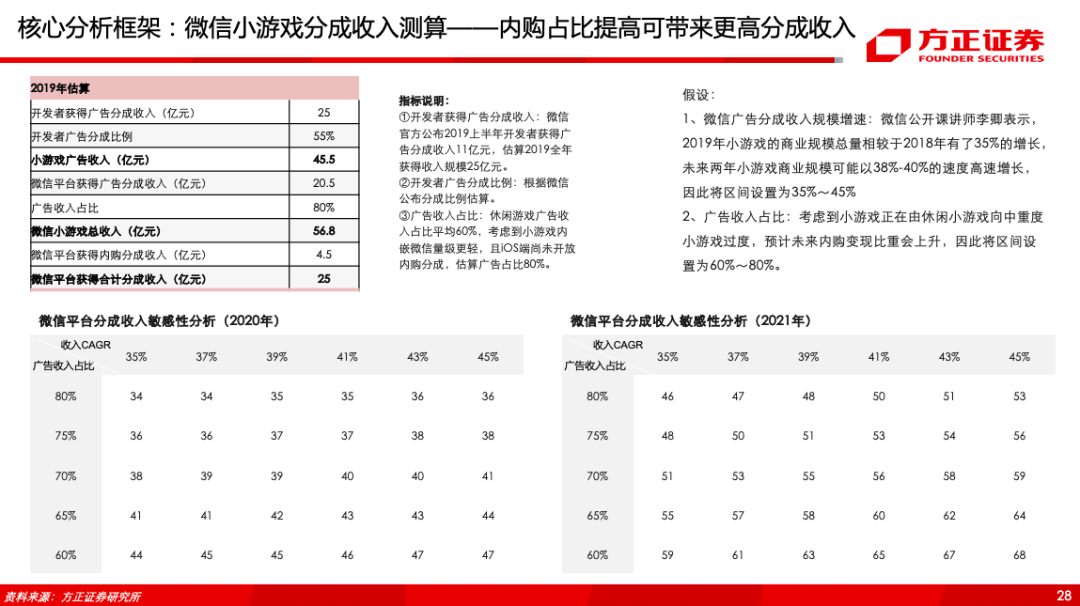

5、微信游戏业务:微信手游分发从休闲游戏过度到中重度游戏,从严苛的独代限制到允许外部联运,目前微信已和手Q、应用宝一并成为腾讯游戏的三架渠道马车。微信小游戏未来两年商业化规模增速将达38%~40%,小游戏广告分成比例7:3/5:5,内购分成比例7:3/6:4,预计会逐渐向中重度发展,提高小游戏内购收入占比,收入分成中期空间估算56亿。在视频号开辟公域通道后,将为小游戏带来中心化流量入口,能够一定程序上解决目前小游戏买量难、获客持续性差的困境,一方面可增加视频号广告收入,另一方面进一步提高小游戏持续变现能力。

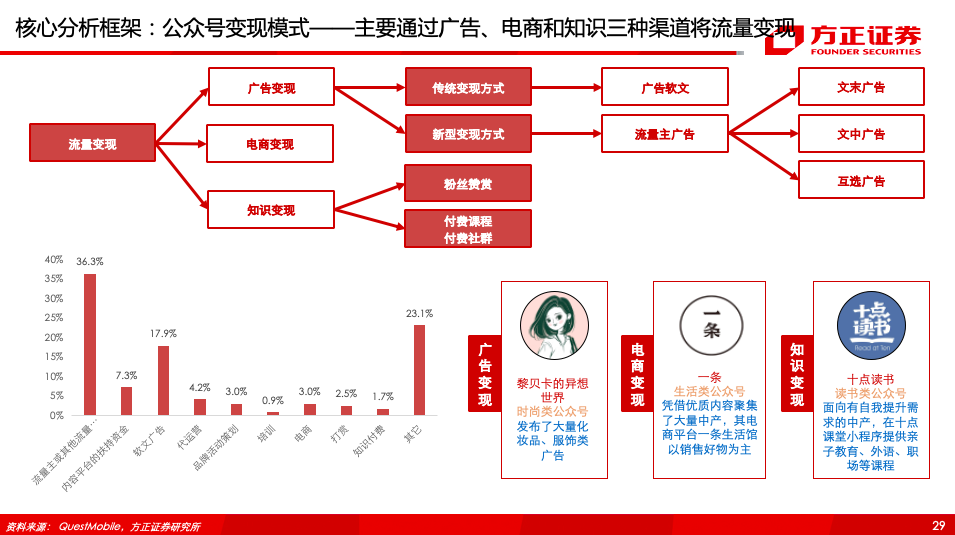

6、微信公众号:公众号是微信内部的私域流量池,运营者通过公众平台、微信个人号、小程序及小商店等平台打造流量闭环,实现流量运营的最深化,为商业变现提供多维度保障。公众号变现方式以广告、电商和知识付费为主。

7、相关标的:腾讯控股、蚂蚁金服、美团(03690)、拼多多(PDD.US)、京东(09618)、有赞(08083)、微盟(02013)等。

8、风险提示:宏观经济增长不及预期风险、行业竞争加剧风险、用户流失风险、互联网估值调整风险、政策监管风险等。

报告正文

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP