从8月狭义乘用车批发超预期应该读到什么信号?

本文来自微信公众号“Auto Workshop”。

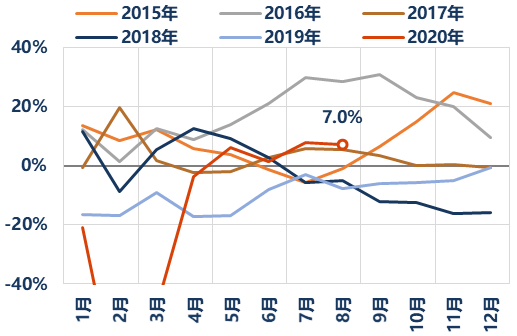

乘联会发布8月狭义乘用车数据,产量:164万,同比-0.2%、环比-2.5%;批发:174万,同比+7.0%、环比+5.9%;零售:170万,同比+8.9%、环比+6.5%。

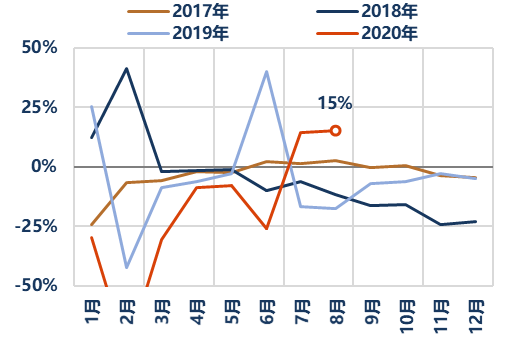

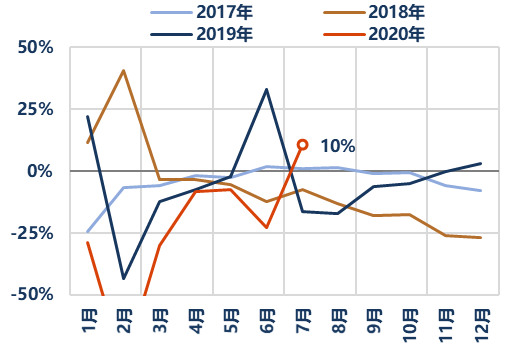

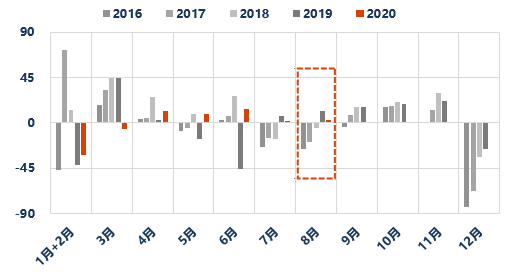

8月终端需求恢复基本符合预期,批发高于预期,主要因为渠道库存增加继续高于预期。上险基本符合预期(中性+19%),8月166万辆、同比+15%、环比+6%,整体比较平稳地恢复。批发同比+7%高于我们此前中性预期-4%有11个百分点,核心是我们对库存变动方向判断有误:测算8月渠道库存+3万,我们此前预期去库5-10万辆;库存系数略回落0.1个月至1.82月。

微观角度,之前我们认为到6月末行业渠道库存已补充到位,鉴于此预计7-8月渠道按季节性去库,而7-8月实际是加库的。重新审视各车企的变化,可能的原因是,前几年(行业较好)该时期的去库主要由尾部车企带来,头部车企(前20)对库存的容纳能力更强,因此在今年尾部车企/中低端需求相对低迷的情况下(无力去库),头部车企的加库就带来了行业总量的变动。这会不会是车企格局相对变化之下的新常态/新季节性还有待观察。但我们仍然倾向于认为即便是头部车企也不能长时间容纳较高库存,内部结构可能进行调整。

另一个角度,汽车产成品存货增速自2019年12月开始转正并保持增速上行(2020年2月和5月负增长除外),反映的是当前行业进入主动加库存阶段,后续还有被动加库存阶段,库存增加的趋势远未走完。

因为是头部车企加库、对库存容纳能力更强,行业价格端的表现相对还不错。我们观察到的行业折扣情况7月环比收窄,8月环比略放大,对经销商和车企盈利恢复有较好帮助(GAIN 7月价格数据由于样本范围变化,数据波动较大。)

新能源乘用车批发延续同比高增速,宏光MINI带动A00显著恢复。8月新能源批发突破10万辆,同比+44%、环比+24%,其中纯电8.3万辆/+45%、混动1.8万辆/+25%。同比高增长主要是宏光MINI带动A00级小车恢复以及去年低基数:8月宏光MINI销量1.5万辆、环比翻倍。特斯拉M3销量1.2万辆,环比基本持平;新势力蔚来、理想、威马创单月纪录。8月电动车两极化趋势更明显,我们认为核心仍是宏光MINI抓住中低端电动车经济性和便捷出行的消费需求,而高端电动车主打智能化和服务体验,市场接受度在提升。

初步预计9月批发同比-1%至+8%,上调3Q20同比预期至+5%至+8%。9月为季末,估计行业库存延续增长,因此在上险同比+7%至+11%的基础上估计批发同比-1%至+8%。3Q20上险增速由此上调为+5%至+8%,上险+12%左右。4Q20上险中性+5%、批发中性+3%,考虑2021春节较晚,12月渠道去库力度可能相对较弱。

注意企业盈利修复速度远高于销量恢复速度。整车层面,批发正增长+价格端稳定,带来盈利更好修复;零部件层面,下游恢复+份额提升+利润率弹性,带来盈利更好修复。2Q20汽车规上利润增速+22%高于汽车销量同比+10%,3Q20随汽车销量增速上移、海外改善,板块内企业盈利修复节奏将进一步加快,带来更多超预期的三季报,推动市场对汽车板块预期进一步修复。

投资建议:市场风格波动+汽车基本面持续改善,配合带来近期板块行情。我们看好后续销量改善,更加看好企业盈利修复,盈利的超预期改善将不断消化估值(本来也不高),预计行情演绎有持续性。总量性机会推荐华域汽车、广汇汽车、上汽集团。乘用车继续看好自主强弹性,推荐长安汽车、长城汽车H/A、吉利汽车。传统零部件看好业绩放量推动价值重估的标的,推荐精锻科技、豪能股份、贝斯特、新坐标。弹性机会推荐电动技术综合供应商比亚迪与特斯拉核心供应商拓普集团,注意对市场风险偏好反应更灵敏。

风险提示:宏观经济不及预期、行业竞争超预期、海外卫生事件及贸易摩擦程度高于预期。

数据图表

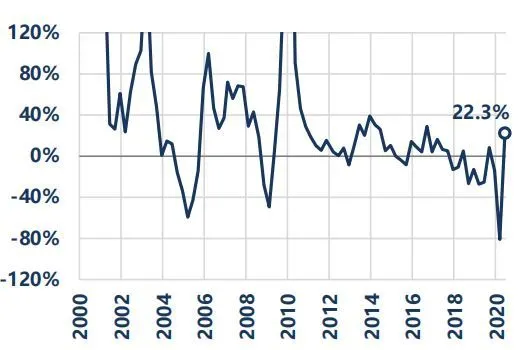

狭义乘用车月度批发销量同比增速(%)

资料来源:乘联会、华创证券

乘用车交强险月度注册量同比增速(%)

资料来源:银保监会、华创证券

传统乘用车(剔除新能源)月度批发销量同比增速(%)

资料来源:乘联会、华创证券

传统乘用车(剔除新能源)交强险月度注册量同比增速(%)

资料来源:银保监会、华创证券

注:2020年8月数据尚未完整披露

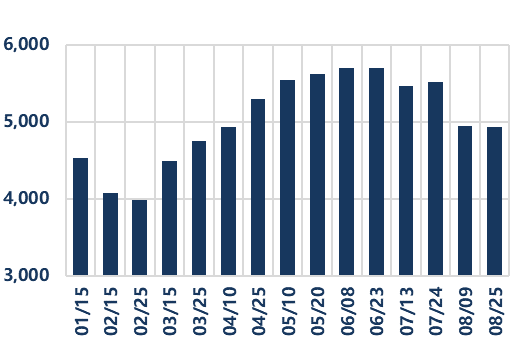

8月渠道库存略增:渠道库存月度变化(按批发-交强险-出口)

资料来源:乘联会、中汽协、银保监会、华创证券

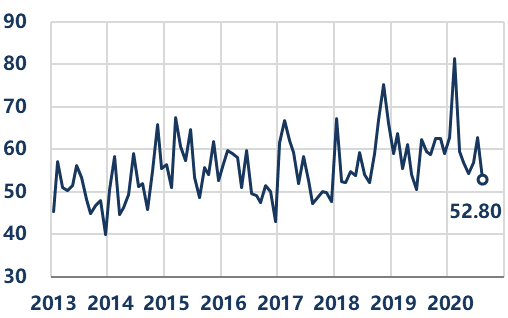

8月经销商库存预警指数回落

资料来源:中国汽车流通协会、华创证券

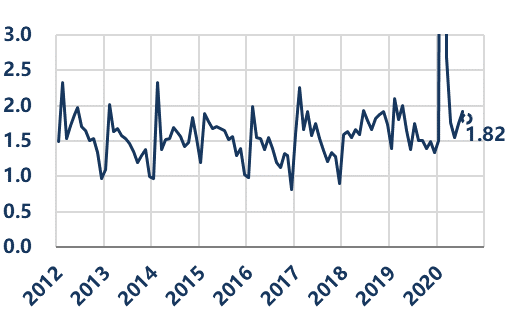

预计8月经销商库存系数小幅回落

资料来源:中国汽车流通协会、华创证券

注:8月1.82为我们估计值

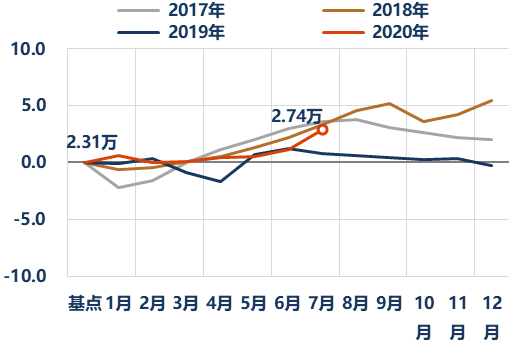

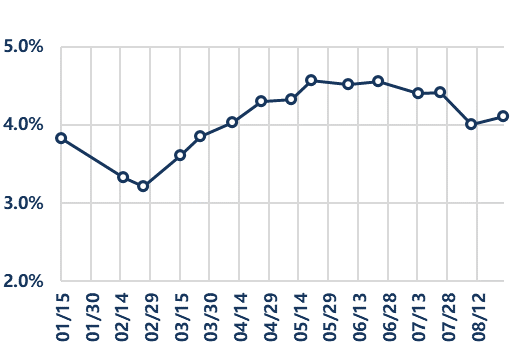

7月行业加权综合折扣增加:GAIN行业整体月度终端优惠指数

资料来源:安路勤、华创证券

注:1)以样本车型成交折扣(MSRP-成交价)按销量加权平均计算行业月度优惠幅度,标签数字为当月平均优惠,折线数据为标准化指数(当月平均优惠-基点平均优惠)/基点成交均价*100

2)7月样本车型调整导致数据波动较大

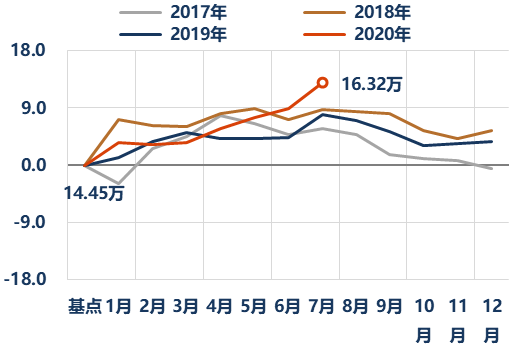

7月成交均价继续上升:GAIN整体月度价格变化指数

资料来源:安路勤、华创证券

注:1)以样本车型成交价按销量加权平均计算行业月度成交均价,标签数字为当月均价,折线数据为标准化指数(当月均价/基点均价-1)*100

2)7月样本车型调整导致数据波动较大

8月行业折扣率环比略降,月末有所回升:市场平均折扣率中位数(%)

资料来源:汽车之家、 华创证券

8月行业折扣额继续环比回落:市场平均折扣额中位数(元)

资料来源:汽车之家、华创证券

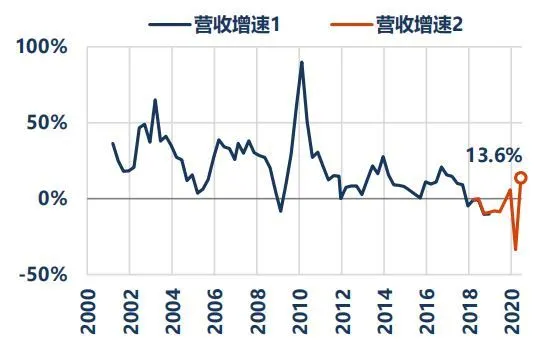

7月行业营收增速保持正增长:规上汽车制造业月度营收增速

资料来源:国家统计局、华创证券

注:增速1、增速2主要来自于统计局数据口径切换

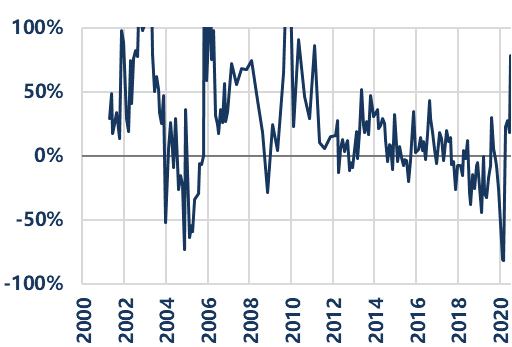

7月行业利润增速上行(波动):规上汽车制造业月度利润总额增速

资料来源:国家统计局、华创证券

2季度汽车行业营收同比显著增长:规上汽车制造业季度营收增速

资料来源:国家统计局、华创证券

注:增速1、增速2主要来自于统计局数据口径切换

2季度汽车行业利润总额同比显著增长:规上汽车制造业季度利润总额增速

资料来源:国家统计局、华创证券

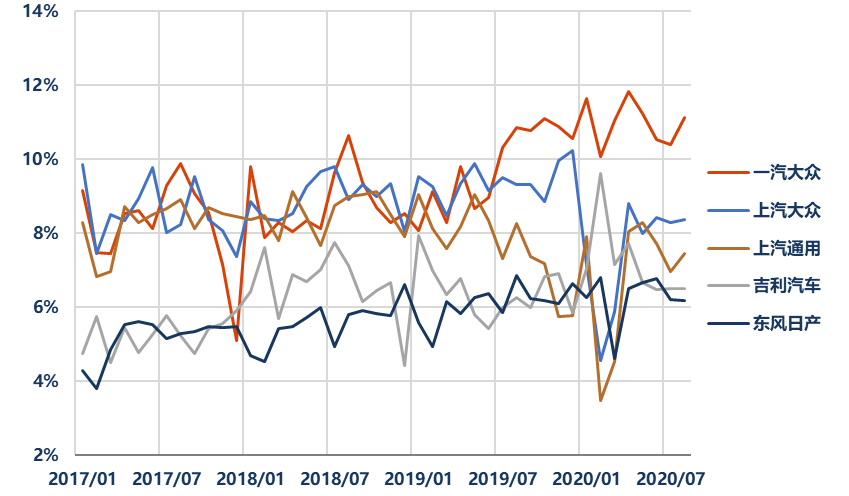

批发销量前十车企月度份额变化(前1-5名,截至2020年8月)

资料来源:中汽协、乘联会、华创证券

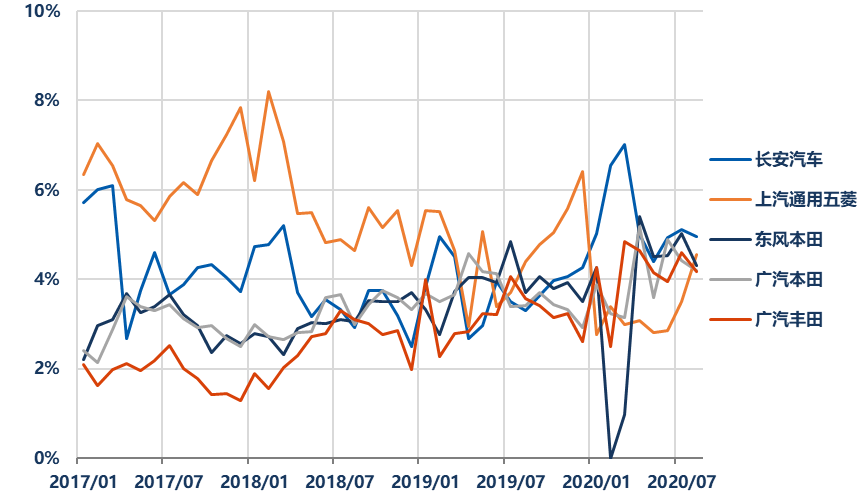

批发销量前十车企月度份额变化(前6-10名,截至2020年8月)

资料来源:中汽协、乘联会、华创证券

主要车企近期渠道库存变动测算

资料来源:中汽协、银保监会、华创证券

乘用车PB在历史底部:申万乘用车指数历史PB(截至2020年9月8日收盘)

资料来源:Wind、华创证券

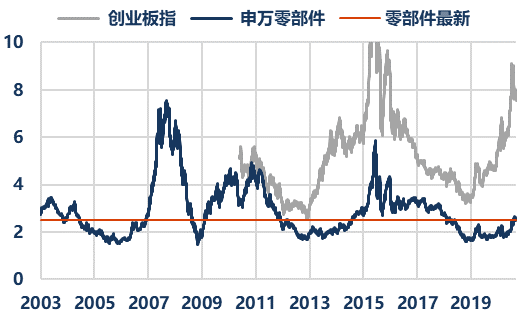

零部件PB在历史中枢偏低位置:申万零部件指数历史PB(截至2020年9月8日收盘)

资料来源:Wind、华创证券

申万乘用车相对沪深300走势(截至2020年9月8日收盘)

资料来源:Wind、华创证券

申万零部件相对创业板指走势(截至2020年9月8日收盘)

资料来源:Wind、华创证券

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP